Dernière mise à jour : janvier 2024

Le calcul de l’impôt sur le revenu peut paraître complexe au premier abord mais est accessible à tous une fois qu’on a compris le mécanisme. Savoir comment est déterminé notre impôt permet de gérer notre tranche d’imposition et prévoir rapidement comment un placement bancaire ou une hausse du salaire impactera sur nos charges. C’est aussi l’occasion de satisfaire la curiosité de certains. Il suffit de maîtriser trois notions pour établir notre fiscalité : le revenu net imposable (RNI), les tranches d’impôt (TMI) et les parts.

Sommaire

- Le revenu net imposable (RNI) pour calculer l’impôt sur le revenu : comment ça marche?

- Comment marche le barème et les tranches marginales d’imposition dans le calcul?

- Comment marche le calcul de l’impôt avec les parts et le quotient familial?

- Comment calculer l’impôt en détail plus facilement?

- Calculer l’impôt est encore plus compliqué avec la décote et les plafonnements.

Le revenu net imposable (RNI) pour calculer l’impôt sur le revenu : comment ça marche?

Avant de regarder le taux utilisé pour déterminer l’impôt, il faut déjà savoir quel chiffre est retenu par le fisc pour le calcul. Ce chiffre, c’est le RNI. En effet il y’a toujours une différence entre le salaire que vous recevez (qui est indiqué sur la déclaration) et celui retenu pour le calcul. Par exemple, si vous percevez 20 000 € de revenus, l’administration fiscale ne va pas calculer l’impôt sur 20 000 €. Elle va retenir seulement une partie (18 000 €) pour déterminer la fiscalité. Nous allons donc distinguer le salaire déclaré (20 000 €) du salaire imposé (18 000 €).

Le trésor public considère que vous avez des frais pour aller au travail (voiture, repas…) et ne veut pas vous imposer sur ces frais. Il les enlève avant de vous imposer, c’est le principe des déductions. Au niveau des salaires, une déduction de 10% est appliquée avant impôt (si elle vous semble insuffisante, vous pouvez déduire les frais réels à la place – découvrez les 20 frais différents que vous pouvez enlever de vos salaires).

Le revenu net imposable (RNI) correspond à « vos salaires – l’abattement de 10% ». Sachez que pour chaque revenu déclaré (revenu des produits bancaires, loyers perçus…), il existe des déductions spécifiques. Certaines déductions sont aussi imputées avant le calcul (pension versée à un enfant ou un ex-conjoint, versement PER…). Le principe est le même, le RNI sera toujours « la somme de tous vos revenus – la somme de toutes vos déductions ». Jamais vous ne subirez un impôt sur un revenu perçu en totalité, des déductions sont toujours enlevées en amont.

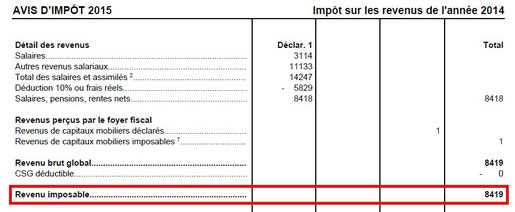

Vous pouvez maintenant calculer seul votre RNI : « salaire – 10% » ou « salaire – frais réels ». Si votre situation est plus compliquée, le RNI figure sur l’avis d’imposition reçu en septembre en page 2 à la ligne « revenu imposable ».

Comment marche le barème et les tranches marginales d’imposition dans le calcul?

Le revenu net imposable va être soumis à un certain taux pour déterminer l’impôt dû. Le barème figure ci-dessous avec un taux qui va de 0 à 45% selon le montant du

RNI. Ces cinq taux sont ce qu’on appelle les tranches marginales d’imposition (TMI). Si par exemple mon revenu imposable est de 8 419 € comme sur l’avis d’impôt précédent, la TMI est de 0 %. Je

vais donc payer 8419 * 0 = 0 € d’impôt.

Tranches Marginales d’imposition 2024 des revenus 2023

| Revenu net imposable | Taux d’imposition |

| De 0 € à 11294 € | 0% |

| De 11294 € à 28 797 € | 11% |

| De 28797 € à 82341 € | 30% |

| De 82341 € à 177106 € | 41% |

| Au-delà de 177106 € | 45% |

Attention à LA grosse erreur à ne pas commettre… ce barème est progressif!! Cela signifie qu’on va utiliser le barème par tranche l’une après l’autre. Imaginons un RNI de 15 000 €. L’impôt ne sera pas de 15 000 * 11%!! Le contribuable va payer 0% de 0 à 11 294 € et 11% de 11 294 à 15 000 €. Soit ici un impôt de :

11294* 0 + (15 000 – 11 294) *11%

On a un lissage qui s’effectue afin de ne pas se retrouver avec un impôt énorme dès qu’on bascule dans une tranche.

Une erreur qui revient souvent est la peur des gens de changer de tranche d’impôt. Pourtant il n’y a pas d’impact particulier lors du basculement puisque le barème est progressif. Prenons l’exemple de Mr Corrige qui est dans la TMI à 11% avec un RNI de 29 000 € et de Mr Tonimpot qui est dans la TMI à 30% avec un RNI de 28 500 €. Calculons les deux fiscalités pour voir si l’impôt de Mr Tonimpot explose ou non dans la TMI à 30.

Impôt de Mr Corrige

RNI 28 500 € : le taux est de 0% de 0 à 11 294 € et de 11% de 11 294 à 28 500 €.

11 294 * 0 + (28 500 – 11 294)*11% = 1 892 €

Impôt de Mr Tonimpôt

RNI 29 000 € : le taux est de 0% jusqu’à 11 294 €, de 11% entre 11 294 et 28 797 € et de 30% sur la partie qui dépasse.

11 294 * 0 + (28 797 – 11 294) * 11% + (29 000 – 28 797) * 30% = 1 986 €.

La différence d’impôt est de seulement 90 €. Le fait que Mr Corrige soit dans la tranche à 11% et Mr Tonimpot dans celle à 30% ne vient pas faire exploser la fiscalité.

C’est tout à fait normal puisque lors du changement de tranche, une toute petite partie du revenu imposable subit le taux le plus élevé. Il n’est pas important de se protéger contre une hausse de la TMI ou d’en avoir peur.

En revanche il est très intéressant de connaître sa TMI pour estimer rapidement l’impôt qui nous attend :

– Je suis dans une TMI à 11% et j’ai une augmentation : mon revenu imposable va croître de 1 000 € –> j’en conclus que je paierai 110 € d’impôt en plus!

– Mon banquier me propose un placement qui me rapportera 500 € par an qui seront imposés et je suis dans une tranche à 30% –> je paierai 500*30% soit 150 € d’impôts sur ce rendement.

– Je verse une pension déductible à mon ex-conjointe de 2 000 € par an et ma TMI est de 11% –> mon impôt va baisser de 2 000 * 11% = 220 €.

– Un dernier légèrement plus complexe : Je suis dans une TMI à 11% et mes frais réels déductibles du salaire (10%) sont de 2 500€. Si je passe au régime réel je pourrai déduire 3 500€ au lieu de 2 500 €. Je vais pouvoir enlever 1 000 € de plus du revenu imposable et j’aurai donc 110 € d’impôt en moins.

La TMI permet réellement d’anticiper rapidement l’impact fiscal de certaines décisions. La limite de ce type de réflexion arrive quand on bascule dans une autre tranche; pour autant changer de TMI n’est pas grave et ne change pas l’impôt de manière colossale. Pour aller plus loin : comment calculer la TMI – tranche marginale d’imposition?

Comment marche le calcul de l’impôt avec les parts et le quotient familial?

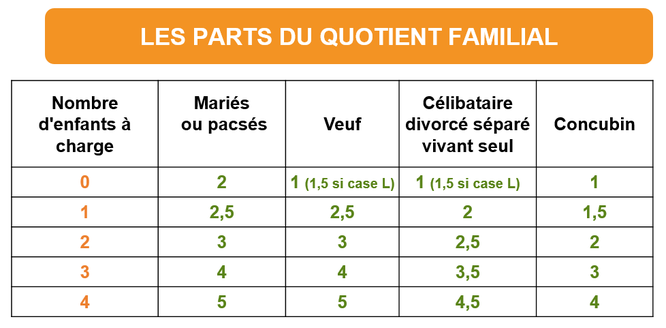

Vous le savez surement, la notion de part joue aussi sur le calcul. En effet, le fisc va accorder un nombre de parts pour chaque foyer : c’est le quotient familial. Une personne seule a une part. Un couple en a deux. Avec l’ajout des enfants, on gagne des demi-parts ou des parts complètes. Des situations spécifiques peuvent nous amener à en gagner (avoir élevé seul un enfant 5 ans, ancien combattant…). Bien entendu, plus on a de parts, plus l’impôt va diminuer! Pour connaître votre nombre de parts, rendez-vous sur l’avis d’imposition en bas de la page 2. A défaut, le tableau ci-dessous vous permettra de retrouver le quotient familial pour chaque situation hors cas spéciaux. Notez que lors de la garde alternée, le quotient familial procuré par l’enfant est divisé entre les parents. Voir : parts fiscales et quotient familial pour les impôts.

Parts du quotient familial pour chaque situation

Soyez très attentif, l’attribution des parts n’est pas forcément logique et il convient de bien utiliser le tableau. A titre d’exemple il est quasiment impossible

d’estimer le quotient d’une personne qui vit seule avec un enfant :

– Si cette personne vit en concubinage: 1.5 parts;

– Si elle est divorcée et vit seul : 2 parts;

– Si veuve : 2.5 parts.

Cela est engendré par les demis-parts supplémentaires pour les personnes vivants seules. La

situation est très importante et il est conseillé de bien vérifier le quotient familial plutôt que de l’estimer de tête.

Concrètement, comment cette variable influe sur le calcul? Pour la théorie, le barème des tranches que l’on a vu correspondait à une part. Dans la réalité, il va être multiplié par le nombre de part avant que le RNI ne passe dedans. Le fait d’avoir deux parts par exemple va doubler les échelles vues précédemment. La tranche 0% ira de 0 à 22 588 € au lieu de 0 à 11 294. On va alors pouvoir passer beaucoup plus de RNI à 0% et beaucoup plus à 11% avant d’atteindre la tranche à 30% (deux fois plus si deux parts, trois fois plus si trois parts ect….). On comprend pourquoi une augmentation des parts entraîne une baisse de l’impôt : une plus grande partie du revenu imposable passe dans les taux bas.

Dans la pratique, c’est assez pénible de devoir multiplier les tranches par 2 ou 1.5 et d’avoir un barème différent pour chaque situation familiale. Pas de problème, un moyen bien plus simple existe pour finaliser le calcul. Il consiste a toujours utiliser le barème pour une part (tableau bleu ci-dessus) en respectant le schéma suivant :

1) je divise le RNI par le nombre de part : appelons le résultat « CQSAR = Chiffre Qui Sert A Rien ». On a donc CQSAR = RNI / parts;

2) je passe le CQSAR au barème des tranches situé ci-dessus ;

3) je multiplie le résultat trouvé par le nombre de parts pour connaître l’impôt final!

Exemple :

Mr vit en concubinage et a un enfant à sa charge. Son revenu net imposable est de 30 000 €. D’après le tableau il a 1.5 parts. Je trouve son impôt facilement en trois étapes :

1) CQSAR = RNI/ parts = 30 000 / 1.5 = 20 000.

2) Je passe le CQSAR dans le tableau des tranches. De 0 à 11 294 € le taux est de 0% et de 11 294 € à 20 000 € le taux est de 11%.

11 294 * 0 + (20 000 – 11 294)*11% = 958 €

3) Je multiplie le résultat par le nombre de parts : 958 * 1.5 = 1 436. L’impôt est de 1 436 €.

Les parts fiscales permettent un lissage de l’impôt. Ceci explique pourquoi le pacs et le mariage permettent parfois de réduire l’impôt : si les deux contribuables ont la même TMI rien ne change mais si les TMI sont différentes l’impôt commun est moindre. En effet le conjoint situé dans une tranche haute verra une partie de ses revenus passer dans les TMI bassent de son conjoint via la mutualisation. L’augmentation des parts à la naissance des enfants amène aussi un lissage important et un gain fiscal de plusieurs centaines d’euros.

Comment calculer l’impôt en détail plus facilement?

Il est vrai que dans la vie courante, les étapes détaillées n’ont pas grande importance si ce n’est pour la culture générale. Par contre, connaître sa TMI (et savoir si on est loin de la tranche suivante) est primordiale lorsqu’on envisage un nouveau placement et tout bon gestionnaire de patrimoine cherchera à l’estimer avant tout conseil. Cette variable n’est présente nulle part sur l’avis d’impôt et vous n’avez aucun moyen de la déterminer si ce n’est de reprendre le CQSAR et de regarder où il se situe dans le tableau TMI bleu.

Cela étant, deux astuces beaucoup plus simples permettent de calculer rapidement l’impôt :

– Utiliser la formule de calcul rapide de l’impôt pour connaître sa TMI et sa fiscalité.

– Utilisez notre simulateur complet gratuit : calcul de l’impôt 2024. Le fichier qui permettra de faire des tests rapidement : il suffit d’indiquer votre situation familiale, votre revenu imposable et l’impôt sera calculé automatiquement.

Calculer l’impôt est encore plus compliqué avec la décote et les plafonnements.

Dans les faits, nous avons omis quelques aspects. En premier lieu, si le résultat de l’impôt au terme des trois étapes est inférieur à certains seuils, le fisc applique une décote pour soulager les ménages aux revenus modestes. Le calcul de la décote et la façon de la recevoir est sur cet article. Le résultat du calcul sera sur votre feuille d’impôt mais le trésor public soustraira une décote avant de vous faire payer.

Enfin si vous avez tenu jusqu’au bout sans avoir de migraine, sachez qu’en réalité l’administration fiscale effectue deux calculs pour les couples ayant plus de 2 parts et les personnes seules avec plus d’une part. Le fisc estime que les parts fiscales ne doivent pas réduire l’impôt des foyers de manière trop importante. Il a donc mis en place un plafonnement du quotient familial. En clair, l’avantage fiscal lié à la prise en compte des parts est plafonné. Dans la réalité, un premier calcul est réalisé comme nous l’avons vu avec le lissage du barème selon les parts. Un second calcul est réalisé sans le lissage (les parts ne jouent plus et l’impôt explose) avec une soustraction du plafond de gain par part sur le résultat. Le fisc retiendra le calcul qui est en sa faveur. Parmi les deux résultats, c’est celui qui engendre le plus d’impôt pour le ménage qui est retenu. J’ai mis les seuils ici : plafond du quotient familial 2024 et barème de l’impôt. Vous avez un exemple détaillé de ce calcul complexe dans mon article sur la tranche d’imposition donné plus haut.

Cette notion technique pénalise seulement les foyers fiscaux avec beaucoup de parts et situés dans une tranche marginale d’imposition élevée. Les contribuables modestes ne sont pas impactés par le plafonnement.

Mon simulateur intègre toutes ces notions (plafonnement, abattement et décote) afin que l’impôt calculé soit parfaitement identique à celui que vous recevrez sur l’avis d’imposition.

En complément avec ma question la différence de revenu entre moi et mon épouse est le doublé est il pas mieux de faire une déclaration individuelle

Je vous remercie

Cordialement

Bonjour et merci pour votre blog

suite à la nouvelle reforme avec le luxembourg , il m’est difficile de comprendre le calcul sur l’impot , sachant que je touche une retraite du luxembourg et un placement mobilier en France ,mon epouse touche une pension d’invalidité de la France et une du Luxembourg nous sommes sans enfants et sur quel critere de credit d’impot la France calcule t’elle? et sur quel bareme ?

Si j’ai bien compris le RNI est la totalité Revenu mobilier revenu Luxembourgeois et Français moins 10% et CSG deductible du Luxembourg.

Je vous remercie

Cordialement

Bonjour Monsieur et merci beaucoup pour vos explications claires.

Je viens d’acheter (à mon nom) une maison que j’ai mise en location.

Je suis pacsé, mon revenu net imposable est d’environ 21 000€ par an,

il en est de même pour ma conjointe, 21 000€.

Ma tranche marginale d’imposition personnelle est-elle de 11% ? (21 000€)

ou faut-il additionner les 2 salaires (42 000€) soit la tranche à 30% ?

Pour résumer: La maison louée est à mon nom, serais-je imposé dans une tranche à

30% = nos 2 salaires

ou à 11% = mon salaire.

D’avance merci pour votre réponse.

Bonjour,

Les tranches sont « doublées » en couple donc c’est la tranche à 11% pour le moment. Après il faut voir selon le revenu procuré par la location; je vais bientôt mettre une formation sur l’immobilier en ligne qui explique en détail tout cela.

Cordialement.

bonjour,

tout d’abords, je vous souhaite tous mes meilleurs voeux pour cette nouvelle année 20121.

voici donc ma question. je souhaiterai avoir votre avis d’expert sur le calcul de l’impôt. j’ai signé une rupture conventionnelle qui m’a permis d’obtenir une indemnité bien supérieure à l’indemnité conventionnelle. ma tranche d’imposition se situe à 30%.

j’ai 63 ans, éligible à l’âge de départ à la retraite mais par manque de trimestre me permettant d’obtenir une retraite au taux plafond, je ne peux pas en raison du manque de trimestres nécessaires.

je voudrais savoir si cette indemnité est imposable et dans quelles conditions.

je vous remercie par avance.

bien à vous

Bonjour,

J’ai détaillé ces types de revenus ici : https://www.corrigetonimpot.fr/impot-etalement-quotient-prime-retraite-licenciement-foncier-paiement/

Cordialement.

Bonsoir,

D’abord merci pour la qualité de vos articles, surtout celui sur le « taux effectif » des auto-entrepreneurs.

Reprenant votre exemple ci-dessus avec mes informations personnelles, j’obtiens :

Mr est marié et a un enfant à sa charge. Son revenu net imposable est de 67.564 €. D’après le tableau il a 2,5 parts.

Je trouve son impôt facilement en trois étapes :

1) CQSAR = RNI / parts = 67 564 / 2,5 = 27 025,6.

2) Je passe le CQSAR dans le tableau des tranches. De 0 à 10 064 € le taux est de 0% et de 10 064 € à 27 025,6 € le taux est de 14%.

10 064 * 0 + (27 025,6 – 10 064) * 14% = 2 374,62 €

3) Je multiplie le résultat par le nombre de parts : 2 374,62 * 2,5 = 5 936. L’impôt est de 5 936 €.

On obtient le même montant d’impôt en utilisant la formule de la « Fiche facultative de calculs » incluse dans le CERFA nº 50796#20 :

(67 564 * 14%) – (2,5 * 1 408,96) = 9.458,96 – 3 522,4 = 5 936 €.

Cependant, votre simulateur (https://www.corrigetonimpot.fr/impot-2018-revenu-simulateur-calcul-excel/) et celui du fisc m’indiquent que l’impôt sur le revenu serait de 6 990 €.

Situation familiale Marié-Pacsé

Nombre d’enfants à charge 1

Situation particulière

Revenu net imposable (RNI) 67564

Nombre de parts 2,5

Impôt avant décôte 6990,2

Décôte 0

Impôt sur le revenu 6 990 €

Pourriez-vous m’aider à comprendre où est mon erreur ?

Merci d’avance.

Carlos

Bonjour,

Pas de chance, vous subissez ici le plafond du quotient familial. En fait le fisc fait 2 calculs. Celui que vous faites et que vous avez parfaitement compris. Il en fait un autre sans l’impact des parts en appliquant le « plafond du quotient familial » qui sont donnés ici : https://www.corrigetonimpot.fr/impot-2018-bareme-tranche-marginale-calcul-revenu/

Il prend le moins bon des deux. Ce second calcul s’applique dans de rares cas et remplace le premier. Il s’applique pour les personnes qui ont des parts supplémentaire et un revenu élevé afin de limiter les effets des parts fiscales. C’est votre cas, ce second calcul engendre un impôt plus élevé qui est alors conservé.

Cordialement.

Merci pour vos précisons !

Re-bonjour !

Il me manque un maillon. Sur une simulation avec 46 800€ de revenus (10% déduits) pour un parent isolé avec un enfant, je trouve un impôt de 3 762€ (0€ pour la tranche à 0% et 1 881€ pour la tranche à 14%, le tout *2 parts). Quand j’applique le plafonnement du quotient familial de 3 660€, j’obtiens un impôt de 4 882€ contre 4 582€ sur le simulateur de la DGFIP. J’essaie de comprendre d’où vient l’écart. Pouvez-vous m’éclairer svp ?

Et encore merci pour vos explications qui permettent de comprendre la mécanique peu à peu !

Bonjour,

Merci pour ces éclaircissements.

Avez-vous des informations pour calculer l’impôt sur le revenu foncier svp?

Avant le prélèvement à la source, pour résumer, on prenait le revenu foncier charges déduites, et on appliquant les prélèvements sociaux, plus la TMI, et on additionne les deux.

Mais maintenant avec le prélèvement à la source, je comprends qu’un acompte est versé, mais auriez-le détails du calcul avec le taux pour le foyer svp?

Merci beaucoup,

Bien cordialement

Bonjour,

Oui, ces informations figurent dans des articles de la rubrique immobilier et impôt à la source.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour je tiens juste a vous remercier pour votre partage d`informations trés utile MERCI

Bonjour, j’ai une question à vous poser : je suis en train d’acheter une maison qui dispose d’un appartement loué actuellement en non meublé. Je voudrais optimiser mon imposition sur les revenus issus de la location de l’appartement et je voudrais en plus faire quelques travaux dans la partie maison que je souhaite habiter : est-il possible de passer en réel et déduire des revenus issus de la location de l’appartement les travaux que je fais sur la maison vu qu’il s’agit de la même habitation ? Autre question : ne recevant qu’une seule taxe foncière quel montant je prends pour déduire des revenus issus de la location si je passe en réel (prorata par rapport à la surface ?) ?

Merci pour vos réponses

Sébastien

Bonjour,

J’ai commencé à travailler le 13 avril 2018 et j’ai reçu mon avis d’imposition avec 0€ à payer. Mais en même temps c’est 0€ pour le Revenu brut global et le Revenu imposable.

Est-ce correct ? Cela me parait bizarre, c’est comme si j’ai aucune revenu en 2018.

Merci d’avance pour votre aide.

Bonjour,

C’est normal car on déclare les revenus N-1. En 2018, c’est l’avis d’imposition des revenus 2017!

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour, petite question subsidiaire s’il vous plaît… Certains disent que le fait de se pacser apporte la 1ère année une forte diminution des impôts (Cadeau fiscal). Est-ce le cas réellement ? Par avance, merci.

Bonjour,

PAs toujours…Vous avez un article sur le sujet dans la rubrique « impôt ».

Cordialement.

Merci pour votre réponse rapide M. Diringer.

Après vérification, j’avais effectivement conservé en tranche 0 le montant de l’année précédente.

Avec tous mes remerciements

Bonjour, et merci pour toutes les informations transmises, expliquées de façon « ludique » et positive.

J’ai utilisé divers simulateurs, celui des impôts et le vôtre me donnent le même résultat. En revanche, lorsque je calcule suivant les directives, le résultat est supérieur à vos résultats, de 3%. Couple pacsé, tranche 30%. Quel paramètre peut me manquer s’il vous plaît ?

Bonjour,

C’est peut-être parce que je viens juste de mettre les tranches fiscales à jour. Hier, cet article présentait les tranches d’imposition de 2017. Sinon, ça peut être le plafonnement du quotient familial que j’évoque en fin d’article.

Cordialement.

pourriez vous svp me faire parvenir votre simulateur Excel

je suis en etude pour louer ma maison et je suis tres etonne des resultats du simulateur sur impot.gouv

Merci

cordialement

[email protected]

Bonjour,

Je me retrouve dans l’exemple sous le tableau des parts (à quelques euros près). Mais je ne trouve pas la conclusion logique. La multiplication par 1.5 fait augmenter l’impôt passant de 1427€ sans

enfant à 2140€ avec 1 enfant ! Le fait d’avoir 1.5 part fait baisser l’impôt par rapport à 1 part normalement non ?

Bonjour,

C’est tout à fait ça, chaque source de revenus a des abattements différents avec des régles qui varient. 10% sur les salaires, 40% sur les actions, rien sur les obligations etc…. En fouillant sur

mon site, vous trouverez au final la quasi totalité des règles selon les revenus.

Cordialement.

Bonjour,

Je lis sur pas mal de sites (http://impotsurlerevenu.org, l’expert-comptable.com, etc ) que le Revenu Brut (avant l’abattement de 10% ou au frais) se compose de : salaires, pensions/retraite/rentes,

revenus fonciers, BNC, BIC, bénéfices agricoles, plus valus mobiliers etc.

A ce RB, on déduit les charges déductibles pour avoir le Revenu Net, et auquel on déduit les 10% d’abattement ou aux frais réels pour avoir le RN imposable.

Cet abattement forfaitaire de 10% s »explique par le fait que l’administration fiscal estime qu’il y a des frais pour générer les revenus d’une activité professionnelle, salariée ou non salariée. Donc

cet abattement de 10% ne devrait pas s’appliquer sur les revenus fonciers, BNC, BIC, Bénéfices agricoles et plus valus mobiliers. Est-ce que j’ai tort ?

Merci d’avance pour votre réponse

Bien cordialement

pourriez vous svp me faire parvenir votre simulateur Excel

Merci

cordialement

[email protected]

Bonjour,

Je souhaiterais pouvoir tester votre simulateur pour l’impot. Pourriez vous me le faire transmettre a l’adresse [email protected]

En vous remerciant