L’investissement en loi Pinel s’accompagne souvent d’une contrainte administrative que le propriétaire découvre lors de la première déclaration fiscale. Une démarche compliquée, en particulier la première année où le contribuable doit réaliser plusieurs déclarations d’impôts différentes. Il faudra identifier trois déclarations distinctes à traiter pour votre investissement immobilier Pinel avec une date de départ qui varie selon la nature du projet. À terme, deux déclarations fiscales seront récurrentes. Le prélèvement à la source ne change rien, vous devrez faire ces déclarations en 2024 si vous êtes concerné. Attention pour l’année 2024, on a un énorme changement avec l’apparition de nouvelles cases puisque le Pinel a maintenant plusieurs taux possibles.

Sommaire

Investissement locatif Pinel : 3 déclarations d’impôts ?

La location d’un bien immobilier sous le dispositif Pinel vous oblige à réaliser les déclarations d’impôts suivantes :

– la 2044EB : l’engagement de location.

– la 2044 : la déclaration des revenus fonciers.

– la 2042C : obtenir sa réduction Pinel. Depuis l’an passé, ce n’est plus la 2042C mais la 2042RICI.

Chaque formulaire est indépendant, ils ne sont pas à remplir la même année et ont chacun leur utilité spécifique.

2044EB : une seule déclaration qui sert à valider le Pinel.

Ce formulaire est spécifique aux biens loués sous un dispositif permettant un gain d’impôt (Scellier, Pinel, Duflot….). En effet, la niche fiscale est conditionnée à plusieurs variables : obligation de louer plusieurs années, plafonnement des loyers, locataire ayant des ressources modestes…. La 2044EB va vérifier que vous respectez ces conditions et vous vous engagerez à les suivre sur la durée nécessaire. Vous allez donc valider la durée de la location, préciser le loyer prévu par rapport à la surface, renseigner les ressources de votre locataire…

Le formulaire est primordial et peut entraîner un contrôle fiscal avec annulation de toutes les réductions Pinel s’il est mal rempli (voir ci-après). Avant, la déclaration en ligne ne permettait pas de valider un bien Pinel qui ne respectait pas les conditions. Par exemple, si vous indiquiez un loyer supérieur au plafond prévu par le dispositif, vous ne pouviez pas finaliser la déclaration 2044EB en ligne. Ce n’est plus le cas aujourd’hui, ce qui le rend encore plus dangereux : le contribuable peut se tromper sans le voir.

La première difficulté tient dans la date à laquelle vous faites cette déclaration. Le fait générateur dépend de la façon dont vous avez acquis votre bien Pinel. Le tableau ci-dessous vous aidera à y voir plus clair.

| Nature de l’investissement | Fait générateur |

| Acquisition d’un logement neuf achevé Acquisition d’un logement issu de la transformation d’un local affecté à un usage autre que l’habitation qui entre ou non dans le champ de la TVA Acquisition d’un logement qui a fait logement qui a fait l’objet de travaux concourant à la production ou à la livraison d’un immeuble neuf au sens de la TVA Acquisition d’un logement réhabilité | Année d’acquisition du logement |

| Acquisition d’un logement en vue de sa réhabilitation Acquisition d’un logement qui fait l’objet de travaux concourant à la production ou à la livraison d’un immeuble neuf au sens de la TVA | Année d’achèvement des travaux |

| Acquisition d’un logement en état futur d’achèvement Acquisition d’un local que le contribuable transforme en logement Acquisition de locaux inachevés, en vue de leur achèvement par le contribuable Construction d’un logement par le contribuable | Année d’achèvement du logement |

| Souscriptions de parts de SCPI | Date de réalisation de la souscription |

À titre d’exemple, si je construis le logement moi-même, le tableau précise que le fait générateur sera « l’année d’achèvement du logement ». Donc si je termine mon bien en décembre 2023, le fait générateur est l’année 2023. Je dois faire ma déclaration 2044EB lors de la déclaration 2024 de l’impôt sur le revenu 2023 !

Attention, les règles pour la première déclaration 2044 sont différentes de celles de la 2044EB. La 2044EB pour engagement de location est à remplir une seule fois. Pour éviter tout problème, la démarche à suivre en ligne sur « impôt.gouv » est détaillée dans ma vidéo. Vous avez aussi une conférence en direct spéciale sur la déclaration Pinel le 16 mai où vous pouvez poser vos questions et voir comment faire pas à pas sur l’interface 2024.

Cette déclaration 2044EB est vraiment très importante. Plusieurs jurisprudences montrent qu’on ne peut plus la modifier de manière rétroactive et des Pinel se font redresser juste pour des oublis ou des manques sur ce formulaire. Idem si vous oubliez une charge à intégrer dans le prix de revient, entre autres. Les optimisations et les astuces à suivre sont regroupées dans mon guide Pinel qui explique comment déclarer pas à pas sans erreur.

La déclaration 2044 : annuelle pour déterminer impôt et prélèvements sociaux

Vous louez un bien immobilier et comme tout loueur en vide (Pinel ou non), vous devez déclarer chaque année les loyers perçus et les charges afin que le trésor public puisse calculer l’impôt sur le revenu et les prélèvements sociaux dus sur ce nouveau revenu. Pour cela, la déclaration 2044 s’impose et nous expliquons comment la remplir case par case dans cet article.

Attention ici, le fait générateur n’est pas le même que la 2044EB. Dès lors qu’un revenu ou qu’une charge sur votre bien intervient, il faut remplir la déclaration. En présence d’un crédit immobilier, il est fréquent que le contribuable doive remplir la 2044 une année et attendre un an avant de faire la première déclaration 2044EB. Notons aussi que la 2044 est à faire chaque année, contrairement à la 2044EB qui est faite une seule fois.

Exemple :

Monsieur fait construire un logement pour le louer en zone Pinel. Il débloque le prêt et commence à payer des échéances en 2022. Les travaux se terminent en 2023 et la location commence.

– Le fait générateur pour la déclaration 2044EB est 2023. Monsieur fera la 2044EB en 2024 sur les revenus 2023.

– En 2022, Monsieur paie les intérêts du prêt qu’il peut déduire des revenus (charges déductibles). Il n’a pas encore de loyers mais va tout de même déclarer les intérêts payés afin de créer un déficit foncier qui allégera son impôt dans le futur. Monsieur a dû commencer la déclaration 2044 en 2023 sur les revenus 2022.

Soyez particulièrement attentif au sort de la cuisine sur les biens PINEL pour optimiser l’impôt (idem pour les travaux). Une erreur à ce niveau entraîne une hausse très forte de l’impôt. J’y reviens en fin d’article dans mon guide. Notons aussi que pour la déclaration loi Pinel 2024 des revenus 2023, les nouvelles cases apparaissent pour gérer le doublement du déficit foncier sur la déduction des travaux. Une fois encore, je vous conseille de consulter mon guide ci-après pour optimiser la situation fiscale au maximum.

La 2042C ou 2042RICI : pour obtenir votre réduction d’impôt Pinel 2024.

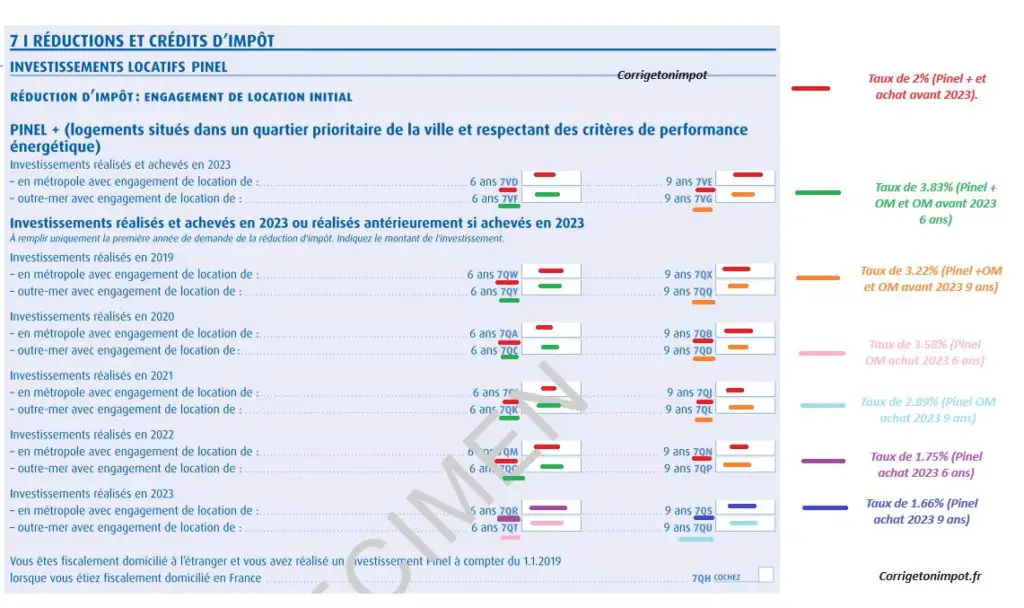

Enfin, n’oubliez surtout pas la déclaration 2042RICI sans laquelle vous passez à côté de la réduction d’impôt… ce qui serait dommage ! Notons que depuis 2 ans, le fisc a décidé d’enlever le cadre nécessaire figurant sur la 2042C pour le basculer sur un autre formulaire : 2042RICI. Les deux déclarations précédentes permettent de gérer le foncier et de vérifier que les conditions sont respectées, mais ne vont aucunement valider la baisse fiscale. Il vous faudra remplir la déclaration 2042RICI dans le cadre présenté ci-dessous pour que le gain fiscal s’applique. Le fait générateur est le même que la déclaration 2044EB (voir tableau ci-dessus). Bien entendu, il faudra remplir la 2042RICI chaque année si l’on veut avoir la réduction d’impôt Pinel. Plusieurs cadres existent selon la durée d’engagement de location et la façon dont vous avez investi. Je vous conseille vivement de venir à la formation Pinel car une erreur ici peut couter des milliers d’euros. J’essaie d’être le plus clair possible car il y’a plusieurs taux., voici une image issue du guide que l’on commente chaque année durant la formation.

On va mettre ici le prix de revient qui est le prix d’achat avec quelques autres dépenses. Le logiciel du fisc va ensuite appliquer un pourcentage pour déterminer votre réduction d’impôt qui sera celle pour les années à venir.

Exemple :

Mr Corrigetonimpôt a acquis un bien Pinel pour 190 000 € et il détermine que 10 000 € de dépenses annexes peuvent être comptabilisées dans la réduction d’impôt. Il a acheté son bien en 2022 avec une date de déclenchement 2023 et s’engage sur 9 ans. Il remplira la case 7QN sur la déclaration fiscale 2024 et mettra 200 000 €. Le fisc fera le calcul tout seul et appliquera 2 % de réduction fiscale Pinel soit 4 000 €. À noter que Mr ferait bien de lire mon guide pour éviter l’erreur et s’engager sur 6 ans seulement.

L’image est celle de la déclaration d’impôt 2024 et on a plusieurs options :

- Les biens achetés et achevés en 2023 ont un taux diminué de 1.75% sur 6 ans et 1.66% sur 9 ans. Les cases 7QR à 7QU proposent ces deux taux.

- Seuls les biens sous le dispositif Pinel + achetés en 2023 et achevés en 2023 peuvent prétendre au taux de 2%. Dans ce cas, il faut alors remplir les cases 7VD, 7VE, 7VF ou 7VG sur la déclaration 2024.

- Si vous avez acheté votre Pinel avant 2023 et qu’il s’achève cette année, vous avez le droit à 2% via les cases 7QW à 7QP.

- Enfin si vous avez commencé votre Pinel par le passé, alors vous ne mettez rien ici et vous utilisez les cases ci-dessous.

Il faut noter que la première année, on rentre le montant total du prix de revient. Les années suivantes, vous utiliserez les rubriques report des investissements antérieurs où vous mettrez directement le montant de la réduction d’impôt Pinel. Si je poursuis mon exemple, Mr devra noter 4000 € les années suivantes dans les cases report. Dans les cases reports, il n’y a plus de distinction entre les taux de 2%, 1.75% ou 1.66% car on met alors le montant de la réduction.

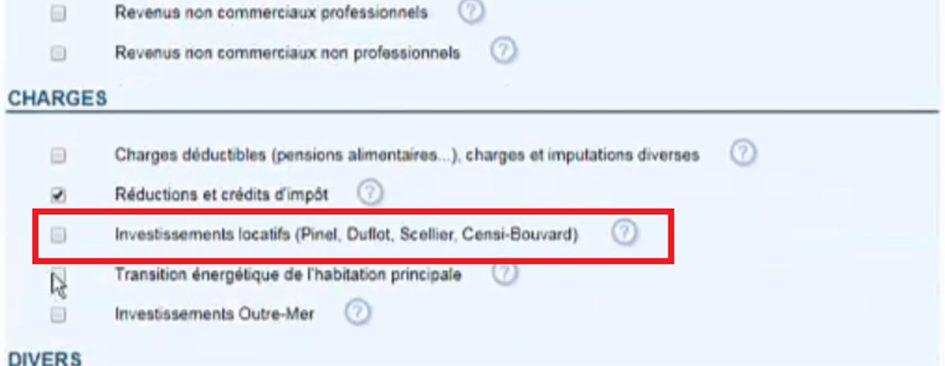

Attention sur la déclaration en ligne. La 2042RICI ne s’ajoute pas avec les déclarations annexes. À l’étape 3, il faut cocher la rubrique « investissement locatif : Pinel… ». Cela fait, on vous demandera à la fin de la déclaration si vous possédez un Pinel de cette année ou des années passées ou les deux. En cochant ces rubriques, vous ferez apparaître les cases 7 données ci-dessus ! Pour le report ou les questions plus précises, direction mon guide ou les commentaires.

Vous connaissez maintenant les trois déclarations à remplir pour un Pinel. L’important est surtout de les remplir correctement pour minorer la fiscalité ! Pour vous aider, j’ai créé ce livre qui vous accompagnera pas à pas et vous donnera toutes les astuces fiscales à connaître pour optimiser vos déclarations Pinel. Découvrez les bonnes questions à se poser : faut-il intégrer les charges dans la réduction d’impôt ou les déduire du foncier ? Comment corriger si j’ai oublié de déclarer le prêt l’année du déblocage ? Quid de la cuisine ? Où trouver les cases sur la déclaration en ligne ?

Bonjour,

question: j’ai signé l’acte authentique d’un investissement Pinel le 13 mars 2020 chez le notaire. Est-ce que le bien qui se situe dans la commune de Cesson-Sévigné ( 35 510) est soumis au Pinel classique ou à celui du Pinel breton qui est en vigueur du 1 avril 2020 jusqu’au 31 décembre 2024? J’ai fait une première déclaration Pinel breton en 2023 mais je viens de réaliser que peut-être ai-je fait une erreur?

Pourriez-vous m’en dire plus? Merci

Bonjour

J’ai rempli une 2044 EB en 2023 dans laquelle j’ai saisi un montant pour le prix de revient.

Après lecture des infos dans votre guide, je me suis rendu compte que ce montant pourrait être supérieur, mais dans les limites autorisées.

Puis-je modifier ce montant en 2024, si oui comment ?

Merci pour votre retour

Cordialement

Claude

Bonjour,

A moins que la différence soit énorme, je ne sais pas si la correction en vaut la peine. Vous pouvez tenter un mail pour demander au fisc et voir s’ils acceptent. Si ils demandent de tout refaire (notamment la 2044EB qui est bloquante ici), cela devient un peu compliqué. Autant sur d autres astuces de l’ebook (déficit, cuisine…), on corrige facilement, autant ce point est plus complexe car on touche à la 2044EB.

Bonjour et merci pour toutes ces informations, l’e-book est vraiment bien fait et ses mises à jour régulières très précieuses.

Je cherche cependant une précision sur la notion d’achèvement.

J’ai acquis un bien Pinel en mars 2022 (signature de l’acte authentique). La remise des clés a eu lieu le 25 juillet 2023 (PV de livraison signé par le promoteur et moi-même). Le promoteur m’a également fait parvenir une attestation d’achèvement des travaux datée du 19 décembre 2022.

Il est mentionné sur la déclaration en ligne des revenus 2023 que je suis en train de compléter, rubrique Réductions et crédits d’impot – investissement locatifs : « Achèvement = remise des clés pour un immeuble en état futur d’achèvement ».

L’achèvement, au sens « remise des clés », ayant eu lieu le 25/07/2023, je coche donc la case « Investissements achevés en 2023 (réalisés en 2023 ou antérieurement) et je complète la case 7QM pour un engagement de 6 ans.

Dans la 2044-EB, je dois mentionner la date d’achèvement des travaux. Il est précisé dans la notice que je dois joindre une « copie de la déclaration d’achèvement des travaux, accompagnée des pièces attestant de sa réception en mairie ». Et là, je ne sais plus quelle date je dois indiquer : si j’indique la date d’achèvement figurant sur l’attestation du promoteur (19 décembre 2022) je ne suis plus sur un investissement achevé en 2023 et j’ai 1 an de retard pour demander le bénéfice du Pinel et si j’indique la date de remise des clés (25 juillet 2023) çà ne correspondra pas à la déclaration d’achèvement des travaux et ma demande risque d’être rejetée.

Je me fais peut-être des noeuds au cerveau pour rien, mais si vous savez comment résoudre cette situation, je suis preneur (et peut-être pas le seul d’ailleurs …).

Merci à vous

Bonjour,

Investissement en VEFA réalisé en 2021 (signature notaire) et achevé en 2022 (remise des clés), j’ai donc déclaré l’année dernière comme je souhaitais un engament de 6 ans , dans la case 7QI (2042 RICI), le prix de revient.

Case correspondant à « réduction d’impôt : engagement de location initial Investissements réalisés et achevés en 2022 ou réalisés antérieurement si achevés en 2022 », ligne « Investissements réalisés en 2021 en métropole ».

Je me rends compte maintenant en téléchargeant ma déclaration de l’année dernière, qu’il est écrit « Investissement locatifs Pinel, 7QI Investissement Pinel métropole réalisé et achevé en 2021: 6ans:prix revient »

Du coup, j’ai l’impression d’avoir fait une erreur car ils ont ajouté « ET ACHEVE en 2021 ».

Qu’est-il à votre avis? Est-ce une erreur de ma part?

Pour ceux qui déclarent cette année avec un investissement réalisé en 2022 et achevé en 2023, devront-ils déclaré dans la case 7QI si l’investissement est en métropole et il souhaite partir sur un engament de 6ans?

(le 2042 RICI à télécharger sur le site des impôts actuellement est encore celui de l’année dernière)

Merci d’avance.

Bonjour,

L’an dernier on n’avait pas les soucis de cette année avec plusieurs taux donc si vous avez mis le prix de revient, c’est tout bon. Cette année ce sont les cases en dessous qui vous intéressent comme je l’explique dans le guide Pinel et vous mettrez le prix de revient.

Cordialement.

Bonjour

J’ai acheté un appartement neuf en Mai 2023, mais la déclaration d’achèvement des travaux de l’immeuble (et donc de mon appartement) a été faite fin 2022.

Puis-je alors bénéficier des anciens taux Pinel (c’est à dire 12% sur 6 ans, 18% sur 9 ans, etc…)

Merci

Bonjour

Mon Pinel a été achevé en août 2018 et ma première location a été le 8 décembre 2018. J’ai fait ma première réduction d’impôt sur les impôts de 2018. J’ai pris sur 6 ans. Je veux revendre mon Pinel au bout de ces 6 ans mais je sais pas à partir de quelle date je peux vendre mon appartement.

A l’avance merci.

Cordialement.

Bonjour,

Vous avez un article complet sur le sujet ici : https://www.corrigetonimpot.fr/pinel-quand-peut-on-vendre-le-bien-ou-passer-en-meuble/

Bonjour,

Mon bien Pinel sera achevé en Mars 2024, donc le fait générateur sera 2024 , est-ce que je pourrai déjà faire ma première déclaration Pinel en Mai 2024 ou dois-je attendre Mai 2025

La réduction Pinel est-elle versée en totalité ou par acompte à un mois donné le l’année par le fisc

Vous remerciant par avance

Cdlt

Jean

Bonjour,

Il faut absolument faire la déclaration des revenus fonciers pour bien tout déduire, ce sera une énorme économie fiscale. Tout est expliqué dans le guide Pinel. Par contre la réduction sera pour l’année prochaine.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Merci pour vos précisions et explications.

Quelle est la date qui compte pour le commencement du dispositif dans le cas d’un logement VEFA : Celle indiquée par le promoteur sur son certificat d’achèvement ? Ou la date du récépissé de ce dernier en en mairie ?

Merci beaucoup !

Bonjour,

Il y’a une tolérance comme je l’explique dans l’ebook qui permet parfois d’optimiser. MAis sinon c’est la déclaration d’achèvement des travaux.

Bonsoir,

Quel document fait foi pour un investissement VEFA pour faire date vis a vis du FISC pour un déclenchement du PINEL?

Est-ce la réservation ou l’obtention du prêt ou le PV de livraison

Bonjour. Relisez bien l’article, ce n’est rien de tout ça, c’est la date d’achèvement du bien ! Donc le document est souvent la déclaration d’achèvement du bien. Si vous avez mon ebook PInel, vous apprendrez que la date de livraison peut aussi être retenue ce qui permet parfois d’optimiser l’année de départ en choisissant ce qui est le mieux.

Bonjour, merci pour vos précieux conseils !

J’ai un bien loué en Pinel depuis 2018 (fait générateur en 2017). En 2018 j’avais rempli en ligne la déclaration 2044EB, en choisissant la durée de 6ans. Mais lorsque je consulte aujourd’hui le document sur mon espace Impot.gouv, tout est bien rempli (mon nom, adresse du bien, surface, locataire, etc), sauf la durée de location qui est restée vierge (aucun des choix n’est coché). J’ai un autre bien loué en 2019, et c’est pareil pour son formulaire. Avez-vous le même problème ? Où puis consulter mon choix initial ? Merci par avance

Bonjour,

C’est en effet un bug visuel sur les déclarations 2044EB de l’époque. Vous pouvez retrouver votre choix à la fin de l’avis d’imposition de l’époque, j’explique justement dans cet article récent comment le faire et le voir : https://www.corrigetonimpot.fr/comment-savoir-si-votre-reduction-scellier-pinel-duflot-ou-denormandie-est-terminee/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Mon bien Pinel acquis en VEFA en 2022 vient d’être achevé en novembre 2023 (le 27/11)

Je rechercher un locataire.

Si je ne trouve pas de locataire avant le 31/12/2023, nous sommes d’accord que je peux faire démarrer la réduction d’impôt Pinel dès 2024 (sur exercice fiscal 2023)?

Sachant que j’ai 12 mois pour trouver un locataire.

Pouvez-vous me confirmer que en l’absence de locataire trouvé avant le 31/12/2023, je pourrais déjà déclarer ce bien Pinel et l’inscrire sur ma déclaration 2024 sur revenus 2023 donc en mai 2023, avec bénéfice de la réduction à l’été 2024?

Vous remerciant par avance

Cordialement

Julien

Bonjour,

Oui et vous en avez même l’obligation. Lisez bien le guide Pinel pour ne rien rater : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Bonjour,

Je vous remercie pour vos précieuses explications.

Je me pose une question : est-il possible de réduire son impôt sur les revenus fonciers avec la réduction d’impôt obtenue grâce à la Pinel ?

Exemple : je paye 4000€ d’impôt, hors impôt sur les revenus fonciers liés à la location du bien en Pinel. Ma Pinel m’octroie une réduction d’impôt de 5000€. Est-il possible de réduire de 1000€ les impôts liés aux revenus fonciers grâce à la réduction d’impôt non épurée sur l’impôt sur le revenu ?

Bien cordialement,

Jérémy

Bonjour,

NOn pas du tout cela fonctionne différemment. Vos revenus fonciers engendrent de l’impôt et des prélèvements sociaux. La réduction PInel viendra réduire l’impôt engendré par les revenus fonciers mais pas les PS. Et impossible d’utiliser autrement s’il reste de la réduction. Je vous conseille vivement mon guide pour y voir plus clair.

Bonjour,

J’ai fait construire un bien immobilier en Pinel dont le fait générateur était 2018 avec une date de mise en location en décembre 2018 avec un engagement de 6ans sur ma déclaration 2019 pour l’exercice 2023.

Pour être certains d’avoir bien compris, ma reconduction devra se faire sur la déclaration 2024 pour l »exercice 2023 ?

Et si je décide de ne pas reconduire je dois en informer mon locataire (le même depuis le début) 6 mois avant la fin du bail soit Mai 2024, mais qu’en est il du cote de l’administration fiscale ?

Bien Cdt

Cyril

Bonjour,

Si la première réduction était en 2019 sur des revenus 2018, le fait de prolonger ou non sur la déclaration d’impôt sera en 2025. Je fais des conférences de toute manière chaque année sur la déclaration Pinel en avril, n’hésitez pas à y assister. Vous trouverez la dernière dans la rubrique « formation » et je montre comment tout faire.

Pour le délai au niveau de la location, vous avez un article dédié dans la rubrique immobilier qui figure aussi dans le guide Pinel.

Cordialement.

Bonjour

Comment faire pour éviter d’être au dessus du plafonnement de 300 000 € en 2023 pour la loi pinel sachant que j’ai eu un premier investissement en VEFA achevé en mars 2023 ( avec 4 mois de retard) et livré en juillet 2023 , et un 2em investissement d’un appartement en VEFA qui est prévu d’être livré début décembre 2023 avec une date d’achèvement quelques jours avant ?

Retarder la livraison en janvier 2024 va t il me permettre de déclarer ce logement en 2025 sur la déclaration revenu 2024 , et être en dessous des 300000 € d’investissement en 2023 ?

Ou le fait d’installer une cuisine aménagée qu’en janvier 2024, peut on considérer que le logement n’était pas achevé en 2023 car aucun évier dans la cuisine ?

Ou autres pistes ?

Cordialement

Bonjour,

C’est la date d’achèvement qui va jouer ici (fait générateur) et il faut donc que le second se termine en 2024. Je vous conseille de bien lire mon guide Pinel qui vous permettra de faire pas mal d’optimisations.

Bonjour

Nous avons souscrit un investissement Loi Pinel en VEFA : l’appartement a été acquis en février 2020 (signature chez le notaire). Il devait être livré en octobre 2020 mais a finalement été livré en mars 2021 à cause de la situation sanitaire.J’ai déclaré cet investissement au titre de 2021 (Cerfa 2044EB et Cerfa 2042 RICI). Or, nous avions commencé à rembourser l’emprunt immobilier en 2020. Ma question est : est-ce possible de faire figurer les charges payées en 2020 (intérêts et assurance d’emprunts) sur ma déclaration 2022 (correctif) ? Si oui, sur quel formulaire et quelle ligne ? Merci à vous.

Bonjour,

Non c’est impossible et sujet à avoir un redressement. En revanche, il faut demander une correction de la déclaration des années passées. Je vous conseille d’utiliser le courrier qui est joint à mon ebook Pinel : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

A la fin de l’ebook, j’évoque aussi une situation où on peut se passer du courrier de correction et tout corriger en ligne sur la déclaration 2022. Si vous êtes à l’aise avec le système et que vous n’avez pas d’autres bien immobilier c’est une possibilité mais je vous conseillerais plutôt d’utiliser le courrier. Mettez bien les 4 charges liées au prêt comme expliqué dans l’ebook et pas seulement les intérêts.

Bonjour,

Nous avons oublié dans notre déclaration d’impôt sur le revenu 2022 au titre des revenus 2021 de déclarer la réduction d’impôt lié à un investissement PINEL sur la 2042C, erreur non reproduite sur la déclaration 2023 via la 2042RICI.

Nous avons demandé en mai dernier, un recalcul de l’IR 2022 mais toujours sans réponse de l’administration : est-ce une démarche possible ?

Merci pour votre site et votre retour

Bonjour,

Je vous conseille d’utiliser le courrier de correction joint à la fin du guide Pinel si vous l’avez : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Ca sera corrigé rapidement.

Bonjour,

nous avons acquis un bien en Pinel en VEFA en zone A’ en juin 2020 avec un PC déposé en juin 2018 et une mise en location en novembre 2022.

Pouvez-vous me confirmer que nous concernant, les taux restent à 12 % pour 6 ans (soit 2 % par an) et qu’il sera possible de prolonger l’engagement initial de location pour une période triennale de location renouvelable une fois ?

Ou alors nous conseillez vous de choisir une durée de 9 ans?

Merci pour ce site, le guide et vos précieux conseils.

Bonjour,

Vous avez un article dans la rubrique « immobilier » puis « pinel » où je détaille les conditions qui font qu’on a le nouveau taux. Si on a l’ancien, on le garde à vie et de mémoire vous êtes sous les anciens taux il me semble.

bonjour, je suis dans un cas qui n’est JAMAIS mentionné dans les différents supports en ligne ou autres guides : Mon bien a été achevé en 2022 mais… je ne suis toujours pas livré (remise des clés) en ce 05 /06/23, pour des questions de raccordement à l’énergie notamment (et autres réserves de type non conformité au plan).

L’achat a eu lieu en juin 2021 pour une livraison prévue initialement en dec 2021.

Dois-je remplir la 2044EB ? Le service des impôts n’a pas su me répondre ! 1000 Mercis !

Bonjour,

L’achèvement au sens du PInel c’est soit la date sur la déclaration d »achèvement, soit le moment où le logement est habitable. Ici je pense qu’il est mieux de prendre la seconde option si ça se justifie. Si vous commencez la 2044EB donc que vous prenez un achèvement 2022 alors vous commencez votre réduction cette année MAIS vous avez moins d’un an pour louer. Si vous ne louez toujours pas avant la fin de l’année, pas de Pinel! Attention aussi à respecter le délai entre l’achat et l’achèvement mais de mémoire vous avez un peu de marge ici (voir mon guide).

Cordialement.

Bonjour Thibault,

Merci pour vos conseils.

J’ai acheté un PINEL a rénover (surface brut à aménager) le 30. 12. 2021. J’ai du faire des travaux de rénovation important en sus de ceux réalisés par le promoteur (toiture et menuiserie) et j’ai loué le bien le 14.10.22.

Je ne sais pas quelle case cocher dans la nature du logement, pouvez vous m’aider ?

Est ce:

« Logement acquis en l’état futur d’achèvement, logement acquis en vue de sa réhabilitation ou local acquis inachevé » ?

Merci pour votre aide

Cathy

Bonjour Thibault,

Merci beaucoup pour votre vidéo !

Un point que, sauf erreur de ma part, vous n’abordez pas est le cas de 2 personnes ayant acheté un bien Pinel ensemble et qui font chacune leur déclaration d’impôt (pour la 1ère année). J’ai noté que :

Pour les loyers et charges de la déclaration des revenus fonciers 2044, chaque indivisaire met la quote-part selon ce qu’il possède. Pour la déclaration 2044Eb à faire la première année, elle doit être remplie par tout le monde mais avec les chiffres globaux. Inutile de faire un prorata sur cette déclaration.

Par contre, dans la « déclaration principale », à la rubrique « réductions et crédits d’impots » « investissements locatifs : loi Pinel » quand il faut renseigner le montant de l’investissement (case 7QI). Que met chaque indivisaire ? La totalité de l’investissement ou la moitié (50/50 quote part) ?

Merci pour votre aide !

Bonjour,

Ce point est évoqué dans le guide Pinel mais effectivement peut être pas dans la vidéo offerte. Il faut faire la quote part car sinon tout le monde aura la réduction maximum.

Cordialement.

Bonjour Thibault,

après avoir lu complètement votre guide, il me reste une ultime question avant de valider ma déclaration.

J’effectue ma 1° déclaration Pinel car livraison et mise en location en 2022.

J’avais bien déclaré mes charges dès 2020 (intérêts et autres).

Cependant, lors de la signature chez le notaire, j’ai réglé 500 euros au notaire, destinés au promoteur pour rémunération de l’intérim de Syndic.

Je souhaitais intégrer cette somme dans le prix de revient de l’appartement, mais à la réflexion, je pense qu’ils rentrent dans la liste des charges déductibles.

Pouvez vous me confirmer ma compréhension de ce point ?

Par ailleurs, si tel est bien le cas, il me semble qu’il me suffit de réintégrer cette somme dans la colonne A de la rubrique 240, au niveau de la ligne Année 2020, et de mettre une note expliquant ma modification dans la rubrique commentaire de la déclaration.

Merci de votre aide.

Stéphane

Bonjour,

J’ai mis toutes les charges déductibles et toutes dépenses annexes ne peut pas être déduite. En l’occurence cette charge n’est pas dans la liste donc non déductible et à destination du prix de revient.

Cordialement.

Bonjour et merci beaucoup Thibault pour vos explications. Dans la déclaration 2044EB, on ne peut pas reporter les décimales de la surface corrigée, ce qui peut conduire a quelques euros de différence. Je démarre dans le Pinel et le logement est loué depuis mi-2022 mais j’avais arrondie le loyer à 680 euros au lieu de 681.8 pour une surface de X,xx m². Mais on ne peut reporté que Xm² dans la déclaration conduisant a un loyer de 675 euros. Soit 6 euros de trop percu par mois. Est ce quand meme possible de garder le loyer de 680 en ajoutant une note dans la déclaration avec la surface a 2décimales? Merci d’avance,

Bonjour,

Peut-on déduire dans le cadre d’un investissement PINEL les acomptes déboursés pour une cuisine lors de l’achat en VEFA d’un logement ou bien doit on attendre d’avoir réglé la totalité .Si oui, dans quelles cases remplir ces frais.

Merci à vous et à votre ebook très utile pour la déclaration d’imposition.

Bonjour,

Dans l’idéal il faudrait tout payer à la fin car comme indiqué dans l’ebook on ne peut déduire que ce qui est payé après l’achèvement. Dans les faits beaucoup versent un acompte et déduise et je n’ai encore pas vu de contrôle mais le risque existe même si minime.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Nous devons déclaré notre achat Pinel cette année.

Nous avons acheté votre ebook qui nous est bien utile mais nous avons une question à propos du plafond de 5500€/m2, nous avons contacté l’administration fiscale pour savoir si notre annexe était un balcon ou une terrasse au sens fiscal du terme. Nous attendons leur réponse. Dans le cas où l’annexe serait une terrasse, nous perdrions 1m2 et le plafond serait alors de 225 500€ (5 500€ x 41 m2), or le prix de revient est de 230 188€ (achat, travaux, frais de notaire). Comment faire dans ce cas?

Pouvons-nous déclarer le maximum autorisé 225 500€, c’est à dire déclarer partiellement les frais de notaire afin de ne pas dépasser le plafond ( déclarer 1408€ au lieu de 6095€)?

Ou alors vaut-il mieux ne pas déclarer du tout les frais de notaire (prix de revient sans les frais de notaire =224 092€).

Merci pour votre réponse.

Bonjour,

Peut-on déduire dans le cadre d’un investissement PINEL les frais de péage et d’essence déboursés pour assister aux visites cloison et de remise des clefs lors de l’achat en VEFA d’un logement à 800 kms de chez soi. Si oui, dans quelles cases remplir ces frais.

Merci à vous et à votre ebook très utile pour la déclaration d’imposition.

Bonjour,

Toute charge non mise dans l’ebook n’est pas déductible, j’ai mis la totale sans rien omettre. Donc ces frais n’y étant pas, ce n’est pas déductible; c’est réservé aux professionnels gérant des biens via une SCI à l’impôt sur les sociétés.

Bonjour , j’ai acheté votre Ebook , l’année derniere , il m’a bien aidé pour ma 1er declaration Pinel.

Par contre pour ma deuxième année de Pinel , me semble que j’ai un couac.

J’ai rempli la 7QR Invest. Pinel métropole réalisé en 2018 et achevé en 2021 : 6 ans : 282440€

Or sur mon avis d’imposition , mon montant retenu est de 47073 et le montant de réduction seulement de 1505

Comment expliquer les 1505 € ? on est bien loin des 2%

Pensez vous que j’ai omis quelques chose ou que le Fisc ce soit trompé ?

BOnjour,

Difficile de vous aider sans voir le détail mais déjà comme indiqué dans l’ebook la seconde année on met le montant de la réduction et non plus le prix de revient. Après si la réduction est moins importante cela peut être dû à l’impôt, si il n’y a que 1505 € d’impôt alors la réduction est limitée.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

J’ai un invetissement en VEFA et la date d’achevement des travaux est mars 2023 et le bien est livré début avril 2024. Pour la première déclaration de pinel (2044EB et 2042RICI), si je comprends bien, c’est l’année 2024 sur le revenu de 2023.

Merci d’avance,

Bonjour. Oui tout à fait mail faut déduire les 4 frais relatifs au prêt cette année pour créer un déficit.

Bonjour, je suis dans les déclarations d’impôts, c’est de saison 😉 je galère car j’essaie de trouver comment faire toutes ces déclarations ( Pro/SCI et perso).

J’ai fait l’acquisition d’un bien pour bénéficier de la loi Pinel.

Cet appartement est acheté par le biais d’une SCI familial non sujet a IS (ma fille et moi)

Pouvez-vous m’éclairer? Votre EBOOK me semble être peut-être la réponse a mes questions? ! vos vidéos sont également top! cela m’a déjà bien aidé mais il me reste qlq zones d’ombre…

Merci pour votre retour

Cordialement

BG

Bonjour,

Il faut faire exactement comme indiqué dans l’ebook, il y’a un chapitre sur les cases de la SCI qu’il faut suivre et pour le reste tout se passe dans la déclaration comme expliqué.

Bonjour, pour ma 1ère déclaration, mon prix d’achat est supérieur au plafond.

Bien acheté 267 000 €

superficie 47 m2 * 5500 € / m2 = 258 500 €

Mes frais de notaire que je pensais pouvoir intégrer dans le prix de revient sont ils perdus ou peuvent ils être intégrés dans les frais sur le poste 221? Merci

Bonsoir Thibaut,

Merci beaucoup pour ton ebook, très bien expliqué !

En tout cas cela m’a permis de rattraper mon oubli de l’année dernière

bonjour,

c’est notre première déclaration pinel, j’ai regarder votre site, votre guide cherché les informations un peu partout mais quelques questions perdurent par peur de mal faire et perdre les avantages …

donc je me tourne vers vous

nous avons acheté un appartement de 64 mètres carrés avec un balcon / terrasse de 16,62 mètres carrés pour une valeur de 295 000 euros

=> total retenu 72 mètres carrés;

ainsi qu’un garage de 17,64 mètres carrés en juin dernier pour une valeur de 17 000 euros

2 bails ont été fait par l’agence

date d’acquisition : le 30/05/2022

dépôt permis : 03/06/2019

date d’achèvement : 14/09/2023

première location : 17/09/2023

donc mes questions

1/ sur la 2044EB

– quel est le montant de la surface retenue pour le garage 17 ou 18 mètres carrés

– que dois je déclarer :

* un bien pinel ? avec la totalité appartement + garage ?

*ou 2 pinel? 1 pour le garage et 1 pour l’appartement

* ou faire 2 déclarations ? une pour le garage et une pour l’appartement ?

2/ sur la 2044

dois-je scinder les charges ou déclarer le total (appartement + garage) tel que l’agence me les a fournit ?

3/ et enfin mon loyer d’appartement est de 700 (+ 75 de charges), pour le garage 75 (+10 de charges) donc un total de 775 euros + 85 euros de charges

je suis en zone B1 rumilly (74) c’est a priori ok mais suis-je bien dans les clous pour ne pas dépasser le plafond pinel ?

l’agence me dis oui et de faire simple mais je finis par douter de tout

je vous remercie d’avance pour ces derniers éclairages et votre future réponse

Bonne journée

Cordialement

Salut,

De ce que je comprends, la déclaration pinel ne peut dépasser 300000 € par an, donc vous attention, déjà l’appartement fait 295000 €. Pas sûr que les 17000 € puissent être ajoutés.

Attention, ça a l’air compliqué les garages. Le guide dit que les bails doivent être rédigés en commun, et apparemment, vous avez 2 bails distincts. La terrasse compte pour 9m2 si construction en dessous (73).

J’ai bien peur que le parking ne compte pas dans le pinel, mais j’espère pour vous que j’ai tort et que Thibaut pourra vous répondre.

Bonjour

Tout d’abord, merci et félicitation pour cette video riche d’informations et tres explicite.

situation:

achat Vefa pinel (signature notaire 27/12/2022)

livraison prévue 2024.

Frais de dossier et garantie caution logement en avril 2022.

Pourriez vous me dire si les frais de dossier bancaire doit impérativement etre déclaré l’année ou ils ont été payées. ? (principe fiscale: date de paiement = date de déclaration). Soit 2022 en ce qui me concerne.

-Ou pourrais je éventuellement les déclarer l’année d’achèvements du bien en 2024 ?

Par ailleurs la garantie bancaire est une « garantie credit logement » . Ce type de cautionnement (tres spécifique car une partie est remboursée en fin de pret) peut il etre déduit au meme titre que les frais de dossier ?

Merci beaucoup pour vos réponses

Bonsoir,

Si des frais concernent l’appartement en 2022, alors il faut rédiger une déclaration 2044 en 2023, même si c’est pas loué. (Frais de caution attention pas tout, uniquement la partie non remboursée à la fin, intérêts d’emprunt, assurances prêt, frais de dossier).

Puis une déclaration 2044 en 2024 sur les frais 2023, et enfin la vraie déclaration pinel en 2025 sur la mise en place du pinel en 2024 (2044EB et 2042RICI)

Pour vous l’année de livraison c’est 2024, donc le pinel se déclare en 2025.

J’espère que ça pourra vous aider.

Bonjour,

Merci pour vos explications. J’ai cependant une question, dans le cadre d’un appart en borloo neuf acheté en 2006 et un appart en Pinel acheté en 2016. La 2044 spéciale est elle toujours adaptée au Pinel? C’est la première année que j’ai des problèmes à valider. Et on ne peut pas remplir un 2044 +2044 spéciale. Du coup, comment faut il s’y prendre?

Je vous remercie d’avance pour votre réponse.

Bien cordialement

Bonjour,

Oui bien sur ce sont les mêmes que la 2044 donc pas de soucis. Vous pouvez suivre les conseils de mon guide pas à pas, il suffira d’ajouter une ligne à la 2044S pour le PInel sur l’aspect loyer et charges.

Bonjour,

Tout d’abord, un grand merci pour votre vidéo qui m’a été d’une grande aide pour réaliser ma première déclaration Pinel. Je me suis aperçue avoir oublier de faire une 2044 l’année passée pour y déduire tous les frais déductibles payés avant la livraison de mon bien.

Par ailleurs, j’ai une question/doute :

Lors de la synthèse finale sur ma déclaration, je constate avoir une réduction d’impôt de moins de 2% sur 2022. Est-ce expliqué par le fait que le bien pinel n’a pas été loué sur l’année 2022 complète ?

—> Mt réduction Impôt / Mt revient (=prix bien) = 1.08%

(je ne dispose d’aucune autre réduction impôt hors du Pinel)

Informations complémentaires :

Date signature Notaire : Décembre 2020

Date achèvement : Octobre 2022

Date mise en location : Novembre 2022

Merci par avance pour toute l’aide que vous pourrez m’apporter,

Cordialement,

Julie

Bonjour, nous avons acheté votre ebook qui nous est bien utile. A propos du plafond de 5500€/m2, nous avons contacté l’administration fiscale pour savoir si notre annexe était un balcon ou une terrasse au sens fiscal du terme. Nous attendons leur réponse. Dans le cas où l’annexe serait une terrasse, nous perdrions 1m2 et le plafond serait alors de 225 500€ (5 500€ x 41 m2), or le prix de revient est de 230 188€ (achat, travaux, frais de notaire). Comment faire dans ce cas?

Pouvons-nous déclarer le maximum autorisé 225 500€, c’est à dire déclarer partiellement les frais de notaire afin de ne pas dépasser le plafond ( déclarer 1408€ au lieu de 6095€)?

Ou alors vaut-il mieux ne pas déclarer du tout les frais de notaire (prix de revient sans les frais de notaire =224 092€).

Merci pour votre réponse.

Bonjour , je souhaiterais une aide concernant un futur achat en loi Pinel DOM TOM . L’appartement a été donné en donation partage à un propriétaire en date du 29/07/2022 . Ce bien a été mis en vente et je suis l’acquéreur . ( signature acte de vente dans quelques jours à savoir juin 2023 )

Les dates à retenir : permis de construire 4 juillet 2018 – ouverture de chantier 28 octobre 2019 – achèvement des travaux 22 novembre 2021 – remise des clés en janvier 2022 – Est ce que je peux sans restriction bénéficier du dispositif loi Pinel , sachant que je vais le louer dans les semaines qui suivent l’acquisition du bien ?

Bonjour

Je viens de m’apercevoir que j’ai fait des erreurs dans la 2044 EB l’année dernière. Cependant je respecte bien toutes les conditions : mon bail respecte bien le plafond de loyer et les ressources du locataires sont inférieures au seuil…

J’ai prévenu l’administration fiscale. Quelles solutions sont possibles ?

Merci

Bonjour,

Je me pose une question sur une acquisition PINEL en novembre 2022.

J’ai signé un contrat VEFA en septembre 2022, je suis passé chez le notaire en novembre 2022 et la date d’achèvement de l’appartement date de mai 2022. Soit quelques mois avant la réservation et l’acte définitif.

La livraison définitive est intervenue avec le promoteur fin-novembre 2022 et le locataire est rentré dans le bien en décembre 2022.

Lors de la déclaration 2044EB, je dois donc remplir l’encadré concernant la nature du logement.

Suis-je concerné par « l’achat neuf » ? et dans ce cas j’ai l’impression que les frais de notaire ne peuvent pas faire partie du prix de revient ?

Ou puis-je déclarer les informations dans la partie » logement acquis en VEFA », en sachant que l’achèvement est légèrement antérieure à la date d’acquisition chez le notaire ?

Impossible de trouver la bonne information et chez le notaire l’acte concerne un achat en VEFA.

Merci d’avance pour votre retour.

Cordialement,

BOnjour je fais suite à mon message.

Le 2044 S permet de déclarer les loyers investissement Scellier, ce que je fais depuis plusieurs années

mais ne permet pas de déclarer les loyers investissement Pinel.

Je ne trouve pas de solution

Merci

Bonjour,

Je fais ma première déclaration en ligne en intégrant un investissement PINEL.

Vous parlez de la 2042 Rici.

Elle n’apparaît pas.

Les deux autres 2044 sont présentes dans la marge.

Dois-je comprendre que la 2042Rici est la partie de ma déclaration en ligne où apparaît prix d’achat et durée de location.

Merci pour votre réponse

Bonjour, j’ai un investissement scellier dont je déclare les loyers depuis plusieurs année sur l’imprimé 2044 S

J’ai acquis un appartement loi Pinel en 2022 et je ne vois pas sur quel imprimé déclarer les loyers

Le site refuse que j’ouvre l’imprimé 2044 S et 2044 simultanément

Merci de m’indiquer ce que je peux faire

Cordialement

Bonjour,

La 2044 S marche très bien pour les loyers et charges; je vous conseille vivement de lire mon guide Pinel pour tout optimiser.

Bonsoir,

Nous avons acheté en Pinel un appartement en indivision avec mon fils (étudiant, moins 26 ans), lui pour 13 %, nous, pour 87%.

Jusqu’ à l’année dernière, notre fils était rattaché à notre foyer fiscal.

Cette année, ce serait encore possible, pour la dernière fois (il a eu de petites indemnités de stage), l’année prochaine, il travaille.

Cependant, pour obtenir pendant 6 ans, la réduction d’impôt, il lui faut faire les déclarations 2044, 2042 RICI, 2044 EB.

Pour cette année, je ne sais pas quoi faire car pour obtenir cette réduction PINEL, il semblerait qu’il ne peut pas être rattaché à notre foyer fiscal.

Que nous conseillez-vous?

Merci infiniment de votre réponse.

Madame D.C.

Bonjour,

Je me permets de vous informer que j’ai assisté à votre formation sur les déclarations d’impôts pour le Pinel.

Elle était extrêmement bien faite mais très dense ; je vous prie de m’excuser mais je ne me souviens plus si le point qui me pose problème a été évoqué.

Si mon appartement a une surface Carrez de 30,60 m², dois je porter sur la déclaration Pinel correspondante 31 m² ou 30 m² ? Quelle est la règle fiscale ?

Car cela a un impact sur ma réduction d’impôt :

En faisant court :

si je mets 30 m², ma réduction d’impôt annuelle sera de 5500 x 30 m² = 165000 € x 2°% = 3300 €

si je mets 31 m², ma réduction d’impôt annuelle sera de 5500 x 31 m² = 170500 x 2 % = 3410 €

Que préconise l’administration fiscale dans un tel cas ?

Je vous remercie infiniment de votre réponse.

Cordialement

BOnjour,

Oui on l’a évoqué effectivement durant la formation et sur l’ebook. Vous jouez la prudence dans le calcul sur le prix de revient ET les loyers vous prenez la valeur basse. Déjà vous retenez la surface au sens du loyer Pinel (article sur le sujet dans la rubrique ‘immobilier » puis « pinel ». Puis vous restez prudent; on peut utiliser les virgules mais on réduit un peu le loyer ou le prix de revient pour être certain de ne pas dépasser.

Au niveau de la déclaration , vous ne pourrez pas mettre les virgules donc vous mettrez 31 même si vous avez utilisé 30.6.

Cordialement.

Bonjour,

Pour un achat en VEFA en 2022 et pour une livraison prévue fin 2023, je n’ai pas bien compris si il fallait que je déclare quelque chose sur ma déclaration 2022?

Merci beaucoup pour votre réponse

Bonjour,

Il faut déduire les charges du prêt sur la déclaration 2044. je vous conseille vivement mon guide Pinel pour bien tout optimiser et déclarer.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Merci pour la qualité des informations, toutefois, j’ai un doute sur un point.

J’ai fait l’acquisition d’un bien en VEFA ; sur la déclaration H2 il est indiqué livraison 15/12/2021 alors que nous n’avons eu les clés qu’en juin 2022 pour une mise en location en juillet 2022 et une déclaration du PINEL en 2023 (revenus 2022), suis-je encore dans les temps compte tenu de la date de livraison ?

Merci d’avance,

Cordialement

Bonjour,

J’ai fait l’acquisition d’un bien en VEFA pour ensuite le déclarer en PINEL :

– Acquisition 2019

– Livraison et location 2022 (retard COVID)

– Déclaration 2023 (cette année pour les revenus 2022)

Ma question est la suivante, j’ai homis de déclarer les charges sur les années N-x ; puis-je les réintégrer dans la déclaration N°1 du PINEL (2023) ou est-ce trop tard ?

Merci d’avance.

Bien cordialement,

David

Bonjour,

Non vous pouvez corriger celle de l’an passé; attention à ne pas les mettre sur celle de cette année. Je vous conseille vivement mon guide qui explique tout cela : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Bonjour,

J’ai lu attentivement l’E-Book sur le Pinel, dont je salue l’intérêt et la précision, et notamment la date à prendre en compte comme fait générateur.

Néanmoins pouvez-vous me clarifier un point :

Date d’achèvement de la construction 28/12/2021

Livraison par le promoteur (remise des clefs) : 14/02/2022

Travaux de finition éffectués par nos soins (pose de la cuisine intégrée dont évier inéxistant précédemment) paroi de douche non fournie par le constructeur…) : achèvement le 8/06/2023

Debut de location (signature du bail) : 9/03/22

Dans la déclaration H2, nous avons retenu la date du 14/02/22 .

Pouvons nous retenir cette même date comme date du fait générateur des déclaration 2044EB et 2042RICI

Je vous remercie par avance pour votre réponse.

Cordialement,

Michel

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

J’ai acheté un logement en VEFA signé notaire en 2022 mais la date d’achèvement des travaux est en 2023.

1) Quelle date est retenue pour savoir si je bénéficie du Pinel à taux plein (12% les six premières années) ou pas ?

2) Si j’ai bien compris l’article, le fait générateur est donc 2023 dans mon cas et donc je dois remplir ma déclaration 2044-EB l’année prochaine donc en 2024 ?

J’hésite à acheter votre E-Book, est ce qu’il est actualisé avec les dernières lois sur le Pinel dont la fameuse réforme du 1er janvier 2023 avec le Pinel+ ?

Merci par avance,

Bonjour,

Oui bien sur l’ebook est à jour pour 2023 et il y’a le détail complet des réponses à vos questions. Il est mis à jour régulièrement chaque année plusieurs fois.

Cordialement.

Bonjour,

Et votre Ebook est bien un fichier PDF ? Car je n’ai pas de liseuse Kindle ou autre.

Merci

Bonjour. Oui bien sur, tout le monde peut le lire.

Merci, j’ai acheté votre ebook et je l’ai lu toute la journée.

C’est en effet très bien expliqué et j’ai eu la réponse à la plupart de mes questions.

Sur le point 2) évoqué dans mon premier échange, je me suis permis de vous envoyer un email car je crois que deux sections de votre Ebook se contredise au sujet de quand déclarer la 2044-EB ou alors j’ai mal compris. J’espère que vous avez bien reçu mon email…

Merci encore

Bonjour. Oui bien sur, tout le monde peut le lire.

Bonjour,

J’ai acheté un appartement en VEFA dans l’optique de le louer à ma fille via le dispositif PINEL.

La date d’achèvement des travaux était en juin 2021.

La date de début de la location était le 01/01/2022 mais lors de ma déclaration d’impôts en 2022, je oublié de déclarer le logement en PINEL.

Pensez vous qu’il est encore possible (et acceptable par le service des impôts) de faire cette déclaration cette année afin de bénéficier du dispositif PINEL ?

Dans la négative, y a t’il une autre solution ?

Merci pour votre retour.

Bonjour,

J’ai acheté un appartement en VEFA dont la date d’achèvement des travaux est décembre 2022.

Pour ma déclaration de revenus 2022 réalisée cette année j’ai donc fait la 2042 RICI, 2044 et 2044EB.

En imprimant ma 2044 EB renseignée, je vois qu’il y a une zone mentionnant le revenu fiscal du locataire qui est à vide.

Je n’ai pas trouvé où renseigner ce montant dans la 2044EB.

Pourriez-vous m’indiquer comment faire ?

De plus savez-vous si il faut joindre les documents au fisc (bail de location, pv d’achèvement…)

Merci d’avance

Elodie

Je

bonjour,

j’ai acheté un retour de lot en VEFA en juin 2022. la date d’achévement de l’immeuble est le 13/12/2021.

quand dois-je déclarer le pinel en 2021 ou 2022 ( signature notaire en juin 2022).

dois-je le déclarer en VEFA ou logement neuf achevé?

Bonjour,

à supposer que le locataire initial soit toujours dans notre appartement pinel au bout de 6 ans mais que celui ci a un revenu fiscal de référence désormais supérieur aux contraintes pinel, peut on se réengager pour 3 ans supplémentaires par une nouvelle 2044eb ?

Bonjour,

Si on a commencé à louer en Janvier 2023, pour un Pinel reçu fin 2022,

>> on déclare sur 2042EB 2022 les m² de la surface et le loyer défini dans la déclaration

Mais juste en dessous faut-il mettre la date de début de location (15 janvier 2023) et le nom du locataire car ces faits se sont passés en 2023

Mon loyer a été calculé avec le barème 2022, eux ils prennent le barème 2023 dans leur calcul ?

Pas évident de comprendre quand on est à cheval sur deux années

Merci

Bonjour,

Le loyer et la surface dans la 2044EB servent juste à vérifier que vous respectez le plafond de loyer donc vous pouvez les mettre même si ça arrive en 2023 seulement.

Cordialement.

bonjour,

j’ai acheté votre guide et tout me parait clair sauf une chose qui m’inquiète;

Date d’acquisition de mon appartement en VEFA (quasi terminé) le 29/11/2022.

PV de livraison le 22/12/2022.

le Permis de construire portant sur plusieurs immeubles dont certains achevés en 2023, le Notaire et service juridique du Promoteur m’ont affirmé que le fait générateur est la date de livraison de décembre 2022, et non la déclaration d’achèvement en 2023, et donc je peux déclarer ce logement en Pinel 2022.

il s’agirait d’une tolérance de bon sens , car souvent les déclarations en mairie sont déposées bien plus tard que l’achèvement réel attesté par le PV de livraison.

Qu’en pensez vous?

D’avance merci,

Bernard

Bonjour,

Le fait générateur est la date d’achèvement, c’est marqué dans le texte officiel joint à l’ebook. Il me semble avoir précisé dans l’ebook que le fisc a deux manières d’interpréter « date d’achèvement » : soit la déclaration (2023 dans votre cas donc déclaration en 2024), soit le fait que le logement soit habitable (surement la tolérance qui a été évoquée ici et donc j’imagine 2022 donc déclaration 2023). Jusqu’ici je constate cette tolérance et n’ai jamais vu de contrôle sur le sujet.

En plus, comme mis dans l’ebook, cela peut-aussi être l’occasion d’optimiser. Les travaux faits après l’achèvement ne rentrent plus dans le prix de revient et sont déductibles ce qui est bien mieux au niveau fiscal. Cela donne envie de prendre la date la plus tôt ce qui permet de déduire des éventuels dépenses de travaux faites après (finitions, peintures….). En revanche, dans d’autres cas on pourrait choisir de prendre la seconde et ne déclarer qu’en 2024 comme sur les situations evoquées dans l’ebook : exemple si vous n’avez pas assez d’impôt pour utiliser toute la réduction via la déclaration 2023 alors autant éviter une perte et attendre 2024.

Cordialement.

Bonjour,

Je souhaiterais acheter votre ebook sur le Pinel mais il est indiqué qu’il est lisible sur Kindle.

Sommes nous obligés de passer par Kindle ou pouvons nous le lire avec Acobat reader ?

Cordialement.

Bonjour,

Oui tout à fait, c’est au format PDF. Pas d’inquiétude il y’a eu plusieurs milliers de lecteurs et jamais un soucis; je suis disponible en cas de problème mais ça n’arrive jamais il s’ouvre sur n’importe quel support. Cordialement.

Bonjour

Je m apprête à faire ma première déclaration Pinel et j ai votre ebook 2021/22

Je vous remercie d ailleurs pour ce livre

2 questions :

– Livraison de l appartement en décembre 2022 , et donc location depuis janvier 2023. Je ne déclare pas de revenus en 2022 mais j ai des charges (prêt notamment avec frais intercalaires…assurances, cuisine posée fin d année…) . Je remplis bien les trois du coup : la 2042 RICI , la 2042EB et la 2044 (pour les charges) ? La cuisine est composée de factures après la date de livraison (de quelques jours) mais aussi avant (divers achats) , ça peut passer ?

– Dans votre ebook vous précisez bien les subtilités du loyer et de la déclaration. Ma problématique c est que j ai fixé le loyer en fonction du calcul du promoteur et du miens (on avait le même) par rapport à 50,88m2 et que dans la déclaration il faut arrondir (pas de virgule). en dessous je pense. Si j arrondis en dessous (50m2) mon loyer n est plus bon , si j arrondis au dessus comme vous nous le conseillez (51m2) , car à 50 m2 ils peuvent me reprocher d avoir augmenter le loyer , j ai un peu peur de la bourde (surtout que pour le foncier on arrondit en dessous…). Le loyer est dans tous les cas bon de part le calcul 2022 ! C est un peu bizarre leur système et pas très au point car dans les deux cas on peut se faire redresser j ai l impression…

Merci d avance

Bonjour,

Oui vous procédez comme indiqué dans l’ebook donc 3 déclarations et travaux + 4 charges relatives au prêt dans la 2044. La mise à jour 2023 de l’ebook sera envoyée d’ici peu.

Vous pouvez mettre 50 et écrire au fisc à la fin pour leur préciser le détail.

Cordialement.

Bonjour, merci pour les guides et les infos fournies, c’est très détaillé !

Je me pose juste une question de date : j’ai réalisé un investissement PINEL appartement en VEFA dont je viens de recevoir la livraison en février 2023 et mis immédiatement en location ce mois.

L’attestation d’achèvement de travaux fournie par le maitre d’œuvre (constat d’huissier) pour le dernier déblocage du prêt est du 9 janvier 2023.

Donc logiquement si j’ai bien compris vos supports : je remplirai le 2044EB seulement en 2024 en déclarant les revnus 2023, avec la première 2042RICI ?

Par contre dès cette année 2023 je remplis la déclaration 2044 avec revenu/deficit foncier ?

Mais le constructeur me soutient (car cela arrange d’autres propriétaires) que le fait générateur est la date de dépôt en mairie du DAACT qui a eu lieu le 22 décembre 2022 et que le PINEL démarre à cette date et non à la date de l’attestation en ma possession ? Il ne peut fournir aucun document attestant de cette date arguant du fait que c’est un document interne.

Suis-je dans l’erreur ne me basant sur le document certifié par huissier du maitre d’oeuvre et datant de jan 2023 ? De mon côté cela m’arrangerait de ne démarrer la défiscalisation qu’à cette date mais je n’aimerais pas être dans l’erreur.

Merci par avance de votre avis éclairé.

Bonjour,

Vous avez bien compris la logique et je vous conseille fortement mon guide pour tout optimiser. Personnellement ma réponse est simple : si vous avez un contrôle fiscal, le fisc va vous demander un document attestant l’achèvement. Si vous en avez un indiquant 2022 alors vous pouvez commencer cette année. Si c’est 2023 alors vous commencerez l’an prochain. J’ai l’impression qu’il y a une sorte de tolérance à ce niveau (vous n’êtes pas le premier à « choisir » sur un bien achevé fin d’année) et je n’ai jamais vu de contrôle mais je suis obligé d’être prudent et de répondre ainsi.

merci c’est très clair comme avis, c’est la conclusion à laquelle j’étais aussi parvenue. La notion d’achèvement de travaux est assez flou et plus basée sur la jurisprudence que sur les articles de loi je pense.

Au passage même chatGPT est embêté par cette question, il conseille de consulter un avocat 🙂

Merci de votre réponse rapide

Haha ChatGPT est encore loin d’être une référence pour le moment mais ça viendra surement 🙂

Bonjour je viens d’acheter votre guide et j’ai un question au niveau délai d’un Pinel en vefa. J’ai signé au notaire en juillet 2020 mais le bien a été livré en février 2023 . J’ai des attestations de retard qui indiquent » force majeure » et en plus je tombe dans la période COVID et à la loi de mars 2022 qui autorise le dépassement des délais.Dois je contacter les impôts pour expliquer ma situation pour bénéficier de l’avantage Pinel ?

Bonjour,

Vous pourrez éventuellement le mentionner à la fin de la déclaration dans le cadre remarque mais ce n’est pas obligatoire. L’allongement du délai n’est pas mentionné dans le guide mais vous avez un article de la rubrique immobilier puis pinel qui explique l’allongement possible avec le covid. Si ça ne pose pas de soucis, alors la déclaration se fait comme expliqué dans le guide.

Cordialement.

Bonjour

Pour une bien acheté en VEFA en septembre 2022 et qui sera livré en septembre 2023, quel dispositif PINEL va t’il falloir utilisé l’ancien plus favorable avec une déduction à 21% sur 12 ans ou le nouveau de 17,5% sur 12 ans

Merci

Bonjour,

Vous avez un article ici qui explique le déclencheur entre les deux taux : https://www.corrigetonimpot.fr/nouvelles-regles-pour-la-loi-pinel-de-2021-a-2024-quelles-conditions/

Je vous conseille mon ebook qui va inclure toutes les nouveautés et optimisations pour ces nouveaux Pinel.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, Merci pour toutes les informations données dans votre book. J’ai 2 questions auxquelles je ne trouve pas de réponse. 1/ Lors de l’acquisition en VEFA, je n’ai pas payé les frais de notaires mais 188€ de « frais de copropriété et de dépôt de pièces » au notaire. Puis-je l’intégrer dans les frais d’acquisition ou en déficit foncier ?

2/ La livraison et location de mon bien ont débuté en mars-avril 2022 et la signature notaire a eu lieu en janvier 2020 après des décalages de démarrage des travaux. Selon vos recommandations j’ai fait la déclaration 2044 avec les 1ers déficits fonciers incluant l’assurance d’emprunt en 2021 et 2022 pour les déficits de 2020 et 2021. Le démarrage des travaux ayant été décalé, la compagnie d’assurance m’avait prélevé 5 mois de mensualités en 2019 malgré que je les ai informé du décalage (déblocage du prêt en janvier 2020). En 2021, sur la déclaration 2044 j’avais cumulé les mensualités de l’assurance d’emprunt de 2019 et 2020 car 2019 était une erreur de la compagnie (donc pas de déclaration 2044 en 2020 sur les revenus 2019). Dois-je faire un rectificatif ou informer le fisc ?

Merci d’avance pour votre aide,

Laure

Bonjour,

Comme indiqué dans l’ebook, j’ai mis vraiment tout ce qui existe en charge déductible et ce qui n’est pas cité ne rentre pas, impossible donc pour le point 1. Pour la seconde je n’ai pas compris mais on suit toujours la règle d’or : si une charge est déductible, elle doit être sur la déclaration de l’année où on a payé la charge.

Bonjour

Petite question concernant les frais de dossier et frais de garantie d’un prêt immobilier pour du pinel.

Si j’ai bien compris il faut les considérer comme du déficit foncier. Par contre dans mon cas pour profiter du Pinel 2022 j’ai signé chez le notaire mon bien immobilier le 29 décembre 2022, j’ai donc débloqué la première partie de mon prêt le 26 décembre 2022 et donc paye les frais de dossier au moment du déblocage. Je déclarerai mon Pinel que lorsque la construction sera achevé (prévu pour fin 2023). Quand dois je déclarer les frais de dossier/garantie en 2023? Merci Phil

Bonjour,

Oui tout à fait lors de la prochaine déclaration, je vous conseille vivement de bien étudier mon guide Pinel si vous l’avez; vous y trouverez la réponse à vos questions pour tout déclarer correctement.

Bonjour,

Merci pour la réponse, oui j’ai bien votre guide Pinel depuis la fin de l’année dernière. Phil

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Je me permets de vous adresser le présent en prolongement de l’EBOOK PINEL que je vous avais commandé en début 2020 ,lequel m’a d’ailleurs vraiment donné toute satisfaction.

Toutefois je me trouve confronté à un problème éventuel , qui pourrait se concrétiser dans le 1 er trimestre 2023.

En voici la teneur, concernant un couple ayant réalisé un investissement pinel qui se trouve actuellement dans la quatrième année sur six depuis le début de l’investissement.

Dans l’hypothése d’un décès dans ledit couple qui a toujours fait une déclaration commune d’impôt sur le revenu , quelles sont les formalités à accomplir en 2023 pour une continuation de l’investissement par le ou la survivante.

Faut-il ventiler la réduction fiscale entre les deux déclarations de 2024 au titre de 2023 et la lettre de de maintien du dispositif par le survivant doit être effectuée a quel moment.

Je n’ai rien trouvé sur ce point dans votre ebook.

Par avance merci de m’apporter quelques infos si possible sur ce qui pécéde

Meilleurs sentiments.

Bonjour,

Effectivement bonne question, j’essaierai de l’ajouter à l’avenir. Le survivant a le choix de continuer ou de stopper; s’il stoppe il ne perdra pas les réductions passées. S’il continue, il fait comme d’habitude en mettant la réduction sur une des deux déclarations (il faut faire une déclaration commune pour les revenus jusqu’au décès et une seule pour la suite de l’année). Que la réduction soit sur l’une ou l’autre ne change rien (personnellement je le mettrai sur la déclaration seule) et vous pouvez préciser au fisc ce que vous avez fait à la fin.

Cordialement.

Bonjour,

J’ai acheté votre livre qui est très bien. J’ai cependant une problématique à vous exposer ci-dessous :

Dans le cadre du Pinel je déclare les revenus fonciers depuis 2017 – 2018 – 2019 (non imputés) – 2020 (déficit imputable sur revenus)- 2021 : bénéfice. Mais j’ai rempli le cadre « calcul du résultat foncier, dont le tableau de la ligne 450 et la ligne 451, pour lesquelles vous précisez, dans votre livre, ne pas avoir à remplir.

Sur la bonne ligne :

Année 2017 : colonne C

Année 2018 : colonnes A et C pour le montant de 2017 – colonne C pour le montant 2018)

Sur les mauvaises lignes :

Année 2019 : montant total 2017+2018 sur la ligne 2018 (colonne A et C) – montant 2019 colonne C

Année 2020 : montant total 2017+2018+2019 colonnes A et C sur la ligne 2019

Année 2021 : bénéfice imputable sur les revenus fonciers.

Je dois faire une correction sur la déclaration des revenus fonciers 2021.

Puis-je en même temps remettre tout en ordre (montant de chaque déficit en face de son année, sauf 2020 qui a été imputé sur les revenus) ?

Je précise que :

– sur la déclaration des revenus de 2020, le déficit a bien été imputé sur les revenus puisque il est indiqué :

revenus fonciers nets : – …..

– sur la déclaration des revenus de 2021, le bénéfice a bien été imputé sur les déficits puisque il est indiqué :

revenus fonciers nets : 0.

Cela semble vouloir dire que même si on remplit ce tableau, cela n’a aucune incidence sur le calcul automatique de l’impôt, hormis que les montants n’apparaissent pas sur la déclaration des revenus fonciers à remplir l’année suivante.

Bonjour et merci.

Comme indiqué dans le livre, vous pouvez prendre la liberté de corriger si et seulement si vous êtes à l’aise sur le sujet et êtes certain que ça n’a pas d’impact par ailleurs. A défaut, le mieux est d’envoyer le courrier de correction au fisc en expliquant les erreurs et en les laissant tout corriger.

Cordialement.

Bonjour, j’aurais une question concernant la déclaration 2044eb sur un VEFA achevé et mise en location en 2022. La déclaration doit-elle se faire en 2022 ou 2023 ?

Merci pour votre aide,

Bonjour,

La 2044 aurait dû être faite l’année de déblocage du prêt. Pour les autres déclarations, ça commence selon la date d’achèvement donc c’était en 2022 si l’achèveemnt était en 2021. Je vous conseille mon guide Pinel pour tout optimiser voir corriger l’année passée.

Cordialement.

Bonjour j’ai signé une VEFA en décembre 2021, lors de ma déclaration de revenus 2021 je n’ai pas déduit les intérêts du prêt payé en 2021 je viens de lire sur votre site que je pouvais remplir la 2044 concernant ces dépenses alors que le bien n’est pas encore loué : ai-je bien compris ? Autre point majeur : l’avantage fiscal Pinel sera réduit à partir de 2023. La livraison de mon bien initialement prévu fin 2022 va être reporté en 2023. J’ai lu que c’est la date d’acquisition soit 12/2021 qui comptait pour la défiscalisation et non la date de livraison. Donc pour un engagement de 9 ans je pourrais déduire 18 % au lieu de 15% en 2023 mais dois je attendre la livraison en 2023 pour déclarer kkchose au fisc ou faut il que je fasse kkchose avant, si oui quoi ? Par avance merci de votre expertise

Bonjour,

Oui il fallait déclarer les intérêts mais pas que, il y’a 4 postes de déduction possible sur le prêt. Vous avez un article où j’explique qu’on retient la date du permis de construire pour la réduction donc pas de soucis pour le nouveau taux.

Je vous conseille vivement de lire mon guide Pinel, vous y trouverez de quoi corriger la déclaration et ne plus faire d’erreurs avec tout le détail : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Cordialement.

Bonjour, j’ai renseigné un loyer de 920€ lors de la déclaration 2044eb il y a 2 ans. Aujourd’hui, je change de locataire et je souhaite réévaluer le nouveau loyer à 940€ ( plafond non dépassé). Dois je refaire une déclaration 2044eb pour mise à jour du montant? Merci pour tous vos précieux conseils.

Bonjour. Non pas du tout, la 2044 eb était juste pour la première année.

Cordialement.

Bonjour,

Je n’ai pas trouvé la réponse à la question de Flo du 18 mai

Les TMA peuvent ils être déduits e, déficit foncier ou bien en amortissement

Merci d’avance

Loïc

Flo

18 mai 2022 à 11 h 07 min

Merci pour ce retour.

Une dernière question qui n’apparaît pas pas dans l’ebook PINEL. Concernant les TMA en VEFA, travaux modificatifs acquéreurs, sont-ils déductibles sur la 2044 ? (cloisons, choix parquet, carrelage, paroi de douche, avec surcoûts )

Ou bien comme ces travaux font partie de la construction en elle-même, il serait alors impossible d’en déduire les surcoûts éventuels ?

Merci à vous.

Bien cordialement,

Bonjour,

C’est la même règle que pour les travaux décrits dans l’ebook. Les travaux faits et surtout payés avant achèvement ne sont jamais déductibles, on est obligé de les mettre dans le prix de revient.

Cordialement.

Bonjour Thibault, J’ai acquis un bien en éligible Loi Pinel en 2021 qui sera livré neuf en Octobre 2022 (qui sera immédiatement occupé par un locataire éligible). Dois je signaler dans des déclarations 2022 pour l’année 2021 (alors que je n’ai pas de frais dessus et que l’immeuble est en construction) ou alors procéder à sa déclaration l’année de la livraison soit en 2023 (pour l’année 2022 soit la date de livraison et d’entrée du locataire) Merci, super le livre pour la location vide, Bien cordialement,

Bonjour,

Il aurait plutôt fallu s’orienter vers le guide Pinel que celui sur la location vide sur ce cas. Sur la déclaration 2022 il fallait mettre uniquement les frais relatifs au prêt payés en 2021 s’il y’en a.

Bonjour Monsieur,

Pouvez-vous m’éclairer sur le sujet suivant? Je sais que la réduction d’impôts offerte par la loi Pinel est plafonnée à 10.000 EUR par an, par contribuable.

Mon foyer (2 adultes, 1 enfant) a déjà un logement acheté en Pinel qui ouvre le droit à 5.500 EUR de réduction d’impôts par an. Moi-même et mon mari en sommes les co-propriétaires. Nous envisageons d’acheter un autre logement en Pinel (en tant que co-propriétaires), pour une réduction d’impôt annuelle similaire.

Etant donné que je n’ai actuellement pas de revenus, l’Etat va-t-il considérer que ces 11.000 EUR de réduction d’impôts cumulative s’applique bien à deux contribuables plutôt qu’un seul (c’est-à-dire mon mari qui déclare des revenus et moi-même qui déclare 0 avec lui)? Je ne suis pas sûre par rapport aux 1.000 EUR qui dépassent le plafond annuel de 10.000 EUR…

Merci!

Bonjour,

Oui la réduction s’impute bien sur le revenu global du couple. Je vous conseille vivement soit de lire mon guide : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/ ; soit de faire un entretien personnalisé pour qu’on vérifier la pertinence d’un tel projet et les déclarations passées : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Bonjour,

Ma question est très simple, mais je n’ai toujours pas de réponse malgré vos renseignements très utiles sur ce site. Si je signe l’acte de vente en VEFA avant fin 2022 et que mon bien est achevé courant 2023 (pour être mis en location soit à partir de fin 2023 soit à partir de début 2024), à titre de quelle année pourrais-je avoir des réductions d’impôts grâce à ce Pinel? Autrement dit, est-ce que je pourrai bénéficier d’un crédit d’impôt sur les revenus 2022 ou seulement les revenus 2023. Merci beaucoup!

Bonjour,

Je vous conseille vivement mon guide afin de tout comprendre et surtout de bien faire la déclaration d’impôt (la 2044 était surement à faire cette année ou l’an prochain).

Pour votre question, la première réduction sera versée en 2024 sur es revenus 2023 donc en septembre 2024 exactement.

Cordialement.

Bonjour et merci pour cette vidéo très claire, ça m’a beaucoup aidé ! Par contre y a un truc qui m’échappe au niveaux des intérêts bancaire. Si j’ai acheté en VEFA et que j’ai commencé à rembourser avant l’année d’achèvement, est-ce que je fais la somme des montants passés lors de la première déclaration ou est-ce que je dois remplir les déclarations antérieures sans que le PINEL est été déclaré à cette date ?

Bonjour,

Il aurait fallu faire une 2044 les années passées et le déficit se serait reporté (ou utilisé si vous louez d’autres biens). Je vous conseille mon guide qui explique le détail et surtout qui joint la démarche à suivre avec un courrier de correction professionnel : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Bonjour

Une petite question sur la surface à prendre en compte pour la 2044EB. s agit il de la surface après application du coefficient ou bien avant?

Idem pour le prix de revient lorsqu on veut vérifier le plafond des 5500€ /m²

Je n ai pas trouvé la précision dans votre livre

Merci

Bonjour,

Pour la surface sur la 2044eb c’est celle pour le plafond du loyer avant coefficient. Pour les 5500, la précision est dans une des rubriques « questions/réponses » du guide. Il faut le faire vous même et le prix de revient que vous indiquez doit tenir compte de ce plafond de 5500.

Cordialement.

Bonjour, j’ai acquis un bien en loi pinel en avril 2021. Sur ma déclaration on me demande la superficie. Est ce que je compte la moitié la surface de la terrasse comme précisé pour le calcul du plafond de loyer ?

Ensuite concernant le nom de ma locataire dois je mettre celui de la première locataire ou de la locataire actuelle car il y a eu un changement ?

Merci d’avance

Bonjour,

C’est bien précisé qu’on vous demande la surface calculée pour le plafond de loyer! Comme expliqué dans mon guide, cette case est importante car elle sert à vérifier le plafond de loyer qui peut annuler tout le Pinel si on dépasse. Pour le locataire peu importe, attention à bien garder les avis d’impôt montrant qu’ils sont sous le seuil de ressource car le fisc peut les demander.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Bien VEFA livré fin Nov 2021, locataire en Février 2022. Si j’ai bien suivi je dois déclarer le 2044EB pour 2021, mais le 2042RICI est-il à faire?

Cordialement

Bonjour,

Oui bien sur il faut aussi faire la 2042RICI sinon vous n’aurez pas votre réduction. Il faut aussi faire la 2044 depuis que le prêt est débloqué donc vous devriez la faire depuis quelques années afin de créer un déficit permettant d’avoir un gain fiscal de plusieurs centaines d’euros. Si vous ne maitrisez pas tout ça ou l’avez oublié, je vous conseille vivement de bien lire mon guide Pinel pour tout rectifier : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Bonjour,

j’ai acheté votre EBook mais une question n’est pas clair et j’ai appelé les impôts qui me donne une certaine version !

Les impôts me disent que mes frais d’hypothèque sont déductibles, hors si on lit bien la définition du VEFA et du prix d’acquisition déclarable c’est très interprétable ! on a l’impression de lire que les frais d’hypothèque sont à inclure dans le prix du bien…

merci de cette clarification

Bonjour,

Si vous n’avez pas de frais de garantie non remboursable mais une hypothèque alors une partie seulement est déductible. C’est mentionné dans le texte joint à l’ebook ici à l’alinéa 190 : https://bofip.impots.gouv.fr/bofip/5808-PGP.html/identifiant%3DBOI-RFPI-BASE-20-80-20170901

Bonjour Thibault ,

En premier un enorme MERCI pour votre video sur la déclaration Pinel année 1, grace à vous j’ai pu retrouver mes petits et surtout comprendre cette usine à gaz…. après y avoir passé presque 2 jours….

Mais votre vidéo m’a également permis de me rendre compte que j’ai raté le coche du fait « générateur » car mon bien acquis en VEFA à été déclaré achevé en aout 2020, j’ai eu mon premier l’ocataire en janvier 2021 et je pensais naivement que je ne devais déclarer que que l’année ou je commencais à louer … donc cette année en 2022 alors que j’aurai du le faire en 2021 même sans locataire selon votre conseil…

bref comment rattraper le coup ? faut-il notament que je mentionne mon erreur dans le commentaire de ma déclaration 2022 ? sachant que finalement c’est moi qui suit pénalisée.

Merci pour votre avis d’expert et votre partage de savoir.

Odl

Bonjour,

Je vous conseille fortement de lire mon guide. Il y’a un courrier de correction pour rétablir les charges oubliées de la 2044 avec la démarche : https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Après sur un oubli de 2044EB je pense qu’il serait même judicieux de consulter un avocat fiscaliste sur ce sujet précis pour éviter tout soucis.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Dans le cadre de la loi Pinel, le montant maximum de défiscalisation est de 5500€/m². Mais de quel surface parle t’on ? La surface habitable + la moitié des annexes (balcon), ou seulement la surface habitable ?

Merci beaucoup.

Cordialement

EC

Bonjour,

Il me semble que c’est la surface habitable mais je ne suis plus certain. Si vous avez mon guide Pinel, j’ai détaillé le calcul avec le texte en vigueur dedans.

Cordialement.

Bonjour,

j’ai acheté votre book, mais je ne sais pas s’il faut mettre tout les ans la capital amorti de l’emprunt et si oui sur quelle case.

je ne trouve pas la 2042rici, j’ai indiqué le montant à reporter dans la case 7JO.