En France, les parents isolés ont droit à une demi-part supplémentaire auprès des impôts. Malheureusement, vivre seul n’est pas la seule condition. On fait le point sur les possibilités permettant d’avoir une demi-part en plus quand on vit seul et toutes les règles des dispositifs : que se passe-t-il si on a un conjoint en cours d’année, quelles conditions respecter avec un enfant en garde alternée, quelle case cocher ?

Pour bénéficier d’une demi-part supplémentaire en tant que personne vivant seule, il existe deux dispositifs. Le premier concerne ceux qui ont des enfants à charge et le second ceux qui n’en ont plus.

Sommaire

- Qui est considéré comme parent isolé pour les impôts ?

- La demi-part pour le parent (père ou mère) ayant élevé un enfant seul pendant 5 ans

- Demi-part pour personne seule : combien d’impôt en moins ?

- Puis-je avoir la demi-part « parent isolé » sur une résidence alternée ?

- Demi-part pour parent isolé et impôt à la source

Qui est considéré comme parent isolé pour les impôts ?

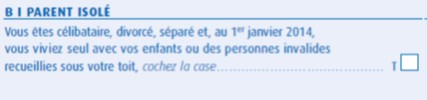

Si vous avez un ou plusieurs enfants à charge, vous pouvez avoir une demi-part en plus au titre de « parent isolé ». Pour être considéré comme tel, il faut respecter la double condition suivante :

- Vivre seul au 1ᵉʳ janvier (ou 31 décembre si séparation/divorce) de l’année d’imposition ;

- Avoir des enfants à charge sur la déclaration d’impôt.

Il est primordial de vivre seul si vous souhaitez bénéficier de l’avantage fiscal. Ce n’est pas le mariage ou le pacs qui compte ici, il faut vraiment que vous habitiez seul dans votre logement. Le fait de vivre avec votre conjoint même si vous êtes seulement concubins vous fait perdre le bénéfice de la demi-part supplémentaire. Le fisc n’hésitera pas à vérifier le bail, la taxe d’habitation ou n’importe quel justificatif en cas de contrôle fiscal. Pour percevoir l’avantage fiscal, il suffit de cocher la case T « parent isolé ».

Exemple :

Mme Corrigetonimpôt vit seule au 1er janvier 2023 et est mère d’un enfant. Lors de sa déclaration 2024 sur les revenus 2023, elle pourra cocher la case T car elle remplit les deux conditions. Elle aura une demi-part supplémentaire et paiera ainsi moins d’impôt.

La demi-part pour le parent (père ou mère) ayant élevé un enfant seul pendant 5 ans

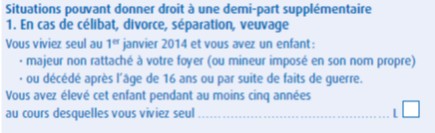

La seconde possibilité si vous vivez seul pour avoir une demi-part de plus concerne celles et ceux qui n’ont plus d’enfant à charge, autrement dit ceux qui ont un enfant majeur qui n’est plus sur la déclaration d’impôt. Le fisc autorise alors l’accès à une demi-part supplémentaire sous les conditions suivantes :

- Vivre seul au 1er janvier (ou 31 décembre si séparation/divorce) de l’année d’imposition ;

- Avoir supporté à titre exclusif ou principal la charge d’au moins un enfant, pendant au moins cinq années au cours desquelles vous viviez seul.

Une fois encore, il faut déjà vivre seul (pas de concubinage). Ensuite, il faut avoir supporté la charge effective d’un ou plusieurs enfants durant 5 ans où vous étiez seul. Le fisc détaille les conditions dans les textes que vous trouverez en fin d’article. On peut retenir les points suivants :

- Il faut avoir la charge de l’enfant pendant 5 ans où on était seul mais pas forcément de manière continue. Si vous avez élevé votre enfant seul 2 ans, puis étiez en couple, puis suite à rupture l’avez élevé seul 3 ans, la condition des 5 ans est bien validée ;

- Avoir supporté la charge de l’enfant signifie pour le fisc : « Le parent doit avoir assumé, à titre exclusif ou principal, la charge de l’enfant, c’est-à-dire avoir supporté la responsabilité de son éducation et avoir pourvu à ses besoins matériels… le contribuable doit avoir assumé, outre la responsabilité de l’éducation de l’enfant, une partie au moins de ses besoins matériels. Dès lors, le parent qui a assumé la responsabilité intellectuelle et morale de l’enfant mais n’en a pas supporté effectivement la charge matérielle ne peut prétendre à l’avantage de quotient familial » ;

- Le fait d’avoir élevé un enfant seul 4 ans et un autre 2 ans ne permet pas d’avoir l’avantage. Il faut avoir élevé seul le même enfant 5 années ;

- Il doit s’agir des propres enfants du contribuable.

Si vous répondez aux conditions, c’est la case L de la déclaration d’impôt qu’il faut cocher. De nombreux justificatifs peuvent faire foi : avis d’imposition passés avec la case « parent isolé » cochée, copie du jugement de divorce, etc. C’est au fisc de prouver que vous ne viviez pas seul quand vous éleviez l’enfant en cas de contrôle, ce qui vous facilite la tâche (de votre côté, une déclaration sur l’honneur suffit).

Ce point étant plus technique, n’hésitez pas à poser vos questions en commentaires si vous souhaitez vérifier que vous êtes bien éligible. Il est important de ne pas passer à côté puisque tant que vous vivez seul, vous avez cet avantage fiscal à vie ! Il suffit de cocher la case L pour l’obtenir.

Exemple :

Mme Corrigetonimpôt est une femme seule au 1er janvier 2024. Elle a supporté les dépenses pour son fils pendant 5 ans où elle était célibataire. Aujourd’hui, son fils a 30 ans et fait sa propre déclaration d’impôt. Mme peut cocher la case L et aura une demi-part supplémentaire sur la déclaration fiscale des revenus 2024.

Demi-part pour personne seule : combien d’impôt en moins ?

Le gain en impôt va varier selon votre revenu. Une personne qui ne paie pas d’impôt n’aura aucune baisse de l’impôt avec la demi-part supplémentaire. Une personne qui paie beaucoup d’impôt aura une baisse importante grâce à la demi-part. Notons que la baisse de l’impôt est différente selon que vous cochiez la case T ou la case L (dans les deux cas vous avez une demi-part mais le gain en impôt est différent). Impossible de vous donner le montant exact mais je peux vous donner le maximum possible. Les plafonds prévus pour 2023 sont de :

- 1 050 € d’impôts en moins maximum pour ceux qui cochent la case L : vivre seul et avoir élevé un enfant seul pendant cinq ans ;

- 2 390 € d’impôts en moins pour ceux qui peuvent cocher la case T : les parents isolés ont un gain supplémentaire.

Bien entendu, je ne compte pas dans le gain fiscal la part pour l’enfant à charge. C’est véritablement l’avantage en impôt maximum procuré par la case « parent isolé » qui est de 2 390 € maximum. Si on cumule les deux, on arrive alors à un gain maximal de 4 149 €.

La réduction de l’impôt est donc conséquente et atteint plusieurs centaines d’euros pour ceux qui répondent aux conditions. La case parent isolé est bien plus efficace fiscalement que la case « élevé un enfant seul pendant cinq ans » malgré le fait qu’elles procurent toutes les deux une demi-part supplémentaire. Si vous avez oublié de la cocher les années précédentes, je vous conseille vivement de corriger la déclaration d’impôt des années passées.

Exemples :

Mr Corrigetonimpôt a le droit de cocher la case L. Grâce à la demi-part, son impôt peut baisser jusqu’à 1 050 € maximum.

Mr Corrigetonimpôt a des enfants à charge et peut cocher la case « parent isolé ». Grâce à la demi-part de la case T, son impôt peut baisser jusqu’à 2 390 € maximum.

Puis-je avoir la demi-part « parent isolé » sur une résidence alternée ?

La question ne se pose pas pour ceux qui cochent la case L puisqu’ils n’ont plus d’enfants à charge. En revanche, il est tout à fait possible d’avoir un ou plusieurs enfants à charge en garde alternée et de vivre seul ! Que faire alors vis-à-vis de la case T ? La bonne nouvelle, c’est que vous pouvez la cocher. La résidence alternée n’empêche pas d’avoir le bénéfice de la case « parent isolé » si vous vivez seul. La mauvaise nouvelle, c’est que le fisc ne fait pas de cadeau et va diviser l’avantage de la demi-part en deux ! Vous aurez donc une baisse de l’impôt maximum qui ne sera plus de 2 390 € via la case T mais de 1 195 €.

Exemple :

Mme Corrigetonimpôt est mère d’un enfant et vit seule, elle pouvait cocher la case T en 2023 ce qui diminuait son impôt de 1 000 €. En 2024, un changement fait que l’enfant est déclaré en garde alternée. Sur la déclaration 2025 des revenus 2024, Mme peut toujours cocher la case T malgré le fait que son enfant soit déclaré en garde alternée mais son impôt diminuera de seulement 500 € au lieu de 1 000 €.

Demi-part pour parent isolé et impôt à la source

La mise en place du prélèvement à la source ne change rien. Il faut faire la déclaration d’impôt et je vous invite à bien cocher la case T ou L si vous y avez droit. De fait, l’impôt diminuera et votre taux pris à la source en tiendra compte. En cas de changement sur une année (case T ou L perdue ou acquise), vous constaterez un décalage car le fisc prend un taux à la source calculé d’après la déclaration des revenus N-2 et régularise avec l’avis d’imposition un an après. Voir : calendrier 2024 du taux de prélèvement à la source.

bonjour

je suis séparé depuis 2008 et j’ai un enfant aurélien agé aujourd hui de 17 ans qui vivait chez la maman à coté de poitiers ,moi meme habitant a coté de nancy ,malheureusement la maman a mis a la porte aurélien en novembre 2022,je suis donc monté en catastrophe a poitiers pour éviter qu il soit dehors comme un sdf.

au bout de 15 jours de recherche je lui ai trouver un logement pour qu il puisse continuer son apprentissage de mécanicien auto ,j’ai trouvé un logement a 1 km de sont maitre d’apprentissage avec bien sur une audience au juge aux enfants en urgence.qui apres une audience tres rapide a été notifier qu’il devait rester dans le logement car l’entente avec sa mère etait totalement rompue.

ma quetion est la suivante ,comment je dois éclaré aurélien aux impots pour les loyers et charges de sont apparttement que je regles tout les mois,3780é pour 2023,quelles case je dois remplir pour le déclarer car pour moi il est pas ma charge ,meme si je regle les loyers et autres .

je vous remercie d’avance ,je suis perdu avec les imopts

exellente journée a vous

jean michel messin

Séparée depuis septembre 2018 mais pas encore divorcée, je vis seule depuis mais sans bail à mon nom, ni taxe d habitation à mon nom seul, car je suis restée dans la maison familiale jusque décembre 2021.

Je n ai qu une déclaration au commissariat comme quoi mon mari a quitté le domicile conjugal au 15 septembre 2018.

Nous avons fait des déclarations fiscales séparées depuis 2021 sur revenus 2020.

Comment l administration compte t elle les 5 ans à élever seule mon fils pour cocher la case L ? Date du départ du domicile ? Date de séparation à la CAF 22 janvier 2020 ? Nombre de déclarations fiscales avec la case T cochée ?

Y a t il un plafond de ressources maximales pour mon fils rattaché ? Qui sont pour l instant ajoutés à mes revenus.

Merci beaucoup

Je viens de prendre connaissance de la 1/2 part pour avoir élevé un enfant seule pendant 5 ans.

Je ne payais pas d’impôts sur le revenu à cette époque (il y a plus de 40 ans) donc pas fait attention

Au bout de 30 ans j’ai épouse le père de cette enfant et malheureusement suis depuis 13 ans veuve.

Puis-je prétendre à cette 1/2 part que je n’ai jamais déclaré ?

Merci pour votre réponse. Cordialement.

Bonjour,

Je ne sais pas si le fisc l’acceptera si vous n’aviez pas coché la case T à l’époque. Vous pouvez interroger le fisc. Une autre solution est de tenter le coup, les contrôles sont rares et même si ça arrive, vous pourrez expliquer la situation et le controleur peut l’entendre.

Bonjour,

Je suis à la retraite et je bénéficie depuis longtemps de la demi part supplémentaire pour avoir élevé ma fille seule pendant plus de 5 ans (case L), depuis 1 an je suis en situation de handicap avec une CMI mention invalidité (+ 80%) pour laquelle une demi part supplémentaire est également octroyée. Est il possible de cumuler ces 2 demi parts supplémentaires ? Merci pour votre réponse.

Bonjour

le centre s’y oppose car étant en garde alternée je n’avais pas la garde exclusive de notre enfant.

Je ne comprends pas car j’ai subvenu à toutes les dépenses pour moitié( un peu plus en fait;;)

quelle réponse puis-je leur donner?

Merci pour votre réponse et votre devouement à nous répondre

cordialement

Bonjour,

Si vous parlez de la case L, le texte dit bien malheureusement que seul la garde pleine permet de l’acquérir.

Bonjour,

Je vis seul, j’ai élevé seul ma fille en garde alternée pendant 20 ans , je cochais alors la case T, désormais ma fille est majeure je souhaite désormais cocher la case L mais mon centre des impôts s’y oppose.

Est ce légal? ou puis-je trouver un texte?

Merci beaucoup pour votre réponse

Bonjour,

Quelle est la raison pour laquelle le centre s’y oppose? Si vous vivez seule, vous y avez droit.

Bonjour,

J suis retraitée depuis septembre 2021. J’ai divorcée en 2000.

J ai élevé 2 enfants seule , maintenant majeurs et non rattachés à mon foyer fiscal jusqu’à 2022 déclaration fiscale 2021) pour le dernier.

Jusqu’ a cette date j’ai coché la case T pour le dernier enfant pendant ses études. Il est fiscalement imposable depuis janvier 2022.

Mon doute: dois je cocher la case L ? Je ne l’ai pas fait pour l’imposition 2022, déclaration effectuée en avril 2023.

Merci pour vos réponses.

Cordialement

Bonjour,

Si vous avez eu la case T pendant 5 ans et que tous les enfants sont partis et que vous vivez seul, la case L est possible. Vous pouvez demander une correction en ligne.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, je suis divorcée, je vis seule et j’ai bénéficié jusqu’au départ de mon fils majeur après ses études ( il fait sa déclaration depuis 2020 sur revenu 2019) du statut parent isolé.

Je souhaite savoir si je peux bénéficier d’une demi part ? si oui jusqu’à quelle année je peux remonter ?

merci

Bonjour

J ai rectifié et encore rectifié ma feuille au sujet de cette demi part..en fait pas sûr je ce que je dois mettre.

Voilà j élève seule depuis toujours mon fils qui n a pas de père.

Il est plus depuis cette année fiscalement rattaché, j ai fais le choix de le détacher car il poursuit tjrs des études (master) mais à touché cet été en travaillant plus de 5000e ce qui gonfle ma déclaration.

Je suis toujours en charge de son bien être financier et matériel au vu de sa situation.

Mais voilà je vis avec quelqu’un depuis près de 2 ans et Demi, nous avons chacun notre déclaration mais évidemment à la même adresse.

Si je comprends bien je ne peux prétendre du coup à ces avantages ?

Dans l attente de votre retour.

Cordialement.

Bonjour,

Je suis parent isolé et j’ai deux enfants : un majeur à charge, et un majeur non rattaché. Puis-je cumuler la demi-part pour élevé un enfant seul pendant 5 ans (celui qui est majeur non rattaché) et la demi-part pour parent isolé (pour mon enfant majeur à charge) ?

Merci pour votre réponse

Cordialement

Bonjour,

Non, la case T seulement ici.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Vivant seul avec mes deux enfants, et ce depuis 10 ans j’ai toujours coché la case parent isolé. Ma compagne est venue vivre avec moi à partir de septembre 2022 et nous nous sommes pacsé en novembre 2022. Pour notre première année de pacs nous avons opté pour une déclaration séparée en cochant la case parent isolé pour les revenus de 2022. L’administration n’a pas pris en compte cela… est ce normal sachant que cela doit s’apprécier au 01 janvier pour le statut de parent isolé ?

Vous remerciant par avance.

Pascal

Bonjour,

Oui, dès lors qu’il y’a pacs, la case T et L n’est plus possible.

Bonjour

J’ai eu ma fille le 5/12/1990 et l’ai élevée seule.

puis je beneficier de la demi part maintenant car je viens de l’apprendre?

Merci d’avance

Cordialement

Bonjour,

Oui et vous pouvez corriger les déclarations des deux années passées. Si vous avez mon guide sur la location vide, utilisez le courrier professionnel joint à la fin et envoyez le en ligne par mail sur la messagerie sécurisée. https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Bonjour, j’ai élevé seule ma fille pendant plus de 5 ans et bénéficie de la case L.

Actuellement elle est majeure et salariée et fait sa propre déclaration.

Elle va reprendre ses études et n’aura plus de salaires. Elle ne vivra pas sous mon toit.

Je lui verserai une pension alimentaire.

Pourrais je cumuler la case L et la déduction de PA pour enfant majeur ?

Bonjour,

Oui vous aurez la case L et la pension déductible.

Bonjour,

J’aimerais modifier la déclaration de revenus de l’année 2020 et 2021 (on peut modifier jusqu’à 3 ans en arrière) pour cocher la case T.

Je l’ai fait pour 2022 et j’ai vu la différence, on se passe bien de vous dire que vous pouvez le faire …

Sur le site impot.gouv.fr je n’arrive pas à accéder à mes anciennes déclarations sauf les pdf évidemment.

Avez-vous une idée de comment procéder?

Merci d’avance.

Cordialement,

Eric

Bonjour,

Il faut écrire au fisc en ligne via la messagerie sécurisée. Vous avez un courrier tout fait à la fin de mon guide si vous le souhaitez. Attention, il faut envoyer la demande avant demain pour 2021 sur les revenus 2020; après c’est prescrit.

Merci pour votre réponse, j’ai trouvé la solution que vous proposez entre temps et je l’ai fait.

Eric

Bonjour j’ai élevé seule mon fils pendant plus

de 5 ans et je vivais seule , j’avais donc droit a une demi part supplémentaire. actuellement je vis chez ma fille .

Ai je toujours droit a cette demi part?

Cordialement

Bonjour,

J’avoue ne pas être certain car c’est particulier du fait que ce soit chez votre fille. Je pense que non mais n’en suis pas certain.

En habitant chez votre fille vous gardez le bénéfice de la case L

C est le fait d être en couple qui vous l’a fait perdre

Bonjour,nous sommes séparés mais non divorcé et avant notre mariage, nous avons chacun de notre côté élevés seuls pendant plus de 5 ans 1 enfant issue d’une précédente union.

Pouvons nous récupérer notre demi part fiscale

Cordialement

Bonjour,

Tant que la déclaration est commune, ce n’est pas possible.

Bonjour, suite à une séparation en 2018, j’élève seul ma fille depuis la 1/1/2019. Comme prévu par le fisc, je n’ai pas bénéficié de la demi part supplémentaire en 2019. J’en bénéficie depuis. Elle sera majeure en Mars 2024 et poursuivra des études et donc sera toujours à ma charge. Pourrais-je 1) continuer a cocher la case T, et 2) à l’issue des études de ma fille pourrais-je cocher la case L ? Merci d’avance.

Bonjour,

Oui tant que vous vivez seul tout cela est possible. Lisez bien les optimisations sur l’enfant majeur ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Bonjour

Merci pour ces informations utiles.

est ce qu’une personne mariée sous le régime de la séparation de biens et vivant dans un domicile, distinct de celui de sa compagne, peut bénéficier de la demi-part pour enfants, élevé seul pendant plus de cinq ans ?

Merci d’avance pour votre réponse.

Bonjour,

Non ce ne sera pas possible, ce serait pousser le bouchon un peu loin et je pense que le fisc a bloqué l’option en ligne.

Bonjour ,

Si j ai élevé mon enfant seul pendant plus de 5 ans dans les années 1990, ai je le droit sur ma déclaration d impôt 2023 à une demi part en plus ?

Bonjour,

La case L est possible toute votre vie si vous vivez seule.

Bonjour,

Quel est le délai de rétroactivité pour la modification de la demi part fiscale ajoutée pour avoir élevé seule son enfant plus de cinq années ?

Bonjour,

Vous pouvez corriger la déclaration de l’année en cours et les 2 passées. Si vous avez mon guide sur les astuces fiscales, vous avez un modèle de courrier professionnel à la fin.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, je bénéficie d’1.5 part sur l’impôt sur le revenu, pour être parent isolé et avoir élevée seule mon enfant pendant au moins 5 ans. Arrivant à la retraite au 01/03/2024, est ce que je conserve cette 1.50 part ? (ma fille adulte n’est plus à ma charge). Merci pour votre réponse. Cordialement

Bonjour,

Oui tout à fait, la case L reste tant que vous vivez seule.

Bonjour,

je suis seule avec mes 3 enfants depuis 2014, j’ai toujours coché la case T.

ma fille ainée (d’une première union, que j’ai élevée seule au moins 5 ans) a quitté le foyer et fait sa propre déclaration cette année. Mes 2 autres enfants sont en garde alternée. Puis-je cocher la case L ? ou est-ce uniquement lorsque mes 2 autres enfants auront quitté le foyer ?

En vous remerciant pour votre aide.

Laëtitia

Bonjour,

Tant que vous vivez seule avec enfant, c’est la case T!

Bonjour, retraité 72 ans, séparé en juillet 2022.Ma femme à eu la garde de 2 enfants 15 et 19 ans. Ma retraite est de 837€ mensuel. Retraite Maroc = 523€ annuel.

J’ai déclaré 1700€ de revenu annuel autoentreprise au Maroc. Le fisc me demande de payer 148€ d’impôt plus et c’est ça qui faital un prélèvement à la source de 18,1% donc ma retraite à diminué de 18,1% merci de bien vouloir m’éclairer.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

J’ai élevé ma fille seule pendant 9 ans. Je l’ai sortie du foyer fiscal lorsqu’elle a acquis son autonomie.

Je n’ai pas gardé les doCiments officiels justifiant la situation de mere célibataire et le centre des impôts n’a pas d’archives. Puis je faire une déclaration sur l’honneur pour demander la demie part ? Merci pour vôtre réponse

Bonjour,

La quasi totalité des gens procèdent ainsi pour la case L.

Mon frère a partager la garde de sa fille pendant des années.maintenant elle est partie et vit chez elle.pourquoi n à t il pas droit à la demi part à vie?

Bonjour,

Le délai de 5 ans n’est comptabilisé que pour une garde pleinement à charge. Une mesure que je trouve aberrante mais qui est malheureusement en vigueur.

Bonjour, j’ai eleve mon fils pendant 5 ans, je vivais seule et touchais une pension alimentaire ensuite je me suis mariée , divorcée depuis 2 ans , je vis à nouveau seule, mon fils est majeur et fait sa propre déclaration d’impôts , puis je prétendre à la demie part suplementaire en cochant la case L

Bonjour j’ai éleve seule on fils de sa naissance à ses 5 ans , je touchais une pension alimentaire de son pere je me suis ensuite mariée je suis divorcée et mon fils est à ce jour majeur et imposé distinctement je vis seule ais je droit a la demie part suplementaire en cochant la case L

Bonjour,

J’ai élevé seule pendant 5 ans ; je suis célibataire et l’ai toujours été. Elle a maintenant 44 ans (née en 1979).

Malheureusement en 2009, la case E était précochée (j’ai constaté cela l’année dernière en consultant mes archives personnelles) et j’ai bénéficié jusqu’à 2011 de la demi-part de façon transitoire. Ensuite et depuis j’ai une seule part.

Le fisc va sûrement s’étonner que je me « réveille » seulement maintenant en cochant la case L.

Qu’en pensez-vous ?

Bonjour, Ma fille de 25 ans a toujours été rattachée fiscalement à mon impot et j’ai toujours coché la case T ,cette année elle fait sa déclaration mais réside toujours avec moi .

J’aimerais savoir est que je dois continuer à cocher la case t et rajouter la case l sachant qu’elle a toujours vécu avec moi.

Cordialement

Bonjour, petite question « impôt », s’il vous plait. Merci d’avance à ceux qui pourront m’aider ☺️. Je vis seule depuis 10 ans et en septembre 2022, mes 2 enfants de 23 et 26 ans sont revenus vivre à la maison (les aléas de la vie…). Ils travaillent tous les 2 et font à part de la mienne leur déclaration d’impôts. Ils ne me versent absolument rien. Puis-je bénéficier de la « case T » : Parents Isolés ? Bonne journée à Tous-tes et encore merci

Bonjour, que faire quand j’ai élevé un enfant qui n’est plus à ma charge pendant 5 ans et que j’élève toujours un autre enfant seule en garde alternée et avant 2016, en garde totale. Je coche d’habitude la case « L » et le case « T ». Mais les impôts m’attribue toujours qu’une part et demi. C’est bizarre non. Est-ce que cela dépend du montant des revenus ?

Bonjour,

Merci, grâce à vous, j’ai découvert la case L de la déclaration d’impôts. Mais ma situation complexe me permet elle de cocher cette case ?

Divorcé en 2007:

– j’ai eu la charge exclusive de mon fils ainé pendant 4 ans (jusqu’à sa propre déclaration d’impôts)

– j’ai eu la garde alternée de ma fille pendant 10 ans, puis en charge exclusive une année sur deux jusqu’à ses 25 ans soit pendant 4 ans

Dans tous les cas, j’ai toujours coché la case T.

Espérant avoir été assez clair dans mes explications…

Cordialement,

Gilbert

Bonjour

Je vis seule avec ma fille de 17 ans pour laquelle je perçois une pension alimentaire.

Ma fille ainée de 21 ans est détachée de mon foyer fiscale mais je l’ai eu seule pendant 5 ans.

Est-ce que je peux cocher les cases T pour ma cadette et L pour mon ainée?

Merci pour votre expertise

Bonjour,

NOn seulement la case T, la L c’est quand il n’y aura vraiment plus personne à charge.

Bonjour , je suis Belge , isolée et j’ai élevé un enfant seule pendant plus de 5 ans

Je vis en France et ai choisi d’être imposée en France

Puis je bénéficier de l’avantage fiscal au même titre qu’un citoyen français ?

Merci d’avance

Bonsoir, depuis mon divorce j’ai eu mon fils en garde alternée, en vivant seule, donc je cochais la case T (avec l’avantage fiscal divisé par deux comme vous l’avez écrit). Maintenant que mon fils a 21 ans et a un travail étudiant depuis avril 2022, il fait sa propre déclaration en étant hébergé gratuitement par son père (sur le papier vu que notre étudiant chéri préfère continuer de faire une semaine sur deux ^^ ), de mon côté je peux cocher la case L maintenant ? Vu qu’il n’est plus à charge sur mon foyer fiscal et que je vis toujours seule ?

Merci

Divorcée en 1997 avec 2 jeunes enfants, j’ai touché une petite pension alimentaire jusqu’en septembre 2022 c’est à dire jusqu’à la fin de leurs études. Ai-je droit à 1/2 part ? Que veut dire «charge exclusive » ?

Bonjour,

je suis séparée depuis 2018 et divorcée depuis 2020, ma fille habite avec moi, je précise que je vis seule avec elle.

Au 1er janvier 2022 elle était encore étudiante ensuite diplômée en juillet et elle a commencé à travailler en août 2022.

Mes questions sont :

1) est ce que je peux toujours être considérée comme parents isolés ?

2) est ce que j’ai encore le droit à la réduction d’impôts enfant étudiant ?

Merci

Bonjour,

je suis séparée depuis 2018 et divorcée depuis 2020, ma fille habite avec moi, je précise que je vis seule avec elle.

Au 1er janvier 2022 elle était encore étudiante ensuite diplômée en juillet et elle a commencé à travailler en août 2022.

Mes questions sont :

1) est ce que je peux toujours être considérée comme parents isolés ?

2) est ce que j’ai encore le droit à la réduction d’impôts enfant étudiant ?

Merci

Bonjour,

Je vis en indivision, je suis divorcée et ai élevé seule mes deux enfants majeurs.

J ai trouvé un texte qui indique

Se déclarer seule ou seul alors qu’on vit en couple de type union libre ou concubinage (en couple non marié, non pacsé) est la seule possibilité offerte par l’administration fiscale. C’est donc parfaitement légal.

Ma question est, ai je le droit de cocher la case

L alors que je partage un appartement en indivision avec une autre personne de sexe opposé ?

Merci pour votre reponse

Bonjour,

Pour moi non, d’ailleurs le concubinage empêche la case L. Maintenant vous pouvez écrire via la messagerie sécurisée au fisc pour avoir leur avis mais j’ai peur qu’ils donnent la même réponse.

Bonjour,

Je vis seule depuis plus de 5 ans et j ai un fils né en 1998 que j ai toujours déclaré en cochant la case T.

Il est militaire (en formation rémunérée pour faire carrière) depuis septembre 2022, puis je continuer à cocher la case T sur ma déclaration d impôts 2023 sur revenu 2022, ou bien c est la case L qui convient à cette nouvelle situation ?

Merci de votre retour

Bien cordialement

Bonjour,

Tout dépend, s’il est rattaché c’est T et sinon L. Vous avez un article sur le sort des enfants majeur dans la rubrique ‘impôt ».

Cordialement.

Bonjour,

que faut-il faire lorsque la case T (parent isolé) n’a pas été cochée par erreur et qu’un impôt a du coup été payé ?

Peut-on demander un remboursement d’impôt en rétroactif du au fait qu’il y aura demi part en plus ?

merci

Bonjour,

Oui tout à fait on peut corriger la déclaration actuelle, celle de l’an passé et d’il y’a deux ans. Vous avez un article sur le sujet dans la rubrique impôt. Si vous avez mon guide, un courrier de correction pro est joint à la fin : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour;

ma fille est née mi janvier 2016, de sa naissance jusqu’à courant 2022 j’étais célibataire.

Depuis mi 2022 je suis en concubinage.

est ce que je peux cocher la case L sur mon avis d’imposition ?

je vous remercie

Cordialement

Bonjour,

Non c’est impossible si vous êtes en concubinage.

Bonjour. J’ai eu droit à la case L pour avoir élevé mes enfants seule pendant 5 ans. En septembre 2023 je suis à la retraite et je vais déclarer mon foyer fiscal chez mon frère car je pars m’installer à l’étranger. Est ce que le fait de ne pas vivre seule implique seulement un conjoint ou alors également un membre de sa famille ? Merci par avance de votre réponse.

BOnjour,

Je pense que ça empêche d’avoir la case mais je n’en suis pas certain. Je vous conseille d’écrire au fisc en ligne sur la messagerie sécurisée pour avoir un retour gratuit.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour. Merci pour votre site et les réponses que vous nous apportez. J’ai 61 ans et je viens de découvrir cette case L. Je me suis séparée du père des enfants en 2001 et le jugement a décrété qu’ils étaient en garde chez moi. ils avaient 2 et 5 ans et je les ai élevé jusqu’à leur bac. Ensuite c’est le père qui les a pris en charge. Puis je avoir droit à cette case L sachant que je suis toujours restée seule jusqu’à ce jour ?

Bonjour,

Si vous répondez aux conditions alors la case L est possible oui même si vous avez élevé seul vos enfants 5 ans il y’a très longtemps. Vous pouvez même corriger la déclaration des 2 années passées.

Bonjour,

Je vis seule et j’héberge depuis 2 ans mon frère qui est au RSA. Je n’ai pas trouvé de texte pouvant donner une réduction dans ce cas particulier…

Pourriez-vous me le confirmer ?

Avec mes remereciements

Bonjour,

Oui malheureusement je ne vois pas non plus.

Cordialement.

Bonjour, merci de tous vos conseils. J.ai une petite question, je loue mon appartement (résidence principale) de temps en temps pendant les vacances , est ce que je dois déclarer ses air ni en 50G ou en 5ND svp? Merci

Bonjour

Parent isolée depuis longtemps je coche la case T sur avis d’impôt, mon fils à eu 18 ans dans l’été 2022 il fait des études, pas de travail et il souhaite se détacher fiscalement. J’ai compris que je pourrais cocher à la place la case L s’il se détache mais y a t’il un prorata sur l’année 2022 puisque majeur depuis août ? Et celà va-t-il impacter l’obtention des bourses d’études ?

Cordialement

Bonjour,

Au niveau des bourses je ne sais pas on sort de mon domaine. S’il est détaché, alors seule la case L est possible. Lisez bien cet article avant de valider votre choix : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Bonjour,

j’ai élevé mon fils en garde alternée pendant 15 ans (je vivais seule avec lui) et vis toujours seule. je cochais à l’époque la case T. A sa majorité, je l’ai rattaché sur mon impôts et maintenant il fait sa déclaration seul.

Puis-je cocher la case L ?

Merci de votre réponse

bien cordialement

Bonjour,

Il me semble que la comptabilité des 5 ans pour la case L ne marche pas si c’était une garde alternée. J’ai peur que ça ne soit pas possible ici.

Bonjour,

J’ai la garde de mes enfants en résidence alternée et vivais seule au 01/01/2022. Je me suis installée en concubinage au cours de l’année 2022. Ai-je le droit de cocher la case T sachant que désormais je vis en concubinage ?

Merci d’avance

Bonjour,

J’ai dû mettre dans l’article si on regarde la situation au 1er janvier ou au 31 décembre. Pour la déclaration 2023 c’est l’année d’imposition 2022 donc si j’ai mis 1er janvier c’est ok.

Bonjour,

j ai un fils qui est étudiant à Montpellier il a eu 20 ans en janvier. Pour l’année 2022, je voudrais le détacher est-ce avantageux ou pas?

Je paie un loyer de 565 € et je lui verse 350 €; dois-je remplir quelle ligne dans la déclaration d’impôt svp?

Bonjour,

Merci pour cet article très intéressant !

Ma question concerne la ligne L. Ma fille était à ma charge pendant plus de 5 ans ; mais je recevais une pension alimentaire de son père. Le fait d’avoir eu une pension me permet-il à présent qu’elle n’est plus à ma charge de profiter malgré tout de la ligne L ?

Merci beaucoup pour votre réponse

Bonjour,

Oui tout à fait, si vous vivez seule la case L est possible.

Bonjour, merci beaucoup pour votre réponse. Je vais compliquer un peu la situation… Je vais me marier mais en séparation de biens : résidence séparée et pas de vie commune au quotidien. Quid de la Ligne L ? ce sera toujours possible ?

Merci pour votre réponse

Bonjour,

A mon sens non, vous pouvez interroger le fisc mais je pense que ça ne sera pas accepté.

Bonjour,

J’ai d’une part ma fille qui est majeure et qui fait sa propre déclaration d’impôts. Pendant 5 ans, je l’ai déclarée entièrement à ma charge, je peux donc cocher la case L ? (on le voit bien sur mes déclarations de revenus).

Et d’autre part, le cas de mon fils qui était jusqu’à lors en garde alternée. Depuis décembre 2021 il est entièrement chez moi, il est majeur, il avait 18 ans au 01/01/22 (en contrat d’apprentissage), je peux demander son rattachement à mon foyer fiscal et cocher la case T ?

Est-ce que les deux sont possibles ?

Merci de votre retour,

Cordialement

Florence D

Bonjour,

Si vous avez un enfant rattaché, seule la case T est possible. Si vous n’en avez plus, la case L arrive alors. MAis jamais les deux en même temps.

Bonjour

Intéressant votre article.

Pour mar part, ma fille âgée de 26 ans depuis le 26/12/2022 fera en 2023 sa toute première declaration de revenus au titre de l’année d’imposition 2022, elle est etudiante et sans revenus significatifs (910 €de chiffre d’affaire en 2022 comme micro-entrepreneur étudiante).

Ma fille a habité avec moi sans interruption jusqu’à fin juin 2022, à compter de juillet 2022 elle a emménagé à Montpellier puisque admise à l’université de Montpellier en septembre 2022, je lui ai donc versé une pension mensuelle en 2022 que je peux déduire de ma base imposable 2022 dans la limite de 6 300 €.

J’ai élevé seule ma fille durant 5 années consécutives et j’ai bénéficié d’une demie part supplémentaire à ce titre en qua lité de parent isolée.

Ma question est : ai-je le droit de bénéficier à la fois de cette demie part supplémentaire puisque je vis seule et aussi de déduire de mon revenu net global la pension que j’ai versée à Ma fille dans la limite de 6 300 € ?

Un grand merci par. Avance pour votre réponse.

Cordialement

Catherine

Bonjour,

Oui la case L n’est pas incompatible avec une pension déductible.

Divorcée j’ai élevé seule mon Fils pendant cinq ans il est né en 1963. Il a suivi des études dans le médical, s’est marié en 1989, a eu deux enfants, divorce en 2011 il est décédé en février 2018. Ai je toujours le droit à la 1/2 part dont j’ai bénéficié depuis 1985 ? Il était imposé de son côté. J’ai maintenant ,82 ans et suis complètement isolée suite a l’abandon de mes deux petits enfants (32 et 27 ans) depuis l’inhumation de mon Fils le 31 mars 2018 ?

Bonjour,

Je n’ai jamais eu le cas mais je pense que le décès de l’enfant ne vient pas empêcher la case L. Vous pouvez interroger le fisc pour en avoir le coeur net.

Cordialement.

j’ai élevé mon fils seule pendant 6ans de 1997 à 2004

puise -je cocher la case L

Bonjour,

Oui si vous vivez seul alors les conditions sont réunies pour la case L.

Cordialement.

Bonjour

Je suis divorcé depuis 2017 et j’ai élevé en garde alterné mon fils ,donc plus de 5 ans puisqu’il quitte le foyer en ce moment.

J’ai donc droit à la demi part de parent ayant élevé son enfant 5 ans seul?

Merci de votre réponse.

Bonjour,

Malheureusement non, cette demi part vaut uniquement si vous l’avez eu pleinement à charge 5 ans.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour, je bénéficiais jusqu’à aujourd’hui de la case T (parent isolé) ma nouvelle compagne arrive chez moi en février . pour 2023 pui-je encore bénéficier de cette avantage ? ou doive ne pas la cocher ?

Bonjour,

Il me semble avoir indiqué dans l’article si on regarde la situation au 1er janvier ou au 31 décembre (sinonà vérifier avec le texte à la fin). En tout cas pour la déclaration 2023 sur les revenus 2022 aucun soucis pour la case. C’est pour la déclaration 2024 qu’il faudra vérifier.

Cordialement

Bonjour,

J’ai lu les questions précédentes pour éviter de vous faire répéter. Mais aucune ne répond à ma question.

J’ai élevé mon fils seule mon fils de ces 6 jours a son départ 23 ans. Je vie seule actuellement mais je vais déménager en Avril chez mon ami. Pour la déclaration En 2024 , Je ne pourrai plus cocher la case L . Si j’ai bien compris …..

En revanche si dans 1 ans 2 ans ma vie change de nouveau et je suis seule de nouveau. Je pourrai de nouveau cocher la case L ??

Merci

Bonjour et merci d’avoir fait le tour.

Oui tout à fait, si vous êtes seul à nouveau la case L redevient possible.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

J’ai eleve un enfant.fant seul pendant 4 ans et 2 mois

Puis-je avoir une demi part supplémentaire ?

Bonjour,

Le texte stipule 5 ans malheureusement.

Bonjour,

J’ai élevé seule mon fils aîné plus de 5 ans qui est à présent parti de la maison mais je continue à élever seule ma fille qui vit donc avec moi et je me déclare parent isolé sur mes impôts. Puis-je donc cumuler les 2 cas en cochant le case T et la L ou est ce soit l’une, soit l’autre seulement ?

Bien cordialement,

Béatrice B

Bonjour,

Pour le moment c’est uniquement la case T, la case L sera quand vous n’aurez plus aucun enfant à charge.

Bonjour j’ai élevé mon fils seule de juin 1986 date de naissance jusqu’à juillet 1990 ai je droit à la demi part

Merci pour votre aide et réponse

Cordialement

Bonjour,

Malheureusement le texte précise bien qu’il faut que ce soit pendant 5 ans.

Cordialement.

Bonjour, quand on a eu un enfant en garde alternée plus de 5 ans et vivant seul (case T cochée), peut on cocher la case L une fois qu’il est parti ?

Bonjour,

Non malheureusement le fisc précise bien qu’il compte les années uniquement si on avait l’enfant à charge pleinement. Cordialement.

Je m’en doutais oui.

En tout cas merci pour votre réponse

Cordialement

Bonjour, mon fils qui vit sous mon toit et il a 22 ans en février 2023 et il travaille. Je pense que je ne peux plus le déclarer et cocher la case T comme auparavant ? Il doit donc faire sa propre déclaration d’après ce que j’ai compris et je peux déduire une pension de 3786 euros dans la case 6EL d’après ce que j’ai compris également!

Je vis seul depuis 2015 et je l’élevais (alternativement en garde alternée ou seul) depuis 2015, d’après vos explications je pense que je peux cocher la case L, pouvez-vous me confirmer svp ? Le jour où il partira je pourrais toujours cocher la case L ?

Par avance, merci pour votre retour, bien à vous.

Bonjour,

Pour la pension c’est ok vous avez bien compris. Pour la case L, je ne sais pas si le fisc l’accepte ou la refuse du fait qu’il habite chez vous. Il faut vivre seul mais je ne sais pas si l’enfant vient empêcher cette condition.

Bonjour 🙂

je suis parent isolé et mon fils (en contrat d’apprentissage) va avoir 18 ans cette année. Pourrais-je continuer à bénéficier de la case T s’il reste à ma charge? merci beaucoup pour votre retour

Bonjour,

Oui tant que vous vivez seul et qu’il est à votre charge aucun soucis.

Bonjour et merci pour les précieux conseils, j’aurais une question. Toujours marié mais en instance de divorce, mon ex-compagne a quitté le domicile familiale le 01/12/2022 et vit maintenant dans l’appartement d’un parent à elle à titre gratuit. Nous avons décidé d’un commun accord d’avoir la garde alternée de notre enfant (1 semaine sur 2 chez moi) en attendant la prononciation officielle du divorce en 2023. L’année prochaine pour la déclaration 2023 sur les revenus 2022 comme je ferais une déclaration individuelle, je devrait inscrire mon enfant dans la case « H » (personne à charge – dont enfants en résidence alternée). Mais comme je vit seul au 31/12/2022, est-ce que je peux aussi cocher la case « T » ?

Merci de votre réponse

Bien cordialement

Bonjour,

Il me semble avoir évoqué ce cas dans l’article non? De mémoire on peut retenir la situation au 31 décembre exceptionnellement l’année de la séparation il me semble.

Cordialement.

Bonjour

Je vis à titre gratuit chez quelqu’un actuellement.

Pouvez vous me dire si je perds ma demi part car j ai élevée ma fille seule pendant plus de 5 ans et je suis divorcée.

Cordialement.

Bonjour,

Oui j’en ai peur, le fisc ne va pas considérer que vous vivez seul et la demi-part n’est plus accessible…Idem pour la personne chez qui vous vivez si elle était concernée.

Bonjour,

Ma question est : je suis veuve depuis décembre 2017, j’ai eu ma fille à charge fiscalement une partie de 2017 et de 2018 à 2021, est-ce que j’ai droit à la 1/2 part supplémentaire pour l’impôt sur le rêve 2022 ( est-ce compté en année civiles ou fiscales).

Merci de votre aide.

Bien cordialement,

Bonjour,

Malheureusement non, il faut l’avoir eu à charge 5 ans en tout.

Je coche la case l si je me passe mais vis seule

Est-ce que je conserve ma d’emport ?

Bonjour,

Je suis un papa divorcé depuis 2 ans. Je vis seul.

Cependant, mon fils de 11 an vient passer 1 semaine sur 2 chez moi, en accord avec sa mère bien sur.

Nous ne sommes pas passés par les avocats ni par le juge, pour l’instant cela se fait entre nous.

Sa mère étant d’accord, est il possible que je déclare 1/2 part pour mon fils, sachant que sa mère elle ne déclarerait pas cette demi part de son côté? Nous pourrions même rédiger à 2 une attestation sur l’honneur pour cette situation, car cela nous embête un peu de remettre en route la machine avocats/juge sachant que nous sommes d’accord à 2.

Cela est il suffisant pour les impôts?

Merci

Pascal

Bonjour,

Tant que vous ne faites pas doublon au niveau du fisc pas de soucis. Certains font même des calculs pour voir où c’est mieux de rattacher avec partage du gain fiscal. Attention, la mère perd la demi part ET la case parent isolé ici ainsi que la réduction si l’enfant est au collège.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

En cas de changement de mode de résidence la même année d’un enfant mineur de parents séparés.

8 mois en garde alternée et 4 mois en garde exclusive, comment sont repartis les parts pour les impôts ?

Bonjour,

Sur ces cas particuliers il faut étudier le texte en vigueur (bofip). Ce dernier nous indique les divers cas particuliers comme le votre ou la procédure à suivre en cas de mésentente etc… Il peut être utile de me solliciter moi ou un professionnel ici pour faire l’étude.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour et merci pour ces précieux conseils et commentaires.

Le fisc me demande ( octobre 2022) de justifier la demi-part supplémentaire ( case L) que je coche tous les ans depuis 1993 ! ( année de séparation et de vie seul, avec ma fille )Elle a été exclusivement avec moi de son bac ( 1993) et pendant ses études ( 4 ans ) et au cours d son premier job….

Quelle preuve apportée …. après tant d’années ?

Cdlt / Guy

Bonjour,

Alors là c’est bien la première fois que je vois une telle chose. Difficile de vous dire, il faut appeler l’inspecteur qui gère ça et voir ce qu’il attend de vous. Désolé mais je ne vois pas trop comment aider ici.

Cordialement.

Bonjour,

Je bénéficiais d’une demi part pour enfant élevé seule pendant 5 ans, je me suis mariée l’année dernière en mars et suis devenue veuve en août.

Est ce que je perds cette demi part pour mes prochaines déclarations ou vais je la garder si on considère que je suis « redevenue » vivant seule ? Je ne trouve pas de réponse malgré mes recherches.

Merci pour vos conseils

Bonjour,

Vous aurez la possibilité de l’avoir à nouveau si vous vivez seule.

Cordialement.

Bonjour,

Divorcé, j’ai mon fils en garde alternée depuis qu’il a 1 an.

J’ai toujours été parent isolé et j’ai toujours coché la case T.

Maintenant qu’il a 19 ans, il va avoir son propre foyer fiscal.

Il est étudiant et je continue à subvenir à ses besoins : studio étudiant, nourriture, téléphone etc…

Je sais que je peux déclarer les sommes que je lui verse comme des pensions.

Puis je néanmoins bénéficier de la case L car je vis seul, je continue à subvenir à ses besoins et je l’ai élevé en garde alternée pendant 18 ans.

Merci par avance

Cordialement

Bonjour,

Il faut choisir entre le rattachement (pour avoir la demi part + parent isolé + frais de scolarité) où la sortie (pour déduire la pension + case L). Je vous conseille de regarder la formation sur le sujet où j’explique comment optimiser ce choix et comment le faire (rubrique formation du site).

Cordialement.

Bonjour,

Si on bénéficie d’une demi-part supplémentaire pour avoir élevé seul 1 enfant pendant 5 ans et que cette année, j’ai vendu ma maison et vit chez mon amie (concubine), ai-je encore cette demi part ?

Cordialement

Bonjour,

Malheureusement non, à partir du moment où vous ne vivez plus seul la demi part est impossible.

Bonjour

Depuis hier j’ai appris que je pouvais prétendre à une demi part en plus ,j’ai élève mes enfants seule,mais il y a plus de 30ans,je n’ai pratiquement jamais payé d’impôts,cette année suite à une prime fin d’activité (je suis à la retraite)je vais en payé es que cette demi part est valable a vie???

Merci pour votre réponse

Bonjour,

Oui tout à fait tant que vous respectez les conditions vous avez le droit à la demi-part. En cas d’oubli, vous pouvez corriger la déclaration de l’année en cours et des deux passées. Un courrier de correction avec la démarche figure dans mon guide : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Bonjour,

Cela veut dire que l’on a mal rempli à un moment donné sa déclaration de revenus et aussi pendant plusieurs années. Est-ce au nom du droit à l’erreur qu’un contribuable peut cocher désormais cette case L ? Comment prouver après tant d’années que l’on vivait seule (mon cas étant similaire à Martine) ? Une déclaration sur l’honneur comme j’ai pu le voir à ce sujet pourrait-elle vraiment suffire. Par ailleurs, sur le site impot.gouv.fr, on ne peut consulter que 10 ans de déclarations et d’avis. Personnellement, j’ai gardé mes déclarations depuis celle sur les revenus 2008. Le fisc n’a t’il pas en archive les déclarations précédentes où il pourrait constater une incohérence ? Me concernant, c’est la fameuse case E (précochée par les impôts tout comme la case H avec l’âge de l’enfant) qui m’a fait perdre cette 1/2 part car il n’était pas question de la condition des 5 ans et il n’y avait pas de case L. Et je n’avais pas à cocher la case T puisque mon enfant majeur était imposée en nom propre, ne vivait plus avec moi et j’étais pourtant toujours seule. La 1/2 part dont j’ai bénéficié du fait de la case E précochée était une mesure transitoire et cette case E n’existe plus depuis 2013 ! J’ai donc une part depuis 2013. Je n’ose donc pas rectifier ma déclaration 2022 puisque cela remonte à trop longtemps.

Bonjour

Je viens de rompre mon pacs. J’ai élève seule au moins pendant 5 ans un de mes enfants. Je suis retraitée avc une retraite de 600e mensuel. Mais j’ai des revenus foncier qui me permettent de vivre plus facilement. La 1/2 part sera elle appliquée sur les revenus fonciers sachant que je jdéplace les 15.000 e et je je fais une déclaration de loueur professionnel.

Merci infinimentpour votre reponse

Bonjour,

La demi-part s’applique sur l’ensemble des revenus imposables (pensions, salaires, foncier…).

Cordialement.

Monsieur,

Je suis mère isolée depuis les adoptions de mes enfants arrivés en 2005et 2006. Mon fils (25 ans) est en alternance, ma fille (20ans depuis le 25/11/2022) est en prépa. Je suis retraitée, j’ai 1part 1/2. Est-ce que je dois modifier ma déclaration?

Cordialement

Bonjour

Ma fille qui va avoir 21ans et qui est étudiante, est rattachée à mon foyer fiscale depuis 5ans.

Pourrais je cochez la case L l’année prochaine ?

J’ai bien été parent isolé pendant 5 ans mais le texte ne précise pas l’âge de l’enfant.

Bonjour,

De mémoire il me semble que oui. Il faut effectivement via le texte qu’il ne précise pas « mineur ». Il est aussi possible d’interroger le fisc via la messagerie sécurisée pour être certain.

Bonjour,

Puis-je cocher la case T et L simultanément ?

En effet, ma fille majeure est à charge sur ma déclaration d’impôt j’ai toujours cocher la case T et mon fils majeur cette année a fait sa propre déclaration et n’apparaît plus sur ma déclaration mais il reste à mon domicile et à ma charge case L.

Merci pour votre retour.

Cordialement.

Je les ai élevées plus de 5 ans seule.

BOnjour,

NOn c’est impossible. Tant que vous avez des enfants à charge, c’est seulement la case T.

Cordialement.

Bonjour, je viens de lire avec intérêt votre article.

J’ai une question à vous poser. Peut-on cumuler la case L (seule j’ai élevé mes deux fils plus de cinq ans) et la pension alimentaire de 3592 euros ? En effet j’ai encore un fils majeur à la maison, sans ressource, qui a fait sa propre déclaration d’impôts.

Bonjour,

Je pense que oui. Il faudrait quand même vérifier que le fait que l’enfant soit chez vous ne vienne pas empêcher la condition de « vivre seul » et empêcher la case L.

Monsieur,

Je vous remercie pour votre réponse. Néanmoins, je souhaiterais savoir si je pourrai cocher la case L en 2023.

Je vous remercie d’avance pour votre retour.

Bonjour,

Si vous répondez aux conditions de l’article où j’explique la case L alors c’est possible. Il est ici : https://www.corrigetonimpot.fr/impot-personne-seule-vivant-demi-part-parent-isole/

bonjour

La case L uniquement pour garde exclusive pendant 5 ans pas pour une garde alternée

Pouvez vous confirmer

Bonjour,

Oui malheureusement, je confirme.

Bonjour,

Je suis veuve depuis le 13 janvier 2018 et j’élève seule depuis mon fils qui poursuit des études supérieures. Je n’ai pas d’autre enfant à charge.

Il devrait travailler en 2023. Puis-je bénéficier de la demi-part pour avoir matériellement subvenu à ses besoins de 2018, 2019,2020,2021 et 2022 (5 ans) ?

Merci pour votre réponse

Bonjour,

Vous avez cet article où j’explique tout ce qu’on peut déduire avec un lien vers la visioconférence sur ce sujet précis pour approfondir : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Bonjour,

J’ai élevé seule mon fils pendant plus de 5 ans. Divorcée, je bénéficie depuis le départ de la garde entière de mon fils.

Entre temps je me suis pacsée puis-je bénéficié de cette case L et comment la retrouver pour la mettre dans mon avis d’imposition

Bonjour,

La case L n’est pas possible tant que vous êtes pacsée. Vous avez des articles sur l’optimisation sur la fiscalité des pacsés dans la rubrique impôt et une formation sur le sujet dans la rubrique formation.

Bonjour

Je suis j’hébergé chez ma mère et moi-même j’ai un fils qui vit avec nous, nous faisons 3 déclarations distinctes.

La case L peut-elle être cochée par ma mère et moi-même ?

Merci

Bonjour,

j ai une invalidité de 66°/ Ai-je le droit d avoir une demie part supplémentaire? Merci pour votre réponse

Cordialement

Bonjour,

Les seuls conditions que je connaisse sont celles mentionnées dans l’article pour l’invalidité.

Cordialement.

Bonjour j’ai été déclaré mère isolé en 2019 je me souviens pas d’avoir coché la case.

L’avis 2021 sur les revenus 2020 me l’ont enlevé du coup ça n’apparaît plus. Hors je suis tjrs isolée. Aujourd’hui on me demande un papier prouvant cela pour la bourse étudiante de ma fille. Comment puis je faire pour que ça soit rectifier? Pensez vous que les impôts me donneront un papier?

Merci

Bonjour,

Je vous invite à corriger la déclaration de l’année en cours et celle des années passées. Votre avis d’impôt fera alors office de justificatif avec la case T cochée et en plus vous aurez un remboursement du fisc si vous aviez trop payé. Mon guide contient un courrier de correction avec la démarche : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonsoir,

J’ai élevé seule mes enfants avec une pension alimentaire versée. Etant toujours divorcée et vivant seule puis-je bénéficier d’une demi-part en cochant la case L?

Vous remerciant pour votre réponse.

Cordialement

Agnès

Bonjour,

Si vous les avez eus pendant 5 ans comme expliqué dans l’article alors la case L est possible.

Bonjour

Actuellement j ai une demi part fiscale pour avoir élevée mes enfants seule pendant plus de 5 ans .

Mon cadet a 25 ans et fait sa déclaration seul mais vit chez moi .je suis salariée .

Je vais être en retraite aurais je toujours droit à cette demi part fiscale .

Merci

Bonjour,

Comment remplir ma déclaration pour rattachement d’un enfant majeur célibataire, apprenti et ensuite salarié dans la même année ? Pour apprentissage , la somme exonérée pour l’année est de 18760€, faut-il faire un calcul sur 8 mois ? Embauche après son contrat d’apprentissage, « je » ou bien » il » doit déclarer quelle somme( tout est sur la même fiche de paie… ?

Merci pour vôtre réponse.

Bonjour,

Vous avez des articles sur le sujet dans la rubrique impôt et aussi une formation entière dans la rubrique formation sur le sujet. L’abattement apprenti ne s’applique pas sur les revenus salariés.

Bonjour,

J’élève seule depuis sa naissance. Elle est maintenant majeure (20 ans) et poursuit des études supérieures depuis l’an dernier. Je paie son loyer (elle perçoit des APL) et son école privée. J’aimerai savoir :

– quelle case cochée ? T ou L (case T l’an dernier)

– dois-je la rattacher avec moi ? (je l’ai fait l’an dernier)

– puis-je déduire les loyers et les versements pour l’école ? quelles cases cochées et complétées sur la déclaration ?

Je précise qu’elle a eu des petits jobs dont le montant ne doit pas dépasser 4000€ je crois et qui vont s’ajouter à mes revenus.

Merci de votre réponse par avance.

Bonjour,

Je vous conseille d’assister à ma conférence sur le sujet. J’explique en détail tous ces points, les optimisations et je montre comment faire la simulation : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

BONJOUR j ‘ai rattaché ma fille totalement à ses 18 ans après 15 ans en garde alternée, du fait qu ‘elle fait des études et qu ‘elle sera rattachée 5 ans sur mon foyer fiscal donc 2 parts et je vis seul avec elle en payant tout.

Aurais je droit à la case E une fois seul, le texte ne précise pas si ce sont des enfant majeurs ou mineurs, seule la période de charge exclusive de 5 ans est précisée

Bonjour,

Désolé je n’ai plus la règle en tête. Mais j’ai mis le texte en vigueur à la fin de l’article, la réponse y figure sans nul doute.

Cordialement.

Bonsoir Tudual,

Attention ce sera plutôt la case L.

Cdlt

Je suis dvcc depuis 2001. Et j ai élevé mes enfants seule. Et je ne savais pas que l’on avait un demi part supplémentaire. Je ne l ai appliquée que depuis l année dernière le trésor public fait il le réajustement car je viens de voir que cela existe depuis 2010 alors que j ai payé des impôts sur le revenu

Bonjour,

Oui tout à fait vous pouvez corriger les deux années passées. Mon guide contient un courrier tout fait avec la démarche : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Bonjour

Je suis divorcé depuis septembre 2016 je vie seule avec ma fille qui a 22 ans et qui fais sa déclaration seule depuis l année passée ai je droit de cocher la case L ?

Je suis séparé depuis 2ans mon conjoint a pris en charge les enfants sur la déclaration mais les enfants sont en garde alternéeje peut me déclarer en parents isolee

Bonjour,

La case T marche si et seulement si vous avez au moins un enfant à charge ou en garde alternée sur la déclaration.

Cordialement.

J’ai élevée les enfants seule de 2006 à 2012 après je me suis re marier et divorcer en 2016 ma fille à commencer à faire sa déclaration seule en 2019 est se que je peux cocher la case l.merci

Bonjour,

Si vous vivez seule ça me parait ok vu que vous répondez aux conditions si j’en crois votre message.

Bonjour,

J’ai la garde de mon fils en résidence alternée et vivais seule au 01/01/2021 mais je me suis installée en concubinage en décembre 2021. Ai-je le droit de cocher la case T?

Merci d’avance

Bonjour, cela fait quelques années que je ne déclare plus ma fille, elle a maintenant 34ans. J’ai été parent isolé de sa naissance à sa majorité. Est ce que, je peux cocher la case T, alors que je ne le faisait plus. Merci d’avance

Bonjour,

Si vous vivez seule vous avez droit à la case L. Je vous conseillerai même de corriger les 2 années passées et vous aurez un remboursement si vous étiez imposable. Je vous conseille mon guide qui contient la démarche pour corriger avec un courrier de correction : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Bonjour, j’ai élevé ma fille seule pendant 9ans et coché donc la case T, aujourd’hui je ne vis plus seule je ne coche plus la case T mais ai-je le droit de cocher la case L? ma fille vit toujours avec nous.

Bonjour,

NOn c’est impossible.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

J’ai élève seule mes quatre enfants jusqu’à leur majorité

Aujourd’hui je voudrais me pacsé

Es ce que je perd ma demi part supplémentaire

Bonjour,

Oui tout à fait, dès lors que vous habitez avec quelqu’un ou que vous êtes pacsé la part T n’est pas possible.

Cordialement.

Bonjour, j’ai une fille , née en 2015 que j’élève seule depuis sa naissance , donc depuis presque 7ans . Au 1er janvier 2021, je vivais seule avec elle , depuis le 1er novembre 2021 , mon conjoint habite avec nous . Du coup, es ce que je dois toujours cocher la case T, comme parent isolé, ou comme mon conjoint et venu le 1er novembre, je ne peux plus cocher la case T . Merci d’avance pour votre réponse.

Bonjour,

J’ai mis dans l’article la date qu’on retient; il me semble que c’est le 1er janvier 2021 de mémoire pour la case T.

Cordialement.

Bonjour,j’ai élève mon enfant seule pendant 5 ans,les années précédentes.Je me rens compte seulement maintenant que j’aurais pu cocher la case L depuis longtemps.Est ce que les impôts vont me rembourser rétroactivement,si je les préviens?

Merci.

Bonjour,

Oui vous pouvez être remboursé des deux années passées. Je vous conseille mon guide qui vous donnera la procédure à suivre et dans lequel figure un courrier de correction professionnel. https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Je suis veuve depuis 2016 avec 3 enfants à charge jusqu’en 2018. Puis mon ainée percevant quelques revenus a fait sa propre déclaration l’année suivante. Mais toujours à mon domicile et à ma charge non fiscale.

A ce jour je suis toujours seule avec les 3.

Je n ai jamais coché aucune de ces cases .

Dois-je cocher la case T pour mes 2 à charge fiscale et L pour mon ainée à domicile ? Puisque cela fait 5 ans que je les assume seule tous les 3.

Je précise que tous les 3 sont maintenant majeurs.

Merci pour votre retour

Bonjour,

Tant que vous avez les enfants à charge, c’est uniquement la case même s’il y’en a un seul. je vous conseille de corriger les 2 années passées, vous aurez un gros remboursement. Mon guide contient un courrier de correction et la démarche : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Bonjour,

mon fils est majeur et poursuit des etudes superieures, mon ex mari a decidé de declarer mon fils comme vivant chez lui (sur ses impots) alors qu’il est le plus souvent chez moi et que je paie tout. quels recours ai-je svp ? Car nous avons coché la case T. Merci. Nadine

Bonjour,

S’il y’a un enfant majeur, le texte stipule clairement que c’est l’enfant qui décide s’il déclare seul ou s’il se rattache à sa mère ou son père! Donc si vous le déclarez aussi, en cas de contrôle le fisc s’appuiera sur ce que choisit l’enfant.

Cordialement.

Bonjour, je bénéficie de la case L. Depuis février 2021 ma petite-fille vit chez moi à temps plein , j’en ai la garde totale. Dans la déclaration puis je cumuler la case L que j’avais et la case T pour parent isolé ? Du coup j’ai droit à combien de parts?Merci pour votre réponse.

Bonjour,

Non c’est l’une ou l’autre. Vous aurez la case T si l’enfant est à charge soit 2 parts en tout si elle est pleinement à charge.

Cordialement.

Bonjour,

Je suis mère célibataire et j’ai à ma charge un enfant au collège et un enfant majeur qui n’est plus rattaché à mon avis mais que j’ai élevé seule. J’ai donc coché les cases T et L. N’y a t il pas un cumul de ces deux demi part? Soit au total 2,5? Merci.

Bonjour,

Non ici il faut seulement la case T; la L ne marche que si vous n’avez aucun enfant à charge.

Bonjour

Je suis divorcé et vivant seul , sans aucune personne à charge , âgé de 79 ans

Je perçois une petite pension « de guerre » de 90e/mois

Est – ce la raison de l’octroi d’une demie part supplémentaire sur mes impots , ou une erreur du fisc QUE J’AURAI A REMBOURSER ?

Merci pour une réponse à mon adresse mail

AB

Bonjour,

Peut on cumuler la case T et la demi part pour invalidité (cat 1)? Merci

Bonjour,

Oui tout à fait si vous avez un enfant à charge vous aurez alors 2.5 parts.

Cordialement.

Bonjour,

ma mère est veuve depuis 1981, elle nous a élevé pendant plus de 5 ans seule mais n a jamais coché la case L. Comment prouver qu’elle nous a élevé sans les déclarations d impôt qu’elle a perdu? comment réclamer pour les 3 dernières années ?

Bonjour,

La preuve sera plutôt une discussion avec le contrôleur si et seulement si il y’a une personne qui vient vérifier un jour. Cela peut passer par des attestations sur l’honneur, des justificatifs de domicile des enfants etc…

Pour la correction, vous avez la démarche avec un courrier de correction dans mon guide : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Bonjour,

divorcer depuis 2007,je vis seul avec mes deux enfants a charge. Chacun vas faire sa propre déclaration a savoir que un est parti du domicile et le second vit toujours a la maison et vas faire sa première déclaration.

suis je toujours parent isole et quelle case dois je cocher.

Bonjour,

Si vous n’avez plus d’enfants à charge, la case T est impossible. PAr contre la case L devient possible si vous répondez aux conditions de l’article. Vérifiez bien que le rattachement de l’enfant n’est pas mieux : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Cordialement.

Bonjour,

Je suis mère célibataire et j’ai élevé ma fille seule depuis 31 ans. Ma fille ne vit plus avec moi depuis mai 2021. Puis-je cocher la case L de la déclaration d’impôts ?

Merci d’avance pour votre réponse

Bonjour,

Si vous vivez seule et que vous répondez aux conditions de l’article alors la case L est possible.

Cordialement.

Bonjour Monsieur,

Est-ce que les parents séparés qui ont élevé leur enfant en garde alternée sans jugement de divorce mais en s’arrangeant entre eux pour la garde, peuvent cocher la case L une fois l’enfant majeur? Je précise que nous avons toujours coché la case T avant la majorité de notre enfant.

Je vous remercie.

Bien cordialement

Bonjour,

NOn malheureusement le texte précise bien que si la garde était alternée alors ça ne compte pas pour la case L.

Cordialement.

Bonjour,

Mon ex conjoint est revenu dans la région cet été et il a souhaité prendre à charge fiscal les deux enfants.

Pour des raisons financières j’ai accepté.

Ce dernier veut les déclarer au 1er janvier 2021, or j’ai effectue le changement notamment au niveau de la caf en octobre 2021 uniquement.

Je ne veux pas mentir sur ma déclaration d’imposition.

J’avais bien les enfants à charge seule jusqu’à septembre.

Cdt

Comment faire?

Bonjour,

Je suis divorcée et vis seule avec mes 2 enfants nés en 2005 et 1997.

Puis je continuer à cocher la case parent isolé si mon premier fils fait sa déclaration de son côté ?

Quel est mon nombre de parts fiscales ?

Merci pour votre retour

Bonjour,

Oui tout à fait tant que vous vivez seule la case T est possible. Vous aurez 2 parts.

Cordialement.

Bonjour,

J’ai élevé mes enfants seule pendant plus de 5 ans. j’étais divorcée et leur père leur versait une pension alimentaire.

Je me suis remariée en 2020. Mais je ne vis pas avec mon mari, nous avons chacun notre maison et nous sommes mariés sous le régime de la séparation.

Puis je tout de même cocher la case L ?

Pour l’instant notre déclaration d’impôt est séparée.

Merci pour votre réponse

Bonjour,

Là j’avoue ne pas savoir, il faudrait interroger le fisc via la messagerie sécurisée. Mais à mon avis ça ne passera pas du fait du mariage.

Cordialement.

Bonjour, je vis avec le papa de ma fille et notre fille la moitié de la semaine mais je suis la seule à subvenir à nos besoins (factures, courses, crédit immobilier…) Il est au RSA et est la moitié de la semaine chez lui dans un autre département où il a ses propres charges (loyer, factures, courses etc…) Nous avons aussi des déclarations de revenus séparés. Est-ce que je suis concernée par la case T sur la déclaration de revenus ? Car certes je ne vis pas seule à 100% mais financièrement je ne partage pas mes charges.

Je vous remercie pour votre réponse

Bonjour,

Dès l’instant où il habite avec vous ou est déclaré comme habitant chez vous, la case T n’est plus possible.

Cordialement.

Bonjour,

Je vis seule depuis le 12 juin 2021 avec ma fille de 10 Ans ( toujours en procédure de divorce)

Pour ma déclaration 2022 sur l’année 2021 puis-je cocher la case T parent isolé sachant que le père de ma fille a quitté le domicile qu’à partir du 12 juin 2021?

Bonjour,

Je ne l’ai plus en tête mais je suis certain d’avoir mis la date de pris en compte dans l’article. Soit c’est le 1er janvier (auquel cas la case T impossible), soit c’est le 31 décembre (auquel cas c’est ok).

Cordialement.

Bonjour. J’ai eu 5 enfants.

Les 2 premiers d’une précédente union, aujourd’hui adulte de 47 et 45 ans. Leur père n’a jamais été présent

Les 3 autres, avec mon ex conjoint qui a payé une pension alimentaire jusqu’à leur 18 ans alors qu’elles poursuivaient des études universitaires, sous mon toit plusieurs années.

Je me suis toujours déclarée « célibataire » car nous faisions les déclarations séparées. Je n’ai jamais coché de case T ou L. Pensez vous que je puisse bénéficier de la Demi-part pour parent ayant élevé un enfant seul pendant 5 ans.

Bonjour,

Il faudrait avoir de quoi prouver que vous avez élevé les enfants seuls 5 ans dans le passé en cas de contrôle (ça prend des formes variables selon le contrôleur, déclarations des années passées, suivi des adresses etc…). Mais si ça a été le cas vous avez droit à la case L tant que vous êtes seule.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Ma fille a été en garde alternée pendant 10 ans. J ai vécu seule et cocher la case t. Maintenant ma fille est majeure et fait sa propre déclaration depuis 2 ans. Est ce que du coup je peux cocher la case L.

Cordialement,

Merci

Bonjour,

Malheureusement le fait que ce soit en garde alterné ne permet pas de justifier la condition des 5 ans même si ça a duré le double. La case L n’est pas possible.

Cordialement.

Merci pour cette information importante.

Malheureusement, le service des impôts se garde bien de nous indiquer cette possibilité!

« Nul n’est censé ignorer la loi »??

Cordialement

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

De 1989 à 1999, divorcée et vivant seule, ma fille née en 1976 était rattachée à mon foyer fiscal.

Au niveau de la déclaration d’impôts, la case T était cochée, de 1989 à 1997.

De 1998 à 2000 case E.

De 2000 à 2022, j’ai vécu en couple, mariée, puis veuve depuis septembre 2019. Je vis donc seule à présent.

J’aimerais savoir si rétroactivement, aujourd’hui, je pourrais bénéficier de cette 1/2 part pour avoir élevée ma fille pendant la période indiquée au-dessus.

Bien cordialement

Bonjour,

A partir du moment où vous vivez seule ET où vous avez élevé un enfant seul 5 ans, la case L est possible chaque année.

Cordialement.

Bonjour,

Concernant la case L si je comprends bien toute personne ayant élevé un enfant , déclarée parent isolée, percevant une pension alimentaire, pourra cocher cette case L des lors que son enfant sera parti du domicile et qu il aura son propre avis d imposition , est cela ? Merci pour votre retour. Bonne journée

Bonjour,

Oui dès lors qu’on élève seul un enfant 5 ans, on a le droit à la case L à vie après tant qu’on habite seul.

Cordialement.

Bonjour, J’ai élevé ma fille seule et donc coché la case T depuis sa naissance. En 2021 ma fille a eu des emplois saisonnier mais réside toujours avec moi. Dois-je cocher la case T ou L ? Doit-elle faire une déclaration de revenu de son côté ou non ? Si elle le fait, puis je cocher tout de même la case T puisqu’elle réside chez moi ou non ? Merci. Cordialement

Bonjour,

Tant qu’elle est rattachée, c’est la case T qu’il faut cocher. Sur le fait de la déclarer avec vous ou non, j’ai tout expliqué ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Bonjour

Je bénéficie de la demi part fiscale « ayant élevé seule un enfant 5 ans ». Case L cochée. Aujourd’hui mon fils a besoin d’aide. Si je lui verse une petite pension et que je la déduis sur ma déclaration : est-ce que je perds définitivement la demi part ? Le fait de revenir vivre chez moi serait-il un autre motif de perdre cette demi-part ? Ou bien autre conséquence possible peut être : la case L se transforme en case T puisque l’enfant redevient à charge ? Et puis dans chaque cas, quel serait la deduction possible ?

Je ne sais comment faire parce que, en impactant mon rfr, cette demi part impacte aussi les cotisations sociales sur ma retraite.

Merci à vous.

Bonjour,

S’il vient habiter chez vous, la part L est perdue et la part T est possible si et seulement si il est rattaché à votre foyer fiscal (donc moins de 21 ans ou moins de 25 ans qui fait des études). La pension déduite sera ajoutée chez lui et impactera son RFR mais le votre n’en sera que plus faible. Les conditions sont données ici : https://www.corrigetonimpot.fr/impot-deduction-pension-alimentaire-2018-plafond-maximum-enfant/

bonjour,

je suis séparée depuis novembre 2019, avec 2 enfants en garde partagée, toutefois je m’aperçois que sur ma déclaration il est inscrit un enfant en résidence exclusive (plutôt que 2 en garde partagée) et que la case T n’es pas cochée. que dois-je faire comme déclaration cette année ? comment corrigée s’il y a une erreur ?

Bonjour,

Il faut écrire au fisc via la messagerie sécurisée en leur expliquant que vous avez oublié la case T les 2 années passées. Si ça ne marche pas, alors il faut imprimer les formulaires des années passées (cerfa 2042 ), les remplir et envoyer le tout au fisc en recommandé pour correction (vous avez une courrier de correction tout fait dans mon guide : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/). Si vous étiez imposable, vous aurez alors un gros remboursement à la clé.

Surveillez aussi la case pour frais de scolarité s’ils sont au collège, lycée ou études supérieures.

Cordialement.

Bonjour,

J’ai 3 questions à vous poser :

Je vis seule avec mes deux enfants depuis plusieurs années néanmoins je touche une pension alimentaire et je coche la case T, est-ce qu’il y a un montant maximum de pension alimentaire perçue pour cocher cette T en toute légalité ?

Un de mes enfants va effectuer sa première déclaration pour ses revenus 2021, donc si j’ai bien compris, je vais devoir pour ma déclaration, cocher la case L ?

Concernant le fait de vivre seule, est-ce que pour la case L, la date retenue est le 1 janvier de chaque année ?

Un très grand merci pour votre aide. Cordialement

Bonjour, La pension n’est pas un soucis pour la case T. Tant que vous avez un enfant à charge, vous restez sur la case T (on ne peut pas la cumuler avec la case L qui sera à cocher seulement le jour où les 2 enfants seront partis).

Cordialement.

Bonjour,

Je suis mère célibataire de deux enfants sont j’assume seule la charge depuis… toujours.

Je cochais jusqu’à présent la cas T. En revanche mon plus grand va avoir 21 ans et ne sera plus rattaché à mon foyer fiscal sur la prochaine déclaration. Puis-je conserver cette demie-part supplémentaire en cochant la case L ?

Merci d’avance

Cordialement

Bonjour,

Tant qu’il vous reste un enfant à charge, seule la case T est nécessaire. Dès lors que les deux seront partis, vous pourrez cocher la case L.

Cordialement.

Bonjour

Je suis séparée de mon conjoint depuis octobre 2015, j’ai la garde de mes enfants exclusive depuis octobre 2016 passé devant Le JAF et le père parti dans une autre région. Ayant une petite activité en micro BA depuis 2015 ma comptable gère ma déclaration d impôts je viens de m apercevoir que la case T n’a jamais était cochée comment puis je rectifier ? J’ai actuellement 2 part mes 2 enfants et moi même.

Merci

Bonjour,

Vérifiez bien que vous répondez aux conditions (habiter seul notamment). Si c’est le cas et que la case T est possible, on ne peut corriger que deux ans en arrière. Faites le uniquement si vous êtes imposable. Pour corriger, j’explique tout ici : https://www.corrigetonimpot.fr/comment-corriger-declaration-impot-deja-faite-refaire/

Cordialement.

Effet rétroactif sur 2 ans maximum

Voir avec les impôts

Bonjour

J’ai coché la case E en 2006 2007 2008 2009 2010 la déduction a été dégressive puis supprimée .La validité était pour 5 ans . La question que je me pose ai je le droit de cocher la case L aujourd’hui ? Je pars en retraite cette année .Merci pour votre réponse .Bien cordialement

Bonjour,

Si vous répondez aux conditions indiquées dans l’article, la case L est possible. Le fait que vous soyez en retraite ne joue pas à ce niveau. Je n’ai plus la case E en tête par contre; l’important est de vérifier que vous répondez aux conditions données dans l’article.

Cordialement.

Bonjour,

C’est un peu mon cas mais apparemment on ne peut plus revenir en arrière pour la case E car celle-ci indiquait que l’on n’avait pas élevé l’enfant pendant 5ans. Et la case L indique le contraire.

Cdlt.

J’ai élever 2 enfants handicapés de naissance maintenant ils sont marier je suis veuf ai je le droit à une 1 demie part sur mes impôts je touche maintenant réversion est pourquoi je paye CSG les impôts m’ont enlevés 100 euros l’année passée cette année il m’ont retirer 60 euros sa fait en tout 160 euros en moins est normal je ne touche plus que 1085 de retraite et 230 euros de reversion

Bonjour