Le fisc français a trois possibilités de calcul quand un contribuable perçoit des revenus situés à l'étranger. Aujourd'hui, on va étudier le plus courant qui se matérialise avec l'obligation de remplir la case 8TK. Située sur la déclaration d'impôt 2042, la case 8TK est censée privilégier le particulier en éliminant la fiscalité française sur un revenu déjà imposé à l'étranger. En réalité, le calcul est complexe avec un fonctionnement très défavorable au particulier. Il va être important de bien vérifier votre avis d'imposition et de s'assurer que la ligne "crédit impôt = impôt français" a été remplie et calculée de la bonne manière. En effet, je trouve beaucoup d'erreurs et de corrections à faire sur ce sujet (voir : vérification et correction offerte de vos déclarations d'impôt).

Sommaire

- Fonctionnement de la case 8TK.

- Les pays frontaliers concernés par la case 8TK : Luxembourg, Suisse, Espagne…

- Pourquoi le contribuable va se faire avoir via le crédit d’impôt égal à l’impôt français de la case 8TK ?

- Calcul de la ligne « crédit d’impôt sur rev étrangers » si vous avez rempli la ligne 8TK.

Fonctionnement de la case 8TK.

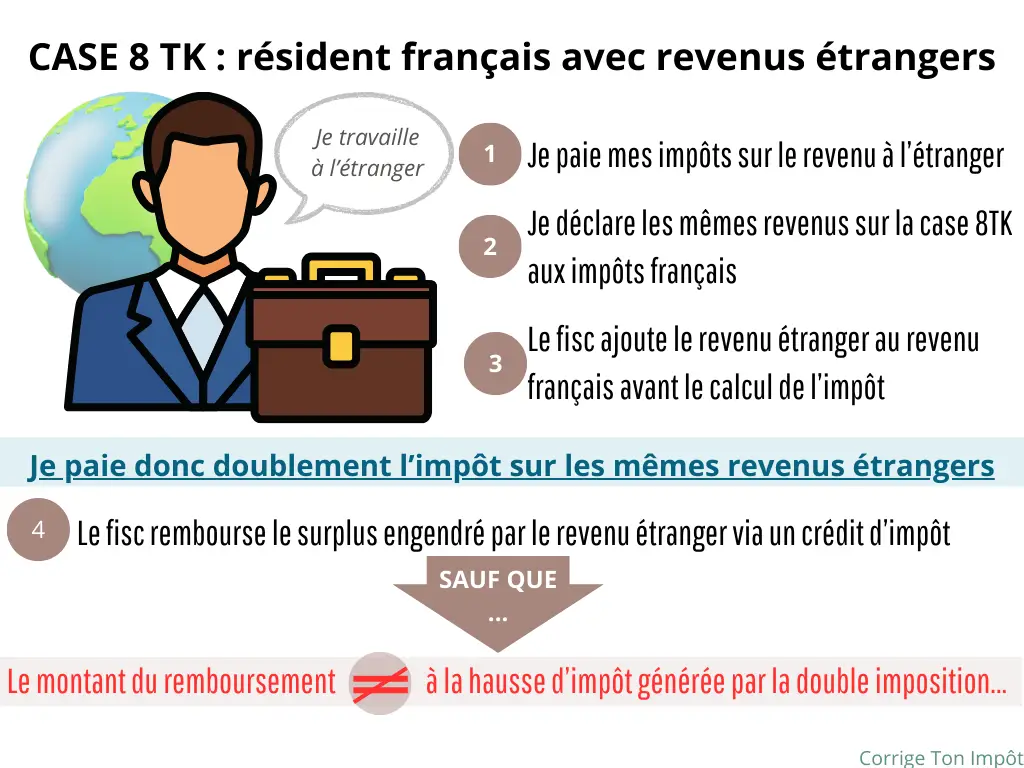

Avant de voir le calcul, voici le principe dans la théorie. Les contribuables résidents en France plus de la moitié de l'année doivent payer l'impôt sur le revenu en France. Ces résidents fiscaux ont parfois des revenus qui proviennent d'autres pays : des parts de SCPI dont une partie des immeubles est ailleurs, un bien loué en Suisse, un travail au Luxembourg pour un frontalier etc... Il se trouve que le pays d'origine impose parfois les revenus avant de verser le solde au contribuable.

Il serait malvenu de payer à nouveau la fiscalité française si on a déjà payé l'impôt dans le pays d'origine. La solution retenue ici par le fisc va être de réintégrer ces revenus étrangers dans la déclaration d'impôt française avec tous les autres, de calculer l'impôt engendré par tous vos revenus PUIS de vous rendre la partie de l'impôt relative aux revenus étrangers. Dans la théorie, la case 8TK est donc censée ajouter le revenu étranger pour qu'il soit fiscalisé ET permettre d'obtenir un remboursement de cette fiscalité via un crédit d'impôt. On voit le revenu étranger qui sera imposé avec la mention "crédit impôt = impôt français" sur la 2042 et son remboursement est sur l'avis d'impôt devant "crédit d'impôt revenu étranger". Mais on va observer que le calcul de ce remboursement est particulier et parfois très défavorable pour le contribuable.

On notera que pour certains pays, d'autres systèmes s'appliquent comme par exemple le fait de rendre l'impôt payé dans le pays d'origine pour fiscaliser selon le système français. C'est tout à fait différent avec une autre case (8TI); nous étudierons les systèmes annexes dans un autre article.

Les pays frontaliers concernés par la case 8TK : Luxembourg, Suisse, Espagne...

Sur le papier, le fisc nous donne la liste de tous les pays concernés par ce système particulier. Dès lors que vous avez un revenu situé dans ce pays, il est imposé là-bas et vous bénéficiez du mécanisme de la case 8TK pour ne pas subir la double imposition. On retrouve la Suisse, le Luxembourg, le Royaume-Unis, la Chine, l'Algérie, l'Allemagne... Je vous mets la liste complète ci-dessous.

Mais attention, dans les faits, il faut aussi regarder la catégorie du revenu. Pour certains pays, tous les revenus sont traités via la case 8TK. Pour d'autres, seulement les salaires ou uniquement les revenus fonciers ou les dividendes sont exclus... Chaque pays a ses propres règles et il faut vérifier consciencieusement que votre revenu est bien concerné même s'il est issu d'un pays de la liste. Certains pays sont segmentés comme la Suisse ou chaque canton a des règles différentes et l'obligation de passer par la case 8TK (par forcément avantageuse) n'est pas systématique. On a même des optimisations possibles : par exemple avec le Luxembourg qui autorise la case 8TK mais permet de choisir un autre calcul pour l'élimination de la double imposition sur certains revenus.

Je vous mets les pays à la fin de l'article mais il est important de noter qu'un fiscaliste aguerri est souvent plus que nécessaire pour faire le bon choix, vérifier la case 8TK et surtout s'assurer qu'il n'existe pas une autre solution.

Pourquoi le contribuable va se faire avoir via le crédit d’impôt égal à l’impôt français de la case 8TK ?

Vous remarquerez qu'étrangement, aucun simulateur n'est capable de faire le calcul de la case 8TK. Le détail de la restitution est très flou et personne ne semble savoir le faire. Avant toute chose, le fisc nous annonce un crédit d'impôt qui est censé être rendu peu importe la situation. En réalité, ce sera une réduction d'impôt : elle s'enlève de l'impôt uniquement s'il y en a un. Le surplus est perdu. En effet, le texte officiel que je joins à la fin précise que le remboursement de la double imposition se fait exclusivement sur la part de l'impôt engendré en France par les revenus étrangers. Un aspect au final qui n'est pas dérangeant à cause du tour de passe-passe que nous allons voir mais c'est bien le seul "crédit d'impôt" qui figure dans la ligne des "réductions d'impôt".

Arrive alors un énième grand moment de la fiscalité française. Il suffirait donc de calculer l'impôt avec ce revenu supplémentaire, puis de calculer l'impôt sans ce revenu et de faire la différence entre les deux pour connaître le montant de la réduction d'impôt (nommée "crédit d'impôt revenus étrangers"). On a déjà payé la fiscalité dans le pays d'origine et ainsi, on est exonéré en France. Voici un exemple (complétement faux) de ce que les gens imaginent.

Exemple

Je suis célibataire et je perçois 30 000 € en France et 10 000 € d'un bien loué vide au Luxembourg. Les 10 000 € sont déjà fiscalisés au Luxembourg et je les mets dans la case 8TK. Le fisc pourrait faire ainsi :

- Impôt français sans le bien loué vide : 2 286 €.

- Impôt français avec le bien loué vide : 4 386 € d'impôts et 1 204 € de prélèvements sociaux.

Comme les 10 000 € sont fiscalisés au Luxembourg et que la case 8TK est censée éliminer la double imposition, on peut espérer voir notre avis d'impôt afficher 4386 € d'impôts avec une réduction de 4386-2286 = 2100 €... et des prélèvements sociaux de 1204 € avec un crédit d'impôt=impôt français de 1204 €. L'impôt final serait bien de 2 286 avec une non-imposition du revenu étranger déjà fiscalisé et tout figurerait sur la déclaration fiscale (pour ceux qui trouvent tout cela inutile vu que ça revient au même, sachez que le système permet ainsi de compte les revenus étrangers dans le revenu fiscal de référence qui ne sert pas au calcul de l'impôt mais à déterminer les aides sociales).

Ce serait mal connaître le fisc français qui regorge d'idées lumineuses. En effet, le texte officiel nous explique qu'on va ajouter le revenu étranger, ce qui va augmenter l'impôt d'après le calcul habituel. Mais par contre pour le calcul du remboursement, on va utiliser une méthode de calcul spécifique ! Le remboursement sera (je cite le texte ) : " égal au produit de l'impôt sur les revenus de source française et étrangère par un ratio comportant au numérateur le revenu de source étrangère considéré, et au dénominateur le revenu net imposable. Crédit d'impôt = impôt sur les revenus mondiaux x (revenu net catégoriel de source étrangère / revenu net imposable)".

Comme par hasard, votre remboursement nécessite un calcul complexe et qui sera bien moins favorable. C'est lui qui fait souvent l'objet d'erreurs et qu'il faut vérifier. Voyons le détail de ce calcul avec un exemple chiffré issu d'un avis d'impôt concerné présentant impôt sur le revenu et prélèvements sociaux.

Calcul de la ligne "crédit d'impôt sur rev étrangers" si vous avez rempli la ligne 8TK.

Je prends l'exemple d'un contribuable qui vit et travaille en France, marié et 2 enfants. Il loue une maison vide au Luxembourg dont il tire des loyers. La fiscalité a été prise là-bas mais Mr doit subir la case 8TK. Voyons le détail du calcul et la manière de vérifier qu'il n'y aurait pas matière à déclaration.

La lecture de cet article est réservé à mes abonnés et mes clients. Cet engagement me permet de vous donner des conseils totalement indépendants en étant le plus neutre et éthique possible.

Découvrez mon fonctionnement et le principe de l’abonnement pour un accès illimité à toutes les ressources sans engagement.

Bonjour,

Merci pour votre article. Effectivement, comment faire simple lorsque l’on peut faire compliqué!

Une remarque, sous forme d’interrogation afin d’être certain d’avoir bien compris. On part du principe qu’il s’agit de revenus fonciers de source luxembourgeoise et les revenus fonciers sont nécessairement taxés au barème. Mais qu’en serait-il s’il s’agissait de revenus éligible 8TK et imposé en France à la flat tax (PFU de 12,8%) et que nous sommes par ailleurs à une TMI d’au moins 30%?

Un exemple: Je suis un célibataire Américain, résident fiscal français.

cas 1/ Je déclare 75.000€ de revenus. D’après la calculatrice du site des impôts, je devrais payer 13.415€ d’impôts sur le revenu.

cas 2/ Je déclare 75.000€ de revenus salarié et 25.000€ de dividendes de source américaine éligibles 8TK d’après la convention franco-américaine. Je ne coche pas la case 2OP. Je reste en TMI 30% pour mon salaire et suis taxé à 12,8% pour mes dividendes.

Impôt sur le revenu avant crédit d’impôt : 16.615 €.

Mes dividendes représentent 1/4 de mes revenus globaux, le crédit d’impôt est égale à 1/4 de 16.615 €, c’est-à-dire : 4.156€.

Impôt sur le revenu après crédit d’impôt : 12.469 €.

Dans mon deuxième cas, je ne paie effectivement aucun impôt sur mes revenus de source étrangère, mais mieux! Je réduis mon impôt français ( 12 469 € à payer au lieu de 13.415 €)! Cela s’explique facilement, le taux d’imposition de mes dividendes est inférieur à mon taux moyen d’imposition global. Est-ce trop beau pour être vrai?

Bonjour

Je vous partage la situation.

Avec mon épouse nous avons déclaré

79602€ revenus net imposable

73123€ en BNC déclaré en Angleterre.

-11800€ charge déductibles

– 4358 € frais de garde enfant

Foyer fiscale 2 adultes et 2 enfants mineurs.

Le calcule du fisc est le suivant.

Impôt sur le revenu monde ( France +BNC ANGLETERRE ) = 25332€

Crédit d’impôt sur BNC=-13144€

Crédit d’impôt sur les frais de garde -1750€

Il nous reste donc à payer 10438€ sachant que sur les 73123€ BNC ANGLAIS nous avons déjà payé 43874€ d’impôts en Angleterre.

Est ce que c’est normal de pays l’impôt sur les revenus monde ( BNC inclus) puis les déduire en crédit d’impôt ? J’ai l’impression qu’on se fait avoir. Je suis preneur si vous avez des expert comptable en la matière

Bonjour,

Je suis français, résident fiscal français, je vais travailler aux US en 2024 pour une société américaine (je compte y travailler jusqu’en 2026) Quelle déclaration et comment vais-je déclarer mes revenus en France en 2025 ? Sur quelle base d’imposition ?

Merci

Bonjour,

A ce niveau je ne peux répondre sans faire une étude détaillée, il faut étudier la convention entre les deux pays.

Bonjour,

Qu’en est il des revenus reçus des USA ?

Ma soeur, devenue citoyenne américaine depuis 50 ans, installée aux USA, viens de décéder. Je reçois de sa part un héritage de 200 000 euros. Bien qu’il semble que coté américain la somme ne serait pas taxée, qu’en est il coté français ?

Bonjour,

Cet article concerne la fiscalité sur les revenus. Au niveau de la succession, c’est complétement différent et on sort du cadre de la case 8TK. Il faut trouver une personne spécialisée sur la succession entre les deux pays.

Bonjour et merci pour cet article pour le calcul du crédit d’impôt étranger.

Vous indiquez » je ne peux que vous conseiller de me solliciter pour une vérification. »

Est-ce svp une prestation particulière de votre part ou cela fait il parti des vérifications gratuites que vous proposez ?

Merci à vous

Bonjour,

Lors de la prestation gratuite, je vérifie si je n’ai pas matière à obtenir un gros remboursement et cette case fait partie des choses que je regarde. S’il y’a une erreur de calcul grossière ou une erreur du contribuable dans le remplissage, j’interviens. En revanche, je ne donne aucune information particulière et je n’étudie pas en détail la situation du particulier. Si vous souhaitez plutôt une vérification en détail avec des explications approfondies sur le calcul et que je prenne en compte la nature du revenu et le pays concerné, c’est une prestation payante. En revanche, impossible de garantir alors un gain fiscal c’est un devis avant tout informatif et qui peut parfois aboutir à une optimisation.

bonjour et merci pour ces précisions. Pourriez-vous svp m’établir un devis pour une vérification en détail de ma prochaine déclaration avec si possible des conseils d’optimisation.

Bonjour,

Vous pouvez me solliciter pour une vérification offerte ici : https://www.corrigetonimpot.fr/et-si-vous-aviez-fait-une-erreur-sur-vos-declarations-dimpot-pouvant-donner-lieu-a-remboursement/

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!