La particularité de l’assurance-vie tient dans le fait que le souscripteur privilégie des proches de son choix qui percevront le capital du contrat lors du décès via une clause bénéficiaire. L’impôt sur la transmission de l’assurance-vie est différent de la succession. Le bénéficiaire de l’assurance-vie paiera un impôt différent selon que la somme soit versée avant ou après 70 ans. Un régime qui n’est disponible que pour les sommes issues de ce placement et qui vient remplacer le barème successoral. Toute personne qui s’est déjà confronté à l’impôt sur la transmission d’une assurance-vie le sait, le calcul parait complexe si mal expliqué car il dépend de beaucoup de variables : date d’ouverture, date de versement, âge lors du versement, rang du bénéficiaire ect…..

Pourtant, on peut aujourd’hui résumer le calcul de manière très simple car il existe seulement 3 notions à connaitre.

Sommaire

La fiscalité de l’assurance-vie au décès.

Selon votre situation, vous pouvez vous retrouver dans une des trois situations suivantes. La première n’étant plus en vigueur, il faudra retenir la seconde et la

troisième.

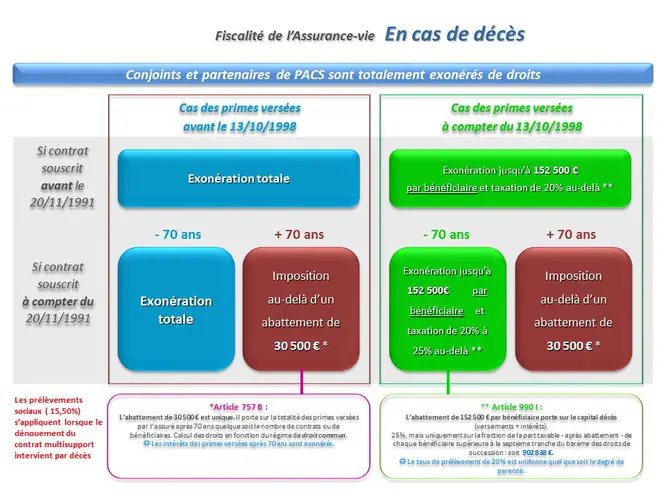

– Fiscalité bleue. La forme la plus avantageuse : exonération totale. Autrement dit, le bénéficiaire récupère la somme investie en assurance-vie et ne paie aucun impôt ! A ce jour, il n’est plus possible d’y avoir accès.

Combien d’impôt à payer si l’argent a été versé en assurance-vie avant 70 ans? Article 990 I.

– Fiscalité verte : versement avant 70 ans. Un impôt attractif : abattement de 152 500 € par bénéficiaire puis un taux fiscal à 20% (31.25% au-delà de 700 0000 €).

Une fiscalité qui permet d’éliminer tout l’impôt pour le commun de mortels.

Exemple : Monsieur investi 405 000 € sur une assurance-vie et désigne ses 2 voisins comme bénéficiaires. Impôt lors de la transmission au décès :

Somme transmise : 405 000 €

Abattement : 2 * 152 500 = 305 000 €

Impôt : 100 000 * 20% = 20 000 €.

Avec l’abattement de 152 500 € par personne, il suffit de multiplier les bénéficiaires pour éliminer facilement tout impôt. Dans notre cas, si Mr désigne une troisième personne, l’impôt de 20 000 € disparaît avec la création d’un nouvel abattement de 152 500 €.

Fiscalité du bénéficiaire en assurance-vie pour les sommes versées après 70 ans. Article 757 B.

– Fiscalité rouge : versement après 70 ans. Un impôt quasi-identique à la fiscalité successorale : abattement de 30 500 € général puis droits de succession classique.

On revient alors sur les mêmes bases que le calcul des droits de succession. Le taux fiscal et les abattements dépendent alors du rang de l’héritier. Voir : barème des droits de succession et donation 2025.

Au niveau assurance-vie, la seule différence provient de l’abattement de 30 500 € qui ici est unique et ne se multiplie pas avec les bénéficiaires. L’assurance-vie présente alors beaucoup moins d’avantages au niveau de la succession puisqu’elle devient imposée de la manière que le reste après l’abattement. Notons aussi un aspect un peu plus technique : pour les versements après 70 ans, les intérêts sont exonérés.

L’assurance-vie est transmise hors succession.

Maintenant que nous connaissons l’impôt lors de la transmission d’une assurance-vie, reste à savoir laquelle nous concerne. Une fois encore, rien de bien compliqué

si on retient les choses suivantes :

– La fiscalité bleue n’est plus accessible depuis 1998. On peut donc l’oublier ! Cela étant, on peut considérer que les partenaire pacsé OU marié en bénéficient car ils sont exonérés d’impôt

sur les sommes reçues (que ce soit par succession ou assurance-vie).

– La fiscalité verte est accessible pour tous ceux qui versent avant 70 ans.

– La fiscalité rouge s’applique pour tous ceux qui versent après 70 ans.

C’est tout ! Vous l’avez compris, c’est la date des versements (avant ou après 70 ans) qui est primordiale aujourd’hui. Une personne qui alimente son contrat avant

70 ans pourra le transmettre via la fiscalité verte et optimiser les droits de succession avec des abattements de 152 500 € par bénéficiaire et un taux à 20% avantageux. Après 70 ans,

l’assurance-vie perd de son intérêt au niveau transmission puisque ne reste que la fiscalité rouge et donc un seul abattement général de 30 500 €. Il va sans dire que nous vous recommandons

vivement de prendre des dispositions à la veille de vos 70 ans pour alimenter au maximum vos contrats afin d’optimiser les abattements. Les sommes restent disponibles si besoin, à défaut vous

pouvez transmettre jusqu’à 152 500 € par personne que vous souhaitez privilégier.

Pour les plus curieux qui veulent savoir comment seront imposés les versements passés, notamment ceux intervenus avant 1998 qui subissent des règles différentes, le

tableau récapitulatif ci-dessous vous permettra de trouver votre bonheur. Notez que les gains du contrat sont exonérés d’impôts lors de la transmission, seul le montant versé subit la

fiscalité.

Les contrats d’assurance-vie ouverts avant le 20/11/1991 ont une fiscalité lors de la transmission.

Une exception qui a tendance à disparaître au vu de l’ancienneté des placements mais qui doit être mentionnée. Les personnes qui ont un contrat ouvert avant

novembre 1991 bénéficient d’une mine d’or en termes de transmission. Ils auront accès à la fiscalité verte…. toute leur vie ! Même après 70 ans, ces contrats font exception et gardent la

fiscalité verte. Une aubaine à ne pas négliger et à connaître : ne fermez jamais vos contrats ouverts avant novembre 1991 !

Fiscalité de l’assurance-vie au décès : quelques exemples de calculs.

Monsieur verse 130 000 € sur son assurance-vie avant 70 ans et désigne son fils en bénéficiaire. Il décède à 75 ans et son contrat vaut alors 150 000 €. Quel

impôt ?

Au décès de Mr, son fils est dans la fiscalité verte. Via l’abattement de 152 500 €, il ne paie pas d’impôt. On retient ici la valeur du contrat (150 000 €) et non

le montant versé car les intérêts ne sont pas exonérés dans la fiscalité verte. Impôt : 0 € – Abattement restant : 2 500 €.

Madame verse 5 000 000 € sur son assurance-vie et désigne son partenaire de PACS comme bénéficiaire.

Impôt de 0 € ! Le partenaire de Pacs ne paie jamais d’impôt sur la transmission.

Monsieur verse 200 000 € sur son assurance-vie à 69 ans et désigne son oncle en bénéficiaire. Il meurt 2 ans plus tard.

Au décès, l’oncle est dans la fiscalité verte car la somme a été versée avant 70 ans. Il a un abattement de 152 500 €.

200 000 – 152 500 = 47 500 €. L’impôt est de 20% sur le solde soit 47 500 * 20% = 9 500 €.

Madame verse sur son contrat 150 000 € à 69 ans et 50 000 € à 72 ans. Elle désigne son voisin sur la clause bénéficiaire et meurt à 75 ans. Le contrat est

valorisé à 215 000 € et on suppose que la plus-value de 15 000 € a été acquise comme suit :

1) 2 500 € gagnés grâce au versement de 150 000 €

2) 12 500 € gagnés via le versement de 50 000 €.

D’une part, on retient les sommes versées et non la valeur du contrat au décès pour la fiscalité rouge. En revanche, on comptabilise les plus-values pour la

fiscalité verte.

D’autre part, le fisc fera le détail sur chaque versement :

– Les 152 500 € subissent la fiscalité verte (versement de 150 000 + intérêts associés de 2 500 €). Via l’abattement de 152 500 €, l’impôt est de 0 €.

– Les 50 000 € subissent la fiscalité rouge car versés après 70 ans (intérêts de 12 500 € exonérés). Le voisin bénéficie de l’abattement de 30 500 € en totalité car il est seul (sinon il aurait dû le partager).

50 000 – 30 500 = 19 500 €. Ces 19 500 € seront imposés selon les barèmes des droits de succession. On applique l’abattement pour les droits de succession qui est de 1 594 € entre « étrangers ». Puis la fiscalité qui en l’occurrence est de 60% pour le voisin soit (19 500 – 1594) * 60%.

Bonjour,

J’ai 73 ans et mon épouse 68 ans.

Mon épouse va faire un contrat d’assurance vie donc avant 70 ans.

Nous sommes mariés sous le régime de la communauté universelle avec donation au dernier vivant.

Comment le fisc considère la provenance de par exemple 30000€ de versé sur la nouvelle assurance vie de Mme vue que nous n’avons pas de contrat de mariage et que c’est de l’argent commun ?

Merci pour votre avis.

bonjour j ai toucher une assurance vie suite a un decces dans les regles et mon notaire etait au courant d autre personne on toucher en plus une autre assurance vie sans rien dire au notaire aujourd huit les impots me reclame de l argent a cause de cette assurance vie car elle ete taxable alors que je n ai rien toucher dessus que faire esceque c est les personnes qui ont toucher cette assurance vie devrais payer les impots merci de votre reponse et y a t il une solution merci

Bonjour

j’ai été bénéficiaire d’une assurance vie d’un ami qui est décédé en 2023.Cette assurance à été souscrite apres ses 70 ans. Pouvez vous évaluer ce qui doit me revenir pour un montant de 100 000 euros.

cordialement

bonjour j ai beneficie au deces de mon pere de 2 assurances vie d un montant de 70000euros mais mon pere a verse ces sommes apres 70 ans pourriez vous me dire ce que je vais payer en impot svp

Bonjour. Ma grand-mère décède, les versements ont lieu après ses 70 ans, les bénéficiaires sont ses enfants vivants, ainsi que les petits enfants (dont moi ) qui sont les enfants de sa fille décédée. Dans ces cas là, les règles de succession prévoient que les petits enfants sont imposés selon le barème « parents à enfants » , au lieu du barême « grands-parents à petits-enfants » , car nous venons au droit de notre mère décédée. Mais pour l’assurance vie, le SDE (Service des Enregistrements) nous soutient que cela ne s’applique pas , et nous applique un barème d’imposition « grands-parents à petits enfants ». Cela parait irrationnel. La position du SDE est elle fondée ? Puis je contester après avoir payé les droits ? (ce qui est nécessaire pour toucher l’argent)

Bonjour

« L’abattement de 152 500 vaut pour chaque couple « défunt/beneficiaire »

Cette personne peut à nouveau bénéficier à chaque fois de cet abattement s’il est bénéficiaire d’autres contrats, d’autres souscripteurs , en plus de ceux de ses parents ?

Merci pour votre réponse

Bonjour,

Oui c’est vraiment un abattement spécifique à 2 personnes. On peut en bénéficier plusieurs fois de personnes différentes.

Bonjour

Ma mère a contracté 4 assurances-vie. 1) Une en 1/2009 de 238619,49 euros au 31/12/2022. 2) Une en 9/1999 de 55559,90 euros au 31/12/2022. 3) Une en 12/1997 de 18604,37 euros au 31/12/2022. 4) Une en 2/1994 de 27314,09 euros au 31/12/2023. Date de naissance 25/8/1938.

Quelle partie rentre dans la succession? Quel est le montant de l’imposition?

Merci de me donner des montants même approximatifs, je suis perdue.

Cordialement.

Bonjour .

Pourriez vous me préciser comment se calcule la double liquidation des droits à régler au fisc en cas de renonciation à succession d’un enfant et de renonciation aux contrats d’assurance vie ( prévu dans la clause bénéficia)

Dans les 2 cas ce sont les petits enfants qui vont être bénéficiaires( succession et assurance vie)

Les contrats d’assurance-vie ouverts avant le 20/11/1991 bénéficient-ils de la fiscalité bleue ou verte durant toute leur vie avant et après 70 ans ?

L’article dit que même après 70 ans les contrats bénéficieront toujours de la fiscalité verte dans ce contexte…

Bonjour,

Pour les nouveaux versements, ils sont après 1998 donc forcément en fiscalité verte. MAis les versements éligibles au bleu, resteront au bleu à vie.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,ayant versé 80000£ sur assurance vie après 70 ans :

j’ai retiré après huit ans 30000£ intérêts et capital, il me reste donc 50000£

Ma question est, sur combien sera taxé mon héritier ,80000£ versement initial

ou sur 50000£ en retirant intérêt et les 30500.Merci

Bonjour,

Ce sera sur les 50 000.

Cordialement.

Bonjour,

les informations sont en ce qui me concerne assez claire

par contre pouvez vous me donner des infos sur l’opportunité de garder le contrat ouvert

contrat ouvert avant novembre 1991 avant les 70 ans . mais faut il laisser la totalité de somme héritée

Bonjour,

Sur ces anciens contrats, les sommes placées sont exonérées de succession. Si vous retirez, vous pourrez replacer ensuite et l’exonération sera de 152 500 € par bénéficiaire.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

avant 70 ans j’ai versé 50 000 euros sur mon assurance vie avec mon épouse comme bénéficiaire.

Après 70 ans je décide de changer ma clause bénéficiaire : mon bénéficiaire sera mon enfant.

Sera t-il exonéré de droit de succession sur 50 000 euros ou sur 30 500 euros?

Merci pour votre réponse

Bonjour,

On reste sur l’abattement d’avant 70 ans donc exonération totale jusqu’à 152 500 € par bénéficiaire.

Bonjour,

Mon père a bénéficié d’une assurance-vie au décès d’un cousin.

Est-ce que la somme perçue doit être déclarée avec ses impôts sur le revenu de l’année comme un revenu classique ?

Bonjour,

Non pas du tout, l’impôt sur la transmission n’est pas le même que celui sur les revenus.

Bonjour

Ma mère décédée avait une assurance vie elle a donné 15000e en 28 ans aujourd’hui on nous donne 6000e est ce normal ? Merci

Bonjour,

Il faudrait que je vois le détail du placement pour vous répondre. Tout dépend de l’évolution du contrat et du nombre de bénéficiaires.

je dois avancer de l’argent a mes enfants qui achetent une maison mais n’ont pas encore vendu celle ou ils habitent. – j’ai des assurances vies placees en 1993, 1995 avant 70 ans et 2 assurances vies placees apres 80 ans en 2016. de 33ooo euros environ. Comment puis je recuperer de l’argent sachant qu’ils rembourseront des la vente effectuée.

MERCI pour votre réponse. Avant 70 ans, nous avons chacun 300.000 euros et 2 enfants. comment fonctionne l’exoneration des impots 2 fois 4600 euros ??? MERCI

Bonjour,

Si vous retirez sur les ass-vies avant 70 ans, ce serait dommage car vous ne pourrez plus verser et avoir la fiscalité successorale associée. Le fisc considèrera que ce sera versé après 70 ans. Il faudrait voir avec l’assureur si une avance est possible pour ne pas perdre l’antériorité du versement.

A quel service des impots doit t-on réglé l’impot sue l’assurance vie?

merci d’avance

Bonjour,

En général c’est le service impôt le plus proche de votre domicile. Au pire ils feront un transfert.

Bonjour

Mon épouse et moi même sommes bénéficiaires séparément de contrats d’un même défunt.

1 contrat ou je suis seul bénéficiaire

1 Autre contrat où mon épouse est seule bénéficiaire.

Avons nous droit chacun à l’abbatement de 30500€

Merci

Bonjour,

Non l’abattement de 30 500 € est unique pour toutes les assurances-vie peu importe les bénéficiaires.

bonjour à tous

mon parent a souscrit un PEP poste en début 91 (assurance vie) et une autre assurance vie à la poste en 94 à moins de 70 ans. (les 2 contrats gérés par la CNP assurances). à partir de 1996 ses 2 assurances vie ont eues des prélèvements sociaux. seule l’assurance vie PEP a eue des versements après 70 ans, mais vu que c’est limité à 152 000 euros, pas de soucis.

dans le même temps, en 2001 ou 2002 mon parent me fait ouvrir une assurance vie à la poste, car le conseiller lui a dit qu’en cas de décès ses assurances vie iront directement sur mon assurance vie à moi. bref, mon parent est décédé il y a quelques mois et j’ai demandé à récupérer les 2 assurances vies sur mon assurance vie personnelle. ça a été fait dans le respect du délai d’un mois (sinon le taux des intérêts de retard se trouve majoré à 1 fois et demi, et passé 2 mois le taux double donc c’est leur intérêt de faire les choses correctement) sauf que surprise désagréable ce matin, je m’aperçois qu’il manque 5000 euros sur la somme totale des 2 assurances vies du parent décédé.. je contacte le conseiller qui ne comprend pas, et me dit avoir eu son interlocuteur de la CNP qui lui a parlé de la somme totale des assurances vies.. tres embêté, et moi furieuse bien sûr, prête à racheter le tout illico presto.. il me dit qu’il a des rv jusqu’à midi, si il peut il me rappelle, sinon lundi.. je n’ai pas le tempérament à rester à attendre, donc j’ai réfléchi, et regardé sur le net, et j’ai vu prélèvements sociaux lors du décès du titulaire de l’assurance vie.. et quand j’ai pris les documents, je me suis amusée (façon de parler) à additionner les montants des prélèvements sociaux annuels des 2 assurances, je tombe sur quasiment le même chiffre de la somme manquante ! alors là, je pète un plomb… les prélèvements ont lieu tous les ans, et lorsqu’on retire 4600 euros (pour une personne seule, on a le droit tous les ans) on nous colle encore des prélèvements sociaux (qu’en fait on a déjà payé dans l’année).. on paye 2 fois.. et lors de la succession aussi apparemment.. c’est purement honteux, scandaleux !!!

j’ai demandé à un ami dont la mère avait une assurance vie à la SG et est décédée en 2016, il a eu le montant total sans un euro de moins.. alors que cela s’applique depuis 2010 si j’ai bien lu…. bizarre non

existe t’il un moyen de contester, vu que je ne récupère pas l’argent, qu’ il change juste de compte et continue d’être géré par la même assurance..

merci beaucoup de votre réponse à venir

bonjour Monsieur, bonjour à tous

mon seul parent survivant a ouvert 2 assurances vie.

une avant novembre 91 (versements après 70 ans illimités ou presque) et une autre assurance vie ouverte en 94, les 2 gérées par CNP. il y a eu des versements après 70 ans sans soucis de limitation jusqu’à 152 000 euros sur le contrat ouvert début 91. sur les 2 assurances, depuis 1996 ils ont donc des prélèvements sociaux. Mon parent vient de décéder, j’ai demandé à ce que les 2 assurances vies soient versées sur mon assurance vie à moi vu que je suis dans la même banque et que c’est toujours la CNP qui gère mon assurance vie personnelle. qu’elle ne fut pas ma surprise lorsque j’ai vu que le transfert avait eu lieu de constater un « manque » de plus de 5000 euros !! appel au conseiller financier qui lui non plus ne comprend pas, vu qu’au téléphone on lui a donné un montant supérieur. il doit se renseigner mais moi j’ai déjà compris. PRELEVEMENTS SOCIAUX. (à mon avis, je peux me tromper) ce qui est purement scandaleux, vu que tous les ans, sur les relevés de mon parent je vois « prélèvements sociaux » et une somme. en fait on paye lors de son vivant des prélèvements sociaux, et celui qui récupère les fonds les paye aussi ! c’est franchement inadmissible !

étant unique héritière, mise en retraite de la fonction publique pour invalidité il y a 23 ans, (donc pas possible de travailler, ce qui donnerai un abattement supplémentaire de 159 000 euros pour les impots) ai-je un moyen de contester ce double prélèvement ? si mon parent m’avait écouté et retiré 4600 euros tous les ans comme c’est autorisé, je n’aurai pas ce désagrément.

quelle est, ou quelles sont mes moyens de recours, contestation ?

merci beaucoup et bonne continuation

Mon amie a hérité d’un contrat d’assurance vie Lituanien souscrit à son bénéfice en 2005.

Elle a réglé tous les frais demandés par les différents ministères.

Quel sera la fiscalité du solde en France

Bonjour,

Je suis de nationalité Portugaise résident en France depuis mon plus jeune âge, j’ais aujourd’hui

60 ans.

J’ai été bénéficiaire d’une assurance vie contracté par mon oncle vivant au Portugal, et l’assurance vie en question a été établie au Portugal. Ayant demandé le virement de la somme de 30800€ dont j’ai bénéficié directement sur mon compte bancaire français.

Es que je dois déclarer cette somme en France, et suis-je imposable ici ?

Très cordialement.

bonjour , j’aimerai ouvrir un contrat cachemire 2 serie 2 a la banque postale , environ 50 000 euros , maman a 96 ans , que se passera t- il a son déces , impots ou pas pour elle et pour moi ,

Bonjour

Le bénéficiaire d’assurances vie subit il des prélèvements sociaux lors du décès de l’assuré en plus des droits de succession.

Merci

Je viens de percevoir l assurance vie de mon époux. Plus ou moins 120000 euros pour laquelle on m a pris 7000 euros de prélèvement sociaux ,si je reverse sur une assurance vie à mes enfants est ce qu on me reprendra Des prélèvements sociaux ?

Bonjour,

Non, vous entrez alors dans le cadre des donations.Si vous leur donnez l’argent alors il y’a un abattement de 100 000 chacun avant impôt. Si vous placez en assurance-vie en le mettant bénéficiaire cela se passera comme expliqué dans l’article. Les prélèvements sociaux seront à payer seulement sur le gain que vous avez entre aujourd’hui et votre décès.

Bonjour et un grand merci pour vos explications !

Ma tante a souscrit en 2001 un contrat d’assurance-vie de 44000 € qui en vaut à ce jour 62000 €.

Elle n’est pas décédée mais veut me donner 30000 €. Que cette somme ait été versée avant ou après 70 ans (je n’ai pas encore le détail) cela ne sera pas fiscalisé, si j’ai bien compris ? Quelle est l’incidence de la transmission de son vivant plutôt que dans le cadre de sa succession ?

Merci par avance pour votre réponse.

Bonjour,

Attention pour un don il faut qu’elle retire l’argent puis qu’elle donne. On sort alors totalement de la fiscalité de l’assurance-vie. D’une part il faut vérifier qu’en retirant sur l’ass-vie il n’y ait pas d’impôt sur la plus-value…puis il faut vérifier la fiscalité du don (rubrique succession vous avez des articles).

Bonjour

Sans lien de parenté avec le défunt je suis bénéficiare d une assurance vie après 70ans j’aurai dons un abattement de 1594 € sur la part taxable. Je suis en même temps légataire universel pour la succession, y aura t il également un abattement de 1594€.

Merci

Bonjour,

Pour l’assurance-vie il y’a un abattement de 30 500 € partagés entre tous les bénéficiaires. Au-delà, l’abattement de 1594 s’applique une seule fois sur l’ensemble de « succession + ass_vie au-delà de l’abattement ».

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonsoir,

Mon papa, décédé fin janvier 2023 à 86 ans, avait 2 Assurances Vie :

– 1 contrat d’Assurance Vie établi avant ses 75 ans de 65.000 € et nous sommes 2 bénéficiaires (ma soeur et moi)

– A contrat d’Assurance Vie établi après ses 75 (à 85 ans) de 24.500 € et idem nous sommes 2 bénéficiaires (ma soeur et moi)

Comment doit s’établir notre déclaration à l’administration fiscale ? Les abattements respectifs de 152.000 € et 30.500€ sont ils cumulatifs ou non ? Je vous remercie pour votre réponse

Bonjour,

Oui les deux abattements se cumulent et la fiscalité devrait être nulle ici.

Cordialement.

bonjour

peut on hériter plusieurs X 152 000e pad différents donateurs

pour moi ce serait 152 000 cumulé bon sens mais ?

c ‘est pas claire !!!!

Bonjour,

Oui tout à fait. L’abattement vaut pour chaque couple « défunt/bénéficiaire ». Un enfant peut avoir 152 500 de l’assurance-vie de sa mère ET 152 500 de celle de son père sans fiscalité si l’argent est versé avant 70 ans.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

J’ai donné à ma belle-fille j’ai payé tous les frais mais je voudrais changer de bénéficiaires dans mon testament dois je repayer des frais

Merci

Bonjour,

Effectivement, pour refaire un testament mécaniquement il faut repayer le notaire puisqu’il doit retravailler.

Cordialement.

je viens de percevoir une assurance vie contracte par ma tante j ai eu deux abattements 30500 et 7900 je suis la seule beneficiaire mais heritiere avec4 freres pour la succession dois je rendre les 7900e

bonjour

mes 4 enfants sont bénéficiaires d’une assurance vie de leur tante décédée

une assurance faite après ses 70 ans

parmi les enfants un est handicapé aura t il droit a un abattement car en tant que neveux il doit payer 55 % de la somme aux impôts

merci

Bonjour,

Je n’ai pas connaissance d’un abattement particulier du fait de l’handicape pour les neveux.

Merci pour votre article : clair, concis, compet. C’est parfait.

Bonjour

Je suis bénéficiaire d une assurance vie de ma tante par alliance (la femme de mon oncle) est ce qu il me sera appliqué un taux de prélèvement de 55 ou de 60 pour 100

Bonjour,

Si l’argent a été versé avant 70 ans alors il y’a un abattement de 152 500 comme expliqué, sinon un abattement de 30 500 €. Si ça dépasse, c’est 20% si avant 70 ans et sinon 60% sur le reste.

Cordialement.

Bonjour

Ma mère est décédé et a pris une assurance vie après ses 75 ans dont le montant est de 106000 euros on est 4 enfants donc 4 a en bénéficier quel sera le montant à payer au impôts et quel sera le montant de chacun merci

Bonjour,

Vous aurez un abattement unique de 30500 et le solde soit environ 70 000 € rentrera dans la succession de chacun (soit environ 18 000 chacun). Ensuite soit vous avez encore l’abattement de 100 000 € et pas d’impôt, soit l’abattement est utilisé par le reste de la succession ou un don passé et la fiscalité sera d’environ 20%.

Merci pour votre réponse

bonsoir, Ma maman a versé 46000 après ses 70 ans sur les conseils de sabanque. aujourd’hui elle est décdée, nous sommes ma soeur et moi les bénéficiaires. que va t-il se passer concernant les 30.500€ d’abattement. nous n’avons pas de droits de succession à payer.

merci

Bonjour,

Il y’aura un abattement unique de 30 500 e et le solde de l’assurance-vie rentrera dans la succession. Tout dépendra alors du reste des actifs pour savoir si ça engendre de l’impôt ou non.

Bonjour mon mari décédé il y a 14 ans il avait 58 ans m avais laissé une assurance vie car je ne travaillait pas , mais on m a dit qu a 75 ans celle ci s arrêtera et de 1600 euros que je touche actuellement , je n aurais plus que sa retraite 950 euros , pourrais je avoir droit a autre chose , sans que mes enfants n en pâtissent .Merci beaucoup

actuellement je vais sur mes 71 ans

Mon beau père a un contrat d’assurance vie établie avant 1991 d’un montant de 80000€ je suis l’unique bénéficiaire de ce contrat il a actuellement 84 ans et se demande que va t il se passer lors de son décès

Quel sera le montant que moi beau fils devrait m’acquitter fiscalement y aurait il une autre solution pour éviter le piège fiscal

Merci pour votre réponse

Cordialement

Bonjour,

C’est un contrat exceptionnel puisque vous bénéficiez de l’abattement de 152 500 € quel que soit la date de versement. Vous ne trouverez rien de mieux!!

Bonjour,Dans le cadre d’une succession en tant que bénéficiaire qui déclare une assurance vie pour les versements effectués après 70ans et après le 13/10/1998 dont les primes dépassent l’abattement de 30500€, il existe le cerfa 2705A.

Par contre pour un contrat soumis à l’article 990I du CGI dont les versements de prime+ gains dépassent 152500€ d’abattement qui sont taxés à 20% jusqu’à 700K€ il y aurait-il un formulaire cerfa spécifique pour faire la déclaration au SDE local, je n’ai pas su le trouver?

Merci à vous pour votre savoir si bien partagé!

Bonjour,

Désolé, je ne connais pas le CERFA que vous mentionnez bien qu’il existe surement. Si quelqu’un a la réponse?

Bonjour,

je viens de recevoir l’assurance vie de mon mari (inférieur à 45000 euros) dont je suis bénéficiaire. apparemment l’assureur n’a pas déclarer aux impots. (vu que je n’ai pas de certificat de non exigibilité de droits)

Comment déclarer aux impots pour avoir le certificat d’acquittement ?

les primes ont été versées bien avant 70 ans. il est décédé ) 73 ans.

Bonjour,

En tant qu’épouse, vous n’avez aucun droit à payer et l’assureur devrait pouvoir vous verser les sommes immédiatement. Un petit recommandé devrait les accélérer. Sinon, l’assureur doit vous envoyer un quitus fiscal qui indique la plus-value imposable. Avec ce quitus vous allez aux impôts qui calculeront et indiqueront l’impôt (0). Puis vous le ramenerez à l’assureur qui peut donc tout vous verser. Mais cette procédure est seulement nécessaire pour les bénéficiaires autres que les conjoints quand il y’a une potentielle fiscalité (ça sert pour l’assureur à vérifier qu’il n’y a pas d’autres contrats et qu’on ne dépasse pas 152 500 €).

Cordialement.

Rebonjour,

J’ai bien compris votre réponse, J’ai reçu cette somme.

Le notaire me demande pourtant, en cas d’assurance vie à mon profit, le certificat d’acquittement/de non exigibilité des droits délivré par le service des impots. Est ce obligatoire ou pas ?

Comment faire pour le récupérer, mème si je n’ai pas de droit à payer ?

Merci de votre réponse.

Cordialement.

Oui il en a besoin, j’explique pourquoi dans un article annexe de la rubrique succession. Le fisc peut vous l’envoyer gratuitement.

Ma mère a souscrit une assurance vie à l’âge de 74 ans. Après différents rachats, il reste 56.000 euros.

Elle a 92 ans, quelle est la fiscalité sur des rachats à venir, pour régler les mensualités de l’Ehpad. ?

Bonjour,

C’est impossible à prévoir, tout dépend de la plus-value restante sur le contrat. Cet article est sur la fiscalité au décès mais la fiscalité au rachat est évoquée ici : https://www.corrigetonimpot.fr/assurance-vie-macron-flat-tax-fiscalite-pfu-strategie/

Pichon

Mon amie vient de décédée, elle a voulu transférer tous ses comptes en banque sur l’assurance vie .

La banque me dit que c’est irrecevable car elle a 88 ans et en fin de vie.

Elle n’a jamais eu de tutelle, ni curatelle et gérait ses comptes jusqu’à son décès et avait toute sa tête pour écrire.

Elle à désigner trois personnes sur son assurance vie, car elle n’a ni enfant, ni mari.

Elle a voulu le faire pour ses amis car c’était ses économies.

Avait elle le droit de le faire?

Cordialement

Bonjour,

La banque a raison ici, il y’a un risque d’abus de droit et on ne peut clairement pas tout transférer en assurance-vie à la veille de sa mort.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Mon amie de 88 ans à une assurance vie de 40 000, dont elle à un bénéficiaire.

Elle voudrait faire le transfère de tous ces comptes sur cette assurance vie qui passerait à 165 000.

a t’elle le droit de le faire? et nommer trois bénéficiaires.

Bonjour,

Il faut toujours garder un minimum d’épargne de précaution car l’assurance-vie n’est pas aussi liquide qu’un compte courant. Après chacun fait ce qu’il veut. Mais il n’est pas possible de déshériter les enfants ou le conjoint marié donc déconseillé de tout mettre en assurance-vie s’ils ne sont pas bénéficiaires en partie. Déconseillé aussi de tout transférer si on se sait malade ou proche du décès car on risque l’abus de droit fiscal.

Bonjour,

Mon amie de 88 ans à une assurance vie de 40 000, dont elle à un bénéficiaire.

Elle voudrait faire le transfère de tous ces comptes sur cette assurance vie qui passerait à 165 000.

a t’elle le droit de le faire? et nommer trois bénéficiaires.

Bonjour,

Il faut voir avec l’assureur. Dans les faits elle fait ce qu’elle veut. Dans la réalité il faut garder une épargne de précaution pour la vie de tous les jours. Il faut que les sommes en assurance-vie soit proportionnées par rapport au patrimoine pour éviter l’abus de droit à la succession…Et il faut aussi que les bénéficiaires ne viennent pas lésés les héritiers réservataires de manière trop importante.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Par exemple, C’est ma tante, la femme de mon oncle qui m’a transmis son assurance vie et je ne suis pas français , je suis sénégalais, comment se déroulera la fiscalité, merci

Bonjour,

Sur des cas avec d’autres pays, je ne suis pas certain car on a des conventions fiscales différentes entre chaque pays qui peuvent amener des règles particulières. Il faut trouver un spécialiste de la fiscalité entre la France et le Sénégal.

Bonjour

Que ce passe t il si 2 contrats créés pour Mr et Mme de 150k€ chacuns avec le fils unique pour bénéficiaire

Ok pour le 1er décés -> le fils touche 150 k€ sans impots mais à la mort du 2° époux ?

Est-ce que le fils touche aussi les 150 kE sans impots ???

Bonjour,

Oui tout à fait car chaque personne a l’abattement même si le bénéficiaire est le même.

Bonjour

L’abattement des 152 500 € est bien par bénéficiaire et non par contrat ?

Si mon raisonnement est juste, la réponse serait négative pour le cas de Richaud.

Merci pour votre éclairage

Bonjour. Il est par bénéficiaire mais en prenant en compte la personne qui transmet. Mr a un abattement de 152 500 vers son fils et Mme en a un autre propre vers ce même fils.

Cordialement.

Bonjour,

je suis bénéficiaire d’une assurance vie dont une partie des primes a été versée après 70 ans. Je dois donc renseigner le cerfa 757-B mais la CNP calcule l’assiette d’imposition sans prendre en compte les rachats effectués après 70 ans. La notice qui accompagne ce cerfa me semble pourtant claire. Pouvez-vous me donner votre avis ? je vous remercie

Bonjour,

Il faudrait interroger la CNP mais de mémoire on tient compte des rachats oui. Sinon une personne qui verse 10 000 et rachète 10 000 verrait une imposition apparaitre malgré le fait que la transmission soit de 0, ça n’aurait aucun sens.

Bonjour,.

Ma mère avait un PEP ouvert en 1990 qu’elle a transformé en assurance vie option transfert de pep en 2000.

Quelle est la date à prendre en compte pour calculer l’imposition . 1990 ou 2000?

J’ai lu que l’antériorité du PEP était prise en compte.

Merci pour votre réponse

Bonjour Monsieur,

je souhaite léguer mon assurance vie à une amie.

j’ai 53 années.

Taxation à 20% ?

Bien cordialement,

Bonjour,

Si l’argent est versé avant 70 ans, il’ya un abattement de 152 500 € avant taxation à 20%.

Bonjour Monsieur et merci pour toutes ces informations.

Nous sommes 3 enfants a hériter de notre mère veuve et il y a notamment des assurances vie souscrites après ses 70 ans et donc imposable après abattement de 30.500 euros à se partager en 3. Les deux banques contactées nous affirment qu’on ne doit pas réintégrer ces assurances dans l’actif successoral et donc qu’on ne peut pas bénéficier ensuite de notre abattement chacun de 100000 euros. Pourtant en regardant les textes je pense qu’on peut les réintégrer pour bénéficier ensuite de ce abattement, sachant que dans ce cas vu l’actif net successoral total il n’y aurait aucun de droit de succession régler. Donc les banques ont elles raison ? Car même si les honoraires du notaire sont plus élevés on est gagnant par rapport au droits dûs pour les assurances vie . Merci pour votre réponse. t vos conseils.

Bonjour,

Les abattements sont disponibles si jamais ils ne sont pas utilisés (cela suppose que la succession est de 0 et qu’il n’y a que les a-vies). Vu la situation, je vous conseille de voir un notaire afin de confirmer et les émoluments de ce dernier seront justifiés.

Cordialement.

Bonjour Monsieur,

Nous venons d’hériter de notre grande-tante, en tant que « petite-nièce » à quel abattement aurons-nous le droit? 7967€ comme un neveu/nièce ou 1594€ comme un petit-enfant ou autre?

Avec mes remerciements

Bonjour,

Vous héritez d’une assurance-vie ou d’une succession? Si c’est d’une assurance-vie, est ce des sommes versées avant ou après les 70 ans?

Bonjour Monsieur

j’ai fais un rachat partiel de mon assurance vie et de capitalisation (cotisations effectuées avant 70 ans) afin d’aider mes 2 filles le montant s’élève à 25000 par enfant. Sur ma déclaration de revenus pré imprimée le montant des produits des contrats s’élève à 9682 €, imposition 5082€

Est ce normal ? Je ne pensais pas que les intérêts étaient imposés …..

Merci de m’éclairer sur ce point.

Cordialement

Bonjour,

Difficile pour moi de vous dire sans étudier en détail la déclaration. Je vous conseille de faire le test en cochant ou non la case 2op et de garder la meilleure solution. Sinon on peut faire une étude approfondie où je vous explique ce qui s’est passé par ce biais : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Bonjour à tous

merci pour cet article très clair, j’ai quand même une question pour mon cas particulier.

Je suis italien mais je travaille et j’habite en France, donc je suis resident fiscale français.

Mon père – qui habitait et était résident fiscal italien – est décédé l’année dernier et il avait souscrit une assurance vie dont le bénéficiaires en cas de déces étaient mon frère (lui aussi en Italie) et moi même (en France).

Je me demandais si la somme que j’ai hérité en tant que bénéficiaire en provenance de cette assurance vie est soumise ou pas aux impôts en France comme décrit ici.

En effet selon la convention fiscale franco-italienne, pour l’héritage en provenance de mon père en Italie – un petit Compte Courant et un appartement – j’ai payé les impôts de succession en Italie et je ne dois pas taxé une deuxième fois en France. Les sommes que j’ai hérité ont été versés sur un Compte Italien que j’ai déclaré au fisc français.

J’en déduirais que même la somme en provenance du Contrat Assurance Vie (contrat italien souscrit par un résident fiscal italien) sois à traiter comme le reste, cad comme si c’était une somme sur un Compte Courant italien et pour lequel les taxes je dois le payer en Italie et pas en France, mais je voulais m’en assurer car j’ai trouvé des informations contradictoires sur Internet.

Merci d’Avance

Luigi

Bonjour,

Désolé à mon niveau je ne gère pas ces problématiques; il faudrait voir un notaire spécialisé sur cette convention fiscale.

bonjour,

Mon grand pere est décédé et avait versé des primes d’assurances vie aprés 70 ans (quasi toutes).

De plus ma mère étant décédée avant lui, les beneficiaires ont été changé pour mon nom pour celles la concernant.

Les impots me reclament 20% et si je comprends bien, il aurait du verser avant 70 ans ou pour les primes aprés 70 ans, laisser ma mère comme beneficiaire.

Car en tant que petit fils je n’ai qu’un abattement de 30500 à partager avec un autre petit fils et sa fille encore vivante.

En résumé je cherche à savoir si je peux beneficier de l’abattement de 100.000€ de ma mère, celle-ci étant disparue, ce qui couvrirait largement le montant de l’AV.

Bonjour,

Non malheureusement ce n’est pas possible. Il aurait fallu adapter la clause bénéficiaire du vivant.

Cordialement.

Merci pour votre réponse.

Par contre étant le représentant héréditaire de ma mère qui est décédée avant mon grand pere, n’ai je pas droit à l’abattement enfant de 100K ?

Cdlt,

Bonjour,

En fait tout dépend de la façon dont est rédigée la clause bénéficiaire. Parfois la rédaction fait qu’on hérite en tant que personne en non en tant que représentant (parfois aussi s’il n’y pas « d’équivalent » à votre mère avec ses frères et soeurs alors il est impossible de représenter car il faut que ce soit fait pour conserver un équilibre). Normalement l’assureur vous dira si vous héritez en tant que petit fils ou en tant « qu’enfant » via la représentation.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

J ai une assurance vie à déclaré, mais ce que le banquier m a donné comme info je n y comprends rien. J ai 3 montant un de prime versé après 70 ans, puis un montant inférieur où il y a marqué assiette taxable 757b. Je ne sais pas quoi mettre sur le doc des impôts.

Pourriez vs m aider.

Merci

Bonjour,

Pour la fiscalité relative à la transmission, il n’y a rien à mettre sur la déclaration d’impôt qui concerne les revenus et non les transmissions.

Cordialement.

Bonjour Monsieur,

Merci pour cet excellent article. Une question que je me pose quant à l’exonération des plus-values générées par les primes versées après 70 ans. J’ai bien compris cette exonération mais je me demandais si les prélèvements sociaux restaient toujours dus sur cette plus-value?

En reprenant le dernier exemple ci-dessus, les primes versées après 70 ans ont généré 12500 euros de plus-value qui sont exonérés de fiscalité. Néanmoins, est-ce que les prélèvements sociaux (17,2%) et donc 12500 euros *17,2% = 2150 euros restent dus ?

Merci pour votre aide.

Bonjour,

Je suis quasiment certain de mémoire que les prélèvements sociaux restent à payer. A noter que certains ont déjà été payés au fil de l’eau.

Cordialement.

Le montant net final qui est versé aux bénéficiaires d’une assurance vie doit t’il être assimilé à un revenu normal et donc porté sur la déclaration de revenus annuels de ces derniers et donc gonfler de facto leur impôt sur le revenu ?..

Bonjour,

Non pas du tout, seuls les revenus perçus après avoir replacé les sommes seront imposés.

Bonjour

Dans le cadre de la fiscalité rouge est-il possible pour éviter cette fiscalité de faire pour une même personne familiale ou étrangère autant de contrat assurance vie correspondant au montant des abattements. Pour un frère par exemple faire trois assurances vie de 30500 euros plutôt qu’une seule à 91500 Est-ce légal ?

Merci de votre aide

Bonjour,

Non malheureusement cela ne marchera pas, l’abattement de 30500 est unique.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Ma belle mère vient de décéder à 99 ans. Son fils héritier de son assurance vie est décédé avant elle. J’étais bénéficiaire à hauteur de 60% et 20% pour chacun de mes 2 enfants. J’ai refusé l’héritage au profit de mes enfants.Le montant s’élève à 200.000€ Quel sera le pourcentage des frais pour eux ? Merci

Bonjour,

Il faut faire attention et surement vous faire accompagner par un notaire. Il ne faut jamais renoncer « au profit » de quelqu’un sinon le fisc peut tout requalifier en don. Si ovus refusez l’assurance-vie, le seul moyen de savoir qui arrive après est de voir comment est rédigé la clause; sans la voir je ne peux vous aider.

Cordialement.

Je viens d hériter une assurance vie ap 70 ans 12000 euro de de dépassement du plafond Je suis la nièce direct quel est le taux de prélèvement des impots?la

Bonjour,

Ce sera le barème donné ici : https://www.corrigetonimpot.fr/bareme-transmission-succession-donation-droit-ligne-directe/

Cordialement.

Bonjour,

Quand la fiscalité s’applique que sur les versements, la base taxable s’applique t’elle sur les versements net ou brut ?

Il y a souvent des frais d’entrée de 5%.

Merci d’indiquer des sources indiscutables.

cdlt

Bonjour,

POur les questions techniques avec recherche dans les textes, cela demande du temps et de l’expertise, je vous oriente vers ma formation par téléphone si vous souhaitez un devis : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Cordialement.

Re-bonjour

Juste pour compléter le message précédent: Si la colonne 4 du formulaire 2705 à transmettre aux impôts, totalise les versement et les intérêts, la conséquence serait l’imposition serait non seulement sur les versements mais aussi sur les interêts.

Alors si nous avons bien compris, les intérêts sont exonerés.

Bonjour,

Difficile de vous répondre sans prendre le temps d’étudier le dossier et de visualiser les documents. Pour les sommes versées après 70 ans soumises à l’article 757 b (abattement de 30500 € puis droits de succession), je vous confirme que les intérêts sont exonérés. Maintenant il m’est impossible de vous dire si c’est une erreur comme vous l’indiquez ou une mauvaise lecture/compréhension suite à une variable quelconque. Si le montant est important, cela peut valoir le coup de payer un professionnel (moi ou un notaire) pour éclaircir l’histoire mais en sachant qu’il y’a un risque que tout soit juste (comptez quelques centaines d’euros).

Cordialement.

Bonjour,

Mon mari est bénéficiaire d’un contrat Assurance vie en Euros ouvert en 1994 par sa mère, décédée, et sur le quel il y a eu des rachats partiels. Dans le formulaire 2705A-SD envoyé par la compagnie d’assurance le montant de la colonnes 3 correspond au total des primes versées après 70ans. Mais le montant de la colonne 4 correspondant aux primes après 70ans + les intérêts des ces primes. Pourtant dans la nouvelle notice 2705A de janvier 2021, il est bien noté:

« Il s’agit du montant des sommes (hors intérêts) à verser aux bénéficiaires se rapportant uniquement aux primes versées après 70e anniversaire »

Malgré notre demande de mettre uniquement les primes et pas les intérêts dans la colonne 4, la compagnie d’assurance répond que le montant est exact et refuse de le corriger.

Comprenons nous bien la notice? Avons nous raison? Que pouvons nous faire?

Extrait texto de la notice 2705A-NOT-SD (01.2021) de la République Française:

« Colonne 4. Le montant du capital à verser au titre des primes versées après le 70e anniversaire. Cette colonne concerne les contrats d’assurance-vie hors plans d’épargne retraite mentionnés à l’article L. 224-1 du CMF. Il s’agit du montant des sommes, rentes ou valeurs (hors intérêts mais tenant compte des plus ou moins-values éventuelles) à verser aux bénéficiaires par l’organisme d’assurance se rapportant uniquement aux primes versées par l’assuré après son 70e anniversaire. »

En vous remerciant de votre réponse.

Bonjour, merci pour votre retour. Il s’agit de l’assurance MACSF. Nous les avons interrogé sur le montant dans la colonne 4 du formulaire 2705A (à remettre aux impôts), pré-remplie par eux. Après plusieurs relances, ils nous ont répondu un mois après dans un mail qu’il s’agit du capital à verser correspondant aux primes et aux intérêts après 70ans. Nous avons demandé à ce que ce montant soit corrigé, en respectant la notice 2705A-NOT (01.2021), afin qu’il n’y figurent que les primes. Au téléphone ils ont répondu que les rachats partiels restent sans incidence sur la determination de l’assiette de la taxation. Nous avons insisté sur le fait qu’il y a une nouvelle notice 2705A-NOT de janvier 2021, qui est bien précise à ce sujet, un des responsable du service a commencé à lire le texte en question , il y a eu un changement de version: (le montant de la colonne 4 comprend les intérêts – ne comprends pas les interêt – le montant est ce que les impôts nous demandent), puis il a terminé qu’ils vont interroger leur service juridique. Il ont mis encore un mois à nous répondre dans une lettre type faisant références aux articles de la loi, en concluant que les montants Cerfa sont corrects, sans pour autant les re-préciser. Cependant aucun des ses articles cités ne dit que les intérêts sont imposables, mais au contraire ils confirment que les intérêts sont exclus. La notice 2705A-NOT qui précise en page 2 colonne 4: « ….SOMMES…(HORS INTERETS….. »n’est pas du tout évoquée dans leur réponse. Au téléphone nous avons eu comme réponse: « …..Si cela ne vous convient pas adresser vous aux impôts ou à un avocat… » Nous avons téléphoné aux impôts, qui nous ont confirmé que les intérêts ne sont pas imposables et que doivent être déclarés uniquement les primes après 70ans, y compris dans la colonne 4 du Cerfa 2705A. Nous avons rappelé MACSF pour les informer, mais ils nous ont raccroché au nez en demandant de leur adresser une confirmation écrite de la part des impôts. Nous avons un sentiment très désagréable, soit les personnes des impôts sont incompétents, soit MACSF ne veux pas admettre son erreur? Nous avons cru pouvoir leur faire confiance pour les conseils d’ordre fiscale, mais au lieu de cela nous devons nous adresser aux impôts pour faire face ou payer un spécialiste…

merci pour tous les renseignements qui sont clairs et nets !

Bonjour,

Maman a une assurance vie. La clause bénéficiaire est « mon conjoint survivant à défaut mes enfants ».

Si elle décède en premier, mon père va hériter.

Au décès de mon père, s’il n’a pas touché à cette assurance vie, allons nous devoir supporter des frais ?

Pour éviter des frais , ne serait il pas judicieux que maman, mettent ses enfants directement bénéficiaires de son assurance vie ? Merci

Bonjour,

Oui c’est un classique. L’idéal serait que votre père soit au courant de cette aspect et que la clause intègre la mention « vivant ou représenté ». Il aura alors le choix entre prendre l’argent s’il en a besoin en sachant qu’il pénalise les enfants au niveau fiscalité succession OU refuser l’assurance-vie et vous aurez alors l’argent avec abattements.

Cordialement.

Bonjour

Dans le cas de l’exemple de la fiscalité verte, si je désigne comme bénéficiaires mon fils et ses deux enfants aujourd’hui mineurs, au même rang, donc trois personnes, l’impôt de 20 000 € disparait car il y a trois abattements de 152 500€ ?

Je pense qu’il faudrait les désigner tous les trois nommément, à parts égales, à défaut les héritiers.

Quel votre avis ?

En vous remerciant d’avance

Bonjour,

Oui si vous voulez un partage à parts égales entre eux 3 cela se passera ainsi et ils auront chacun l’abattement. Il faut bien sur les nominer séparément et pour les « é défaut » tout dépend de votre volonté en cas d’absence de l’un ou l’autre. Cela vaut le coup peut-être de payer quelques centaines d’euros à un gestionnaire de patrimoine (rubrique à propos si vous voulez me solliciter) pour faire une rédaction correcte de la CB.

Cordialement.

Bonjour. Je suis censé benificier de 49.000 EUR en assurance vie de ma mère chez cardif souscris en 2004. Ma mère est décédée cette année à l’âge de 78 ans. Le montant bénéficiaire dans la part des primes versées est de 5922 EUR et je viens de recevoir un certificat d’exonération des impôts. Quelle est la somme totale qui me sera versée ? Merci pour vos explications !

Bonjour,

que se passe t-il fiscalement au moment de la succession, si un contrat souscrit avant 1991 est tranféré par « transfert fourgous » sur un multisupport.. Garde-t-il la même fiscalité ?

Bonjour,

Oui tout à fait, le transfert Fourgous ne vient normalement pas changer la date d’ouverture. Vous pouvez interroger l’assureur mais je suis certain que vous avez conservé votre antériorité fiscale.

Cordialement.

Bonjour

Mon fils est nationalité française, travail en Chine ,il est résident fiscal en Chine ,il est bénéficiaire de l’assurance vie de sa tante qui vient de décéder .

Il voudrait savoir où il sera imposé ,il a peur de la double imposition .

Merci de votre réponse

Bonjour, Mon grand-père est décédé. Il avait 7 enfants dont un décédé, mon père qui avait 2 enfants. Nous héritons de sa part, à savoir qu’il avait 160 000 € versés sur assurance vie après ses 70 ans (vente de sa maison), ainsi que 35 700 euros sur une autre assurance vie. Sur les 35700 €, 19334€ ont été versés après 70 ans. Sur son compte épargne il restait 12977 €. Nous représentons donc notre père, mais quel impôts devons-nous payer ? Comme une succession de grand parents à petits enfants ? Quel pourcentage ou montant ? Merci beaucoup pour votre réponse ! Cordialement

bonjour, je suis bénéficiaire d’une assurance vie , léguée par testament ; ce contrat a été souscrit , avant l’âge de 7O ans du souscripteur ; du fait qu’il s’agisse d’un legs , il a été intégré à la succession , quelle est le montant des impôts que je dois m’acquitter ;

merci d’avance pour votre réponse , votre site nous est très utile

Bonjour,

L’assurance-vie ne peut pas être léguée par testament, c’est la clause bénéficiaire qui compte. Le calcul de la fiscalité se fera comme indiqué dans l’article.

Cordialement.

Bonjour,

Je suis bénéficiaire d’une assurance vie monosupport.

Le capital brut s’élève à 22 845.51 €, adhésion du 03/10/2000 les prélèvements sociaux s’élèvent à 1 064.70 €.

Le capital net reversé est de 21 780.81 € Ma mère, la défunte, est née le 10/11/1929 décédée le 18/02/2021.

Si les prélèvements sociaux avec un taux de 17020 % s’effectuent sur les intérêts acquis entre le 1er janvier et la date de décès, comment peuvent-ils s’élever à cette somme astronomique de 1 061.70 €.

La CNP ne souhaite pas me donner davantage d’explications et je n’arrive pas à en trouver une.

Pouvez-vous m’aider car il me semble que ces PS sont exorbitants…….

Merci de votre aide.

Très cordialement.

Bonjour,

Il est parfois possible que les prélèvements sociaux n’aient pas été ponctionnés depuis plusieurs années ce qui expliquerait alors qu’ils soient élevés. De mémoire, il me semble que les PS sont pris à la source sur le fonds euros mais pas sur les UC.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Tout d’abord merci pour votre site qui est d’une grande clarté.

A mon décès je souhaite éviter un maximum les taxes à verser au Fisc. Je suis devenu veuf récemment sans enfant, seul mes 5 frères et sœurs hériteront. Je n’ai pas atteint l’âge de 70 ans. Puis-je mettre 80 % de mon patrimoine en assurance vie à part égal soit 16 % (80 000€) pour chaque frère et sœur sans risque que le fisc trouve qu’il y a détournement volontaire pour ne pas régler les taxes. Que se passera t-il si c’est le cas.

Merci d’avance pour vos réponses qui sont très claires.

Bonjour,

Impossible à dire.. vous pouvez consulter plusieurs notaires pour avoir leurs positions. Cela dépendra aussi surement du temps entre le moment où vous faites l’opération et le décès.

Cordialement.

Bonjour,

J’ai souscrit un contrat de 450 000 € bien avant mes 70 ans. J’ai un fils et deux petits-enfants mineurs. Pour faire bénéficier au maximum des abattements de 152 000 € aux trois bénéficiaires, dont deux mineurs, puis-je rédiger une clause : « à mon enfant et mes petits-enfants par parts égales entre eux, à défaut mes héritiers »

Si un troisième petit-enfant viendrait à naître, il y aurait alors quatre bénéficiaires ayant chacun droit à un abattement de 11 250 € ( 450 000/4). Est-ce bien cela ?

D’avance, je vous en remercie. Bravo pour votre site et merci encore pour toutes vos réponses aux différents commentaires .

Bonjour,

Vous avez très bien compris le fonctionnement et les optimisations possibles. Je vous conseille de faire rédiger la clause par un professionnel pour éviter toute interprétation malencontreuse. Chaque bénéficiaire aura 152 500 € d’abattement. Il faut prévoir que les 3 vivants aient le partage à parts égales mais aussi que la clause permette d’intégrer un partage en 4 voir plus avec d’éventuels nouveaux petits-enfants.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonsoir

Ma tante avait souscrit 5 assurances vie après 70 ans . A son décès j’ai reçu 60% de 3 assurances et une 100% soit 4 assurances vie . Les impôts ont calculé et m’ont envoyé les droits à payer . Deux ans plus tard je reçois des impôts de nouveaux calculs avec des droits plus importants et des penalites à regler .

En regardant ces calculs je m’aperçois qu’ils diffèrent dans le 1er calcul pour calculer l’abattement =le montant du capital verse × 30500÷la somme des 4 assurances vie

Dans le second pour calculer l’abattement = montant du capital verse ×30500÷la somme des 5 assurances vie ce que je ne comprends pas c’est que je n’ai perçu que sur 4 assurances .

Je suis vraiment très surprise car je ne suis pas responsable de ces calculs ?

Merci pour votre avis .

Cordialement

Bonjour,

Oui c’est un cas classique et normal, je l’explique ici : https://www.corrigetonimpot.fr/notaire-assurance-vie-declarer-succession/

Bonjour,

Sur le guide des impôts il est spécifié que l’abattement de 30500 € sur les primes versées après 70 ans n’est pas divisible par le nombre de bénéficiaires. Seule la base taxable (après abattement des 30500 €) est divisible pour ensuite calculer par bénéficiaire la taxe à payer suivant le lien de parenté.

Les calculs sont différents et les résultats aussi. Faites un calcul sur 100 000 € de primes (et capital) à taxer et comparer entre 2 bénéficiaires (neveux) et 10 bénéficiaIres. Le service des impôts perçoit une sommes astronomique en rapport au capital et les 10 bénéficiaires doivent emprunter pour payer les taxes.

J’ai souscrit un contrat en 2003 (j’avais 67 ans) et en 2012 (quand j’ai eu 76 ans) mon contrat a été augmenté d’un montant complémentaire (non imposable) au décès de mon partenaire. Aujourd’hui les deux bénéficiaires de mon contrat (sans aucun lien de parenté avec moi) seront-ils imposés sur la partie dudit contrat qui a été ajoutée en 2012 ?

Bonjour,

Oui c’est le problème des conjoints qui sont mis en bénéficiaire. Le fait que vous ayez ajouté la somme suite au décès du partenaire fait que la somme sera imposée selon la règle « après 70 ans ». Un conseil récurrent sur ce genre de cas est de refuser l’assurance-vie du conjoint et ce sont alors les enfants qui en profitent si la clause est bien rédigée avec la possibilité d’avoir la fiscalité « avant 70 ans ». Malheureusement, j’imagine que c’est un peu tard.

Cordialement.

Avec mon mari nous sommes mariés en deuxième noces et nous avons eu ensemble un enfant. Lui à un enfant du premier mariage. Il a une amie et lui a fait une assurance vie de 580 000 euros. Je ne connais la date de souscription , avant 70 ans où après. Quelle est la fiscalité pour la bénéficiaire ? Et comment puis je l empêcher. Merci

Bonjour,

Impossible de calculer l’impôt sans connaitre la date de versement des sommes.

Cordialement.

Bonjour,

Dans le cas d’un enfant qui hérite de son parent, le parent laisse un héritage à l’enfant ainsi qu’une assurance vie (versements avant 70ans). L’abattement de 152.500€ s’applique sur l’assurance vie, mais est ce que sur la succession (donc la partie gérée par le notaire et déclarée aux impôts) l’abattement de 100.000€ pour un enfant s’applique également ? Cumulé donc ? Où est ce que si l’enfant bénéficie déjà de l’abattement sur l’assurance vie, il ne peut pas bénéficier aussi de l’abattement sur la succession?

Merci.

Bonjour,

Oui ce sont deux abattements différents, ils se cumulent.

Cordialement.

une petite fille est bénéficiaire d’une assurance vie de la part de son grand père. Une partie a été versée avant 70 ans. Qui retiendra des impôts s’il y en a ? doit elle faire la demande directement à l’organisme d’assurance ou est-ce que cela passe par le notaire qui assurera la succession ?

Bonjour,

Il y’aura des impôts (20%) uniquement si vous dépassez 152 500 €. J’ai expliqué en détail qu’il est bien d’avertir votre petite fille afin qu’elle puisse récupérer le contrat seul sans notaire. L’explication est ici : https://www.corrigetonimpot.fr/comment-recuperer-assurance-vie-deces/

Cordialement.

Bonjour , je suis une des bénéficiaires pour un contrat d assurance vie de la cousine de mon père , une de mes sœurs me dit que les impôts lui ont retenus une somme sur le montant si elle devait percevoir , est ce que tous les bénéficiaires payent la même somme , moi je n en paie pas d habitude merci de m expliquer la situation

Bonjour,

Comme expliqué dans l’article, si les sommes versée avant 70 ans dépassent 152 500 € ou si les sommes après 70 ans dépassent 30500 €, il y’a de l’impôt à payer.

Cordialement.

Bonjour !

Lorsque l’assureur envoie les documents au bénéficiaire d’assurance vie suite à un décès, il y à la partie montant du capitale, puis quote part du capital lui revenant. Est ce que cette dernière partie est directement calculée après abattement de 30 500e et prise en compte de la fiscalité par l’assurance (donc est ce que c’est le montant final)?

Et si le bénéficiaire a un lien de parenté avec l’assuré (assuré à un frère qui a un enfant qui a lui même un enfant= Bénéficiaire) est ce que ça changera le quote part du capital lui revenant ?

Merci !!

Bonjour,

Difficile de vous répondre car chaque compagnie envoie un document avec des termes différents. C’est possible que vous ayez le montant de l’ass-vie au décès puis le montant vous revenant après impôt mais je ne peu pas être certain sans voir le document.

Cordialement.

Oui je comprends, pour tout vous dire il y a bien une différence de 100 000 euros alors j’espère que c’est en prenant en compte ce qui sera compté par les impôts ?

Merci pour votre temps !

J’ai appris par la CNP que mon papa avait souscrit une assurance vie avant ses 70 ans et qu’il est décédé en Novembre 2019.

Est-ce que mon papa a fait de moi seule bénéficiere,sachant que j’ai des frères et sœurs? La CNP m’ont pas parlé d’eux.

Je leurs ai demandé de me dire la Somme, et ils m’ont répondu qu’ils ne pouvaient pas me le dire exactement, mais que la sommes elle est très importante et conséquente.

Je suppose à plus de 1 millions d’euros. Qu’en pensez vous?

Bonjour,

Difficile à dire; vous concernant vous pouvez déjà faire la démarche pour récupérer votre somme. Ensuite vos frères et soeurs peuvent faire une action en réduction si leur réserve n’est pas respectée (voir mes articles sur le sujet dans la rubrique succession).

Cordialement.

bonsoir

ma maman est décédée le 24 octobre 2020.nous sommes 6 enfants et ma maman avait une assurance vie au bénéfice de ses enfants elle avait 90 ans ,elle n’a pas nommés ses 6 enfants par leur nom la banque nous a demandé n acte notarié pour débloquer les fonds et comme ma maman a cotisée sur cette assurance avant et apres 71 ans la banque nous a dit que nous payerons des impots et taxes alors qu’il y a 85000€ à divisé par 6 .est e normal?

Bonjour,

Difficile à dire sans voir tout le détail. Mais la banque ne peut pas tricher à ce niveau car ça passe par le fisc, s’il y’a un impôt c’est qu’il est à payer.

Cordialement.

Bonjour,

si Mr X a 68 ans, résident en Italie ouvre une assurance vie de 150 000e en France et une en Italie de 150 000e.

Et qu’il désigne son Fils résident en France comme unique bénéficiaire.

Lors du décès de Mr X comment va être imposé son fils?

En Italie les primes sont 100% exonérées d’impôts.

En France si j’ai bien compris il y a un e exonération sur les premiers 150 000e puis 20%

Pour le calcul de l’imposition de la prime en France faut il déclarer la prime reçue en Italie?

Bonjour,

A ce niveau il vous faut un notaire spécialisé car il faut étudier la convention fiscale entre les deux pays.

Cordialement.

Bonjour,

Mon grand-père vient de décéder. Il avait plusieurs contrats d’assurance-vie.

Bénéficiaires : Mon oncle d’un côté pour 1/2, mes deux et moi d’un autre côté pour 1/6 chacun (notre père étant prédécédé) .

Pour les contrats imposables (primes versées après 70 ans), nous arrivons à un montant global de 235 000 €.

Nous avons reçu le retour de la déclaration partielle de succcession adressée aux impôts.

– Mon oncle bénéficie d’une quote-part d’exonération de 15 250 € (30 500 € /2) puis un abattement de 100 000 € en tant qu’enfant. Il a donc une base taxable de 2 250 € [(235 000 / 2) – 15 250 – 100 000]. Il doit environ 110 € de droits aux impôts.

– Mes sœurs et moi : quote-part d’exonération de 5 083 € (30 500 € /6) puis un abattement de 1 594 € en tant que petit-enfant. Nous avons chacun une base taxable de 32 500 € [(235 000 / 2) – 5 083 – 1 594]. Nous devons chacun environ 4 710 € de droits aux impôts.

Surpris de ne pas pouvoir bénéficier de l’abattement de 100 000 € / 3 du fait du décès de notre père, j’ai interrogé les impôts qui m’ont répondu que « L’abattement applicable en matière d’assurance-vie est analysé en fonction du lien de parenté, le principe de la représentation ne peut en aucun cas être appliqué (arrêté Le Nay de 2010 et son rescrit de 2012).

Vous êtes donc taxés en temps que petit-enfant (abattement 1594 €), à contrario l’abattement issu de la représentation est admis pour la déclaration de succession principale. »

La succession (avec de faibles montants sur les autres comptes) est gérée chez le notaire. Si au final, en intégrant ces assurances-vie imposables à la succession globale, qui permettra de bénéficier de cet abattement de 33 333 € par enfant, le notaire constate que nous avons payé trop de droits aux impôts, aurons-nous :

– un remboursement de leur part ?

– ou est-ce 2 choses séparées : d’un côté, droits sur les assurances-vie et de l’autre, droits sur le reste de la succession ?

Merci d’avance pour votre avis et bravo pour la richesse des informations de votre site.

Cordialement

Bonjour,

Le cas est très intéressant et je préfère ne pas me prononcer car je risque de dire une bêtise. Il faudrait absolument le soumettre au notaire et avoir son point de vue sur la question. Il y’a toujours le risque de payer un peu plus d’honoraires pour rien s’il s’avère que le fisc a raison sans possibilité de le contrer… mais le jeu peut en valoir la chandelle. Je suis preneur du retour d’expérience si vous allez au bout et j’en ferai alors surement un article complet.

Cordialement.

Merci de ce retour. Cette règle de paiement des intérêts, calculés jusqu’au jour du décès du souscripteur , est-elle la règle pour tous les contrats ou bien cette règle peut elle être réduite contractuellement par l’assureur à la clôture de l’année civile précédent le décès?

En l’occurrence, ma mère est décédée le 20/11/2020 et l’assurance vie a versé les intérêts sur le capital que jusqu’au 31/12/2019.

Et si les intérêts sont bien dus au titre de 2020 et ce, jusqu’au jour du décès, ils doivent être calculés sur le même taux que celui dont elle aurait bénéficié ? pas d’application d’un taux différent ?

Mille merci de vos précisions et si possible avec les textes de loi à l’appui pour faire valoir les droits des bénéficiaires de l’assurance vie au paiement des intérêts dus.

Bien à vous

Nicole

Bonjour,

Sur une telle question, il faut solliciter un notaire ou un gestionnaire de patrimoine qui étudiera les conditions générales du contrat concerné pour vous répondre précisément.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour je souhaiterai svp savoir comment doivent être calculés les intérêts de l’assurance vie correspondant à l’année de décès du souscripteur? doivent ils être versés au prorata de l’année jusqu’à son décès? sont-ils bien dus et calculés jusqu’au jour du décès?

Merci de votre éclairage.

Bonjour,

Oui le contrat est bien dénoué au jour du décès et donc les intérêts calculés à ce moment.

Cordialement.

J-ai reçu le bénéfice d’une assurance vie fiscalité bleue donc sans aucun droit de succession. Faut il néanmoins le faire apparaître sur la prochaine déclaration d’impôts sur les revenus ?

Bonjour,

NOn pas du tout, l’assurance-vie reçue par succession ne figure pas dans la déclaration d’impôt.

Cordialement.

Bonjour et merci de votre article, toujours très intéressant comme tous vos articles.

Je me pose une question : si j’ouvrais maintenant une deuxième assurance vie au profit de mon fils, l’abattement de 152 000 euros s’applique t-il sur chaque assurance vie ou sur la totalité de celles-ci ? on peut toujours réver…du moins jusqu’à votre réponse.

Très belle fin de journée à vous

Bonjour,

Bien essayé mais effectivement, ça restera un rêve. Le fisc prendra bien le soin d’additionner toutes les assurances-vie et n’appliquera l’abattement qu’une fois pour chaque bénéficiaire!

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Mme MARTIN a souscrit une assurance vie en 2008, après ses 70 ans. Le montant total ce jour atteint 170 000€. Les bénéficiaires sont mentionnés comme suit : « Paul ; à défaut ses enfants ; à défauts mes héritiers » (à noter que Paul est un de ses fils, et qu’elle a 2 autres fils qui ne sont pas mentionnés). Paul est prédécédé et laisse 2 enfants derrière lui, Alice et Yves.

Si je comprends bien, les bénéficiaires de cette assurance vie seront Alice et Yves (petits-enfants de Mme MARTIN).

Mais niveau fiscalité successorale, est-ce qu’Alice et Yves pourront venir en représentation de leur père Paul prédécédé, et bénéficieront d’un abattement de 30 500€ commun + 100 000€ chacun ? Si non, est-ce qu’une modification de la clause bénéficiaire comme suit : « Paul vivant ou représenté ; à défaut mes héritiers » permet cette fiscalité ?

Cordialement.

Bonjour,

Efectivement sur la première clause, la représentation n’aura clairement pas lieu et les 2 vont la recevoir comme petits-enfants avec la fiscalité sans l’abattement de 100k.

En modifiant la clause, je pense qu’on règle ce problème. J’ai quand même un doute si jamais Paul est fils unique. Dans un tel cas, je me demande si la représentation est possible car celle-ci vise normalement à établir un équilibre entre 2 héritiers de même rang. Je ne sais pas si les 2 pourront représenter leur père alors que ça n’a aucun sens vu qu’il n’y a pas de frères et soeurs pour Paul… si quelqu’un a la précision?

Cordialement.

Bonjour Concernant la fiscalité décès de l’assurance vie si les versements ont été faits avant 70 ans l’abattement est de 152 500 € puis 20 % de 152 500 à 852 500 €. Vous mettez dans votre tableau puis 25 %. Il me semble que c’est 31,25 % au delà. Qu’en pensez vous ?

Bonjour,

Effectivement l’image est ancienne et fausse aujourd’hui. C’est bien 31.25% et les prélèvements sociaux sont de 17.2% et non 15.5% comme mis dans le tableau. Merci pour la remarque, j’essaie de mettre ça à jour à l’occasion.

Cordialement.

Bonjour

Le surplus après abattement de 30500 euros (versement après 70 ans) rentre t-il dans la succession (avec les autres biens tels immeubles) ou est t-il payé au fisc directement par l’établissement qui était détenteur du contrat assurance vie

Merci pour votre réponse

Bonjour,

Il est payé directement par l’assureur. J’ai expliqué cet aspect dans mon article qui explique comment dénouer ces contrats sans le notaire pour éviter les frais.

Cordialement.

bonjour, mon ex mari (nous sommes séparés) a légué à sa compagne une assurance vie . Il y a de cela plus de 20 ans – A son décés cette personne va t – elle payé des droits de succession – (nous avons 2 enfants ensemble)

merci de vos conseils –

Bonjour,

Si ça a été versé avant 70 ans, c’est exonéré d’impôt jusqu’à 152 500 € quelque soit le bénéficiaire.

Cordialement.

Bonjour

J’ai posé une question sur l’ass deces, et vous m’avez répondu » L’assurance-décès est exonéré de succession car c’est un capital hors du patrimoine. »

j’avais la même compréhension mais j’ai truvé cet article

Dans le cas de cotisations avant les 70 ans du souscripteur, la prime de la dernière année avant sa disparition est imposable à hauteur de 20 %, après abattement de 152 000 € par part de chaque bénéficiaire, contrats d’assurance décès et d’assurance vie confondus. Les cotisations versées après 70 ans sont réintégrées dans l’actif successoral, après abattement de 30 500 €.

Bonjour,

C’est tout à fait possible. En fait, une assurance décès de plus de 152 000 €, c’est du jamais vu pour moi… idem pour une assurance décès après 70 ans qui n’a aucun sens car les cotisations seraient énormes. De fait on voit systématiquement une exonération totale.

Cordialement.

Merci pour cette clarification.

Qu’en est il de l’assurance deces en terme de droit de succession?

Bonjour,

L’assurance-décès est exonéré de succession car c’est un capital hors du patrimoine.

Cordialement.

Bonjour

Ma mère en tant que tante a perçu des assurances vie de son neveux défunt

Le généalogiste me Demande de restituer ces sommes pour gestion de dossier …. et pour pouvoir payer les impôts ….alors qu il y a une maison à vendre et des biens .. dois je les lui restituer, merci

Bonjour,

Difficile à dire sans voir le dossier mais il est clair que payer le professionnel et la fiscalité sont des dépenses prioritaires.

Cordialement.

Bonjour.

ma mère avait souscrit 6 contrats assurance vie dans 2 compagnie d’assurance. avec comme bénéficiaires, ses enfants à parts égales, avec possibilité de renoncer au profit de ses enfants. les primes versées après 70 ans s’élèvent à 132000, si un bénéficiaire renonce pour une partie des contrats, comment sera attribué l’abattement de 30500 euros.

avec mes remerciements

Bonjour,

L’abattement sera partagé entre les bénéficiaires à parts égales. Si le bénéficiaire qui renonce a plusieurs enfants, je pense que ça dépend de la rédaction de la clause. Soit ses enfants le représente et ils ne viendront alors pas démultiplier l’abattement (on considère alors que les représentants se partagent entre eux la part de l’abattement du parent). Soit le bénéficiaire renonce et viennent alors les bénéficiaires suivants qui sont ses enfants; dans ce cas ils sont bénéficiaires comme vous et l’abattement sera à parts égales pour tous ce qui viendra baisser le votre.

Cordialement.

Bonjour,

Lorsqu’un parent transmet des assurances vie à ses enfants au moment du décès, et que 100% des versements ont été effectués après ses 70 ans, il existe un abattement de 30 500 sur le capital et le reste est traité dans la succession.

Dans ce cas là, est-ce que l’abattement de 100 000 euros par enfants prévue dans le cadre d’une succession est toujours valable et s’applique sur ce capital provenant des l’assurances vie ? Ou est-il préférable d’effectuer une donation de 100 000 euros par enfants avant le décès pour bénéficier de cette abattement ?

Merci d’avance.

Bonjour,

Si l’abattement n’est pas utilisé, il est toujours valide. Quoi qu’il en soit, il est toujours mieux de l’utiliser via les dons en amont mais si le délai de 15 ans n’a pas eu lieu avant le décès, l’impact sera nul. Le don familial de sommes d’argent doit donc être privilégié comme je l’explique ici : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

Cordialement.

Bonjour

Ma mère qui a 98 ans a souscrit un contrat d’assurance-vie bien avant 1998, j’en suis la bénéficiaire. Je voulais lui suggérer de l’inscrire au nom de mon fils, son unique petit fils.

Deux questions :

Il vit et travaille à l’étranger. Il paye des impôts, en France, sur le revenu du loyer de son appartement à Paris, mais pas sur ses autres revenus, peut-il bénéficier de cette assurance vie ?

En ca se changement de bénéficiaire, la fiscalité est-elle actualisée ou reste-t-elle celle du contrat initial

Merci

Bonjour,

En cas de changement de bénéficiaire, la fiscalité ne change pas. En général, la clause prévoit la mention « vivant ou représenté » qui vous permettrait de renoncer à cette assurance-vie qui irait alors au bénéfice de votre enfant. Par contre, je ne maitrise pas l’impact sur les résidents étrangers si tant est qu’il y’en ait un.

Cordialement.

j’ai bénéficié du leg d’une assurance vie en avril 2019, je vais encore bénéficié d’un autre leg d’assurance vie en juin 2020, est-ce que je peut être soumise a une surtaxe d’impôt. Je précise que ces legs viennent de la même défunte.

Bonjour ,

On calcule les abattements et la fiscalité expliqué dans l’article en additionnant toutes les assurances-vie transmises.

Cordialement.

Contratsd’assuraneviepour chacun de mes 6 neveux nièces n’es de ma soeur décédée parents décédés pas d’enfant .La plupart des contrats avant

70ans. Sauf 1. .Quelques versements après 70ans sur 2 ou3contrats Si impot il ya sera t il reparti sur les6 u sur les bénéficiaires des contrats concernés par les versements post 70 ans Faut il présenter ensemble les 6 contrats au fisc?, merci

Bonjour,

Oui l’impôt sera divisé entre les bénéficiaires. Inutile de prévenir le fisc si ce sont vos contrats à vous; le mieux est de prévenir les bénéficiaires.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Mon père avait souscrit une petite assurance vie dont j’étais l’une des bénéficiaires et à son décès, j’ai perçu une petite rente de 5000 €.

Est-ce que je dois l’inscrire sur ma déclaration de revenus (2020) ?

Merci d’avance pour votre aide.

Bonne journée.

Bonjour,

Non pas du tout, ce sont 2 fiscalités différentes.

Cordialement.

Re-bonsoir,

J’ai envoyé un message au centre des impôts juste avant de vous écrire ce midi et je viens de recevoir la réponse : « vous devez inscrire ces revenus »

… et l’organisme qui m’a versé cette somme stipule dans son courrier que je dois l’inscrire dans la rubrique « pensions, retraites, rentes ».

Vous me dites que je ne dois pas la déclarer, ce qui m’arrangerait vraiment car l’impact sur le montant de mon impôt n’est pas négligeable, êtes-vous certain que je n’ai pas à le faire ? Je ne voudrais pas avoir de problème par la suite…

Dans l’attente de vous lire,

Bien cordialement.

Ha ben je rebondis sur ma réponse précédente. Si l’organisme vous le dit, alors c’est qu’il faut le faire. Ce n’est donc pas une assurance-vie avec un capital versé mais autre chose.

Cordialement.

Bonjour, juste pour vous informer que vous aviez raison et qu’il s’agissait en fait d’un contrat retraite MADELIN et non d’une Assurance-vie (je viens de me le faire confirmer par l’organisme) …. Donc effectivement imposable sur les revenus. Bien cordialement.

Re-bonsoir,

Je vous remercie pour la rapidité de votre réponse.

Cependant, le centre des impôts, auprès de qui j’ai posé la même question, me stipule que je dois l’inscrire dans la rubrique « pensions, retraites, rentes ».