La fiscalité des dividendes est devenu très complexe depuis l’apparition de la flat-tax. Pour autant, l’imposition des dividendes est maintenant source d’optimisation fiscale si on s’y prend correctement. Il faut remplir la déclaration d’impôt en suivant des instructions précises. Ce conseil est primordial si vous êtes gérant d’une SAS et que vous vous versez des dividendes. Le bon choix fiscal permet souvent des milliers d’euros d’économie mais il faut être très attentif au moment de la déclaration fiscale et bon nombre de professionnels peuvent passer à côté. J’évoquerai la possibilité ou non de corriger la déclaration d’impôt puisque je vois de plus en plus de restitutions fiscales rétroactives sur ce sujet. Une démarche vidéo est jointe après pour que tout soit limpide.

Sommaire

- Qui est concerné par la fiscalité sur les dividendes ? Quelle différence pour les gérants de SAS et SASU ?

- Comment sont imposés les dividendes?

- Flat-tax ou déclaration d’impôt? Un choix primordial pour optimiser les dividendes.

- Comment choisir le mode d’imposition sur vos dividendes dans la déclaration d’impôt?

- Peut-on corriger l’imposition des dividendes sur les années passées en cas d’erreur?

Qui est concerné par la fiscalité sur les dividendes ? Quelle différence pour les gérants de SAS et SASU ?

Le présent article va d’abord concerner les contribuables qui possèdent des actions à travers un compte-titre. Ils perçoivent des dividendes et pourront optimiser la fiscalité en suivant les conseils à venir. Il en va de même pour ceux qui ont des parts sociales ce qui est automatiquement le cas si vous êtes client de certaines banques mutualistes comme le Crédit Mutuel/Crédit Agricole. Vous verrez que les cases de la déclaration d’impôt que je vais mentionner seront remplies pour vous si c’est le cas.

Mais je rédige surtout cet article pour ceux qui se versent des dividendes en tant que gérant d’une société. Le cas le plus fréquent concerne les gérants de SASU ou de SAS qui ont souvent l’occasion de se verser des dividendes comme rémunération. Depuis 2 ans, certains gérants ou leur comptable se contentent de payer la flat-tax sur ces dividendes et passent à côté d’une optimisation fiscale potentielle de plusieurs milliers d’euros au moment de la déclaration d’impôt un an après.

Comment sont imposés les dividendes?

Je commence par l’aspect théorique et nous verrons ensuite que c’est surtout la pratique qu’il convient d’étudier. Les dividendes peuvent être imposés de deux manières; vous pouvez tout à fait choisir l’une ou l’autre selon votre situation. Chaque année vous pouvez faire ce choix à nouveau selon ce qui vous arrange.

La première option est de subir la flat-tax (aussi appelé prélèvement forfaitaire unique). Vos dividendes subiront alors un taux de 30%. Plus précisément, vous paierez 17.2% de prélèvements sociaux et 12.8% d’impôts. Un gérant qui se verse 10 000 € de dividendes devra donc payer 3 000 € d’impôts à la flat-tax.

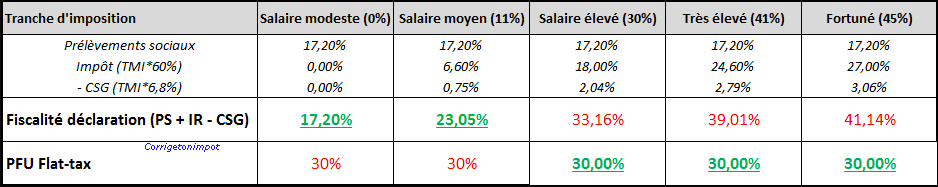

La seconde option est plus complexe mais s’avère souvent bien plus intéressante. Vous pouvez refuser la flat-tax et demander à ce que vos dividendes soient imposés dans la déclaration d’impôt sur le revenu. Le calcul devient alors bien plus complexe. Vous subirez toujours les prélèvements sociaux de 17.2%. Par contre, ce ne sera pas 12.8% d’impôts sur le revenu. A la place, les dividendes rentreront dans votre déclaration fiscale après un abattement de 40%. Ils subiront ensuite votre tranche marginale d’imposition qui peut être de 0%, 11%, 30%, 41% ou 45%. Notons aussi qu’une partie des prélèvements sociaux (la CSG soit 6.8%) deviendront déductibles (vous récupérerez donc 6.8% multipliés par la tranche fiscale).

A première vue on ne dirait pas que la différence est importante mais dans les faits, énormément de gens subissent la flat-tax sans réfléchir alors que la seconde option serait bien meilleure. Je vous propose quelques exemples chiffrés pour vous montrer l’impact du refus de la flat-tax avant de vous expliquer comment faire en pratique.

Flat-tax ou déclaration d’impôt? Un choix primordial pour optimiser les dividendes.

Au niveau de la théorie, il est facile de faire un tableau comparatif pour voir s’il vaut mieux subir la flat-tax ou l’impôt au barème pour les dividendes. Tout va dépendre de la tranche d’imposition, j’avais déjà expliqué le comparatif ici : flat-tax : faut-il cocher la case 2OP pour optimiser vos revenus de capitaux mobiliers?

On voit donc que pour les dividendes, la flat-tax n’est pas bonne si vous êtes dans une tranche à 0 ou 11% mais qu’elle devient intéressante à 30% ou plus.

De fait, la plupart des gens ou professionnels ont la réflexion suivante : refuser la flat-tax sur les dividendes est une stratégie pour les gens très modestes, inutile de faire le calcul…mais cette réflexion est complètement fausse! Ne faites pas cette erreur et prenez le temps d’étudier la situation. Je vois de nombreux dossiers où même avec 50 000 € voir plus de 80 000 € de dividendes, le refus de la flat-tax permet un gain fiscal très conséquent. C’est tout simplement car de nombreux facteurs peuvent jouer sur la déclaration d’impôt que l’on ne soupçonne pas toujours. Les deux raisons les plus fréquentes que je vois :

- le nombre de parts joue énormément. Un couple avec 2 enfants ou plus doit avoir énormément de revenus pour arriver dans la tranche à 30% (avec 100 000 € de dividendes ils sont toujours à 11%!!).

- Des contribuables ont souvent des réductions d’impôt qui sont perdues si non utilisés (Pinel notamment). Les dividendes imposés à la flat-tax ne peuvent pas être impactés par ces réductions d’impôt qui ne concernent que les revenus imposés selon le barème. Je vois fréquemment des gens aisés dans une tranche à 30% ou plus qui ont tout intérêt à refuser la flat-tax afin de subir l’imposition au barème juste pour optimiser les réductions afin de ne pas les perdre.

Il y’a aussi pleins d’autres particularités possibles, mon conseil est le suivant : faites-toujours le test pour vérifier si l’impôt des dividendes dans la déclaration fiscale ne serait pas meilleur que la flat-tax même avec des revenus très importants!

Exemple

Mr et Mme Corrigetonimpot ont 2 enfants. Mme est en micro-entreprise avec 25 000 € de chiffre d’affaires BNC. Mr gère une SAS et se verse 80 000 € de dividendes. Quel mode d’imposition choisir pour les dividendes?

1- Si Mr opte pour la flat-tax, il subira 80000*30% soit 24 000 €.

2- Si Mr opte pour la fiscalité au barème, la fiscalité sur ces dividendes sera de 17 299 € en tout.

On est sur un couple qui a plus de 100 000 € de revenus mais la flat-tax sur les dividendes est très pénalisante! En faisant le bon choix, l’économie est de plus de 6 000 €!

Je peux faire de tels exemples comme ça sur pleins de sujets avec des hauts revenus où la flat-tax sur les dividendes est en fait une mauvaise idée. Une bonne partie des dirigeants de SASU que je croise font cette erreur et peuvent bénéficier d’une restitution énorme et faisant les bons choix. Cette erreur est fréquente car la flat-tax est prise d’office par défaut, les gens pensent à tort que c’est un bon choix dès qu’on a un peu de revenus. Mais c’est aussi surtout parce que le fait de prendre l’autre option nécessite un peu de technicité fiscale dans la pratique.

Comment choisir le mode d’imposition sur vos dividendes dans la déclaration d’impôt?

Dans la pratique, beaucoup font le mauvais choix car la flat-tax est prise par défaut l’année où vous percez les dividendes. Si vous voulez opter pour une imposition dans la déclaration (très souvent le meilleur choix), il faudra remplir des cases spécifiques dans la déclaration d’impôt l’année qui suit. Il est alors probable que certains oublient, que l’expert-comptable qui ait géré la flat-tax ne soit pas celui qui fasse la déclaration etc…

Exemple

Mr Corrigetonimpot perçoit 10 000 € de dividendes en octobre 2025. Il va payer immédiatement la flat-tax de 30% soit 3 000 € (si votre revenu fiscal est modeste, vous pourrez subir seulement 17.2% et payer les 12.8 % restants l’année suivante).

S’il veut éviter la flat-tax, il devra attendre la déclaration d’impôt en mai 2026. Il demandera alors à ce qu’on lui rembourse les 3 000 € et sera imposé à la place selon le barème des tranches d’imposition.

Au moment où vous percevez les dividendes, il n’est souvent pas encore possible d’anticiper si la flat-tax est le meilleur choix ou non car l’option pour la déclaration nécessite de connaître la totalité de vos revenus de l’année ce qui n’est pas encore possible. Voyons donc le formulaire qui sert d’abord à déterminer le prélèvement de la flat-tax l’année de perception des dividendes puis nous évoquerons ensuite les cases à remplir dans la déclaration de l’année suivante selon que vous conserviez ou non ces 30%.

Déclaration 2777 pour la flat-tax sur les dividendes.

Si vous percevez des dividendes via un placement bancaire, la flat-tax sera prise par la banque à la source. Par contre si vous gérez une société et que vous vous versez des dividendes, il faudra suivre une démarche particulière. C’est souvent l’expert-comptable qui fera le travail suivant :

- Vérifiez que vous pouvez vous verser le montant des dividendes choisi (capital social libéré, bénéfice distribuable suffisant, certains postes amortis etc…).

- Rédiger un procès-verbal de l’assemblée générale précisant la distribution des dividendes.

- Remplir le formulaire Cerfa 2777 qui précisera le calcul de la flat-tax et autorisera le fisc à prélever l’impôt.

J’insiste à nouveau mais c’est important. La flat-tax est donc prise automatiquement l’année où les dividendes sont versés. Sauf exceptions si votre revenu fiscal de référence de l’année N-2 est inférieur à 50 000 € (75 000 € pour un couple) où vous pouvez alors subir seulement les prélèvements sociaux et attendre un an pour payer les 12.8 % restants.

Exemple – partie 1

Mr Corrigetonimpot est gérant de SAS, il se verse 10 000 € de dividendes en 2025. Nous allons détailler les différentes étapes possibles pour optimiser la fiscalité des dividendes à travers un exemple en trois étapes.

En 2025, il doit faire les formalités administratives décrites pour percevoir les dividendes et il va payer la flat-tax :

- dans la majorité des cas, il va payer 30% en 2026 soit 17.2% de prélèvements sociaux (1720 €) et 12.8 % d’impôt (1280 €).

- Si son revenu fiscal est sous le seuil et qu’il en fait la demande, il paiera les 17.2% (1720 €) en 2025 mais il pourra attendre la déclaration d’impôt de mai 2026 pour payer les 1280 € restants.

Par la suite, tout va se passer sur la déclaration d’impôt de l’année suivante. Il faudra être particulièrement attentif.

Déclaration d’impôt pour les dividendes : les cases 2CK, 2OP, 2DC et 2BH.

La déclaration d’impôt sert à imposer tous les revenus de l’année précédente. C’est pour cela qu’il faut attendre l’année suivant la perception des dividendes (et le paiement de la flat-tax) pour pouvoir opter pour l’imposition au barème et refuser la flat-tax.

Il faudra alors beaucoup d’expertise car les cases ne sont pas toujours remplies. Il est très fréquent que les dirigeants de SAS doivent remplir les bonnes cases…même s’ils veulent conserver la flat-tax! Figurez-vous que la déclaration d’impôt est prévue pour ponctionner à nouveau la flat-tax… tout en vous remboursant le montant déjà payé l’année passée. Une opération totalement neutre mais nécessaire car cela servira à calculer le revenu fiscal de référence par ailleurs. Votre premier réflexe est donc de vérifier et remplir les cases suivantes si elles sont vides :

- Les dividendes perçus l’an passé doivent être mises en case 2DC et 2BH. En procédant ainsi, cela va engendrer à nouveau l’imposition à la flat-tax mais au taux de 12.8% (la déclaration d’impôt ne traite pas les prélèvements sociaux de 17.2%).

- La flat-tax déjà payée l’an passé doit être mise en case 2CK mais uniquement pour la partie impôt soit les 12.8%. En procédant ainsi, cela va engendrer le remboursement de ce que vous aviez payé.

Exemple – partie 2

Sur la déclaration d’impôt 2026, Mr doit vérifier que les dividendes de 10 000 € perçus en 2025 soient bien indiqués en 2DC et 2BH. Il est très fréquent pour les dirigeants d’entreprise qu’il faille corriger ces cases qui sont souvent vides.

Il faudra aussi absolument qu’il mette le montant de la flat-tax payée dans la case 2CK mais uniquement la partie « impôt ». Dans notre exemple, il mettra donc le montant de 1280 € en case 2CK.

Du fait que la case 2DC et 2BH soient remplies, la déclaration va engendrer 12.8% d’impôt soit 1280 €. Du fait que la case 2CK soit remplie, la déclaration va rembourser le montant indiqué soit 1280 € remboursés.

Cette étape peut vous paraître inutile mais elle est primordiale! Déjà elle permet de gérer les situations où les contribuables n’ont pas payé les 12.8% si leur revenu fiscal leur permettrait de l’éviter comme expliqué précédemment (la case 2CK ne sera alors pas remplie et ils paieront les 12.8% comme prévu un an après via la déclaration). Ensuite, l’impact sur l’impôt est totalement neutre si 2DC et 2CK sont remplies comme mis dans l’exemple mais les dividendes seront pris en compte dans le revenu fiscal de référence. C’est une obligation car cette notion joue sur énormément d’aspects et vous risquez un redressement si vous ne le faites pas. J’ai expliqué cette notion ici : à quoi sert le revenu fiscal de référence? Enfin, c’est en remplissant ces cases que vous pourrez annuler la flat-tax et faire en sorte que vos dividendes soient imposés au barème de l’impôt ce qui est souvent le meilleur choix.

Il vous suffit ensuite de cocher la case 2OP. En procédant ainsi, les cases 2DC et 2BH ne feront plus le calcul de la flat-tax (12.8% ici). A la place, la case 2DC fait que les dividendes seront ajoutés au revenu imposable après abattement de 40% (et donc soumis au barème de l’impôt). Puis la case 2BH fera en sorte que vous bénéficiez de la CSG déductible. Vous subirez donc une imposition via la déclaration et vous serez en parallèle remboursé de la flat-tax de 12.8% payée à tort via la case 2CK.

Exemple – partie 3

Mr Corrigetonimpot a rempli les cases 2DC, 2BH et 2CK correctement. Il va faire une première simulation de la déclaration d’impôt sans cocher la case 2OP et il note la fiscalité finale. Ensuite, il va refaire la même déclaration mais en cochant la case 2OP pour voir si en optant pour le refus de la flat-tax, il y’a un gain. Il gardera la meilleure des deux options. Dans la majorité des cas, il sera mieux de cocher la case 2OP et vous verrez un gain fiscal important si vous avez eu beaucoup de dividendes.

Afin que tout soit clair, je vous joins le tutoriel vidéo complète que nous avions vu lors d’une des formations du mardi (direction la rubrique « formation » du site pour voir les suivantes).

Peut-on corriger l’imposition des dividendes sur les années passées en cas d’erreur?

Vu la complexité des déclarations et surtout le gain fiscal potentiel entre les deux options, il est très fréquent que les dirigeants me consultent pour faire une correction rétroactive. Si vous suivez mon site régulièrement, vous savez qu’on peut corriger la déclaration de l’année en cours et celle des deux années passées. Pour autant, le gouvernement a mis en place la flat-tax en précisant que l’option serait irrévocable. Mais jusqu’à présent dans la pratique, je constate que le fisc accepte la plupart des demandes de correction rétroactives si elles sont faites correctement.

Je ne peux que vous conseiller de me consulter pour vérifier les déclarations passées et celle de l’année en cours. Vous pouvez me joindre ici : vérification offerte des déclarations d’impôt. A chaque gérant de société qui se paie en dividendes, il est fréquent de pouvoir récupérer fiscalement un montant important.

Bonjour Thibault,

Je ne sais pas si j’utilise la bonne case pour vous poser une question et je ne pas réussi à trouver le replay de la formation poser vos questions auquel je n’ai pu assister.

Certains IFU indiquent le même nombre en case 2DC et 2BH, d’autres indiquent en 2BH le total 2DC+TS+TR. Qui a raison et dois-je corriger pour faire ma déclaration ?

Merci.

Brigitte.

Bonjour,

Il faut respecter chaque IFU, cela dépend des supports investis. Par contre si vous avez 2 ifu du même placement avec des chiffres différents, il faut voir avec la banque.

Bonjour,

Merci beaucoup pour cet article et détails.

C’est ma première déclaration en tant que gérante (EURL soumise à l’IS, TNS) et j’avoue être un peu perdu.

Je me suis versée un revenu totale de 33000 € en décembre 2024 (15000 en salaire et 18000 en dividende). J’ai malheureusement oublié de remplir le formulaire 2777.

Puis je faire un rattrapage sur ma déclaration d’impôt sur le revenue ?

A ce stade, j’ai indiqué :

– 18000€ en 2DC et 0 en 2BH.

– 34428 € en 1GB (revenu totale de 33000 + charges sociales)

Est ce que cela vous semble cohérent?

Merci beaucoup de votre aide,

bonjour, Tres interessant, votre article. Cela marche-t-il pour les dividendes venant de l’etranger. Je vis actuellement en GB mais prevois de revenir en France l’annee prochaine. J’ai achete des parts dans une societe qui achete et developpe des proprietes, entrepots etc. Ils me versent une somme fixe tous les trimestres. Chaque portfolio (j’en ai 3) est d’une duree de 5 ans (c’est-a-dire qu’a la fin du contrat, ils me rembourseront le montant investi ou je pourrai le reinvestir pour 5 annees de plus). Ces dividendes sont mes revenus principaux. Si je paie 30% d’impots, cela sera une catastrophe financierement parlant. Je me demandais donc s’il etait possible de les declarer sur les revenus, bien qu’ils ne soient pas des investissements francais. Merci.

Bonjour,

Sur un cas aussi particulier, il faut faire l’étude en amont pour voir si la convention entre les 2 pays change quelque chose.

Bonjour,

j’ai vendu le fonds de commerce de ma SAS que j’ai depuis plus de 40 ans pour 54 000 €. Comment sera imposée sur le revenu cette vente étant donné que je peux bénéficier de l’exonération totale des plus values sur cette vente (moins de 500000 € Article 238 quindecies du code des impôts) ?

Merci pour votre réponse,

Bien cordialement,

Bonjour,

Je vous remercie pour toutes ces précisions et pour le partage de ces informations.

J’ai souhaiterai avoir votre conseil et avis concernant mon cas plus précisemment.

Je me suis PACSE en 2023 et ai pour la dernière année la possibilité de déclarer mes revenus 2023 soit de manière séparée soit en commun avec ma compagne. Nous avons également un enfant à charge.

Voici nos revenus :

• J’ai touché un salaire de 34109€ et un revenu foncier de 2300€.

• Ma compagne elle a touché un salaire de 34047€.

• J’ai pu également me distribuer en 2023 (sur l’exercice 2022) un dividende de 150k€ sur lesquels j’ai déjà payé la flat tax (45k€) lors de la distribution.

Premier point : A la vue de nos revenus (nous sommes dans la tranche des 30%), j’en conclu que le paiement de la flat tax paraît plus favorable que de passer au barème progressif de l’impôt. Mon analyse est-elle la bonne ? ou voyez-vous une optimisation possible ?

Second point : Serait-il plus favorable de déclarer séparément ou en commun ?

Je vous remercie par avance pour votre retour et vos conseils.

Bien cordialement,

Ben

Bonjour,

Sur une telle demande, il faut faire plusieurs simulations et garder la meilleure solution. Cela prend du temps et si vous voulez une assistance, je passe nécessairement par un devis.

Bonjour, bien qu’étant dans une tranche à 11%, l’option de la case 2OP apparaît défavorable . J’oublie quelque chose ? La situation est fort simple : couple de retraités, 2 parts, les 2 retraites = 46413€. Les autres revenus sont exclusivement des revenus bancaires : Case 2DC = 514€, 2TR = 5188€, 2BH= 5701€, 2CK = 730€. En cochant la case 2OP, je parviens à un impôt de 1758 €. En ne la cochant pas, je parviens à un résultat de 1672 €. (j’ai utilisé le simulateur du gouvernement).Ces résultats vont donc à l’encontre de vos conseils. Quelque chose m’échappe ? Merci, cordialement.

Bonjour,

Impossible de vous dire sans étudier mais c’est possible. Certains calculs spécifiques comme la décote ou l’abattement personnes âgé peuvent amener à cela.

Bonjour, décembre 2023 j’ai perçu 150000€ de dividendes suites à une vente immobilière d’une sci imposé a l’is.

la flat taxe a déja été déduit lors du versement des dividendes, j’ai déja payé 45000€.

Je suis célibataire avec un enfant à charge, je ne paye pas d’impôt.

J’imagine que dans tout les cas au vu de la somme perçu c’est plus avantageux de garder la flat taxe ?

Bonjour,

Il y’a des chances mais je ferai quand même le test, on ne sait jamais !

Bonjour,

Peut on récupérer la part de flat tax versée sur des dividendes non perçues svp ?

Ma société était florissante en 2021 et a permis une distribution de dividendes en 2022.

Or, au moment de la prise des dividendes, l’entreprise a rencontré des difficultés économiques et je n’ai pas pris la totalité des dividendes mais j’ai payé la totalité de la flat taxe.

en 2023, la situation s’est aggravée et au 31/12/2023, la part des dividendes non versés et toujours en compte courant. Ne pouvant redresser la situation, je vais procéder à une dissolution liquidation.

Puis je récupérer la part de la flat taxe payée en 2022 sur la distribution 2021 sur la part des dividendes non prises ?

merci

Bonjour,

J’espère bien oui, l’avance de flat tax est récupérée peu importe la situation ! Il faut bien penser à remplir la case 2CK !

Bonjour Thibault,

Merci pour les informations apportées.

Mon cas est très simple, je suis celibataire et j’ai eu 12 000 euros de revenues au cours de l’année 2022. Si je me verse 15 000 euros en dividendes avant la fin de l’année, je serai imposé au taux de 11% sur les 12 000 + 9000 (15 000 x 60% ). Ce qui fait 2310 euros d’impot sur le revenu ( 21 000 x 11%). Mes calculs sont-ils bons? Et j’ai toujours droit au réduction d’impôts pour les dons réalisés sur l’ensemble de revenus ou les revenues de dividendes sont exclues? Merci d’avance pour votre retour!

Bonjour,

C’est un peu plus complexe car il y’a aussi la décote à prendre en compte : https://www.corrigetonimpot.fr/decote-impot-revenu-calcul-declaration/

La réduction pour don s’applique uniquement si vous refusez la flat-tax sur les dividendes.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

BRAVO !

Super pédagogue et efficace, vous vous mettez vraiment à la place du contribuable, ça fait plaisir !

Merci!

Bonjour,

Je suis dans le cas où j’ai déclaré 115 000 € de dividendes sur les revenus 2022. J’ai payé la flat tax sur cette somme en 2022. Ayant un foyer comprenant 5 personnes, j’ai fait la simulation des 2 options et l’imposition au barême est ressortie comme étant la plus avantageuse pour moi en indiquant un remboursement conséquent.

Au moment de la déclaration, j’ai donc coché toutes les cases requises (2DC, 2BH, 2CK et 2OP) en indiquant tous les montants comme sur la simulation. Je reçois instantanément une situation déclarative m’indiquant un remboursement d’environ 7000 €.

Fin juillet, je reçois l’avis de d’imposition, sur lequel aucun éléments n’apparaît. Le service des impôts a traité ma déclaration sans prendre en compte le versement des dividendes…ne sont pris en compte que les traitements et salaires…. Auriez vous une idée de la raison pour laquelle les RCM n’ont pas été pris en compte ?

J’ai appelé le service des impots qui m’a proposé un RDV téléphonqiue avec un conseiller en septembre.

Merci par avance pour vos éclairages. Cordialement

Bonjour,

Alors clairement, je n’ai jamais vu ça. Faites attention avec le rdv téléphonique, c’est rare d’avoir une personne calée (normal sur un sujet aussi difficile) et ça n’a aucune valeur juridique. Vous pouvez éventuellement m’envoyer vos déclarations via ce service et je vous dirai si j’ai matière à facturer une aide ou non : https://www.corrigetonimpot.fr/et-si-vous-aviez-fait-une-erreur-sur-vos-declarations-dimpot-pouvant-donner-lieu-a-remboursement/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Votre site est très intéressant !!

Cependant, je n’ai pas trouvé de réponse en tant que non résident fiscal Français.

Je suis résidente retraitée à l’étranger, je suis résidente fiscale à Maurice, je perçois une retraite Française qui est déclarée en France.

J’ai 1 part 1/2 de quotient familial.

Il y a une convention avec la France et mon pays de résidence.

Je perçois des dividendes en Dollar Usd (dont je n’ai pas subit de prélèvement de flat-tax au paiement), j’ai fais la conversion en € d’après le taux de la Banque de France au moment où je les ai perçu afin de les déclarer.

Je sais que le non-résident est soumis à un taux minimum d’imposition de 20 % jusqu’à 27 478 € de revenu net imposable (pour les revenus perçus en 2022) et de 30 % au-delà.

Pour ma part, si j’ai bien compris, la somme de ma retraite Française et les dividendes perçus seront pris globalement et calculés comme ci-dessus dans la mesure où je suis imposée au barème progressif ?

Par contre, si j’opte pour le taux moyen d’imposition, est ce que les deux sommes ( retraite et dividendes) serviront à calculer mon impôt à payer ?

Je suis un peu perdue entre le taux moyen, la flat-tax et le prélèvement à la source, c’est compliqué !!

Merci de m’éclairer.

Bonjour,

Je suis un particulier avec 2,5 parts.

Je voudrais savoir si votre explication est valable pour des revenus de SCPI et de crowdfunding ?

Merci

Bonjour

Merci pour ces informations

Mais qu’en est-il lorsque ceux qui se versent des dividendes sont des particuliers svp ?

Nous avons fait un investissement à Bali

Une location qui dégage des dividendes que nous nous souhaitons transférer

Nous sommes un peu perdu.

Merci

Par avance pour votre réponse

Bonjour M. DIRINGER

Je viens vers vous pour avoir votre avis s’ils vous plaît.

C’est très important pour moi.

En 2022 j’ai pris ( premier fois) 26000€ de dividendes et mon comptable a versé 4472€(17,2%) de prélèvements sociaux . Cette année j’ai reçu la déclaration pré rempli où les casses 2DC et 2BH sont pré rempli 26000€ et le montant à payer est 3328€(12,8%).

Est-ce que pour mon cas c’était le meilleur choix que le chargé de mission a fait ?!

Je vous rappelle qu’on est en couple avec deux enfants, et pour les revenus N-2 n’est dépassé pas 16000€ en total et je suis gérant de SASU.

Je vous remercie d’avance

Bien cordialement

Bonjour,

Si les 12.8% n’ont pas été payés l’an passé il est normal qu’ils ne figurent pas en case 2CK. Maintenant le meilleur choix c’est à vous de le faire sur la déclaration 2023. Vous faites une simulation sans la case 2Op et une autre avec la case 2OP et vous gardez la meilleure des deux.

Cordialement.

Bonsoir

Je vous remercie pour votre réponse. Quand je coche 2OP , mes impôts passe du 3328€(12,8%) à 0€.

J’ai peut la cocher, c’est légale ?

J’aurais pas des problèmes avec les impôts ?

Merci d’avance

Si c’est bon, vous aurez un bon don de ma part !!!

Oui c’est normal, le refus de la flat-tax est bien meilleur. Et si votre entreprise a déjà payé la flat tax l’an passé, vous en êtes remboursé avant de subir une fiscalité bien plus faible.

Bonjour,

malheureusement je n’ai pas les même facilités à comprendre que les autres personnes qui vous lisent.

Je suis retraité non-salarié depuis le 1er janvier et je désire prendre 10000€ de dividende, donc 7000 pour moi et 3000 pour l’état. Je ne veux en aucun cas modifier les impots de mon couple, ma femme ayant de plus importants revenus que les miens. Dans quel case inscrire les 7000€

Bonjour,

Si vous prenez les dividendes en 2023, tout se passera sur la déclaration d’impôt 2024 donc l’an prochain. Si vous prenez 10 000 de dividendes, votre entreprise paie immédiatement 30% soit 3000 €. Puis sur la déclaration 2024 Si rien ne change, il faudra mettre 10 000 en case 2DC et 2BH, 1280 en case 2Ck. Ensuite vous ferez une simulation en cochant 2OP et une sans cocher et vous gardez la meilleure.

Cordialement.

Bonjour

Très très belle explication

si je me suis versé 20000 euros net de dividende et mon comptable va payer la flax tax de 30% ce qui fait un total de 6000 euros donc 26000 euros

Sur les impots de revenu je dois déclarer 20000 euros et ensuite je peux faire la demande 2DC, 2BH et 2CK pour demander le remboursement de 2560 euros car c’est plus interessant pour moi

Bonjour,

Oui vous avez tout compris!

Bravo.

Retraité des finances publiques et ancien spécialiste de ces questions j’ai dû m’y replonger pour aider un membre de ma famille.

Votre lecture, que du bonheur (mais si).

Clarté, bon sens, mais aussi bon esprit, objectif, pas revanchard ni aigri.

Cela participe à l’acceptation du principe de l’impôt tout en payant son dû. Optimiser n’est pas un vice.

Vous venez de le démontrer.

Bonjour et merci beaucoup!

Merci pour ces explications très claires

« le nombre de parts joue énormément. Un couple avec 2 enfants ou plus doit avoir énormément de revenus pour arriver dans la tranche à 30% (avec 100 000 € de dividendes ils sont toujours à 11%!!). »

Bonsoir, non car vous omettez le plafonnement des 1/2 parts. Avec un revenu fiscal de référence inférieur à 74000€ et 2 enfants, nous atteignons le plafond, passons à 2,5 parts et atteignons la tranche des 30% et la flat tax devient plus intéressante.

Bonjour,

Non pas sur mon exemple, il faut aller bien plus haut pour que le plafond du quotient s’applique et que la tranche à 30% « surprise » arrive. 100 000 € de dividendes au barème cela donne 60 000 imposable et pour 3 parts on est tranche à 11% et bien loin de subir le quotient.

Cordialement.

Bonjour

si je vends pour 1 200 000 € de parts de sociales, avec taux d’imposition actuel de 8,3% il est donc préférable de refuser la flat taxe, n’est ce pas, mais sur quelle base seront calculés mes impôts l’année suivante?

merci

Bonjour,

Il ne faut pas regarder le taux à la source qui n’a aucune utilité. Il faut regarder la tranche d’imposition. En plus, cette dernière va changer avec une telle somme de dividendes. Il faut faire la simulation mais sur un tel montant il y’a de grandes chances que la flat tax soit la bonne solution.

Bonjour et merci pour cet article.

Cette réflexion s’applique telle aussi sur une SCI ?

Pour cause de divorce et d’incapacité de collaboration des associés (mon ex mari et moi même) nous devons fermer la SCI.

Bonjour,

Cela s’applique pour tous les dividendes oui.

Cordialement.

Très bien merci.

J’aimerais savoir comment réduire le montants d’impôts dividendes sachant que je veux réinvestir dans un SCI par exemple ou dans ma résidence principale.

ai-je un moyen ?

Si oui pensez-vous pouvoir m’aider au travers de rdv ?

Je vous remercie par avance pour votre réponse

Cordialement

Bonjour,

Je cherche des infos pour calculer mon revenu fiscal de référence pour l’année prochaine, et accéssoirement, ne pas changer de tranche :p

Vous notez : « le nombre de parts joue énormément. Un couple avec 2 enfants ou plus doit avoir énormément de revenus pour arriver dans la tranche à 30% (avec 100 000 € de dividendes ils sont toujours à 11%!!). »

Je suis dans le cas : couple + 2 enfants, mais ma comptable me dit que pour le calcul du revenu de référence, on prend les dividendes bruts sans tenir compte des 40% d’abattement. Donc dans votre exemple, 100 000 euros. A 100 000 euros, famille de 4, on est pourtant à la tranche des 30%, non ? Ou je n’ai pas saisis…

Dans notre cas, on est à 37 600 de revenu + 40 000 de dividendes, et je suis en train de calculer notre dernier salaire de l’année pour ne pas basculer ds la tranche des 30% :p

Pouvez-vous me confirmer votre ex de 100 000 euros ?

Merci d’avance !

Bonjour,

Il faut déjà faire attention à la différence entre revenu fiscal de référence et revenu imposable; vous avez un article sur le sujet dans la rubrique « impôt ». Le revenu imposable sert pour les tranches et va subir un abattement si on prend le régime hors flat tax. En revanche le revenu fiscal est différent et c’est possible qu’il ne subisse pas l’abattement. Vous pouvez faire une simulation via le simulateur impot gouv car l’outil donne le revenu fiscal et le revenu imposable.

Bonjour, et merci pour vos réponses intéressantes. Une question assez urgente. J’ai fait appel à une plate-forme de trade étrangère pour la première fois. J’ai fait un profit de 102473 euros. Le trader me demande de payer la flat taxe de 30 % pour pouvoir récupérer les profits. Par contre je n’ai pas les 30400 euros demander. Je gagne 2900 euros par mois environ soit 32926 euros au total. Je suis pacsé et avec ma conjointe notre revenu fiscal de référence est de81751 euros. Mon compte de trading est bloqué en attendant. Si j’ai compris je peux refuser là flat taxe mais seulement les 12,8 ou les 17,2 %? Il ne m’a pas parlé de l’IFOP. J’ai versé 11 000 euros pour l’instant. Est t’il possible de tout refuser ou est qu’une partie des 30 % est déductible du profit immédiatement avant virement sur mon compte? Pas possible selon le trader . Merci pour votre réponse rapide car cela fait 3 semaines que je ne peux récupérer mes gains .Bien cordialement–

Bonjour,

Malheureusement pour les opérations étrangères je ne peux pas aider car on a des règles particulières qui changent selon la convention fiscale entre la France et le pays concerné. Il faut trouver un spécialiste fiscal entre les deux pays et c’est compliqué.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour Monsieur,

Dirigeante/Présidente de Sasu, j’envisage de me verser 100 000 euros de dividendes en complément de mes revenus 2022 (suis assimilée salariée) ; néanmoins, j’hésite entre Imposition FLAT TAX et barème progressif.

Sauriez-vous m’aider dans le choix a faire… je n’aimerais pas me tromper dans le choix de mon imposition.

Voici les éléments principaux

Pour le moment TM : 30%

Brut 2022 : 53000

Net imposable 2022 : 43 325

Plafond utilisable 2022 (4’403) : je verserai en décembre 2022 sur PERI/PER : 4400 €

Don annuel : 400 euros – Réduction IR 75 %

Déficits fonciers antérieurs non déduits des autres revenus : 4022 sur revenus 2021 (à reporter en 2023 sur IR 22) Il faut tenir compte de 2’417,50 euros de déficit foncier, applicables sur revenus 2022 (échéance + assurance prêt PINEL) 6’439,50 seront à reporter en 2024 sur IR 23.

Pinel : non livré, perspective donnée ce jour pour livraison mars 2023 (aurait dû l’être en mars 2022 mais écoulement échu des 30 mois seulement en mars 2023) ; selon nouveau texte, rallonge possible jusqu’au 11/09/2023 pour ne pas perdre le bénéfice du PINEL.

De ce fait, pas de défiscalisation possible de 4152 € sur revenus 2022.

D’avance, merci

S.sto

Bonjour,

Pour une étude détaillée, je vous conseille un visio d’une heure : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Je vous conseille aussi vivement de bien lire mon guide Pinel , il y ‘a des centaines d’euros d’économie à la clé. https://www.corrigetonimpot.fr/livre-comment-faire-declaration-impot-pinel/

Bonjour,

Merci pour votre article précis.

Il n’est étrangement pas facile de trouver des détails sur le chemin à suivre pour remplir cette déclaration.

Je n’arrive pas à répondre à une question à la lecture de votre article cependant.

J’ai pris 84589 EUR dividendes en 2021. Ma société a donc réglé au moyen de la flat taxe 12,8% + 17,2% à la source soit 25376 EUR.

Quelques mois après je reçois mon avis d’imposition et là surprise on me réclame a nouveau le 17,2% de CSG.

J’ai rempli au moment de ma déclaration 2DC pour 84589EUR et 2CK pour 10827 EUR (12,8%).

Aurais-je dû remplir une autre case? Ou différemment? Il me semblait que 2BH était pour les personnes souhaitant être au barême progressif?

Si vous avez une solution ou un éclairage je suis preneur.

D’avance merci pour votre lecture,

Thomas

Bonjour,

Sur des cas comme celui-ci, je préfère vous orienter vers une conférence en visio d’une heure. Je préfère voir l’ensemble de la déclaration et l’avis d’impôt avant de me prononcer pour éviter une erreur ou un mauvais conseil. https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Nous sommes gérant d’une SAS et nous nous sommes versés des dividendes en 2022 suite au bilan de 2021. A date nous avons appliqué la Flat tax (12.8+17.2). Nous avons également des revenus salarial issus de notre activité et également un crédit d’impôt suite à la souscription de parts dans notre PME. Du coup si je comprend bien, en cochant la case 2 OP, mon crédit d’impôt va venir gommer une partie de mes impôt de base mais également des 12,8% prélevés initialement sur nos dividendes (Dans la limite de la niche fiscale, soit 10 000€) ?

Bonjour,

Le crédit d’impôt restituant la flat-tax ne compte pas dans le plafond des niches fiscales. Il faudra faire le test avec la case 2OP. Mais si vous cochez, les dividendes passeront au barème puis il y’aura un crédit d’impôt pour PME et un autre avec les 12.8%. Attention, il est aussi possible qu’il vaille mieux ne pas cocher la case 2op. Auquel cas on vous reprendra 12.8% et on vous rendra 12.8% sous crédit d’impôt.

Cordialement.

Merci pour la qualité de votre site.

J’aide un ami dans ses déclarations fiscales et je ne trouvais pas de réponses satisfaisantes à mes interrogations qui ne portaient pas sur l’application du régime, mais sur le remplissage des cases de la 2042 et 2777.

Vos dires ont parfaitement répondu mes attentes.

Encore une fois un grand Merci.

Merci pour votre retour.

Bonjour

Je suis gérant d’une SASU et j’envisage de me verser des dividendes sans rémunération autre a cote

Par contre je suis également en statut de LMP avec de gros déficits es ce que ce déficit va venir gommer mon imposition des dividendes

Bonjour,

Non, les dividendes sont fiscalisés à part et le déficit du LMP ne jouera pas dessus.

Bonjour, est-ce valable aussi pour des dividendes venant d’une sci a l’is suite à une vente immobilière ? Notre sci à toujours été Une coquille vide,le seul bien de la sci à été vendu. Nous souhaitons nous verser des dividendes, nous gagnons moins de 25000€/an pers seule et moins de 50000€/an pour un couple.

Donc le choix de ne pas accepter la flat-tax est une évidence.

Merci d’avance pour votre réponse.

Bonjour,

Il me semble que oui, à vérifier avec le professionnel qui gère la vente. Faites bien les deux simulations pour s’assurer que le refus de la flat tax sera bien le bon choix.

Bonjour monsieur,

Merci pour votre article qui super intéressant.

Cependant, j’ai une question qui reste la plus simple du monde mais où les experts comptables ne sont jamais d’accord.

Il vaut mieux des revenus TNS ou des dividendes ????

Merci pour votre réponse.

Bonjour,

Impossible de répondre, tout dépend du CA, de la situation du foyer fiscal, des besoins, des charges etc… pour cette question il faut faire quelques heures de simulations pour chaque situations afin de trouver la meilleure solution.

Cordialement.

Bonjour,

Merci de ces explications très claires. J’attends l’avis de mon comptable et ferai les calculs après.

Je suis actuellement en retraite et dirigeant de ma SASU.

Mon épouse est en pré-retraite. Nous ne payons pas d’impôts au titre des revenus 2021 car comme pour 2020 nous avons bénéficié d’importantes réductions fiscales suite au rachat de trimestres. Mais pour nos revenus (salaires et retraites) qui avoisineront les 100 000 euros, il peut s’avérer utile de faire le calcul car j’envisage de me servir 10 000 euros de dividendes.

Au besoin je reviendrai vers vous.

Bien cordialement

Bonjour,

Je suppose que le montant des dividendes perçus vient impacter le Revenu Fiscal de Référence de l’année de déclaration.

Mais, sur 10.000 € de dividendes perçus, avec application de la flat tax, le RFR est-il impacté de 7.000 € ou bien de 10.000 € ?

Merci de votre retour et bien sincèrement.

Bonjour,

Très bonne question. Je pense que si on prend la flat tax le fisc retiendra la totalité des dividendes pour le RFR et que si on la refuse il retiendra 60% de la valeur pour le rfr. Mais je peux me tromper c’est juste mon intuition. Pour le vérifier, vous pouvez utiliser le simulateur impot.gouv et faire deux simulations en remplissant les cases car le simulateur calcule le rfr en plus de l’impôt.

Je vous remercie pour votre réactivité et votre suggestion !

La notion de RFR est d’autant plus importante qu’elle représente un seuil dans certaines situations.

Par exemple pour rentrer dans les critères du BNC pouvant relever de « l’option fiscale libératoire » lorsque l’on a, entre autres, des revenus liés à la micro-entreprise.

Bien sincèrement,

Bonjour,

Oui tout à fait, de manière générale plus le RFR est bas mieux on se porte à tout niveau.

Bonjour,

merci beaucoup pour cet article.

je suis en SASU, en 2021 j’ai perçu 15000€ de dividendes – 4500€ de flat-tax

Sur ma déclaration d’impôts, en complétant les cases 2DC, 2BH et 2CK l’estimation de mon impôt après crédit d’impôt est estimé à 1083€.

Quand je fais le comparatif en cochant la case 2OP, l’estimation de mon impôt après crédit d’impôt est estimé à 1557€.

j’en déduis que la deuxième déclaration reste plus intéressante car même si je paye 474€ d’impôts en plus, je vais aussi être remboursé des 12.8% payés en 2021 soit 1940€

pouvez vous me confirmer que ma réflexion est logique.

Dans ce cas, pouvez vous me dire que quelle façon je vais être remboursée des 1940€ ? sur mon compte personnel ou sur mon compte professionnel ?

Merci pour votre aide précieuse

Bonjour,

Normalement les 1940 sont mis en 2Ck et sont remboursés dans les deux simulations. Il faut garder celle qui permet la meilleure restitution.

Cordialement.

Merci pour votre réponse

si j’ai bien compris le remboursement des 1940€ est déjà comptabilisé dans le calcul de l’impôt restant à payer ou à rembourser.

Ainsi, mon cas, j’ai tout intérêt à conserver l’imposition des dividendes sur la flat-taxe pour un impôt estimé à 1083€.

d’avance merci pour votre confirmation

bien cordialement

Bonjour,

les sommes à déclarer en 2DC et 2BH doivent elles être nets ou bruts.

ex. je me suis versé 10 000 euros de dividendes en 2021 soit 12 077 avec les PS (17,2%)

je déclarer 12 077 ou 10 000 ?

Cordialement

Bonjour,

Vous devez mettre le montant brut donc 12077. Et j’imagine qu’ici vous n’avez pas payé les 12.8% donc la case 2ck est vide si c’est bien le cas.

Bonjour

J’ai vendu mes actions de société quelle est la meilleure solution. Là flat tax et déclarer la plus value avec l’abattement pour durée de détention ?

Je vous remercie du conseil

Bonjour,

Impossible de vous répondre, tout dépend de votre situation globale et de comment ça a été fait. Vous pouvez me solliciter via une formation en visio ou voir avec un expert-comptable : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Bonjour,

Pour faire suite à mon message précédent je me permets de poser ma question différemment pour être certain d’avoir bien compris votre réponse : est-ce que cela signifie que la case 2DH (et probablement 2CH également si j’avais choisi l’IRPP à l’époque plutôt que le PFL pour mon assurance vie de plus de 8 ans avec des versements effectués avant le 29-sept-2017) n’est en aucun cas influencée par la case 2OP ? Et donc par exemple que le PFL va s’appliquer à ma case 2DH même si je choisi l’application de l’IRPP via la case 2OP pour mes dividendes étrangers ?

Bonjour,

J’ai sorti de l’argent d’une Assurance Vie en 2021 avec l’application du PFL à 7.5%. Jusque là tout va bien avec la case 2DH dans la 2042. Mais j’ai aussi des dividendes chez DEGIRO à déclarer sur la 2042 dans cette même section… question : pour que le PFL s’applique, faut-il nécessairement que la case 2OP reste décochée du coup ? m’imposant donc pour l’ensemble de revenus de capitaux mobiliers le PFU ? dit autrement ; si je coche la case 2 OP parce que je pense que c’est plus avantageux pour mes gains et dividendes chez DEGIRO, faut-il que je rectifie le PFL de l’assurance vie ?

Bonjour,

Vous ne pourrez plus revenir en arrière sur le choix fiscal de l’assurance-vie entre IRPP ou PFl que vous avez fait lors du rachat. Il faut maintenant faire le texte entre flat-tax ou non sur l’ensemble (dividendes compris) et garder la meilleure solution.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonsoir Thibault, je ne comprends pas ce passage : « Des contribuables ont souvent des réductions d’impôt qui sont perdues si non utilisés (Pinel notamment). Les dividendes imposés à la flat-tax ne peuvent pas être impactés par ces réductions d’impôt qui ne concernent que les revenus imposés selon le barème… »

Cela signifie que le fisc prend en compte l’impôt brut en déduisant l’impôt au titre du PFU ?

Merci par avance pour votre réponse.

Bonjour,

Cela signifie en fait que le fisc distinguer l’impôt calculé selon le barème fiscal et l’impôt calculé selon le PFU. Les réductions d’impôts ne peuvent s’enlever que de l’impôt calculé selon le barème.

Cordialement.

Bonjour,

est-il normal que le montant des dividendes à inscrire sur la déclaration ne soit pas le montant perçu net, mais ce dernier majoré de 30% (flat taxe comprise).

Merci de m’éclairer car tous vos exemples n’évoquent pas ce point.

Merci.

Bonjour,

Oui c’est normal. Je suis en train de tourner une vidéo explicative qui sera intégrée à l’article et à ma chaine YouTube avec des exemples concrets.

Cordialement.

Bonjour et merci pour vos informations.

Je suis gérant de SASU non salarié et je me suis versé des dividendes à hauteur de 35000€ (je me suis en fait versé 35K – 17,2% soit 28980€) en aout 2021 (qui apparaissent sur ma déclaration d’impôt que je viens de recevoir).

pour les 12,8% je n’ai rien payé à l’avance (car non imposable sur le moment ma femme n’ayant aucun revenu et nous avons 2,75 parts pour le calcul des impôts).

Maintenant je viens de recevoir ma déclaration d’impôt sur le revenu et les cas suivantes sont pré remplies :

2DC pour 35001€

2TR pour 43€

2BH pour 35044€

2CK pour 6€

à l’issue de cette déclaration que je peux modifié, les impôts me demande de payer 4599€

Si je suis votre article je pourrai cocher la case 2OP afin que mes dividendes passent en déclaration de revenus avec l’abattement de 40% et si c’est le cas après simulation je ne payerai plus rien.

Merci de me confirmer si je suis dans le vrai et si je peux agir ainsi.

Très cordialement

Bonjour,

Il y’a des chances que ce soit possible. Maintenant sans voir exactement ce qui a été fait je peux difficilement en être certain. Vous pouvez envisager une formation par téléphone si vous voulez un entretien personnalisé : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Merci beaucoup pour votre article mais quelque chose m’échappe. En effet ma société ne m’a versé que le montant de mes dividendes flat tax déduite. Pour faire simple si j’ai eu 10 000€ de dividende la société ne m’a versé que 7000€ et l’administration a prélever directement sur le compte de la société 3000€.

Si j’ai bien compris votre article ca n’aurait pas du se passer comme ca? J’aurais du recevoir les 10 000€ et suite a la déclaration j’aurais payé 3000€ C’est bien ca?

Merci d’avance pour votre retour

Bonjour,

NOn c’est tout à fait normal. En fait vous avez payé la flat-tax à la source. Lors de la déclaration d’impôt : soit vous choisissez la flat-tax et vous allez encore payé 12.8% d’impôt MAIS on vous rembourse 12.8% d’impôt déjà payé via la case 2 CK –> opération neutre. Soit vous refusez la flat tax et vous allez payé selon le barème MAIS on vous rembourse les 12.8% déjà payés via la case 2CK. L’important est donc de bien remplir cette case 2Ck avec 12.8% des dividendes.

bonjour,

je viens de recevoir une declaration fiscale pour une dividende recu en 2021. pour un habitant UE pas residant en France

gross amount 72 euro / tax 8 euro

merci de me dire quel est % d’impot, je ne peux pas trover cela nul part, c’est ni 12,8% ni 17%

cordlalement

Monika

Bonjour,

Ici ce sont des revenus étrangers et tout change selon le pays car la France a des conventions fiscales différentes avec chacun. Il serait judicieux de vous rapprocher de l’organisme qui vous verse les dividendes pour savoir comment déclarer.

Cordialement.

Très intéressant

Merci beaucoup.

Bonjour,

Merci pour toutes ces informations que je n’ai pu trouver ailleurs.

Si j’ai bien compris, si je choisis l’impôt au bareme pour la taxation des dividendes, au moment du versement des dividendes je dois m’acquitter obligatoirement des 17,2 % (prélevements sociaux) mais aussi des 12,8 % via le cerfa 2777 . Ainsi, lors de la déclaration des revenus je reporterai dans les cases correspondantes les montants payés que je pourrai récupérer (la part des 12,8%) en crédit ou déduction d’impôt ?

Bonjour,

Oui tout à fait, les 12.8% payés seront indiqués en case 2CK pour être restitué en crédit d’impôt. Ainsi lors de la déclaration d’impôt vous paierez les 12.8 ou l’impôt au barème après abattement selon votre choix en parallèle.

Cordialement.

Bonjour,

Merci pour ce travail de vulgarisation qui permet de comprendre tant de choses.

Pouvez-vous SVP me renseigner sur le point suivant : les dividendes perçus sont-ils soumis à l’IR de façon « indépendante » (à part des autres revenus) une fois le TMI déterminé par les salaires et éventuels revenus fonciers ou sont-il totalisés avec les autres revenus afin de déterminer le TMI au risque de faire basculer celui-ci dans une tranche supérieure ?

Par avance un grand merci pour votre réponse (je dois faire une présentation sur les avantages / inconvénients Flat Tax / IR et j’ai un doute sur ce point).

Bonjour et merci.

Si vous prenez la flat-tax, le montant ne va alors pas du tout jouer sur la tranche marginale d’imposition. En revanche si vous la réfutez, 60% des dividendes rentrent dans le revenu imposable et c’est tout à fait possible que la tranche bascule(auquel cas ce sont les dividendes imposés après cette tranche qui subissent le taux supérieur et c’est tout).

Cordialement.

Merci beaucoup de votre disponibilité à répondre.

Vous indiquez: « ce sont les dividendes imposés après cette tranche qui subissent le taux supérieur et c’est tout ».

Ce n’est pas l’ensemble des revenus qui basculent au taux supérieur ?

Non; vous avez plusieurs articles sur mon site qui expliquent le calcul de l’impôt dans la rubrique « impôt », je vous invite à les lire pour bien comprendre.

Cordialement.

Bonjour es ce que cela marche pour une sci is?

Bonjour,

Si la SCI verse des dividendes, c’est effectivement le même fonctionnement.

Cordialement.

Bonjour,

NOn malheureusement il faudrait voir un très bon expert-comptable ou un avocat fiscaliste sur ces questions.

Cordialement.