Durant mes visioconférences récentes, je reçois souvent des questions sur la manière de gérer son patrimoine quand on a une hausse de salaire ou la possibilité d’en avoir une. Les profils sont assez variés au niveau de l’âge, de la situation familiale et des besoins/objectifs, mais la base commune est […]

Épargne

Articles de la catégorie « Epargne »

- Placer son argent : les produits financiers.

- Gestion de patrimoine et banquiers.

- Le Plan d’épargne retraite PER ou PERin.

Placer son argent pour le meilleur rendement.

La gestion de votre patrimoine passe par le placement de votre argent sur des produits d’épargne financière. Comment placer son argent et avoir le meilleur rendement ? Chaque placement financier à des avantages et des inconvénients. Je détaille ici de manière objective les produits d’épargne existants. Chacun pourra juger si le produit lui convient selon les points positifs et négatifs. Le PERP, la SCPI, le PEA, le Compte-titres, l’assurance-vie… sont expliqués de manière simple et pédagogique. L’impôt et la fiscalité de chaque placement joue un rôle important dans le rendement final. Les articles mettent en avant les prélèvements à payer pour chaque placement financier. Des sujets plus larges comme la rémunération des conseillers en gestion de patrimoine, le rôle et les compétences du banquier, l’utilité d’une étude patrimoniale etc… sont discutés.

Pourquoi ouvrir un compte sur une banque en ligne? Avantages et inconvénients.

Que ce soit en commentaire ou durant mes conférences en direct, les lecteurs me demandent souvent s’il est pertinent d’ouvrir un compte bancaire en ligne. De plus en plus de personnes souscrivent un compte bancaire en ligne et vont même jusqu’à y transférer l’ensemble de leurs avoirs. On va faire […]

Erreur patrimoniale : quand la déduction PER ne fonctionne pas à cause des réductions d’impôt.

Le PER est en vogue et s’avère être un des placements préférés des Français. La période idéale de souscription arrive en grand pas et beaucoup d’entre vous ouvriront un PER ou alimenteront celui qu’ils ont déjà. Le placement permet aujourd’hui d’accéder à une multitude de supports financiers avec des frais […]

Simulateur : baisse de l’impôt 2024 via le Plan d’épargne retraite PERin.

La fin d’année approchant, vous êtes de plus en plus nombreux à envisager de placer de l’argent sur un PER alias plan épargne retraite. Le plan d’épargne retraite individuel permet d’avoir un gain fiscal. Vous pouvez récupérer une partie des sommes investies sur le PERin via une déduction des impôts. […]

Simulateur : quel impôt choisir pour vos rachats d’assurance-vie : PFL ou IRPP ?

Faire un rachat sur un contrat d’assurance-vie entraîne le paiement de l’impôt sur le revenu si on a réalisé des plus-values. Le contribuable doit choisir entre deux fiscalités : PFL alias prélèvement forfaitaire libératoire ou IRPP alias impôt sur le revenu. Une option lourde de conséquence qui peut engendrer le […]

Démembrement temporaire de SCPI : avantages et inconvénients de l’achat de nue-propriété.

Les SCPI n’ont jamais été aussi populaires et la collecte ne cesse d’augmenter ; on peut citer Corum, Primonial, Immorente, PFO2 entre autres. Nous ne reviendrons pas sur le placement SCPI que nous avions étudié en détail ici. Aujourd’hui, nous nous attardons sur le démembrement temporaire et l’acquisition de nue-propriété […]

PERP : Pour qui? Pourquoi? Comment?

Aujourd’hui dans la série « pour qui, pourquoi, comment » qui a vocation de faire découvrir les avantages et inconvénients des produits financiers au débutants, coup de projecteur sur le PERP. Le Plan d’Epargne Retraite Populaire est régulièrement vendu par les banques sans tenir compte des besoins et objectifs du client. C’est […]

PEA ou Compte-titres : Que choisir?

Les particuliers possédant un peu d’épargne et à la recherche d’un rendement plus attractif que le Livret A ou le fonds en euros des assurances-vie s’orientent vers le marché boursier. Arrive alors LE dilemme : faut-il ouvrir un PEA (plan épargne action) ou un Compte-titres? Ces deux placements permettent d’accéder […]

SCPI : Comment ça marche?

Nos articles « pour qui, pourquoi, comment » permettent aux débutants de découvrir les placements financiers avec leurs avantages et inconvénients respectifs. Après le PEA et le Compte-titres, place aujourd’hui à la SCPI : Société Civile de Placement Immobilier. Comment marche la SCPI? Faut-il souscrire des parts de SCPI? Profil de l’investisseur : […]

Livret d’épargne populaire (LEP) : Pour qui? Pourquoi? Comment?

Dans la série de nos articles « pour qui, pourquoi, comment » qui servent à découvrir les placements financiers pour les novices, nous nous penchons aujourd’hui sur le LEP : Livret d’épargne populaire. Évaluons les avantages et inconvénients du produit afin que vous puissiez identifier si il répond à vos besoins et […]

Le fond en euros de l’assurance-vie est-il vraiment garanti?

Toute personne ayant une assurance-vie a entendu parler du « fonds en euros ». C’est LE support garanti qui permet à l’investisseur d’avoir un rendement correct sans aucun risque de perte. Chaque contrat a le sien et les établissements rivalisent chaque année afin de proposer le meilleur rendement sur le fonds euros […]

Tous les frais pris sur votre assurance-vie : frais d’entrée, frais sur opérations et frais de gestion sur encours.

Un des premiers aspects que l’on étudie lors de l’ouverture de son assurance-vie sont les frais qui vont être pris par la banque ou l’assurance. C’est particulièrement judicieux puisque cette charge aura un impact important sur le rendement total du placement. Les frais ne sont pas les mêmes selon la […]

Possibilité de débloquer son PERP et récupérer l’argent : comment faire?

Le principal avantage du placement PERP venant de la possibilité de déduire les sommes, il est réservé aux contribuables aisés qui ont une tranche d’impôt élevée. Pour ceux qui s’en souviennent, le placement n’était pas forcément bien compris lors du lancement et beaucoup de contribuables français non imposables y ont […]

La dispense d’acompte de A à Z : impôt des intérêts et dividendes si l’on signe (ou non) l’attestation en banque.

Cet article sur la dispense d’acompte présente le fonctionnement pour l’année 2017 et avant. Depuis 4 ans, la dispense d’acompte n’a plus aucune utilité en 2024 et l’avance de 21% ou 24% n’existe plus. Elle sert juste à éviter le PFU de 12.8% mais ce dernier sera repris lors de […]

Bilan et étude patrimoniale : Prix, définition et exemple.

Le bilan suivi d’une étude patrimoniale devient un service de plus en plus proposé aux clients par différents professionnels : banquiers, notaires, assureurs… Afin d’aboutir sur un résultat concret, le particulier se retrouve alors face à plusieurs questions : qui doit réaliser une étude patrimoniale ? En quoi ça consiste […]

Témoignages de banquiers : comment réduire les frais, obtenir un meilleur taux d’emprunt…

La relation avec la banque et le banquier est une problématique récurrente des français. Vous êtes nombreux à me solliciter sur les sujets suivants depuis la publication des articles sur le salaires des conseillers en gestion de patrimoine et la compétence des banquiers pour remplir une déclaration d’impôt : « Comment […]

Le salaire des conseillers en gestion de patrimoine indépendants (CGPI) est-il compatible avec un conseil client objectif?

Les français qui cherchent un conseiller financier objectif pour gérer leurs argent se tournent aujourd’hui de plus en plus régulièrement vers les CGPI : conseillers en gestion de patrimoine indépendants. Nous continuerons à les appeler ainsi bien que la mention « indépendants » est remise en cause via MIF2. Beaucoup de nos […]

Votre banquier peut-il remplir votre déclaration d’impôt?

La période fiscale approche avec la perspective de devoir remplir une déclaration d’impôt toujours plus compliquée. Un exercice difficile et fastidieux pour les contribuables qui se tournent parfois vers leur conseiller bancaire pour chercher de l’aide. La prestation est gratuite et plusieurs questions reviennent souvent : le banquier a-t-il le […]

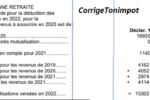

Plafond Épargne Retraite : déduction, calcul des impôts, optimisations, exemples et impact des PER-PERCO-Madelin

Si vous avez déjà été jusqu’à la fin de votre avis d’imposition, vous êtes alors tombé sur la ligne « Plafond épargne retraite » indiquant des montants déductibles des impôts. Sur l’avis d’impôt 2024 figurent plusieurs plafonds épargne retraite non utilisés des années passées. À quoi servent ces plafonds ? Êtes-vous passé […]

Peut-on baisser le taux à la source après un versement PER?

Si vous avez versé de l’argent sur un plan épargne retraite individuel, vous aurez une déduction fiscale l’année suivante. Se pose alors la question de savoir si on peut diminuer le taux à la source pour éviter de faire une avance trop importante au fisc. Réduire le prélèvement à la […]