Investir dans les cryptomonnaies suppose que vous allez devoir remplir une déclaration d’impôt et maîtriser la fiscalité associée. Les bitcoin, ethereum et autres actifs numériques varient fortement entrainant une plus-value ou une moins-value qui aura un impact sur l’impôt. On fait le point sur tout ce qui concerne la fiscalité des cryptomonnaies : combien allez-vous payer d’impôt, quand et comment faut-il déclarer, quelles cases remplir, quels sont les risques en cas d’oubli etc…? Une vidéo montrant l’accès aux cases sur la déclaration en ligne des actifs numériques ou les formulaires papier est jointe ci-dessous.

Attention, pour 2025 on a une nouvelle possibilité dans le choix de l’imposition qui n’existait pas les années passées et 4 simulations possibles pour optimiser LES flat-tax !

L’article en bref : fiscalité et calcul de l’impôt sur les cryptomonnaies

- Les gains en cryptomonnaies doivent être déclarés dans la déclaration d’impôt ;

- L’impôt est calculé sur la plus-value (prix de vente – prix d’achat) ;

- Les moins-values peuvent compenser les plus-values de la même année ;

- Vous avez le choix entre la flat-tax (prélèvement forfaitaire unique de 30%) ou le barème progressif (ajout de la plus-value aux autre revenus du foyer, soumis au barème de l’impôt sur le revenu) ;

- Ce choix a un impact possible sur le changement de tranche fiscale. Il est unique pour tous les revnus bancaires imposés (assurance-vie, actions, etc.) ;

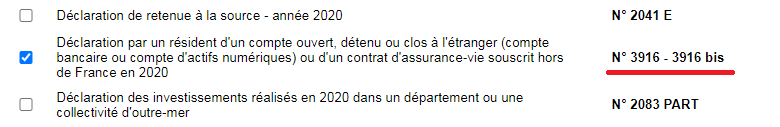

- Vous avez trois formulaires à remplir pour les déclarations liées aux cryptomonnaies : la case 3AN ou 3BN sur le formulaire Cerfa 2042 complémentaire, le formulaire 2086 et le Cerfa 3916.

Sommaire

- Calcul de la fiscalité et taux d’impôt sur les cryptomonnaies.

- Cryptos : comment choisir entre la flat-tax ou le barème pour l’impôt ?

- Opérations d’échanges entre deux cryptomonnaies : faut-il payer de l’impôt ?

- Comment remplir la déclaration d’impôt pour les bitcoin, ethereum etc…?

- Comment trouver le montant à déclarer pour les cryptomonnaies? La plate-forme va t’elle me fournir des relevés ou des conversions dollars/euros?

Calcul de la fiscalité et taux d’impôt sur les cryptomonnaies.

Une fiscalité sera à payer sur les cryptomonnaies uniquement si vous les vendez et que vous faites une plus-value. Si vous gagnez de l’argent en les revendant plus chères que vous ne les avez achetées, il y’aura un impôt à régler. Tout se passera sur la déclaration d’impôt de l’année suivante.

Exemple

Mr Corrigetonimpot a acheté 10 000 € de bitcoin qu’il vend 12 000 € en 2024. Il a donc gagné 2 000 € qui seront imposés. Tout se passera sur la déclaration d’impôt 2025 des revenus 2024 (donc déclaration en mai et paiement en septembre 2025).

On peut aussi noter que les moins-values peuvent compenser les plus-values réalisées sur la même année. On parle bien ici uniquement des plus-values et moins-values réalisées sur des actifs numériques. Il ne sera pas possible d’utiliser une moins-value provisionnée que l’on aurait réalisée par ailleurs (sur des actions d’un compte-titres par exemple).

Exemple

Mr Corrigetonimpot a acheté 10 000 € de bitcoin et 5000 € d’ethereum dans le passé. En 2024, il vend le bitcoin 12 000 € et vend aussi l’ethereum 4 000 €. Mr a gagné 2 000 € mais il a aussi perdu 1 000 €. Lors de la déclaration d’impôt 2025, il devra donc déclarer une plus-value de 2000 – 1000 soit 1000 € sur les cryptomonnaies.

Concernant la fiscalité, la 1ère option est que la plus-value globale des cryptomonnaies subira la flat-tax (aussi appelée prélèvement forfaitaire unique) de 30%. Pour détailler la plus-value subit 12.8% d’impôt sur le revenu et 17.2% de prélèvements sociaux soit 30% en tout.

Exemple

Mr déclare 5 000 € de plus-value suite à la vente de bitcoin dans l’année. Lors de la déclaration d’impôt de l’année suivante, il devra payer 5000 * 30% soit 1 500 € de fiscalité en tout.

Mais depuis un an, vous pouvez aussi refuser cette flat-tax pour que la plus-value des cryptos s’ajoute à vos autres revenus et subisse le barème fiscal. Dans ce cas vous subissez toujours 17.2% de prélèvements sociaux mais les 12.8% s’annulent. A la place, vous subirez un taux qui dépend de votre tranche marginale d’imposition (0%, 11%, 30%, 41% ou 45%).

Exemple

Mr déclare 5 000 € de plus value mais il refuse la flat-tax. Ces 5 000 € vont s’ajouter dans son revenu imposable et être imposé selon sa tranche fiscale. Imaginons qu’il soit dans la tranche à 11%. Il va donc payer 11% et 17.2% de prélèvements sociaux soit 5000*28.2%.

ll est primordial de faire le bon choix entre la flat-tax ou le barème pour vos cryptos imposées sur la déclaration 2025, j’explique au paragraphe suivant comment faire.

Attention ici mes exemples sont faits en supposant que tout est vendu. Une particularité existe si vous vendez une partie seulement de votre portefeuille. Dans un tel cas, vous n’êtes pas imposé sur la totalité de la plus-value mais sur un pourcentage par rapport à la valeur du portefeuille. Si par exemple vous achetez pour 1 000 € et que votre portefeuille vaut 3 000 € (soit 2 000 € de plus-value) : en rachetant la moitié soit 1 500 €, vous ne subissez l’impôt que la moitié de la plus-value soit 2000/1000 = 1 000 €. Formulé autrement, la plus-value imposable des cryptomonnaies est déterminée par le calcul suivant : prix de cession – ((prix total d’acquisition*prix de cession)/valeur du portefeuille). La formule parait indigeste mais ne change rien à mes exemples ci-dessus si vous rachetez tout. En cas de rachat partiel elle aura son importance.

Exemple

Mr a acquis 1 000 € de bitcoin et son portefeuille vaut aujourd’hui 3 000 €. Il revend 1 200 €. Quelle est la plus-value imposable?

La plus-value totale est de 3000-1000 = 2 000 €. Pour autant si Mr revend pour 1 200 €, il ne sera pas imposé sur la totalité de ces 1 200 € mais sur une partie seulement. La valeur du portefeuille est de 3 000 €, le prix d’acquisition est de 1 000 € et le prix de cession est de 1 200 €. On utilise la formule : 1200-((1000*1200)/3000) = 800 €. Mr est imposé sur 800 € seulement aujourd’hui. C’est normal car il rachète 40% de son portefeuille et il est donc imposé sur 40% de la plus-value seulement. Le reste de la plus-value sera imposée lors des rachats futures si elle est toujours actuelle.

En cas de moins-value globale sur une année, il faudra la déclarer mais il n’y aura pas d’impact ni de gain particulier. Les gains ou pertes engendrés par les cryptomonnaies ne s’imputent qu’entre eux sur l’année. On peut noter que si la totalité des cessions dans l’année est inférieure à 305 €, il n’y aura alors pas d’impôt même si vous faites une plus-value. Sachez aussi que si vous êtes un professionnel dont l’activité consiste à acheter et vendre régulièrement des monnaies numériques, vous relevez alors d’un autre régime et devez créer une société pour gérer cette activité. La fiscalité ne sera plus la flat-tax mais dépendra alors de la structure que vous avez.

Cryptos : comment choisir entre la flat-tax ou le barème pour l’impôt ?

A première vue, le choix peut paraitre simpliste. Il suffit de connaître sa tranche d’imposition. Soit on est à 0% ou 11% et dans ce cas on refuse la flat-tax car c’est mieux que 12.8%. Si on est à 30% ou plus, alors on conserve la flat-tax de 12.8%. Mais dans la réalité, c’est plus complexe à cause de 2 aspects :

- il est possible que la plus-value imposée de vos bitcoin engendre un changement de tranche fiscale et qu’une partie soit fiscalisée à 11% et l’autre à 30%. Cela peut aussi jouer sur la décote qui est un cadeau fiscal automatique susceptible de diminuer avec le choix du barème.

- le choix de prendre ou refuser la flat-tax est aussi à faire sur tous vos revenus bancaires imposés : rachats d’assurance-vie, actions, obligations, PEA etc…. C’est tout ou rien, le choix va s’appliquer sur tous vos revenus de capitaux mobiliers

Fait étrange, on peut choisir la flat-tax pour les cryptos et la refuser pour les capitaux mobiliers… ou l’inverse… ou l’accepter et refuser pour les deux. Si vous n’avez que des cryptomonnaies, il faut faire le meilleur choix parmi les deux options. Mais si vous avez des revenus bancaires, c’est 4 simulations qu’il faudra faire pour garder la meilleure !

Bref ce choix n’est pas à prendre à la légère et peut avoir beaucoup d’impact. La solution que je vous conseille vivement est de faire deux ou quatre simulations en ligne. Si vous n’avez que des cryptomonnaies : vous faites une première déclaration en ligne où vous prenez la flat-tax et vous regardez le résultat final. Puis vous faites la même en refusant la flat-tax. Vous conservez la meilleure des deux. Si vous avez aussi des revenus bancaires, vous faites les 4 simulations comme mis ci-dessous et dans la vidéo.

Concrètement, ce sont les cases 3CN et 2OP qui déterminent tout ça. Par défaut si vous ne faites rien, la déclaration opte pour la flat-tax sur vos cryptomonnaies. Pour la refuser, il faut cocher la case 3CN sur la déclaration d’impôt. Idem pour les revenus bancaires, la case 2OP cochée signifie qu’on refuse la flat-tax uniquement pour les capitaux mobiliers. Il faut donc faire les 4 simulations suivantes et garder la meilleure :

- Case 2OP et 3CN cochée.

- Case 2OP cochée et pas 3CN.

- Case 3CN cochée et pas 2OP.

- Rien de coché.

La différence atteint parfois des milliers d’euros.

Opérations d’échanges entre deux cryptomonnaies : faut-il payer de l’impôt ?

C’est une question de grande importance. Que se passe t’il si on fait un échange entre deux actifs numériques? Doit-on considérer que cela génère une plus-value et qu’il faut payer un impôt? Ou peut-on simplement patienter et attendre la revente à terme pour tout déclarer en se basant sur l’origine?

Le texte est très clair, je vous le joins en fin d’article. L’alinéa 80 nous informe qu’une opération d’échange entre deux cryptomonnaies permet de bénéficier d’un sursis d’imposition. Vous n’avez donc pas à déclarer de plus-value et la flat-tax ne sera pas à payer si vous avez procédé à une telle opération. Bien évidemment, le jour où le fait générateur de l’impôt arrivera, on se basera sur la valeur d’acquisition de la première cryptomonnaie pour calculer la plus-value.

Notons que cet avantage fiscale est possible si et seulement si il n’y a pas eu de soulte lors de l’échange. Tout versement d’une somme d’argent pour compenser un manque durant l’opération viendrait alors déclencher le fait générateur et vous obliger à déclarer et payer l’impôt.

Comment remplir la déclaration d’impôt pour les bitcoin, ethereum etc…?

Prenez le temps de faire la déclaration d’impôt correctement. En tout, vous aurez trois formulaires à remplir. Un seul oubli peut entraîner un redressement fiscal très douloureux.

Case 3AN ou 3BN pour que les cryptomonnaies subissent la flat-tax.

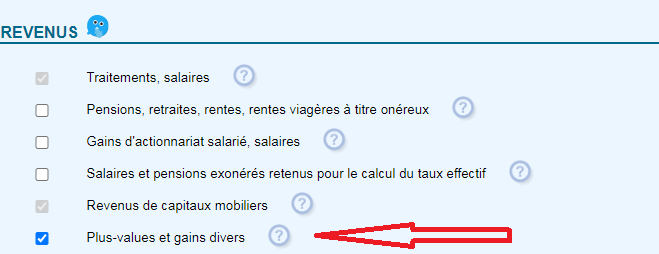

Les cryptomonnaies vont sur la case 3AN de la déclaration d’impôt en cas de plus-value et sur la case 3BN en cas de moins-value. Si vous déclarez au format papier, la case 3AN figure sur le formulaire Cerfa 2042 complémentair alias 2042-C pour 2025. Pour la déclaration d’impôt en ligne, vous devez cocher « Plus-value et gain divers » à l’étape 3 pour que les cases apparaissent ensuite.

Pour les revenus 2024, cochez aussi systématiquement la ligne « revenus de capitaux mobiliers » juste au-dessus. Comme expliqué, cela donne l’accès à la case 2OP qui permet de refuser ou non la flat-tax.

Le fait de remplir la case 3AN fait que le montant déclaré subira la flat-tax de 30%. Si jamais vous cochez 3CN alors vous subirez 17.2% + le taux selon l’imposition au barème sur la déclaration 2025. Pour autant, cette démarche ne suffit pas et vous devez ensuite donner le détail de vos ventes.

Le formulaire 2086 pour détailler les achats/ventes de bitcoin.

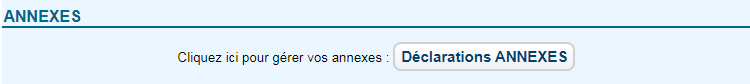

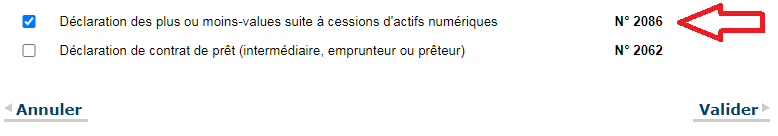

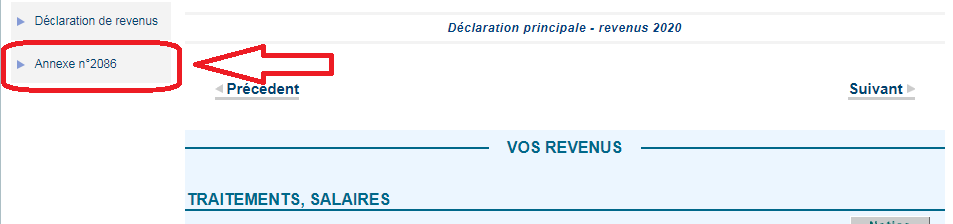

Il faut dire au fisc le détail de vos achats afin qu’il contrôle comment vous avez trouvé le gain déclaré en case 3AN ou la perte en 3BN. Cela se passe avec le formulaire Cerfa 2086. Pour l’accès sur la déclaration d’impôt en ligne, il faut d’abord cocher « déclaration annexe » à l’étape 3.

Puis, vous devez cocher la ligne « Déclaration de plus ou moins-values suite à la cession d’actifs numériques ».

Une fois fait, l’accès au formulaire 2086 sera possible à tout moment de la saisie de la déclaration en haut à droite.

On vous demandera en premier lieu d’indiquer le nombre d’opérations à déclarer pour chaque membre du foyer fiscal. Prenez la première ligne « plus-value réalisée directement » et mettez le nombre de cessions que vous avez fait dans l’année. A chaque fois que vous avez fait une vente dans l’année, cela correspond à une opération. On vous demandera ensuite pour chaque opération la date de vente (obligatoirement l’année des revenus que l’on déclare), le prix de cession et le prix d’acquisition. Vous verrez que le logiciel va calculer tout seul la plus-value ou la moins-value pour chaque cession de cryptomonnaie. Il va aussi toute les additionner et reportera le montant en case 3AN si on a un gain au final ou en 3BN si on a une perte.

Vous verrez qu’il est possible de mettre les frais de cession si vous en avez eu; n’hésitez pas à l’indiquer car cela réduit la plus-value et donc la fiscalité. Le formulaire réclame aussi « la valeur globale du portefeuille au moment de la cession » en ligne 212. Cette case peut vous bloquer si mal remplie et elle permet d’identifier la partie de la plus-value qui sera imposée. Il est nécessaire qu’elle soit au moins égale au montant du prix de vente (si vous avez vendu 10 000 € de bitcoin, il y’a minimum 10 000 € sur le compte le jour de la vente).

En réalité, il faut donc remplir correctement le formulaire 2086 et le report se fera tout seul sur les cases 3AN et 3BN. C’est ce document qui est primordial pour optimiser la fiscalité des bitcoin et autres monnaies numériques.

EToro, Libertex, Binance… il faut remplir le Cerfa 3916 si la plate-forme est basée à l’étranger.

La plupart des comptes qui permettent de gérer les bitcoin sont basés à l’étranger. Si vous achetez vos cryptos par le biais de Coinbase, Kraken, Etoro, Bitstamp, Gemini, Binance etc… le compte que vous alimentez pour acheter des actifs numériques est géré hors de France. Il se trouve que si vous possédez un compte bancaire à l’étranger, il faut ABSOLUMENT remplir le formulaire 3916 sur la déclaration d’impôt. Un oubli vous rend passible d’une amende de plus de 1 000 € par compte non déclaré. Je vous conseille donc vivement de le faire et de corriger les déclarations des années passées si vous l’avez oublié.

Il suffit de remplir le formulaire 3916 : déclaration d’un compte ouvert ou détenu à l’étranger. Sur la déclaration en ligne, il faut encore cocher « déclaration annexe » à l’étape 3 et vous pourrez cocher la case ci-dessous pour que le formulaire apparaisse ensuite sur la droite. Vous pourrez y renseigner chaque compte ouvert situé hors de France.

Attention, il faut remplir ce formulaire même si vous n’avez pas vendu vos cryptomonnaies. A partir du moment où vous investissez dans des bitcoin via une plate-forme située à l’étranger, il faut remplir ce formulaire 3916 pour éviter d’éventuelles amendes.

Exemple

Mr Corrigetonimpot a acheté 10 000 € de dogecoin en 2024 mais n’a encore rien vendu. Il ne doit donc pas remplir la case 3AN ni remplir le Cerfa 2086 puisqu’il n’y ni plus-value, ni moins-value. Par contre, il possède un compte à l’étranger pour gérer cet achat. Il devra alors remplir le formulaire 3916 dès la déclaration d’impôt 2025. En réalité, chaque année il faudra le remplir tant qu’il possède les cryptomonnaies.

Comment trouver le montant à déclarer pour les cryptomonnaies? La plate-forme va t’elle me fournir des relevés ou des conversions dollars/euros?

La plus grosse difficulté pour les contribuables est souvent de trouver les informations à déclarer. Les plates-formes gérant les bitcoin sont situées à l »étranger et chaque pays a des règles fiscales différentes. Vous n’aurez pas un relevé annuel vous disant comment remplir les cases de la déclaration d’impôt, calculer la plus ou moins-value ou vous donnant la conversion en euro.

Il vous faudra donc surement reprendre le compte bancaire ou le relevé des opérations et extraire les informations. Vous devrez faire la conversion en euros pour chaque vente, chaque achat, chaque frais etc… afin de remplir la déclaration pour les cryptomonnaies.

Exemple

Mr ouvre un compte Etoro qu’il alimente en euro. Il achète ensuite pour 2 000 dollars de bitcoin le 2 février 2024. Il revend ensuite la moitié pour 1 200 dollars en avril et l’autre moitié pour 1 100 dollars en décembre. Comment faire la déclaration d’impôt 2025 ?

Mr va devoir déclarer 2 opérations sur le formulaire 2086 car il a fait deux cessions dans l’année. Pour chacune, il va devoir trouver le prix d’acquisition en euro et le prix de cession en euro mais aussi renseigné la valeur de son portefeuille au deux moments..

- Pour la première vente qui représente la moitié, Mr a donc acheté 1 000 dollars de bitcoin le 2 février (il vend la moitié donc il retient uniquement la moitié du prix d’achat) et a vendu cet achat 1 200 dollars en avril. Il va donc devoir convertir ces dollars en euros en se basant sur le taux de change en février pour les 1 000 et le taux de conversion dollars/euros en avril pour les 1 200. Il aura alors le prix d’acquisition et le prix de cession pour cette vente spécifique en euros afin de remplir la déclaration 2086. Il lui faudra en plus évaluer la valeur exacte de son portefeuille le jour de la vente.

- Mr fera la même chose pour la cession de décembre.

- En additionnant les deux plus-values, Mr pourra remplir la case 3AN et il subira la flat-tax soit 30% sur son gain. Si il coche la case 3CN, alors cette plus-value passera au barème de l’impôt.

Bien sur, il faudra aussi remplir la déclaration indiquant qu’il possède un compte à l’étranger.

C’est quasiment mission impossible si vous possédez plusieurs comptes ou faites de nombreuses opérations. Il existe aujourd’hui un outil en France qui permet de tout faire automatiquement. L’outil est payant mais il va éditer le relevé global de la 2086 en un instant. Je vous conseille de l’utiliser et vous pouvez utiliser le code promo « CORRIGETONIMPOT10 » qui vous permettra une réduction à la souscription. C’est l’entreprise Waltio qui permet d’avoir la 2086 sans faire le calcul à la main.

Sachez que j’ai fait une visioconférence en direct sur le sujet des cryptomonnaies et de la déclaration d’impôt avec le gérant de Waltio. C’est l’occasion de voir comment fonctionne l’outil mais aussi d’aller plus loin car nous avons évoqué des points beaucoup plus techniques : imposition alors que je suis en moins-value sur une crypto mais que mon portefeuille est en plus-value; quid des futures, carte crypto, activité de staking avec conversion Fiat et bonus, Wallet avec obtention d’intérêts, launchpad crypto et déclarations fiscales etc… Vous la trouverez ici : la conférence sur les astuces pour relever rapidement vos opérations en cryptomonnaie.

Texte en vigueur : BOI-RPPM-PVBMC-30-10

Bonjour,

merci pour vos explications.

Je suis bloqué au niveau de l’annexe 2086.

J’ai déclaré une plus value de 1885.29€ , sur binance et etoro, et je suis envoyé sur l’annexe 2086.

Mais c’est l’enfer, car j’ai fait plus de 160 cessions sur Binance et autant sur etoro, comment faire pour éviter de remplir l’annexe. surtout que l’on peu y noter 200 ligne maximum.

De plus je n’ai pas le détails de mes transactions pour les noter sur l’annexe..

C’est à devenir fou.

J’ai vraiment besoin d’aide.

Merci

Gabriel

Bonjour,

Encore merci pour votre travail et partage.

Question: j ai achete pour 20 000 euros de btc l an dernier et cette annee, sur un site qui propose de payer en BTC, j’ai acheté un voyage en avion avec quelques centiemes de bitcoin.

Je n ai donc jamais converti mes bitcoins en euros.

Dois je declarer une plus ou moins value?

Bonjour et merci pour vos renseignements très utiles.

Je souhaiterais savoir si j’ai une carte bleue de cryptomonnaies et que je fais mes courses mensuelles avec au supermarché ou en ligne (on va dire 200 € par mois) donc à peu près 2400 € par an et qu’il y a conversion automatique de crypto en Fiat. Car nous aurons bientôt notre banque en ligne et une carte bancaire.

Serons nous imposés 2 fois la TVA + la FLAT TAXE ? A ce jour, je n’ai pas eu de réponse à cette question

Merci de votre réponse

Prenez soin de vous

Cordialement

DINE Dominique

Bonjour,

vous écrivez ceci : « Il se trouve que si vous possédez un compte bancaire à l’étranger, il faut ABSOLUMENT remplir le formulaire 3916 sur la déclaration d’impôt. Un oubli vous rend passible d’une amende de plus de 1 000 € par compte non déclaré. Je vous conseille donc vivement de le faire et de corriger les déclarations des années passées si vous l’avez oublié. »

J’ai depuis 2016 un compte Coinbase jamais déclaré et je souhaite régulariser, comme vous le conseillez. Mais est ce possible de corriger les déclarations des années passées, comme vous le mentionnez et par l’affirmative, comment doit-on s’y prendre pour remonter dans le temps, jusqu’en 2016 ?

En vous remerciant par avance

Bonjour,

Je vous invite à le faire cette année puis à mettre un message à la fin de la déclaration en ligne dans la rubrique « remarque ». Vous précisez que vous avez oublié le formulaire les années passées mais que c est régularisé depuis cette année.

Bonjour,

L’article est très intéressant mais il y a un point que j’ai du mal à cerner.

Dans le cas où l’on a investi sur des plateformes et réaliser des plues values sans jamais les convertir en euros et sans les retirer, doit-on déclarer les plues values dans la déclaration ou seules les sommes converties en euros et récupérées/transférées sur des comptes bancaires le sont ?

Merci par avance pour cet éclaircissement.

Bonjour,

Tant que vous ne retirez rien, il n’y a rien à faire.

Bonjour Thibault,

Merci pour votre article.

Est-ce vrai que nous sommes imposables en cas de conversion de cryptos en monnaie FIAT svp?

Et également si j’investis 10 000€ sur une crypto X, que la valeur de X monte à 50 000€ et que je ressors 10 000€ de l’exchange (donc ma mise de départ), suis-je imposable?

Merci d’avance

Bonjour,

Pour le premier cas je ne sais plus, pour le second oui. ON fera bientôt une conférence sur les cryptos si vous êtes abonné au site, on reprendra le premier cas pour y répondre.

Article très intéressant, mais que ce passe-t-il si, comme moi, on détient ses cryptomonnaies à travers des produits boursiers (Crypto baskets du type ETP,ETN et bientôt ETF spot) doit on déclarer ses plus value au titre de cession d’actifs numériques ou de cession de titres mobiliers et ainsi pouvoir appliquer ses moins values latentes ?

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour mr Diringer

Concernant l’imposition, vous ne parlez pas du remplissage de l’imprimé 2778 -sd

qui concerne les francais qui détiennent des crypto à l’étranger et qui sont à la sécurité sociale obligatoire.

à ce que je comprend ce formulaire ne concerne pas les francais qui sont à une assurance maladie sur option car, ceux ci ont une dérogation grace à l’existence d’une case spécifique. peut etre que je me trompe. je vous souhaite une bonne journée à vous et à vos lecteurs….

Avec un compte Etoro ou autre du genre on peut « copier » des traders donc on ne sait pas réellement les opérations d’achat/vente et il y en a beaucoup sur une année. Parfois en cryptomonnaie, parfois en indice ou action etc.

Ça va faire énormément de lignes à déclarer tout en devant connaitre le taux de conversion selon les transactions et le montant des plus values/moins values pour chaque transaction…

Pour une première déclaration en crypto je vais avoir du boulot…

On peut joindre un IFU (si donné par la plateforme) au lieu de tout noter « manuellement » et pour chaque transaction?

BOnjour,

Le texte ne le précise pas mais personnellement je pense que c’est sans risque. A mon avis on peut juste déclarer le résultat, attendre le contrôle fiscal et leur envoyer l’IFU pour l’arrêter.

Très intéressé par le sujet cryptos qui n’est pas facile mais très bien expliqué.

Bonjour

Bonjour je me suis lancé dans la crypto monnaie il y a pas très longtemps

Et j’ai mis pour environ 13000 €de départ

Et normalement je vais me faire

Entre 200.000€ en Mai 2024

Je voudrais savoir quel est le mieux pour payer le moins d’impôt si je dois monter une entreprise ou autre chose j’ai vu que c’est accès à 30 % voire 50 %pour la crypto monnaie pour les particuliers

Où déménager en Amérique USA il paraît c’est moins imposé

Bonjour,

En France, vous allez payer la flat-tax soit 30% sur votre plus-value. Après pour optimiser il faut étudier la situation en détail (chaque pays a un fonctionnement et une convention fiscale différente). Si vous voulez une étude personnalisée, vous pouvez me solliciter ici; le devis est élevé sur ces situations mais le gain fiscal peut être énorme : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

A défaut, seul un très bon avocat fiscaliste sera à même d’aider.

Cordialement.

Bonjour

Je vous explique mon cas

j ai ouvert un compte sur zebitex

j ai envoyé de petite sommes en euro pendant l année 2022

que je transformait de suite en bitcoin

et que je transférait sur un site de jeux de poker en ligne

sur le quel j ai retransférer sur l année 2022 755 euro EN TOUT sur mon compte zebitex

delà je faisait le change de bitcoin en EURO QUE J AI TRANSFÉRER SUR MON COMPTE BANCAIRE SOIT 755 EURO

Je n ai plus rien sur mon compte poker tous perdu pour la petite histoire

De la je ne sait pas du tout comment je peut calculer une plus ou moins value

si vous pouvez me guider ou me donner un conseil

merci

Bonjour,

La perte au poker ne joue pas ici. Ce qu’il faut voir c’est l’évolution entre la valeur le jour de la transformation en bitcoin et le jour où ces bitcoin redeviennent des euros. Si c’est une plus-value alors ça va en case 3VG avec flat-tax à 30%. Si c’est une moins-value vous pouvez la déclarer et elle s’utilisera dans le futur si vous faites un jour une plus-value.

Bonjour,

Merci pour cet article très détaillé. Je viens de faire appel à Waltio pour ma déclaration et j’avais aussi omis de le faire pour l’année précédente soit les transactions de 2021.

J’ai été extrêmement surpris du résultat de mon rapport 2021 notamment trouvant les résultats de plus-value largement supérieur à ce que j’avais le souvenir d’avoir gagné. Certes j’ai bien compris le piège qui veut que le fisc ne tient compte que des plus-values : si elles sont réinvestis sur d’autres investissements et perdent plus qu’elles n’ont rapporté précédemment, on ne sera pas imposé sur la différence entre plus-value et moins-value mais juste sur la plus-value initiale. Je pensais donc initialement que c’était mon cas mais en regardant mon annexe de déclaration de plus-value fourni dans mon rapport waltio je suis perplexe en dehors du fait que j’ai beaucoup de mal en tant que novice à lire ses documents… :

Comment par exemple la valeur globale de mon portefeuille au moment de la première cession peut valoir 900 euros et le prix total d’acquisition 8779 € ? Nous sommes bien d’accord que ce prix d’acquisition représente la somme totale des cryptos achetés en euros ?

Merci pour votre éclairage. J’ai fait part de mes interrogations sur le support waltio mais pour eux tout est normal… Avez-vous la possibilité sans détailler l’ensemble de mes comptes de vous rendre compte de certaines erreurs ?

Merci d’avance pour votre aide.

Cordialement.

Un sujet très compliqué mais encore plus si vous ne parlez pas si bien le français ! si je devais contracter un prêt en utilisant mon bitcoin comme garantie, est-ce considéré comme un événement imposable ? Je n’aurai pas vendu mon bitcoin à ce moment. à quel moment est-ce un événement imposable car lorsque je rembourserai le prêt, il sera payé en USDC et je n’aurais jamais transféré mon argent en euros à aucun moment.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Tout d’abord merci pour votre article très détaillé, et le plus clair à ce jour que j’ai pu lire!

Créateur d’une collection NFT, j’ai touché des revenus d’un certain montant qui ne rentrent pas à mon sens dans le cadre de « plus-value » et je n’ai donc à proprement parlé jamais investi le moindre euro dans les cryptos, si ce n’est du temps.

Comment faut-il dans ce cas les déclarer? De la même manière malgré tout?

J’ai vu plus bas que la question avait déjà été posée et souhaiterais savoir si entre temps vous aviez pu trouver une réponse.

Par avance merci

Bonjour,

Débutante dans la crypto je m’interroge sur l’imposition .

Je suis sur l’application wirex et je possède 2 x-account . L’un me versé mes intérêts en crypto et l’autre en euros. Les intérêts sont imposables ? Uniquement ceux qui sont gagnés en crypto ?

Merci d’avance pour vos lumieres

Bonjour

Article très clair comme à chaque fois d’ailleurs.

Aussi, comme l’article n’en parle pas, est il possible de savoir les critères qui font que l’on doive déclarer son impot sous quel régime: le 150vh bis, le BNC, le BIC ?

Idem, le fisc nous considérera-t-il comme professionnel si on achète au départ pour 10000€ de cryptos diverses, qu’on fait juste du spot et se l’arbitrage ceypto-crypto (pas de trading, de futures, d’utilisatipn de bot…) et que ces 10000 deviennent 100 000€ suite au Bullrun ?

Merci par avance

bonjour,

je ne sais pas si j’ai bien tout compris, mais , apparement le site Waltio ne prend pas en charge Crypto.com et pour Coinbase, je ne sais pas, alors comment fait-on dans ces cas là ? merci

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Je viens de déclarer mes compte crypto cerfa 3916

Binance bybit Ou j’ai investis en 2022, je n’ai jamais retiré quoi que se soi en euros ou autre fiat, le capital investie et passer de 7k à 1,5k. Dois remplir d’autre document ou juste le 3916 suffit ? En vous remerciant

Et merci pour votre travail et site car très bien expliqué et on y apprend beaucoup

Bonjour,

Si vous n’avez pas fait de retrait, le 3916 suffit!

Cordialement.

Merci pour votre article très détaillé.

J’ai une question à laquelle je ne trouve pas la réponse.

En 2022 j’ai créé un compte Binance et un compte crypto.com, mais je ne les ai jamais utilisé et je n’ai pas fais le KYC. Dois-je quand même les déclarer aux impôts ?

Merci

BOnjour,

Il faut juste faire le formulaire 3916 pour déclarer les comptes étrangers comme expliqué.

Cordialement.

Bonjour, l’article le plus détaillé que j’ai pu lire ici merci! Auriez-vous une piste ou un début de consensus concernant la création puis la vente d’une collection NFT? l’ensemble de la crypto obtenue est considéré comme une plus value? Ça me semble désavantageux et incorrect même sur le fond.

Bonjour et merci,

Sur ce sujet précis, je n’ai pas encore étudié de près la question, je n’ai pas la réponse. Je le note dans ma liste et si je trouve le temps je ferai un article sur le sujet.

Cordialement.

Bonjour et merci pour ces précieux conseils.

Comment se passe la déclaration des cryptos dans le cadre d’un retour fiscal depuis l’étranger ? J’ai acheté mes cryptos quand j’étais expatriée et je suis depuis rentrée en France. Dois-je considérer les plus-values par rapport au montant de mon portefeuille le jour où je suis redevenue fiscalement dépendante de la France ou le prix d’achat lorsque j’étais à l’étranger ?

Merci d’avance pour votre aide

Bonjour,

Habituellement je ne me prononce pas sur les cas particuliers mais ici je pense sans me tromper qu’on va retenir la plus-value à la date d’achat. Vous pouvez interroger le fisc mais je ne doute pas que la fiscalité sera basée sur la date d’achat.

Cordialement.

Bonjour

J ai un compte binance mais j ai jamais eu de l argent en euros dois déclarer merci

Bonjour.

Il faudrait au moins remplir le formulaire 3916 au cas où ; ou alors prévenir le fisc à la fin de la déclaration.

Bonjour et merci pour cet article, sauriez vous dire ce qu’il en est des CFD ( les futures en particulier ). De ce que je comprends ce n’est pas considéré comme de la crypto monnaie vu que ce sont des contrats, et donc assujettis à la flat tax ?

Dans la même idée et avec les nouveaux critères loi de finance 2023 savez vous si les CFDs crytpo vous font passer dans la catégorie traders « pros » notamment en raison de l’utilisation de l’effet de levier?

Merci d’avance pour vos réponse

Bonjour,

Non désolé sur ce sujet je n’ai pas eu l’occasion de regarder de près. Si quelqu’un a la réponse?

Bonjour et merci pour toutes les informations.

Il ya quelques années j’ai acheté des cryptos que je garde sur Trustwallet et j’ai entre temps fermé tous mes comptes de Trading( je n’ai plus leurs prix d’achats)Si à l’avenir je vends avec une plus value, comment je peux faire pour calculer l’impôt ?

Merci beaucoup

BOnjour,

Il n’y a pas de solution miracle, il va falloir retrouver ou alors utiliser Waltio comme je le mets dans l’article. Sinon, vous allez partir avec un prix d’achat de 0 ce qui va faire gonfler la plus-value et donc l’impôt pour rien.

Bonjour,

Par ignorance j’ai changé ma crypto (avec plus value) contre de l’euro sur Binance au lieu d’un stablecoin en attendant que les prix redescendent… Si je repasse ces euros en stablecoin, je vais devoir déclarer aux impots ?

De plus j’ai acheter et vendu de nombreuses fois comme ça (autant être bête jusqu’au bout) depuis juillet 2022, je vais devoir déclarer chaque opération ou bien la plus value effective le jour de la déclaration par rapport à mon montant initialement investi (en juillet 2022) ?

D’avance merci

Bonjour,

J’ai peur que pour chaque transaction où c’est repassé en euro il faille déclarer effectivement. Je vous conseille d’utiliser le code promo Waltio et de mettre vos comptes chez eux pour avoir la déclaration toute faite.

Cordialement.

Bonjour

Binance a reçu l’agrément PSAN en mai 2022.

J’ai lu qu’il n’était plus nécessaire de déclarer son compte Binance comme un compte étranger (formulaire Cerfa 3916) comme précédemment.

Vous confirmez ?

Je précise que je suis résident Français.

merci

Bonjour,

Je n’ai pas été voir l’information encore. Ce formulaire n’est pas à faire si la pate forme est établie en France. Dans le doute, je vous conseille de le faire, ça ne coute rien si ce n’est 1mn et ça évite une amende potentielle.

Bonjour.

Merci pour cet article très bien rédigé qui me permet d’être un peu plus serein.

J’aurais cependant 2 questions :

– j’ai ouvert des comptes en 2021 que je n’ai pas déclaré les années passées, est ce que je peux faire le nécessaire sur la déclaration de 2023 sans prendre une amende ou autres ?

– j’ai retiré une petite plus value en 2021 qui ne dépasse pas les 300 Euros. Est ce que je peux également rattraper sur la déclaration encours sans prendre une amende ou autres ?

Merci beaucoup

Hello Nico,

Je suis dans le même cas que toi exactement.

Tu as trouvé une solution ?

Merci d’avance

Bonjour,

Dans vos articles ou autre sur les sujets des crypto monnaie, crypto actifs (actifs numériques) vous ne parlez jamais d’un actif numérique particulier qui est la monnaie libre :G1 (qui se prononce June).

J’aurais et tous les utilisateurs de la monnaie libre G1 auraient besoin d’éclaircissement sur les parties : comptable et fiscale.

Si vous ne connaissez pas, je peux vous la présenter.

Merci de votre réponse.

Bonsoir monsieur j’ai une question svp j’ai ouvert plusieurs comptes de trading types : vantage, Iron fx et en crypto Binance, Coinbase 2 ouverts en 2021 et les autres en 2022 j’ai effectué des dépôts des retraits aussi mais aucun gains juste vouloir récupérer mon capital puis arrêter je voulais savoir si on doit déclarer au impôts l’ouverture de ses comptes ?

Bonne soirée à vous

Bonjour,

Oui tout à fait, il faut indiquer chaque compte au fisc pour éviter une amende.

Cordialement.

Bonjour,

et merci pour vos infos et conseils.

J’ai investi un total de 2000 € sur une crypto entre 2018 et 2020, plateforme coinbase. Je n’ai fait aucune opération depuis, ni cession, ni achat, et j’ai transféré mon portefeuille sur un wallet Ledger en 2020.

J’envisage de vendre prochainement en 2023, soit la totalité de mon portefeuille, soit les 3/4.

Lors de ma déclaration d’impôts pour les revenus 2023 :

– en cas de cession totale, dois-je calculer ma plus-value à partir des totaux ou achat par achat ? Et, aurais-je à indiquer le détail aux impôts ?

– si je cède les 3/4, puis-je déterminer ma plus-value à déclarer en divisant la plus-value totale par 4 ?!

Merci pour vos réponses et recommandations.

Bonjour,

Si vous vendez en 2023, vous aurez à déclarer seulement sur la déclaration 2024 et vous aurez en plus le choix de refuser la flat-tax qui est nouveau. Je vous conseille vivement d’utiliser Waltio comme je l’explique. En effet pour votre question 1 il faut envoyer tout le détail au fisc achat par achat d’où l’utilité de la plate-forme. Et il n’est pas possible de raccourcir en divisant par 4 comme vous l’indiquez.

Cordialement.

Bonjour,

Je vous remercie pour votre article qui est une fois de plus de grande qualité.

Je me permets une petite remarque (qui n’a rien à voir avec vos articles) mais plutôt sur l’ergonomie de votre site afin de proposer une éventuelle amélioration.

Je suis un lecteur très régulier de votre site (et à ce titre je vous remercie encore une fois pour la qualité de ce dernier) mais il pourrait être agréable d’avoir, une fois qu’un article est lu, une sorte de distinction visuelle par rapport aux articles qui sont encore non lus 🙂 ; par exemple avoir les articles non lus en gras et ceux terminés en un peu moins gras ou je ne sais quel autre « animation » visuelle.

Excellente journée à vous,

Cordialement

Bonjour et merci, j’ai bien noté la suggestion. Aujourd’hui, les articles nouveaux sont sur la page d’accueil sous la mention « articles récents » mais il y’a aussi des articles déjà parus que je mets à jour ou en avant qui y sont mélangés. A noter que les nouveaux articles sont aussi envoyés via la newsletter chaque mois si vous êtes inscrit.

Sinon, certains articles n’apparaissent dans aucune des deux rubriques car ils sont réservés aux abonnés.

Bonne journée.

pas si vite:

https://www.legifrance.gouv.fr/jorf/article_jo/JORFARTI000044637737

=> II.-Le I s’applique aux cessions réalisées à compter du 1er janvier 2023.

Vous êtes le meilleur, merci beaucoup j’étais passé à côté avec toute la mise à jour du site. Dommage, ils auraient pu faire l’effort de l’appliquer dès la déclaration de cette année. Je mets à jour.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Bonjour,

J’ai 3 compte coinbase, binance et kraken depuis 2018 que je n’avais jamais déclaré auparavant.

Je viens de corriger ma déclaration en ligne 2021 en remplissant les formulaires 3916 pour ces comptes.

Dois-je m’attendre à une amende malgré le fait que ces comptes ne dispose que de sommes très modestes?

Me conseillez-vous de justifier cet oubli ou simplement de patienter?

Bien à vous

Bonjour,

Si c’est juste un oubli de déclaration des comptes, j’ose espérer que ça suffira et que vous n’aurez pas d’amendes ici.

Bonjour,

J’ai réalisé plusieurs dépôt sur Binance pour un total d’environ 7k, en 2022, pour y faire du trading , au final il me reste plus que 650€ de capital qui sont en diverse crypto (jamais rien convertis en fiât)

J’ai bien compris que je dois déclarer l’ouverture de ce compte mais quelle sommes dois-je renseigner dans le porte-feuille les 650 restant ou les 7000 investis avec toutes les opérations de trading réalisé ?

En vous remerciant.

Bonjour,

Tant que vous ne retirez rien, il n’y a rien à déclarer!

Bonjour,

J’aurai une question pour remplir le formulaire 2086.

Comment fait-on si nous utilisons le trading automatisé dit haute fréquence, sachant que cela fait en 24h des 100aines de transactions?

Sans forcément avoir le details (seulement un regroupement par crypto)

Bonjour,

Soit vous écrivez au fisc pour les prévenir que vous avez le détail sur un fichier annexe type excel. Mais le mieux serait d’utiliser Waltio comme je l’indique dans l’article.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour j’aimerais savoir

Pour quelqu’un qui achète de la cryptomonnaie sur binance a hauteur de 500 euros en 2021 environ ,revendu en plusieurs fois pour un total de 400 euros en 2021 egalement ,soit une perte de 100 euros . A til quelque chose a declarer au vue quil na réaliser aucune plus value

Bonjour,

Non la moins-value n’a pas d’impact et n’est de toute manière pas à déclarer tant que vous n’avez pas convertie les cryptos pour quelque chose.

Cordialement.

Bonjour,

J’ai pour habitude d’acheter des biens virtuels, de particulier à particulier.

Pour cela je paye en cryptomonnaie que j’obtiens à la fois par achat via fiat et aussi par la rémunération d’un site qui offre des petites taches à effectuer.

Comment calculer dans cette situation ce sur quoi je suis imposable ?

Qu’en est-il si je décide d’offrir des cryptomonnaies obtenus de cette façon à ma famille, est-ce que ces « dons » rentrent dans la catégorie « achat de biens et service » ?

Je vous remercie beaucoup pour tout éclaircissement que vous pouvez me donner!

Bien cordialement

Bonjour,

A chaque fois que vous achetez, on acte la cession de la crypto et il faudra alors déclarer et payer l’impôt l’an prochain. Je vous conseille vivement d’nevisager Waltio avec le code promo que je donne pour vous faciliter la tache.

Si vous donnez auprès de vos proches, c’est autre chose (ce n’est plus l’impôt sur le revenu mais l’impôt sur la transmission). Vous pouvez consulter les articles de la rubrique « succession » pour comprendre les formulaires à remplir et l’impôt (sur la transmission!!) à payer. En cas de don, l’impôt sur le plus-value de la crypto n’est pas à payer il me semble.

Bonjour,

Merci pour cet article très clair.

J’ai 2 questions :

– Si on a plusieurs crypto, la valeur du porte-feuille à déclarer au moment de la cession ne concerne que la crypto en question ou bien toutes les crypto que je peux avoir sur mon compte eToro (aussi appelé porte-feuille sur eToro) ?

– Si je mets de l’argent sur mon compte eToro à une date T1 et que je l’investi dans une crypto à une date T2 ultérieure, j’ai subit le taux de conversion euro/dollar à la date T1. Dois-je déclarer la valeur en euro avec le taux de conversion euro/dollar à la T1 ou à la date T2 ?

Je vous remercie par avance pour votre aide.

Bien cordialement

Bonjour,

Pour la question 1 c’est tout le portefeuille. Si vous cédez une crypto pour acheter une autre crypto on ne déclare pas, c’est seulement au moment de la convertion en euro.

Cordialement.

Bonjour,

Merci pour votre réponse.

Pour être bien sûr de comprendre, cela signifie que je ne déclare aux impôts qu’à partir du moment où je sors de l’argent en dollar de mon compte eToro et qu’il est converti en euros pour être reversé sur mon compte en France. Tant que l’argent reste sur mon compte eToro, je peux « jouer » entre différentes cryptomonnaies sans avoir à déclarer quoi que ce soit (en dehors de l’existence du compte biensûr).

C’est bien ça ?

Bien cordialement

OUi tout à fait.

Bonjour, tout d’abord merci pour cette vidéo explicative !

Je fais également parti de ceux qui ont fait d’innombrables opérations, alors je vais bien rigoler si je dois retrouver les traces de chaque opération ^^ !

Je voulais savoir si on doit donner aux impôts le relevé de compte de Binance par exemple, ou c’est juste à nous de faire la recherche et ils nous font « confiance » ?

Je vous remercie pour votre réponse !

Bien Cordialement

Bonjour,

Vous devez juste le conserver au cas où pour les cryptos.

Cordialement.

Bonjour,

J’ai ouvert 2 comptes sur 2 platforms étrangères différentes. Quand j’ai voulu retirer mon argent, une platform m’a demandé de payer 20% de la somme et m’a informé que c’était de l’impôt que je devais payer en France. Ensuite, j’ai reçu un message me demandant de payer encore 10,5% au CFTC (envoyé par un compte gmail).

Quand j’ai constaté l’adresse de compte gmail et qu’il n’y a pas de logo, j’ai contacté le CFTC (Commodity Futures Trading Commission) et j’ai reçu un message de Division of Enforcement m’informant que j’étais victime d’un scam (escroquerie) et que je ne dois plus payer ce que la platform me demande.

Du coup, j’ai tout arrêté. Le montant de l’investissement et les frais s’élèvent à 3300€.

Sur la 2éme platform, le montant total d’investissement et frais s’élèvent à peu près à 650€. quand j’ai voulu retirer mon argent, la platform m’a demandé de payer 3000 €. Je n’ai pas donné suite à cette demande, car je n’ai eu aucune explication à quoi correspond la somme demandé et que je n’ai aucune garantie de récupérer mon argent.

Que dois-je donc faire? déclarer les deux cas avec la perte de mon argent investi?

Je vous remercie beaucoup par avance de votre réponse.

Cordialement

Bonjour,

Au niveau fiscal j’ai peur que rien ne change par rapport à ce que j’ai mis dans l’article. La seule possibilité que je vois serait de passer ces arnaques dans les frais au moment de la déclaration pour minorer la plus-value. Je ne suis pas certain que le fisc l’accepte, il faudrait les interroger via la messagerie ou vérifier dans le texte que j’ai mis à la fin si c’est autorisé.

bonjour je voulais savoir si j’achète quelque chose sur internet par le biais de commerce coinbase est-ce que cette transaction est a déclarer ou non (moins de 50€)

BOnjour,

Le formulaire 3916 est obligatoire dès lors que vous possédez des cryptos. Si jamais vous faites une transaction où le bitcoin sert à acheter quelque chose ou à convertir en euros, il faudra faire le calcul sur la plus-value comme expliqué.

Bonjour, je fais de l argent avec une sorte de jeu sur internet. J ai investi 3000 e et je peux faire ds l Anne 30 000euros, avec cette mise de départ.

L argent se retrouve sur binance. Je compte le transférer régulièrement sur mon compte perso en France.

Comment faire ma déclaration l annee prochaine et combien je vais payer d impots? merci!

Bonjour,

Il faudra faire comme expliqué dans l’article et je pense que vous pourrez mettre 3 000 € comme prix de départ. Vous paierez donc 30% sur la plus-value (27k dans votre exemple).

Cordialement.

Bonjour, j’ai une question.

Si on achète des Stable-coin, qu’on les laisse dormir pour gagner les intérêts.

Un jour on souhaite récupérer l’argent investi, plus les intérêts gagner au cour de ce lapse de temps.

Dois-je déclarer chaque année les intérêts gagné ?

Les intérêts sont ils imposable ?

Bonjour, j’ai investi dans des masternods (zeniq safir) qui est du minting. Ont m’a dit que sa n était pas soumis à déclaration. J’ai un doute pourriez-vous m’éclairer ?

Bonjour Thibaut,

Votre vidéo très bien…!

Sauf que j’ai un problème.

Le prix d’acquisition !

Mes cryptos je les ai achetées en pleins de fois!

A plusieurs dates et donc plusieurs cours.

L’éthereum par ex est passé de 700 à 1000 e en2 mois!

Ex »je revend le 6/2 10000e d’ethereum

acheté en plusieurs fois depuis le 1/1.

Et là…..quel est le prix d’acquisition ?

600,700,800.

Au moment où je le revend je sais qu’il est à 1200 ok..

Mais le prix d’acquisition !

Un prorata?

Je pense que mon cas est loin d’être isolé.

On n’achète pas tout d’un coup!

Si vous avez une réponse ce serait ma chance

Parce que c’est mon seul hic!

Merci

Bonjour,

C’est un problème si vous avez énormément d’opérations…il faut tout reprendre achat par achat avec les cours à l’époque etc… Sur un tel cas je ne peux que vous orienter vers Waltio avec le coupon réduction CORRIGETONIMPOT10. Personnellement j’ai fait 3 déclarations avec des cryptos et j’ai passé des heures à tout retracer. Avec l’outil c’est réglé en quelques minutes. Une autre solution est de mettre 0 en prix d’acquisition mais vous allez alors payer trop et surement bien plus à terme que le cout de l’outil.

Bonjour,

Je me retrouve dans une situation catastrophique et j’ai besoin de votre aide…

J’ai utilisé votre méthode pour remplir ma fiche d’imposition.

Prix des cessions totales 43390

Total des plus values 31865

Je me retrouve donc à payer 9559 euros alors que mes gains ne sont que de 6923 euros. (j’ai acheté d’autres monnaies qui sont toujours dans mon portefeuille à la baisse mais comme ils se basent sur la valeur du portefeuille, je me retrouve donc à payer plus que mes gains réels!!!) Est-ce normal????

Bonjour,

C’est tout à fait possible mais il serait quand même bien de vérifier. Je vous conseillerais d’utiliser Waltio avec mon code promo CORRIGETONIMPOT10. Le logiciel vous dira comment remplir les cases et vous comprendrez surement où est l’erreur.

Cordialement.

Bonjour j’ai récemment fait un compte binance parce que je fait une activité dans le multimédia pour une société basé à l’étranger. Cette société me paye en usdtt mais je ne vend pas ni ne rachete pas de cryptomonaie je convertie simplement mon usdtt en euro ou je transfert mon portefeuille spot vers mon portefeuille financement pour utiliser ma carte binance.

Comment dois-je déclarer les revenu de cette société ? Vôtre réponse me serais très utile merci d’avance

Bonjour,

Si la crypto est acquise par la société et transite ainsi vers du perso, je vous conseille vivement de prendre un expert-comptable. On sort de la fiscalité du particulier et le sort de plus-value sur la crypto est différent car fait par la société.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Ce ne sont pas des actifs numériques mais des CFD, car on ne peut acquérir des cryptocurrencies sur eToro France tant qu’ils ne seront pas inscrit à l’AMF en tant que PSAN, la déclaration doit se faire en case 3VG et pas 3AN.

Bonjour,

Merci pour la vidéo, c’est très claire.

j’ai une petite question concernant les comptes a l’étranger

En plus de mon compte actif numérique ( Binance) , je possède un compte de trading chez un broker a l’étranger ou j’effectue des dépôt/retrait depuis Binance en crypto.

Faut il déclarer ces plus value liée au robot de trading sur de l’OR sachant que les dépôt et retrait sur ce compte sont en crypto ? ou bien i suffit de déclarer ce compte chez e broker comme un compte a l’étranger ?

Merci pour votre aide.

Bonjour,

J’ai une question de niche comme vous aimez dire 🙂 ! J’ai eu comme cadeau un transfert de 0.3 Eth qui coutait autour 300 euro à l’époque et que j’ai vendu à 2500. Quelle est la plus-value que je dois déclarer ? Toujours 2200 ou 2500 comme c’était un cadeau ? Comment je pourrais le justifier aux impôts s’il me contacte ? Mer ci pour votre excellent blogue et bonne journée

Vassil

Bonjour,

Sauf à pouvoir prouver le transfert ou le don, vous allez être obligé de partir de 0 et d’être imposé sur 2500.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Merci pour ces explications mais j’aurais besoin d’une précision.

le 01/06/21 j’ai un portefeuille de crypto A pour 200 € et je réalise un achat de crypto B pour 100 €, la valeur de mon portefeuille ligne 220 de la déclaration est donc 300 €

le 01/07/21 j’achete pour 500 € de crypto C

le 01/09/21 je vends la totalité des crypto B pour 150 €, la valeur de mon portefeuille est de 150 € + 510 € de crypto C (10 € de plus value) + 220 € crypto A (20 € de plusvalue) soit 880 €

d’après votre explication je dois déclarer

en 211 la date 01/09/21

en 212 la valeur de mon portefeuille de 880 €

en 213 le prix de cession 150 €

en 218 donc en automatique 150 €

en 220 la valeur de mon portefeuille de 300 €

ce qui me conduit à déclarer une plus value de 99 €, alors que la

crypto B n’a généré que 50 € de plus value

Où est l’erreur ?

Merci

La ligne 220 est fausse dans votre exemple d’où l’erreur. Je vous conseille de regarder la conférence que j’ai faite sur le sujet ou d’utiliser le logiciel cité en utilisant le code promo.

Cordialement.

Bonjour,

Avant de savoir qu’il fallait mieux trader en USDT, et testant le trade en crypto monnaies sur la journée par petites ventes de 10 euros, j’ai fait 15 euros de plus value sur… 185 transactions ! (à coup de + ou – 1 euros chaque fois)

Lorsque je veux déclarer aux impôts, ils me disent « erreur, vous ne pouvez pas déclarer plus de 100 transactions » : que faire ?

(sachant que j’ai un beau fichier excel avec le calcul détaillé comme indiqué sur la notice et que j’ai bien toutes les valeurs de chaque crypto du portefeuille à chaque transaction, mais je ne sais pas comment je pourrais l’envoyer à la place)

Merci,

Bonjour,

Vous pouvez mettre le total imposable en case 3AN et mettre un petit mot au fisc à la fin de la déclaration expliquant que vous tenez le fichier à disposition.

Cordialement.

Bonjour, j’ai investi dans des masternods (zeniq safir) qui est du minting. Ont m’a dit que sa n était pas soumis à déclaration. J’ai un doute pourriez-vous m’éclairer ?

Bonjour,

Erreur de débutant !! Durant l’année 2021, j’ai fait une seule transaction en vendant une crytpo en euros. Je n’ai pas récupéré la somme sur mon compte bancaire. J’ai de suite réinvesti la somme en achetant une autre crypto. Le montant de ma vente monte seulement à 9,17 euros. Je pense que je suis bon pour déclarer cette somme aux impôts. Par contre c’est un vrai casse-tête. Je ne sais comme m’y prendre sachant que c’est une crytpo parmi mon portefeuille.

Si vous pouvez me conseiller, c’est avec grand plaisir 🙂

Bonjour,

Il faut faire le calcul indiqué dans l’article en prenant en compte la valeur d’achat, la valeur de cession et faire un prorata selon la valeur du portefeuille au moment du rachat. J’expliquerai demain pendant la conférence comment récupérer ces infos facilement : https://www.corrigetonimpot.fr/formation-declaration-dimpot-des-cryptomonnaies/

Bonjour, j’ai une carte crypto.com qui est une carte de debit. Mon compte crypto me sert à trader et faire des achats qui générent du cashback en crypto. Ce sont 2 activités indépendantes.

Dois-je remplir

– 1 première déclaration en tant que compte bancaire

– 1 deuxième déclaration en tant que compte d’actifs numériques,

toutes les2 avec le même rib en tant que Numéro du compte?

Bonjour,

Si les deux comptes sont à l’étranger alors oui il faut distinguer les deux. Je vous invite à suivre la conférence sur le sujet pour ne pas faire d’erreur : https://www.corrigetonimpot.fr/formation-declaration-dimpot-des-cryptomonnaies/

Cordialement.

Bonjour,

Merci pour votre site d’information.

J’ai une question concernant la ligne « 212 ». J’ai acheté 5 cryptos sur Coinbase et vendu courant 2021 partiellement, je vais créer deux cessions 1 (pour crypto 1) et 2 (pour crypto 2) et les déclarer.

Pour la ligne 212 sur la valeur globale du portefeuille, il s’agit de:

– la valeur globale du portefeuille à savoir mes 5 cryptos

– ou la valeur globale par actif, respectivement Crypto 1 pour Cession 1, puis Crypto 2 pour cession 2 sans inclure la valeur des 3 autres cryptos ?

Merci,

Stéphane

Bonjour,

De mémoire il faut mettre la valeur du portefeuille au moment de chaque cession. Nous verrons cela en détail lors de la visioconférence crypto avec un outil permettant d’obtenir facilement les informations : https://www.corrigetonimpot.fr/formation-declaration-dimpot-des-cryptomonnaies/

Bonjour M.DIRINGER,

Pourriez vous le m’éclairer sur la flat tax a savoir est ce que son montant entre dans le calcul du revenu fiscal de référence ?

Merci par avance

Bonjour,

Oui le montant en 3An va venir gonfler le revenu fiscal.

Cordialement.

Bonjour,

J’ai ouvert un compte Binance en 2021 par curiosité mais je n’ai jamais transféré d’argent sur ce compte ni fait de transaction. Il est tombé dans l’oubli et je l’ai fermé cette année en Avril 2022. En regardant la déclaration d’impôt formulaire 3916-bis, il faut un numéro de compte ou un ID mais je ne peux plus avoir cette information vu que j’ai clôturé définitivement le compte. A votre avis que dois je faire ? je déclare tout de même le compte aux impots avec le formulaire 3916-bis ou pas ? si je le déclare sans le numéro ID ils ne vont pas trouver cela étrange ? Merci pour votre aide

Bonjour,

Ici si vous remplissez le formulaire pour déclarer le compte étranger cela suffit; ce n’est pas bien grave s’il manque le numéro.

Bonjour, comment on voit si c’est un compte numérique ou un compte d’actifs numérique ?

Et où on trouve le numéro du compte et la date d’ouverture ?

Svp merci

Bonjour,

Difficile de vous aider car tout dépend de la plate-forme. J’expliquerai en direct les différents moyens d’extraire les informations avec le gérant de Waltio lors de la conférence sur les cryptos : https://www.corrigetonimpot.fr/formation-declaration-dimpot-des-cryptomonnaies/

Bonjour,

En 2021, j’ai investi 1930€ dans des futures (opérations à effets de levier) sur Binance et j’ai tout perdu.

Je n’ai fait que des opérations en crypto sans passer par des monnaies FIAT.

Comment dois-je remplir le formulaire 2086 pour déclarer cette moins-value, SVP ?

Merci d’avance pour votre aide.

Bonjour,

L’important est que la moins-value finisse dans la case 3BN si vous ne possédez plus rien. Donc en mettant 1930 en prix d’acquisition et 0 en prix de cession cela devrait suffire.

Cordialement.

Bonjour quand on a rien transformé en euros ni retirer sur son compte bancaire (mais juste transformer en USDt).

Est il juste nécessaire de déclarer seulement son compte Binance où il est aussi nécessaire de transmettre ses plus values faites mais non transformer en euros

Bonjour,

J’évoquerai les transformations et les impacts lors de la visioconférence de mardi avec le gérant de Waltio : https://www.corrigetonimpot.fr/formation-declaration-dimpot-des-cryptomonnaies/

Je note votre cas pratique et on le fera directement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, des pertes réalisées en 2021 et reprises en 2022 au même montant exact, sera-t’il soumis à imposition? Comment faire ? Merci par avance

Bonjour,

Je vous invite à venir à la conférence du 17 mai pour voir ce sujet précis en direct avec votre exemple chiffré : https://www.corrigetonimpot.fr/formation-declaration-dimpot-des-cryptomonnaies/

Cordialement.

Bonjour,

Savez vous lorsqu’on dépose des fiat sur un Wallet et qu’on earn avec obtention d’intérêts en crypto.

Y a t il génération d’imposition lorsqu’on récupère ses fiats si on laisse sur le wallet les intérêts ? Car dans ce cas il n’y a pas de change fiat / crypto.

Merci d’avance

Bonjour,

C’est une excellente question, je vous invite à suivre la visioconférence que je fais avec le dirigeant de Waltio et on répondra à ce point précis : https://www.corrigetonimpot.fr/formation-declaration-dimpot-des-cryptomonnaies/

Cordialement.

Bonjour,

Je suis sur l’application StepN et je gagne des tokens GST chaque jour que je transforme en USDC (stable coin) donc pas de plus value et pas de moins value. Que vais-je devoir déclarer, s’il vous plait?

Merci pour votre article qui m’a beaucoup aidé,

Amicalement

Bonjour,

Sur toutes ces questions pratiques, je vous conseille d’assister à la visioconférence en direct. Ces cas précis seront détaillés et expliqués : https://www.corrigetonimpot.fr/formation-declaration-dimpot-des-cryptomonnaies/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonsoir, Merci beaucoup pour ce partage très clair et pragmatique. Savez vous s’il est possible de trouver les documents type de déclaration 3916/3916BIS préremplis ou avec l’ensemble des éléments demandés par Exchange ?

Bonjour,

Je fais une conférence sur le sujet le 17 mai : https://www.corrigetonimpot.fr/formation-declaration-dimpot-des-cryptomonnaies/

On verra justement à cette occasion les différents moyens d’obtenir les docs pré-remplis.

Bonjour,

Merci encore pour ces explications très claires pour une fois !

Mais je suis bien embêté car j’ai effectué des centaines de petits trades sur l’année 2021 …. or je vois que c’est limité à 100 dans la déclaration ?

Je fais quoi au final ….

Bonjour. Il faudrait en grouper certains. Ou alors vous mettez juste le résultat en 3an ou 3bn et vous prévenez le fisc à la fin que vous tenez les relevés à disposition.

Bonjour et merci pour ton contenu de qualité !

2 questions pour ma part :

1 – Si je déclare des revenus exceptionnels sur une année et donc un monta t de plus value important en case 3AN, quelle est la situation vis à vis du paiement de cet impôts par les membres du foyer dans le cas ou le taux ne serait pas individualisé. Peut-on attribuer ce revenu à un des membres du foyer afin qu’il puisse faire le versement des 30% associé directement au fisc ? Cela aura t’il un impact sur le taux transmis à l’employeur ?

2- Une fois une cession réalisé avec prix initial d’achat / valeur de la cession / valeure globale du portefeuille, quel est donc le nouveau chiffre à retenir pour prix initial d’achat en vue de ma prochaine cession.Y a t’il une formule pour avoir ce chiffre en fonction du % que représente la cession réalisé (si 50% diminution du prix d’achat intial de 50% ?)

Merci pour tes réponses

Bonjour,

L’impôt de 30% ne jouera pas sur le taux du foyer ou d’un membre. Il sera identifiable sur l’avis d’impôt et vous pourrez choisir de le prendre à charge ou de le rembourser en partie à Mme si vous payez en commun. C’est totalement indépendant des tranches fiscales et donc du taux à la source.

Pour la seconde question, je ferai un live twitch sur le sujet avec des exemples chiffrés.

Cordialement.

Bonjour

J’ai acheter des cryptos sur binance CRO & eToro

Mais je n’ai rien vendu, plus valu 0 moins valu 0

Dois je déclarer ?

Bonjour,

Il faut juste déclarer le compte à l’étranger comme expliqué dans l’article.

Cordialement.

Bonjour, merci pour ces informations.

J’ai ouvert un compte sur la plate-forme Binance en 2021. J’ai tenté de remplir ma déclaration en déclarant un compte à l’étranger. Cependant, il faut indiquer certaines informations comme le numéro de compte, le nom du gestionnaire, la date d’ouverture… Or je ne trouve pas ces informations sur la plate-forme. J’ai bien un identifiant mais je ne pense pas que cela soit la même chose…

Pourriez éventuellement m’aider ?

Merci beaucoup.

Très belle journée

Bonjour,

Pour Binance, l’adresse est « LEVEL G OFFICE 1/1235 Quantum House 75 Abate 1120 Malta. L’adresse du site est celle de binance.com. Bonne journée.

Bonjour Monsieur Diringer,

En août 2021 j’ai ouvert un compte BITSTAMP avec versement de 9 000.- € (convertis en USD)

Je n’ai fait aucune transaction sur le compte et ai procédé à sa clôture au mois de novembre 2021 recevant alors la somme de 9 319.-€ .

J’ai bien compris qu’il me faut renseigner le formulaire N°3916 MAIS je me demande comment va être traitée ma PV sur effet de change de 319.- € ? Merci de bien vouloir m’informer à ce sujet. Très cordialement.

Bonjour,

Vous devez remplir le 3916 mais aussi l’autre formulaire afin que cette plus-value de 319 € finisse en case 3An et soit imposée. Cela engendrera 319*30% d’impôt. S’il y’a eu des frais permettant de réduire cette plus-value, vous pouvez l’indiquer dans la déclaration comme je l’explique dans la vidéo pour réduire la plus-value.

Cordialement.

Bonjour

Merci bcp pour vos très claires explications.

Aussi j’aurai un doute à lever quant à la déclaration.

J’ai investi (en crypto) dans un hub de mintage. Ce hub est délocalisé et je ne le posséde donc pas physiquement. Dois je le déclarer comme l’achat d’un bien ou d’un service ou seulement quand je vendrai le fruit de son travail de mintage ?

Merci par avance

Bonjour,

A ce niveau je n’ai pas encore étudié le cas. J’essaierai de le faire en direct sur twitch à l’occasion ou d’écrire un article sur le sujet dès que possible.

Cordialement.

Bonjour M. DIRINGER,

Je souhaite participer à la conférence et j’ai acheté l’un de vos guides et formations immobilières.

Cordialement

Vous êtes bien inscrit, on vous enverra le lien vendredi.

Bonjour

Bravo pour ces explications toujours claires!

Ceci dit, concernant le report des plus ou moins value, et des operations associées, est on obligé de saisir toutes les operations manuellement sur le site ?

J’ai utilisé Koinly pour generer automatiquement un rapport des transactions des mes exchanges, ne peut on pas fournir ce rapport (excel) ? et si oui, comment et quoi reporter (que 3AN/3BN ?)

merci

Bonjour,

Normalement il faut mettre toutes les transactions. Vous pouvez toujours mettre le résultat final (plus-value ou moins-value en case 3AN ou 3Bn et indiquer au fisc que vous tenez le fichier complet à disposition…mais c’est alors certain qu’ils vont venir vérifier.

Cordialement.

Bonjour je possede un compte binance depuis novembre 2020,et un compte coinbase depuis 2019,j’ai commencer a payer mes impots cette année(donc pour l’année 2021) sachant que en 2020 et 2019 j’etais sur les declarations d’impot de ma mere(je ne payais pas d’impot car revenu en dessous du seuil d’imposition),lorsque je rempli le cerfa n3916-bis pour l’année 2021,si je met les dates d’ouvertures exacte,est ce que moi ou ma mere risquons une amende vis a vis de l’oubli de declarations avt?

Bonjour,

Attention, même si vous étiez non imposable, le fait d’avoir fait une plus-value en 2020 aurait engendré de l’impôt car c’est la flat-tax qui est toujours de 30% même pour les personnes non imposables! Si c’était le cas il faut corriger.

Pour le 3916, je vous conseille de mettre un mot à la fin de votre déclaration en informant le fisc que vous avez omis de le faire les années passées.

Cordialement.

Bonsoir,merci pour votre retour,je n’ai pas fait de conversion crypto en fiat,donc selon vous il faut juste que je dise que j’ai omis de declarer mes comptes crypto en 2019 et 2020 lorsque j’etais rattacher a ma mere pour eviter les amendes(sachant que j’ai moins de 200€ De valeur en tout sur les comptes)car je n’etais pas au courant qu’il fallais les declarer?

Je dois donc transmettre le cerfa 3916 bis par la messagerie de mon espace personnel en m’excusant ces bien cela?

Merci et bonne journée

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, j’ai quelques questions peut-être un peu pointues : si je mets une somme en Euros sur un exchange en apport, et que je convertis cette somme en USDT pour me servir des USDT comme actif d’échange avec une autre crypto (par exemple, si je dispose de 1500 USDT que j’investis intégralement sur une crypto, que cette crypto fait un bump et que je me retrouve avec l’équivalent de 2000 USDT, que je fais l’échange inverse pour tout remettre en USDT (donc maintenant 2000 au lieu de 1500), puis que la crypto redescend, que je pioche 1500 USDT sur les 2000 pour refaire l’opération et ainsi de suite jusqu’à accumuler une somme très conséquente (disons 120 000 USDT), qu’ensuite je décide de retirer 100 000 USDT pour les récupérer en Euros, et de me servir de mes 20 000 USDT restants pour continuer ces vas et viens d’échanges jusqu’à accumuler encore plus d’USDT, dont je prends une partie pour les convertir en Euros et en disposer, comment va se passer la déclaration lors de la cession numéro 2 ?

Je vais tenter de faire plus simple mais en disant qu’1€ = 1 USDT :

Je fais un apport de 1500€ sur un exchange.

Je convertis le tout en USDT = 1500 USDT.

J’utilise les 1500 USDT pour acheter une crypto.

Cette crypto prend de la valeur et je reconvertis tout en USDT, et je me retrouve avec 2000 USDT (donc j’en ai gagné 500).

La crypto baisse et je prends 1500 USDT sur les 2000 (donc il en reste 500 que je ne touche pas).

La crypto remonte, je refais l’échange et je me retrouve à nouveau avec 2000 USDT qui s’ajoutent aux 500 que j’ai pas utilisés, ça fait 2500 USDT, et je recommence ce système jusqu’à accumuler 120 000 USDT.

Je procède à une première cession de

100 000 USDT pour récupérer 100 000€.

Je me sers des 20 000 USDT qu’il me reste pour augmenter mon investissement sur la crypto : au lieu d’utiliser 1500 USDT, j’en utilise 10 000, et je récupère 1500 USDT supplémentaire par jour jusqu’à disposer de 180 000 nouveaux USDT + les 20 000 que j’avais comme reste après la cession 1 (dans l’hypothèse d’un effet yoyo quotidien permanent).

Donc je suis à 200 000 USDT et je décide de procéder à une seconde cession afin de récupérer 180 000 USDT, soit 180 000€

(Donc 180 000€ qui s’ajoutent aux 100 000 de la cession 1 = 280 000€).

Qu’est-ce que je dois indiquer aux impôts, puisque mon investissement initial était de 1500€ et qu’avec cet exemple j’ai pu retirer 280 000€ en deux cessions ?

Parce qu’on dirait que les impôts considèrent, pour toute autre cession, qu’on a refait comme mouvement d’importer des Euros pour ensuite les transformer en cryptos, alors que c’est plus avantageux d’utiliser les cryptos gagnées pour continuer les investissements sans repasser par des importations fiat.

Merci pour les précisions que vous pourrez m’apporter, et en espérant que ce problème soulevé soit utile à tout le monde.

Bonjour,

Difficile de tout lire, vous pouvez essayer de passer sur twitch à l’occasion et on pourra peut-être faire une simulation en direct. Mais en clair, dès que vous faites une cession où vous touchez des euros, on déclare. Et à chaque cession, il faut renseigner les trois variables : valeur de départ, valeur du portefeuille, valeur du rachat. Normalement à la fin de la cession 2 si tout a été vendu, vous aurez au final été imposé sur toute la plus-value réalisée entre les 1500 de départ et la totalité de ce que vous avez gagné.

Cordialement.

Bonjour,

Merci et bravo pour vos article très facile à lire et comprendre.

Je voudrais revenir sur cette phrase:

« On peut noter que si la plus-value finale de l’année est inférieure à 305 €, il n’y aura alors pas d’impôt. »

J’avais cru comprendre que c’est la valeur totale des cessions de l’année (et non pas des plus-values) qui doit être inférieur 305€. Et dans un tel cas, il me semble même que la déclaration n’est pas obligatoire.

Serait-il possible d’avoir votre avis sur ces aspects?

Merci et prenez soin de vous.

Bonjour,

Vous avez tout à fait raison merci beaucoup. Le texte donne même un exemple à l’alinéa 90 : https://bofip.impots.gouv.fr/bofip/11967-PGP.html/identifiant=BOI-RPPM-PVBMC-30-10-20190902

Cordialement.

Bonjour,

Je ne suis pas sur d’avoir bien compris.

Si j’investi dans une cryptomonnaie naissante à hauteur d’une centaines d’euros et que les valeurs de celles-ci s’envolent à 1000€ estimés, sachant que mes cessions sur l’année sont inférieurs à 305€, je ne devrais pas les déclarer ? même si les plus-values sont supérieurs à 305€ ?

Merci encore.

Cordialement.

Bonjour,

Si vous rachetez 305 €, il y’a au maximum 305 € de plus-value parmi ce rachat… vous n’allez pas purger pour autant le reste des gains qui sera imposé le jour où vous rachèterez.

Cordialement.

Bonjour

Je suis dans ce cas, et je n’arrive pas à avoir une confirmation claire, même avec les exemples des impôts :

J’ai fait un ptit peu moins de 300€ de cession de crypto en 2021, exprès pour être en dessous de ce plafond, mais je ne suis pas sûr d’une chose :

– Est-ce que l’on a rien du tout à déclarer ? (Etant en cold wallet, je n’ai pas de compte à l’étranger)

– Ou est-ce qu’il faut déclarer les 300€ de cession malgré tout, mais que ceux-ci n’auront donc aucun impact sur les impôts car en dessous de 305€ ? Dans ce dernier cas, faut-il détailler toutes les ventes une à une ?

Merci beaucoup

Bonjour,

Désolé je n’ai pas encore vérifié ce cas précis mais je l’évoquerai en direct lors de la conférence de mardi sur le sujet : https://www.corrigetonimpot.fr/formation-declaration-dimpot-des-cryptomonnaies/

Cordialement.

Bonjour

Je n’ai pas vu de réponse par rapport à cette question durant la conférence, dommage 🙁

En sauriez-vous plus du coup ?

Merci

Bonjour ,

je déclare ma session qui est de 147 euro à 145 euro, il me donne bien le – 2 en résultat mais impossible le mettre en 3BN ,il me fait une boucle et recommence a chaque fois que je marque 2 manuellement dans la case 3BN ,si je passe l’étape c’est comme si je n’avais rien déclarer sur l’annexe 2086 , je ne comprend pas , une idée ?

merci d’avance

Bonjour,

Normalement le report de la 2086 se fait tout seul en 3BN. Après il y’a encore quelques bugs sur le logiciel du fisc à ce jour, peut-être en est-ce un. Je vous conseille d’attendre un peu ou de demander au fisc via la messagerie sécurisée.

Cordialement.

Bonjour,

j’ai trois questions :

– je n’ai pas déclaré mes comptes binance et coinbase, ouverts depuis 2018. Je risque donc 750/1500 * 2 (comptes )* 2 (années 2019 et 2020, car début obligation déclarative en 2019)€ ?

– l’argent versé initialement sur ces comptes provient de plateformes aujourd’hui fermées (wex / btc-e). Comment déclarer les valeurs d’achats, etc, quand je n’ai plus aucune de ces données (même pas de mails de confirmation pour les transactions?)

Merci

Bonjour

En régularisant cette année et en expliquant au fisc l’oubli des années passées, il y’a des chances pour que vous n’ayez pas l’amende. Pour la valeur de départ, vous allez bien retrouver trace du premier virement ou de l’ouverture du compte initial etc.. Si jamais vous n’avez rien ça oblige à calculer la plus-value en partant de 0 € ce qui est contreproductif.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour et si c’est une déclaration papier ?

Bonjour,

C’est possible mais il faut télécharger les formulaires papier. Il faut la 2074 qui est ici : https://www.corrigetonimpot.fr/telecharger-le-formulaire-2074-vierge-declaration-dimpot-2022-des-plus-values-et-moins-values-2021-au-format-pdf/ Puis la 2042 : https://www.corrigetonimpot.fr/telecharger-formulaire-2042-declaration-impot-2018/ Et enfin la 2042 c qui est en lien aussi.

Cordialement.

Bonjour,

Est-ce que les comptes SOCIOS , POKMI et les wallets Trustwallet , Metamask , Moonpay, Edufex doivent être déclaré aux impots ? Je suis un peu perdu là.

Merci d’avance

Bonjour,

Dès le moment où vous avez un compte basé à l’étranger, il faut le déclarer. Dès le moment où la cession d’une crypto permet d’avoir des euros ou d’acheter quelque chose, il faut le déclarer et être imposé.

Cordialement.

Bonjour,

J’ai récemment ouvert un compte binance sur lequel je n’ai réalisé que des achats.

A ce jour, aucunes ventes donc aucunes plus/moins values.

Je dois donc, si j’ai bien compris, déclarer ce compte par le biais du formulaire 3916.

Est ce le seul formulaire à remplir ou dois je déclarer également mes achats depuis l’ouverture du compte?

Merci d’avance pour votre retour.

Cordialement

Jonathan

Bonjour,

Pour le moment seulement le fichier 3916; rien d’autre tant que vous ne vendez pas.

Cordialement.

Bonjour

Si on investi dans les cryptos par exemple 1000€ En 2021. En 2022 l’investissement arrive à terme avec 3000€. Cette somme reste en crypto sur un compte luxembourgeois. Devons nous déclarer la plus valu si la somme reste en crypto et que nous réglons nos dépenses en crypto également . ?

Ma question est peut etre bête .

Merci de votre aide .

Bonjour,

Il n’y a aucune question bête. Si les cryptos restent sur le compte luxembourgeois, il n’y a pas lieu de déclarer l’impôt ou de le payer (on déclare le compte étranger quand même pour éviter le redressement). Par contre dès lors qu’on utilise la crypto pour une dépense alors le fait générateur de l’impôt est là et on doit déclarer la plus-value sur le montant utilisé et payé l’impôt. Je fais des lives en direct sur le sujet sur twitch si vous voulez en savoir plus.

Cordialement.

Bonjour,

Pour simplifier, j’achète 1 bitcoin en 2020 (en euros) que je convertis quelques mois plus tard en 10 ethereum, puis je vends ces 10 ethereums en 2021 (en euros). Le fisc va t-il considérer que j’ai fait 100% de plus value sur les 10 ethereum ?

Merci de votre aide.

Bonjour,

Au moment de la conversion du bitcoin en ethereum on a un report de l’imposition car la conversion ne déclenche pas l’impôt. Au moment de la conversion en euros, là on paie l’impôt et on calcule la plus-value sur la valeur de départ (lors de l’acquisition du bitcoin).

Cordialement.