Si vous louez un bien, la fiscalité doit être étudiée de près. En effet, vos loyers vont engendrer de l’impôt et des prélèvements sociaux. Une charge conséquente que l’on n’envisage pas forcément lors de l’achat. On fait le point dans cet article sur le calcul de l’impôt qui sera pris, la façon de déclarer et surtout la façon de prendre le meilleur régime fiscal pour payer moins d’impôt. Cela concerne toute location meublée, qu’elle soit saisonnière, à un étudiant, par le biais d’AirBNB…

La première question à se poser pour comprendre la fiscalité est la suivante : est-ce un bien loué vide ou un bien loué meublé ? Cet article traite

de la fiscalité pour les locations meublées. Pour

les locations vides, la fiscalité est différente et expliquée ici.

L’article en bref : Fiscalité et calcul de l’impôt sur les loyers en LMNP

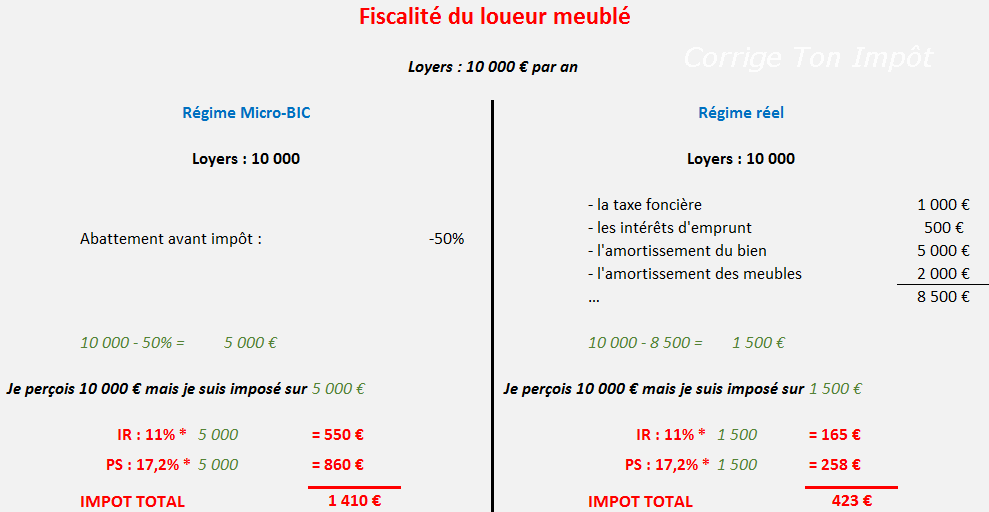

- Il existe deux régimes fiscaux en LMNP : Micro-BIC (simple à appliquer, abattement forfaitaire de 50% sur les loyers perçus) et régime réel (souvent plus avantageux mais nécessite l’intervention d’un expert-comptable).

- Le régime réel est avantageux si les charges déductibles + amortissement dépassent 50% des loyers. Les frais d’expert-comptable doivent être pris en compte pour évaluer l’intérêt du régime réel.

- En Micro-BIC, l’impôt est calculé sur 50% des loyers, soumis à l’impôt sur le revenu (selon la tranche marginale) et aux prélèvements sociaux (17,2%). Ce régime est accessible si les loyers annuels sont inférieurs à 77 700 €.

- En régime réel, l’impôt est calculé sur les loyers nets après déduction des charges et amortissements, soumis à l’impôt sur le revenu et aux prélèvements sociaux. Cette option est valable pour un engagement de 2 ans minimum, à déclarer avant le 1er février de l’année des revenus.

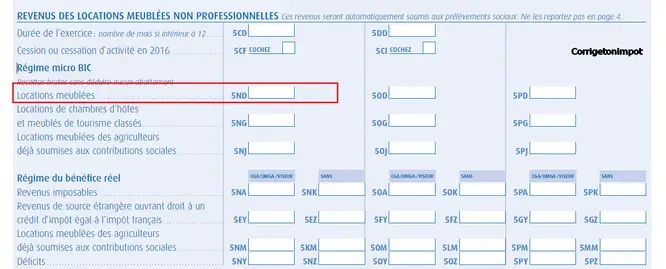

- Pour le micro-BIC, vous devez remplir la case 5ND sur la déclaration en ligne.

- Le régime réel nécessite de remplir des formulaires complexes (2031, 2033-A à E) avec l’aide d’un expert-comptable.

- Le dépassement du seuil de 23 000 € de loyers peut faire basculer dans un régime de location meublée professionnelle, avec des obligations supplémentaires (cotisation à la SSI, changement de régime de prélèvements sociaux).

Sommaire

- Location meublée non professionnelle (LMNP) et impôt : deux régimes fiscaux possibles.

- Calcul de l’impôt qui est pris sur vos loyers imposables quand vous louez un bien meublé non professionnel!

- Location meublée en LMNP : les conditions à respecter pour passer de l’imposition du micro-BIC au régime réel!

- Micro-BIC et régime réel : quelles cases remplir sur la déclaration d’impôt en ligne?

- Location meublée LMNP : un nouveau seuil de 23 000 €?

- Location meublée LMNP et impôt à la source : qu’est ce qui change?

Location meublée non professionnelle (LMNP) et impôt : deux régimes fiscaux possibles.

Le fait de louer votre bien meublé vous ouvre le choix entre deux impositions différentes sur vos loyers perçus. C’est à vous de garder la meilleure option lors de

la déclaration de vos revenus en mai. Avant de détailler le calcul de l’impôt et les cases à remplir, voyons les deux fiscalités possibles. Pour comprendre, nous allons distinguer les loyers

déclarés (ce que vous percevez réellement) des loyers imposés (ceux qui seront retenus par le fisc pour calculer l’impôt). Ce sont les loyers imposés qui nous intéressent car plus ils seront

faibles, plus votre impôt sera faible. Notons que cet article traite de la location meublée non professionnelles (LMNP). C’est celle qui concerne Mr et Mme Toutlemonde dès lors qu’ils louent un

bien meublé. Les personnes qui ont pour activité principale et pour source de revenu principale uniquement les loyers provenant d’un meublé relève d’un autre régime : la location meublée

professionnelle. Vous n’êtes pas concerné par cet article si les loyers du meublé représentent plus de 50% de vos revenus.

L’imposition du loueur meublé au régime micro-BIC.

Le micro-BIC est le plus simple des deux. Concrètement, vous aurez juste à déclarer les loyers perçus. Avant de calculer l’impôt, le fisc va appliquer un abattement

de 50%. Autrement dit, les loyers imposés seront de 50% des loyers perçus.

Exemple :

Mr Corrigetonimpot loue un bien meublé et perçoit 10 000 € de loyers en 2024. Il opte pour le régime micro-BIC lors de la déclaration d’impôt 2025 sur les revenus 2024. Les impôts vont procéder à un abattement de 50% soit 10000*50% = 5 000 €. Mr sera donc imposé sur une base de 10 000 – 5 000 = 5 000 €.

Nous verrons ci-après quel taux d’imposition est ponctionné sur les 5 000 € de loyers imposables. Le taux de 50% devait être réduit à 30% par la loi de finances 2025 mais avec la démission du gouvernement ce n’est pas passé.

Enfin, un taux de 71% est aussi possible pour ceux qui louent un bien classé meublé de tourime.

L’imposition du loueur meublé au régime réel.

Si le régime micro-BIC ne vous convient pas, votre seconde option est d’opter pour l’imposition de vos revenus fonciers selon le régime réel. Ce régime est

particulièrement attractif car il permettra parfois de ne pas payer d’impôt. En revanche, les formalités et déclarations sont compliquées et vont nécessiter un expert-comptable. Comme son nom

l’indique, vous allez pouvoir déduire de vos loyers les charges que vous payez réellement sur votre bien avant de subir l’impôt. Ce n’est pas tout, il sera aussi possible d’enlever un

amortissement du bien ou des meubles avant calcul de l’impôt. Il faudra donc déclarer les loyers perçus ainsi que les charges payées et le calcul de l’amortissement.

Étudions d’abord liste des charges déductibles pour n’en oublier aucune. On peut lister les suivantes :

– Les intérêts d’emprunts du prêt réalisé pour l’acquisition du bien.

– L’assurance habitation propriétaire non occupant.

– La taxe foncière hors ordures ménagères (nous avions vu que les ordures ménagères sont à la charge du locataire, elles ne peuvent donc pas être

déduites).

– L’assurance emprunteur du prêt ainsi que les frais bancaires (frais de dossiers ect….)

– Les honoraires versés à un expert-comptable.

– Les travaux. Cet article revient sur les travaux qui sont déductibles et ceux qui ne le sont pas.

….

En plus de ces déductions, vous allez pouvoir enlever l’amortissement du bien. C’est là que l’expert-comptable intervient et devient nécessaire. C’est lui qui va

déterminer dans quelle mesure vous pouvez amortir le bien. En cas de contrôle fiscal, il va de soi que l’administration fiscale ne pourra remettre votre déclaration en question si l’amortissement

a été calculé par un expert-comptable. L’impact des charges déductibles et de l’amortissement est le suivant.

Exemple :

Mr Corrige ton impôt achète un bien 100 000 € et ajoute 10 000 € de meubles. L’expert-comptable calcule que l’amortissement du bien est possible sur 20 ans soit une déduction de 100 000 / 20 = 5 000 € par an. Les meubles sont amortis sur 5 ans soit 10000 / 5 = 2 000 € par an. Mr Corrigetonimpot loue le bien meublé en 2023 et perçoit 10 000 € de loyers. Par ailleurs, il a payé 500 € d’intérêts d’emprunt et 1 000 € de taxe foncières. Si il opte pour le régime réel, il sera imposé sur une base de 10 000 – 5 000 – 2 000 – 1 000 – 500 = 1 500 €. Le fisc calculera l’impôt sur les loyers imposables donc sur une base de 1 500 €. On impute bien les charges déductibles ET l’amortissement pour trouver les loyers imposables.

Il convient donc d’étudier la différence entre le micro-BIC et le régime réel. L’arbitrage est très simple : si les charges déductibles + amortissement

dépassent 50% des loyers, le régime réel est plus intéressant. Si ce n’est pas le cas, le micro-BIC s’impose. Dans nos exemples, Mr Corrigetonimpôt a intérêt à opter

pour le régime réel au lieu du micro-BIC. Il pourra ainsi déduire 8 500 € au lieu de déduire 5 000 €. Ses loyers imposés seront de 1 500 € (contre 5 000€ au micro-BIC).

Dans les faits, il faut aussi tenir compte du coût de l’expert-comptable indispensable au régime réel pour le calcul de l’amortissement et la rédaction des déclarations fiscales (entre 700 € et 1500 € par an). Si vous avez un prêt et que l’amortissement du bien est possible, les loyers ne seront jamais imposés car les déductions seront énormes. Le gain fiscal compense alors largement les frais d’expert-comptable. Pour un bien loué meublé avec un loyer modéré sans amortissement, il est possible que la dépense « expert-comptable » soit trop cher pour compenser le gain fiscal. Le régime micro-BIC plus simple s’impose alors. Pour pouvoir faire le bon choix, il faut donc réussir à calculer l’impôt pour chaque régime. Chacun pourra alors arbitrer la question suivante : est-ce que le gain fiscal en passant du micro-BIC au réel compense les frais d’expert-comptable incontournables au régime réel ? A noter qu’il existe maintenant un site géré par des experts-comptables permettant d’avoir une aide et un suivi pour être au réel et faire toutes les déclarations correctement. Je vous le conseille vivement (dites que vous venez de la part de Corrigetonimpot pour une remise de 10%), ce sera moins onéreux qu’un professionnel en direct et tout aussi efficace. Demander un devis pour la déclaration d’impôt meublé au réel.

Calcul de l’impôt qui est pris sur vos loyers imposables quand vous louez un bien meublé non professionnel!

Comme tout revenu en France, les loyers vont subir deux fiscalités : l’impôt sur le revenu ET les prélèvements sociaux. Ils seront tous les deux calculés selon les loyers imposables. Les prélèvements sociaux sont de 17.2%. Le taux de l’impôt sur le revenu dépend de votre tranche marginale d’imposition : il peut-être de 0%, 11%, 30%, 41% ou 45%. Vous pouvez utilisez mon simulateur de l’impôt 2025 pour identifier votre tranche marginale d’imposition. Les loyers sont donc très fiscalisés puisqu’on vient rapidement à subir 17.2% assortis d’un minimum de 11% sur les loyers imposables. Reprenons les calculs précédents.

Calcul de l’impôt si vous louez meublé au micro-BIC :

Mr Corrigetonimpôt a perçu 10 000 € de loyers et avait eu 50% d’abattement. Les loyers imposés sont donc de 5 000 €. On suppose que sa tranche d’imposition est de 11%. Il va payer les prélèvements sociaux : 5000 * 17.2% = 860 €. Il paiera aussi l’impôt sur le revenu : 5 000 * 11% = 550€. Au total, Mr doit donc payer 1 410 € en tout.

Calcul de l’impôt si vous louez meublé au réel :

Mr Corrigetonimpôt a perçu 10 000 € de loyers et avait eu 8 500 € de déductions. Les loyers imposés sont donc de 1 500 €. On suppose que sa tranche d’imposition est de 11%. Il va payer les prélèvements sociaux : 1 500 * 17.2% = 258 €. Il paiera aussi l’impôt sur le revenu : 1 500 * 11% = 165 €. Au total, Mr doit donc payer 423€ en tout.

Sauf à avoir beaucoup de charges déductibles, la fiscalité sur les revenus fonciers devient rapidement très importante. J’ai pris ici l’exemple d’une tranche à 11% mais l’impôt peut-être bien plus fort si votre taux est de 30% ou plus. Le schéma suivant revient sur le détail du calcul de l’impôt pour les deux situations.

Location meublée en LMNP : les conditions à respecter pour passer de l’imposition du micro-BIC au régime réel!

Tout contribuable a le choix mais doit se plier à certaines règles avant d’arbitrer entre les régimes fiscaux. Pour la location meublée, il faut respecter les

points suivants :

– Le régime micro-BIC est possible si et seulement si vos loyers sont inférieurs à un plafond de l’ordre de 77 700 €. Au-delà, le régime réel est obligatoire. Le plafond comprend le total des loyers perçus sur l’ensemble des biens loués meublés.

– L’année où vous commencez le régime réel, vous vous engagez à y rester 2 ans.

– Le passage du régime Micro-BIC vers le régime réel implique de prévenir les impôts avant le 1er février de l’année des revenus. Par exemple, si vous prévenez le fisc avant le 1er février 2025 que vous passez au réel, ce choix s’appliquera sur la déclaration 2026 des revenus 2025.

Exemple :

Mr Corrigetonimpôt perçoit 10 000 € de loyers par an : il a le choix entre micro-BIC et réel car il est sous le plafond des 77 700 €. S’il s’engage sur le réel, il devra y rester 2 ans. Au bout de 2 ans, il peut choisir le micro-BIC. A tout moment, il pourra ensuite repasser au régime réel mais se réengagera alors pour 2 ans.

Micro-BIC et régime réel : quelles cases remplir sur la déclaration d’impôt en ligne?

Pour le régime micro-BIC, il suffit d’indiquer vos loyers en cas 5ND. Le fisc appliquera l’abattement de 50% seul avant de calculer l’impôt. Pour avoir accès à

cette case, vous devez cocher « revenus des locations meublées non professionnelles » lors de l’étape 3.

Vous aurez alors accès à la case 5ND dans la déclaration 2042C. Si vous avez perçu 10 000 € de loyers, indiquez 10 000 € dans la case 5ND.

Pour le régime réel, il va être nécessaire de remplir plusieurs déclarations : la 2031 et les déclarations 2033-A, B…jusqu’à E. Ces déclarations sont assimilées à des bilans et comptes de résultat. Une fois encore, l’expert-comptable s’impose pour une telle charge administrative… de toute manière, il était indispensable pour calculer l’amortissement! Je ne détaillerai pas plus la façon de remplir ces déclarations qui sont particulièrement complexes, tout peut se faire via le service en ligne que j’ai donné plus haut.

La bonne question à vous poser pour choisir le bon régime fiscal reste donc : si le régime réel me permet de payer moins d’impôt, le gain fiscal compense t’il les frais d’expert-comptable ? Notons que c’est souvent le cas car avec les déductions ET l’amortissement, le loueur en meublé peut obtenir un revenu foncier imposable de 0 € pendant plusieurs années (et donc ne pas payer d’impôt ni de prélèvements sociaux). C’est d’autant plus vrai que le déficit foncier sur une location meublée ne s’impute pas sur les autres revenus. Il est provisionné 10 ans et ne s’imputera que sur des loyers provenant du meublé. L’amortissement permet de créer un énorme déficit foncier qui s’imputera année après année sur vos loyers provenant de la location meublée les ramenant à 0€ permettant d’éviter impôt et prélèvements sociaux.

Location meublée LMNP : un nouveau seuil de 23 000 €?

La loi de financement de la sécurité sociale a été modifiée l’an passée et cela changer la donne pour le LMNP. On y apprend que les loueurs ne peuvent plus bénéficier du régime que je décris s’ils viennent à dépasser le seuil de 23 000 €. On bascule alors dans un régime professionnel ce qui entraînerait des changements importants : plus de prélèvements sociaux mais obligation de cotiser à la SSI, changement sur le calcul de la plus-value, risque de redressement pour ceux n’en ayant pas conscience etc…. C’est un véritable bouleversement dans la location meublée. Au-delà de 23 000 € mais sous le seuil de 77 700 €, vous avez le droit à l’abattement de 50% ou au régime réel que nous avons vu mais uniquement pour l’impôt sur le revenu. Pour les prélèvements sociaux, ils ne sont plus de 17.2% et pris sur la déclaration. Il faut s’enregistrer auprès de l’Urssaf et faire des déclarations annexes. Il est vivement conseillé de prendre un professionnel comme celui que j’ai indiqué plus haut.

Location meublée LMNP et impôt à la source : qu’est ce qui change?

Le prélèvement à la source de l’impôt a plusieurs impacts sur la location meublée non professionnelle. J’ai détaillé ces aspects en profondeur ici : LMNP et impôt à la source : comment ça marche?

une fois déclaré mes revenus, je me suis aperçu que je n’avais pas déclaré le loyer de la maison que je loue en meublé. que me conseillez vous de faire ?

Quid de la situation de 2 biens à déclarer en micro-BIC. On cumule les recettes brutes et on déclare le tout en 5ND ? Merci pour votre aide

Bonjour, nous avons un appart loué en LMNP encore pour quelques années. Nous rénovons une maison pour la mettre en location nue. Nous avons bcp de travaux de rénovation énergétique. Nous pensons remplir une déclaration 2044 (pour faire un déficit foncier) malgré que les revenus sur cette maison seront inférieurs à 15000€. Est ce que la déclaration 2044 impacte aussi notre appart loué en LMNP ou bien est ce que la déclaration correspondra uniquement aux revenus et frais liés à la maison ? Est ce une déclaration par bien ? Merci !

Bonjour,

Non les deux sont complétements dissociés.

Bonjour

Et tout d’abord merci pour tous vos articles car pour un particulier, ce sont souvent des sujets bien compliqués !

Pour ma part, j’envisage de louer une partie de ma résidence principale à ma meilleure amie afin de baisser mes charges, me retrouvant seule avec mon fils de 13 ans et de lourdes dépenses mensuelles avec des revenus annuels BRUTS de 30000€.

En effet, mon crédit immobilier de près de 900€, les charges de copropriété d’environ 120€, l’électricité a plus de 100€ et l’eau 60€, la taxe foncière de 1200€ etc … tout cela rend mes fins de mois de plus en plus complexes.

J’ai donc pensé à louer une partie de ma résidence principale (environ 20m2) à ma meilleure amie, en meublé. Quelles sont les règles de fiscalité à ce sujet ? Mes droits et devoirs et puis je déduire mon prêt pour moitié ? En d’autre terme, puis je lui proposer un loyer à hauteur de la moitié du montant total de mes charges et comment cela se traduit il dans mon imposition ?

Espérant que j’aurais été assez claire dans mes explications… je vous remercie par avance !

Bonjour

Je loue ma résidence principale sur Paris depuis 2024, au maximum 120 jours en 2024 (et 9à en 2025)

1/ La barre des 23.000 € par an concerne t il le montant brut (incluant les frais AIRBNB et les frais de conciergerie) ou le montant perçu après déduction de ces frais? Dans tous les cas cette barre des 23.000 est elle rehaussée si le montant des loyers est inférieur à 50% du revenu global.

2/ Quel est l’abattement pour le microbic sur les revenus 2024 d’une location d’un bien classé: 71% ou 50%?

3/ L’abattement microbic doit il être calculé sur le volume brut ou peut il l’être après déduction des frais AIRBNB?

Bonjour

Peut-on déclarer 2 biens immobiliers avec un régime différent et en bénéficier : le premier bien loué vide en bénéficiant du Scellier pour les dernières années et le second bien loué en meublé pour un montant de loyer annuel inférieur à 23 000 € en micro BIC

Bonjour

Peut-on déclarer 2 biens immobiliers avec un régime différent et en bénéficier : le premier bien loué vide en bénéficiant du Scellier pour les dernières années et le second bien loué en meublé pour un montant de loyer annuel inférieur à 23 000 € en micro BIC

Bonjour. Oui tout à fait, le vide et le meublé qont totalement différents.

bonjour

je suis mariée sous le régime de la séparation de biens et mon seul bien propre est un appartement que je veux mettre en location meublé non professionnelle quelques semaines par an en période estivale en micro bic pour améliorer ma retraite. Je l’ai déclaré jusqu’à présent en résidence secondaire et je viens d’apprendre que je peux le déclarer en résidence principale. est ce exact et quelles seront mes obligations? y a t-il des contrôles des l’administration fiscale ? et comment faire ? merci

Bonjour

Doit-on comprendre qu’il est toujours possible de bénéficier du micro BIC en location meublée sans s’enregistrer à l’Urssaf ni autres formalités si on ne dépasse pas le seuil de 23 000 € de loyer annuel ?

Bonjour,

Avec la nouvelle règle de prise en compte des amortissements en LMNP lors de la vente du bien, le fait de le passer en résidence principale permettrait il d’échapper à la ré-intégration des amortissements dans le calcul des plus-value ?

Bonjour, qu’ en est-il de la réintégration de l’ amortissement lorsque l’on vend son bien qui a été gégé en LMNP au réel, a-t-on le texte définitif ? Merci bien

BOnjour,

On saura dans quelques jours !! J’écrirai sur le sujet dès qu’on a la confirmation.

BONJOUR

Je suis loueur en meuble non professionnel et en 2022 j’ai dépassé le seuil des 23000 euros de revenu.

Je n’ai pas fait de déclaration auprès de l Urssaf et aujourd’hui je reçois un mail me demandant de m’inscrire a l Urssaf afin d’obtenir un numéro et de déclarer les revenus perçu par les plateformes collaborative. Mon chiffre d affaire était de 25 067 euros. Que dois je faire?

Merci de votre aide cordialement

Bonjour, je loue une chambre meublée de mon habitation principale à une personne à l’année. Je ne trouve pas l’article parlant de cette situation sur votre site.. j’ai vu sur le site des impôts qu’en dessous d’un certain prix au m2 je n’avais pas à déclarer ces revenus.. mais j’aurais aimé lire plus d’infos à ce sujet et notamment si je peux effectivement ne pas les déclarer..

Merci bcp et bonne année 2025 !

Bonjour

Je loue un 2 pièces meublé et déclaré en micro Bic. Le crédit de cet appartement se termine en février. Je n’ai pour le moment aucun travaux à réaliser mais peut être que je vais devoir changer la chaudière contre un climatiseur dans les prochaines années. Pensez vous qu

Il serait préférable de passer en frais réel ?

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Je souhaite faire de ma résidence principale un appartement dans Paris appartenant à mon père, loué jusqu’à maintenant en LMNP. Est il possible d’y vivre sans payer de loyer à mon père, mais de louer via airbnb (max 120j) sous le statut LMNP de mon père, et qu’il perçoive ainsi un rendement sur son appartement sans que ça passe par mes impôts, puis moi qui lui reverse en loyer.

bonjour,

si j’opte pour le régime réel , sachant que je loue ma résidence principale sur AirBNB seulement une partie de l’année. Les charges et amortissements sont-ils à proratiser sur la durée de la location ? Cdlt

Bonjour Thibault,

Je me permets de vous contacter pour clarifier un point concernant la gestion des amortissements et des charges dans le cadre du statut LMNP.

Plus précisément, est-ce qu’un excédent d’amortissement et de charges sur un bien LMNP peut être utilisé pour compenser les résultats positifs d’un autre bien également exploité sous ce statut, qui lui aurait un bénéfice même après amortissement ou déductions des charges associés ? (exemple avec un autre bien LMNP, ou sa RP avec 30 nuits par ans mise en AirBnb, qui n’a pas assez de charges pour gommer les recettes)

Je vous remercie par avance pour votre éclaircissement sur ce sujet. J’ai vu différentes réponses, et je pense que votre expertise pourrait clarifier, merci

Cordialement,

Clément BORDEAU

Bonjour,

Les revenus et charges déductibles de tous les biens meublés du foyer fiscaux se cumulent oui.

bonjour,

J’ai 2 mobil-home que je loue en LMNP, 2 maisons que je loue au mois et un troisième logement où je viens de terminer les travaux je pense le louer en booking. Que me conseillez-vous en régime fiscal?

Une SCI serait-elle plus valable fiscalement?

Cdlt.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour lors de travaux pour du lmnp au réel, peut on acheter des matériaux ou de l’équipement sur des sites comme le bon coin , et pouvoire le déduire comme les achats avec facture ?

Bonjour,

Pourriez-vous me dire comment on calcul les intérêt d’emprunt et l’amortissement du bien svp ?

Bonjour,

Vous pouvez demander à la banque le détail (tableau d’amortissementà).

Bonjour

J’ai une question sur le régime au réel : sachant que je loue ma résidence secondaire seulement une partie de l’année, théoriquement 5 mois, mais (faute de clients!) 50 nuitées en Juillet Août, un peu Mai et Juin, l’amortissement est il pris totalement ou juste rapporté à la durée de location (soit 50/365 ou 5/12)?????

Bonjour. Je ne comprends pas votre calcul des TMI. La tranche à 11% s’applique pour les revenus allant de 11294 à 28797 pour 2024. Si le résultat est de 10 000. Ils devraient donc payer 0% d’impots. Par contre si le résultat est de 20 000. Les 11294 premiers euros seront imposés à 0% mais les 8706€ suivants (20000-11294) seront imposés à 11%. Ce qui fait un total de 957€ d’impots pour un résultat de 20 000. C’est comme cela que fonctionne le fonctionnement par tranche non ?

Pourquoi calculez vous 10 000 x 11% ?

Bonjour,

Je suppose que le couple est déjà dans une tranche à 11% avec les salaires et qu’il y’a en plus 10 000 € de revenus locatifs qui passent donc tous à 11%.

Bonjour,

Nous déclarons au BIC micro pour un nom meublé et le délais de février étant passé pour prévenir le fisc, nous resterons au micro encore cette année (nous ne dépassons pas le plafond).

Nous comptons passer au réel pour 2024 : tous les frais de travaux déductibles effectués les années précédentes pourront ils être déclarés pour être déduits ou amortis ? merci

Bonjour ,

Je n’ai pas trouvé l’info sur le site

J’ai la possibilité de contracter un prêt conso pour un achat immobilier d’un studio . Je compte le louer en LMNP , pourrais-je déduire les intérêts d’emprunt ? comment prouvez que le prêt a bien été affecté à l’achat immo ??

Merci

Bonjour,

Il faudra voir avec l’expert-comptable qui gère le meublé. Clairement au régime réel la déduction sera possible. Mais je pense qu’il serait bien que l’ordre du prêt précise que ce soit pour l’achat de l’appartement.

Merci pour toutes ces explications détaillées et bien plus claires que beaucoup de site

Merci

Bonjour Thibaut.

Merci pour vos précieux conseils !

Question: j envisage d’acheter un terrain pour y construire une maison . Est il possible dans ce cas de passer le coût de la construction en amortissement dans la cadre d’une LMNP?

En vous remerciant.

Bonjour Thibault, je ne retrouve pas le nom du site évoqué dans ton article pour faire faire la décla au réel? <merci par avance de ton retour

Bonjour. Pourriez-vous vous , s’il vous plaît me dire, si je peux soustraire l’assurance habitation de min studio , habilitation secondaire secondaire, option Régime Bic, car plusieurs personnes me disent qu’il faut la déduire, mais je ne vois pas cet exemple et renseignement.

Merci beaucoup de votre réponse.

Cordialement

Bonjour,

ESi vous optez pour le micro bic, vous ne pouvez rien déduire.

Bonjour,

J’ai un bien en résidence principale à Paris que je loue sur airbnb environ 15000 / an au micro BIC (max de 120 nuits. /an). Je viens d’acquérir un appartement en résidence secondaire à Marseille que je compte louer en LMNP 22000/an.

Est-ce que je peux garder l’imposition au forfait à Paris et faire du réel à Marseille?

Quelle serait la meilleur optimisation?

Bonjour,

Non, il faudra choisir et surement appliquer le réel aux deux ici. Impossible d avoir les 2 régimes.

Bonjour,

Mon logement meublé de tourisme a été classé en cours d’année 2O23, comment dois-je déclarer mes revenus de l’année 2023 (en une seule ligne ou sur 2 lignes avant classement et après classement)

Merci

Bonjour,

Pourriez vous détailler l’amortissement du bien pour un appartement afin de connaître les tranches (en % de la valeur vénale du bien et en durée) admissibles par l’administration fiscale en 2024 pour le gros œuvre et les aménagements intérieurs. Par ailleurs, quel pourcentage doit représenter la part du terrain (non amortissable) pour un appartement sur la ville de Toulouse.

Merci d’avance pour vos réponses.

Bonjour,

Nous avons évoqué cet aspect technique pendant la conférence sur le meublé : https://www.corrigetonimpot.fr/formations-comment-optimiser-et-declarer-son-bien-meuble-au-regime-reel/

Bonjour,

Nous venons de passer un studio en meublé dans la même copropriété que 2 studios non meublés pour lesquels nous sommes en déclaration au réel. Si nous souhaitons le déclarer en Micro Bic, quels sont les loyers à déclarer en sachant que nous passons par une agence pour la gestion. Donc nous avons des frais de gestion et assurance pour loyers impayés. En clair faut il noter les loyers bruts avec charges locataires ? Peut-on déduire les frais d’agence de ces loyers ?

J’espère être clair.

Merci beaucoup pour votre réponse.

Bonjour,

En micro BIC, l’abattement de 50% équivaut aux charges donc impossible de déduire quoi que ce soit par ailleurs.

Bonjour, j’ai loué des appartements via Airbnb en cours d’année suite au départ de mes locataires à qui je louais en meublé traditionnel ( bail d’un an ). J’ai ainsi dépassé le plafond de 23000 euros de peu ( environ 25000). Dois-je donc me déclarer comme professionnel ou puis-je considérer que ce n’est pas le cas car je n’ai loué que pour environ 15000 euros via Airbnb ( et 10000 en location classique ce qui amène aux 25000 ) ?

Merci d’avance pour votre réponse.

Bonjour,

De mémoire, le seuil comprend tous les biens meublés !

Plusieurs articles semblent dire qu’un meublé de tourisme classé, situé en zone non tendue, avec un CA < 15000€ et en régime micro-BIC bénéficierait d'un abattement supplémentaire de 21%, soit 92% en tout ? Est-ce une bonne lecture du texte ? Merci

Bonjour,

On étudiera cet aspect dans la conférence sur le meublé qui a lieu le dernier jeudi. MAis je doute que ce soit acceptable !

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Pouvez vous me dire si les frais de notaire sont déductibles en cas de location LMNP .

Merci d’avance

Bonjour,

Tout dépend de comment on le traite au niveau comptable puisqu’ils peuvent être inclus dans l’amortissement mais sous conditions et parfois il faut le faire ou non selon la stratégie. On a expliqué ça durant les conférences sur le meublé qui sont dans la rubrique « formation » si vous êtes abonnée.

bonjour

qu’en est il si je suis étranger et pas soummis a l’impot sur le revenu en france ? merci

Bonjour, pour une location meublée dans ma résidence principale ( contrat mobilité, ou étudiant ) au régime micro-bic, peut-on déduire un forfait eau et électricité quand il n’y a pas de compteurs séparés. L’abattement étant le même que pour une location meublée longue durée avec un locataire qui souscrit lui-même auprès des fournisseurs eau et électricité.

Bonjour,

Merci pour vos articles qui sont très intelligibles et intéressants.

Je loue un appartement en Pinel (location vide) et mets un logement en location AIRbnb (LMNP). Est-ce que les revenus de l’un viennent se cumuler avec les revenus de l’autre quant aux 23000 euros à ne pas dépasser si on loue sans être professionnel?

Merci pour votre retour.

Bonjour,

NOn ce sont deux choses différentes, seul le Airbnb compte pour les 23k. Je vous conseille vivement de vous abonner et de ne rien rater des conférences sur les 2 sujets.

Bonjour,

J’ai un lmnp en courte durée qui me rapporte 16000€/an

J’ai des 2 locatifs longues durée qui me rapportent 13000€ en bic.

Et un dernier meuble que souhaite mixer entre location saisonnière et bail mobilité afin de ne pas dépasser les 23000€ de courte durée.

Les revenus du foyer sont supérieurs à 23000€

Je voulais comprendre le taux des 23000€ et les cotisations sociales. Je vous remercie.

Bonjour,

Je vous conseille d’aller dans la rubrique « formation » puis de regarder les 2 conférences sur le meublé où on explique le sujet.

Bonjour, Faut-il les deux critères pour basculer du LMNP au LMP qui sont :

-revenus locatifs annuels > 23000 euros

-revenus locatifs annuels>50% des revenus globaux

Peut-on rester en LMNP si on dépasse les 23000 euros seulement ?

Bonjour,

Le LMNP reste possible mais en revanche les prélèvements sociaux ne sont plus pris sur la déclaration d’impôt. Au-delà de 23k, c’est auprès de l’Urssaf que c’est géré avec des démarches particulières. Si vous avez l’abonnement, vous pouvez regarder les conférences sur le meublé dans la rubrique formation.

Bonjour, je loue une maison meublée à Sète que je déclare en microbic. Malheureusement je paie une taxe liée à ce microbic qui varie d’une ville à une autre mais qui me coute 1800 euros par an . Et vu la somme, il faut en tenir compte quand on choisit microbic ou réel et meme meublé ou non. Je serai tentée de louer vide vu la somme.

Je n’ai pas vu cette taxe mentionnée dans votre article, merci en tout cas car c’est bien plus clair dans ma tete

Bonjour

en 2023 j’ai loué mon habitation principale en meublé touristique classé, je me suis inscrit au RC et fait mon inscription aux impôts en régime LMNP. Or mes revenus LMNP 2023 seront supérieurs à 23000€ et seront même supérieurs à mon autre revenu d’agent commercial que je viens de démarrer puis je déclarer pour cet année en LMNP (ligne spécifique sur la 2042) du fait que c’est la première année, je pensais bénéficier du régime des 71% ramené à 50% pour 2024 mes revenus de meublé étant inférieurs aux limites fixées est ce possible sous quel régime? en précisant que ces revenus meublés 2024 seront la rémunération principale.

En fonction des informations précédentes Sous quelles conditions y aurait il des cotisations sociales?

merci pour votre réponse

Bonjour nous louons 2 petits apartements en LMNP déclarés en meublés de tourisme 3 étoiles. Ces 2 apartements font partie de notre résidence principale, ( le même toit, mêmes murs) mais sont indépendants. Nous déclarons les revenus sous le statut de BIC. Je vois que les charges sociales ne sont pas dûes si le montant du revenu de ces locations ne dépasse pas 23 00€. Les revenus de nos locations saisonnières sont d’environ 9500€ par an. Nous sommes pourtant soumis aux prélèvements sociaux. Est ce normal?

Bonjour,

Oui c’est normal, les PS sont moins élevés que si c’étaient les charges sociales mais ils restent à payer.

Bonjour

Merci pour cet article très clair et actualisé.

Nous avons une question fiscalité en cas de location résidence principale classée ponctuellement louée (bien loué en intégralité moins de 120 jours par an) :

Si le propriétaire opte pour le régime réel, les charges déductibles sont-elles proratisées au nombre de jours de location ou pas ?

En gros l’amortissement du bien, les intérêts d’emprunt (etc) de l’année complète viennent-ils gommer les revenus locatifs reçus sur 2 mois OU ne faut-il compter que 2/12ème de ces charges annuelles ?

Merci

David

Bonjour,

Sur ce cas je recommande vivement l expert comptable car il faudra effectivement faire un prorata; non seulement au nombre de jours mais aussi par rapport à la surface louée/habitée.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour.

Nous venons de commencer un location en LMNP déclaré en meublé de tourisme 2 étoiles. Les revenus seront l’an prochain supérieur à 23000€ mais inférieur à mes revenus. J aimerai savoir si l on doit se baser sur les revenus net ou brut du foyer fiscal pour rester en LMNP

Bonjour,

Ce sont les revenus bruts. Je vous conseille vivement de suivre la conférence que l’on vient de faire sur le sujet : https://www.corrigetonimpot.fr/formations-comment-optimiser-et-declarer-son-bien-meuble-au-regime-reel/ Vous avez des extraits offerts sur la chaine youtube si vous n’êtes pas abonnée avec notamment le conseil important pour intégrer les frais notariés.

Onjour

Je loue mon stufio residence secondaite en 2023 sq semaines soit au total 2375 eur de loyer..combien je vais payer d impot en microbic sur mes revenus en 2024..vu les nouvelles dispoditions

Et suisje redevable de la cfe ?

Bonjour super article detaillé.

Si j’achete un logement dont une partie est dejà louée en meublée (on va 100m² + 40m² en location meublée), que je continue la location, pourrais-je déduire une partie des amortissement de mon prêt immo? genre 40/140 soit 28% des intérêts d’emprunt.

En vous remerciant

Bonjour,

Il faudra voir avec le service comptable si c’est faisable via un prorata. MAis si l’ordre du prêt n’indique pas « résidence à but locatif », je pense qu’il y’aura toujours un risque.

Bonjour et merci pour votre site.

Je suis retraité et résident au Portugal.

Je souhaite louer ma résidence meublée en France.

Résident fiscal portugais, je fais tout de même une déclaration d’impôts en France mais ne paie pas d’impôts en France, même si ma tranche d’imposition est de 30%.

Comment sera calculé l’impôt en Micro-BIC ?

De la même manière que si je payais l’IR en France, c’est à dire abattement de 50%, prélèvements sociaux de 17,2% et tranche de 30% ?

Merci

Bonjour,

Impossible de vous dire ici car ça change selon chaque pays avec les conventions fiscales.

Bonjour,

merci infiniment pour vos articles très documentés et accessibles à tous.

J’aurai voulu avoir des infos concernant le régime réel pour une location meublée.

J’ai acheté mon logement en 2019. C’était ma résidence principale jusqu’à aujourd’hui.

J’ai le projet de changer de Région et souhaite mettre mon logement en location meublée.

Si j’opte pour le régime réel, puis-je déduire mes frais d’assurance emprunteur du prêt et les intérêts d’emprunts du prêt ?

Vous remerciant d’avance de votre réponse.

Cordialement

Elodie

Bonjour,

Ce sera surement possible mais dans l’idéal il faudrait changer l’ordre du prêt. Je vous conseille de solliciter le service en ligne que je mentionne dans l’article pour bien tout optimiser.

Bonsoir

Merci pour votre site, que je découvre un peu tard…

Je possède un appartement meublé en location meublé depuis 2013. J’ai toujours opté pour le micro-bic car pas de travaux, juste taxe foncière, appels de charge du syndic (Foncia) et l’assurance .

– Déclaration des loyers pour 2022: 6564 euros (3282euros après abattement du fisc)

– taxe foncière : 615€ ( ordure ménagère :83€)

– assurance : 89€/an

– appels de charge: environ 1000€/an

Travaux pour septembre 2023: un chauffe -eau plus économique et écologique : facture de 1410 euros.

J’anticipe la déclaration de 2024, mais Je me pose la question du micro-bic ou du frais réel .

J’ai lu vos articles mais je préfère demander conseils plutôt que de m’engager sur un chemin que je ne connais pas.

Merci beaucoup par avance pour votre aide et votre site

Bonjour,

Si vous prévoyez énormément de charges et qu’elles sont supérieures à 50% des loyers, il serait clairement utile de changer. Je vous conseille de contacter la plate forme en ligne que je cite dans l’article et de dire que vous venez de ma part, ils vous expliqueront comment changer.

Bonjour,

Si vous prévoyez énormément de charges et qu’elles sont supérieures à 50% des loyers, il serait clairement utile de changer. Je vous conseille de contacter la plate forme en ligne que je cite dans l’article et de dire que vous venez de ma part, ils vous expliqueront comment changer.

Bonjour,

Pour calculer le résultat fiscal de l’année en LMNP, devons nous prendre en compte le total annuel des loyers hors charges ou charges comprises (base sur laquelle nous déduisons ensuite toutes les charges éligibles) ? Merci

Bonjour,

A ce niveau, je n’ai pas la réponse car ça doit dépendre des charges. Je vous conseille d’utiliser le logiciel que j’indique dans l’article avec le conseiller dédié. C’est moins cher qu’un expert-comptable, c’est déductible et vous aurez un spécialiste dédié.

Cordialement.

Bonjour,

Mon RFR EST 24976 avant déductions. j’ai un petit studio de environ 20m2, que je pourrais louer 6 000€ à l’année. je suis pas imposable sur le revenu, de combien le fisc m’imposerait en micro-bic?

Merci.

Bonjour,

Je ne peux pas estimer votre tranche fiscale avec ces informations, tout dépend aussi de la situation familiale. EN gros il y’aura 3000*17.2% et 3000*votre tranche fiscale. Vous avez un simulateur gratuit sur le site qui vous calcule la tranche fiscale.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Merci pour la qualité de vos informations.

J’ai actuellement 2 biens immobiliers (villas) qui sont en location nue.

J’envisage aux prochains changements de locataires de passer en LMNP en réel.

J’ai lu que dans le cadre d’un passage d’une location nue à une location meublée il est possible d’amortir le bien et ce, sur la base de sa valeur vénale (estimation sans le terrain).

Cette information est-elle correcte?

L’un de ces biens a été acheté avec la loi Robien (finie depuis 2018) l’autre la loi sellier (finie depuis 2019)… Pas de decifit foncier depuis. Cela pose t il problème pour la déduction des amortissements?

J’ai aussi lu votre commentaire plus bas notifiant que le gouvernement risque de mettre en place des mesures fiscales très violentes contre la location meublée.

Ces mesures pourraient-elles rétroactives pour les propriétaires déjà en LMNP?

Je vous remercie pour votre réponse.

Cordialement

Bonjour,

JE n’ai pas l’info sur l’amortissement, il me semble plutôt qu on le recalcule en partant de la première location et qu’on bénéficie donc uniquement des amortissements de fin de cycle. On ne connait pas encore les mesures mais c’est rarement rétroactif en général. Vous pouvez envisager l’abonnement au site pour être informé en priorité au moindre changement.

Bonjour.

J ai réalisé des travaux en 2020 et mis pour la 1ere fois ma RS en airbnb cet été.

Je vais donc renseigner le POi. Si,je mets la date d acquisition de ma RP qui est en 2020, puis-je encore deduire les travaux de rénovation ?

Bonjour,

Sur la déduction des travaux, il faut voir avec l’expert-comptable en meublé. Je vous conseille vivement de souscrire au service que je conseille dans l’article. Vous aurez un conseiller dédié qui saura répondre.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Tout d’abord bravo pour ce site qui nous facilite beaucoup la vie.

Dans le cadre de dépenses de mobilier, puis-je déduire de la comptabilité LMNP des achats effectués d’occasion avec remise par le vendeur particulier d’une attestation de vente avec toutes ses coordonnées, le montant de la vente, mes coordonnées et nos deux signatures ? Est-ce que ce document est valable pour une comptabilité ?

Merci beaucoup de votre retour.

Bonjour et merci,

Ici je ne sais pas répondre, il faudrait voir avec un expert-comptable spécialisé du meublé. C’est très règlementé donc ce serait bien de s’en assurer avant de déduire.

Bonjour,

Les impôts me réclament la tva sur un studio etudiants meublé?je ne comprends pas….en plus j’ai comme chaque

année une déclaration d’imposition brut de 3050euros perçu cette année (2022)que j’ai déclaré dans mon revenu

ai bien fait? ou alors faire une déclaration a part. Merci de votre réponse

Bonjour Thibaut et merci pour tous ces articles toujours plus instructifs.

Je commence à bien m’intéresser au LMNP en réel, et je passe le cap cette année.

Cependant, j’ai un doute sur la fiscalité. J’ai l’impression d’avoir 3 points d’impositions distincts.

De l’IR (30%), du prélèvement social (17.2%) mais aussi du BIC (bénéfices industriels et commerciaux.

Pour l’IR, il est calculé avec le reste de mes revenus (mon salaire donc). Pour les PS et BIC, ils sont prélevés « à côté », une fois par mois (PS et BIC en un seul prélèvement) et consultable dans la partie « gérer vos acomptes » du site des impots.

Est-ce que je me trompe ? Il y a donc bien 3 « impots » ou « taxes » concernant les revenus du LMNP (sans parler de la CFE, que je mets volontairement de côté).

Donc pour connaître l’ensemble de la fiscalité relative au LMNP, ces 3 « impots » doivent être pris en compte.

Et étrangement, je ne retrouve jamais ce triptyque dans les explications sur internet, et votre exemple ni échappe pas. On évoque l’IR et les PS, mais pas les BIC (je ne connais pas le pourcentage de ce prélèvement, mais dans mon cas, il serait de 12% environ).

Merci pour votre précision à ce sujet.

Cordialement

BOnjour,

Le BIC désigne la catégorie de revenus de la location meublé mais la fiscalité comprend uniquement IR + PS et la CFE en plus.

Attention on risque d’avoir des mesures fiscales très violentes contre la location meublée d’ici peu, si vous êtes abonné au site je vais écrire sur le sujet car le gouvernement part en bataille contre le meublé et Airbnb depuis peu.

Bonjour,

Merci pour votre réponse. Cependant, j’ai bien l’impression d’avoir 3 impositions distinctes sur mon espace personnel sur le site des impôts. L’IR (que je paye à la source via une mise à jour de mon taux personnalisé, directement prélevé sur mon salaire).

Puis, dans la partie « gestion des acomptes » (toujours sur le site des impots), j’ai bien deux lignes de prélèvements.

Une pour « Prélèvements sociaux sur revenus location meublée non professionnels » (17.2% de mes revenus LMNP, après déduction de 50%).

Une pour « Bénéfices industriels et commerciaux » (12,2% de mes revenus LMNP, après déduction de 50%).

Soit un total de 29.4%.

Ces deux dernières taxes sont prélevées en un paiement mensuel, séparé de mon paiement d’IR qui lui se fait à la source (sur mon salaire directement).

Néanmoins, merci d’avoir pris le temps de me répondre.

Bonne journée.

Bonjour Monsieur,

Je suis un peu perdu par toutes ces informations sur le régime foncier micro ou réel.

Depuis mon achat en 2012, je ne connaissais malheureusement pas toutes ces choses, déductions fiscales possible pour un logement…Avez-vous possibilité de me renseigner sur un point pour faire le bon choix pour c’est deux années ?

Bien cordialement,

AW

Bonjour,

On me dit que je suis obligé de créer un espace professionnel sur impots.gouv pour déclarer mes loyers en lmnp et payer l’impôt.

Est-ce exact ?

Merci.

Bonjour,

Si vous êtes au régime réel alors oui mais en micro BIC non.

Cordialement.

Bonjour, on m’a dit que je devais déduire mes charges et amortissement du bien en fonction des nuitées et non , sur une durée de 1 an.

Est ce cela peut être le cas ? Je précise que je suis en meuble touristique de type Airbnb en bord de mer non classé.

Merci de votre retour

bonjour je me posai la question concernant le Lmnp réel étant mes seul sources de revenus.

le revenu foncier est il considéré dans l’article 79 dans les autres revenus, un exemple j’ai uniquement des revenus fonciers à hauteur de 30000 euros et un revenu Lmnp réel de 25000 euros je reste Lmnp ou je passe LMP .

merci d’avance

Bonjour je m’interroge par rapport au lmnp reel , si on a des revenus foncier comme unique source de revenus exemple de 30000 euros et et ceux du lmnp de 25000 reste t’on LMNP

Le revenu foncier fait-il partis des autres revenus de l’article 79 du Cgi afin de ne pas basculé Lmp

Merci pour votre réponse

Bonjour monsieur

Tout d’abord merci pour vos articles très précis.

Actuellement nous sommes dans un contexte ou l’occasion est plébiscité par les pouvoirs publics, aussi dans le cas d’un LMNP réel, l’achat de produits d’occasion pour le remplacement des meubles est-il susceptible de pouvoir être déduit des loyers ? Si c’est le cas une attestation du vendeur particulier peut-elle rentrer dans le champ d’application des justificatifs ?

Merci d’avance pour vos précisions.

Et continuez ainsi

Bonjour, je ne comprends rien à la déclaration de mes revenus foncier et ça depuis trop longtemps. Pouvez-vous me faire une assistance personnalisé. J’attends votre devis à l’adresse mail que je note ci dessous.

Bonne journée

T

Bonjour,

Je vous suggère mon guide qui permet de tout faire seul : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Je ne fais pas de déclaration mais je propose des visioconférences d’une heure où on peut vérifier votre travail : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Je loue un meublé (mes loyers = 15 600 €/an). Le fisc m’applique une retenue à la source de 6.6% (+ les 17.2%). Si mes loyers perçus passent à 22 900 €/an), aurai-je toujours 6.6% de retenue à la source ?

Bien à vous.

Bonjour,

Oui mais le taux changera lors de la déclaration où le fisc apprend ces nouveaux revenus donc en 2024 ici.

Bonjour,

Y a t il une démarche à effectuer avant de pouvoir remplir la case 5nd (micro Bic)

? S’inscrire pour avoir un numéro siret ou autre ?

Ou alors n’importe quel particulier peut louer sa résidence secondaire et avoir juste à remplir cette case pour déclarer ses loyers perçus ? Merci de votre réponse

Bonjour,

Normalement la location meublée impose de remplir le formulaire Poi et d’avoir un siret. Dans la réalité, beaucoup ne le font pas et je n’ai pas encore vu de contrôle sur ce sujet.

Bonjour,

Depuis le 1er janvier 2023 il y a une obligation de se déclarer sur le site INPI et d’avoir un numéro de SIRET.

L’administration le demande.

Cordialement

Bonjour,

Mon résultat fiscal de ma LMNP (1ère année et en construction) est de – 8434€

Quel sera l’impact sur ma déclaration de revenus ?

Merci.

Bonjour,

Aucun du coup, le déficit du meublé ne s’impute pas ailleurs il se conserve.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour, je souhaiterais financer un appartement pour le mettre en location meublé avec un prêt que j’avais obtenue pour ma résidence principal, ayant vendu ma RP et gardé le prêt, est ce qu’il est possible déduire les intérêt d’emprunt ?

BOnjour,

Il faudra voir si cela convient à l’expert-comptable qui gère les déclarations; j’avais exposé le problème ici : https://www.corrigetonimpot.fr/deduire-interet-pret-location-ordre-residence-principale/

Bonjour,

Je suis un particulier et je viens d’acheter un bien sans passer par un emprunt.

Je l’ai meublé et le destine à la location avec un statut LMNP à compter du 1er février prochain.

Je m’y perds un peu dans vos explications car il s’agit d ma première expérience de location.

Quelle déclaration fiscale devrai-je choisir ?

Merci infiniment pour votre aide.

Bien cordialement,

Bonjour,

Soit vous remplissez seule la case 5ND et vous aurez un abattement de 50% sur les loyers; soit vous voulez amortir le bien et il faut alors prendre un expert-comptable. Il est surement utile de solliciter un professionnel pour savoir ce qui est mieux entre les deux.

Cordialement.

Bonjour, , je souhaite mettre mon appartement en location sur rbnb. Etant retraité et non imposable, je voulais savoir si les impôts sur les revenus de airbnb se payaient à part , ou bien s’ils allaient impacter mon statut de non imposable. Sachant que je suis a la limite de la non imposition.

merci

Bonjour,

Non les loyers s’ajouteront pour moitié comme expliqué lors de la déclaration d’impôt. Et les prélèvements sociaux seront à payer même si vous restez non imposable.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour. Est il possible de déduire un amortissement sur l’immeuble en régime réel si on a acheté le bien sans emprunt hypothécaire, juste avec des fonds propres?

Cordialement

Bonjour,

Oui, vous n’aurez pas de déduction des intérêts mais l’amortissement est toujours possible il me semble.

Cordialement.

Bonjour,

J’ai une question comptable.

Je loue en tant que LMNP ma résidence secondaire.

J’ai vu avec les impôts que je dois faire un prorata temporis (nombre de jours mis en location par rapport à nombre de jours de l’année). Pas de souci pour le calculer.

Là où je m’interroge c’est est-ce que je dois faire du prorata temporis aussi sur les comptes de bilan (16/21/28) ?

Cordialement,

Bonjour,

Désolé à mon niveau je ne sais pas car ça relève plus de l’expert-comptable; si quelqu’un a la réponse?

Bonjour, Merci pour votre article. Je suis Loueur meublé non professionnel et je perçois un loyer de 400E + 30E de charges/mois. Ce qui fait : 5160 Euros par an. Dois-je payer la CFE ? Merci pour votre réponse.

Bonjour,

Pour les LMNP, je connais moins la règle, je ne sais pas si on se base sur le loyer total ou si on applique l’abattement. Allez voir en ligne s’il y’en a une à payer. Vous pouvez aussi interroger le fisc.

Bonjour,

Merci pour cet article.

Est-il possible et permis de passer un appartement acquis en régime Perissol, De Robien ou Scellier en LMNP frais réél pour amortir la valeur du bien ?

Merci

Bonjour,

Dans les faits je pense que oui mais en réalité ça n’apportera rien car l’amortissement est recalculé depuis le départ et commence seulement à l’année de location de meublé; il n’y a pas de rétroactivité.

Cordialement.

Bonjour M Diringer, merci pour votre article très qualitatif.

J’ai une question et je ne suis pas sûr qu’elle ait été posée par un autre internaute :

Pour le plafond de 23000€ de LMNP, doit-on prendre en compte les loyers encaissés bruts, ou bien les loyers moins les charges diverses (frais de gestion, taxe foncière, intérêts d’emprunt, etc) ?

Si ce sont les loyers bruts, le plafond risque d’être très vite atteint si on a plusieurs bien en LMNP…

Merci beaucoup

Bonjour,

Très bonne question mais désolé je n’ai plus la règle en tête. Je ne serai pas surpris que ce soit brut, le but est de limiter les airbnb donc le seuil est justement très bas.

Cordialement.

Bonjour, je viens de faire l acquisition en septembre 2022 d un bien en vu de faire de la location meublé avec option au réel à l année. Je dois effectuer des travaux avant. Le bien sera loué à compter de mars 2023.

Quand dois je demander mon numéro de siret ? Les frais engagés sur 2022, sont ils déductibles ?

Merci

Bonjour,

Je ne peux que vous conseiller de prendre un expert-comptable et de voir avec lui. Comme indiqué dans l’article, pour le meublé je ne sais pas et c’est vraiment un domaine particulier réservé au comptable.

Bonjour,

Je loue pour l’instant une partie de mon habitation principale, en exonération complète au titre de l’article 35bis du CGI. J’ai entendu dire que ce regime va disparaitre en 2023. Est-ce confirmé ? Comment devra-t-on déclarer ce type de location prochainement : en LMNP meublé ?

Bonjour,

Je n’ai pas encore vu ce point dans le projet de loi des finances et il faudra de toute manière attendre la validation fin décembre si c est vraiment le cas. Ce serait possible car on a de plus en plus de lois visant à limiter les avantages du Aribnb et des diverses locations meublées.

Bonjour,

J’ai l’intention dans le cadre d’un complément de retraite d’investir dans un mobil home. J’espère rentrer environ 27000 de loyers à l’année.Si je vous suis , il vaut mieux que je diminue à 23000 maxi afin de ne pas être pénalisé ?

Puis-je au même titre qu’une maison déduire les intérêts liés à l’emprunt?

Merci d’avance

Bonjour,

Si c’est assimilé à de la location meublé il faut un expert-comptable pour la déduction et il sera surement intéressant de calculer si le seuil de 23 000 est à respecter ou non. Si c’est du vide, pas de limite au loyer et vous pouvez déduire tout vous même, je vous conseille alors mon guide sur la location vide pour tout optimiser seul.

Bonjour,

Dans le cadre de l’amortissement des meubles en tant que charges déductibles de la LMNP, faut il avoir les factures d’achats du mobilier ?

Peut on amortir un mobilier qui a été acheté avant la mise en location du bien ? (Anciennement résidence principale)

Je vous remercie par avance pour votre réponse,

Cordialement

Bonjour,

Oui pour tout mais il faudra voir le détail avec l’expert-comptable, professionnel indispensable ici pour ces questions.

Bonjour

Sauf erreur dans l’a cas du réel avec l’amortissement du bien , lorsque ce dernier est vendu cela entraîne une plus value et donc ce que l’on a gagné en économie sur les revenus foncier on le perd à la sortie ?

Bonjour,

NOn pas sur du LMNP, c’est un des gros avantages actuels du dispositif.

Cordialement.

Bonjour

Sauf erreur de ma part, un loueur LMNP peut déduire de son impôts une grosse part des frais de l’expert-comptable si on adhère à un Centre de Gestion Agréé (CGA). La somme des 2 coûts est déductible.

Bonjour,

Oui tout à fait. C’est une réduction d’impôt qui est mise en case 7FF et permet de reprendre 2/3 des frais de l’expert-comptable. Par contre elle fonctionne uniquement si on est imposable.

Je suis en train de passer en micro bic non professionnel et meublé de tourisme classé mais, en faisant mon inscription aux greffes, sur leur site infogreffe, je suis enregistrée en « régime réel », est-ce grave ?

D autant plus que je vais sans doute continuer à déclarer mes revenus fonciers en micro bic case 5NG ? J en ai le droit sans représailles ?

Bonjour,

Il faudrait les interroger pour être certain que ce n’est pas grave mais je ne vois pas trop ce que ça change puisque que tout se passe dans la déclaration d’impôt.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Merci beaucoup de toutes ces infos…vous m’accompagner tous les ans pour ma déclaration .

Je souhaiterais des compléments d’info pour le plafond à 23000 euros ; vous parlez bien du régime réel pour les LMNP? Et les 23 000 sont les loyers perçus ou les loyers imposables?

Nous avons un projet d’achat/investissement en locatif et votre site tombe encore à pic!

Merci de votre réponse si vous avez le temps.

Cordialement,

Lydie

Bonjour et merci. Effectivement si on dépasse 23 000 de loyer perçus en LMNP, les prélèvements sociaux changent et on doit alors payer des cotisations sociales avec la quasi-nécessité de gérer ça avec un expert-comptable.

Cordialement.

Bonjour

J’ai signé un compromis pour un appartement à la montagne. Est ce que je dois déclarer au réel au prorata des semaines louées ? Ou quel que soit le nombre de semaines louées je peux déduire les amortissements, travaux etc ?

Merci.

Bonjour,

Sur un tel cas il vaut mieux voir un expert-comptable comme je l’explique dans l’article.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Je lis toujours avec plaisir tout vos articles!

Si vous avez deux secondes, voici une petite question : dans le cadre d’un gîte ouvert à la location une partie de l’année seulement (et vide le reste du temps), comment peut on calculer l’amortissement du bien? Faut il faire un prorata?

Merci pour votre aide,

Cordialement,

Bonjour,

Clairement je ne sais pas du tout sur ce cas, il faudrait interroger un expert-comptable.

Cordialement.

Bonjour, je rentre parfaitement dans le cadre de la double résidence. Je suis propriétaire du logement qui me sert dans la semaine pour le travail. Je m’interroge sur la faisabilité de louer une chambre de ce logement et les conséquences que cela aurait sur mon imposition. Comment déclarer alors mes frais de double résidence ? Quels impôts devrais-je payer sur les loyers? Je souhaite proposer une chambre plus que décente à un prix très attractif mais si je ne souhaite pas forcément gagner d’argent je ne veux pas en perdre pour autant. J’ai bien peur que financièrement il vaille mieux pour moi de ne pas le louer.

Bonjour,

La principale conséquence sera l’imposition des loyers de la manière expliqué dans l’article, surement au micro-BIC vu la situation.

Cordialement.

bonjour

merci pour votre site qui est une source fabuleuse d’information

je viens d’acquérir un bien pour faire du lmnp avec beaucoup de travaux que je vais réalisé moi même , les travaux vont s’étalés sur 4 ans avant la location.

2 possibilités : au réel j’amortis le cout d’achat et les travaux mais ce ne sera pas énorme au niveau amortissement

ou puis je partir sur une valeur vénale du bien lors de la mise en location soit 4 a 5 ans après mon achat , dans ce cas l’amortissement serait plus conséquent et donc avantageux au réel.

merci pour vos conseils

Bonjour et merci.

J’avoue ne pas avoir compris la problématique ici? Sur du lmnp avec travaux, un expert-comptable pour partir sur du réel semble être une option très sérieuse.

je vais essayer de formuler plus clairement

en lmnp au réél pour calculer l’amortissement on part du prix d’achat , frais de notaire et travaux amortissable. Dans mon cas petit prix d’achat et travaux réalisé par moi même donc valeur d’amortissement peu importante.

sur certains site j’ai lu que l’on pouvait prendre l’amortissement sur la valeur vénale du bien au jour de la mise en location (valeur vénale déterminée par un agent immobilier agréé) si le bien est dans la famille depuis des années ou si avant il était loué en location nue.

vu que je vais mettre environ 4 ans pour réalisé les travaux et ainsi loué le bien, ma question était dans mon cas pourrais-je amortir mon bien sur la valeur vénale au jour de la mise en location ? ce qui serait beaucoup plus intéressant pour moi .

j’espère avoir été plus clair

merci pour vos réponses

Bonjour,

Ok merci c’est plus clair. ici je ne peux pas répondre, on est sur le domaine de l’expert-comptable et il faudra voir cela avec lui.

Bonjour,

Pour un logement en micro bic, les loyers que je déclarent comprennent les charges ou non?

Mille merci

Bonjour,

je voudrais votre avis comment est calcul l’impôt lors de la déclaration en micro bic pour la location de logements meublés.

J’ai loué sur l’année 2021 pour des loyers encaissés à hauteur de 8000 euros

Je dispose de 2 parts fiscales (1 enfant à charge)

Comment sera calculé l’imposition ?!

les calculs trouvés sur le net donnent :

8000 euros donne droits à un abattement de 50 % soit restant 4000 euros

l’imposition estimé est de 30% * 4000/nbre de parts soit 600 euros. Est ce que le calcul vous semble correct, ça m’éviterait pour cette année des calculs complexes si je passerais au frais réel.

Merci pour votre aide

Cordialement

Bonjour,

Vous payez 4000*17.2% et 4000*la tranche d’impôt. Pour trouver la tranche fiscale, je vous conseille d’utiliser mon simulateur : https://www.corrigetonimpot.fr/simulation-impots-2022/

Bonjour. Je souhaiterais mettre mon bien en meublé a l’année a 2000 euros par mois. Je souhaiterais être en non professionnel mais au réel, est ce que c’est tjours possible! Je n’arrive pas à trouver l’information. Suis je obligée de faire appel à un expert pr la 2031 ? Merci pour vos informations

Bonjour,

Il va falloir prendre un expert-comptable pour faire une correction de la déclaration après la date limite.

Cordialement.

Bonjour

Merci pour toutes ces explications.

Je voudrais savoir si on peut amortir le prix de l immobilier si on achete au comptant ou c’est juste réserver aux achats avec prêt bancaire .

Cordialement

Bonjour,

L’amortissement en meublé marche aussi si il n’y a pas de prêt.

Bonjour nous aimerions faire l aquisition d’un terrain avec un etang. Autour de cet étang nous aimerions faire des parcelle de location de peche avec un chalet de 20m2. Soit a l annee ou le week-end. Il y aurait un puis ou une fontaine en commun pour pouvoir avoir de l eau. Dans les chalet il n y aura ni électricité EDF, ni eau courante.

Une autre partie du terrain sera en garde caravaning Pouvez vous me dire qu elle sera le % pris par les impots lors de notre déclaration. Faut il se mettre en sci ou en auto entrepreneur.

Pouvez vous nous aider sur nos réponses. Qui peut nous renseigner.

Bonjour,

Merci pour ce fantastique article.

Pensez vous qu’il est possible que le régime LMNP disparaisse apres les législatives de 2022, puisque cette mesure est dans le radar du rapport CAP 2022?

Je suis à deux doigts de me lancer dans mon tour premier achat immobilier, en LMNP, et je viens de découvrir cette information. Je me demande si cela devrait remettre mon projet en cause, car je suis expat et sans le statut LMNP, je ne me lancerais pas.

Dans le passé, lorsque de tels énormes changements fiscaux ont eu lieu, se sont ils appliqués à tout le monde, quelle que soit la date initiale d’achat, ou seulement pour les biens achetée après que la loi soit passée ?

Merci beaucoup. Cordialement.

Bonjour,

C’est effectivement une bonne réflexion, j’ai peur aussi que l’avenir soit de plus en plus compliqué pour les loueurs meublés. Côté fiscalité on voit de tout…des changements qui s’appliquent le jour où la loi passe, certains qui s’appliquent dans le futur à une date donnée et on peut alors l’anticiper et plus rarement mais ça existe aussi des changements qui s’appliquent en plus de manière rétroactive.

Bonjour,

Je compte louer en meublé régime réel un bien reçu en héritage. Je n’ai rien à acheter pour le meubler , tout est là et utilisable. Je me pose deux questions :

– comme je n’ai rien à acheter ; il me semble qu’il n’y a rien à amortir. Puis-je laisser la case vide et me passer de l’expert comptable ?

– j’ai fait réaliser des travaux de l’ordre de 30 000 € et le loyer annuel sera de 14 000 €.

Est-ce c’est moi qui choisis la somme à déduire chaque année ? Et sur combien d’années ?

Merci pour vos éclaircissements ; je suis débutante en la matière.

Bonjour,

Je conseille quand même l’expert-comptable en année 1 afin d’avoir un fichier d’écriture comptable fait par un pro en année 1 à montrer au fisc si besoin… en plus il vous éclairera sur les travaux mais on retient la date de paiement pour info. Cordialement.

Bonsoir,

Merci pour toutes ces informations. J’ai quelques questions. Nous louons 2 appartements en meublé donc si je comprends bien, nous devons remplir le formulaire 2042 C Pro et mettre les revenus locatifs sur la ligne 5ND ? Nous sommes mariés mais doit-on le mettre dans « déclarant 1 ou 2 » ? Peut-on mettre les revenus des 2 appartements ensemble ? Nous n’avons pas de SIRET, est-ce que cela va nous bloquer pour remplir le formulaire 2042 C Pro ? Merci beaucoup.

Bonjour,

Le Siret n’est pas bloquant même s’il en faudrait un. En revanche il faudrait que les revenus soit à l’un ou à l’autre car il y’a un risque de requalification important si 2 personnes sont sur un même bien en micro. Je vous conseille ma formation vidéo où je mets en garde sur ce sujet : https://www.corrigetonimpot.fr/courses/formation-fiscalite-immobiliere/

bonjour, apparemment le classement en meuble touristique est retroactive d apres l organisme qui me certifie. En d autre terme une classification en 2022 peut etre reporte sur mes revenus 2021 et donc je peux beneficier des 71% . pourriez vous confirmer ?

merci d avance

Bonjour,

Désolé à mon niveau je n’ai jamais eu le cas. Si quelqu’un a déjà eu le cas?

Merci beaucoup pour toute cette aide précieuse, mais je voulais savoir si l’amortissement était possible sur un achat avec un prêt sur 25ans où mes 6 premières années cela était mon habitation principale, depuis le 1 mai cela devient un appartement locatif, puis-je quand même bénéficier de l’amortissement ? Si oui, comment ?

Bonjour,

Il faut voir un expert-comptable. Je pense qu’il va calculer l’amortissement depuis le départ et le comptabiliser à partir de l’année 7.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour monsieur Diringer,

Merci beaucoup pour ces informations offertes en partage. C’est très clair pour quelqu’un comme moi qui ne suis pourtant pas du tout initiée.

J’aimerais vous poser 2 questions :

– Comment peut-on trouver un expert comptable qui pratique les tarifs que vous annoncez dans cet article pour gérer l’imposition des revenus au réel ? Ces tarifs sont-ils encadrés ?

– Le nouveau plafond de 23.000€ que vous évoquez sera t-il applicable aux revenus locatifs de 2022 ou 2023 ?

Merci pour votre réponse

Bien à vous.

Agnès

Bonjour,

Côté expert-comptable, ceux que je connais sont full malheureusement. Chacun facture comme il veut. Oui les nouveaux plafonds sont en vigueur.

Cordialement.

Bonjour,

J’envisage de prêter à mes enfants qui ont de leur coté le montant nécessaire pour faire l’apport initial (prêt familial – acte notarié – pas d’intérêt – remboursement sous 2 ans car nous vendons un bien en indivision en 2023) pour qu’ils achètent un bien en 2022 et fassent du LMNP.

En 2022 devront ils faire une déclaration chacun de leur coté ? (au prorata de leur participation ? peuvent ils déduire l ‘amortissement là aussi au prorata même sur la partie pour laquelle je leur prête ?).

Connaissez vous un expert comptable pour faire un suivi (92 Suresnes-Levallois-Puteaux) ?

Bonjour,

Effectivement ce sont des questions trop pointues pour moi et je préfère laisser l’expert-comptable se prononcer pour ne pas dire d’erreur. Désolé je n’ai personne sur cette zone.

Cordialement.

bonjour, je declare depuis 3 ans mes revenus locatifs en case 5ND, mais suite à un echange avec mon centre impots il me dit que je dois regulariser la situation car je ne suis pas inscrite au centre de formalités des entreprises par le biais d’un formulaire P0i ,

or il y a 3 ans un autre collaborateur de la sip m’avait ecrit que au forfait il fallait juste reporter les loyers en 5ND, et au réel formulaire P0i …

Qui dit vrai ?

Bonjour,

Tout loueur meublé doit faire le formulaire P0i. Dans la réalité, 75% des loueurs Airbnb ne l’ont pas fait et aujourd’hui je n’ai encore jamais vu de contrôle.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Je vais louer de façon saisonnière un appartement meublé, imposé au micro-bic.

2 questions:

1) ai-je la possibilité de déduire des charges relatives à l’amélioration de l’appartement (changement baie vitrée pour meilleure isolation)?

2) si le meublé est classé par un organisme agréé, puis-je appliquer un abattement avant impôt de 71% des revenus locatifs? (je me demande si cela est toujours d’actualité!)

je vous remercie par avance

Bonjour,

Pour les frais déductibles il faut voir avec le comptable qui est obligatoire en meublé. L’abattement pour meublé de tourisme existe toujours oui.

Cordialement.

bonjour , j’habite dans une grande maison et j’envisage d’en louer une partie en meublé à l’année. Pensez-vous que je devrai payer une taxe foncière sur cette partie alors que je la paye déjà sur l’ensemble de la maison ?

Merci

Bonjour,

A priori vous payez déjà la taxe foncière pour l’ensemble du bien donc il n’y a pas lieu que ça fasse doublon.

Cordialement.

merci pour votre réponse

l’office du tourisme me dit que je devrai déclarer cette location comme résidence secondaire , ce qui me paraît absurde vu qu’elle est dans une partie de ma maison . Pouvez-vous m’éclairer sur ce point ?

cordialement

Bonjour

Tout ce que est dit sur leLMNP concerne t il aussi la location meublée touristique ?

Peut-on cumuler les revenus de location meublée à l’année et ceux d’un meublée touristique où les cases sont différentes sur la déclaration ?

J’ai acheté un bien en 2021 que je destine à la location touristique mais il y’a de gros travaux de rénovation qui avec le Covid ne sont pas terminés . J’espère pouvoir louer fin 2022.Puis je déduire ces travaux des revenus fonciers de mon autre location meublée étudiant ?

Cordialement

Bonjour,

Oui, tous mes articles sur le meublé et l’ensemble des conseils que je donne dans ma formation pour tout optimiser (https://www.corrigetonimpot.fr/courses/formation-fiscalite-immobiliere/) valent pour les deux.

Cordialement.

Merci pour tous ces éléments. Quand on se déplace au centre des impôts, tout devient opaque et il ne reste plus qu’à payer.

Bonjour,

Il semblerait qu’il soit obligatoire d’avoir un n° SIRET pour louer en meublé, mais nombre de loueurs n’en ont pas, quelle conséquence de ne pas en avoir et pourquoi n’en ont ils pas ? Merci

Bonjour,

Je me suis aussi toujours posé la question et je n’ai encore jamais vu de redressement à ce sujet pour les LMNP qui ne le font pas et sont au micro-BIC. Je ferai bientôt une conférence sur twitch avec un spécialiste de la question (live à venir d’ici une dizaine de jours) et je lui poserai la question.

Cordialement.

Bonjour, je suis LMNP, mon locataire paye bien sûr le loyer et les charges locatives. Dois-je déclarer uniquement le loyer ou y inclure les charges payées par ce dernier.

Le compteur d’eau restera à mon nom mais le locataire me remboursera selon les relevés, donc cette somme sera t-elle à déclarer également avec les loyers ? MERCI DE ME RENSEIGNER

Bonjour,

J’explique tout sur la déclaration avec ou sans charges ici : https://www.corrigetonimpot.fr/loyer-avec-ou-sans-charges-declaration-impot/

Cordialement.

Bonjour

Un grand bravo pour cet article qui me fait découvrir la fiscalité en France.

Pour ma part je n’ai jamais eu à faire avec toute cette fiscalité en étant expatrié( je n’ai pas de residence fiscale en France).

Cependant je souhaite me lancer dans l’investissement locatif ayant trouvé deux biens immobiliers qui peuvent générer à eux deux 14500€ de revenu annuels

Faut-il traiter les deux biens séparément ? A votre avis quel régime est plus favorable ? Et quel serait l’impôt que je devrais payé ?

Merci pour vos réponses

Bonjour,

On déclare bien les deux séparément sauf au micro-bic où on peut tout grouper. Pour votre autres questions, il m’est impossible d’y répondre car il faut faire une étude complète selon vos revenus, votre situation, les charges du bien etc… Je vous invite à regarder ma formation afin de tout pouvoir faire seul vous même : https://www.corrigetonimpot.fr/courses/formation-fiscalite-immobiliere/

Bonsoir,

Un grand bravo pour cet article clair, exhaustif et accessible au plus grand nombre ! Un point attire mon attention et amène une question concernant le calcul de l’impôt sur loyer suivant tranche marginale : Pour calculer l’impôt sur revenus (a 11% par exemple), une première tranche n’est pas imposée, puis la seconde l’est a 11%. Or si je comprends bien l’article, pour ce qui concerne l’imposition du loyer, son intégralité est affecté du taux de 11% ? Merci pour votre confirmation

Bonjour,

Oui ici je suppose qu’on a par ailleurs des salaires ou d’autres revenus qui occupent la tranche à 0. Mais effectivement s’il n’y a que des loyers, une partie seulement sera à 11% et une partie dans la tranche à 0.

Cordialement.

Bonjour,

Merci et bravo pour vos articles toujours passionnant!

J’ai une question concernant les amortissements : Dans le cas d’une location meublée saisonnière, faut il prendre une quote part de l’amortissement annuelle, correspondant au temps de location dans l’année?

Merci pour votre aide,

Cordialement,

Bonjour,

Désolé mais ici on est en plein dans le champs de l’expert-comptable qui est nécessaire pour la déclaration. Je vous invite à voir avec lui.

Cordialement.

Bonjour Thibault,

Merci beaucoup pour vos articles extrêmement utiles pour une néophyte comme moi!

Je pense à louer mon bien en lmnp au réel mais ne pense pas avoir trouvé la réponse à la question suivante concernant le calcul du revenu fiscal de référence:

si on loue en lmnp au réel, est ce que l’intégralité des recettes vient tout de même s’ajouter à notre revenu fiscal de référence ou bien le fisc ne retiendra t’il que la partie de ces recettes constituant le revenu imposable pour calculer le RFR?

En reprenant votre exemple au régime réel MrCorrigetonimpot verra son revenu fiscal tout de même augmenté des 10000e ou bien seulement des 1500 imposables?

Vous l’aurez compris, je me demande dans quelle mesure les revenus lmnp peuvent venir affecter le taux d’imposition global pris sur les autres revenus.

Merci beaucoup de votre réponse!

Bien cdt,

Agnès

Bonjour,

Seule la partie après abattement va rentrer dans le revenu fiscal de référence (donc pour le meublé, le même montant que pour le revenu imposable).

Cordialement.

Merci beaucoup de votre réponse rapide et pour tout votre travail.

Bonsoir Monsieur,

Nous souhaiterions investir dans un petit appartement pour notre fille qui poursuit ses études. A-t-on le droit de se mettre en LMNP , le lui louer à titre gracieux et se mettre en régime réel afin de déclarer un déficit foncier ?

Je vous remercie pour votre réponse sur cette question.

Je précise que le bien serait un appartement ancien avec des ameublements, rafraîchissements et divers travaux à effectuer.

En cas de réponse négative de votre part, comment optimiser un tel investissement?

Je vous remercie par avance,

Cordialement

Bonjour,

Non malheureusement c’est impossible. Je ne peux vous dire comment optimiser, tout dépend de vos revenus, des travaux, des loyers etc… La meilleure solution serait d’acquérir et visionner ma formation sur l’immobilier qui vous permettra de comprendre les possibilités et de faire vos propres calculs. Sinon un bon gestionnaire de patrimoine ou expert-comptable pourra vous aider mais on arrivera sur des tarifs bien plus élevés.

Cordialement.

Bonjour,

Quid de la CFE dans le cadre de la location LMNP.

Dois-je me renseigner auprès de la Mairie ou d’un autre organisme ?

Merci

Bonjour,

J’ai fait un article sur le sujet dans la rubrique « impôts locaux ».

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,