Une réflexion régulière nous revient souvent par les particuliers souhaitant investir dans un bien pour le louer : « je veux que les loyers remboursent les

échéances du prêt pour acquérir un bien immobilier sans devoir sacrifier une partie de mes revenus« . Une erreur énorme qui vous amènera sans nul doute à rencontrer de gros problèmes de

trésorerie dès l’année suivante. Pire encore, nous rencontrons beaucoup de vendeurs immobiliers (PINEL ou locatif vide) qui présentent des simulations chiffrées à leurs clients mettant en avant

cet effort nul de trésorerie. On fait le point sur LA variable à anticiper clairement avant l’achat immobilier : la fiscalité engendrée par vos nouveaux loyers.

Sommaire

Les loyers ne compenseront jamais toutes les charges!

Côté revenus, c’est très simple et facile à identifier : l’achat locatif amènera des loyers réguliers; on va supposer idéalement que le bien est loué de manière continue sans problème quelconque. Notons que les investisseurs qui louent dans une zone permettant un dispositif fiscal (Pinel,Duflot…), ont une seconde source de revenus via la réduction fiscale.

Côté charges, les plus évidentes sont tout aussi simples à anticiper : remboursement du prêt, frais bancaires, assurance à payer pour propriétaire non occupant, taxe foncière éventuellement… Malheureusement, il faut aussi savoir que vous pouvez avoir des travaux à gérer et surtout que les loyers perçus vont être fiscalisés et engendrer impôt + prélèvements sociaux. Cette nouvelle fiscalité va peser de plus en plus lourd dans votre budget au fur et à mesure du temps.

Tout investisseur immobilier doit chercher à connaître l’impôt engendré par ses loyers. Une notion compliquée à calculer, qui

changera chaque année mais qui est déterminante pour estimer le rendement du projet.

Maintenant que vous avez identifié les principaux revenus et charges, soyez certains d’une chose : l’argent que vous gagnez grâce au bien immobilier ne suffira pas à payer les charges générées par ce même bien. C’est une évidence, sinon tout le monde achèterait un appartement locatif dès demain. Il suffirait d’acheter le bien, d’attendre (aucun coût si les loyers reçus paient tout) et d’obtenir à terme gratuitement un patrimoine immobilier que l’on peut revendre. Il est évident que ça ne fonctionne pas de cette manière, on parle bien d’un investissement immobilier. Une personne ou un professionnel qui vous affirme avoir trouvé un bien où « les revenus compensent toutes les charges » raconte n’importe quoi : il a forcément omis de comptabiliser une des charges.

C’est souvent la fiscalité qui est oubliée, par méconnaissance ou volontairement. Reste à savoir comment l’identifier ou la calculer dans la simulation de votre projet immobilier.

Simulation de trésorerie d’un achat locatif : soyez très vigilant sur la notion de fiscalité.

On ne reviendra pas ici sur le calcul de l’impôt. Nous l’avions évoqué en détail ici : calcul de l’impôt sur le foncier : faut-il louer vide ou meublé? Notez que vos revenus perçus seront fiscalisés, même si vos charges sont du montant des loyers, avec un impôt qui va s’alourdir au fur et à mesure du temps.

Pour autant il faut savoir que la fiscalité existe et pèsera lourd dans la balance. Bon nombre de vendeurs immobiliers locatifs se servent de cette méconnaissance pour utiliser des simulateurs chiffrés et vendre des maisons plus facilement. L’astuce est simple, il suffit de présenter au client le résultat d’une simulation chiffrée en omettant l’impôt (ça tombe bien, c’est le plus difficile à calculer). Le futur acheteur a ainsi l’impression que les loyers vont financer le prêt et qu’il aura à terme un bien immobilier sans contrainte. Grosse erreur, il se retrouvera souvent dans une situation difficile au bout d’un an ou deux puisqu’il n’arrivera pas à trouver la trésorerie nécessaire pour payer l’impôt sur les loyers.

Exemple :

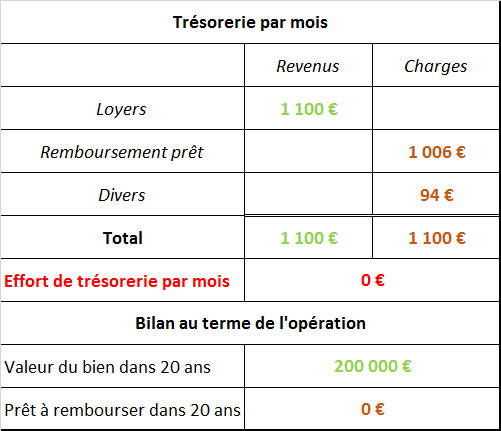

Monsieur est célibataire et envisage d’acheter un bien immobilier de 200 000 €. Il obtient le taux suivant auprès de son banquier : 1.4% sur 20 ans avec 0.3%

d’assurance de prêt. Il devra ainsi rembourser 1 006 € par mois. Monsieur anticipe 94 € par mois de charges diverses : assurance, petits travaux, taxe foncière…

Pour aller jusqu’au bout de l’exemple, on suppose que les loyers anticipés sont élevés : 1 100 € par mois (ou 767 € de loyers avec 333 € de réduction

PINEL, le raisonnement est le même).

Une agence immobilière peu scrupuleuse proposera la simulation suivante

Bilan de votre vendeur immobilier :

1) votre bien locatif s’autofinance, vous n’avez rien à dépenser chaque mois;

2) A terme, vous possédez un bien de 200 000 € ou plus si sa valeur a augmenté. En cas de vente avant terme, la cession permettra de rembourser le capital

restant dû du prêt qui aura diminué et vous aurez un capital disponible.

… J’espère que vous l’avez compris, cette simulation et ses conclusions sont totalement faussées! L’impôt sur le revenu et les prélèvements sociaux ont été cachés à l’investisseur.

Allons plus loin pour vous montrer qu’on parle d’une charge lourde. On peut être tenté de croire que l’impôt sera limité via la déduction des charges. C’est faux une fois de plus : l’échéance du prêt n’est pas déductible, seuls les intérêts du prêt le sont. De fait, la fiscalité sur ce dispositif serait de :

– pour une personne dans une tranche basse à 11% (moins de 25 000 € de revenu imposable, foncier compris) : 2 963 € d’impôt en année 1 avec une croissance constante pour atteindre 3 823 € la quinzième année.

– pour une personne dans une tranche moyenne à 30% : 3 970 € d’impôt en année 1 avec une croissance constante pour atteindre 4 900 € par an la quinzième année.

Même pour une personne peu imposable, un tel investissement engendre dès la seconde année 2 963 € d’impôt soit une trésorerie

par mois supplémentaire de 250 € environ qui augmentera chaque année.

Une charge inévitable non prise en compte au départ à cause de la simulation faussée. Que dire des contribuables situés dans les tranches d’imposition fortes…

l’impôt est alors décuplé. On voit ici l’importance pour l’investisseur d’anticiper l’impôt qui arrivera suite à l’achat du bien immobilier.. c’est primordial.

Un vendeur compétent vous fera une simulation intégrant l’évolution de votre impôt au fur et à mesure du temps. Le bilan correct d’un tel investissement aurait été

le suivant :

1) Un effort de trésorerie de minimum 250 € par mois dès la seconde année (on paie l’impôt de l’année 1 lors de la déclaration en année 2) qui augmentera avec le

temps.

2) Si vous vendez au bout de 15 ans (par exemple), vous aurez payé 50 700 € d’impôt sur vos loyers et le capital à rembourser du prêt est de 56 253 €.

Une vente à 200 000 € permet de rembourser le prêt et de tirer un gain.

On voit ici que l’opération reste très rentable même en comptabilisant toutes les variables dont l’impôt; ceci est normal car sur cet exemple fictif, les loyers

prévus étaient particulièrement élevés vis-à-vis du prix du bien.

Comment prévoir la rentabilité exacte de mon investissement immobilier et le coût en trésorerie ?

Vous l’avez maintenant compris, il est indispensable d’inclure impôt et prélèvements sociaux dans la prévision de vos charges. Une simulation sans cette variable

est synonyme d’arnaque, partez en courant.

Certains professionnels peuvent proposer ou répondre favorablement à une demande de simulation qui intègre la fiscalité… Sachez qu’il faut connaitre vos revenus,

vos parts fiscales et votre situation fiscale exacte pour anticiper l’impôt correctement. Il est nécessaire de le calculer pour chaque année afin de prendre en compte la dégressivité des

intérêts d’emprunts déductibles. Pour autant, des professionnels consciencieux ont parfois des logiciels performants et vous présenteront une simulation chiffrée juste et pertinente. Enfin, notez

que certaines agences vous proposeront une simulation bien moins précise mais qui reste correcte en intégrant l’impôt « à la louche » calculé sur une année seulement.

Pour éviter toute erreur et anticiper au mieux les charges de votre investissement locatif, nous disposons d’un simulateur Excel complet à votre disposition qui calculera l’impôt année après année en tenant compte de toutes les variables évoquées. Vous pourrez

indiquer dans le logiciel vos revenus salariés, les loyers/charges pour chaque année, le détail du prêt ect…. afin de connaître le montant exact de fiscalité supplémentaire engendré par votre

bien locatif année après année.

Bonjour,

Quand on évoque le remboursement de prêt, est -ce que cela évoque remboursement des intérêts uniquement ou intérêts plus assurance ?

Je ne vois pas d’articles qui traite de la prise en compte ou pas de l’assurance prêt immobilier.

Cordialement,

quoi pensez de ce type d’investissement pinel à 8000 € le m² ?

peut on espérer un gain fiscal ou un gain foncier à la revente ?

fiscalité prise en compte ne va t’on pas perdre en impot foncier, frais d’emprunt, … le peu de loyer généré par ce bien?

C’est effectivement les bonnes questions à se poser. TOut va se jouer sur le fait de pouvoir utiliser la réduction Pinel, d’optimiser l adéclaration (cf mon guide) et surtout de combien le Pinel vaudra à la revente.

Bonjour, vos articles sont intéressants, mais celui-ci est décevant car il omet un point essentiel : celui du régime LMNP au réel simplifié. Est-ce par méconnaissance ? Car l’article est juste pour le régime des locations en nu, mais c’est le régime à ne surtout pas utiliser car effectivement les impôts qu’il génère sont très importants. Alors qu’avec le régime du LMNP au réel simplifié, il est tout à fait possible d’investir dans un bien qui génère un cash-flow positif, et de ne pas payer 1 centime d’impôt pendant de nombreuses années!!!

Bonjour,

Je suis d’accord sur le fait que la faisabilité est plus probable sur du réel en meublé mais dans la réalité, je n’en ai vu quasiment aucun qui soit réellement positif. Il faut que le loyer couvre le prêt, les charges du comptable et les charges liées au bien (ass, taxe foncière, travaux…). Dans bien des cas, l’impôt est bien annulé via le réel mais le cash-flow positif reste relativement rare ou liée à une opportunité d’achat intéressante. Si c’était quelque chose de fréquent et régulier, tout le monde louerait en meublé et tout le monde serait infiniment riche puisque le cash-flow positif sous-entend un enrichissement permanent.

Cordialement.

Merci pour cet article très intéressant!

Cependant j’aimerais savoir comment arrivez-vous au montant de 2963 euros d’impôt en année 1 pour une personne dans une tranche basse à 11% ?

Cela ne devrait pas être (1100 x 12) x 0,11 = 1452 euros ? (Sans tenir compte de la déduction d’impôt sur les intérêts du prêt, ce qui viendrait réduire légèrement l’impôt à payer)

Bonjour,

Il ne faut pas oublier les prélèvements sociaux et il y aura peut-être un laius d’une dizaine d’euro si j’ai utilisé le barème de l’an passé. Cet article détaille le calcul : https://www.corrigetonimpot.fr/impot-location-vide-appartement-proprietaire-calcul/

Cordialement.

Merci pour ces infos,

C’est toujours intéressant de se tenir informé de la fiscalité pour une agence immobilière.

Nous avons beaucoup de client intéressé par le sujet.

Bonjour

Je suis infirmiere liberale

Difficile d anticiper les impots

Je suis dans une situation trés compliquée J ai mis ma maison en vente il y a un an , et apres avoir signé un compromis en octobre je vois la vente capoter . J ai malheureusement deja demenagé Je me pose la question de savoir si je peux mettre ma maison en location et comment faire mon calcul . Pouvez vous m aider

Bonjour,

Malheureusement je n’ai pas prévu de modifier le simulateur, je manque beaucoup de temps.

Désolé.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Rebonjour,

En fait j’ai vu que vous aviez mis à jour votre simulateur Pinel pour prendre en compte différent nombre de parts.

Donc je suis pas loin de faire l’achat du simulateur personnalisé…Si vous y mettez les pourcentages du Pinel outre-mer!

Je précise que je vous ai commandé le livre sur Pinel. Il ne me manque donc que le simulateur adapté pour investir!

Merci pour votre travail.

Bonjour, votre simulateur est très intéressant… sauf pour le Pinel outre-mer (% différents) et pour les couples avec 2 enfants (2 choix possibles celib ou couple)!

Pourriez-vous, faire la modif ou me dire par MP comment faire?

MErci.

j’ai de l’immobilier locatif totalement payé (net d’emprunt ):

appartement en propre renta 4%

mur de restaurant en SCI IR renta 10%

appartement meublé renta 4%

je suis pas vendeur car rentable et bons investissement

que puis je faire pour optimiser et continuer de capitaliser

tout mettre (ou vendre à )dans une holding IS qui m’appartienne ?

ou dans une SCI IR?

merci cordialement

Bonjour,

Oui tout à fait, il faut tout diviser par 2.

Cordialement.

Bonjour

mariée sous le régime de la séparation nous avons acheter un appartement avant d être marié en indivision à 50% chacun que nous louons loi Duflot. nous sommes divorcer en 2016 est ce que nous pouvons

déduire chacun la réduction pour investissement locatif à hauteur de 50% chacun ?

Merci de votre réponse

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER