Si vous louez un bien immobilier, vous payez de l’impôt et des prélèvements sociaux mais vous avez aussi le droit à une déduction de la CSG. En effet, une partie de la contribution sociale généralisée payée va venir en déduction de vos impôts. Cette notion particulièrement compliquée est parfois floue même pour des professionnels puisque tout se fait automatiquement sur la déclaration fiscale. Le présent article va expliquer la déductibilité de la CSG principalement pour éclairer votre culture générale. Pour autant, il peut s’avérer nécessaire de maîtriser cet aspect notamment en cas de changement de situation familiale.

Sommaire

- Fiscalité des revenus fonciers avant déduction de la CSG.

- C’est quoi la déduction de la CSG sur les loyers? Calcul et montant.

- Quelle est la différence entre la déduction de la CSG sur les revenus fonciers et les autres revenus?

- CSG déductible des loyers sur l’avis d’imposition : la case 6DE.

- CSG déductible sur les loyers : attention à faire la modification en cas de divorce ou séparation.

Fiscalité des revenus fonciers avant déduction de la CSG.

Je suis obligé d’être très technique sur le présent article. La notion de CSG déductible est compliquée. Afin de bien tout comprendre, je vous invite à lire en premier mon article qui explique la fiscalité des revenus fonciers.

Il vous permettra de maîtriser les notions suivantes qui sont indispensables à la compréhension :

- Vos loyers subissent l’impôt ET les prélèvements sociaux après un abattement de 30%/50% ou la déduction des frais réels.

- L’impôt va dépendre de vos revenus et de votre situation. Chacun a un « taux marginal d’imposition (TMI) » différent qui est de 0%, 11%, 30%, 41% ou 45%.

- Les prélèvements sociaux sont systématiquement de 17.2%.

Rappelons aussi la notion de « déduction » qui sera importante ici. Une déduction va s’enlever de vos revenus lors de la déclaration d’impôt avant le calcul de l’impôt. Le gain fiscal dépendra alors du taux marginal d’imposition.

Exemple

Mr Corrigetonimpot a une déduction de 1 000 € et sa tranche fiscale est de 30%. Grâce à la déduction de 1 000, son impôt ne va pas baisser de 1 000 € mais de 1000*30% soit 300 €.

Je vous conseille vivement de lire l’article donné en lien ou mon guide complet sur l’immobilier locatif . La CSG déductible est une notion compliquée et il faut avoir les bases fiscales pour comprendre son fonctionnement.

C’est quoi la déduction de la CSG sur les loyers? Calcul et montant.

La CSG est une petite partie des prélèvements sociaux; attention à ne pas assimiler les deux, ce n’est pas la même chose. Parmi les 17.2% de prélèvements sociaux que l’on paie sur la plupart de nos revenus (dont le locatif), il y’a :

- 9.20 % de CSG.

- 0.5% de CRDS.

- 7.5% de prélèvement de solidarité.

Le tout fait 17.2% de prélèvements sociaux que l’on va payer sur le revenu foncier imposable (donc le loyer après abattement si vous êtes au régime micro ou après déduction des charges au régime réel).

Il se trouve que le fisc va considérer qu’une partie de la CSG payée sur les revenus fonciers peut venir en déduction de vos autres revenus lors de la déclaration d’impôt. Ce n’est pas toute la CSG (9.2%) qui sera déductible mais seulement une partie : 6.8%. Et pour compliquer le tout, c’est une déduction : les 6.8% payés vont se déduire des revenus (et non pas de l’impôt) donc le gain fiscal dépendra de votre tranche fiscale. Le plus simple est de faire un exemple chiffré détaillé pour que vous compreniez le principe.

Exemple

Mr Corrigetonimpot a perçu 10 000 € de loyers et a payé 4 000 € de charges. Il est au régime réel et sa tranche d’imposition est de 11%. Il se demande quel sera le montant de la CSG déductible et quel sera son impact?

- Mr est imposé sur une base de 10 000 – 4000 soit 6 000 €. Il va payer l’impôt (6000 * 11% soit 660 €) et les prélèvements sociaux (6000*17.2% soit 1032 €).

- Parmi les prélèvements sociaux payés, il peut déduire une partie de la CSG soit 6.8%. Il pourra donc déduire 6000*6.8% soit 408 €.

- Mr ne va pas récupérer 408 €. C’est une déduction donc 408 € vont s’enlever de ses revenus avant calcul de l’impôt sur la déclaration. La déduction de la CSG permet un gain fiscal de 408*11% soit… 45 €!

On le constate à travers l’exemple, la déduction de la CSG a souvent un impact modeste avec des gains fiscaux de quelques dizaines ou centaines d’euros au grand maximum. Le calcul de base est complexe mais ça ne s’arrête pas là car il faut ajouter une dernière variable dans la balance : le décalage dans le temps.

Quelle est la différence entre la déduction de la CSG sur les revenus fonciers et les autres revenus?

Si vous suivez mon site et mes articles, vous savez que j’ai déjà évoqué cette notion de CSG déductible lors de mes explications sur la fiscalité des revenus bancaires. La notion est alors plus simple car le fisc déduit la CSG immédiatement sur la déclaration. Dans le cadre de la déduction de la CSG sur les revenus du patrimoine (dont les loyers font partie), c’est différent.

La déduction de la CSG sur vos loyers va s’appliquer un an après! Le gain fiscal ne va pas intervenir immédiatement mais sur la déclaration d’impôt de l’année suivante.

Exemple

Reprenons l’exemple de Mr Corrigetonimpot qui a perçu 10 000 € de loyers et 4 000 € de charges en 2025. Quand aura t’il la CSG déductible?

- Lors de la déclaration d’impôt 2026 sur les revenus 2025, Mr va payer l’impôt selon la tranche fiscale ainsi que les 17.2% de prélèvements sociaux (17.2% * 6000).

- Le fisc va aussi calculer la CSG déductible lors de la déclaration d’impôt 2026. Mr verra que la CSG déductible est de 6000*6.8% soit 408 € sur l’avis d’impôt 2026.

- Ces 408 € ne seront pas déduits sur la déclaration d’impôt 2026. Il faudra attendre l’année suivante soit la déclaration 2027 sur les revenus 2026 pour avoir la déduction des 408 € de CSG.

- Le gain fiscal sera donc de 408* la tranche d’impôt de la déclaration 2027.

Non seulement le gain est souvent dérisoire mais en plus il est très compliqué à anticiper à cause du décalage dans le temps. Il suffit que la tranche fiscale de l’année suivante change et vous ne pouvez alors pas savoir ce que rapportera la déduction de la CSG. Il n’y a pas matière à anticiper un gain fiscal contrairement à mes autres conseils qui permettent souvent des centaines d’euros d’économie. Pour autant, il existe un cas où il faut connaître la notion de CSG déductible afin de remplir la case correctement pour ne pas passer à côté.

CSG déductible des loyers sur l’avis d’imposition : la case 6DE.

Dans les faits, le fisc fera tout automatiquement sans besoin d’intervention ou de calculs de votre part. L’important est de bien remplir les cases relatives aux loyers et aux charges et surtout de n’oublier aucune déduction. Concernant la CSG déductible des loyers, il se passera la chose suivante :

- Si vous déclarez des loyers imposables, le fisc prend l’impôt et les prélèvements sociaux. Vous verrez aussi sur l’avis d’impôt une ligne « csg déductible sur revenu du patrimoine pris en compte pour l’imposition… » avec le montant de la csg déductible l’année suivante.

- Sur la déclaration de l’année d’après, le fisc va remplir la case 6DE avec le montant de cette CSG déductible. Elle s’enlèvera de vos revenus avant calcul de l’impôt.

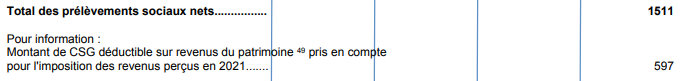

On peut le voir avec les images ci-dessous extraites d’une déclaration d’impôt d’il y’a deux ans.

En haut de l’avis d’impôt, on voit que le revenu foncier imposable (donc « loyers 2021 -charges 2021 » ou « loyers – abattement » selon le régime choisi) est de 8 785. En plus de l’impôt, il y’a donc 17.2%*8785 soit 1 511 € de prélèvements sociaux à payer que l’on voit à la fin de l’avis d’impôt. Le fisc calcule aussi la CSG déductible soit 8785*0.068 soit 597 € qui sont indiqués pour mémoire. L’année suivante, Mr verra ces 597 € dans la case 6DE et il aura alors le gain fiscal qui dépendra de sa tranche d’impôt.

CSG déductible sur les loyers : attention à faire la modification en cas de divorce ou séparation.

A priori tout est fait automatiquement donc comme je le disais au départ, cet article est principalement informatif. Pour autant, je vois une situation où il faut avoir l’expertise et le réflexe de penser à la CSG déductible. En cas de rupture de Pacs ou de divorce, il est important de connaître cette notion. En effet, le couple faisait auparavant une déclaration fiscale commune et du fait de la séparation, ce sera déclaration séparée obligatoire. Il est alors très important de vérifier la répartition de la CSG déductible sans faire doublon.

Exemple

Mr et Mme Corrigetonimpot sont mariés et louent un bien immobilier. Sur la déclaration d’impôt, ils ont 500 € de CSG à déduire pour l’année suivante. Ils se séparent.

L’année suivante ils feront une déclaration séparée. L’un constatera que le fisc a pré-rempli 500 € en case 6DE et l’autre n’aura rien. Le couple doit alors s’harmoniser sur le montant selon la situation. Certains partagent (chacun corrige alors la case 6DE pour mettre 250 € de CSG déductibles), d’autres laissent la CSG déductible à celui qui gère le bien etc…

Il faut bien entendu éviter que chacun mette le montant total de la CSG déductible sous peine de redressement. On peut envisager une micro-optimisation en mettant la CSG à celui qui a la plus grosse tranche d’imposition pour une meilleure déduction mais ça reste très souvent marginal. Hormis cette situation particulière, la CSG déductible sur les revenus fonciers reste une notion informative qui est gérée automatiquement par le fisc.

Bonjour Thibault

Humblement, Je me permets d’apporter une précision importante sur le calcul de la CSG déductible des loyers.

Tu le sais, mais ton article ne le précise pas, Le Fisc ne prend en compte pour le calcul que les loyers français.

ex : en 2023 on a perçu 10000 € de loyers scpi, dont 6000 issus de loyers scpi en allemagne, le calcul de la csg déductible des revenus est donc : (10000-6000) = 4000*6.8%= 272€ qui seront déduits des revenus 2024.

Sur l’avis d’impôt 2024 des revenus perçus en 2023 on trouve à la page

Impôt et prélèvements sociaux sur les revenus de 2023

Pour information :

Montant de CSG déductible sur revenus du patrimoine pris en compte pour l’imposition des revenus perçus en 2024 272

Alors que les prélèvements sociaux sont calculés et payés sur la totalité des revenus fonciers, soit 10000€* 17.2%.

C ‘est ainsi chaque année. Là encore on se fait avoir par la DGFIP comme pour le calcul du taux effectif qui n’elimine pas complètement la double imposition contrairement à ce que le Fisc nous dit. Finalement on est imposé à la source à l’etranger puis encore un peu en France.

Mais ce sujet (revenus etrangers éxonérés retenus pour le calcul du taux effectif) mérite un autre article de ta part, je pense.

Merci….

Tout à fait, il me semble l’avoir déjà expliqué sur un article annexe détaillant les calculs des cases 8TI etc…

Bonjour,

j’ai un bien en indivision avec ma fille. Elle fait sa première déclaration d’impôt et déclare donc 50% des revenus fonciers du bien que nous avons en commun. Peut-elle se mettre sous le régime du micro foncier si moi je suis au réel? Car en l’occurence il y a peu de charges sur ce bien et elle paie un montant de CSG important. Merci

BOnjour,

Si vous faites chacun votre déclaration alors oui, aucun soucis. Si elle est rattachée, non.

Bonjour

Je m’aperçois que les prélèvements sociaux issus de revenus fonciers ne peuvent pas bénéficier des réductions d’impôt mais uniquement des crédit d’impôt. Est ce normal ?

Merci

Bonjour,

Oui, ça a toujours été ainsi.

Bonjour, En surfant je suis tombé sur votre site. Je commercialise des produis de défiscalisation et notamment ceux concernant les déductions fiscales type déficit foncier . Exemple: dans une simulation pour un investisseur avec un TMI de 20%. QUESTION: est-ce que je peux ajouter à ce TMI les 17,20% de Charges sociale pour calculer le gain de trésorerie (impôts et social) dont l’investisseur pourra bénéficier ? (bien entendu je ne prends pas en compte la CSG déductible l’année suivante). Merci pour votre réponse.

Bonjour,

Attention, une TMI à 20% n’existe pas, c’est surement 30% ou plus sur ce type de produits. Le calcul est un peu plus complexe. LA partie du déficit jusqu’à -10 700 s’impute sur les salaires donc gain à la TMI uniquement. La partie du déficit qui annule le loyer imposable permet un gain à la TMI et aux PS. Enfin la partie du déficit en-dessous de 10 700 se provisionne donc gain à la TMI et aux PS mais dans plusieurs années.

Je vous conseille vivement mon guide sur la location vide pour bien tout comprendre. https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Cordialement.

la csg déductible de l’année précédente est indiquée en case 6DE et non 6DD

Comment déclarer les revenus d’une location meublée quand on n’est pas soumis à la CSG-CRDS (cas de non affiliation à la Sécurité Sociale).

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Est ce que le calcul des prélèvements sociaux se fait sur le résultat de la SCI (Produits – Charges) ou sur les loyers encaissés.

Peut on intégrer sur la ligne 6 ces prélèvements sociaux ?

Merci

Cordialement

Pascal Fayard

Bonjour,

Sauf erreur de ma part, la CSG déductible sur les loyers ne se fait plus avec cette année de décalage depuis 2019 avec l’entrée en vigueur du prélèvement à la source. Pour des revenus fonciers perçus en 2021, on considère désormais que les prélèvements sociaux ont été payés en 2021. Ainsi, lors de la déclaration 2022, l’on vient appliquer la CSG déductible sur les revenus de 2021 puisque celle-ci est bien déductible l’année de son paiement (article 154 quinquies du CGI), soit en 2021.

Toutefois, l’on retrouve toujours cette mention « Montant de C.S.G. déductible sur revenus du patrimoine pris en compte pour l’imposition des revenus perçus en XXXX » puisque l’administration fiscale se base sur les derniers revenus fonciers et indique donc le montant de CSG déductible pour l’année suivante (qui pourra être corrigé si les revenus venaient à changer).

Au plaisir d’échanger,

Bonjour,

Je vérifierai à réception d’un avis d’impôt 2022 mais l’an passé le système était comme je le décris dans l’article donc toujours avec ce décalage d’un an.

Cordialement.

Bonjour, merci beaucoup pour cet article très très utile! Juste une petite erreur de chiffre qui s’est glissé sans incidence sur le résultat:

« Le fisc calcule aussi la CSG déductible soit 8485*0.068 soit 597 € » c’est plutôt 8785*0.068 soit 597€.

Cordialement

Merci beaucoup, c’est corrigé.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Merci pour ces infos. Mais est ce aussi valable si on perçoit juste des revenues fonciers sans autre source de revenues?

Bonjour,

OUi tout à fait le fonctionnement sera exactement le même pour la CSG déductible.

Cordialement.

Bonjour,

Je vous remercie tout d’abord pour votre réponse à mon message sur votre site, message du 23 août 2021 à 10 h 49 min , .

Pour répondre à votre conseil par e-mail, je viens de vous faire un petit don sur votre site, par carte bancaire. Par ailleurs j’envisageais d’acheter votre livre, « comment optimiser l’impôt si vous louez un bien immobilier vide ? », je vais faire le nécessaire dans la journée.

Je vous félicite pour tout le travail que vous faites et de tous vos conseils.

Très bonne journée à vous

Mme Sire Denise

Bonjour Thibault,

Cet article est très intéressant je suis de très près ce calcul de la CSG déductible chaque année.

Ce que vous avez peut être oublié de noter c’est que, avec le décalage sur 2 années (année -1, année en cours de déclaration de revenus fonciers, année +1) si entre temps on a un revenu foncier négatif suite à travaux importants, on ne récupère plus la CSG déductible puisque n’ayant pas de revenu foncier imposable.

Etes vous de cet avis, sinon je veux bien que vous m’expliquiez si j’ai oublié quelque chose.

Merci de tous vos conseils tellement précieux pour le contribuable que je suis.

Bonjour,

Merci pour votre réflexion très intéressante. Je suis partiellement d’accord. La CSG déductible qui est en case 6DD va se déduire de l’ensemble des revenus et pas seulement du foncier. De fait, si vous êtes en déficit l’année suivante cela peut venir baisser votre tranche fiscale mais il est quand même tout à fait possible que la CSG soit bien déduite si vous avez des revenus par ailleurs. On retrouve donc ce que je dis : la déduction s’effectue mais on ne peut pas l’anticiper car la tranche peut bouger. Mais la déduction s’effectue bien sur l’ensemble des revenus (revenu net imposable) et pas que sur le foncier. Je développe ces notions dans ma formation vidéo qui peut vous intéresser.

Cordialement.