La donation d’un bien immobilier en démembrement est une stratégie redoutable permettant de réduire les droits de succession de manière très importante. Elle est malheureusement souvent mal expliquée ce qui amène les particuliers à se passer d’une telle optimisation fiscale. Dans cet article, je vous détaille pas à pas l’impact d’une donation en nue-propriété d’un bien immobilier afin que tout le monde comprenne bien le gain à la succession qui en résulte. Nous verrons en fin d’article les conseils pratiques et les points à maîtriser avant de se lancer dans le montage.

Sommaire

- Impôt lors de la transmission d’un bien immobilier aux enfants.

- Donation d’un bien immobilier en nue-propriété : comment ça se passe ?

- Donation de nue-propriété immobilière : combien d’impôt allez-vous payer ?

- Comment est géré le bien démembré lors de la succession ? Quel est le gain fiscal?

- Donation démembrée d’un bien immobilier : calcul et exemple.

- Donation démembrée : faut-il aller chez notaire ? Quid des travaux ? Gestion en cas de vente etc… ?

Impôt lors de la transmission d’un bien immobilier aux enfants.

Pour faciliter la compréhension, nous allons prendre l’exemple d’une personne seule qui souhaite transmettre un bien immobilier de 200 000 € à son enfant unique. On

déploiera la stratégie en fin d’article avec des situations différentes. Aujourd’hui, si une personne souhaite transmettre un patrimoine à son enfant, la fiscalité sera d’environ 20% après un

abattement de 100 000 €.

Exemple :

Mr Corrigetonimpot possède un bien immobilier qui vaut 200 000 € et a un enfant. En cas de décès, la fiscalité sera la suivante :

– Abattement de 100 000 € sur le patrimoine transmis : 200 000 – 100 000 = 100 000 €.

– Fiscalité d’environ 20% sur le solde : 100 000 * 20% = 20 000 €.

Dans les faits, l’impôt est légèrement inférieur à 20% car une partie du patrimoine passe d’abord à 5%, 10% et 15%. La tranche à 20% comprend le patrimoine de 15 000 € à 500 000 €. Par mesure de simplification, je garde le taux de 20% dans l’article qui est très proche de la réalité. Le barème exact figure ici : droits des successions et donations 2025 selon le lien de parenté.

Il se trouve que la fiscalité sur la transmission est la même en cas de donation. Si notre Mr Corrigetonimpôt souhaite éviter les 20 000 € de fiscalité sur la succession en donnant la totalité son bien aujourd’hui, cela ne permet pas d’éviter la fiscalité.

Exemple :

Mr Corrigetonimpôt donne tout le bien à son fils aujourd’hui. Le bien transmis vaut 200 000 € et le fisc applique la fiscalité sur les dons qui est la même que

précédemment. Après abattement de 100 000 €, les 100 000 € restant subissent 20% d’impôt soit 20 000 € à payer.

La seule solution pour transmettre ce bien sans impôt serait de donner la moitié de la maison aujourd’hui et de transmettre l’autre lors du décès. Malheureusement,

il se trouve que l’abattement de 100 000 € ne se renouvelle que tous les 15 ans.

Exemple :

Mr Corrigetonimpôt donne la moitié du bien immobilier aujourd’hui soit 100 000 €. Grâce à l’abattement, l’enfant reçoit cette partie du bien sans impôt. Comment

se passera la succession ?

– Si Mr meurt dans les 15 prochaines années.

Le patrimoine du défunt est de 100 000 € (l’autre moitié a été donnée et appartient déjà à l’enfant). L’abattement n’est pas possible car il a été utilisé pour

le don. La fiscalité à payer est de 100 000 * 20% soit 20 000 €.

– Si Mr meurt dans plus de 15 ans.

Le patrimoine du défunt est de 100 000 € (toujours la moitié du bien appartenant à Mr). L’abattement est reconstitué donc l’enfant à une base imposable de 100

000 – 100 000 = 0 €. Il ne paie pas d’impôt.

Je pense que vous l’avez tous compris, aujourd’hui il est impossible de transmettre une maison de 200 000 € à un seul enfant en utilisant le don classique sans

payer d’impôt. La seule et unique solution serait de donner la moitié du bien et de tenir plus de 15 ans pour que l’abattement se reconstitue. Dans l’optique d’un décès dans les 15 ans,

impossible d’éviter les 20 000 € d’impôt. Nous allons voir que grâce à la donation démembrée, nous allons pouvoir contourner cette règle et permettra la transmission sans fiscalité immédiatement

sans avoir besoin d’espérer un décès dans plus de 15 ans.

Donation d’un bien immobilier en nue-propriété : comment ça se passe ?

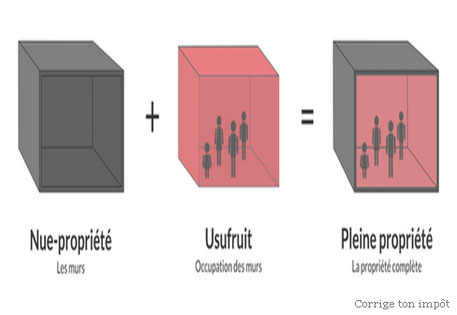

Rappelons quelques termes essentiels à maitriser pour cet article :

– Pleine propriété (PP) : fait de posséder le bien et de pouvoir en faire ce qu’on veut.

– Usufruit (Usu) : fait de pouvoir vivre dans le bien immobilier ou percevoir les loyers sans le posséder.

– Nue-propriété (NP) : fait d’être propriétaire du bien immobilier sans pouvoir en jouir.

Le schéma ci-dessus résume bien ce qu’il faut savoir. Le fait de démembrer le bien consiste à séparer la pleine-propriété entre l’usufruit et la nue-propriété.

L’information importante à retenir est la suivante : le nu-propriétaire possède le bien mais n’en a pas l’usage. Il va récupérer la pleine-propriété du bien lorsque l’usufruit

s’éteint.

La stratégie va consister généralement pour les parents à donner la nue-propriété du bien aux enfants. En procédant ainsi, l’enfant possédera la nue-propriété au

terme de la donation et l’ascendant n’aura plus que l’usufruit. Côté pratique, cela veut dire que :

– Les parents peuvent habiter dans le bien jusqu’à leur mort. S’ils souhaitent louer le bien, ils percevront les loyers.

– Les enfants possèdent le bien mais n’ont pas la main dessus. C’est seulement au décès des parents qu’ils vont recouvrer la pleine propriété.

Au-delà des aspects pratiques que je développerai à la fin, le gros avantage va se dérouler côté fiscal avec les deux points suivants qui sont essentiels :

– L’impôt sera à payer au moment de la donation de la nue-propriété.

– Au décès, il n’y a rien à payer. L’usufruit s’éteint et les enfants passent de nu-propriétaire à plein-propriétaire gratuitement.

Vous pouvez voir les choses autrement en vous disant qu’à partir du moment où une personne à la nue-propriété, elle possède le bien. L’usufruit n’a pas de valeur au décès, il « disparaît ». Il est donc impossible qu’un nu-propriétaire paie de l’impôt lorsqu’ il retrouve l’usufruit du bien. Nous allons donc nous focaliser sur l’impôt à payer lors de la donation de la nue-propriété. Une fois fait, il n’y a rien d’autre à faire. En donnant la nue-propriété, vous avez déjà donné le bien et il ne figurera plus dans votre succession.

Donation de nue-propriété immobilière : combien d’impôt allez-vous payer ?

Vous connaissez déjà le barème fiscal pour les dons que j’ai évoqué en début d’article avec un lien donnant le détail selon la personne à qui vous donnez. Quand un

parent donne à un enfant, il existe un abattement de 100 000 € puis la fiscalité est d’environ 20%. Le fait de donner un bien directement ou de donner un bien démembré ne change pas ce barème.

L’impôt sera de 20% au-delà de 100 000 € donné. Ce qui va changer, c’est la valeur que vous donnez. En effet, en donnant la nue-propriété (et non la pleine-propriété), vous donnez une valeur

moindre. C’est ce point précis qui va permettre de diminuer l’impôt.

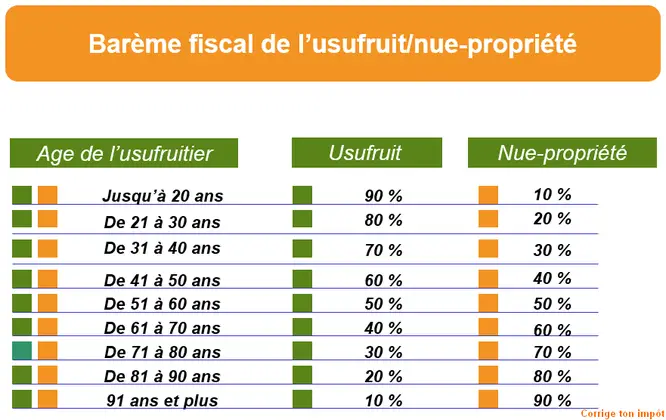

Pour évaluer la valeur de la nue-propriété, le fisc impose de se fier au barème codifié à l’article 669 du Code général des impôts. Vous trouverez le barème

ci-dessous.

C’est un barème qui dépend de l’âge de l’usufruitier (donc ici de la personne qui fait le don). J’ai expliqué en détail son fonctionnement ici : barème fiscal de l’usufruit et de la nue-propriété : comment ça marche ?. La valeur de la nue-propriété donnée sera donc un pourcentage de la valeur du bien donné dépendant de l’âge de l’usufruitier. Prenons un exemple pour y voir plus clair.

Exemple :

Mr Corrigetonimpôt possède un bien de 200 000 €. Il a 59 ans et fait le choix de donner la nue-propriété à son enfant.

1) D’après le barème des impôts, l’usufruitier (Mr Corrigetonimpôt) à 59 ans et possèdera alors « fiscalement » 50% du bien.

2) De fait, la nue-propriété vaut la contrepartie soit 50%. En donnant la nue-propriété, le fisc considère que le contribuable donne « fiscalement » 50% du

bien.

Dans un tel cas, le fait de donner un bien de 200 000 € en NP équivaut à faire un don de 200 000 * 50% soit 100 000 €. Mr utilisera son abattement de 100

000 € et ne sera pas imposé.

On le comprend rapidement, plus on s’y prend tôt, plus on a de chances de minimiser l’impôt sur la donation. On peut reprendre le même cas en changeant l’âge du

donateur.

Exemple 2 :

Mr Corrigetonimpôt donne la nue-propriété de son bien immobilier à son enfant. Le bien vaut 200 000 € et Mr a 69 ans.

D’après le barème, la nue-propriété donnée vaut 60%. Cela équivaut donc à un don de 60% * 200 000 = 120 000 €. Mr Corrigetonimpôt va utiliser son abattement « parent-enfant » de 100 000 € mais devra payer l’impôt sur les 20 000 € restants. La donation de cette maison en nue-propriété va cette fois couter environ 20 000 * 20% soit 4 000 € d’impôts.

Le don en nue-propriété va donc engendrer de l’impôt si et seulement si la valeur de la nue-propriété au moment où vous faites la donation dépasse l’abattement de 100 000 €. Le fisc appliquera un abattement selon votre âge pour déterminer la valeur de la NP transmise et imposée. La stratégie reste très intéressante même si la valeur dépasse l’abattement car vous ne serez imposé que sur le solde.

Comment est géré le bien démembré lors de la succession ? Quel est le gain fiscal?

Comme je l’ai déjà écrit, le fait d’avoir donné la nue-propriété suffit. Que la succession intervienne un an après ou 25 ans après ne change rien. Le bien a été

donné et ne figurera pas dans la succession. Le gain fiscal par rapport à une donation classique vient du fait que l’usufruit est « transmis » gratuitement sans engendrer de fiscalité ni imputer

l’abattement de 100 000 €. On a un effet de levier du fait du barème : plus vous vous y prenez tôt, plus l’usufruit transmis gratuitement au terme est important. Je peux finaliser le tout premier

exemple pris au début de l’article. Nous avions vu qu’il était impossible pour un parent de transmettre immédiatement un bien immobilier de 200 000 € à un enfant sans engendrer de fiscalité. La

seule solution était d’attendre 15 ans. Avec le don démembré, c’est possible.

Exemple :

Mr Corrigetonimpôt donne la nue-propriété d’un bien immobilier de 200 000 e à 59 ans à son enfant.

1) D’après le barème, le fisc estime le don à 50% soit un don de 200 000 * 50% = 100 000 €.

2) Grâce à l’abattement de 100 000 €, l’enfant peut recevoir la nue-propriété de la maison estimée à 100 000 € sans impôt.

Que se passera-t-il si la succession de Mr arrive demain ?

L’abattement de 100 000 € n’est pas encore disponible (il se renouvelle dans 15 ans). Cela étant, l’usufruit de la maison s’éteint. Cela ne fait pas partie de

la succession car le propriétaire est déjà l’enfant. Il retrouve la pleine-propriété gratuitement.

On a bien réussi à transmettre un bien de 200 000 € sans impôt et sans délai grâce au don démembré. Ici, Mr s’y est pris tôt ce qui fait qu’on a un effet de levier de 50% (valeur de l’usufruit transmise gratuitement). J’ai pris un exemple simple avec seulement un parent et un enfant mais on peut décupler ce schéma et transmettre rapidement beaucoup de patrimoine immobilier en présence des deux parents et de plusieurs enfants car l’abattement de 100 000 € pour dons est disponible par parent et par enfant. Je vous détaille un nouvel exemple et vous donne quelques résultats rapides de gain fiscal ci-après.

Donation démembrée d’un bien immobilier : calcul et exemple.

Exemple : Un couple de moins de 69 ans avec 3 enfants peut transmettre 1 000 000 € sans impôt.

Mr et Mme ont 65 ans et 3 enfants. Ils envisagent le don en nue-propriété. Avec cette stratégie, ils peuvent donner l’équivalent

de 1 000 000 € de biens immobiliers aujourd’hui sans encombre ! Imaginons que le couple possède un bien estimé à ce prix (50% possédé par Mr et 50% par Mme).

1) Mr donne sa part de maison en nue-propriété aux trois enfants. A son âge, la nue-propriété est estimée à 60% ce qui donne un don total de 500 000 * 60% = 300

000 €. Comme il a un abattement de 100 000 € par enfant, il peut donner la nue-propriété de sa part (estimée à 300 000 €) aux 3 enfants sans fiscalité.

2) Même schéma pour Mme. Sa part de maison vaut 500 000 € soit une valeur en nue-propriété estimée à 300 000 €. Elle a aussi 3 abattements de 100 000 € donc

elle peut donner la nue-propriété sans impôt.

3) Ce bien n’apparaitra pas dans la succession, il est d’ores et déjà transmis. Au premier décès, les enfants auront la moitié du bien en pleine-propritété et

ils auront la seconde moitié au second décès.

Quel est le véritable gain fiscal de cette opération ? Le couple a réussi à transmettre 400 000 € « gratuitement » sans impôt. Cela correspond à la valeur de

l’usufruit (40% du bien) qui n’est pas taxée dans cette opération. Le gain fiscal est de l’ordre de 400 000 * 20% = 80 000 € d’impôt en moins ! Qui plus est, le couple a pris date pour les

abattements de 100 000 € qui seront renouvelés dans 15 ans.

Sur la même méthode, on peut retenir que :

– Un couple de moins de 59 ans avec 2 enfants peut transmettre jusqu’à 800 000 € de patrimoine immobilier en démembrement avec un gain fiscal de 80 000 €.

– Un couple de moins de 59 ans avec 3 enfants peut transmettre jusqu’à 1 200 000 € de patrimoine immobilier avec une économie de 120 000 €.

– Un couple de moins de 79 ans avec 2 enfants peut donner jusqu’à 570 000 € avec un gain fiscal de 34 000 €.

Etc…

La donation démembrée est donc idéale pour optimiser la fiscalité et transmettre son patrimoine immobilier de la meilleure manière possible. En revanche, cette

opportunité présente plusieurs contraintes qu’il est nécessaire d’identifier avant de se lancer. Ces contraintes font qu’on réserve souvent le don démembré aux biens que l’on souhaite garder dans

la famille.

Donation démembrée : faut-il aller chez notaire ? Quid des travaux ? Gestion en cas de vente etc… ?

La donation démembrée équivaut à vous séparer de votre patrimoine. Il convient de donc de s’y lancer après réflexion. A mon

sens, c’est la problématique que vous devez bien cerner avant de vous lancer : vous ne posséderez plus le bien. L’usufruit vous permet d’habiter le bien ou de le louer mais il faudra l’accord des

nus propriétaires (vos enfants) pour toute décision… notamment pour vendre ! La cession reste bien entendu possible si tout le monde est d’accord mais vous rencontrerez alors un autre problème.

Sur le prix de vente, vous ne percevrez que la valeur de l’usufruit. Comme il se trouve que l’usufruit diminue avec l’âge, vous ne pourrez plus compter sur le fruit de la vente en cas de

besoin.

Exemple :

Mr Corrigetonimpôt a donné la nue-propriété d’un bien de 200 000 € à son fils à 59 ans. Finalement, ils décident conjointement de vendre ce bien 25 ans après.

Au moment de la vente, Mr Corrigetonimpôt usufruitier à 84 ans. L’usufruit vaut donc 20% ce qui fait que Mr recevra seulement 200 000 * 20% soit 40 000 € en supposant qu’ils vendent à ce prix (Mr

aura 20% du prix de vente et le nu-propriétaire les 80% restants).

C’est pour cette raison qu’on conseille toujours de donner en démembrement sur un bien de famille qu’on souhaite transmettre ou sur un patrimoine immobilier dont on

n’est certain de pouvoir se passer. Il serait stupide de donner votre résidence principale en démembrement si vous n’avez pas un patrimoine de protection à côté.

Au-delà de ça, le notaire est obligatoire. Cela engendrera des frais mais qui seront largement compensé par le gain fiscal que nous avons vu. Notez qu’en cas de fiscalité à payer sur la donation, vous pouvez tout à fait la prendre en charge à la place de vos enfants sans impact (ce qui revient à leur donner un peu plus que l’abattement sans impôt). Enfin, il faudra l’accord du nu-propriétaire pour les gros travaux (l’usufruitier doit par défaut payer les petits travaux, la taxe foncière…). Sachez qu’un notaire compétent vous proposera de rédiger une convention de démembrement. Cette dernière précisera clairement les droits du nu-propriétaire et de l’usufruitier. Une convention bien rédigée vous permettra de garder la main sur votre bien immobilier dans la mesure du possible en précisant par exemple que la décision reste à l’usufruitier pour les travaux.

Bonjour,

Est-il possible de donner la NP d’une partie d’un bien détenu en PP où est-il obligatoire de donner la NP de l’intégralité d’un bien?

Ex: une mère de 70 ans possède un bien immobilier estimé à 400k€ et souhaite donner à son fils la NP de ce bien à hauteur de 100k€ en NP soit une donation de 42% du bien.

Merci d’avance

Cordialement

Remarque importante: il semble désormais possible à l’usufruitier ayant démembré sa résidence principale de vendre ultérieurement sa résidence sans nécessiter l’accord des enfants (pour en acheter une autre plus adaptée par ex en RDC, ou assurer des frais d’ephad onéreux) avec l’intégralité du montant de la vente. Bien entendu, les enfants récupéreront leur quote-part de la nue propriété du nouveau bien acheté, ainsi que directement le complément si il reste un solde de la vente ou des frais d’ephad après décès.

Cela est une garantie importante pour ne pas se retrouver empêché d’adapter son habitation en fin de vie.

Bonjour Monsieur,

Et merci encore de simplifier pour nous toutes les subtilités administratives inventées par le fisc …

J’ai 67 ans et je me propose d’utiliser le démembrement pour transmettre à mon fils mes parts de SCPI acquises l’an dernier. (300 000 € ). J’ai noté que chaque fois vous mentionnez des appartements ou maisons, jamais des SCPI . Serait – ce différent ? Je voudrais également et en même temps si possible faire la même chose sur un appartement de 270 000 € . Si j’ai bien compris, cela fait un patrimoine de 570 000 €, taxé sur 60 % =342 000 € ( le reste étant mon usufruit). Je profite de l’abattement de 100 000 €, reste 242 000 € . Je paierai moi même les droits, que j’estime à 48400 €.

Ai- je raison ? Mais j’ignore totalement les frais de notaire dans ce cas là ; les mêmes pour la SCPI et l’appartement ? Si je le fais en 2 fois ( donc 2 actes notariés différents), cela change t il les frais?

De plus y aura -t-il une manière différente pour moi de déclarer aux impôts les revenus des parts que je continuerai à percevoir en tant qu’usufruitiere ?

J’ai lu aussi qu’une vente ultérieure (appartement)est possible si les deux sont d’accord, au taux d’usufruit en vigueur à ce moment là. Mais quid des frais de donation payés en amont, sont ils perdus ?

Dernière question plus globale : pensez vous que faire cela avec des SCPI soit une bonne idée ?

Pardon pour toutes ces questions mais elles m’interpellent depuis un moment….

Un grand grand merci d’avance

Bien cordialement .

Bonjour,

mes parents m’ont acheté une maison en 1995 ont l’usufruit de moitié chacun et moi la nu propriété. j’avais 18 ans à l’époque et je n’ai rien financé (eux avaient 48 ans) , pourtant sur l’acte d’achat c’est noté que j’avais acheté la nu propriété à 120000 francs. Mon père est décédé il y a 1 an, le notaire me parle de donation déguisée et réintègre le bien dans la succession pour 1/2 de sa valeur.

que pensez vous de cette situation ?

merci

BOnjour,

Si le don de cette NP a été enregistré à l’époque et déclaré correctement alors il n’y a pas de problème. En le réintégrant aujourd’hui, les droits successoraux décuplent totalement ! MAis si ça n’a pas été fait correctement par le passé, effectivement ça pose problème. Rien n’empêche de solliciter un autre notaire pour avoir 2 avis.

Bonjour,

merci pour cet article, pouvez vous me donner quelques renseignements sur ma situation ?

mes parents m’ont acheté une maison en 1995 j’avais 18 ans. Nu propriétaire pour moi et usufruitié de moitié chacun. Bien sur à 18 ans je n’ai rien payé et eux n’ont apparemment pas fait l’acte de donation.

Mon père est décédé en Novembre et le notaire rapporte à la succession ce bien valeur en pleine propriété et je dois la moitié en indivision (ma mère est toujours en vie)

la succession se passe très mal j’ai quitté cette maison suite à une agression sur mon nouveau compagnon par mon fils et son père (prison avec sursis pour ces derniers)

Mes parents ont pris la défense de leur petit fils, testament olographe de mon père où il institue son petit fils légataire universel + assurance vie. Mes parents veulent se venger car j’ai quitté le logement qu’ils m’avaient acheté et pensaient que j’allais m’occuper d’eux jusqu’à la fin…..

est ce que cette maison est rapportable à la succession et à quelle hauteur ?

au jour de la « donation » il y a presque 30 ans ?

ou aujoud’hui car elle a pris de la valeur ?

à l’époque mes parents l’ont acheté 30500 Euro aujourd’hui elle vaut 242500 Euro

si vous pouvez m’éclairer ?

Merci encore pour votre article

cordialement

Bonjour Monsieur ,et merci pour votre document très pédagogique. J’ai 76 ans et je suis en instance de divorce. Nous avons un enfant.Dans ce contexte, j’ai rencontré un notaire et étant sous le régime de la communauté réduite aux acquêts, il m’a évoqué la répartition du patrimoine.

Nous possédons un bien immobilier d’une valeur d’environ 500 000 EUROS que je souhaite garder ,ou tout du moins continuer à habiter. Dans ce cadre, et tenant compte de mes moyens financiers qui d’après lui ne me permettraient à la fois d’acheter et de payer la soulte, et aussi de vivre correctement, il m’a proposé et expliqué la donation du bien immobilier démembré par les deux époux tel que vous l’exposez dans votre document. Bien entendu avec la compensation au bénéfice de mon épouse, cela pour l’équilibre des comptes, de l’impôt de 20% généré par ce procédé, lequel s’élèverait d’après mes calculs à 15000 Euros par époux, soit 30000 à ma charge

Dans ce cadre, pourriez vous avoir l’amabilité de m’indiquer l’exactitude de mes calculs et les conseils adaptés que vous pourriez penser nécessaires.

Merci encore pour votre document.

Bonjour, merci des généreux conseils si clairement exposés.

Ma question 1 : imaginons une maison qui expose aujourd’hui le propriétaire à l’IFI. Imaginons qu’après démembrement sur plusieurs têtes chaque part est en-deça du seuil de l’IFI. Dans ce cas, plus personne n’est redevable de IFI ?

Question 2: si la maison n’a jamais été estimée, et le propriétaire découvre au cours de cette opération que sa valeur marchande dépasse le seuil IFI, cet impôt est-il dû rétroactivement ? Y a-t-il manière d’optimiser (exemple attendre de faire le démembrement en janvier 2025 plutôt qu’en décembre 2024) ?

Merci

Bonjour,

Sur de telles questions, cela demande de la recherche et surtout la prise en compte de la situation globale.

N’hésitez pas à passer par la rubrique contact si vous souhaitez un devis.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Dans le cas de plusieurs enfants, peut-on leur faire une donation de nue-propriété immobilière sur une indivision les regroupant ?

Et, Dans ce cas, quels sont les avantages et les inconvénients ? Identiques qu’en faisant une donation à chaque enfant ?

Dans l’attente de votre réponse.

Cordialement,

Bonjour,

Vous pouvez mais il faut ficeler le montage avec un notaire et surement envisager la SCI ici. L’indivision peut être très pesante à terme quand ils vont fonder une famille et il faut pouvoir prévoir des portes de sortie.

Cordialement.

Bonjour Monsieur Diringer

Mon épouse et moi sommes propriétaire d’une SCI , 70 ans , 2 enfants , nous avons construit sur un terrain de la SCI , via un bail à construction d’une durée de 30 ans un ensemble de construction à destination touristique .

Mon fil à repris l’activité commerciale , un avenant du bail à construction ( modification de la durée )à été établi il y a 2 ans.

Je viens vers vous pour trouver la solution , car je voudrais faire une donation des parts de la SCI , comment faire pour valoriser les constructions sur la domaine à l’instant T.

Le domaine a été estimé

A votre disposition pour tout renseignement complémentaires.

Bien cordialement

Bonjour,

Sur ce type de demande, il faut faire une étude globale car pleins de paramètres sont à prendre en compte. Si vous le souhaitez, j’ai une excellente notaire à recommander qui travaille à distance. Sur de tels sujets, les honoraires d’un professionnel compétent sont plus que justifiés et vous éviteront des soucis futurs.

Bonjour

Je suis novice en termes de commentaires et espère que vous recevrez et pourrez répondre à mon tracas.

Voilà j’ai 54 ans et j’ai vendu un appartement l’an dernier, ce qui m’a permis de faire une donation à ma fille de 27 ans en mars 2023 qu’elle a déclaré aux impôts.

Aujourd’hui, j’ai besoin d’acheter une maison au-dessus de mon budget et ma fille propose de l’acheter avec moi en démembrement 50-50…. ceci grâce à l’argent de la donation que je lui ai faite !

Le notaire considère cet argent comme ses deniers personnels. Est ce vrai ? Est-ce mieux ?

Ne peut-on pas déduire cette participation en déduction des 100.000 perçus ?

Car cela reviendrait au même si ce n’est 60 000 en 2023 et 40 000 pour le démembrement.

Si vous ne savez pas, à qui s’adresser ? Aux impôts ?

Pour finir, je suis d’accord avec les commentaires lus. Vos explications claires et simples sont très appréciables.

Merci d’avance.

Bien à vous

Bonjour,

Sur un tel cas, il faut étudier la situation dans son ensemble en prenant en compte vos patrimoines et les besoins/objectifs de chacun car ce n’est pas neutre du tout. Impossible de vous répondre via un commentaire. Si vous avez besoin d’un notaire compétent, j’ai une très bonne recommandation mais un bon conseil passera forcément par des honoraires.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Je viens de prendre connaissance de votre article, très instructif.

Voici mon cas : je suis fils unique et mes parents m’ont transmis leu bien en nu-propriété il y a 30 ans. Ils avaient alors 56 ans.

Mon père est décédé il y a 4 ans.

Au décès de ma mère (le plus tard possible !!), je n’aurai donc aucun frais de succession à payer sur ce bien immobilier ? Ai-je bien compris ?

très cordialement.

Bonjour,

Oui tout à fait, ce bien vous appartient déjà.

Bonjour Maître,

J’ai vu sur votre site « Le Bloc de Patrimoine » les questions/réponses des personnes qui cherchent des réponses auprès de votre expertise et je voudrai vous parler de ma situation concernant l’héritage dans ma famille.

Je m’explique j’ai un appartement que j’ai mis en location depuis longtemps. Suite au récent décès de ma mère, moi et mes 3 frères ont hérité sa maison (estimation : 235000 Euros). Mes parents m’ont donné une quote-part plus importante que mes frères dans cet héritage.

J’ai également une assurance vie que j’ai ouvert depuis longtemps sachant que j’aurai bientôt avoir 70 ans et je n’ai pas d’enfants

Je voudrai savoir comment moi et mes frères ne subissent pas dans l’avenir pour payer de lourds impôts sur les droits de succession ?

Je vous exprime ma grande gratitude et remerciement en attendant de votre réponse

Bonjour,

Sur de tels sujets, il faut faire une étude complète pour donner le bon conseil. Vous pouvez me solliciter ici : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Le problème est quand on a d’autres avoirs en plus d’un bien immobilier : liquidités, assurance-vie. C’est sur la totalité de l’actif que se porte l’abattement de 100 000 €.

Bonjour monsieur Diringer

Tout d’abord merci pour vos conseils réguliers.

Pour aujourd’hui, avec la donation démembrée, je note une imprécision dans vos explications en ce qui concerne l’âge du donateur (celui qui donne). En effet je croyais que, par exemple, la nu-propriété de 40 % est limité à l’âge de 71 ans et non pas 70 ans. Ce même décalage de 1 an est valide pour les autres pourcentages. Avant la date du 81° anniversaire, l’usufruit est de 30 % et ce n’est qu’après cet anniversaire qu’il passe à 20 %. Pouvez-vous me confirmer ces âges ?

Merci

Bonjour et merci. Oui le taux attractif reste jusqu’à 71 ans révolus d’après le texte (art 669 du CGI).

Cordialement.

quelle est votre analyse fiscale lorsque le donateur 72 ans garde la nue propriété d’un bien immobilier et donne l’usufruit a une SCI

Bonjour,

Qui possède la SCI ici et quelle est objet ?

bonjour,

Ma maman possède un appartement en pleine propriété. Elle a 3 enfants et vit dans cet appartement en domicile principal.

( votre petit guide ebook téléchargé et vos conseils internet m’ont interpelé).

La santé précaire de notre maman nous incite à réfléchir sur son bien immobilier unique , l’appartement où elle vit. Nous pensons à une donation de son bien immobilier à ses 3 enfants en donation démembrée.

Si elle veut vendre son bien et ses 3 enfants sont d’accord: disons 800.000€, pour minimiser la part dûe au fisc et celle de maman si elle a des besoins pour sa santé, quelle est solution pour vous la meilleure .

Merci encore pour vos conseils

Jean

Bonjour,

Impossible de vous dire ici, tout dépend du patrimoine, des objectifs, de l’âge … Le mieux est de solliciter un notaire rapidement pour faire une étude et avoir le bon conseil.

Bonjour,

Merci pour ces explications très claires. Je suis à la recherche d’une explication sur le rachat de la nue propriété.

Nos parents nous ont donné une maison en nue propriété en 2008 à ma sœur et moi.

Aujourd’hui ma sœur souhaite me vendre sa part de nue propriété.

Comment cela doit-il se faire? Devant notaire cela me semble évident mais…

Quelle valeur vais-je devoir payer à ma sœur? La valeur de la nue propriété de 2008 ou bien une valeur recalculée en 2023?

Merci de vos éclairages sur cette situation.

VROU

Bonjour,

Il faut un notaire et le rachat se fera si vous trouvez entente mais la logique veut qu’on retienne la valeur d’aujourd’hui bien entendu.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, merci de vos articles qui sont tjrs de bon conseil et éclaicissent les choses

juste une question

j’ai 74 ans et deux enfants ,

nous souhaitons acheter un bien en démembrement d’une valeur de 218000e

est ce que mes deux enfants (alors nu propriétaires ) peuvent participer à l’achat et à quelle hauteur

est ce judicieux

merci de votre réponse cordialement MC Grange

Bonjour,

Impossible de vous dire sans étudier le dossier en détail et voir comment optimiser. En général c’est plus un achat des parents qui donnent ensuite la NP mais sur certaines stratégies on peut aussi envisager l’achat en direct.

Bonjour, j’ai un petit immeuble composé de 2 appartement duplex independants résidence principale ou j habite avec mes 2 filles majeurs (permis Mairie et déclaré aux lmpots) mais pas de règlement de copropriété, j envisage de leurs donner un de ces lots j’ai 67 ans et ma femme 68.

J estime la valeur de chaque bien à 700000 euros.

Notre question est la suivante est ce que nous auront à payer beaucoup de droits?

Dans le cas de donation démembrée vers ses enfants, dans le cas du décès d’un des enfants avant les parents :

l’héritage, donc la part du bien immobilier donné, revient-il obligatoirement aux enfants du défunt ou les parents donateurs peuvent ils être héritiers ?

Ceci pour le cas où les petits enfants ne seraient pas « proches » de leurs grands parents

Bonjour,

Oui ce sont les enfants du défunt qui hériteront en priorité.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour.

Sous régime de la communauté universelle, mon épouse décédée, je fais une donation simple à un enfant d’un bien acheté en commun avant son décès. Dois-je payer des frais d’attestation de propriété du fait de ce régime matrimonial ?

Merci. Cordialement.

Bonjour,

Si j’achète un bien en état futur d’achèvement avec mes 2 enfants, comment procéder pour le règlement de ce bien étant donné que l’argent est débloqué au fur et à mesure de l’avancement des travaux. Merci de me répondre.

Bonjour,

En vous lisant, je pense que vous pouvez peut être m’éclairer sur ma situation…

J’ai donné à mes 3 enfants, en 2012, la nue-propriété, dans 3 maisons différentes.

Je suis usufruitière.

Suite au décès de mon père il y a 2 ans, d’autres biens sont venus s’ajouter.

J’ai aujourd’hui 66 ans. Je voudrais savoir s’il est possible de faire un échange de parts entre mes 3 enfants afin que chacun ait ses parts sur une seule maison ??

Je vous remercie beaucoup par avance.

Bien cordialement

Bonjour, Mon épouse est décédée en Novembre 2022. Nous avons une fille et un patrimoine évalué dans la succession de mon épouse à 1 070 000 € essentiellement composée de notre maison qui est estimée à 1 000 000 €. L’actif de succession de mon épouse est évaluée compte tenue des 20% d’abattement du fisc sur la résidence principale et d’une récompense en ma faveur de 254 000 €, à 307 000 €. Ayant 69 ans, J’ai opté pour 3/4 en usufruit et 1/4 en propriété pour diminuer le montant de la succession concernant la nue propriété revenant à ma fille, qui est valorisé à 138 000 € moins 100 000 € d’abattement.

La succession de mon épouse sera conclue et payée à l’état à raison de 20% sur 38 000 €, soit 5 800 € plus frais de notaire.

Ma première question est la suivante, compte tenue du patrimoine d’origine, des 50% de ce patrimoine qui restent ma propriété au décès de mon épouse, de la récompense opérée en diminution de son actif de succession sur ce patrimoine et de l’actif de succession déclaré au décès de mon épouse, sur quel montant sera calculé les droits de succession que devra régler ma fille à l’extinction de mon usufruit ?

Deuxième question:

Si après la liquidation de la succession de mon épouse je fait un lègue de nue propriété d’une partie notre maison pour un montant de 100 000 €, sur quel montant à l’extinction de mon usufruit, soit à mon décès, soit à la vente de notre maison, seront calculés les droits de succession que devra régler ma fille ?

Je vous remercie de votre prochain retour. Ne sachant pas combien de temps je resterai en vie, disons que mon usufruit sera à ce moment là de 30% et la nue propriété de ma fille de 70%.

Remerciements

Bonjour

En 2012 j’ai acheté en viager libre un petit appartement pour y loger mon fils cadet ,David, handicapé, célibataire sans enfants.Il est donc actuellement locataire à titre gracieux et paie la taxe d’habitation.

Je suis le propriétaire débirentier et je paie le foncier.

Comme j’ai 83ans, il me faut prévoir l’avenir après moi, et je souhaite faire donation à David de l’usufruit de l’appartement, afin qu’il soit assuré d’avoir un toit sa vie durant.

Je souhaite donner la nue-propriété à son frère ainé, Joël, qui se substituerai donc à moi en tant que débirentier; à terme la pleine propriété lui reviendrait naturellement (ou à sa fille).

La première question est: peut-on effectivement faire donation avec démembrement de la propriété d’un appartement dont le viager est en cours?

Si la réponse est affirmative, comment s’apprécie la valeur du don reçu par chacun?

Je m’explique. La valeur commerciale de l’appartement a été estimée à 415.000€, hors frais d’agence.

Mais on doit tenir compte, je pense, du viager en cours. La crédirentière a 76 ans (plus jeune que moi) et donc recevra pendant probablement encore14 ans une rente mensuelle de 1150€. Il convient, je crois,

de soustraire 14x12x1150=193200€. La valeur sous viager serait ainsi ramenée à 415.0000-193200=221800€.

Est-ce à cette valeur que s’applique la clé de répartition usufruit / nue propriété? Dans ce cas David qui a 49 ans recevrait un usufruit valorisé à 60%, soit 221800×60/100=133080€

et la nue-propriété de Joel vaudrait la différence soit 221800-133080=88720€.

Ma deuxième question est donc: est-ce ainsi qu’il faut calculer?

Bonjour,

mes parents ont 75 et 73 ans, je suis fille unique et mes parents ont une maison.(environ 250 000 €)

nous ne nous étions jamais penché sur les frais de succession à la disparition de mes parents.

que nous conseillez vous de faire pour réduire les frais de succession ?

Suite à la lecture de votre article je pense prendre RDV avec un notaire.

MERci pour votre réponse

Bonjour,

Oui c’est le bon réflexe, il faut voir un notaire car il faut prendre en compte tout le patrimoine mais aussi les besoins et objectifs de chacun.

Cordialement.

Bonjour, j’ai beaucoup de questions après cet article très intéressant que je vous félicite d’avoir édifier avec autant d’effort sur la clarté et l’accessibilité pour le néophyte.

J’ai quelques questions, ce serait un sacré coup de pouce si vous pouviez m’éclairer de vos lanternes.

je souhaite réaliser le démembrement au jour de achat du bien immobilier par le biais d’un agent immobilier.

Première chose :

Est ce possible ?

Si oui,Faut il trouver un notaire à part avant la vente et anticiper ou bien le démembrement ne peut il se faire que seulement après achat ?

Connaissez vous quel est le pourcentage que prend le notaire pour le démembrement ?

Deuxième chose :

Je participe au financement du bien. Je souhaiterais savoir comment acheter la maison avec mon père en signalant que j’ai une part payé de ma poche ( achat comptant) afin de supprimer ce montant du calcul du montant de revient de la nue propriété ( prix de la maison-ma part investi x pourcentage du barème ) afin que je paye une imposition amoindrie sur l’opération de démembrement ?

Est ce que cela est possible ? Si oui comment ?

Dans l’attente de vous lire.

Bonjour et merci,

Pour toutes ces questions, il n’y a pas d’autres choix que de prendre et payer un notaire pour son travail. Pleins de questions se posent et tout dépend du projet, des objectifs, de l’âge etc…. Faut-il acheter puis démembrer ou démembrer dès l’achat? Conditions de l’acte de démembrement? Anticiper la succession de l’un et de l’autre? etc…

Bonsoir,

J’ai une question.

Mes parents m’ont fait un don manuel de 181 000€ en 2019.

Aujourd’hui ils souhaitent me léguer la nue propriété de leur résidence secondaire (louée) d’une valeur estimée à 250 000€.

Mon père a 78 ans, ma mère 73 ans.

Ils sont mariés sous le régime de la communauté.

Est-ce tout de même intéressant de procéder à cette donation de la nue propriété sachant qu’ils m’ont déjà donné de l’argent il y a moins de 15 ans?

Merci

Bonjour,

Vous n’échapperez pas à la fiscalité du fait que vos abattements sont utilisés. Pour autant, la nue-propriété a du sens car la valeur de l’usufruit sera transmise « gratuitement » sans impôt donc l’optimisation fiscale est présente.

Bonsoir

Après lecture de vos articles, je ne suis pas sure d’avoir tout saisi par rapport à ce qui est noté ci-dessous :

Rappelons quelques termes essentiels à maitriser pour cet article :

– Pleine propriété (PP) : fait de posséder le bien et de pouvoir en faire ce qu’on veut.

– Usufruit (Usu) : fait de pouvoir vivre dans le bien immobilier ou percevoir les loyers sans le posséder.

– Nue-propriété (NP) : fait d’être propriétaire du bien immobilier sans pouvoir en jouir.

Je suis veuve, sans enfant, plus mes parents. C’est ma sœur qui devrait hériter de mes biens immobiliers. Mais je voudrais faire un testament pour donner ces biens, avec le moins

de frais de succession, à une nièce voire deux. Comment le rédiger dans mon testament.

Je peux « déshériter » ma sœur, 1ere héritière de la liste.

Dois je leur faire de mon vivant en « nu propriété » en désirant conserver et gérer mon bien comme je le veux (possibilité de le vendre, mettre en viager pour elles???)

Vous remerciant par avance pour votre réponse,

Bien Cordialement

Bonjour,

Je vous conseille vivement de voir un notaire et surtout de ne pas rédiger seule le testament. Impossible pour moi de vous orienter, il faut connaître toute la situation. En revanche, plus vous vous y prenez tôt mieux c’est.

BONJOUR,

votre article sur la donation démembrée d’un bien immobilier est très clair et bien illustré par les exemples .

c’est un excellent article .Maintenant je comprends mieux.

J’ai prochainement un rendez vous avec mon notaire pour enclencher une donation démembrée avec mes enfants .J’espère que ses conseils seront identiques aux vôtres.

J’avais un doute sur le fait qu’en cas de décés avant 15 ans,j’avais lu qu’il y avait une reintégration fiscale de la donation.Je suis soulagé de comprendre qu’il n’en n’est rien.Mais que les nu propriétaires deviennent propriétaires en totalité au décés sans avoir à payer quoique ce soit.

Je vous remercie de votre aide

Bonjour Monsieur,

je viens de vous lire avec beaucoup d intérêt.

Je suis divorcée, j aurai 70ans au mois de mai.

J ai un fils, marié et 3 petites filles . Est ce que je peux encore faire une donation à mon fils ?

Éventuellement si celui-ci décédait avant moi, ce que je ne souhaite pas, la donation me revient -elle ou elle va à mes petites filles ?

Sinon, sur cette donation j imagine que sur un achat de 260 000€ en 2018 je paierai entre 10 et 15 000 € de frais (Notaire et impôts).

Bonjour,

Je vous conseille vivement de voir un notaire effectivement, il est encore temps d’optimiser la succession. L’assurance-vie notamment doit être envisagée avant mai si vous avez des liquidités. Pour les frais notariés sur un démembrement, la seule solution est de voir avec le professionnel.

Si vous le souhaitez, j’en connais une excellente qui travaille à distance. N’hésitez pas si vous souhaitez une mise en relation.

Cordialement.

Bonjour j ai achete un bien avec le groupe perl depuis 3 ans avec une decote de 40 pour cent a l achat en nu propriete sur 15 ans sans toucher de loyer puisque le bien est géré par un bailleur social ;aujoudhui j ai 71 ans puis je transmettre a mon fils ce b ien en applicant la decote de 30 pour cent au vu de mon age

Bonjour,

Oui tout à fait, une nue-propriété peut se transmettre et il y’aura la décote selon votre âge. En revanche, la nue-propriété va être évalué d’après sa valeur aujourd’hui et sera donc plus élevée car votre achat étant donné que son terme est dans moins longtemps que lorsque vous l’avez acquise.

Cordialement.

Bonjour,

Nous voulons acheter notre résidence principale en démenbrement avec nous deux enfants. Notre age: 69 et 65 ans , donc 40% pour nous et 30 + 30%. Le prix de la maison est de 469000 sans le frais de notaire, soit 503000 avec frais. Les 60% en démenbrement doivent être calculé sur 469 ou 503?? Merci pour votre réponse

Cordialement

Bonjour,

De mémoire il me semble que c est sur les 503 mais vous pourrez interroger le notaire qui saura vous répondre pour être certain.

Cordialement.

Bonjour,

Ma maman viens de décédée et avec mon père nous ne savons pas par quelle moyens payer le moin de frais possible chez le notaire. Nous nous sommes penché sur votre article. Sachant que mon père a 67 ans et que la maison viens d’être estimé a 520 000€. Nous avons calculé d’apres votre article que l’impôt pour une donation démembrée serait d’environ 42400€. Es ce correct ?et Si mon père dans les prochaines années décidé de vendre la maison et que imaginons que celle-ci se vends 600 000€, avons-nous des frais sur cette différence ? Si oui, de quel montant ? Merci a vous

Bonjour,

Mon article et la plupart des conseils donnés sur mon site pour la succession sont à prendre en cours de vie. Malheureusement au décès il n’est plus possible de faire des optimisations et on subit. Après si c’est votre père qui donne alors pourquoi pas, le notaire vous accompagnera et il ajoutera des frais que je ne donne pas dans l’article car je ne sais pas les estimer : les honoraires et une part prise par l’Etat pour enregistré le changement de propriétaire.

Mais c’est surement une stratégie utile pour la succession sans aucun doute. En cas de vente il peut y avoir un impôt sur la plus-value selon les situations (vous avez des articles sur le sujet dans la rubrique immobilier) mais le notaire saura aussi vous renseigner. Cordialement.

Bonjour,

Lors de la donation de l’usufruit d’un bien achete en commun, si les proprietaires appartiennent a deux categories d’age differentes (41 a 50 ans et 51 a 60 ans), le calcul de la valeur de la nue-propriete est une moyenne du pourcentage des deux tranches? Dans le cas ici, 40% et 50%, et donc une valeur de la nue-propriete egale a 45% de la valeur du bien?

Merci par avance pour cette precision.

Bonjour,

On dissocie pour chacun la part donnée en usufruit et on tient compte de l’âge de chacun. Si le bien a été donné en commun, alors c’est 50/50 pour le don.

Cordialement.

Un couple étant sous la communauté universelle en cas de demembrement

Peut on déduire à chaque décès 100 000 par enfants ou uniquement 100 000

Au dernier décès.

Bonjour,

Le démembrement se fait en cours de vie et donc chaque époux peut donner ce qui permet de bien profiter de deux fois de l’abattement de 100k par enfant. C’est justement conseillé car au décès en communauté universelle (avec attribution intégrale!!) le premier défunt n’utilise pas ses abattements.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Merci pour votre réponse

Je n’ai pas trouvé dans la rubrique contacts, comment vous écrire .

Pourriez-vous m’envoyer à mon adresse mail, les coordonnées de la notaire que vous me conseillez ?

Merci

Bonjour,

Je la préviens et lui transmets votre mail et nos échanges afin qu’elle revienne vers vous. Bonne journée

Merci pour ces explications limpides .

Il manque (ou alors, je ne l’ai pas vue) une information importante : Celle des émoluments du notaire et frais, débours ….. Qui me semblent vraiment trés élevés (J’ai bien compris, que je ne paie pas d’impôts donation, mais quand même ??) .

Est-il obligatoire de passer par un notaire ?

Est-il possible de négocier ces frais ?

Dans mon cas, nous sommes un couple marié et ayant chacun 50% de notre patrimoine. J’ai 73 ans et mon usufruit est de 30%. Mon épouse a 58 ans et son usufruit est de 40%.

Nous avons 4 enfants, et nous voulons effectuer une donation de la nu-propriété à chacun de nos enfants (25% chacun).

Un appartement de valeur 300.000 €

PLUS un appartement de valeur 300.000 €

PLUS les parts d’une SCI Immobilière dont les parts sont évaluées à 384.000 €.

Pouvez-vous me donner les détails des émoluments et frais du notaire ? Et peut-on les éviter ? ou les réduire ? Merci

Bonjour,

Effectivement il faut ajouter ces frais. Je ne les mentionne pas car n’étant pas notaire ils sont pour moi aussi assez flous et je me demande s’ils ne changent pas selon le lieu de résidence. Quoi qu’il en soit ils sont inévitables puisqu’une majeure partie va à l’Etat. Peut-être que d’un notaire à l’autre une petite partie varie si ce dernier met des frais de dossier mais c’est tout. Si vous avez besoin, j’ai une notaire de confiance qui peut travailler à distance. Les frais ne seront pas évités mais au moins vous paierez le juste prix sans surprise ou sans surplus (direction rubrique contact pour m’écrire si besoin et je vous mets en relation).

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Mon épouse, née en 51 et moi né en 49 souhaitons donner à nos deux enfants en nue propriété avec réserve d’usufruit une maison d’une valeur de 500000€ et un portefeuille de titres. Quelle valeur maximale de titres pouvons nous donner tout en restant dans l’abattement de 100000€ par enfant.

Meilleures salutations.

Bonjour,

Comme indiqué dans l’article il y’a un pourcentage selon votre âge. Par exemple à partir de 71 ans, la nue-propriété vaut 70%. Donc Mr peut donner au maximum 100000/70% = 142 857 € et Mme aussi par enfant. Donc grosso modo vous êtes capable de transmettre un peu moins de 600 000 à vous deux donc un peu moins de 100k de titres après avoir transmis la maison en NP.

Après, rien ne vous empêche de donner plus. Même si il y’a la fiscalité, elle reste calculée sur une base de 70% de la valeur ce qui est mieux que 100%.

Cordialement.

Bonjour,

Merci pour cet article très intéressant et clairement détaillé. J’aurais besoin de quelques explications concernant mon cas. Mon père de 78 ans a réalisé une donation en 2007 de la maison familiale à ma sœur et moi. Nous avons perdu notre mère en 2020 et mon père a décidé de vendre la maison (trop grande pour lui). Il doit donc avoir j’imagine l’accord de ma sœur et moi pour réaliser l’opération. Comment va se passer la répartition des actifs liés à la vente si le bien est vendu par exemple 500K€ (entre mon père, ma sœur et moi) ? Qu’est-ce que cela va impliquer en terme de frais (impôts, plus-value, etc…) pour chacun ?

Thierry

Bonjour,

Il va falloir votre accord oui, sauf si la convention de démembrement prévoyait le contraire mais j’en doute. Il va recevoir une partie des fonds en fonction de son âge soit ici 30% de sa part s’il a l’usufruit et 78 ans. Il y’aura une plus-value à payer qui sera calculée et répartie par le notaire.

Je vous remercie pour votre article. C’est claire et compréhensible .

Merci encore

Merci!

Bonjour,

Mon père qui reste seul maintenant(donation au dernier vivant) a pour projet un quasi usufruit. Dans le projet du notaire, il est seulement question des comptes bancaires, ce qui peut paraître normal d’après mes lectures. Pour moi, le projet est incomplet et il manque par exemple une donation avec réserve d’usufruit pour les autres biens(maison, voitures, etc)

La SCI familial est-elle encore possible?

Je souhaite vendre la maison par donation de mes parents pour acheter une maison à la campagne profonde. Existe-t-il un montage pour que mon père me donne un coup de pouce sans fiscalité tout en retrouvant le bien si je venais à décéder avant lui.

Bonjour,

Merci pour votre article. Je souhaiterais avoir votre avis sur mon cas et celui de mon épouse, à propos de la donation avec réserve d’usufruit à mon épouse par sa mère d’une maison que nous occupons actuellement : ma belle-mère de 59 ans a hérité il y a deux ans par sa mère de sa maison (la maison de famille, qui n’est pas sa résidence principale) et l’a donnée l’année dernière à sa fille pour que nous y habitons. Cependant, ma belle-mère souhaite aussi y construire un énorme garage qui n’est pas de notre goût car nous paraissant non adapté et d’une annexe pour pouvoir profiter aussi de cette maison quand elle vient. Elle a déjà décidé d’où et comment seront les nouveaux bâtiments.

Ma femme est très contente d’avoir reçu en donation et d’habiter la maison, mais elle ne souhaite pas du tout de ce garage et envisage une autre disposition pour l’annexe, plus adaptée et cohérente avec notre vision de ce que deviendra la maison.

Face à ce qui va être un grand désaccord, nous nous posons quelques questions :

a) peut-on bien habiter la maison en tant que donataire même si ma belle-mère en a l’usufruit mais n’en jouit pas.

b) peut-on refuser les travaux envisagés ? Elle ne veut rien entendre, même pour le garage qui est un non-sens venu de nulle part, elle en a décidé ainsi.

Martin

J ai 85 ans, je suis usufruitière de l appartement que je n habite plus. Je suis dans un appartement en location..

Je ne veux plus d usufruit de cet appartement, et veux laisser la pleine propriété à mon fils, et rien en retour. Aucun versement,ni aucune compensation.

Es ce possible ?

Les frais que je subits en temps qu usufruitière, me sont trop lourds. En plus je suis locataire et je dois en assumer les frais.

Bonjour,

Il faut procéder à un don de l’usufruit mais il faut vérifier avant que cela n’engendre pas d’impôt.

Cordialement.

bonjour, mon époux est décédé et j’ai une donation au dernier vivant, je suis déjà propriétaire à part entière de la moitié de notre maison ; je pensais opter pour l’usufruit et mes beaux fils nu-propriétaires mais ces derniers ayant déjà 40/50 ans, je me disais que c’était mieux pour tous de leur racheter leur part ; le notaire m’écrit ceci mais je ne comprends pas ce qu’il veut dire » ils vous laissent leurs parts : soit en transférant leurs parts dans le nouveau bien, soit par une convention » Je n’arrive pas à savoir ce qui est mieux pour moi et aussi quel choix sera le plus judicieux en matière de frais notariés et/ou fiscaux ! En tant qu’usufruitière je n’ai rien à payer mais si je rachète leur part et devient propriétaire en PP aurais je des frais ? merci

Bonjour,

Le mieux est de demander au notaire pour son message et pour les frais. Mais en tout cas c’est certainement une très bonne chose que d’éviter l’indivision et de racheter leurs parts; surtout si vous appréciez le bien immobilier.

Cordialement.

Bonjour. J’ai fait donation de ma maison à mes 2 enfants. Je suis usufruitiere, j’habite cette maison et en supporte les charges. Cette donation a été faite dans le but de ne pas démunir mes enfants à cause d’une aide (ASPA) que je vais percevoir et qui serait récupérable à mon décès par l’état. Ma question est la suivante : Est ce que cette maison fait toujours partie de mon actif net successoral ? Auquel cas mes enfants seraient impactés.

Beaucoup de forums visités et questionnés ne m’apportent pas les mêmes réponses.

Bonjour,

Si vous donner la nue-propriété, le bien n’est plus dans l’actif pour le calcul de la fiscalité.

Cordialement.

Bonjour, et merci pour vos explications qui sont très claires. J’avais juste une question, si vous sous estimez le bien, en exemple un bien de 400K€ vous l’estimez à 300K€ que se passe t’il? qui contrôle et que se passerait il lors du décès du dernier vivant?

Bonjour,

Le notaire refusera surement car ça engage sa responsabilité et il y’a un vrai risque de redressement fiscal.

Bonjour

Puis-je donner 50% de là nu propriété d’un bien immobilier à mon fils en gardant 50% de la nu propriété et 100 % de l’usufruit ?

Bonjour,

Oui pourquoi pas, c’est un montage qui est possible.

Cordialement.

Bonjour

Puis je acheter avec mes parents (72ans) en démembrement simple.. Eux l’usufruit =30% moi le reste.. Sachant que leur achat d’usufruit provient pour la gde majorité de la vente de leur résidence principale.. A leur décès, obtiendrais je la pleine propriété sans que mes 3 frères intentent une action en réduction.. Car il ne resterait presque plus rien d’héritage ? Ou est ce que les 30% représentent le montant estimé comme s’ils devaient louer un bien et donc ce n’est aucunement discutable ni rapportable a la succession?

Merci pour toute votre aide

Cela nous est d’une gde nécessité

Mille mercis

Bonjour,

La démarche est possible mais il faudrait la faire avec les 3 frères acceptant le dispositif et acceptant de ne pas venir opposer une action en réduction sur ces 30%. A défaut ils pourront très surement faire une action en réduction puisqu’on ne peut pas déshériter totalement les enfants.

Cordialement.

notre bien a été demembre en 2013 en donation partage 40% usufruit 60% nue proprietee valeur estimée 600000€ sur 3 enfants . Trois questions ?

en cas de rachat de la Nue proprietée par un des enfants au deux autres quel est la valeur considérée? avant le décès des parents ?

ou après le decès des parents ?

quel sont les frais de notaire ?

Bonjour,

Normalement on prend la valeur du bien au jour du rachat! Impossible de vous donner les frais de notaire, il faut en prendre un pour le savoir.

Cordialement.

Bonjour monsieur

Puis je acheter un bien immobilier avec mes parents âgés de 72 ans en démembrement croisé ? Doit on obligatoirement gardé le 70% nue propriété 30% usufruit compte tenu de leur âge ? Pcq l’on voudrait faire 50%50%..capital que nous avons chacun.. Et faire ce démembrement nous permettrait de jouir pour moi(43 ans) de ce bien jusqu’a mon décès.. Sans atteindre la réserve héréditaire de mes frères (3) qui serait de 50% (divisée par 4)de la nue propriété au jour de la succession ..

Est ce possible compte tenu de nos âges

Merci beaucoup

Bonjour,

Il faut voir avec un notaire pour le montage et surtout pour figer via une donation partage. Par contre je pense qu’il va respecter les pourcentages pour l’usufruit.

Cordialement.

Merci beaucoup.. Est ce que cela sera rapportable le jour de la succession ?

Et si l’on fait un démembrement simple, avec usufruit de 15 ans pour mes 72 ans).. Est ce que qqch sera rapportable a la succession (ils achèterait t l’usufruit avec la vente d’un bien)

Merci beaucoup de nous donner autant de renseignements, éclaircissements et aide.. C’est un travail de Titan !

Mille Mercis

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Merci Mr DIRINGER de tenir à dispositions des particuliers des articles de vulgarisation sur les successions, les donations au conjoint survivant ou avec réserve d’usufruit et bien d’autres…

Vos articles sont extrêmement clairs et précis.

Leur consultation sur écran ou papier est carrément géniale car elle permet de s’imprégner des sujets traités autrement que lorsque c’est un notaire qui lit rapidement des termes barbares. Pour ma part j’étais gestionnaire de patrimoine et croyez-moi, je lis avec un intérêt particulier vos articles pour mettre en place ma propre succession.

Encore mille mercis.

Bonjour. Merci beaucoup, cela me fait très plaisir. N’hésitez pas à passer échanger au cours d’un live.

Cordialement.

Bonjour,

Nous sommes aller au notaire avec ma sœur et mon père car étant malade il voulait faire ses lots. Ma sœur ayant déjà une maison elle ne souhaiter pas celle de mes parents. Moi je voulais bien la récupérer et mes parents aller donner la part en argent à ma sœur. Le notaire nous avait bien expliquer qu’en fonction de l’estimation ma sœur aurait moins d’argent du fait que je ne pouvait pas jouir du bien. Comment cela est il calculé sur une maison estimer à 170 000. Car mon père voulait finalement donner la même somme à ma sœur. Est ce l’égale.. suis je désavantager ?? Merci de votre retour

Bonjour,

La valeur de votre part (nue-propriété) dépend de l’âge du père qui sera usufruitier. Cela se calcul comme expliqué dans l’article (170 000 * valeur de la NP qui dépend de l’âge du père). En contrepartie, votre sœur devrait recevoir ce même montant en argent. J’explique dans le live qui est gagnant ou perdant selon la situation.

Cordialement.

Bonjour

Je vais faire une donation à mes 2 enfants et l’abattement de 100000€ auxquels chacun a droit sera totalement utilisé.je possède une autre maison que je voudrais leur transmettre de suite. Est-il possible que j’en fasse donation à mon époux qui deviendrait donc nu propriétaire et qu’il fasse donation de cette nue propriété à nos enfants? De cette manière ils auraient droit aux 100000€ côté père.

Merci

Bonjour,

En théorie, la stratégie est déjà bancale car entre conjoint on ne peut pas se donner plus de 80 000 € : https://www.corrigetonimpot.fr/don-argent-conjoint-marie-pacse/

En plus, vous êtes exposé ici à un abus de droit. Il faudrait laisser des périodes de temps entre chaque opération pour éviter le redressement.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Co-nuproprietaire en indivision avec mon frère d’un bien dont nos deux parents sont usufruitier

mon frère souhaite me racheter ma nu-propriété; est ce possible; faut il accord des usufruitiers? et faut il faire une réévaluation du bien?

merci

Bonjour,

C’est une très bonne idée car vous éviterez l’indivision à terme. Pour l’accord des parents, il faut voir ce qui a été prévu dans la convention de démembrement. La valeur du rachat est basée sur la valeur du bien aujourd’hui et dépendra de l’âge des usufruitiers.

Cordialement.

Bonjour,

J’ai 65 ans, à la retraite, sans descendants ni ascendants. J’ai 2 neveux qui sont mes héritiers selon mon choix et testament. Je suis propriétaire de la maison que j’occupe. Comment transmettre ce bien sans me démunir pour mes vieux jours (en cas de besoins pour payer une maison de retraite) et optimiser fiscalement la transmission?

Merci pour l’attention que vous apporterez à ma question.

Cordialement

D. GRAU

Bonjour,

Je n’ai malheureusement pas beaucoup de solutions s’il n’y a que cet immobilier. La donation démembrée n’est pas envisageable car du coup vous n’aurez plus rien. Si vous le léguez par testament, l’impôt sera à payer par les neveux. Peut-être en donner une partie seulement pour profiter des abattements aujourd’hui et qu’ils se renouvellent dans 15 ans. Mais vous êtes alors en indivision sur ce bien et chaque décision doit être validé par tous, je doute que ce soit bien.

Cordialement.

Bonjour.

J’ai 62 ans

Je veut faire une donation de bien immobilier à mes 3 enfants, estimé à 637000€

« Ma maison et mon terrain ».

Mon fils et ma fille aimeraient avoir un morceaux de terrain et mon autre fils la maison.

Combien va me coûter en tout ? frais de notaire, la jouissance…

Bonjour,

Je vous contact car avec mon père nous cherchons des solutions et cela pourrais venir de vous.

J’ai 2 frères. Mon père possède une maison d’une valeur environnant 200 000 et il souhaiterait qu’elle me revienne car en mauvais termes avec mes 2 autres frères. Comment faire pour que cela soit réalisable ?

Merci.

Bonne journée.

Bonjour,

Il vous faut prendre un notaire ou un gestionnaire de patrimoine qui vous exposera les solutions possibles. Cela vous coutera quelques centaines d’euros mais il faut étudier en amont le patrimoine global et la réserve de chaque héritier pour trouver la bonne solution. Vous pouvez aussi me solliciter pour l’étude via la rubrique « a propos » puis « formation par téléphone ».

Cordialement.

Bonjour,

je vais être en indivision avec mon frère sur une maison héritée de mes parents.

Mon frère ayant un enfant majeur souhaite me laisser ce bien.

Quelle est la meilleure façon de procéder svp, sachant que mon neveu peut renoncer à sa réserve héréditaire sur cette part de bien.

Merci de vôtre retour

Bonjour,

Je vous conseille de voir un notaire. Il y’a beaucoup de paramètres à prendre en compte ici. Même si votre frère accepte de renoncer à tout, son enfant doit le faire aussi (s’il est mineur, un juge des tutelles doit le faire pour lui et empêchera surement qu’il renonce s’il y’a un actif). Il faut donc voir selon le patrimoine global ce qu’il est possible de faire.

Cordialement.

Bonjour,

Je vous remercie pour l’éclairage que vous apportez sur ce sujet, et je souhaiterais vous soumettre les trois questions suivantes :

• Y-a-t-il un âge minimum pour l’enfant bénéficiaire de la nue-propriété ?

• Si le bien immobilier à transmettre a été acquis dans le cadre d’un plan de défiscalisation SCELLIER/PINEL, l’avantage fiscal revient-il aux usufruitiers ou au nu-propriétaire ?

• Dans le cadre de la donation à un enfant, faut-il procéder à l’enregistrement et donc régler des droits d’enregistrement et de taxe de publicité foncière ?

Je vous remercie par avance pour votre éclairage.

Bonjour,

Pour la 3ème question, c’est oui sans aucun doute. Je n’ai jamais eu le cas des 2 premières. A confirmer avec un notaire mais je ne pense pas qu’il y ait une limite d’âge; en revanche peut-être qu’un juge des tutelles intervient si l’enfant est mineur pour valider le montage. Je ne sais pas si c’est faisable sur une défisc; si oui je pense que l’usufruitier est celui qui aura la réduction.

Cordialement.

Dans tous vos exemples, le donateur conserve l’usufruit du bien. Or je serais éventuellement intéressé à répartir d’emblée le démembrement entre deux de mes enfants:

l’usufruit au cadet, actuel occupant, handicapé, afin qu’il ait la garantie d’un toit toute sa vie. Il est célibataire, sans enfants.

la nue-propriété à l’aîné , curateur du cadet, afin qu’au décès de ce dernier, lui (ou sa fille) récupère l’appartement.

Est-ce possible?

Bonjour,

Oui tout est possible, on peut tout imaginer. Le mieux est de prendre un notaire qui va ficeler tout ça. La convention de démembrement va être primordial sur un tel cas pour s’assurer qu’il n y aura aucun problème dans le futur.

Cordialement.

Bonsoir

Le démembrement (avec donation) d’un appartement en LMNP est il possible ou faut il abandonner la LMNP, avec quels inconvénients ?

Merci de votre réponse

Bonjour,

A partir du moment où vous conservez l’usufruit, je ne vois pas ce qui peut l’empêcher. A voir avec le notaire mais fiscalement je ne vois pas de soucis particulier.

Cordialement.

Bonjour

Bravo pour cet article très clair. J’ai trois questions:

1. Un démembrement avec donation de la NP est il possible avec une donation simple envers deux enfants (et non une donation partage), ce qui aurait pour effet d’avoir la NP en indivision?

2. Le fait pour un usufruitier, qui le décide, de supporter des travaux importants, conduisant à une amélioration qualitative d’un bien (changement fenêtres, installation nouvelle cuisine ou salle de bain) ne risque-t-il pas de voir remis en cause la valorisation retenue préalablement au démembrement pour une donation éventuelle?

3. Les intérêts d’un prêt réalisé par le donateur pour l’acquisition d’un bien, (ou les travaux réalisés), avant démembrement et donation peuvent ils être déduits par lui de ses revenus fonciers lorsqu’il louera le bien en sa qualité d’usufruitier.

Merci de votre avis éclairé

Bonjour,

Pour la première, on peut donner via une donation partage à plusieurs personnes et la NP du bien est alors en indivision. Pour la seconde, risque fiscal évident oui; à voir avec un notaire à quel point selon le montant des travaux et la convention. Pour le point 3 je ne l’ai plus en tête désolé; la règle a changé il y’a quelques années et je ne l’ai pas traitée depuis j’ai oublié. Vous devriez pouvoir le retrouver via google et je mets le sujet dans ma « to do list » pour un éventuel futur article.

Cordialement.

Je veux faire un démembrement, moins de 15 ans après la dernière donation, pour laquelle j’ai déjà profité (tout ou partie de l’avantage fiscal de 100 000€ par enfant). Puis-je profiter du prorata temporis de l’abattement des 100 000€.

Merci de votre réponse

Bonjour,

S’il reste une partie de l’abattement, il sera utilisé. La partie qui dépasse sera imposée selon le barème en vigueur.

Cordialement.

Bonjour Monsieur ,

Merci pour la qualité de vos articles .Je viens de donner la nue propriété à ma fille unique .si je décédé avant le délai de 15 ans , devra t elle repayer des droits .Avant c’était réintégré à la succession si Kévin deces intervenait avant 10 ans ?

Merci de votre réponse

Bonjour,

A partir du moment où la NP est donnée, le bien appartient à votre fille donc il ne sera jamais réintégré dans la succession, même si vous mourrez demain. Si vous tenez 15 ans, l’abattement sera reconstitué et disponible pour votre succession.

Cordialement.

Bonjour,

Mon père est décédé en 2020 ,ma mère est en EHPAD ,leur maison a été vendue en février 2021.

Suite à une donation faites en 1996 ,mon père avait 67 ans ,la maison était évaluée à 93000 euros.

ma mère de 86 ans a récupéré 34000 euros sur sa part d’usufruit, moi 136000 euros en tant que nu propriétaire,

la notaire me certifie qu’il n’y a pas de déclaration de successions à faire et donc pas de droits de successions.

J’avoue etre perplexe de la réponse donnée , je lis sur des sites que la déclaration est obligatoire quand le montant dépasse les 50000 Euros.

Ma question est déclaration ou pas ???

Merci pour votre réponse .

Bonjour,

C’est possible car s’il vous avait donné la nue-propriété, le transfert a été fait au moment de la donation. Lors de la succession, l’usufruit de votre père s’éteint et il n’y a pas de transfert du bien car il vous appartient déjà depuis le don.

Cordialement.

Bonjour,

Je suis propriétaire d’un deux pièces et je souhaite le mettre gratuitement à la disposition de ma mère. Elle poséde un trois pièces dont elle est propriétaire elle souhaite me le laisser également à titre gratuit. On échangerait de logement pour que ma mère soit au centre ville. Ma mère est veuve et je suis son seul enfant. Quelle sont les particularités de cet échange, est-ce envisageable sans problème particulier.

Je vous remercie pour votre réponse.

Bonjour,

Si vous souhaitez réellement changer la propriété, il faut passer nécessairement par notaire et voir les possibilités selon le don envisagé.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Je viens de donner la nu propriété à mon fils cette année 2021. (acte fait par notaire). J’ai donc utilisé l’abattement de 100 000€. Est-ce que je peux faire un don familial de 31 865€ toujours en 2021 voire 2022? ou faut-il attendre les 15ans?

Bonjour,

Oui tout à fait, cet abattement reste disponible si vous répondez aux conditions pour donner de l’argent.

Cordialement.

J’ai 59 ans et je souhaite acheter pour mon fils (35 ans) un appartement d’une valeur de 380 000 EUR, en conservant le droit d’usufruit. Combien d’impôts vais-je économiser de cette manière, plutôt que d’acheter maintenant ce bien à mon seul nom et de lui permettre d’en hériter plus tard ? Si j’ai bien compris votre article très utile ci-dessus, il semblerait que —

Cas 1 : J’achète le bien à mon nom et il passe à mon fils à son décès.

20% de (380 000 moins 100 000) ou 20% de 280 000, soit des droits de succession d’environ 56 000 EUR à payer par mon fils à mon décès.

Cas-2 : j’achète à son nom et je garde le droit d’usufruit.

50% des 380 000 sont vendus en nue-propriété (car j’ai 59 ans). Un abattement de 100 000 est appliqué sur le solde de 190 000, donc 90 000 EUR est la base de l’imposition maintenant, soit 18 000 EUR.

Ai-je saisi cette approche à peu près correctement ? Je serais intéressé par vos commentaires et corrections le cas échéant.

Merci beaucoup !

Bonjour,

Vous avez tout bon. Et en plus dans le cas 2, vous vous laissez la possibilité d’avoir à nouveau l’abattement de 100000 € dans 15 ans donc 20 000 € d’économie en plus si cela arrive.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Lors d’une donation-partage de la nue-propriété avec réserve d’usufruit de biens immobiliers pourriez vous me préciser quelle est l’assiette de La Contribution de Sécurités Immobilière de 0,10% : valeur de la Pleine Propriété ou de Valeur de la Nue-Propriété

Merci

Bonjour, j’ai trouvé votre article très clair et bien écrit, merci.

J’ai une question;

Cela s’applique-t-il également dans le cas d’un achat en démembrement ?

Je m’explique; mon père possédera l’usufruit et moi la nue propriété mais il paye la totalité chez le notaire le jour de la vente. Il paye des droits suite à cet achat.

Devrai je payer des droits le jours de son décès pour récupérer l’usufruit?

Un achat PUIS dans un second temps une donation contourne t- il le problème?

Bonjour,

A partir du moment où il paie tout, il possède tout. S’il paie tout et que vous avez la nue-propriété, c’est qu’il y aura donation! On arrive donc dans le même exemple que l’article.

Cordialement.

Bonjour, j’ai un appartement que je loue en tant que LMP depuis 4 ans. Je suis le seul propriétaire de l’entreprise qui loue l’appartement. Ma question est:

Après 5 ans de LMP l’appartement, si j’aime transmettre (donation) la nue-propriete à mon fils et continuer à opérer en LMP (louer l’appartement comme usufruit) à quel type d’impôt sur les donation serai-je soumis ou quelle poucentage?

Merci pour cet article.

Mais côté enfant, ce démembrement entraîne t-il un revenu supplémentaire? ou seulement un bien immobilier supplémentaire? autrement dit: quelle conséquence fiscale?

Bonjour,

Non le nu-propriétaire n’aura pas de revenus même si le bien était loué. Au niveau impôt sur le revenu cela ne change rien.

Cordialement.

Bonjour,

dans vos exemples vous prenez le cas d’un enfant. La nue propriété d’un meme bien, donnée à 2 enfants ou plus génère-t-elle des émoluments plus élevés, en plus de le faire sur la valeur du bien et non la part donnée, le notaire les calcule-t-il pour chaque enfant (donc frais doubles pour la part en dessous de 60.000€ pour 2 enfants, triple pour 3 enfants, etc….bien que ce soit le même acte!), alors que les taxes sont calculées une seule fois ET sur la part donnée?

Merci de vos précisions et si possible , si c’est le cas, quelle logique conduit à cette méthode

Bonjour,

A mon niveau, je ne sais pas; il faudrait interroger le notaire. Je pense que les émoluments relatifs au changement de mutation du bien immobilier ne sont pas impactés. Après c’est peut être plus de travail pour le notaire qui facturerait alors des honoraires complémentaires.

Cordialement.

Bonjour et merci pour votre aide.

Je souhaite transmettre ma résidence principale en nue-propriété avec réserve d’usufruit ( dans le même acte notarié) à hauteur de :

2/3 à mon fils unique

1/3 à ses deux enfants ( mes deux petits enfants) à parts égales.

Cela me permettra d’utiliser l’abattement des 100 000 euros pour mon fils

Et pour chacun des deux petits enfants l’abattement de 31865 euros ( sachant que l’abattement ne sera pas utilisé en totalité et qu’aucune donation m’a été effectué pour les trois membres ci-dessus)

Je suis veuve et âgée de 70 ans.

Merci de vos bons soins.

Cordialement

Bonjour,

Cela me semble être une très bonne stratégie à première vue. Il faut se rapprocher d’un notaire proche de chez vous pour mettre en pratique cette idée. Ici c’est un site animé par un particulier qui donne des conseils gratuits aux gens.

Cordialement.

Bonjour Monsieur, étant propriétaire d’un bien immobilier qui vaut 150000 euros. j’ai 75 ans…je voudrais faire la donation de nue propriété a un enfant que j’ai élevé, qui était le fils de mon ex epouse dont j’ai divorcé depuis plusieurs années.

l’enfant avait été mis en penssion sur ordre d’un juge d’enfants, à sa majorité nous sommes restés en relation, et vers ses 35 ans je l’ai hébergé chez moi.a ce jour il a 49 ans et il est inapte au travail, pour des problèmes de santé. récemment j’ai voulu l’adopter pour lui faire la donation de mon bien immobilier, mais le notaire m’a dit que pour une adoption, il fallait prouver que c’est moi qui l’ai élevé. Or je n’ai aucune preuve matérielle…j’ai peur que cet homme se retrouvera sans abris après mon décès…

avez vous svp une solution abordable pour faire cette donation en démembrement a une personne qui n’est pas officiellement de ma famille, malgré que je l’avez eu en bas âge, et que je considère comme mon fils…

Bonjour,

Là comme ça je n’ai pas de solution qui s’impose. Il reste possible de solliciter un conseiller en gestion de patrimoine indépendant qui ferait une étude successorale pour voir s’il existe des solutions.

Cordialement.

Bonjour,

J’ai acheté en 2007 un appartement à 50 % à mon nom et 50 % au nom de ma fille pour obtenir un crédit, mais c’est moi qui ai payé le crédit et tous les frais concernant mon appartement. J’ai un fils, j’ai fait un testament expliquant la situation mais mon notaire me mets en garde car ma fille est mère maintenant.

Du coup j’envisage de laisser mon bien en nu-propriété, dois-je d’abord acheter la part de ma fille et ensuite faire les démarche pour la nu-propriété ? Où ai-je une autre possibilité en ne passant pas par le rachat des parts de ma fille pour faire en sorte que mes enfants aient-les mêmes droit. Votre article est très intéressant. Je vuos remercie.

Bonjour,

Je suis en train de rédiger la déclaration fiscale de succession pour mon fils, héritier unique en tant que petit-fils (à la place de son père décédé), et possédant depuis 2014 la nue-propriété de la totalité des biens de sa grand-mère décédée.

Outre la déclaration des comptes bancaires et livret A pour l’actif et des factures restant à payer pour le passif, y a-t-il une formulation spéciale pour mentionner les assurances vie qui ne dépassent pas l’abattement légal ?

D’autre part, la pleine propriété devenue effective de droit, doit-elle aussi être mentionnée et comment ?

Et dernier point, le forfait mobilier à 5% faisant partie de la pleine propriété, serait-il à réintégrer dans la déclaration suivant le montant déclaré en 2014 ?

Merci beaucoup pour vos réponses car le simulateur ne permet pas le cas de la nue-propriété.

Cordialement

Laure Barone

bonjour,

je vais faire comme tout le monde et commencer par des remerciements (merci pour l’article 🙂 )