Aujourd’hui, je vous mets à disposition un simulateur gratuit qui calcule les droits de succession et de donation. L’impôt sur la transmission est calculé à l’euro près et vous pourrez faire autant de simulations que nécessaire. Toutes les situations sont prévus.

Sommaire

- Simulateur de l’impôt sur les dons et la succession pour les enfants, concubins, frères…

- Les impôts sur la succession et la donation pris en charge par le simulateur.

- Simulateur : mettez d’abord le montant de la donation ou de la succession?

- Le simulateur permet de renseigner les abattements utilisés lors des donations.

Simulateur de l’impôt sur les dons et la succession pour les enfants, concubins, frères…

La fiscalité à payer lorsqu’on reçoit un patrimoine par succession ou lorsqu’on donne à ses proches est complexe à déterminer. La principale difficulté vient du fait que le taux fiscal n’est pas le même selon le statut de la personne concernée : un enfant paiera moins cher qu’un neveu ou qu’un voisin. De plus, des abattements sont disponibles et diffèrent entre la donation et la transmission. Mon simulateur gratuit vous permettra de connaître l’impôt à payer pour une succession ou une donation en trois clics! Il contient 4 simulateurs afin que vous puissiez simuler l’impôt sur la transmission pour les enfants, les petits-enfants, les frères/sœurs,les concubins et les personnes hors de la famille.

Le simulateur est réalisé pour calculer l’impôt de manière exacte selon la situation familiale et les abattements fiscaux disponibles; il prend en compte la grande majorité des cas. Les rares exceptions non traitées sont avancées dans l’article ci-dessous.

Les impôts sur la succession et la donation pris en charge par le simulateur.

Le logiciel fonctionne de manière simple et calcule la fiscalité exacte. Il suffit de remplir les trois cases surlignées et l’impôt sera calculé en bas de page.

Vous avez quatre simulateurs :

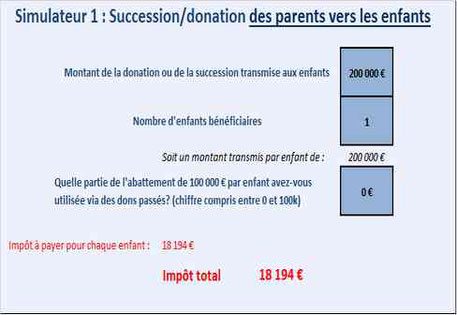

1) En bleu, simulateur qui détermine l’impôt à payer si vous transmettez un patrimoine ou faites une donation à vos enfants.

2) En violet, simulateur qui calcule l’impôt si vous recevez une succession de vos grands-parents.

3) En orange sur le fichier excel, droits de donation et succession pour une transmission au concubin ou à un étranger de la famille.

4) En vert, impôt à payer lors d’une succession ou donation vers les frères et sœurs.

Tous les cas de figure sont donc prévus sauf un : la donation entre grands-parents et petits-enfants. L’abattement diffère de la succession : comment les grands-parents peuvent transmettre aux petits-enfants sans impôt sur la succession? En ce qui concerne les partenaires mariés et pacsés, ils sont exonérés de droits de succession et ont un abattement de plus de 80 000 € avant fiscalité lors d’une donation.

Simulateur : mettez d’abord le montant de la donation ou de la succession?

Si vous effectuez une donation, il vous suffit de mettre la valeur de l’actif donné dans la première case du simulateur.

En revanche pour une succession, le fisc calcul l’impôt sur l’actif net successoral qui diffère de la valeur du patrimoine. Nous développerons ce point

prochainement. Pour un calcul précis, notez que vous devez :

– Prendre en compte tous les biens (argent, comptes, immobilier, meubles…) hors assurances-vie.

– Appliquer un abattement de 20% sur la valeur de la résidence principale.

L’assurance-vie est traitée à part : la fiscalité de l’assurance-vie lors de la succession. Il faut donc prendre l’ensemble du patrimoine transmis sans les assurances-vie. Le notaire appliquera également un abattement de 20% sur la résidence principale sous conditions.

Exemple :

Je possède une résidence principale estimée à 250 000 €, 50 000 € de liquidités sur des comptes bancaires, 50 000 € de meubles,voitures, bijoux et 100 000 €

investis en assurance-vie.

Pour utiliser le simulateur, je retiens :

– Résidence principale : 250 000 * 80% = 200 000 €.

– Tout le patrimoine hors assurance-vie : 50 000 + 50 000 = 100 000 €.

J’indique donc 300 000 € dans la case du simulateur Excel afin de connaître l’impôt que paieront mes héritiers. L’assurance-vie sera fiscalisée selon les

barèmes indiqués dans l’article joint.

Le simulateur permet de renseigner les abattements utilisés lors des donations.

Pas de problème pour la case 2, il suffit de renseigner le nombre de personnes (enfants, petits-enfants…) auxquels vous transmettez le patrimoine indiqué.

La dernière case est un peu plus technique. Si vous n’avez effectué aucune donation à la personne choisie dans les 15 dernières années, il faut laisser 0 €. En cas

de don depuis 15 ans, il faut alors indiquer le montant transmis par personne dans cette case sans dépasser le plafond indiqué (100 000 € pour les enfants, 1 594 € pour les petits-enfants et 15

932 € pour les frères/sœurs). Si vous avez déjà transmis plus que le plafond indiqué par personne, merci de nous contacter directement pour un calcul personnalisé.

En effet, les héritiers ont droit à un abattement avant calcul de l’impôt. Il est de 100 000 € pour les enfants, 15 932 € pour la fratrie et 1 594 € pour les autres

statuts pris en charge par le simulateur. Le logiciel considère que cet abattement est disponible si rien n’est indiqué dans la troisième case.

Lorsqu’on effectue une donation, cet abattement est consommé et se renouvelle au bout de 15 ans seulement. Si la succession intervient et que l’abattement a été

utilisé, il ne sera pas disponible. Les personnes qui ont déjà reçu un don peuvent donc en tenir compte en informant le logiciel de la partie de l’abattement déjà utilisée.

Exemple :

Monsieur a un patrimoine de 300 000 € hors assurances-vie et a deux enfants. Il a déjà donné 20 000 € à chacun de ses enfants il y’a 8 ans. Il souhaite

connaître la fiscalité à payer en cas de décès. Il va utiliser le simulateur 1 comme suit:

Case 1 – Patrimoine transmis : 300 000 €.

Case 2 – Nombre d’enfants : 2.

Case 3 – abattement déjà utilisé par enfant : 20 000 €.

Le simulateur Excel est réalisé avec la fiscalité des droits de succession et donation en vigueur en 2025.

bonjour

maman est beneficiaire d’une assurance vie de 10 000€ contrat de 06/2009 ouvert par son compagnon né en 1937 (pas de pacs pas de concubinage) ; cette somme est taxée de 2500 €

pourquoi ? quel est le taux ? est ce du fait del’assureur ou le tresor public

merci beaucoup

Bonjour, nous sommes un couple recomposé, mon épouse de 82 ans a d’un premier mariage 2 enfants, moi 86 ans d’un premier mariage 1 enfant, nous sommes propriétaires d’une maison estimée a 900000 euros.

Est-ce que le démembrement familial pourrait être une bonne solution.

Autrement qu’elle solution nous proposez vous

Merci

Bonjour, nous sommes un couple recomposé, mon épouse de 82 ans a d’un premier mariage 2 enfants, moi 86 ans d’un premier mariage 1 enfant, nous sommes propriétaires d’une maison estimée a 900000 euros.

Est-ce que le démembrement familial pourrait être une bonne solution.

Autrement qu’elle solution nous proposez vous

Merci

Bonjour, nous sommes un couple recomposé, mon épouse de 82 ans a d’un premier mariage 2 enfants, moi 86 ans d’un premier mariage 1 enfant, nous sommes propriétaires d’une maison estimée a 900000 euros.

Est-ce que le démembrement familial pourrait être une bonne solution.

Autrement qu’elle solution nous proposez vous

Merci

bonjour

Si je donne mon appartement en nu propriété à une de mes filles en Italie, et puisque actuellement je n’ai pas à payer de taxe foncière, ce régime sera t il changé pour ma fille lors du transfert en nu propriété pour elle?

Bonjour, je suis divorcée, j’ai 63ans, 2 enfants , 5 petits enfants , 2 maisons.

J’aimerai faire une donation partage.

1 maison 180000 euros pour 1 fils et 2 petits enfants et l’autre maison 190000 euros 1 fille et 3 petits enfants. quel serait le coût de cette donation chez le notaire . Merci d’avance

Les cases excel sont bloquées. Dommage

Bonjour,

Sur le simulateur excel pour la partie grands parents – petits enfants, vous parlez d’un abattement de 1594€ mais n’est ce pas 31 865€?

Merci

Bonjour,

C’est 31 000 en cas de don du vivant mais 1594 à la succession.

Bonjour,

1) Votre simulateur ne semble pas s’afficher sur mon iPhone.

2) Pourriez-vous me renseigner sur ce cas de figure svp :

Vers septembre 2012, des parents ont donné 115.000€ de donation à chacun de deux de leurs enfants (sur trois).

a) Si ces même parents souhaitent donner en juillet 2023, 200.000€ de donation à chacun des deux mêmes enfants (sur trois), il y aura-t-il dans ce cas un impôt à payer ou pas, et si oui : de combien ?

b) Et sinon, combien pourraient-ils redonner au maximum à chacun de ces 2 enfants en juillet 2023, sans avoir à payer d’impôts dessus ?

c) S’il y a des impôts à payer dessus, est-ce que ce sont les parents donateurs qui doivent les payer, ou bien leurs enfants bénéficiaires ?

Et : Où, quand, et comment, ces impôts doivent être t-ils payés ?

d) Que se passe-t-il pour le troisième enfant à qui ces parents n’auront pas souhaité de donner de donations, ni en 2012, ni en 2023 ?

Merci d’avance pour vos réponses,

Bien cordialement.

Félicitations..enfin un site utile….

Merci

Etant pacsé, lors demon décès je donne à ma compagne ( âgée de 75 ans) l’usufruit de ma maison (valeur 400000 euros) et la nu propriété à 3 neveux et à la petite fille de ma compagne

Quels sont les droits de succession de ma compagne et ceux de mes neveux et de la petite fille de ma compagne

Bonjour,

Je vous oriente ici vers une formation en visio car je dois faire tous les calculs afin de vous donner le détail : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

ma femme et moi voudrions faire la donation de notre maison a notre fille valeur de 280000e quel seras le montant total des frais tout en gardant usufruit au dernier des vivants

Bonjour,

Il faut d’abord estimer la valeur de la nue-propriété selon ce barème selon votre âge : https://www.corrigetonimpot.fr/bareme-usufruit-nue-propriete-valeur-fiscal-evaluation/

Puis vous passez le résultat dans le simulateur.

Bonjour.

Je souhaite savoir si chaque enfant est exonéré de 100 000 euros de chaques parents.

Sur une succession de 500000 euros, appartenant en part egal au 2 parents, au premier décès d’un des parents et 3 enfants (300000 euros d’exonerations). Sur quelle somme sera la première succession. La totalité des 500000 ou la moitié.

Sur quelle somme restante sera la succession du second parents ( y aura t ‘il une 2ème fois (300000 d’exoneration).

Merci de bien vouloir me répondre.

Je vous pose cette question, car mon banquier veut me proposer une assurance vie à moi 62 ans et mon epoux 65 ans.

Nous ne voulons pas que nos 3 enfants payent après nos décès.

Cordialement

Bonjour,

Chaque enfant à l’abattement de chaque parent donc avec 3 enfants, vous pouvez transmettre jusqu’à 600 000 € sans fiscalité.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, le simulateur ne demande pas l’âge du donataire, or passé 80 ans, les droits de donation en numéraires changent. Comment calculer dans ce cas ?

Bonjour,

Le simulateur calcule l’impôt pour les dons manuels qui ne dépendent pas de l’âge. Mais effectivement avant 80 ans et si le donataire est majeur alors il faut compte 31 865 € de plus possible.

Cordialement.

Bonjour Monsieur

Je suis le seul héritier vivant de mon oncle célibataire décédé ; ses 3 sœurs sont prédécédées et seule ma mère avait un enfant unique.

Il y a pluralité des souches mais je suis seul héritier désormais.

Puis je bénéficier du taux d’imposition à 45% étant en représentation de ma mère ?

Merci de votre réponse

Bonjour,

La représentation aurait été possible uniquement si un frère ou une sœur de votre ère était encore en vie. Du coup vous aurez le barème en tant que neveu malheureusement.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, j’ai utilisé le simulateur qui affiche 6289€ d’impot. 2 enfants, 1 bien 250000, jamais fait de donation SAUF que nous sommes 2 parents.

C’est bien abattement 100000€ par parent et par enfant ? si oui et si j’ai bien compris, l’impot serait 0€ ?

Merci pour votre réponse

Bonjour,

Le simulateur se fait par parent. Il faut donc indiquer 125 000 et l’impôt sera effectivement de 0 comme vous l’avez compris. Petit conseil : pensez à choisir « l’usufruit » au décès du premier conjoint (si vous êtes marié c’est possible, sinon il faut faire pacs + testament). Cela évitera d’alourdir le patrimoine du conjoint survivant et de prendre le risque d’avoir une fiscalité au second décès.

Bonne journée.

Bonjour

Mon père étant en fin de vie, sa maison est estimée à 240 000 euros. Nous sommes 2 freres devons nous déduire 2 x 100 000 € et ainsi payer sur 40 000 € soit 20% = 8000 € si j’ai bien compris ?

Est ce le même système pour les SCI ?

Bonjour,

Au niveau fiscalité le calcul est le bon oui; il y’aura aussi des droits de mutation que le notaire estimera au décès.

Cordialement.

Bonjour à tous,

J’ai un appartement d’une valeur de 300000€ pour lequel je souhaite donner la nue-propriété à mes 4 nièces.

N’ayant pas de descendant (divorcé sans enfant), il me semble que j’y ai droit.

Je souhaite pour cela utiliser le don manuel (appelé aussi don sarkozy) et vendre la nue-propriété à mes nièces :

– Le don sarkozy me permet de donner à chacune de mes nièces la somme de 31865 € sans impôt soit un total de 4 x 31865 = 127 460 €.

– La nue-propriété vaut 50% de la valeur du bien (car j’ai 54 ans) : 150000 €

Si :

– Je donne 31865 € à chacune de mes 4 nièces

– Je leur vend la nue-propriété pour 150000€ (soit 37500€ par personne)

Chaque nièce a donc 37500 – 31865 = 5635€ à ajouter à l’argent que je leur ai transmis.

– Chaque nièce me reverse donc 37500€ pour acheter la nue-propriété

– Chaque nièce devrait donc théoriquement être imposée sur la somme de 5635€ (impôt à 55% cela ferait 3099,25 € par nièce).

Est-ce que c’est juste et est-ce que j’ai le droit de faire ça?

Aussi j’ai vu que je peux faire un don de 7967€ qui serait cumulable avec le don sarkozy, dans ce cas, je pourrais réduire à 0 le cout réel de la nue-propriété pour mes nièces?

En vous remerciant d’avance pour vos réponses d’expert.

Bonjour,

J’aime bien l’idée et j’apprécie la réflexion stratégique mise en avant 🙂 Mais attention ici, le fisc peut y voir un abus de droit et vous redresser (opération à pur but fiscal). A mon avis, il faut laisser un délai entre le don et la vente pour s’assurer de passer hors des radars. Je vous conseille d’aller voir un notaire qui saura vous dire le temps à respecter entre les deux opérations.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonsoir

nous avons donné à chacun de nos 2 enfants un don d’argent depuis moins de 15 ans

nous voudrions leur donner une maison secondaire d’une valeur de 180000 euros en donation partage avec reserve d’ usufruit.

compte tenu des dons en argent faits précédement sur quelle base peut on estimer les frais inhérents à cette transaction ?

sachant que si j’ai bien compris la règle pour la donation partage avec réserve d’usufruit et compte tenu de notre age à mon épouse et moi (entre 70 et 80 ans) il faut prendre 70% de la valeur du bien soit 124 000 euros

à cela il faut procéder à l’abattement prévu de 100 000 euros par enfant et par parent (comme pour le don d’argent)

soit pour chaque enfant 100 000 X 2 = 200 000 euros

auxquels il faut soustraire les dons d’argent effectués.

si j’ai bien compris compte tenu de la valeur du bien 124 000 divisé par 2 (enfants) soit 62 000 euros par enfant, il aurait fallu qu’ils aient recu 200 000 – 64 000 soit 136 000 euros en don d’argent, ce qui est loin d’étre le cas.

la vraie question est à quels frais (impots ou notaire) doit-on s’attendre, j’ai lu quelque part que ce serait autour de 2% de la valeur du bien ? merci

J’ai un patrimoine immobilier de 2 millions d’euros

J’ai 55ans. Combien me coûtera des donations partage pour mes 2 enfants. Taxes et frais de notaire. En vous remerciant

Bonjour,

Je n’ai pas d’outil pour estimer les frais de notaire et le simulateur vous donnera les frais au niveau de l’impôt. Je vous conseillerais plutôt de passer par une étude en amont afin d’envisager des solutions permettant de plus grosses économies en évoquant le démembrement par exemple. L’étude coûte quelques milliers d’euros mais l’économie à terme sur la succession sera surement de plusieurs dizaines de milliers d’euros. Vous pouvez me solliciter via la rubrique « à propos » puis « formation par téléphone ». A défaut, un bon gestionnaire de patrimoine serait une bonne option.

Cordialement.

Cas du conjoint survivant( 90 ans) avec une ddv et un enfant s’ il choisit3/4 usu + 1/4 pp

Quelle fiscalité pour lui et pour l enfant

Que penser?

merci d une orientation

cordialement

Bonjour,

Vous avez des simulateurs dans la rubrique succession et des articles dans cette même rubrique où j’explique le détail du calcul pour estimer les droits.

Cordialement.

Bonjour, mon mari (75 ans) et moi (77 ans) sommes propriétaires d’une maison évaluée 300 000 €

Nous désirons faire une donation faire une donation à notre fils âgé de 7 ans avec réserve d’usufruit

Selon mon notaire, les frais s’élèveraient dans les 3600 €

Pensez-vous que ce montant est exact ,

Merci beaucoup de votre réponse

Cordialement

Bonjour,

Pouvez-vous SVP me confirmer qu’il n’y a bien aucun droit à payer dans le cas ci-dessous :

– une personne veuve fait une donation de 60.ooo,-€ à ses deux enfants (30.000,-€ par enfant). Le donateur à 86 ans, les donataires sont majeurs. Elle n’a fait aucune donation depuis 15 ans. Le simulateur donne 0,00€ d’impôts. Merci pour votre retour. Bien à vous.

Bonjour,

Oui tout à fait, il faut faire un don manuel ce qui n’engendrera pas d’impôt mais vous prendrez date sur les abattements de 100 000 €.

Cordialement.

Bonjour, votre simulateur est bien sympathique mais je ne vois pas la possibilité de mettre l’abattement à déduire pour handicap de 159000€ cumulable avec celui de 100000€, quid ?

Je m’explique, je suis en situation de handicap, ma mère veut me faire donation d’un bien immobilier de 220000€, quels seront mes frais de donation à payer au fisc et ceux à payer au notaire ?

Merci par avance, sincères salutations.

Bonjour,

Effectivement, cela ne figure pas dans le fichier. Dans votre cas, on arrive à un impôt nul au vu du montant donné et des abattements. Il y’aura des frais de mutation et de notaire mais je ne sais pas les évaluer.

Cordialement.

J’ai 78 ans. Je désire donner en nu propriété avec réserve usufruit à ma fille unique ma résidence principale. Estimation de 350000€. Aucune donation faite au paravant. Avec ses éléments peut t’on connaître les frais successoraux

Merci

Bonjour,

Vous avez les explications sur le démembrement ici : https://www.corrigetonimpot.fr/don-immobilier-succession-demembrement-fiscalite-impot-avantage-definition/

Cordialement.

Bonjour,

J’ai 2 enfants et 4 petit enfants dont 1 majeur.

Pour mes enfants , je souhaite leur faire 2 dons chacun :

1 don Sarko de 31 865 e t 1 don d’usage de 18 135 soit un total de 50 000 x 2 = 100 000

Pour mes petits enfants 10 000 chacun soit 40 000 total.

Le total de ces dons serait donc de 140 000 euros

J’aurais 80 au en août 2021.

QUESTIONS : Il y aurait ‘il des frais fiscaux de part et d’autre ?

Merci de votre réponse.

Bonjour,

A priori non. Vous avez deux articles dans la rubrique succession : un qui explique comment déclarer les dons et un qui explique comment donner aux petits-enfants. Maintenant, vous pouvez envisager de prendre un notaire et payer un peu de frais pour faire des donations partage pour éviter des soucis futurs. Je l’explique ici : https://www.corrigetonimpot.fr/donation-partage/

Cordialement.

Bonjour.

j’ai pris rendez vous chez le notaire pour effectuer une donation partage avec réserve d’usufruit de ma résidence principale envers mes deux enfants. Ce bien est estimé à 180000 euros. Le notaire me demande 4400 euros de frais puis je savoir si le montant est exacte

Merci

Bonjour,

Pour connaître la fiscalité, il faut la valeur de la nue-propriété afin de la rentrer dans le simulateur. Je l’explique ici : https://www.corrigetonimpot.fr/bareme-usufruit-nue-propriete-valeur-fiscal-evaluation/

Si vous n’avez jamais fait de dons, la fiscalité est de 0 vu votre situation. Les sommes ne sont alors pas de la fiscalité mais les honoraires du professionnel pour la prestation (ce qui ne me parait pas délirant).

Cordialement.

Bonjour ma fille est divorce depuis 4 ans elle as deux enfants de 10 et 12 ans en garde alterne tous les 15 jours elle a fait construire depuis 3 ans et ce demande qui aura la maison si il lui arrive quelque chose elle voudrais faire un testament mais lequel ?

Merci de votre réponse

Bonjour,

Vous avez plusieurs articles dans la rubrique succession qui expliquent tout ça. Si elle est non mariée avec enfants, ce sont eux qui recevront tout.

Cordialement.

Bonjour, atteinte d’un cancer métastatique, je souhaite transmettre mon appartement (résidence principale) à ma fille qui habite sous mon toit. Il a été acheté 140 000 € il y a 20 ans. Mon époux (70 ans) et moi-même(58 ans) sommes sous le régime de la séparation, mais nous étions co-emprunteurs lors de l’achat . Je sais que nous pouvons transmettre jusqu’à 100 000 € chacun, soit 200 000 € en tout. Est-ce suffisant pour transmettre aujourd’hui la totalité du bien, sachant que ma fille a peu de moyens car elle s’occupe de moi et que mon époux et moi-mêmes sommes handicapés. Merci de vos conseils. Bien cordialement.

Bonjour,

On se basera sur la valeur de l’appartement au jour du décès ou au jour du don. Donc s’il vaut aujourd’hui 200 000 € (il y’a même une bonne marge car on peut avoir un abattement de 20% sur la transmission de RP), il n’y aura pas d’impôt mais au-delà si. Faire une donation directe ne changerait rien car il faut attendre le renouvellement de l’abattement (15 ans) pour avoir un gain fiscal. Reste la solution de donner la nue propriété mais on a un risque de redressement pour abus de droit si le décès intervient rapidement après le don. J’ai expliqué le schéma ici et vous pouvez toujours voir un notaire pour évoquer un tel projet : https://www.corrigetonimpot.fr/don-immobilier-succession-demembrement-fiscalite-impot-avantage-definition/

Cordialement.

Bonjour, je voulais utiliser votre simulateur pour calculer les frais de donation aux petits enfants, mais il n’y est question que de succession.

Sauf erreur de ma part, les petits enfants peuvent bénéficier d’une donation de 31 865€ « non imposables ».

Or, si je rentre une somme de 63 000€ pour 2 petits-enfants, il est calculé une imposition de 8 351€.

Est-ce que j’ai mal compris le fonctionnement des barèmes?

Merci .

Bonjour,

Oui effectivement, je l’ai indiqué à droite du fichier parmi les 5/6 remarques.

Cordialement.

Bonjour,

Mon mari et moi-même (le plus agé ayant 60 ans) aimerions faire une donation immobilière à nos enfants (3). J’ai vu sur votre barème que l’abattement en nu -propriété est de 50% (nous aimerions garder l’usufruit).

Si nous prenons un bien de 700 000€, nous auros un abattement pour l’usufruit de 350 000, la donation sera de 350 000. L’abattement par enfant étant de 100 000€ soit 100 000€ *3 nous aurons 350 000-300 000 = 50 000€. Serons-nous impossable sur la donation sur 50 000€? Question: est-ce que l’abattement par enfant est de 100 000€ ou de 200 000€ ( c’est-à-dire 100 000€ de la part de mon mari puis 100 000€ de ma part)? En vous remerciant.

Bonjour,

Il y’a bien 100 000 € d’abattement par parent par enfant. Vous pouvez donc transmettre 300k et mr aussi! Une telle donation parait donc très intéressante avec une fiscalité nulle.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour,

nous aimerions faire une donation avec usufruit à nos deux enfants d une maison secondaire ,sa valeur 120000 euros.

quelle sera la somme que nous paierons au notaire et aux impôts?

Bonjour,

Côté droit de succession, on sera à 0 si vous n’avez jamais fait de dons. En revanche, le notaire prendra les droits de mutation qui sont versés à l’Etat. Il faut voir avec lui pour en estimer le montant.

Cordialement.

bonjour

le donateur ( grand parent) a plus de 80 ans et les donataires sont les petits enfants

la somme est de 15 000€ chacun

art 757 : pas d’impôt

MAIS si décès du donateur dans les 15 ans ,et sachant qu’il y a un héritier (enfant et père des donataires)

est ce que la somme sera rapportée à succession? du père ?

Bonjour,

Via le don manuel et l’abattement de 31 865 €, pas d’impôt lors du don. Il y’a un rapport à la succession mais qui sera sans impact puisque cet abattement n’est pas disponible vers les petits enfants à la succession. Il y’aura aussi un rapport au niveau civil mais qui n’aura un impact que si le fils ne reçoit pas la réserve héréditaire. Autrement dit, si le don de 15 000 € concerne la quotité disponible, aucun soucis! J’ai détaillé ces notions ici : https://www.corrigetonimpot.fr/heritiers-reservataires-quotite-disponible-desheriter/

simulateur ouvert en lecture seule…Où est l’intérêt…?

Bonjour,

Les cases nécessaires sont modifiables à l’infini; vous êtes le premier utilisateur à avoir un problème. Des milliers de personnes ont utilisé le simulateur sans soucis.

Cordialement.

Bonjour Mr, concernant la simulation je suis dans le cas de grand-mère aux petits enfant.

Le bien est estimé à 246000 euros. Et nous sommes 3 héritières, vu que mon père été enfant unique et qu’il est décédé. Comment puis je connaitre le montant qu’on devra payer pour la donation s’il vous plaît?

Bonjour,

Vous pouvez utiliser le simulateur violet pour la succession des grands-parents aux petits enfants.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonsoir,

mes frères ont reçu depuis plusieurs années des versements mensuels réguliers de mon père pour des projets immobiliers qui au fil des années cumulent des sommes importantes. Ce que je n’ai pas reçu. Vais je devoir payer plus d’impôts que mes frères lorsque ces sommes perçues seront réintegrées à la succession?

Si oui, comment éviter cela, mon père étant agé, plus de 90 ans. Est il possible de rééquilibrer la situation (souhait de mon père) car j’ai mainteant un projet immobilier. Faut il l’intervention d’un notaire

Bonjour,

Je conseille fortement de prendre un notaire. Il pourra faire en sorte que la donation faites aujourd’hui par votre père à vous corresponde aux anciennes faites à vos frères et à bloquer tout ces montants via la donation partage pour éviter tout conflit à terme. https://www.corrigetonimpot.fr/donation-partage/

Cordialement.

Bonjour,

Je souhaiterais savoir si une donation de 20 000 euros effectuée par ma grand-mère âgée de 96 ans est soumise à l’abattement des 31 865 euros ou non? S’il n’y a pas d’abattement, les droits de donation s’élèvent à 10%, soit 2000 euros, c’est bien ça? Je lis tout et son contraire sur la question de l’âge du donateur (+ou- 80 ans) qui impacte ou non cet abattement. Je vous remercie par avance!

Bonjour.

J’ai expliqué ça en détail à travers deux articles. Lisez d’abord celui-ci : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/ puis celui-ci sur le don aux petits-enfants : https://www.corrigetonimpot.fr/dons-donations-grands-parents-aux-petits-enfants/

Cordialement.

Bonjour.

1er mariage = ma Mère et mon Père = divorcés (1 seul enfant = moi).

Ma Mère c’est remaiée et a eut 4 enfants du 2e mariage.

Le 2e mari est décédé. (ainsi que le 1er).

Ma Mère vient de décéder

Patrimoine acquis durant le second mariage = 1 maison ( valeur # 180 000 €).

Quelle part aurai-je droit sur cet héritage ?

180 000 € à diviser entre les 4 enfants – Mais quelle sera ma part ?

Merci

Bonjour,

la part du pêre /4

la part de la mère /5

Mais tout dépend comment la maison a été acquise ? à 50/50 entre les époux ?

Bonjour, un cousin de mon père de 76 ans dont mon père est viager nourricier me fais une donation de 40 000 €.

Il n’a ni enfant ni parent.

Quelles sont les démarches que je dois faire pour encaisser le chèque qui va me servir à solder un emprunt que j’ai sur un appartement en location.

Dois je absolument le déclarer aux impots ? auquel cas combien vais je devoir payer d’impots ?

Merci d’avance pour votre réponse et vos précieux conseils.

Bonjour,

J’ai détaillé la démarche ici : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

Et j’ai expliqué les droits ici… la fiscalité va être énorme malheureusement. Le mieux est qu’il fasse une donation de moins et qu’il paie la fiscalité pour optimiser l’opération : https://www.corrigetonimpot.fr/bareme-transmission-succession-donation-droit-ligne-directe/

Cordialement.

Bjrs ma notaire me demande sde verser 300€ pour l enregistrement de la donation entre époux et en acompte sur les formalités nécessaires à l instructions de ce dossier mais avec ma femme nous avons devant notaire fait donation au dernier des vivant avec usufruit alors qu est ce est ? Et est ce obligatoire mer je suis mrs marquet j ai perdu ma femme au mois de mars merci

Bonjour, mon père, veuf, propose une donation partage concernant la maison familiale qu’il habite dans l’Aude (11). Nous sommes trois frères et sœurs. A combien s’élèveraient d’une part les frais de notaire (émolument, etc…) et d’autre part les frais de succession (impôts) sachant que le bien immobilier a été estimé en agence à 130 000€ ?

Merci de votre réponse.

Cordialement.

Bonjour,

Si vos abattements sont intacts, la fiscalité est nulle ici car il y’a 300k d’abattement. Reste à voir les frais du notaire.

Cordialement.

Bonjour, ceci est une succession assez speciale . voici le cas . notre oncle agé de 98 ans veuf sans enfants, vient de deceder , ses parents sont deja decedes ,tous ses 6 freres et soeurs sont aussi decedes . il a laisse un testament olographe chez le notaire . ce testament à 3 legataires universel . sur ces 3 ,2 sont decedes sans heritiers . donc en principe les neveux sont heritiers pour 2/3 . comment est calculé cette succession . merci pour le renseignement cordialement

Bonjour,

Ici tout va dépendre de la façon dont le testament est rédigé et s’il prévoit des remplaçants aux bénéficiaires en cas de pré-décès.

Cordialement.

Bonjour

Je suis destinataire d’un leg sans lien de parenté(bien immobilier de 100000 euros et part de sci en cours de vente de 50000 euros) .

Quels seront le coût des différents frais et notamment si je souhaite conserver le bien immobilier ? Y a t’il d’autres frais que les 60% à appliquer, comme par exemple des frais de mutations, d’enregistrement? Concrètement que vais je payer pour conserver le bien qui me tient à cœur ?

Les héritiers peuvent ils demander une réduction des legs (2 héritiers pour une succession d’environ 600 000euros) ?

Merci pour vos réponses.

Bonjour,

En plus de la fiscalité, il y’aura les frais du notaire et ils comprendront aussi les frais que vous évoquez pour l’enregistrement etc… Difficile voir impossible de les chiffrer mais le notaire le fera sans peine. Malheureusement, sur de tels successions l’impôt est énorme.

Les héritiers peuvent demander réduction uniquement s’ils sont réservataires et que le reste de la succession ne couvre pas leur réserve (voir mon article https://www.corrigetonimpot.fr/heritiers-reservataires-quotite-disponible-desheriter/).

Cordialement.

Bonjour, mon mari a herite de son papa 130 000 euros. commfnt se passera la succesion a son deces si il meure avant moi et que nous avons dépensé la moitie pour nos plaisirs par exemple. Nous avons trois enfants et sommes maries sous le regime de la communaute. merci

Bonjour,

Vous êtes sous le régime de la communauté légale ou universelle? Autrement dit, être-vous passé chez notaire pour changer le contrat de mariage en communauté universelle ou non?

Cordialement.

Bonjour,

Mon père étant décédé, la déclaration de succession, établie par le notaire, est en cours de finalisation. Au vu de cette déclaration, plusieurs questions d’ordre fiscal se présentent à moi, pour lesquelles je sollicite votre compétence, une fois encore. Je vais essayer d’être brève !

J’ai trois enfants. Il y a moins de 15 ans, mon père leur avait fait, à chacun, un don manuel de 5900€. Ils étaient mineurs, à époque. Mon père avait déclaré ces dons aux services fiscaux : le montant étant inférieur à l’abattement applicable (30 000€), nous n’avions pas eu à régler de droits.

Par testament, mon père leur a légués, à parts égales, la totalité de sa quotité disponible.

Par ailleurs, j’ai renoncé à ma succession : mes enfants sont donc aussi les héritiers de leur grand père, par représentation. J’ai toutefois utilisé la totalité de mon abattement de 100 000€, dans le calcul de mes droits à payer sur la partie taxable d’une assurance vie dont j’étais bénéficiaire.

1°) Concernant la part reçue de leur grand père en qualité de légataire, je souhaite savoir s’ils peuvent/doivent :

– Additionner le montant du leg avec celui de la donation, conformément à ce que je comprends de l’article 784 du code des impôts, soit : A = leg + 5900€,

– Additionner la part de l’abattement non utilisée à l’époque du don, soit (31865 € aujourd’hui – 5900 € = 25965 €) avec l’abattement lié à la succession (1594€), soit : B = 25965 € +1594 € = 27559€,

– Faire la différence A-B= C,

– Calculer les droits à payer sur C, en appliquant le tarif progressif.

2°) Concernant la part reçue de leur grand père en qualité d’héritiers par représentation, je souhaite savoir s’ils peuvent bénéficier (en se le partageant 1/3 chacun), du tarif progressif que je n’ai pas eu à utiliser.

Un grand merci pour votre réponse !

Bonjour,

Nous avons 2 filles et un bien estimé 250000€, nous souhaitons faire une donation.

Ma fille ainée est d’accord pour laisser cette maison à sa sœur à la seule condition qu’elle

s’engage à ne pas vendre. Lors de la donation est il possible d’inclure une clause précisant cette

condition.

Merci

Bonjour,

C’est surement possible, le notaire pourra vous le confirmer.

Cordialement.

Bonjour.

Mes parents âgés de 88 et 86 ans je suis seule enfant.

Ils veulent me faire la donation de leur maison qui a été estimée à 80 ooo€

A combien se monteront les frais en passant par un notaire.

Merci de votre reponse

Bonjour,

Si c’est le premier don, il n’y aura pas d’impôt. En revanche, je ne connais pas le montant des frais du notaire.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Lors d’un saut de génération( grand parent/petit enfant), sommes-nous obligés de faire un partage équitable entre les 3 petits enfants ?

Ou pouvons nous dans un premier temps faire un partage non équitable(car enfant d’un premier lit et plus âgé que les deux autres encore petit), mais qui deviendra équilibré avec les trois enfants par la suite avec les biens des parents ?

Merci

Cordialement,

Bonjour,

Oui c’est possible mais je vous conseille de voir un notaire pour ficeler le tout.

Cordialement.

Bonjour,

Juste un doute à lever. En cas de donation au dernier vivant, si celui-ci opte pour 100% en usufruit, les enfants paient les droits de succession sur la nue-propriété? Merci infiniment pour votre réponse. Cordialement.

Bonjour,

Oui tout à fait!

Cordialement.

Bonjour,

un très grand merci.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

J’ai 41 ans et possède la nue-proprieté d’une maison et ma mère de 78 ans l’usufruit (revenus locatifs).

Elle souhaite me donner l’usufruit car elle ne peut plus s’occuper de l’entretien de la maison.

La réunion de l’usufruit et de la nue propriété est-elle dans ce cas considérée comme un don(transmission)? et est-elle imposée comme une transmission?

Merci d’avance pour vos indications,

Bien cordialement,

Bonjour. Je l’ai expliqué ici : https://www.corrigetonimpot.fr/don-immobilier-succession-demembrement-fiscalite-impot-avantage-definition/

Cordialement.

Bonjour,

De nombreuses possibilités existent dans votre situation, il faut consulter un notaire ou un conseiller patrimonial pour faire une étude.

Cordialement.

Mon mari a eu 2 enfants avec le premier lit , moi j’ai eu 1 enfant à moi et un enfant avec lui .Nous avons une maison et 2 appartements estimés 550.000euros , 100.000euros en banque

je voudrais savoir comment pour la succession après son départ ou mon départ ???

Merci pour le renseignement

Bonjour,

Je vous suggère de voir un notaire. Le don permet d’avoir un nouvel abattement de 100k dans 15 ans. Peut-être que le don de nue-propriété serait envisageable.

Cordialement.

Bonjour,

Mes parents souhaitent me faire donation de leur résidence principale estimée à 400000 € tout en restant habiter dedans. Je suis fille unique. Donc est-il mieux de faire une donation aujourd’hui ou

faut-il attendre la succession normale après le dernier décès ? A-t-on à y gagner pour les impôts à le faire maintenant ?

Merci pour vos conseils.

Cordialement

Bonjour,

Il y’aura de la fiscalité à payer sur ce qui dépasse 31 865 € (un peu moins de 2 000 €, vous aurez le chiffre exact en utilisant le simulateur). Ensuite, les frais de notaire s’ajouteront que je ne

peux évaluer. Le notaire peut vous les indiquer avant le don si vous le souhaitez. Ils sont réglementés et seront les mêmes chez tous les professionnels.

Cordialement.

bonjour, ma mere veut faire une donation de sa maison estimée 40000 e a ma petite fille quels sont les frais de notaire a prevoir ?

Bonjour,

Nous avons 2 biens et nous avons 2 filles. Nous pensons à faire 1 SCI afin qu’elles n’aient pas à payer de succession. Est-ce exact?Y a-t-il des inconvénients concernant les SCI?

Merci d’avance

Petite remarque sur les donations.

Les parents peuvent donner chacun pour leur compte. Ce qui change le montant donné en franchise . Il n’y a pas de case pour dire si c’est 1 ou 2 parents qui donnent.

ce qui fausse le calcul.

Sinon c’est très utile.

Je suis Alenna Alison Ceci est mon témoignage sur la façon dont mon ex-amant revient à la maison .. Je veux dire un très grand merci et appréciation au grand prêtre ODUMODU pour avoir ramené mon

amant qui m’a quitté pendant presque 2 ans, je me sens comme ma vie est complètement terminée, donc un jour que je cherchais sur Internet pour recommander sort casteur qui m’aidera à ramener mon

amant, Enfin, j’ai rencontré un écrit comment tant de témoignages parler de la façon dont ODUMODU aider à rétablir la relation retour, donc je J’ai décidé de l’essayer, j’ai contacté le lanceur de

sorts appelé ODUMODU et lui ai expliqué mes problèmes, et il a jeté un sort d’amour heureusement dans les 48 heures que mon amant m’a vraiment appelé et a commencé à m’excuser pour tout ce qu’il

m’avait causé. moi de l’accepter et de vivre heureux mariage, je suis la femme la plus heureuse sur terre aujourd’hui parce que ODUMODU a fait de merveilleuses actions dans ma vie et je continuerai à

partager ce témoignage, je prie Dieu tout-puissant de te donner la force et la sagesse aider plus de gens ayant un problème similaire au mien, contactez-le. drodumodusolutions@gmail.com

Bonjour Lisa,

En cas de transfert, on garde normalement l’antériorité fiscale et les avantages associés. Vous pouvez vous rapprocher de la compagnie pour vérifier que le transfert a été fait dans les règles de

l’art et vous assurer que vous avez toujours votre date fiscale.

Cordialement.

Bonjour Thibault,

J’ai vu que, lors de la succession, les sommes provenant d’un PEP issues de versements antérieurs à 98 n’étaient pas taxées. Mais qu’en est-il s’il a fait l’objet d’un transfert d’un assureur à

l’autre en 2000 ? L’antériorité fiscale du contrat est conservée, mais en est-il de même pour les versements antérieurs au transfert et à 98 ?

Merci !

Tout dépend de vos besoins et objectifs. Une étude est nécessaire, l’impact fiscal mais aussi l’impact patrimoniale n’est pas du tout le même.

VEUVE, une petite fille, maison estimée à 155.OOOE , quel choix? donation, ou héritage à mon décès?