L’ouverture d’un PEA est régulièrement conseillée à tout investisseur. L’avantage énorme du Plan Epargne en Actions est la fiscalité lors des retraits ou de la clôture. L’impôt est particulièrement léger pour les sommes issues du PEA notamment à moyen et long-terme. Nous allons voir en détail la fiscalité du PEA à travers des exemples pour répondre aux questions suivantes :

- Vais-je payer de l’impôt sur les sommes et/ou les plus-values avec la flat-tax ?

- Comment calculer la fiscalité du PEA hors prélèvement forfaitaire unique au bout de 5 ans ? 8 ans ?

- Comment fonctionne la flat-tax et le PFU au niveau du PEA ?

- Comment remplir la déclaration d’impôt pour le PEA et la flat-tax ?

Sommaire

PEA et fiscalité : quel intérêt avant la flat-tax ?

Le Plan Epargne Actions vous permet de placer votre argent puis d’investir celui-ci sur des actions et autres produits financiers afin de diversifier votre patrimoine. Je ne reviendrai pas sur le détail du produit que j’ai déjà expliqué ici : Faut-il ouvrir un PEA ou un Compte-titres?

Nous allons nous focaliser sur la fiscalité des sommes placées sur un PEA. Comme tout produit, vous n’allez pas payer d’impôt sur les sommes placées. En revanche, dès lors que vous faites une plus-value, la fiscalité apparaît.

Exemple

Mr Corrigetonimpot ouvre un PEA et place 10 000 €.

1- S’il retire 10 000 € ou moins à terme, il n’y aura pas de fiscalité.

2- S’il retire plus de 10 000 €, l’impôt va apparaître. Mr sera fiscalisé uniquement sur la plus-value (partie des sommes qui dépasse les 10 000 €).

La clôture d’un PEA sans plus-value n’engendrera aucun impôt à payer.

Deux impôts sont pris sur le PEA à la sortie : prélèvements sociaux et flat-tax ou impôt.

Le premier avantage du PEA par rapport à d’autres produits est le suivant : la fiscalité sera prise au moment de la sortie (rachat des sommes ou clôture). C’est non négligeable car habituellement, le fisc ponctionne au fil de l’eau ce qui vient amputer le rendement.

Comme tous les revenus mobiliers, le placement va subir deux impôts : les prélèvements sociaux ET l’impôt sur le revenu. Ces derniers seront calculés sur une même base, ce sont des ponctions différentes et indépendantes.

Exemple

Mr Corrigetonimpot a placé 10 000 € sur son PEA et récupère 11 000 € à la sortie.

1- Il va être imposé sur la plus-value soit 1 000 €.

2- Le fisc va prendre les prélèvements sociaux calculés sur une base de 1 000 €.

3- Le fisc va aussi prendre l’impôt sur le revenu calculé sur une base de 1 000 € (et non pas sur une base de 1 000 desquels on aurait enlevé les prélèvements sociaux).

Les prélèvements sociaux sont de 17.2% : ils existent pour tous les placements et sont incontournables. Le PEA n’échappe pas à la règle. A chaque retrait, vous serez prélevé de 17.2% sur les plus-values. Dans notre exemple, Mr Corrigetonimpot va donc payer 1 000 * 17.2% soit 172 €. Reste à savoir comment sera calculé le second impôt (impôt sur le revenu).

PEA et impôt sur le revenu : 5 ans, 8 ans et flat-tax.

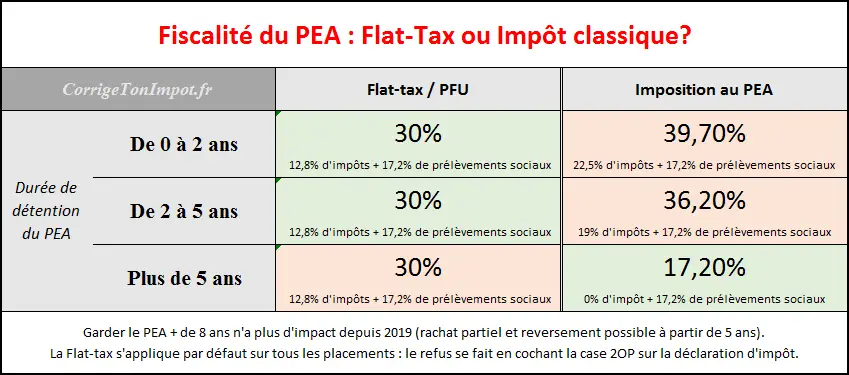

Si les prélèvements sociaux sont incontournables, le PEA va s’avérer très bon pour éviter l’impôt sur le revenu. Il faudra être vigilant car les règles se compliquent avec deux choix possibles :

- Vous pouvez opter pour la fiscalité relative au PEA : le taux fiscal va alors dépendre de la durée de détention du PEA avec trois dates clés : 2 ans, 5 ans et auparavant 8 ans.

- Depuis deux ans, il est possible de ne pas subir la fiscalité du PEA selon la durée de détention afin de la remplacer par la flat-tax (aussi appelée prélèvement forfaitaire unique) qui est de 12.8%.

Nous allons donc voir en premier temps comment fonctionne la fiscalité attractive relative au PEA selon la durée de détention (avant 2 ans, avant 5 ans et après). Puis, nous étudierons la flat-tax afin de voir comment faire le meilleur choix lors de la déclaration d’impôt.

Fiscalité du PEA hors flat-tax selon la durée de détention : il faut aller au bout des 5 ans !

La plus-value lors du retrait va subir 17.2% de prélèvements sociaux et un taux d’impôt sur le revenu qui va dépendre de la durée de détention. Il faut donc regarder combien de temps il y’a eu entre le moment du retrait (ou de la clôture) et la date d’ouverture du PEA.

- Si le PEA est ouvert depuis moins de 2 ans, le fisc va prendre 22.5% d’impôt sur le revenu.

- Si le PEA est ouvert depuis plus de 2 ans et moins de 5 ans, le fisc prendra 19%.

- Si le PEA est ouvert depuis plus de 5 ans, les plus-values sont exonérées d’impôt sur le revenu !

Exemple

Mr Corrigetonimpôt a un PEA ouvert depuis 4 ans. Il a versé 1 000 € et le clôture; il récupère 1 500 €.

1- La plus-value est fiscalisée, soit une base de 500 €.

2- Le fisc prend les prélèvements sociaux soit 500*17.2% = 86 €.

3- L’impôt sur le revenu est à payer au taux de 19% ici. 500 * 19% = 95 €.

Notons que si Mr attend une année de plus afin que son PEA passe la barre des 5 ans, il n’aura que les prélèvements sociaux à payer.

L’énorme intérêt du PEA se situe ici. Pouvoir éviter l’impôt sur le revenu à travers un placement qui permet d’avoir une plus-value potentielle forte à moyen-terme est exceptionnel. Le gain fiscal peut vite être très élevé. Il va de soi qu’à l’inverse, faire un retrait avant 5 ans s’avère très inefficace (d’où l’intérêt d’ouvrir un PEA dès que possible pour prendre date). Notons quand même qu’une exception assez rare permet d’éviter l’impôt en cas de retrait avant 5 ans : le rachat du PEA en vue de créer ou reprendre une entreprise dont un membre familial assurait la direction.

PEA au bout de 8 ans sans le prélèvement forfaitaire unique : à quoi ça sert ?

La date clé du PEA est donc 5 ans de détention puisqu’on devient exonéré d’impôt sur le revenu. Pourtant, la date des 8 ans de détention est aussi souvent mise en avant.

Cette dernière n’a rien à voir avec la fiscalité. Qui plus est, cette date n’a plus d’utilité depuis la loi PACTE. Il se trouve qu’avant, si vous faisiez un rachat après 5 ans, mais avant 8 ans, vous étiez obligé de tout prendre sur votre PEA et de le clôturer. Vous étiez exonéré d’impôt mais il fallait en rouvrir un nouveau et attendre 5 ans pour recommencer. Si vous patientiez 8 ans pour faire le retrait, il était alors possible de faire un rachat partiel et de laisser le PEA ouvert.

- A bout de 5 ans, le PEA était exonéré d’impôt sur le revenu mais impossible de faire un rachat partiel.

- Au-delà de 8 ans, le PEA était toujours exonéré d’impôt mais il devenait possible de faire un rachat sans devoir clôturer le PEA. Les versements devenaient impossibles après le premier rachat.

Ces contraintes disparaissent avec la loi PACTE . La seule chose à retenir est donc l’exonération d’impôt sur le PEA au bout de 5 ans; la date des 8 ans n’a plus d’importance. Reste à voir l’alternative du prélèvement forfaitaire unique qui est entrée en vigueur.

PEA et Flat-Tax ou PFU.

La Flat-tax aussi appelée PFU est entrée en vigueur et vient impacter la fiscalité du PEA. La Flat-tax prévoit que :

- Tous les revenus de capitaux mobiliers (dont le PEA) peuvent être imposés à la Flat-tax au lieu du système habituel.

- La Flat-tax est de 30% et s’applique sur la plus-value. Attention, ces 30% comprennent les 17.2% de prélèvements sociaux et 12.8% d’impôt sur le revenu.

- En cas d’option pour la Flat-tax, tous les produits bancaires la subissent (si vous optez pour le PFU concernant le PEA, la Flat-tax s’appliquera aussi sur vos revenus d’assurance-vie, de compte-titres etc….).

Au niveau de l’impôt sur le revenu, le PEA peut donc subir la Flat-tax au lieu des taux vus précédemment selon la durée de détention. Les 17.2% de prélèvements sociaux ne changent pas, il suffit donc de regarder si la Flat-tax de 12.8% est mieux ou non.

- En cas de rachat sur le PEA avant 2 ans : la Flat-tax de 12.8% est meilleure que le taux d’imposition du PEA de 22.5%.

- En cas de retrait sur le PEA entre 2 et 5 ans : le PFU de 12.8% est mieux que le taux du PEA de 19%.

- Dès lors que vous rachetez après 5 ans : il faut absolument éviter le prélèvement forfaitaire unique de 12.8% afin de bénéficier du taux d’imposition à 0%, principal avantage du PEA.

Le choix parait assez simple à première vue, mais il faut rester très vigilant. D’une part, le choix du PFU s’appliquera à vos retraits sur le PEA mais s’étendra alors à tous vos placements bancaires sur l’année en question : Comment marche la Flat-tax / PFU sur vos placements ? Il faut donc étudier la fiscalité de manière globale et non pas seulement sur le PEA si vous avez des retraits par ailleurs. D’autre part, la Flat-tax devient le mode de prélèvement par défaut. Il est nécessaire d’être attentif au moment de la déclaration d’impôt si vous voulez la réfuter.

Fiscalité du PEA : le choix ou non du PFU ou Flat-tax se fait lors de la déclaration d’impôt.

La banque prendra la Flat-tax par défaut en cas de retrait sur le PEA avant 5 ans afin de la reverser au fisc (tout comme les 17.2% de prélèvements sociaux). C’est donc une bonne nouvelle puisque cette option est la meilleure.

Dans l’optique où la Flat-tax ne vous intéresse pas, ce sera à vous de vous manifester lors de la déclaration d’impôt en N+1 en cochant une case spécifique. Le fisc vous remboursera alors les 12.8% de PFU pris sur votre PEA et appliquera la fiscalité selon la durée de détention. J’ai détaillé la démarche à suivre lors de la déclaration d’impôt et les impacts ici : PFU et Flat-tax : la déclaration d’impôt permet de le refuser via la case 2OP.

bonjour et merci pour ces éclaircissements

pouvez vous mme dire svp ,dans quelle case de la déclaration doit on noter la plus value qui va bénéficier d’un abattement de 65%?

merci

Bonjour,

C’est à vous de calculer l’abattement pour le mettre en 3SG.

Bonjour,

Merci encore pour cette explication….

Encore une fois, le GROS Problème de ce PFU (Flat Tax à 30%) est qu’il s’applique globalement à TOUS les revenus financiers sur une année ou non (Choix de la « fameuse » case 20P !!)

Imaginons que je sois soumis à un taux d’imposition de 41%… J’ai donc logiquement tout intérêt à CONSERVER le PFU par exemple sur mes revenus obligataires de Crowfunding immobilier (Raizers, Clubfunding, Immocratie, WeSEED, etc, etc… je fais pas de pub promis 😉 )

Ces platefomes prélèvent A LA SOURCE le PFU (17,2% + 12,8%) de 30% sur mes coupons reçus et les versent direct à l’état… DONC si j’ai fait un gain brut de 1000, la plateforme garde 300 et me reverse 700 nets…

Je vais donc déclarer ces sommes dans les cases de la rubrique 2 de la déclaration, (en réalité elles sont déjà préremplies par le fisc) MAIS ça n’aura absolument AUCUN impact (puisque j’ai déjà été prélevé du PFU) A MOINS… que je ne coche la case 20P… (Mon fils qui a aussi des revenus Crowfunding mais étant faiblement imposé, va donc lui COCHER cette case pour « bypasser » la Flax Tax, et se faire rembourser la partie IR (selon son imposition, 11% par exemple)

MAINTENANT LE GROS SOUCI…. C’est que SI cette MEME année fiscale, j’ai effectué des retraits sur mon PEA qui est en plus value… Je vais être confronté à un choix difficile nécessitant des simulations (Toujours en partant de l’hypothèse de mon TMI à 41%)

SOIT je reste sur le PFU pour TOUS mes revenus financiers (donc à 30%), j’optimise les gains du Crowdfunding, donc des mes coupons obligataires qui ne seront imposés QUE à 30%…. MAIS je viens de soumettre mes gains de rachats de PEA également à la Flax Tax…. ALORS que dans l’idéal j’aurais pu avoir uniquement une imposition de 17,2% de PS et 0% d’IR, je me prends 30% de PS+IR sur ces gains (en laissant donc DECOCHEE la case 20P)

SOIT, je décide d’ACTIVER la case 20P pour « court-circuiter » le PFU de 30%, et donc ne payer QUE 17,2% et 0% d’IR sur mes gains PEA… mais en faisant ça je soumets mes gains obligataires à PS+IR (au lieu de 30% au total)… et vu mon TMI ça peut faire mal

Je vais donc devoir « sacrifier » l’optimisation de l’un de ces deux revenus financiers qui n’ont PAS à la base les mêmes règles fiscales (et là j’en ai mis que deux… imaginons si en plus je rajoute des rachats d’assurances vie, etc, etc..)

En fait ça va se jouer aussi sur le « poids » de chaque source de revenus dans mon calcul… C’est pas la même chose si 95% de mes gains annuels viennent de coupons obligataires, de livrets, etc.. que je n’ai que 30% de gains de ces revenus et 70% de gains sur mon PEA de plus de 5 ans.

Qu’en pensez vous ? Mon raisonnement est il le bon ?

(je n’ai même pas parlé des histoires de case 2BH etc à remplir si on ne choisit l’option 20P, concernant la CSG déductible qui je crois n’est pas déductible en cas de choix PFU… mais je maitrise mal ce point, ça n’est pas clair)

INFO IMPORTANTE : Si je puis me permettre, une info que vous n’avez pas mentionné dans votre article sur la case 20P, est que au stade final de la Déclaration fiscale, sur la dernière page qui invite a signer numériquement la déclaration, et qui reprend le calcul complet de l’impot à payer et donne une estimation, l’algorithme du fisc AVERTIT avec un message en dessous de montant de l’impôt, qui dit en gros un truc du genre : »Au vu de votre situation, nous vous recommandons d’activer (ou désactiver) la Case 20P »…

C’est important de le rappeler car en fait la déclaration annuelle fait aussi office de simulation avant de la valider

merci (désolé pour la « tartine »)

Bonjour,

Oui la généralisation de la flat-tax ou non à tous les revenus de capitaux mobiliers empêche l’optimisation. On aimerait dissocier mais c’est impossible. Attention, le logiciel se trompe parfois, il faut faire les 2 simulations et garder celle qui engendre le moins d’impôt.

Bonjour,

Je suis retraité de la fonction publique j’ai un PEA de plus de 5 ans, je souhaite partir vivre en Espagne et devenir résident de ce pays est-ce que je devrai régler les prélèvements sociaux de 17,2%.

Merci

Bonjour,

Oui, comme expliqué dans l’article les 17.2% sont inévitables.

Bonjour Thibault,

J’aimerai savoir si vous confirmez votre réponse compte-tenu de ces éléments:

Fiscalité sur les produits de placement

NB : Les revenus de capitaux mobiliers réalisés par des non-résidents ne sont pas soumis

aux prélèvements sociaux. Il est conseillé – afin d’éviter tout prélèvement par les organismes

financiers – de transmettre l’attestation n°5000 certifiant de la résidence fiscale à

l’étranger et visée par les autorités du pays de résidence.

Merci.

Patrick

Je vous conseille de payer un spécialiste pour avoir le détail complet. Il y’a une différence entre la plus-value réalisée quand vous étiez résident français et son traitement au départ à l’étranger de la plus-value qui sera réalisée une fois la-bas. Tout dépend de la convention entre les 2 pays et de l’application de l’exit tax ou non. Mais l’annulation des PS est assez rare et je n’en vois quasiment jamais.

Bonjour, j’ai un PEA depuis 1994, j’ai acheté, en tout, pour 11440€ de parts sociales qui ont été déposées dessus petit à petit. Dernièrement j’ai racheté ces parts sociales et les ai mis sur un pivot PEA, où il y avait déjà 388€. Ces 11828€ ont été transférés dans une autre banque et de là, je les ai mis sur mon compte chèque. Ce que je ne comprends pas, c’est que j’ai eu des prélèvements de 777€, alors que la plus grande partie de la somme n’est pas de la plus value. Pourriez-vous me dire si c’est normal ou pas. Moi je pense que non, mais la banque ne veut rien savoir, car le calcul est automatique, d’après eux.

Merci d’avance pour votre réponse.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour ,

J ai un PEA qui va avoir 5 ans . Je souhaite faire un retrait :

J ai mis 50000€ et fait 20000 de plus value .

Si je retire 15000 , considère t on qu ils font partie des 50000 déposé ( donc pas d impôt ) ou alors que dans ces 15000 il y a une part proportionnelle aux sommes ci dessus de dépôt et de + value et donc une part de ces 15000 sera imposé aux prélèvements sociaux ?

Merci d avance

Bonjour,

De mémoire c’est un produit en croix donc il y aura une partie de plus-value dans le montant du retrait.

Cordialement.

C’est comme pour les assurances vie il me semnble

Si j’ai une AV avec 100K de versement, et 10K de gains, lors d’un rachat de 10K par exemple, l’assureur ne va pas me verser la plus-value

Il va prendre en proportion du capital vs les gains

Donc 9K de capital et 1K de gain

Il faut le voir comme un gateau ou le capital serait la garniture du gateau, et les gains seraient la croûte externe… Quand on demande une part du gateau (un rachat partiel), on obtient donc une partie en garniture (capital) et en croûte (gains) en proportion

J ai des doutes sur les prélèvements sociaux , dans un pea de vingt ans des plus values et des moins values se sont faites successivement , après de nombreux allers retour pour rattraper , il existe maintenant une petite plus value , sur quoi les prélèvements sociaux seront exécutés ? Les plues values qui ont rattrape les moins values rentreront elles en ligne de compte ?

Bonjour,

Il me semble qu’ils seront calculés sur la plus-value globale au jour de la sortie (donc différence entre montant placé et montant retiré). Mais à vrai dire je n’en suis plus certain, si quelqu’un a la réponse?

17.2 % de prélèvement sociaux apres 5 ans … à une époque ou on se prends 7% d’inflation l’année, encore une aberration de fiscalité à la française!

Bonjour,

Comment fonctionne la fiscalité sur la succession d’un PEA de 1992.

Les droits de succession sont ils sur la valeur totale ou uniquement sur les versements.

VALEUR TITRES 46363€

VERSEMENTS 23437€

PLUS VALUE 22925€

Merci

Bonjour, votre article est très complet, mais j’ai du mal à comprendre l’articulation entre la durée de détention du PEA, et la durée de détention des titres qui sont à l’intérieur. Voici mon cas personnel : j’ai un vieux PEA de décembre 1999 dont je ne me suis jamais servi, avec 12€ en espèce et de 33€ d’un tracker CAC40. Donc rien.

Je dispose aussi bien sûr d’un compte titre ordinaire, et de 1000 € de liquidité avec lesquels je souhaite boursicoter, par exemple acheter une action LVMH à environ 850€.

Si je place ces 1000€ sur mon vieux PEA, que j’achète avec mon action LVMH, et que j’attends qu’elle monte un peu, par exemple à 900€. Je choisis de retirer mes 1050€ un mois après les avoir versés sur ce vieux PEA, comment serais-je imposé de ces 50€ ? Juste la CGS/RDS, ou bien également l’IR ? Si je suis également imposé pour l’IR, quel serait l’avantage par rapport au compte titre ?

Merci d’avance

Bonjour,

On ne tient compte que de la date d’ouverture du PEA et après la fiscalité est celle indiquée dans l’article. La date de versement ou de retrait n’a pas d’importance ici pour le calcul.

Cordialement.

Bonjour,

Super Article , merci. Cependant je ne comprends pas la phrase suivante :

« Dans l’optique où la Flat-tax ne vous intéresse pas »

qui pourrait être intéressé par payé 12.8% de taxe supplémentaire sur les bénéfices du PEA?

je ne comprends pas trop la logique?

Merci pour votre réponse!

Bonjour,

La flat tax s’applique sur le PEA mais aussi sur tous les autres revenus de capitaux mobiliers : compte titres, ass-vie etc…. On a des situation où on est perdant sur le PEA a accepter la flat-tax mais gagnant sur le reste avec un gain global meilleur en prenant la flat-tax.

Cordialement.

Bonjour. J’ai demandé un retrait partiel sur mon PEA comprenant les dividendes reçus en 2020 de l’entreprise sont j’étais actionnaire et une grande partie du capital. Les dividendes avaient subi le PFU , la banque m’a prélevé les prélèvements sociaux sur la totalité. Les années précédentes, j’avais demandé à la Dgfip un dégrèvement pour double imposition puisque ces dividendes soumis au PFU avaient été déclarés au titre de l’IR. Est-ce encore applicable ? Et si oui est-ce que la base est seulement celles des dividendes ou la totalité du retrait du PEA. Merci par avance de votre aide précieuse

Bonjour,

Alors là je préfère passer mon tour et vous orienter vers un avocat fiscaliste. Je suis déjà surpris que vous puissiez intégrer des dividendes de votre entreprise au PEA. Si il s’avère que les PS sont à payer par l’entreprise, alors effectivement je ne vois pas pourquoi les payer à nouveau dans le PEA. Mais j’avoue ne pas saisir comment vous pourriez avoir ces revenus sur les deux tableaux.

Cordialement.

Merci pour votre réponse. Je vous rassure tout est normal. Les entreprises non cotées (grand cabinet d’audit et de conseil au cas présent) peuvent verser les dividendes sur le Pea quand le PEA a été ouvert à l’occasion de l’achat des actions de l’entreprise. L’entreprise les verse après avoir appliqué le PFU. Et comme la banque prélève les prélèvements sociaux quand les dividendes sont sortis du PEA, ces PS sont payés deux fois à la DGFIP. Cordialement

Ha oui je comprends mieux. Effectivement on a alors deux fois les prélèvements sociaux ce qui pose soucis.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

je n’arrive pas à comprendre comment est calculé le pourcentage prélevé sur la plus-value lors d’un retrait partiel sur un PEA de plus de 8 ans. Mon établissement bancaire me dit que le calcul est fait sur la Plus-value totale du Plan ramené au prorata du montant du retrait.Pour moi une plus-value est effective le jour de la cession donc c’est celle dégagée lors du retrait partiel entre l’achat de départ des actions et le montant de la vente de ces mêmes actions. En quoi la plus-value totale du PEA intervient-elle?Résultat sur 21 000 de cession je me retrouve avec 3 000 de taxes

Bonjour,

Oui on fiscalise seulement une partie de la plus-value. Si vous rachetez la moitié de votre portefeuille, on comptabilise la moitié de la plus-value seulement. La formule utilisée est la suivante : prix de cession – ((prix total d’acquisition*prix de cession)/valeur du portefeuille)

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Merci pour ce dossier complet.

Je serai bientôt résident Suisse sur l’année 2021, et souhaiterai transférer mon PEA en Suisse. Est-ce possible?

Si ce n’est pas possible, est-ce que la clôture ou le retrait partiel est imposable en France sur mes revenus 2021, ou bien le statut de résident étranger m’exonère de l’imposition sur 2021. Et quid si je clôture en 2022?

Dernière question, si je transferts mes titres sur des produits financiers dans une banque suisse, est-ce que cela sera considéré comme un retrait partiel, et donc serai-je soumis à l’imposition française ou pas ?

Merci par avance pour votre retour, qui sera grandement apprécié.

Bien cordialement,

ES

Bonjour,

A ce niveau, il faut solliciter un gestionnaire de patrimoine ou un avocat fiscaliste pour vous accompagner sur ce genre de questions. Il faudra étudier la convention entre la France et la Suisse pour voir les règles au niveau du PEA et anticiper les impacts qui peuvent être très importants.

Cordialement.

Bonjour,

j’ai un PEA de plus de 8 ans sur lequel j’ai enregistré une moins value de 12000€.

Comment puis-je déclarer cette moins value dans mon IR,

la déclaration des Moins values impose t -elle obligatoirement la clôture de mon pea

Très cordialement

Stéphane

Bonjour,

Pour le PEA, le traitement fiscal se fera à la sortie. De mémoire, les moins-values sur les revenus mobiliers se déclarent dans les cases 2AR, 2AQ etc… mais je suis quasi certain que c’est impossible d’y déclarer une moins-value d’un PEA non clos.

Cordialement.

Bonjour, j’ai ouvert un PEA et un compte titre en décembre 2020. J’ai commencé à verser de l’argent sur les 2 dans la « poche » compte courant, sans faire d’achat de titres pour le moment. Je ne suis pas imposable. Que dois-je indiquer sur ma déclaration d’impôt? Si je reste non imposable, quel type de prélèvement choisir PFU ou classique?

Bonjour,

S’il n’y a pas de mouvements, il ne devrait rien y avoir sur la déclaration normalement.

Cordialement.

Bonjour,

Mon PEA a plus de 10 ans. J’ai gagné 30K sur ces dix ans. Je souhaite désormais tout vendre: nous sommes d’accord; je vais payer 17,2% en frais? C’est beaucoup mais c’est tout?

Bonjour,

Oui, ce sont les prélèvements sociaux et non des frais mais il n’y aura rien d’autres. Croyez le ou non mais c’est un des taux fiscaux les plus légers en France!

Cordialement.

Bonjour,

Vous indiquez dans le tableau ci-dessus qu’en cas de non option pour le barème de l’IR, les gains d’un PEA de plus de 5 ans seraient en cas de retrait soumis à la flat tax. Or, il me semble que la flat tax ne s’applique jamais dès lors que le PEA a plus de 5 ans.

De plus, vous ajoutez que » dans l’optique où la Flat-tax ne vous intéresse pas, […] Le fisc vous remboursera alors les 12.8% de PFU pris sur votre PEA et appliquera la fiscalité selon la durée de détention. » Là encore je me pose des questions. En cas d’option pour l’IR, les gains imposables ne sont-ils pas ajouter aux autres revenus financiers et imposer en fonction du taux marginal d’imposition du foyer fiscal. Si effectivement les gains sont imposés à 22,5 % ou 19 % pouvez-vous me trasmettre les articles du CGI ou le BOI qui traite du sujet.

Je vous remercie

Pouvez-vous éclairer ma lanterne ?

Bonjour,

De mémoire, le Sénat avait validé que la flat-tax serait prise par défaut sur les rachats anticipés de PEA avant 5 ans… mais rien n’est dit sur le fait qu’elle ne soit pas prise après. Je suis d’accord avec vous sur le fait que « normalement », la flat-tax ne doit pas s’appliquer sur un retrait après 5 ans (elle n’est jamais intéressante après 5 ans). Cela étant, je n’ai pas encore pu le vérifier dans la pratique. Par défaut, je préfère donc être prudent et préciser qu’il faut la refuser « au cas où ». J’ai pu le voir sur des PEL exonérés ou le PFU de 12.8% s’applique par défaut au lieu de 0% avec une obligation de le réfuter en N+1… Pourquoi pas sur le PEA donc! Je n’ai malheureusement pas eu de déclarations fiscales avec ce même cas sur un PEA de + de 5 ans.

Pour votre second point, c’est surement mon emploi de « durée de détention » qui est inapproprié. Je parlais ici de la durée de 0 2 ou 5 ans. Donc effectivement, le refus du PFU fait que ce sera imposé à 22.5% ou 19% (et 0% si après 5 ans mais option qui n’est normalement pas possible…). Je ne parlais pas de la durée de détention de 0 4 8 ans des comptes-titres!

Cordialement.

Bonjour

Il semble que non: les plus-values sur un PEA de plus de 5 ans n’étant pas imposables, ne sont pas considérées comme de même nature que les moins- values sur des titres. Voir BOFIP

https://bofip.impots.gouv.fr/bofip/2841-PGP – section 10

Par contre, les moins-values constatées sur le même type de PEA auraient été imputables sur des plus-values d’autres titres, mais ce n’est pas votre cas.

« les moins-values constatées à l’occasion de la clôture d’un PEA ou PEA-PME de plus de cinq ans, sous réserve du respect de certaines conditions (CGI, art. 150-0 A, II-2 bis ; cf. II-C § 300) ; »

Bien cordialement.

——————————————————

Question sur PEA de + 5 ans et – de 8 ans cassé.

1) moins values sur titres reportables de 180 000 €

2) plus values sur PEA cassé de 7 ans 160 000€

a) taxation classique du PEA : 17.20 % sur 160 000 €

b) flat tax: imputation des 160 000 sur le déficit reportable de 180 000.

– A payer 0

– reste moins values à reporter de 20 000€

Est ce que l’option b est possible?

merci et félicitations pour la clarté de vos présentations.

Bonjour,

Merci pour votre message. Malheureusement, vous me posez une colle…! Je ne préfère pas m’aventurer à répondre, à mon avis peu de gens ont vu le sort des imputations des PV et MV sur PEA avec la flat-tax. Si quelqu’un a eu le cas et sait répondre ici?

Voir ma réponse du 19 Septembre, mal positionnée dans la liste…

Merci!

Bonjour,

J ai un pea ouvert en 2000. Mon taux hidtorique de prelevements sociaux est de 10%. J ai fait des dividendes de mes actions en 2022, jai fait un retrait en 2022. On est bien d accord que on me retire 10% de prelevement sociaux et ensuite je ne declare pas mes dividendes dans ma declaration d impot 2023 ? Si je fais une plue value en revendant mes actions europeennes, et que je fasse un retrait, je ne paierai que mon taux de prelevement historique et aucune declaration de ces plue values dans ma declaration d impot due au fait que les gains du PEA sont exonéres d impot pour les PEA de plus de 5a, 8a et plus comme le mien ?

Merci de votre reponse.