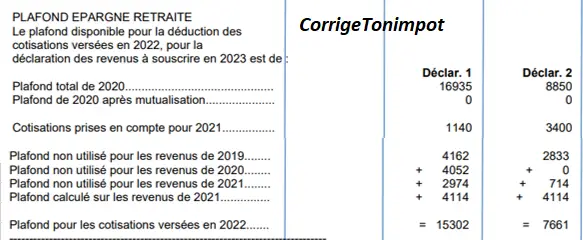

Si vous avez déjà été jusqu’à la fin de votre avis d’imposition, vous êtes alors tombé sur la ligne « Plafond épargne retraite » indiquant des montants déductibles des impôts. Sur l’avis d’impôt 2025 figurent plusieurs plafonds épargne retraite non utilisés des années passées. À quoi servent ces plafonds ? Êtes-vous passé à côté d’une déduction ? On fait le point sur la signification de ces plafonds retraite, leur calcul et leur utilisation via des exemples chiffrés.

L’article en bref : Comprendre le plafond épargne retraite

- Le plafond épargne retraite est calculé chaque année par le fisc et basé sur 10% des salaires imposables ou 10% du PASS (Plafond Annuel de la Sécurité Sociale).

- Il est utilisé pour déterminer le montant maximum déductible des impôts sur les versements effectués dans des produits d’épargne retraite (PER, Madelin, etc.).

- Les montants investis dans des placements éligibles sont déductibles des impôts, mais seulement dans la limite du plafond disponible. Les plafonds épargne retraite non utilisés sont reportables pendant 3 ans.

- Les types de placements concernés sont le PER individuel, PERCO, Madelin et autres produits d’épargne retraite. Les contributions patronales et salariales à ces régimes impactent aussi le plafond.

- Pour optimiser les plafonds épargne retraite, utilisez d’abord le plafond le plus ancien pour éviter de le perdre après 3 ans. Vous pouvez aussi mutualiser les plafonds entre conjoints (mariés/pacsés) pour maximiser la déduction.

- Les montants investis doivent être déclarés dans les cases spécifiques (6RS, 6SS, 6QR, etc.) de la déclaration d’impôt pour bénéficier de la déduction. Le calcul du plafond utilisé se fait automatiquement si les cases sont correctement remplies.

- Le gain fiscal dépend de la tranche marginale d’imposition du contribuable. Optimiser l’utilisation du plafond épargne retraite peut permettre une réduction d’impôt significative si les placements sont adaptés à la situation du contribuable.

Sommaire

- Plafond épargne retraite : comment les impôts le calculent ?

- Déduction via le plafond épargne retraite : comment baisser son impôt ?

- Déduction de l’impôt via le plafond épargne retraite : quels sont les placements concernés?

- Plafond épargne retraite non utilisé : vais-je le perdre ? Comment les optimiser ?

- Comment déclarer les plafonds épargne retraite sur la déclaration d’impôt ? Quelles cases pour les déductions ?

- Ce qu’il faut retenir sur les plafonds épargne retraite

Plafond épargne retraite : comment les impôts le calculent ?

Ces plafonds sont calculés par le fisc automatiquement chaque année. Le montant dépend soit de vos salaires imposables, soit du plafond annuel de la sécurité sociale (PASS). Le PASS est un référentiel fixé chaque année qui sert de base au calcul des cotisations sociales. Il est de 47 100 € pour 2025 et 46 368 pour 2024. Pour chaque année, les impôts vont calculer deux chiffres :

– 10 % de vos salaires imposables (soit les salaires déclarés moins 10% ou frais réels).

– 10% du PASS.

Le chiffre le plus important des deux sera retenu. Il sera enregistré et indiqué à la fin de votre déclaration d’impôt comme plafond épargne retraite.

Exemple :

Sur la déclaration 2025 des revenus 2024, Monsieur corrigetonimpot a 30 000 € de salaires imposable. Sa femme a 47 000 € de salaires imposable. Le PASS est de 46 368 € pour les français en 2024.

1) Calcul du plafond épargne retraite de Monsieur : 10% des salaires donne 3 000 € et 10% du PASS 4 637 €. Le plafond retenu pour Mr sera 4 637 €.

2) Calcul du plafond épargne retraite de Madame : 10% des salaires donne 4 700 €. C’est meilleur que 10% du PASS (4 637 €). Le plafond retenu pour Mme sera de 4 700 €.

Déduction via le plafond épargne retraite : comment baisser son impôt ?

Pour ceux qui découvrent l’existence de cette notion, je préfère vous annoncer la mauvaise nouvelle tout de suite : un plafond non utilisé ne va pas vous donner droit à une baisse miracle de l’impôt. Alors à quoi sert-il ? Il existe en France plusieurs placements qui ouvrent droit à une déduction fiscale. Le fait de placer 1 000 € sur un produit va permettre de déduire 1 000 € sur la déclaration d’impôt l’année suivante. Cet avantage fiscal est plafonné… d’où l’utilité du plafond ! Une personne qui a un plafond épargne retraite disponible de 4 000 € et qui fait le choix de placer 5 000 € sur un placement ouvrant droit à une déduction verra son avantage fiscal limité. Seulement 4 000 € sur les 5 000 € versés seront déduits des impôts à cause du plafonnement.

Pour aller plus loin, sachez que les plafonds sont conservés et utilisables pendant 3 ans. C’est pour ça que vous voyez apparaître le plafond de l’année en cours mais aussi ceux des 3 dernières années. Nous verrons plus loin dans quel ordre ils sont utilisés et comment optimiser la situation.

Exemple :

Mr a 4 000 € de plafonds épargne retraite non utilisés pour 2021, 2022 et 2023 et il aperçoit un plafond 2025 calculé sur les revenus 2024 de 4 000 € également. Cela signifie qu’il peut déduire jusqu’à 16 000 € s’il place sur un placement éligible au dispositif (voir ci-après pour la date retenue du placement).

1) Mr place 15 000 € sur un placement permettant de déduire les sommes versées. Les 15 000 € seront déduits en totalité avant calcul de l’impôt. Restera un plafond épargne retraite disponible de 1 000 € seulement pour les années suivantes.

2) Mr place 20 000 €. Seulement 16 000 € seront déduits avant le calcul de l’impôt. Mr n’aura pas l’avantage fiscal sur les 4 000 € restants à cause du plafonnement.

Déduction de l’impôt via le plafond épargne retraite : quels sont les placements concernés?

Attention, partie technique ! Tout d’abord, notons ici que l’on parle d’une déduction de l’impôt (et non d’une réduction ou de crédit d’impôt). Cela signifie que le gain fiscal dépend de la tranche d’imposition du particulier. Une personne qui place 1 000 € pour les déduire verra son impôt diminuer de 1 000* la tranche fiscale.

Exemple :

Mr est dans une tranche d’imposition à 11%. Il déduit 1 000 € via un placement éligible qui respecte son plafond épargne retraite. L’impôt va baisser de 1 000 * 11% = 110 €.

Plus le contribuable est dans une tranche d’impôt élevée, plus le gain fiscal (et donc la pertinence du placement) est important. Le placement qui fonctionne de cette manière et qui interagit avec ces plafonds est le PER : plan épargne retraite individuel. Tout le monde peut en ouvrir un, y verser des sommes bloquées jusqu’à la retraite mais… les sommes versées seront déductibles des impôts ! Dans la limite du plafond ! Une personne qui investit sur un PER va donc utiliser ses plafonds épargne retraite et les verra diminuer sur sa déclaration fiscale. Avant de vous lancer, je vous conseille de lire mes articles sur le sujet car il faut un profil spécifique pour que ce produit soit intéressant : tout sur le plan épargne retraite PER.

De manière générale, les plafonds vont aussi être utilisés pour plusieurs produits d’épargne retraite professionnelle. La liste exhaustive est la suivante, je reste disponible en commentaire si vous souhaitez le détail des placements évoqués.

– PER individuel : tous les versements sont déductibles et donc imputés sur les plafonds

– Article 83 et PERE : les cotisations aux régimes de retraite supplémentaires dans l’entreprise mangent également les plafonds. La part patronale pour son montant non imposable et la part salariale pour son montant déduit des salaires.

– Madelin et Madelin agricole : les cotisations versées par les non-salariés sur ces placements peuvent impacter les plafonds. Un calcul très complexe : les cotisations qui excèdent 15% du bénéfice imposable et qui sont comprises entre 1 et 8 fois le PASS impactent les plafonds épargne retraite.

– PERCO : l’abondement de l’employeur sur ce plan d’épargne retraite collectif dans la limite du montant exonéré d’impôt sur le revenu (qui est de 16% du PASS).

– CET : les jours de congés versés, monétisés et affectés sur un PERCO ou un article 83 impactent les plafonds dans la limite de 10 jours.

Les seuls placements susceptibles d’influer sur les plafonds épargne retraite et permettant de les utiliser correspondent à des investissements non liquides avec pour but de se créer une retraite complémentaire à terme. Il convient de se soucier des plafonds épargne retraite indiqués à la fin de la déclaration et d’essayer de les optimiser seulement si vous vous retrouvez face à ce produit financier.

Plafond épargne retraite non utilisé : vais-je le perdre ? Comment les optimiser ?

Vous l’aurez compris, un plafond épargne retraite non utilisé au bout de 3 ans disparaît et est donc perdu. Rien de grave pour autant, il serait parfaitement stupide de choisir les placements éligibles juste pour ne pas perdre un plafond. En revanche, si le PER est adapté à votre situation, qu’il répond à vos objectifs et que vous souhaitez investir, il devient intéressant de jeter un œil aux plafonds et d’étudier les règles les concernant pour les optimiser.

L’optimisation fiscale pour s’assurer de pouvoir déduire un maximum via des versements sur les « placements retraite (PER, Madelin…) » en respectant les plafonds passe par la connaissance de deux aspects techniques :

1) Le fisc va imputer le plafond de l’année en cours puis ira chercher le plus ancien.

2) Les couples peuvent choisir de mutualiser le plafond si un seul des deux conjoints a investi.

Premier exemple d’optimisation : utiliser le plafond épargne retraite le plus ancien

Un contribuable qui souhaite utiliser son plafond le plus ancien avant de le perdre devra investir suffisamment pour combler le plafond de l’année en cours. Le fisc va d’abord utiliser le plafond créé l’année de la déclaration et il utilisera le plus ancien si et seulement si le nouveau plafond épargne retraite est utilisé.

Exemple :

Monsieur constate sur son avis d’imposition 2024 des revenus 2023 (reçu en septembre 2024) qu’il a les plafonds suivants :

- plafond épargne retraite 2024 sur revenus 2023 (noté « plafond calculé 2023 » sur l’avis d’impôt 2024) : 4 000 €.

- plafond non utilisé 2023 : 3 950 €.

- plafond non utilisé 2022 : 3 900 €.

- plafond non utilisé 2021 : 3 800 €.

Le plan épargne retraite correspond à ses besoins. Il souhaite y investir un maximum dans les années à venir pour profiter de la déduction fiscale. L’investissement a lieu fin 2024 et Monsieur ne veut pas perdre son plafond non utilisé de 2021. Il faut savoir que le futur plafond calculé en 2025 sur les revenus 2024 ne sera pas utilisé pour le PER placé en 2024.

Monsieur fait le choix d’investir 6 500 € sur un PER fin 2024. Il anticipe 41 000 € de salaires imposables soit un futur plafond lors de la déclaration des revenus 2024 de 4 100 €. Lors de la déclaration 2025 des revenus 2024, le fisc impactera le versement déductible de 6 500 € de la façon suivante :

Impact de la déduction de 6 500 € sur les plafonds épargne retraite

Les 6 500 € sont déduits en totalité. L’impact sur les plafonds se fait d’abord sur le plafond épargne retraite créé lors de la déclaration de 2024 des revenus 2023. Il est de 4 000 € (dans notre exemple) et est utilisé immédiatement. Il reste un reliquat de 2 500 € (6 500 – 4 000). Ces 2 500 € s’imputent sur le plafond le plus ancien : 2021.

Au final, le plafond épargne retraite restant pour 2021 sera de 1 300 € et sera perdu. En 2025, Mr aura donc les nouveaux plafonds suivants l’an prochain :

- plafond épargne retraite 2025 sur revenus 2024 (noté « plafond calculé 2024 » sur l’avis d’impôt 2025) : 4 399 € (nouveaux plafond créé sur la déclaration 2025, je suppose le minimum soit 10% du PASS).

- plafond non utilisé 2024 : 0 €

- plafond non utilisé 2023 : 3 950€.

- plafond non utilisé 2022 : 3 900 €

Notons que si Monsieur avait versé plus, le plafond utilisé après celui de 2021 aurait été celui de 2022. On utilise celui de l’année en cours puis on va du plus ancien au plus récent. Sur mon exemple, on ne voit plus le plafond de 2021 qui est de 3800-2500 mais était valable seulement pour un placement en 2024.

Second exemple d’optimisation de l’impôt : utiliser le plafond épargne retraite du conjoint

Les contribuables qui font une déclaration commune (mariés/pacsés) peuvent également mutualiser leurs plafonds épargne retraite. Cela signifie que Monsieur pourra utiliser les plafonds de Madame et inversement.

Pour poursuivre notre exemple, imaginons que Monsieur souhaite verser 25 000 € sur un PER individuel en 2025. Il est coincé car les plafonds restants sont de 3950+4399. Les plafonds existants ne lui permettront pas de déduire les 25 000 € placés, il sera limité. Il va donc utiliser cette deuxième stratégie pour avoir accès aux plafonds épargne retraite de son épouse qui n’en a pas l’utilité. La mutualisation permettra à Monsieur d’utiliser les plafonds épargne retraite de Mme afin de déduire la totalité des 25 000 €.

Attention, l’administration fiscale ne fait pas le cadeau d’elle-même. Vous allez devoir cocher la case 6QR dans les déductions. À cette condition seulement, le fisc ne limitera pas la déduction à vos plafonds. Il ira chercher ceux de votre conjoint pour optimiser le tout.

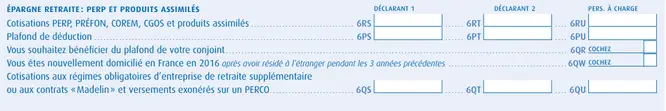

Comment déclarer les plafonds épargne retraite sur la déclaration d’impôt ? Quelles cases pour les déductions ?

Tout va se passer dans la rubrique « Epargne Retraite : PERP et produits assimilés » au niveau des déductions (cases 6). Sur la déclaration en ligne, il faut cocher « déductions » à l’étape 3 pour y avoir accès.

Les sommes déductibles versées sur un PERP ou PER sont à indiquer en case 6RS1 6NS ou 6NT, 6RT. Il est indispensable de remplir ces cases, sans quoi vous passerez à côté de l’avantage fiscal. Bien entendu, elles impacteront les plafonds épargne retraite.

Sachez que pour vos autres versements impactant les plafonds (PERCO, Madelin, article 83 etc. dans les conditions vues précédemment), vous devez aussi remplir vous-même les cases 6SS, 6ST ainsi que 6QS et 6QT. Vous l’aurez compris, elles permettront au fisc de diminuer vos plafonds épargne retraite des montants déclarés.

Entre les deux se trouve la case 6QR qui permet de mutualiser les plafonds pour les couples. Vous pouvez le faire ou non chaque année selon vos envies.

Les calculs présentés se font automatiquement par l’administration fiscale. Que ce soit le calcul du plafond de l’année en cours ou l’impact de la somme déduite déclarée sur les plafonds existants, tout est fait automatiquement si vous avez rempli les cases 6RS, 6SS ou 6QS. Pour autant, certaines situations compliquées peuvent vous amener à vouloir déclarer vous-même les plafonds épargne retraite retenus (plafonds mal calculés, erreurs dans le passé, etc….). Vous pouvez alors faire le choix de remplir la ligne restante « plafond de déduction » en cases 6PS et 6PT. Je ne vous le recommande pas à moins que vous soyez très averti. L’intervention d’un professionnel est obligatoire si vous pensez devoir remplir ces cases pour contourner les plafonds calculés.

Ce qu’il faut retenir sur les plafonds épargne retraite

Il faut se préoccuper des plafonds épargne retraite si et seulement si vous envisagez d’investir dans un placement permettant de déduire les versements fiscalement. Dans 90% des cas, ce placement sera un PER individuel. Il devient alors utile d’étudier l’impact sur les plafonds et de les optimiser via l’utilisation du plus ancien et/ou la mutualisation des plafonds du couple. Reste à savoir si le PER répond à vos besoins et objectifs ! Découvrez le détail du placement sur cet article :

Comment fonctionne le PER?

Source : Article 163 quatervicies CGI et BOI-IR-BASE-20-50 et

BOI-RSA-PENS-30-10-20-III

Un TNS peut-il la même année utiliser son plafond d’épargne retraite Madelin sur le bénéfice de l’année en cours (plafond de 10% du bénéfice année N + 15% du bénéfice au-delà du PASS) et utiliser son plafond d’épargne retraite disponible déductible du revenu global (plafond des années précédentes non utilisé) en versant sur un PER ?

Bonjour,

je souhaite sortir le capital d’une Madelin dont le montant de la rente est inférieur à 100 euros/mois comme le permet la loi pacte en vigueur. Si j’opte pour le prélèvement libératoire de 7,5% après abattement de 10%, est-ce la seule fiscalité qui s’applique ? Cela peut-il modifier mon taux d’imposition pour 2025?

Je précise que je suis actuellement à la retraite mais que je continue en parallèle mon activité de travailleur indépendant et que je n’ai pour l’instant touché aucune rente dans le cadre de cette Madelin.

Merci

Bonjour,

Le calcul de la déduction fiscale entre un PER et un PEE est-il le même ?

En tant que gérant, sur le PEE mon entreprise abonde (3X la somme) et je verse 1X la somme à titre privé.

Quelle est la somme totale (pro et perso) qu’il est possible de déduire fiscalement ?

Merci,

Tibo

Bonjour est ce qu’on peut déduire sur un per des prestations chômage ? Merci

Bonjour,

Oui, si le chomage vous rend imposable le PER permettra de déduire et donc de diminuer l’impôt.

Bonjour Thibault,

Tout d’abord, je voudrais vous remercier pour vos chroniques toujours très éclairantes.

Je souhaiterais obtenir un renseignement concernant ma situation.

En effet, j’ai ouvert en 2013 un PERP (ancienne mouture) que j’ai alimenté jusqu’en décembre 2018, date à laquelle j’ai pris ma retraite.

Je voudrais en 2023 pouvoir à nouveau l’alimenter afin d’alléger mon imposition.

Or, sur mes avis d’imposition ne figurent plus depuis mon départ à la retraite le plafond de déduction que je pourrai déduire du Perp, ainsi que les plafonds non utilisées pour les années N-1, N-2 et N-3.

Aussi, pourriez-vous m’indiquer s’il m’est possible de déduire de mon impôt les versements effectuées sur ce PERP et si oui, peut-on de la même manière que pour un salarié déduire les plafonds non utilisés des 3 années précédentes dans la limite des 10% du PASS (situation qui m’est la plus favorable).

En vous remerciant d’avance de votre retour.

Cordialement

Bonjour,

Je ne suis pas certain mais il me semble que oui (le plafond étant alors les 10% du PASS).

Cordialement.

Bonjour Thibault,

Question concernant les plafonds : est-ce que l’abondement de l’entreprise sur un PERECO vient baisser les plafonds du particulier ?

J’aimerais être sûr de la réponse et j’ai épluché les différents sites sans avoir d’information à ce sujet. J’ai un exemple proche de moi où les impôts ont réduit le plafond à cause de cela, sans qu’il n’y ait de versement sur un PER individuel.

Merci pour votre aide

Bonjour,

Il me semble que oui en partie avec un calcul ultra compliqué a la clef et un résultat qui finit dans une case du style 6QS ou quelque chose comme ça.

Bonjour, je confirme que l’abondement de l’entreprise sur un PERCO ou PERCOL vient baisser le plafond (case 6QS ou QT) avec une déclaration de l’abondement en 6NS ou 6NT.

Normalement, la banque de l’entreprise vous fournit à la fois une fiche fiscale et une attestation pour ces 2 valeurs.

Cela ne sera pas le cas pour l’abondement d’un PEE, qui n’est jamais apparu dans aucun document fiscal, ni aucune attestation depuis 20 ans que j’ai ce PEE.

Merci Thibault pour ce site web très très bien fait, qui est beaucoup plus clair et pertinent que les autres !!!

Merci pour le retour !

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Avez-vous la réponse à la question posée par Lilou le 28 Novembre 2022 (je suis dans le même cas) : qui était :

Bonjour,

Dans la situation suivante : Mme fait seule un versement PER en 2022

Si on coche la case MUTUALISATION, l’ordre d’utilisation des plafonds est-il ?

1/ Mr 2022 + Mme 2022 puis Mr 2019+ Mme 2019 puis…

ou bien

2/ Mme 2022 puis Mme 2019 puis Mme 2020 puis Mme 2021 et seulement après Mr 2022 puis Mr 2019

Je vous remercie pour la réponse.

Bonjour,

Non désolé de mémoire je ne l’ai pas et ne préfère pas dire de bêtises. Si quelqu’un a la réponse?

Bonjour

Merci pour votre réponse concernant le versement déductible sur mon PER. Mais mon problème c’est que j’ai dépassé le montant défiscalisable et que les impôts ont retenu un montant inférieur. Par exemple j’ai place 10000 Euros sur mon PER en indiquant à la société qui gère mon PER que je souhaitait le placer sur la partie défiscalisable (qui sera donc fiscalisé à la sortie). En imaginant que je n’avais droit qu’à de fiscalisé 9000 Euros. L’ecart de 1000Euros n’est pas déduit de mes impôts et donc fiscalisé ce qui est normal. Mais lorsque je sortirai les 10000 Euros de mon PER ils seront fiscalisés.

Donc j’ai l’impression que mes 1000 Euros seront fiscalisé 2 fois. Une fois au titre de l’année de déclaration et une fois à la sortie de mon PER. Y a t’il une solution ? Autrement il faut vraiment être vigilant pour ne pas dépasser le seuil autorisé. Dans mon cas j’ ai intégre mon seuil celui de ma femme et celui de ma fille a chargé (ce que je viens d’apprendre n’est pas, autorisé..)

Merci pour votre réponse

Patrick

Bonjour,

Je n’ai jamais eu le cas; peut-être faudrait t il corriger la déclaration et ne déduire que 9000 afin de pouvoir prétendre à une sortie non fiscalisée sur les 1 000 €.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Article très intéressant. Merci !

Je découvre le PER et j’ai une question concernant l’avis d’impôt que je viens de recevoir. A quoi sert la ligne « plafond total de 2021 »? Nous sommes en août 2023, et d’après ce que je comprends les versements d’un PER vont s’imputer d’abots sur le « plafond calculé sur les revenus de 2022 », puis sur le « plafond non utilisé pour les revenus de 2020 ». Merci pour votre aide

Bonjour,

Vous parlez de la ligne « 2021 » sur l’avis d’impôt 2023?

Bonjour j’ai dépassé le montant défiscalisable qui m’était autorisé sur mon PERCO. Le montant qui dépasse est donc fiscalisé au titre des revenus 2022 et sera de nouveau fiscalisé quand je le sortirai de mon PERCO… Y a t’il une solution pour ne pas être fiscalisé 2 fois? Merci

Patrick

Bonjour,

Attention sauf erreur, le montant versé sur le PERCO au-delà du plafond ne permet pas de déduction…cela est différent que subir un impôt. Vous n’aurez pas la déduction mais il n’y a pas d’impôt en plus. De fait, la fiscalité à la sortie est la seule et unique, il n’y a pas double imposition.

Si vous êtes marié ou pacsé, il est possible d’utiliser le plafond du conjoint en les mutualisant.

Bonjour

Sur l’avis d’imposition 2023 le plafond retraite de la conjoint n’apparaît plus est ce que cela veut dire que c perdu ?

Bonjour,

Non pas du tout, peut-être est ce un avis provisoire et que le plafond apparaitra sur le final. Mais en tout cas il est disponible aucun soucis.

Bonjour

Dans le cadre de l’utilisation du plafond épargne retraite, comment utiliser les éléments fournis par mon employeur, càd :

-montant de l’abondement au PERCO

-cotisation épargne retraite supplémentaire art 83 ou PERO (part salariale et employeur)

-PERCO / Art 83 ou PERO sommes exonérées d’un CET

ces elements fournis par votre employeur servent au calcul du plafond maximum de cositation PER.

utilisez 6QS/6QT/6QU

Les montants déclarés lignes 6QS à 6QU diminueront le plafond de déduction du revenu global des

cotisations qui seront versées en année 2024 sur les revenus 2023 (enfin reponse tardive, donc je parle pour lannee prochaine.)

Bonjour

Peut on declarer une somme que nous avons verser sur le PER PERCO il y a deux de cela et nous n’avions pas déclaré jusqu’à présent ?

Merci pour vos reponses

Bonjour,

Non c’est impossible, en cas d’oubli il faut corriger les déclarations des années passées.

Bonjour,

Je ne vois plus la Rub 1 SM sur la déclaration 2023 (montant Net des Jours CET placés/ PERCO) : est-elle remplacée par une autre ?

Merci par avance.

Bonjour Thibault et merci pour votre réponse. J’ai poursuivi mes recherches et j’ai trouvé l’information suivante avec la case 6QW:

Plafond de déduction des nouveaux résidents : si vous n’étiez pas fiscalement domicilié en France au cours des 3 dernières années civiles, cochez la case 6QW et vous bénéficierez d’un plafond de déduction calculé sur la base des revenus 2022 (*sic mais dans mon cas serait 2023) majoré d’un plafond complémentaire égal au triple de ce plafond.

Ce serait assez extraordinaire, car ca voudrait dire que je peux même utiliser du plafond pour les années où je n’étais pas résident en France et ce sur 3 années! Soit 4 fois le plafond!

J’ai bien compris?

Merci!

Bonjour,

C’est du domaine du possible, il refont le plafond comme pour une personne ayant eu un salaire à 0 en prenant le minimum de l’année en cours et des 3 passées.

Bonjour Thibault. Votre site est une mine d’or! Excellent travail!

Je suis de retour en France au 1er janvier 2023, après de nombreuses années de résidence fiscale à l’étranger. J’ai rempli l’imprimé 2043, obtenu un numéro fiscal, un taux provisionnel pour l’impot à la source etc..

Ma question: premiere déclaration pour moi sera en 2024 sur les revenus 2023. Puis-je ouvrir un PER, et déduire en 2024 alors que je n’ai bien évidemment aucun plafond indiqué puisque ce sera ma première déclaration?

Autre question: je voudrais acheter votre bouquin, est-ce que dans ce cas, on a les feuilles excel débloquées? Merci!

Francisco

Bonjour,

Je n’ai jamais eu le cas pour la première question. Je pense que c’est ok mais il serait utile de s’assurer avec l’assureur qui propose le PER que la déduction sera possible. Ils sont des excellents back-office avec des spécialistes qui sauront vous dire. Les ebooks ne vont pas de pair avec les feuilles débloquées non.

Cordialement.

Bonjour

Je dispose d’un PERO ouvert par mon entreprise.

Pourriez-vous m’indiquer si la fiscalité est la même que celle décrite dans votre article si j’effectue un versement volontaire déductible, notamment le plafond et la déduction du montant versé des revenus.

Par ailleurs je dispose également d’un PEE pour lequel mon entreprise abonde. Pourriez vous me confirmer que ces 2 dispositifs sont complètement indépendants et que les sommes versées sur le PEE n’impactent pas le plafond du PERO

Merci d’avance pour votre aide

Bien Cordialement

Marc

Bonjour,

De mémoire l’abondement PEE n’a pas d’impact sur les plafonds mais je n’en suis pas certain. Et pour le PERO je suis désolé mais je n’ai pas eu de dossier sur le sujet depuis un moment et je n’ai plus la règle en tête, je préfère ne pas dire de bétises.

Bonjour,

Ma banque me conseille de faire un placement en PER pour bénéficier de l’abattement fiscal alors que je suis en retraite depuis 7 ans. ma declaration ne m indique pas de plafond d epargne. Est-ce autorisé?

Cordialement

Bonjour,

Si la banque l’autorise pas de soucis, souvent à partir d’un certain âge le produit n’est plus possible. Vérifiez avec votre banquier pour les plafonds pour voir si c’est juste une non indication ou si une situation particulière ferait que vous n’en avez pas.

Désolée, je n’étais pas remontée assez loin dans les commentaires. J’ai vu que la question était déjà posée.

Je vais la poser aux impôts.

Bonjour,

Dans la situation suivante : Mme fait seule un versement PER en 2022

Si on coche la case MUTUALISATION, l’ordre d’utilisation des plafonds est-il ?

1/ Mr 2022 + Mme 2022 puis Mr 2019+ Mme 2019 puis…

ou bien

2/ Mme 2022 puis Mme 2019 puis Mme 2020 puis Mme 2021 et seulement après Mr 2022 puis Mr 2019

Je vous remercie pour la réponse.

BOnjour,

Désolé, j’avoue que je ne l’ai plus en tête. Il me semble que c’est tous les plafonds de Mme puis ceux de Mr mais je ne suis pas certain.

Bonjour,

En 2022, le tribunal vient de sanctionner lourdement mon employeur à un rappel d’heures supplémentaires. Meme avec le principe du quotient, cette somme va accroitre mes impôts 2022.

Habituellement je ne suis pas le candidat idéal pour le PER. Mon imposition actuelle correspondra à mon imposition à la retraite (dans 5 ans….actuellement).

Pensez vous qu’il serait judicieux d’ouvrir au titre de 2022 un PER pour y verser la totalité des plafonds et ainsi réduire mon impôt ?

Bonjour,

Si cette somme vous permet de défiscaliser un PER dans une tranche à 30% et qu’en plus vous pouvez la débloquer dans quelques années où vous serez alors dans une tranche plus faible alors oui!! C’est le cas idéal.

Bonjour,

Je n’ai pas encore ouvert de PER. Sur ma déclaration, il y a bien les plafonds déductibles des 3 dernières années ainsi que la dernière. Si j’ouvre le PER, pourrai-je déjà faire un + gros versement afin de déduire les plafonds de 1 ou 2 ans supplémentaires ? Ou bien les « anciens plafonds » sont il déductibles uniquement si mon PER était déjà ouvert ces années précédentes ? J’espère avoir été clair…

Je vous remercie

Bonjour,

Si vous ouvrez un PER vous aurez le plafond de l’année en cours puis ceux des 3 passées.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Vous avez écrit:

« 2) Les couples peuvent choisir de mutualiser le plafond si un seul des deux conjoints a investi. »

Il est pourtant possible de mutualiser le plafond même si les 2 conjoints ont investis dans un PER (un exemple est présent dans la brochure pratique 2022 des impots).

Cdlt.

Bonjour,

L’un n’empêche pas l’autre effectivement. Le couple peut mutualiser si les 2 ont fait un PER et aussi mutualiser si un seul l’a fait.

Cordialement.

Bonjour,

merci pour votre article éclairant !

Je reste avec encore un doute : si avant fin 2022, je veux utiliser la totalité du plafond et vous indiquez que je perd l’usage de 2019.

C’est un peu contre-intuitif par rapport à la rédaction de la feuille d’impôt : la dernière ligne mentionnée sur la feuille d’impôt semble indiquer que je peux épargner 5700€ :

« Plafond non utilisé pour les revenus de 2019…….. 2500

Plafond non utilisé pour les revenus de 2020…….. 1000

Plafond non utilisé pour les revenus de 2021……..1000

Plafond calculé sur les revenus de 2021…………… 1200

Plafond pour les cotisations versées en 2022…….5700 »

Merci par avance de votre confirmation

Bien cordialement,

Bonjour,

J’ai moi même un doute, j’ai l’impression que le fisc a changé la façon d’écrire les plafonds sur l’avis d’impôt. On dirait que c’est maintenant plus limpide et j’ai corrigé mon article. A priori ils calculent le montant max qu’on peut placer sur l’année en cours soit ici 5700.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Attention, le plafond est calculé sur les revenus (ou le PASS) N-1, et non pas les revenus N!

Article à revoir, par exemple votre phrase

« L’impact sur les plafonds se fait d’abord sur le plafond épargne retraite créé lors de la déclaration de 2021 des revenus 2020. Il est de 4 100 € (10% des salaires imposables) et est utilisé immédiatement. »

doit être corrigée en:

« L’impact sur les plafonds se fait d’abord sur le plafond épargne retraite créé lors de la déclaration de 2020 des revenus 2019. Il est de 4 000 € (10% des salaires imposables) et est utilisé immédiatement. »

Cdlt.

Bonjour,

Effectivement, cet article prenait un peu la poussière et méritait une petite mise à jour. C’est chose faite, je vérifie à tête reposée au réveil que tout est bon mais il m’a déjà l’air plus correct. On peut noter une petit défaillance de mon exemple où je suppose un plafond de 4 000 qui ne peut en réalité être inférieur à 4114 mais ça facilite la compréhension.

Merci et bonne journée.

Bonjour

Merci pour vos articles toujours aussi clairs et remplis d’informations.

Je suis travailleur indépendant et à ce titre mon plafond pour le PER se calcul normalement ainsi: 10% RNI + 15% RNI pour la part de revenu comprise entre 1 et 8 PASS. Cependant sur mon avis d’imposition n’apparaît que le montant correspondant aux 10% de RNI? Avez vous une explication afin que je ne me trompe pas dans le montant à déposer sur le PER avant le 31/122023? Quel montant dois-je prendre comme plafond?

Je vous remercie par avance

Cordialement,

Bonjour,

Je n’ai jamais vu d’erreurs sur le plafond PER, je vous invite à prendre en compte celui indiqué à la fin de l’avis d’imposition. C’est quand même rare que le plafond pose problème.

Cordialement.

bonjour ,est ce que je peux utiliser la somme qui est indiquer sur mon avis d’imposition concernant le plan d’epargne retraite non utilise?

Bonjour,

Comme expliqué dans l’article, elle ne sert que si vous faites un PER mais il n’y a rien à gagner sur ce montant sinon.

Bonjour,

Concernant l’ordre d’imputation des plafonds PER en cas de mutualisation pour Monsieur Y et Madame X, est-ce que l’ordre se fait :

– Y ( N en cours ) puis X ( N en cours ) puis Y ( N-3 ) puis X ( N-3 ) ?

ou bien

– Y ( N en cours ) puis Y ( N-3 ) puis Y ( N-2 ) puis Y ( N-1 ) puis X ( N en cours ) puis X ( N-3 ) puis X ( N-2 ) puis X ( N-1 )?

Merci pour vos réponses sur ce point technique très important.

Bien cordialement.

B.

Bonjour,

C’est une très bonne question mais je suis navré je ne l’ai plus en tête. Si quelqu’un a eu le cas?

bonjour, pouvez vous faire une analyse individuelle sur 2 ans (payante bien sûr) ? merci

Bonjour,

Oui j’explique les modalités ici : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Bonjour et merci pour cet article.

Que se passe-t-il concrètement quand on a dépensé tout son plafond (année n et 3 dernières années…) : est-ce que les sommes déclarées sont ajoutées au revenu imposable ?

Merci par avance de votre réponse.

Bonjour,

Dans ce cas les sommes versées ne sont pas déduites (elles ne sont pas pour autant ajoutées au revenu imposable car la punition serait double).

Cordialement.

Bonjour

Ma question porte sur le placement d’un PERCO et d’un PER

Si par exemple je verse sur un PERCO annuellement 1000 € et j’ai un abondement de 160 €. De dois déclarer en QS 1160 €

De plus je verse 1500 € sur mon PER. JE déclare aussi cette somme en RS ?

Et en PS je dois inscrire le plafond qui se trouve sur ma feuille d’impôts ? Ou ne rien inscrire ? Par avance merci

Bonjour Monsieur,

Très intéressant article, mais j’ai une question que sur suivante sur laquelle je ne trouve la réponse.

Je commence à épargner dans PER et donc on consomme le plafond calculé de l’année en cours + les plus anciens. Puis le selon le TMI on peut baissier ses impôts sur les revenus.

Mais que ce passe-t-il si selon les montants versés (investis + les frais) x TMI on obtient une valeur plus importante que les impôts que l’on devrait payer ? L’administration ne rembourse pas, mais on peut reporter pour l’année prochaine (automatiquement ?), comme un credit d’impôt ?

Merci d’avance pour votre explication.

Cordialement,

Bonjour,

Non ce serait perdu. Attention ce serait complétement contreproductif. Cela signifie déjà qu’une partie du PER passe dans la tranche à 11% et non 30% ce qui est déjà assez mauvais. Mais alors en plus la passer à 0% ce serait vraiment dramatique.

Bonjour,

Merci.

J’ai oublié de préciser que j’ai une réduction d’impôt par PINEL et donc par ceci j’ai un risque que la réduction par PER va être plus important que le import restant à payer. Et donc le surplus de réduction pourrait être reporté pour l’année suivante ?

Je ne comprends pas trop pourquoi le TMI va passer à 11% voire 0% ?

Cordialement

Bonjour,

Ok cela change tout. La déduction PER s’applique avant donc pas de risque de changer de TMI. Le risque serait de perdre la réduction Pinel si l’impôt n’est pas suffisant au terme. Donc pour répondre à votre question, la déduction PER s’appliquera à fond…mais si l’impôt restant n’est plus suffisant pour être réduit par la réduction Pinel alors celle ci sera perdue et ne sera pas reportée.

Bonjour Monsieur,

Je pars à la retraite le 1er juillet. Je vais toucher une prime de départ qui devrait être aux alentours de 5000 €.

J’ai un PEE et un Perco.

Est ce que je peux anticiper et placer 5000 € par exemple sur mon Perco en versement libre ?

Sur ma dernière feuille d’imposition il est mentionné que mon plafond pour les cotisations versées est de 16062 .

Est ce que cela me permettra de payer moins d’impôts ?

Cordialement

Bonjour,

A vérifier avec l’organisme qui gère votre placement si un versement libre ouvre droit à la déduction mais je pense que non au niveau du Perco. Si la déduction est possible, il faudrait voir avec l’organisme le délai à tenir avant de débloquer les sommes pour éviter l’abus de droit.

Bonjour,

Je viens de découvrir cette possibilité, est ce que l’on peut déduire les versements fait sur un PEI en 2019 (4000 €) et 2020 (2700 €) vu que j’ai un plafond disponible sur mon avis de 16000 € pour la déclaration 2022. Ou il est trop tard car je n’ai pas fait de versement en 2021.

Merci d’avance

Bonjour,

A vérifier avec l’établissement qui gère le PEI mais il me semble que ça ne fonctionne pas pour la déduction. S’il s’avère que je trompe, vous pouvez corriger les 2 déclarations passées.

Merci pour cette article très instructif

Bonjour,

Pour le plafond disponible pour la déduction des cotisations versées en 2021, on ne peut pas déduire directement le montant, mais il faut ouvrir un « PER » plan d’épargne retraite, si j’ai bien compris vos explications.

Mais sur le PER on peut y déposer ces plafonds indiqués sur l’avis d’impôts ou bien il faut réellement y mettre de l’argent ? Je n’ai pas très bien compris. Merci pour votre réponse.

Bonjour,

Oui c’est un produit où on doit réellement mettre de l’argent qui sera bloqué jusqu’à la retraite.

Cordialement.

Bonjour,

J’ai procédé en 2021 au rachat de 12 trimestres retraite. Le remboursement auprès de l’assurance retraite s’échelonne sur 5 ans, et représente 13548 euros par an. Il m’a été spécifié que le rachat des trimestres pour la retraite sont déductibles fiscalement des revenus bruts imposables. Cette déduction est-elle soumise au plafond épargne retraite utilisés dans le cas des PERP? En sachant que mon plafond annuel est aux alentours des 9800 euros et que j’ai déjà utilisé les plafond antérieurs pour des versements sur un PERP, est- ce à dire qu’une partie de mes rachats de trimestres ne sera pas déductible fiscalement? et ce pendant 5 ans…? Merci de votre éclairage et félicitations pour votre site très intéressant.

Bonjour,

Merci pour votre message, c’est très clair mais malheureusement je n’ai pas la réponse. je n’ai pas eu l’occasion d’écrire sur ce sujet. Il reste possible de me solliciter pour une formation par téléphone via la rubrique à propos si vous voulez que je fasse la recherche. Désolé de ne pouvoir faire mieux.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Que se passe t il lorsque les versements dépassent le plafond global sur une année (soi même + conjoint)?

1. Est ce l’administration qui applique la déduction sur la partie éligible seulement?

2. Y a t il possibilité de déplacer le reliquat à l’année suivante?

Merci

Bonjour,

Le fisc va bien appliquer le plafond seul et il est impossible de reporter le reliquat qui est perdu.

Cordialement.

Bonjour,

Mon mari a ouvert un plan retraite hier car nous ne connaissions pas cette possibilité, ma question est est ce que je dois déclaré la somme qu’il a versé hier sur la déclaration que nous devons faire ce mois ci?

Bonjour,

Non la somme sera à déclarer seulement l’année prochaine.

Cordialement.

Bonjour,

Tout d’abord un grand merci pour l’aide que vous devez apporter à beaucoup de monde ! Me concernant, étant depuis toujours salariée et en retraite depuis janvier 2022 je n’ai jamais été très à l’aise dans ce domaine, ma question risque donc d’être un peu « bof « pour vous…

A la fin de mes feuilles de paie il y a une somme concernant l’article 83, on m’a dit récemment que je pouvais la déclarer mais aussi remonter 3 ans en arrière car je ne l’ai jamais fait, et donc bénéficier d’une réduction l’impôt, est-ce vrai ? Si oui il s’agirait donc de 2021/2020 et 2019 ?

Je vous remercie d’avance pour votre réponse et votre compréhension,

Bien cordialement

Bonjour,

Pour l’article 83, il peut effectivement y avoir une déduction fiscale. En revanche, l’entreprise a parfois déjà effectué la déduction sur le salaire déclaré ce qui suppose que le gain fiscal a eu lieu. Si ce n’est pas le cas, il faut alors remplir les cases 6. Rapprochez vous de votre service comptabilité pour savoir si le montant déductible de l’article 83 était bien défalqué du revenu imposable. Si non il faut corriger mais je pense que c’était déjà inclut.

Cordialement.

Bonjour,

En 2021, j’ai basculé 10j de congés de mon CET vers mon PERCO, sans abondement employeur. Sur le récapitulatif 2021, Le gestionnaire de mon Perco m’indique que je dois déclarer la somme sur la déclaration des impôts 2022 en ligne 6QS.

Or dans votre article , vous écrivez que seul l’abondement doit être déclaré aux impôts, ce dont je ne bénéficie pas …

je suis perdue, pouvez-vous me conseiller svp ? car j’ai par ailleurs utilisé mon plafond dans le cadre d’une ouverture de PERi. Alors si le versement PERCO vient diminuer mon plafond disponible, cela va compliquer mon planning de préparation à la retraite.

merci d’avance pour votre réponse.

Salut.

Existe-t-il un moyen de récupérer ces montants en espèces ??.

Bonjour,

Non pas du tout, ce sont des plafond informatifs.

Cordialement.

Bonsoir , ma copine n’as jamais travaillé et sur sa fiche d’impôts elle as des épargne retraire ???

Bonjour,

Oui c’est normal mais ils sont purement informatif.

Cordialement.

Bonjour, mon Plafond total de 2019 est de 15810€

Plafond non utilisé pour les revenus de 2018 est de 3923€

Plafond non utilisé pour les revenus de 2019 : 3973€

Plafond non utilisé pour les revenus de 2020 : 4052€

Y a t’il chez vous des possibilités pour utiliser ces plafonds ?

Bien cordialement.

Bonjour,

La seule utilité de ces plafonds auront lieu si vous ouvrez un PER cette année. Vous avez pleins d’articles dans la rubrique épargne du site qui expliquent les avantages et inconvénients de ce placement.

Cordialement.

Bonjour,

acctuellement je suis etudiante a l’etranger, je travailler en France et je viens de demenager il y a un an. J’ai recue mon avis d’impots et le plafond non utilise pour les revenus de 2018 (3923euros), 2019 (3973euros), 2020 (4052euros) et le plafond calcule sur les revenue de 2020 est de 4114Euros. Je precise que j’ai 23 ans, mais je me demande si je peux avoir ces argents? Ou ca sert a quoi ces argents, je ne comprend pas tres bien? Pouvez-vous m’aider a comprend, merci d’avance!

Bonjour,

Non malheureusement ce sont juste des plafonds indicatifs.

Cordialement.

Bonjour,

Je suis en profession libérale et mes revenus imposables + les plafonds non utilisés dépassent le plafond de déductibilité Madelin de 76102 € (pour 2021). Que se passe-t-il si je veux défiscaliser plus que le plafond pour ne pas perdre mon plafond non utilisé ? Cette somme sera-t-elle défiscalisable en Madelin ou non ? Merci pour votre retour et merci pour votre article très complet.

Bonjour,

Désolé je ne connais pas la règle sur ce cas du Madelin… si quelqu’un a la réponse? A défaut vous pouvez passer par la rubrique « à propos » pour un devis si vous souhaitez que j’effectue les recherches.

Cordialement.

Bonjour Monsieur

L’utilisation du disponible fiscal ( reliquats plafond non utilisés les années présentes) est il possible pour une profession libérale

Merci de votre réponse car je viens de lire le contraire dans un autre article

Bonjour,

Si ces plafonds figurent sur votre avis d’impôt, vous pouvez les utiliser. Attention cela concerne ici le per individuel; peut-être avez vous fait une mauvaise interprétation de l’autre article avec le Madelin. Vous avez une rubrique PER sur mon site qui explique tout ça (voir dans la rubrique épargne).

Cordialement.

bonjour,

si je perçois des revenus fonciers supérieurs au PASS sont ils considérés comme des revenus professionnels et le calcul du plafond d’éparne retraite doit il tenir compte de 10% de mes revenus fonciers ou suis-je plafonné à 10% du PASS

?

Bonjour,

De mémoire les revenus fonciers ne jouent pas dans le calcul du tout pour ce qui concerne le plafond épargne retraite.

Cordialement.

Bonjour, je suis célibataire divorcé travailleur frontalier et je ne suis pas imposable en France

depuis 2018 j’ai un plafond de 16062 euros.

Avez-vous une suggestion ?

Merci Sébastien

Merci c’est très clair et pédagogique je vais parler de votre site..!

Une question si je suis TNS puis je utiliser le PERi et profiter du plafond de retraite des 3 années précédentes (le mien et celui de mon épouse)

Ou bien je ne peux profiter que de l’avantage après le PASS de 15% supplémentaire?

Bonjour,

Oui comme expliqué vous pouvez utiliser le plafond de l’année en cours et celui des 3 années précédentes. En cochant la case 6Qr, vous profiterez aussi de ceux de votre conjoint.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Je place des jours du CET vers le PERCO et je bénéficie d’un abondement de mon employeur. Y a t’il un intérêt à déclarer le montant dans la case 6QS ?

Merci de votre aide,

Bonjour,

De mémoire la case 6QS doit être déclarée mais n’aura aucun impact sur l’impôt. Elle sert juste à utiliser les plafonds retraite mentionnés dans l’article comme il se doit.

Cordialement.

Bonjour

J ai une question…

Le plafond de l abondement du Perco est d environ 6000 euros. Si l employeur abonde au maximum et que l on gagne moins que le Pass est ce que la différence est prise sur le dispo epargne retraite du conjoint?

Merci beaucoup

Bonjour, j ai ouvert un per pour mon fils en 2020. Je lui ai placé 2000 euros sur ce per. J ai rempli ma fiche d imposition et ai renseigné les 2000 euros dans la cellule 6NU. Question : quand je regarde le plafond des versements max pour les personnes à charge, le montant est à 0. Je croyais qu il était de 4100 euros environ par an (10% du PASS) pour une personne n ayant pas d revenu prof (mon fils a 15 ans). Savez vous si le montant des placements sur le per de mon fils va venir en déduction de mes revenus imposables?

Bonjour,

Alors je vous avoue que je n’ai jamais eu le cas. J’ai envie de pense qu’il y aura la déduction et que les plafonds de 10% du PASS des 3 dernières années sont accessibles pour votre fils même si on n’a pas le visuel. Il sera très important de bien contrôler l’avis d’imposition à réception pour vérifier que la déduction de 2 000 € apparaît bien et vient bien diminuer le revenu imposable.

Cordialement.

Bonjour,

Merci pour vos articles intéressants. Concernant les charges déductibles liées a l’épargne, j’ai un PEE avec une partie de l’épargne disponible. Que puis-je faire dans ma déclaration d’impôts pour bénéficier d’une déduction?

Merci

Bonjour,

Avec le PEE, il n’y a pas d’avantage particulier au niveau de la déclaration d’impôt.

Cordialement.

Bonjour,

Je suis en couple ( pacs), ma conjointe a une assurance vie depuis 20 ans, est-il possible de la déduire des plafonds non utilisés ?

Je cotise pour la cpk swatch, cela fait t-il partie d’un per ou autre ?

Votre article et clair, je vous en remercie

Bonjour,

Malheureusement les plafonds n’ont pas de rapport avec les placements cités et il n’y a pas de déduction particulière.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

comment utiliser le plafond épargne retraite doit ton ouvrir un plan épargne retraite merci de me répondre

BOnjour,

Si vous souhaitez l’utiliser, le placement épargne retraite est une solution oui; vous avez des articles sur le sujet dans la rubrique « épargne ».

Cordialement.

bonjour,

je suis en invalidité 2ième catégorie et je perçois à ce titre une pension invalidité versée par la SECU et une rente invalidité versée par l’organisme de prévoyance pour compenser mon salaire. Je ne suis plus salarié ayant été licencié en 2019 et ne serai en retraite qu’en 2024.

Ces versements , se substituant à mes revenus professionnels, doivent ils être pris en compte pour déterminer le plafond d’épargne retraite ?

Cordialement

Mr Carlier

Bonjour,

Merci pour l’article.

Si on anticipe une augmentation des revenus l’année prochaine (revenus 2021) et qu’on souhaite déduire de notre revenu imposable 2020 qu’une partie des versement réalisé en 2020 (dans mon cas 3 500 e sur un versement de 5 000 e) dans le but de « sauvegarder » du plafond pour l’année prochaine (soit dans mon cas 1 500 e au qui serait reportable). En d’autre peut on dédire le montant de versement qu’on veut ou pas le choix que de déduire la totalité des versement réalisé?

Par avance merci pour votre réponse

Bonjour,

Il n’y a pas le choix, on doit déduire tous les versements de 2020.

Cordialement.

merci pour cet éclairage ,

je suis retraité actif quels sont les différentes posibilités d investissement en

épargne retraite pour nous?

j ai un plafond de deduction de 15810 sur ma déclaration 2020

Bonjour,

Tout passe par le PER maintenant, vous avez une rubrique entière qui explique le placement et les options dans la rubrique « épargne ».

Cordialement.

Bonjour

J aimerais savoir pourquoi sur ma déclaration d impôts 2021 épargne retraite rubrique plafond retraite 6ps et 6pu une somme et que les autres années je n ai jamais eu et cette argent est ou ? puisque je ne suis au courant de rien et je n ai pas reçu de courrier. Je peux me renseigner ou pour avoir plus de renseignement ?

Cordialement

Bonjour,

Cela peut être le cas si vous avez fait un versement Perco dans votre entreprise (parfois vous pouvez en avoir un sans le savoir). A défaut, ça peut être un simple report des plafonds de l’an passé qui n’a aucune incidence particulière comme expliqué dans l’article.

Cordialement.

bonjour j aimerais savoir pourquoi sur ma déclaration d impots recu en avril pour les revenus 2020 figure pour la premiére fois une somme dans le plafond de déduction je n ai jamais vu cela les années antérieur que signifie cette sommes et ai je des droits sur cela ne comprent pas ce que cela pourrait etre avec mes remerciements

Bonjour,

Non comme indiqué ces plafonds sont purement informatifs.

Cordialement.

Bonjour,

Aucun montant concernant ce plafond de déduction n’a jamais été indiqué dans mes précédentes déclarations pré-remplies, et cette année pour la première fois un montant est mentionné …

Pourtant aucun changement n’est intervenu dans ma situation ni mes salaires.

Est-ce possible ?

Pouvez-vous m’en expliquer la raison ?

Le cas échéant, est-ce une erreur à corriger ?

Merci pour votre aide.

Bonjour,

Oui c’est possible selon la nature des revenus déclarer. Mais pas d’inquiétude, ils sont purement informatifs.

Cordialement.

Bonsoir, je suis en retraite depuis 2 ans et je ne vois plus les plafonds de l epargne retraite. Si je versé sur un PER (récemment ouvert), vais je profiter de la deductibilité? Même si pas de plafonds epargne retraite ?

Bonjour,

Je pense que c’est juste que les plafonds ne s’affichaient pas; je ne vois pas trop pourquoi vous n’en auriez pas.

Cordialement.

Bonjour,

Je suis actuellement non imposable et j’aimerais savoir si en faisant des placements sur un PER et en utilisant les plafonds dans les années qui suivent je percevrai de l’argent des impots où faut-il absolument être imposable pour avoir un réel avantage à utiliser ses plafonds?

Cordialement.

Bonjour,

Le plan épargne retraite permet uniquement des déductions (qui s’enlèvent du revenu imposable avant calcul de l’impôt). Du coup, cela permet de baisser l’impôt mais jamais d’avoir un remboursement (contrairement au crédit d’impôt). Si vous êtes non imposable, le PER ne sert à rien.

Cordialement.

Bonjour,

Merci pour votre article.

Est-ce que les jours issus du CET (monétisés et abondés) versés sur le PERCO peuvent être déclarés et donc utilisés comme deduction d’impot? Merci pour votre réponse,

Bonne journée,

Mélanie

Bonjour,

NOn, le Perco ne permet pas de déduction sur la déclaration.

Cordialement.

Bonjour Thibault,

Merci pour cet article très instructif.

Je reviens sur votre réponse concernant les jours CET (monétisés et abondés) versés sur le PERCO, qui ne peuvent pas permettre de déduction, mais à la lecture de votre article, il est indiqué que dans la limite de 10 jours cela peut influer sur le plafond épargne retraite ; sous-entendu permettre une déduction au titre de l’épargne retraite, non ?

Merci pour votre retour.

Cordialement,

Bonjour, on est d’accord que le PER et le PERCO sont là même chose? Merci

Bonjour,

Vous avez des articles sur le PER dans la rubrique « impôt ». Certains PER sont des PERCO mais d’autres non comme expliqué.

Cordialement.

Bonjour

Merci pour votre article – Pour un article 83, est il possible de « rattraper » en 2021 des déclarations non réalisées sur les dernières années en utilisant les plafonds ?

Merci d’avance

Bonjour,

Il est possible de corriger, vous avez un article de la rubrique « impôt » qui explique comment faire.

Par contre il faut corriger les déclarations des 2 années passées (au-delà impossible) et non pas faire un rattrapage en déclarant tout en 2021 (interdit).

Cordialement.

Bonjour sur mon avis d’imposition c’est mentionné zéro mais l’addition de plafond des cotisations versées en 2020.cest 8025 ce dernier chiffre c’est le total de plafond non utilisés pour 2019 + plafond calculé pour les revenus de 2019 . Vous pouvez m’expliquer ça merci

Bonjour,

Difficile à dire sans voir l’avis… je ne peux pas trop savoir car ça peut dépendre de plusieurs facteurs et il faut voir tout l’avis d’impôt.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Merci beaucoup pour cet article éclairant !

Un point qui reste obscur pour moi qui suis un travailleur indépendant : nous déduisons le Madelin et le PER dans notre déclaration pro. Du coup, les plafonds des années précédentes sont-ils utilisables ?

Si non, peut-on passer le PER dans la 2042 au lieu de la 2035, pour accéder à ce dispositif ?

Merci d’avance !

Bonjour,

En fait tout dépend de si vous versez sur le PER individuel ou le PErcol ou le PERcat. Pour le PERin, c’est des sommes vous appartenant et elles impactent le plafond via la 2042. Pour le Madelin et le PERCo maintenant Percol ou Percat, le système de calcul est différent avec un impact sur les plafonds spécifiques. J’essaierai de le détailler dans un article à part car c’est relativement complexe.

Cordialement.

Bonjour,

Tout d’abord merci pour cet article.

Le plafond pour ma déclaration 2021 est de 15810 € (A raison d’environ 1/4 de la somme pour chaque année).

J’aimerais investir au moins la moitié dans un PERCO pour réduire mon taux d’imposition (environ 10 % en 2020).

Pour cela, je dispose d’un PERCO de mon ancienne entreprise de laquelle j’ai démissionné. J’aimerais savoir :

– Puis-je continuer de faire des versements sur ce PERCO même si j’ai quitté l’entreprise

– Ces versements me permettront t’ils de réduire mon imposition à l’image des PERP, ou bien faut-il à tout prix ouvrir un PERP pour déduire les sommes placées ?

Bonjour,

De mémoire, le PERCO ne permet pas la déduction. Maintenant, le PERP sera remplacé par le PER, vous trouverez pas mal d’infos sur ces produits dans la rubrique « épargne » puis « plan retraite ».

Cordialement?

Bonjour,

Je lis sur votre site comme exemple d’un investisseur qui anticipe un plafond fiscal de 4000€ en 2020 et qui pourrait déduire 16000€ en tout ,4000€ en 2019,4000€ en 2018 et 4000€ en 2017.

Pour moi ce serait 12000€,4000€ sur trois années.

Vous commencez le sujet des déductions en disant que l’on peut remonter sur trois ans.L’exemple est pourtant pris sur 4 ans.

Merci de m’éclaircir un peu.

Cordialement,

Jacques Le CoQ.

Bonjour,

Il y’a les trois plafonds des années passées + le plafond calculé via la déclaration en cours ce qui donne 4. Je viens de mettre à jour cet article, j’espère que ce sera plus clair.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

J ai 4000 euros plafond pour les cotisations versés en 2020 comment les récupérer merci

Bonjour,

Ce n’est pas une somme à récupérer; cela indique seulement le maximum de la déduction que le fisc retiendra si vous placez de l’argent sur un plan épargne retraite.

Cordialement.

Bonjour,

Objet: Transfert de 10 jours du CET vers le PERCO.

Le montant des 10 jours de CET versé sur le PERCO rentre t’il dans les sommes déductibles au titre de l’épargne retraite ?

Cordialement,

Bastien

Bonjour,

Objet : utilisation du plafond disponible pour l’épargne.

Je suis à la retraite depuis le 1 novembre 2015:

Sur mon dernier avis d’imposition, j’ai constaté que j’avais un plafond disponible pour l’épargne retraite (page 4) de 15 620 €.

Ma question est la suivante :

Est-ce que je peux utiliser ce plafond et envisager un versement sur un PER cette année, avec le choix pour la déduction fiscale, bien que je sois à la retraite?

Est-ce que ce plafond est exploitable pour un versement sur PER avec une efficacité fiscale ?

Est-ce que je peux transmettre ces droits à mon mari encore en activité ?

Est-ce que je vais bénéficier, pour les années à venir, d’un nouveau plafond ?

Enfin, dernière question :

Mon mari est à la retraite le 1er octobre 2020 : est ce que je dois ouvrir rapidement un PER à son nom avant le 1er octobre ou est il possible de le faire trenquillement avant la fin de l’année ?

Je vous remercie par avance des réponses que vous voudrez bien m’apporter.

Très cordialement,

Eric RIONDET

Bonjour

Avez vous des conseils spécifiques concernant le PREFON? Je viens de souscrire à 32 ans afin de préparer doucement la retraite et déduire quelques centaines d’euros au passage (pas grand chose) car je ne souhaite pas bloquer une grosse somme.

bonjour

une ligne plafond nonutilisé pour les revenus 2017/2018/20192020 apparait pour mon fils de 18 cette annee

a quoi cela correspond?

il etait collegien et lyceen durant ces annees

merci

Bonjour. Tout personne a un plafond pour le cas où il investirait sur un placement retraite. Votre fils étant majeur, le fisc identifie son propre plafond dans l’optique où il viendrait à placer sur un PER. Au vu de son âge, ça n’a aucun intérêt et ces plafonds sont donc purement informatif. Cordialement.

Bonjour,

Ma partenaire pascée et moi déclarant depuis des années les sommes versées sur nos comptes PREFON dans les case 6RS et 6NT de notre déclaration d’impôt 2042K.

Suite à la réforme de transformation des comptes PREFON en PER, effective en décembre 2019, j’ai découvert que les sommes versées mensuellement jusqu’en novembre 2019 avaient été placées sur nos anciens comptes PREFON (cad sur le compartiment C0) et que celles versées dès décembre 2019 avaient été placées sur le nouveau PER (cad sur le compartiment C1).

Ce matin, je me suis rendu compte en remplissant ma déclarant que les montants correspondant à ceux versés sur nos PER figuraient dans des cases grisés préremplies au-dessus des cas 6NS et 6NT qui elle sont vides (comme les 6RS et 6RT).

Pouvez-vous me confirmer que l’on doit remplir les case 6NS et 6NT avec les montants totaux versés sur nos anciens PREFON jusqu’en novembre 2019 inclus puis remplir les cases 6RS et 6RT avec ceux versés en décembre 2019?

Merci d’avance pour votre réponse.

Cordialement.

Bonjour,

Ces cases ont exactement la même utilité. J’ai expliqué le détail du PER sur mon nouveau site ici : https://www.preparetaretraite.fr/declaration-impot-perin-per.php

Cordialement.

Bonjour,

Est-ce que les sommes perçus au titre des primes intéressement /participation et ensuite investit dans des produits types PERCO peuvent être déclarés dans le cadre du plafond épargne retraite ou bien faut-il que ce soit uniquement des fonds propres à mon épargne qui peuvent être déclarés si je décide de les investir ?

Bonjour,

Si vous parlez de la déduction, elle n’est pas possible dans le cas que vous citez.

Cordialement.

Bonjour

je suis votre post avec bcp d’attention, en revanche je ne suis pas tout à fait d’accord sur un des volets concernant le PERP:

Sur l’avis IR que l’on va recevoir cet été, figureront encore les années 2017, 2018,2019 avec la phrase « disponible pour les versements 2020.Si je traduits, les versements effectués en 2020 s’imputeront d’abord sur le plafond des revenus de 2020, soit de l’année en cours (qu’il faudra anticiper, je suis d’accord) puis on viendra chercher le plafond le plus ancien, soit 2017 puisqu’il est compris dans le cumul à utiliser en 2020. Pourquoi dans ce cas dites vous que 2017 est perdu? j’ai trouvé d’autres sites (retraite.com, boursorama….) où c’est mon exemple qui est démontré. Qu’en pensez vous? merci

Bonjour,

Sur l’avis d’impôt de cette année (2020 sur r 2019), on aura bien jusqu’à la ligne 2017. Mais ce listing est là pour montrer l’imputation des versements faits en 2019 déclarés en 2020. Les versements faits en 2020 seront imputés sur la déclaration 2021 et le plafond 2017 ne sera plus présent.

Cordialement.

Bonjour, tout d’ abord un grand merci pour toutes vos informations sur tous les sujets.

J’aurai 3 questions SVP :

1. Les versements volontaires sur PERECO peuvent-ils être pris en compte au même titre que l’abondement de l’employeur ?

2. Pour les 10 jrs de CET placés que le PERECO : le montant à déclarer est-il celui BRUT ou NET de charges sociales ?

3. Pourquoi la cotisation salariale ART 83 est-elle à déduire puisque c’est déjà une cotisation déductible ? n’est elle pas déduite 2 fois pour le coup ?

Merci à vous

Bonjour,

Je vous invite à poser vos questions sur cet article de mon nouveau site afin que tout le monde profite de la réponse : https://www.preparetaretraite.fr/

Cordialement.

Bonjour,

Si l’investissement s’effectue début 2020 sur le PER (par exemple 01 février 2020), est ce qu’il doit être déclaré lors de la déclaration d’impôt 2020 sur les revenue 2019 ou doit-on attendre la déclaration 2021 sur les revenus 2020 ? L’idée étant de savoir si le plafond 2017 non utilisé est déjà définitivement perdu ou non.

Aussi, je pense qu’il y a des erreur de date à la fin du premier exemple d’optimisation ainsi qu’au début du second. Le nouveau plafond disponible sera au titre de 2022, et il pourra encore utiliser les plafonds de 2019-2020.

Merci pour cette article très claire.

Bonjour,

Placer en 2020 sur un PER permettra d’avoir la déduction sur la déclaration d’impôt 2021. Le présent article est un peu ancien, j’écris actuellement tous les nouveaux articles sur le PER ici : https://www.preparetaretraite.fr/deduction-impot-perin.php Vous y trouverez des articles réguliers sur ce sujet.

Cordialement.

Bonjour,

Je ne sais pas si cela rentre dans votre critère.

Je vous remercie d’avance pour votre réponse.

Voilà, on avait ouvert en 2004 un compte PERP mon mari et moi à la BICS.

En 2007, on a fait un transfert vers notre nouvelle banque la BNP. On versais 50€ chacun par mois. En 2012, nous comptes étant en difficultés, on a dû suspendre le versement. On a repris en 2014, toujours 50€ par mois. Puis, on a encore suspendu fin 2017. Et depuis on allimente plus. Deplus depuis 2009, on était pas imposable. On a jamais profité les avantages fiscaux car lors de l’ouverture de ce PERP personnes nous a expliqué desdits avantages. Depuis 2016, j’avais demandé le déblocage car on est toujours en négatif sur notre compte. Mais, combien même j’explique que l’ouverture du PERP n’est pas pour pour le peu qu’on va récupérer lors de notre retraite (6000€ pour moi et 7000€ pour mari). On ne peut récupérer le capital qu’en viager. On ne peut pas récupérer la totalité du capital c’est dans leur condition. Toucher environ 24€ par mois lors de la retraite, chouette, génial tant d’efforts pour ça. Pourtant, c’est bien marqué dans les différents enquêtes des finances. On peut débloquer la totalité du capital avant la retraite si ce n’est pas intéressant pour le bénéficiaire. Logiquement, les assureurs ne refusent pas. C’est au bon vouloir des assureurs. Mais, là on un exemple. Pour l’instant je ne pour rien réparer à la maison. Merci si vous avez une solution pour mon problème.

Cdt

Bonjour

Si je mets 1000 euros sur le Perco mon employeur abonde de 1000 donc ça fait 2000 sur le Perco.

Quel est le montant qui viendra en déduction du plafond épargne retraite ? c’est que l’abondement soit 1000 euros ou les 2000 euros ?

Merci

Cdt

Bonjour,

J’ai un doute sur ma déclaration. Est-ce que je peux déclarer mes cotisations retraites supplémentaires obligatoires « articles 83 » ainsi que mes versements PERCO (participation/intéressement/abondement) dans la case 6RS du CERFA 2042K? si oui quel est l’impact sur mon impôts SVP?

Je vous remercie de votre aide

jerome

Bonsoir Thibault,

Un grand merci pour cet article qui m’éclaire grandement.

Il reste une petite zone d’ombre.. 🙂

Ne tenons pas compte de l’année blanche.

Nous sommes ma conjointe et moi au début de la tranche des 30%, si nous utilisons (enfin) les plafonds elle et moi à hauteur de 10.000€ chacun la somme a déduire de notre revenu imposable sera de 6000€? 20.000 x 0.3?

Si tel est le cas, vais-je descendre de tranche et passer dans la tranche des 14% ? ou je reste à 30% mais je vais bénéficier d’un impôt recalculé sur les 6000 du revenu imposable en moins?

Pour synthétiser, mon investissement de 20.000€ va t-il me permettre de « descendre » de la tranche des 30% vers la tranche des 14% ou seulement bénéficier d’un calcul de l’impôt sur le nouveau montant du revenu imposable?

Merci pour votre réponse et votre travail

Cordialement,

Bonjour,

Non, il est tout à fait possible de rebasculer à 14% et d’avoir une partie de la déduction sur 14% seulement. Etre à 30% ne suffit pas, il faut y être bien installé pour que toute la déduction soit à 30.

Merci de partager les pages de corrigetonimpot si la réponse vous aide, c’est d’une grande aide pour son développement.

Cordialement.

Bonjour,

Sur les années 2016,2017 j’ai versé de l’argent sur mon PERCO. Malheureusement je n’ai jamais complété les cases 6 de ma déclaration de revenus pour faire une déduction d’impot. J’ai compris que le plafond était valable 3ans, est ce que lors de ma déclaration d’impot en 2019 je peux déclarer les sommes placées en 2016,2017 et 2018 sur mon PERCO ? puisqu’elle ne dépasse pas le plafond permis ? ou bien je ne dois déclarer que les sommes placées en 2018 ? Merci d’avance

Bonjour,

Il faut corriger les déclarations des années passées. Vous avez un article sur le sujet dans la rubrique impot.

cordialment.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Le fisc indique toujours les plafonds par défaut dans l’optique où on les utilise un jour.

Cordialement.

Bonjour,

Je suis surpris que le fisc indique les plafonds de versements sur les PERP sur mon avis d’imposition alors que je n’ai jamais souscrit ce type de produits.

Est ce à dire que ma banque par exemple leur fournit des informations ?

En vous remerciant pour votre réponse

Bien cordialement

OK, merci quand même pour ce retour

(et bravo pour votre site et vos conseils !)

Cordialement

Bonjour,

Alors là, je ne suis pas certain. A ma connaissance, il n’est pas possible d’utiliser le plafond PERP d’une personne autre que le conjoint mais il est serait judicieux d’interroger le fisc pour le

valider.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour et merci pour vos articles très clairs !

J’ai une question concernant les Plafonds Epargne Retraite des PERP. Ayant un enfant à charge sur ma déclaration d’impôts, je vois apparaître chaque année un Plafond Epargne Retraite (important) pour

mon enfant, à côté de mon propre plafond. Peut-on utiliser / consommer le Plafond de son enfant sur le PERP de son parent ? Sinon, à quoi sert le Plafond Epargne Retraite de son enfant et comment

l’utiliser pour baisser son impôt (si cela est possible)

En vous remerciant

Cordialement

Bonjour Philippe,

On dépasse malheureusement mes compétences qui se limitent à la fiscalité française. Je n’ai pas la réponse à votre question 🙂 Désolé!

Cordialement.

Bonjour Thibault,

merci pour votre travail. Savez-vous si ces plafonds peuvent être utilisés pour des versements à des régimes de retraites étrangers ? J’habite en France et travaille en Suisse, et je verse

régulièrement sur mon 2ème pilier (ou LPP), qui est une Caisse de prévoyance professionnelle obligatoire, mais sur laquelle on peut abonder, et qui verse un capital ou une rente une fois l’âge de la

retraite atteint. Merci. Cordialement. Philippe.

Bonjour,

J’ai un PERCO sur le lequel je verse l’équivalent de jours de congés non pris et que l’employeur abonde. J’ai lu que ces versements sont exonérés. Je dois vérifier si l’employeur ne l’a pas déduit du

Revenu net imposable? si il n’est pas déduit: Est ce en 6QS que le montant de ces versements doivent être reportés?

Merci

Oh lala… très bien; Merci beaucoup pour toutes ces réponses. Cordialement,

Bonjour,

On ne déclaré que la cotisation, les plafonds se calculent tout seul. Je vous invite à lire mon article sur l analyse du perp. Vous verrez que le produit n est pas fait pour les « jeunes ». Qui plus

est, vous constaterez en lisant mes articles sur l année blanche que le perp n a pas d intérêt en 2018. Cordialement

Bonjour, je suis jeune et découvre cet article. J’ai déjà un PERP depuis environ 4 ans où je cotise pas beaucoup (40€ mensuellement) et je travaille dans la fonction publique territoriale. Sur mon

avis d’impôt 2017, j’ai donc le plafond disponible pour la déduction des cotisations d’épargne retraite versées en 2017 soit 15124. Je ne sais pas quel montant déclarer sur ma future déclaration

2018… est ce nécessaire que je le fasse alors que j’ai déjà un PERP ? Dois je investir davantage sur mon PERP pour bénéficier de cette déduction? Merci de votre réponse.

Bonjour,

Vous ne mettez rien, vous cochez juste la case. Les calculs se feront d’eux mêmes.

Cordialement.

bonjour j ai beaucoup de mal à comprendre .

nous avons sur notre avis d imposition 2017.

total plafon 2015 16816

planfond non utilisé 2014 4340

planfond non utilisé 2015 4280

plafond non utilisé 2016 4349

plafon calculé sur 2016 4363

plafon pour les cotisations versées en 2017 17332

quelle sommes je doit mettre si nous mutualisons nos PER

Merci

mon adresse mail edouard.nieto@aol.fr

Merci de votre aide

Bonjour,

1- les sommes sont déduites du revenu imposable (qui sert à calculer l’impôt) mais pas du RFR (qui est utilisé pour d’autres aspects). Vous avez un article dans ma rubrique impôt sur la diférence

entre RFR et RNI.

2- Je ne sais plus… de mémoire, je dirais que votre raisonnement est le bon mais je n’en suis plus certain.

Cordialement.

Bonsoir, et tout d’abord merci beaucoup pour toutes ces explications vraiment très claires.

J’ai deux questions :

– pour être sûr d’avoir bien compris, les sommes versées sur un PERP (dans la limite des plafonds) vont donc être déductibles du revenu fiscal de référence, c’est à dire la somme que l’on déclare au

tout début de nos impôts ?

– si on opte pour une mutualisation des plafonds avec ceux de notre conjoint, comment se fait alors la répartition que vous expliquiez entre l’année en cours et la plus vieille des années ? Prenons

tout d’abord un exemple où seul un des deux verse des sommes sur un PERP : ce sont d’abord l’ensemble de ses plafonds qui vont être « remplis » puis ensuite ceux du conjoint, en commençant par celui de

l’année en cours puis à partir de la plus vieille année ?

J’espère avoir été suffisamment clair.

Bonne soirée et merci encore

Cordialement

Bonjour,

Difficile de vous dire sans avoir les documents sous les yeux. Dans un tel cas, deux solutions :

– soit vous sollicitez un professionnel pour vérifier (si c’est votre seul problématique fiscal, je vous le déconseille).

– soit vous vous tournez vers Axa et Malakoff pour avoir des précisions. Ils sont normalement à même de vous préciser la partie déductible.

Cordialement.

Bonjour,je reçois un courrier de mon employeur me disant de déclarer les cotisations sociales pour mon régime de retraite complémentaire d entreprise art83 auprès d AXA ET DE Malakoff Médéric.Je dois

calculer les montants des lignes des douze bulletins de paie 2017 pour supplémentaire déplafonnés,supplémentaire plafonnée ,supplémentaire sur cotisation.Que dois mettre dans les cases 6qs,6qt,6qu de

ma déclaration de revenus.Merci

Bonjour,

J’essaierai de consacrer un article sur le PERCO à l’occasion.

Cordialement.

Bonjour,

Je comprends que pour un PERCO je peux déclarer les abondements faits par l’entreprise mais quand est il des versements faits par moi-même ?

Un tableau PERCO récapitulant ce que le salarié peut renseigner sur sa déclaration d’impots serait souhaitable

Cordialement

Bonjour Marie,

J’ai expliqué en détail l’intérêt de ne pas faire de PERP en 2018 dans certaines situations sur l’article que je joins à la fin de celui-ci! Il est ici :

https://www.corrigetonimpot.fr/perp-annee-blanche-2018-impot-prelevement-source/

Cordialement.

Bonjour,

Je souhaite ouvrir un PERP en 2018 (année de transition). Qu’en sera-t-il de sa fiscalité ? Pourrai-je bénéficier de la déduction d’impôt comme pour les années précédentes ?… ce que m’a confirmé

une conseillère des impôts aujourd’hui: « puisque que nous ferons toujours nos déclarations d’impôt. »

…. Ou vaut-il mieux attendre 2019 pour ouvrir un PERP ?

Bonjour Félix,

Si vous voulez être précis, il faudrait reconstituer le plafond en refaisant le calcul année après année en défalquant l’abondement de l’employeur de vos plafonds. C’est utile si et seulement si vous

envisagez un placement et souhaitez mettre un montant tellement important que ça atteigne voir dépasse vos plafonds. Si vous n’avez rien en parallèle et que vous ne dépassez pas les plafonds

potentiellement, nul besoin de refaire tous les calculs.

A défaut, votre solution est envisageable aussi. Vous ne vous cassez pas la tête et utilisez seulement les nouveaux plafonds à venir.

Cordialement.

Bonjour,

Je reçois tous les ans un abondement de mon employeur sur mon PERCO, que n’ai malheureusement pas pensé à inclure dans ma déclaration de revenus jusqu’à présent.

Pourrais-je cumuler les abondements des années dont les plafonds n’ont pas été utilisé sur la déclaration des revenus 2017, ou bien seul l’abondement de 2018 pourra être déclaré, les années

précédentes étant perdues?

Merci !

Bonjour,

Ce n’est pas le cas, relisez bien l’article. Le plafond ne sert pas à ça.

Cordialement.

JE COTIE A UNE RETRAT COMPLEMENTAIRE AVEC LA SOCIETE QUI M EMPLOIE MAIS A ARCOO AGIRC ET JE PENSAIS QUE JE POUVAIS DISPOSAIS DU PLAFOND RETRAITE DEDUCTIBLE ? EST CE L CAS ?

MERCI

Bonjour Laura,

J’ai détaillé les avantages et inconvénients du PERP ici, cela répondra à vos questions : https://www.corrigetonimpot.fr/perp-comment-faire-pour-qui-pourquoi-avantage-inconvenient/

A moins d’avoir une TMI très élevée, l’investissement PERP me parait douteux, d’autant plus avec l’année blanche.

Cordialement.

Bonjour,

suite à un rdv avec une conseillère en banque, elle m’indiquait que nous pouvions faire des déductions sur les placements sur les PERCO et les PEE. Vous est-il possible de m’éclairer sur le

sujet?

Mon mari et moi-même avons tous les deux des plafons d’épargne retraite à 15 000 euros. Comment est-il possible de les utiliser? Cela entraînera-t-il une baisse sur le montant de l’IR?

Je vous remercie pour votre réponse.

Erratum: En 2018, le plafond 2014 n’apparaitra plus mais il est encore possible de l’utiliser sur un versement 2017.

Bonjour,

En etes-vous sûr? En 2018, le plafond 2014 n’apparaitra plus mais il est encore possible de l’utiliser sur un versement 2014.

Sinon, quelles sont vos sources?

Merci d’avance

Cordialement

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonsoir,