Les journalistes peuvent bénéficier d’un abattement spécifique au niveau de l’impôt sur le revenu. Celui-ci est de 7 650 € et est généralement connu des professionnels. Pour autant, plusieurs aspects sont à maîtriser pour en profiter pleinement, notamment depuis que le fisc a intégré la case spécifique 1GA qui induit en erreur les journalistes. Qui est autorisé à avoir cet abattement ? Comment le déclarer ? Est-ce compatible avec les frais réels ou le forfait de 10% ? Quid des journalistes autoentrepreneurs et de ceux interrompant leur activité en cours d’année…. On fait le point sur tout ce qu’il faut savoir sur cet abattement spécifique. J’évoquerai en fin d’article l’impact du prélèvement à la source de l’impôt sur l’abattement de 7 650 € des journalistes. Le nouveau plafonnement reste aussi valable en 2024 et je joins une vidéo pour remplir correctement la déclaration d’impôt souvent source d’erreurs.

Sommaire

- Journaliste… ? Quel statut pour avoir l’avantage en impôt ?

- Abattement de 7 650 € pour les journalistes. Quelle exonération sur mon impôt au final ? Puis-je optimiser avec les frais réels ?

- ATTENTION : un journaliste doit réintégrer les frais d’emploi dans son imposition pour valider l’abattement.

- Journaliste en cours d’année ? Arrêt maladie ? Doit-on faire un prorata sur l’exonération de 7 650 € avant imposition ?

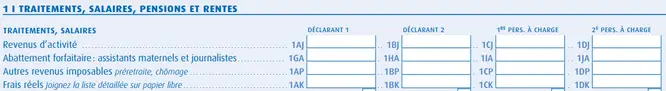

- Quelle case remplir dans la déclaration d’impôt sur le revenu pour les journalistes ? La case 1GA ?

- Journaliste et auto-entrepreneur : changement de statut donc pas d’abattement de 7 650 € !

- Prélèvement de l’impôt à la source et abattement de 7 650 € pour les journalistes.

- Plafonnement de l’abattement des journalistes pour la déclaration 2024.

Journaliste… ? Quel statut pour avoir l’avantage en impôt ?

Cette exonération fiscale est codifiée à l’article 81 du Code Général des Impôts. On y apprend qu’elle concerne les journalistes, rédacteurs, photographes,

directeurs de journaux et critiques dramatiques et musicaux. Concernant la nature de l’activité, on trouve la réponse dans la notice 2041-GP ainsi que dans un arrêt du Conseil d’État : le fait de

posséder une carte de journaliste n’est pas ce qui compte. Par exemple, un directeur de station de radio qui a encore sa carte journalistique n’a pas droit à l’abattement. Pour avoir droit à

l’exonération, il faut exercer « de manière effective et continue ». Le fait que ce soit une activité accessoire n’est pas gênant du moment que le journaliste travaille régulièrement. Le

fisc est très clair : « Il n’est pas nécessaire que l’activité de journaliste soit l’activité principale du contribuable ou lui procure l’essentiel de ses ressources tant qu’elle est

caractérisée par sa régularité au profit des publications ou des agences de presse». Au niveau des justifications qui seront recherchées par le fisc, il faut que vous puissiez :

– Avoir une mention sur votre bulletin de salaire précisant l’activité journalistique ;

– Que votre employeur soit rattaché à une convention collective de presse.

Abattement de 7 650 € pour les journalistes. Quelle exonération sur mon impôt au final ? Puis-je optimiser avec les frais réels ?

On entre dans la partie la plus intéressante : quel sera le gain réel au niveau de votre impôt? Cet abattement est-il cumulable avec d’autres? Notons d’abord que la déduction de 30% n’existe plus, nul besoin de l’évoquer. Autant le dire tout de suite, les 7 650 € sont une déduction d’impôt. Pour ceux qui suivent mon site régulièrement vous le savez, ça signifie que 7 650 € vont s’enlever du revenu imposable AVANT le calcul de l’impôt. L’impôt ne va pas diminuer de 7 650 € car c’est une déduction et non une réduction. Vous allez donc y gagner seulement selon votre tranche marginale d’imposition qui peut être de 0% (non imposable) ou 11% ou 30% (voir 41% ou 45% pour les très gros revenus). Pour connaître votre tranche fiscale, utilisez mon simulateur gratuit de l’impôt 2024.

Exemple :

Mr Corrigetonimpôt paie de l’impôt et est dans une tranche à 11%. Via l’abattement de 7 650 €, son impôt va diminuer de 7 650* 11% = 841 € d’impôt en moins.

Vous le savez surement, les salariés classiques ont d’habitude le choix entre un abattement de 10% sur leurs salaires ou la déduction de leurs frais réels. Concernant les journalistes, ces options vont pouvoir s’appliquer malgré l’abattement de 7 650 € avec une nuance. En clair, vous avez deux choix :

– Opter pour la déduction de 7 650 € ET l’abattement forfaitaire de 10% ;

– OU déduire les frais réels ce qui implique de perdre l’exonération de 7 650 €.

La seconde option est rarement la bonne mais mérite malgré tout d’être étudiée. En tant que journaliste, les frais réels comprennent les classiques « trajets et

repas » mais aussi les frais de locaux à domicile (prorata des loyers, achat d’ordinateur, d’appareil photo….). Il ne serait pas inutile de lire notre article détaillant la liste complète des frais réels afin de vérifier qu’ils sont

bien inférieurs à 7 650 € + 10% des salaires.

La première option étant souvent la plus attractive, détaillons jusqu’au bout le calcul. Il faut d’abord appliquer l’exonération de 7 650 € puis l’abattement de

10%. Reprenons l’ensemble des règles à travers un exemple concret.

Exemple :

Mr Corrigetonimpôt est journaliste et a 30 000 € de salaires déclarés. S’il opte pour l’exonération de 7 650 €, il aura :

1) Un abattement de 7 650 € sur son salaire déclaré : 30 000 – 7 650 = 22 350 €.

2) Puis l’abattement classique de 10% : 22 350 – 2 235 = 20 115 €.

Au final, Mr est imposé sur une base de 20 115 €. Il a pu déduire 7 650 + 2 235 = 9 885 €. De fait, son impôt a diminué de 9 885 * la tranche

d’impôt.

Si Mr est dans une tranche à 11%, son impôt a diminué de 9 885 * 0.11 = 1 087 €.

Si Mr est dans une tranche à 30%, son impôt a diminué de 9 885 * 30% = 2 965 €.

Enfin, Mr Corrigetonimpôt peut opter pour les frais réels. Il doit le faire si et seulement si les frais réels sont supérieurs à 9 885 €. Dans le cas contraire,

il vaut mieux déduire 7 650 + 10%.

Bien entendu, si l’abattement de 7 650 € dépasse votre salaire, il ne sera pas possible d’imputer le reliquat ailleurs. Vous utiliserez partiellement l’abattement pour ramener vos revenus journalistiques imposables à 0.

ATTENTION : un journaliste doit réintégrer les frais d’emploi dans son imposition pour valider l’abattement.

LE point important du système qui vous permettra d’éviter tout redressement fiscal. Pour le comprendre, il faut se pencher sur le but de l’exonération de 7 650 €.

Le fisc a mis en place cet avantage pour tenir compte de la particularité des professionnels qui sont amenés à avoir beaucoup de frais. L’abattement de 7 650 € « bonus » est censé représenter les

frais propres que le journaliste engage pour son travail. De fait, l’administration fiscale considère que si un journaliste perçoit un remboursement des frais professionnels par son employeur, il

doit le réintégrer dans son revenu imposable pour ne pas avoir « deux fois » l’abattement.

Un aspect technique… le journaliste doit donc ajouter dans son revenu imposable les frais d’emploi qu’on lui rembourse. Les impôts ont listé ces frais et l’on y

trouve par exemple les remboursements suivants par l’employeur :

– Les frais de transport domicile-travail;

– Les frais d’achat de documentation qui ne restent pas dans l’entreprise;

– Les frais de téléphone remboursés par l’entreprise dans la limite de 50% de leur montant et de 91 € par an;

– Les frais de réception à domicile;

– 50% des frais de repas dans la limite de 915 € par an;

– Ect…..

La liste est déjà compliquée avec des exceptions pour les taxis et frais de mission. Malheureusement, le fisc complexifie encore la chose en précisant que le

journaliste doit réintégrer ces frais remboursés mais dans une certaine limite seulement :

– 1 905 € par an si le salaire est inférieur à 763 € par mois.

– 3 430 € par an si le salaire mensuel est au-delà.

On est d’accord, c’est très compliqué ! Essayons de simplifier et de rendre la compréhension plus simple avec deux exemples.

Exemple

Mr Corrigetonimpôt est journaliste et a perçu 20 000 € de salaires en 2023. Par ailleurs, son employeur lui a remboursé 500 € de frais de déplacement et 200 € de frais téléphoniques.

1) Lors de la déclaration 2024 sur les revenus 2023, Mr Corrigetonimpôt a 20 000 € de salaires déclarés. Il doit corriger ce chiffre en intégrant les remboursements.

2) Il ajoutera 500 € qu’il a reçu pour le déplacement et 91 € au lieu de 200 € (les remboursements pour le téléphone sont plafonnés) soit 591 €.

3) Le plafond à ajouter est de 3 430 €. Avec 591 €, Mr est en-dessous et ne peut être plafonné.

4) Le revenu déclaré de Mr Corrigetonimpôt sera donc de 20 591 €. Là-dessus, il aura le droit à l’abattement de 7 650 € car il a ajouté ses frais remboursés (puis un abattement de 10%).

Exemple 2

Mme Corrigetonimpôt est journaliste et a perçu 30 000 € de salaires en 2024. Son employeur lui a remboursé 4 000 € de frais de déplacement.

1) Lors de la déclaration 2025 sur les revenus 2024, Mme Corrigetonimpôt a 30 000 € de salaires déclarés. Elle doit corriger ce chiffre en intégrant les remboursements.

2) Elle a reçu 4 000 € de remboursement.

3) Mme gagne plus de 763 € par an donc les remboursements à ajouter sont plafonnés à 3 430 €. Le plafond s’applique ! Mme doit rajouter 3 430 € au lieu de 4 000 € dans son revenu déclaré.

4) Le revenu déclaré de Mme Corrigetonimpôt sera donc de 33 430 €. Là-dessus, elle aura le droit à l’abattement de 7 650 € puis un abattement de 10% avant impôt.

On voit ici clairement à quel point le schéma peut devenir compliqué en présence de frais remboursés. En cas d’oubli, le fisc peut aller vers un redressement

fiscal. Notons qu’avec les plafonds, l’administration fiscale pourra au pire rajouter 1 905 € ou 3 430 € dans votre revenu imposable sur un contrôle.

Journaliste en cours d’année ? Arrêt maladie ? Doit-on faire un prorata sur l’exonération de 7 650 € avant imposition ?

Une précision technique mais qui a son importance vu la déduction importante. Doit-on faire un prorata quand on commence son activité en cours d’année ? En

cherchant sur internet, on trouve des articles qui disent que oui, d’autres que non en citant d’anciennes jurisprudences. Etant quelqu’un de pragmatique, je me fie au texte en vigueur à ce

jour. Le bulletin officiel des finances publiques (BOFIP) est joint en fin d’article et précise à l’alinéa 280 : « En cas d’année d’activité incomplète (début ou de fin d’activité en cours

d’année), … la fraction de la rémunération qui est ainsi représentative de frais d’emploi doit être calculée, dans la limite de 7 650 €, en fonction de la durée de l’exercice effectif de la

profession. Par mesure de simplification, il sera admis que la fraction représentative de frais d’emploi soit ajustée par un prorata calculé en nombre de mois, la limite de 7 650 € étant ainsi

répartie sur 12 mois »

Le fisc nous gratifie même d’un bel exemple qui confirme qu’il faut faire un prorata sur l’abattement selon le nombre de mois lors du lancement. Je vous donne

l’exemple en gardant les chiffres publiés par les impôts.

Exemple :

Mr Corrigetonimpôt est un journaliste qui a commencé son activité professionnelle le 15 novembre N. Lors de la déclaration en N+1, sa rémunération sera exonérée

à hauteur de 7 650 € x 2/12.

Etant donné que sur un contrôle fiscal, le BOFIP fera foi, je ne peux que vous conseiller de faire ce prorata pour être en accord avec les impôts. Le même texte précise bien que l’abattement de 7 650 € ne peut pas être imputé sur des revenus de remplacement : indemnités maladie, maternité ou assurance chômage ne pourront bénéficier de l’abattement.

Quelle case remplir dans la déclaration d’impôt sur le revenu pour les journalistes ? La case 1GA ?

Les cases à remplir sont celles ci-dessus, je vous joins une vidéo complète explicative à regarder après la lecture de la fin de l’article.

Comme d’habitude en matière de baisse de l’impôt, c’est aux contribuables de remplir les cases concernées. Avant, le journaliste devait procéder lui-même à l’abattement en corrigeant son salaire déclaré. Par exemple s’il avait 30 000 € en case 1AJ, il rayait ce chiffre et le remplaçait par 22 350 €. En 2024, on a envie de supposer qu’il ne faut plus faire ce calcul grâce à une nouvelle case : 1GA. L’intitulé de la case est clair : « abattement forfaitaire… journalistes ». Autant vous dire qu’on a très envie d’indiquer 7 650 € dans cette case et de valider sa déclaration! C’est mal connaître le fisc qui regorge de nouvelles idées pour complexifier la déclaration et piéger les contribuables comme on le voit chaque jour sur mes articles. Le fait de remplir cette case n’a aucun impact sur le calcul! L’administration fiscale nous informe au fin fond de la notice qu’elle est simplement à titre informatif : « les services fiscaux exigent des journalistes davantage de précision. Il est dorénavant requis de remplir une case supplémentaire, ligne 1GA (et/ou 1HA, 1IA ou 1JA le cas échéant), correspondant au montant d’abattement fiscal dont ils ont bénéficié. »

Cette case à remplir ne change rien aux corrections à effectuer sur le montant de revenus à déclarer…… Vous devez bien corriger

les salaires déclarés en retranchant vous même 7 650 € puis indiquer l’abattement en case 1GA pour information. Enfin, le fisc procédera à l’exonération des 10% supplémentaires

seul.

Attention, si vous remplissez la case 1AK « frais réels », vous annulez l’abattement forfaitaire et les 10%. Comme nous l’avons vu, il faut choisir l’un ou l’autre

! En cas de début d’activité, vous devez faire le prorata seul.

Exemple :

Mr Corrigetonimpôt est journaliste depuis juillet 2023. En 2024, ses salaires 2023 sont pré-remplis sur sa déclaration d’impôt sur le revenu. Il est noté 20 000 € en case 1 AJ. Mr Corrigetonimpôt doit indiquer l’abattement en case 1GA. Il a travaillé 6 mois sur 12 donc il indiquera 7 650 * 6/12 = 3 825 € en case 1GA. Il doit également retrancher seul les 3 825 € des 20 000 € de salaires déclarés. Il doit rayer 20 000 € en case 1 AJ et mettre 16 175 € à la place. Le fisc déduira 10% sur les 16 175 € déclarés avant calcul de l’impôt.

En cas d’erreur, vous avez trois ans pour corriger votre déclaration fiscale. Je vous invite vivement à le faire pour deux raisons :

– le fisc vous rendra l’impôt trop perçu le cas échéant.

– l’abattement baisse votre revenu fiscal de référence qui sert au calcul de la taxe d’habitation/foncière. La prise en compte de l’abattement oublié peut faire baisser vos impôts locaux.

Mon guide regroupant toutes les astuces fiscales vous permettra surement de découvrir d’autres astuces et il contient surtout un courrier de correction professionnel avec la démarche à suivre.

Journaliste et auto-entrepreneur : changement de statut donc pas d’abattement de 7 650 € !

Les règles que nous présentons ici s’appliquent pour les salariés. Dès lors qu’un journaliste est autoentrepreneur, il n’a pas le même statut et subit un régime fiscal différent où il ne pourra plus déduire aucun frais. Il subira alors la fiscalité de l’auto-entreprise dans la catégorie des bénéfices non commerciaux. Il lui faudra choisir entre l’impôt sur le revenu et le prélèvement libératoire comme tout auto-entrepreneur. Cet article présente la fiscalité et le choix entre les différents régimes pour un auto-entrepreneur. Sous ce statut, le fait d’être journaliste ne vous permet plus de déduire 7 650 €. Idem pour les 10% ou les frais réels qui sont réservés aux salariés, le journaliste doit alors étudier la fiscalité de l’auto-entreprise.

Prélèvement de l’impôt à la source et abattement de 7 650 € pour les journalistes.

La mise en place du prélèvement à la source de l’impôt ne change rien aux calculs. Il faut toujours remplir une déclaration d’impôt et l’abattement existe toujours. Celui-ci va venir diminuer votre impôt comme auparavant ce qui engendrera un taux à la source plus faible. Sachez que l’abattement est une déduction. Cela signifie qu’il est intégré dans le calcul du taux prélevé à la source. L’abattement des journalistes n’est pas concerné par le versement de l’acompte des niches fiscales le 15 janvier car il est déjà intégré dans votre taux pris à la source.

Plafonnement de l’abattement des journalistes pour la déclaration 2024.

Depuis deux ans, les journalistes qui ont des revenus importants ne pourront plus bénéficier de l’abattement de 7 650 €. Un amendement a limité le bénéfice de l’abattement aux journalistes percevant moins de 93 510 € bruts par an.

Texte en vigueur :BOI-RSA-CHAMP-20-50-10-30-20120912 – Alinéa 60 et après.

Bonjour,

Il n’y a pas de changement pour les revenus 2024 à déclarer en 2025 ? C’est toujours en vigueur, car j’ai vu un amendement déposé à l’Assemblée Nationale en 11/2024 ?

Merci pour la qualité de vos articles.

Cordialement

Bonjour,

Mon fils est alternant dans une société de journalistes (bulletins de salaires avec stipulé Convention Collective Journaliste, emploi Journaliste Stagiaire, salaires réguliers sur 12 mois), est aussi rattaché à notre foyer fiscal (22 ans). Peut-on réduire de son revenu l’abattement forfaitaire étant donné qu’en alternant l’ensemble de ses revenus est imposable ?

Cocher aussi la case 7ER qu’il poursuit des études en enseignement supérieur ?

Merci pour votre éclairage.

Bonjour Thibault,

Déjà, merci beaucoup pour cet article très clair et très utile !

J’ai juste une petite question. La majorité de mes revenus de journaliste proviennent de la micro-entreprise, mais en 2023 j’ai perçu 5.000 euros en tant que pigiste. Puis-je les déduire pour arriver à 0 ? C’est ce que je crois comprendre dans votre paragraphe : « Bien entendu, si l’abattement de 7 650 € dépasse votre salaire, il ne sera pas possible d’imputer le reliquat ailleurs. Vous utiliserez partiellement l’abattement pour ramener vos revenus journalistiques imposables à 0. »

Un grand merci pour votre aide,

Bien à vous

Bonjour,

Si c’est 5000 sont du salaire et que vous répondez aux conditions alors oui. Lisez bien mes articles sur les micro-entreprises car je vois aussi beaucoup d’erreurs.

Bonjour,

Il y a quelques années, j’écrivais des piges en auto entrepreneur, et je n’avais pas encore opté pour l’impôt libératoire. Un employé des impôts m’a indiqué de déduire ces 7600 euros, cela a donc changé depuis ? Ou s’était-il trompé ? (c’était il y a plus de trois ans donc je suis sauve)

Bonjour,

Sur plusieurs autres sites, il est mentionné qu’il faut rédiger une phrase type pour cet abattement. Vous n’en parlez pas : est-ce à dire que cette phrase n’est pas obligatoire ?

bonjour! je publie des bandes dessinées dans Fluide glacial, Spirou, etc… et n’ai que très peu de frais à part le matériel informatique que je ne renouvelle même pas… de plus, je suis désormais à la retraite… puis-je encore bénéficier de cet abattement?? merci de votre assistance! jmt.

Bonjour

En 2022, j’ai été journaliste salarié pendant 5 mois, puis allocataire de Pôle emploi et en même temps pigiste. Pour ma déclaration de revenus dois-je proratiser les 7650 € sur les 5 mois de salariat puis environ 2 mois de piges ? Ou le fait d’être indemnisé par Pôle emploi (mais sur une moitié d’année seulement) empêche de bénéficier de la déduction de 7650 € ?

Bien à vous.

Stéphane

Bonjour,

Merci. C’est super clair. Juste une question, quand on est journaliste en temps partiel (sans autres revenus du travail), on déduit aussi 7650 euros ou bien fait-on un prorata horaire ??

Bien à vous

Evelyne

Mon fils est journaliste stagiaire en alternance.

Nous le déclarons avec nous car nous donne droit à 1 part supplémentaire. Pouvons-nous profiter de cet abattement sur son salaire ?

Si oui devons nous continuer à cocher la case 7EF ?

Bonjour,

Merci pour vos explications.

J’ai eu plusieurs employeurs (4) comme journaliste, pour des durées et des revenus différents, ils sont tous indiqués mais je ne sais pas comment je dois calculer ma déduction : au prorata j’imagine mais n’ayant pas la bosse des maths, je veux bien de l’aide pour effectuer mon calcul correctement.

Autre question, dans ces revenus, il y a le CPAM qui m’a versé un complément de salaire de 280 € après un arrêt lié au Covid. Mon employeur n’a pas voulu m’indemniser intégralement. Même si il s’agit bien d’une activité journalistique, je pense que je ne dois rien déduire de ce « revenu ». Qu’en pensez-vous ?

Merci d’avance pour votre retour et des réponses apportées.

Cordialement,

Guillaume B.

Bonjour Mr , je suis journaliste, je ne bénéficie plus de l’abattement 7650. Je vais souvent en mission en France et en dehors de la France .Le barème des frais de mission établi par ma société est de 150 € à l étranger et 100 en France .

Dois je déclarer ce que ma société me rembourse?

Respectueusement.

Bonjour,

Je suis navré mais sur ce cas je ne sais pas, vous pouvez essayer d’écrire en ligne au fisc pour voir s’ils répondent.

Cordialement.

Bonjour,

Je suis Responsable éditoriale d’un magazine (4 numéros par an, sur abonnement) édité par une association de protection de la nature, depuis 1970. Je bénéficie de la carte de presse et la revue bénéficie de la Commission paritaire des publications et agences de presse.

Est-ce que je peux bénéficier de l’abattement de 7650 euros, sachant que mon employeur n’est pas rattaché à une convention collective de presse puisqu’il s’agit d’une association de protection de la nature ?

Je vous remercie.

Cordialement,

Bonjour,

A mon niveau je ne sais pas trop dire, vous pouvez regarder le texte à la fin. Peut-être interroger le fisc via la messagerie sécurisée pour avoir leur avis.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour, j’ai travaillé comme journaliste salarié temps plein en 2022 jusqu’au 30 septembre, date de ma retraite. Ai je droit à la déduction de 7650 E ? Serait elle proportionnelle, c’est-à-dire 7650 // 12 x 9 ? Pouvez vous me répondre par mail ? Merci

Bonjour,

Oui il faut faire un prorata, je l’explique au point 4 de l’article avec l’extrait du texte officiel.

Bonne journée.

Bonjour,

Une question : un de mes enfants mineurs écrit des articles pour lesquels il est rémunéré en droits d’auteurs. Ceux ci sont-il à réintégrer au revenus du ménages, ou entrent-ils dans la catégorie « salaires des enfants mineurs » et à ce titre, dispensés d’être mentionnés dans les revenus ?

Si vous avez un avis, je suis preneur (j’ai cherché la réponse sans succès !!)

Merci et bonne journée !!

Bonjour,

Désolé je n’ai jamais eu le cas, il faudrait étudier le texte officiel (BOFIP) en détail ou solliciter un expert-comptable.

Cordialement.

Merci beaucoup d’avoir pris le temps de me répondre et passez de bonnes fêtes !

JCC

Bonjour,

Je suis salarié avec des revenus déjà pré-déclarer case 1AJ + j’effectue des piges régulières a hauteur de 6000€ (non répertoriées sur ma feuille de decla..

Dois je appliquer l’abattement de 7650 (et l’indiquer case 1 GA), ou dois je appliquer un abattement de 6000 € ?

Bonjour,

Si les piges de 6000 € sont non déclarées et que vous avez le droit à l’abattement, la case 1AJ ne doit pas bouger et il faut mettre 6000 en 1ga.

Cordialement.

Bonjour,

J’écris pour un trimestriel, une pige tous les 3 mois donc. Quel abattement dois-je reporter, un prorata des 7650 euros ? Mais quel prorata ?

Merci

Bonjour,

Il me semble que le prorata compte pour l’année où on début l’activité mais c’est tout. Il vous faut juste faire attention à ne pas déclarer tout l’abattement si vos revenus sont inférieurs à 7 650 €.

Cordialement.

Bonjour,

Je suis payée en pige. Même si je suis en CDI, j’ai une pige par semaine depuis janvier 2021, l’entreprise ne me considère techniquement pas comme salariée… pourtant elle déclare mes revenus en 1 AJ. J’ai eu la carte de presse en 2021 pour la première fois… comment je fais pour ma déclaration ? Est-ce que j’enlève les 7650 € même si je suis pigiste car le journal me déclare en 1 AJ ? Merci pour votre aide précieuse

Bonjour,

Les revenus en case 1Aj sont des salaires donc je pense que oui, vous pouvez interroger le fisc pour en avoir le coeur net.

Bonjour,

Vous écrivez :

« Cette case à remplir ne change rien aux corrections à effectuer sur le montant de revenus à déclarer…… Vous devez bien corriger les salaires déclarés en retranchant vous même 7 650 € puis indiquer l’abattement en case 1GA pour information. Enfin, le fisc procédera à l’exonération des 10% supplémentaires seul. »

En réalité, si la complexité de toutes ces opérations est avérée, il se trouve que le formulaire en ligne applique tout seul la correction au montant du revenu connu sur le total lorsque l’on remplit l’abattement dans la case juste à côté.

Exemple :

Montant du revenu imposable = Connu : 10 000

Abattement forfaitaire Assistants maternels/familiaux, journalistes : Vous entrez 7 650

Automatiquement le TOTAL du montant à reporter (tout en bas) baisse d’autant (c’est d’ailleurs marqué en rouge et petit juste en dessous) et passera à 2350 (si pas d’autre ligne)

C’est peut être récent, en tous les cas c’est la première année que je le constate et ça simplifie quand même les choses (mais il faut penser à appliquer soit même l’abattement)

Merci pour votre article qui m’a bien aidé.

Très bonne journée

Bonjour,

Oui ils ont corrigé le fonctionnement cette année, à priori maintenant ça s’enlève tout seul mais pas tout le temps d’après les retours…

Bonjour,

je souhaite corriger ma déclaration 2021 pour les revenus de 2020, ayant oublié de déduire l’abattement de 7650 €. Un courrier au SIP suffit-il ? Je faisais déjà ma déclaration en ligne, je dois faire un courrier (de correction) papier, faut-il y joindre le SERPA 2042 dont vous parlez ? Dans ce cas, faut-il le remplir intégralement : état civil, etc… Faut-il aussi que dans mon courrier de correction, le prorata pour chaque employeur (je suis pigiste) soit bien calculé ?

Merci d’avance pour vos réponses, tout cela est intéressant mais exige une certaine rigueur.

cordialement,

Guillaume

Bonjour,

Vous pouvez tenter en première intention un message simple sur la messagerie sécurisée en ligne. Sinon, courrier recommandé avec les déclarations papiers à nouveau remplies et je vous conseille d’y joindre le courrier professionnel qui est joint dans mon guide si vous l’avez : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Cordialement.

Bonjour et merci pour votre article et votre site très intéressants.

En tant que directeur de journaux, je suis concerné par l’abattement de 7650 E. Or mes revenus sont renseignés à la case 1GB « revenus des associés et gérants » et non pas à la case 1AJ « traitement et salaires ». Dois-je déduire l’abattement sur le montant déclaré en 1GB ?

Bonjour,

Je pense que oui mais il faut valider avec le comptable avant dès fois qu’il aurait déjà retranché l’abattement sur les liasses fiscales.

Cordialement.

Bonjour Thibault,

Merci pour votre dossier. Une question concernant l’abattement « journaliste » est-il bien compatible avec l’abattement sur les heures supplémentaires exonérée (jusqu’à 5000€) ?

En vous remerciant pour votre article et votre réponse.

Bien cordialement

Bonjour,

Oui tout à fait ce sont deux choses indépendantes. En revanche même genre de fonctionnement pour les heures supps, attention à bien vérifier et corriger les montants : https://www.corrigetonimpot.fr/heures-supplementaires-defiscalise-impot/

Journaliste professionnel, j’ai pris ma retraite le 1er avril 2021 mais je continue tous les mois à faire des piges pour le même employeur qui me rémunère.. Puis-je déduire les 7650 euros ? ou dois-je calculer un prorata jusqu’à ma retraite et déduire le reste en fonction du montant annuel des piges ?

Merci d’avance. Bien cordialement.

Bonjour,

C’est une très bonne question, désolé je n’ai jamais eu l’occasion d’étudier ce cas. Soit il faut prendre le texte en vigueur (bofip) pour voir si la situation est prévue, soit interroger le fisc. A défaut vous pouvez me solliciter pour une visio d’une heure sur le sujet : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Cordialement.

Merci pour votre étude et pour la réponse à ma question. S’agissant des Tickets restaurant que me facture mon employeur, il me retient 3.60 eur pour un titre à 9 eur. Si je suis la règle évoquée dans votre étude, il faudrait donc que je réintègre fiscalement à mon revenu 4.50 eur (50% frais de repas) par titre dans la limite de 915 eur par an ?

Nouveau rédacteur je ne sais pas si je dois considérer le remboursement du pass Navigo IDF à 50% de mon employeur comme des frais d’emploi et donc les réintégrer dans mon revenu imposable. Merci de votre précision.

Bonjour,

Oui tout à fait il faut réintégrer ce montant pour avoir l’abattement de 7650 pour journaliste.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Comment faire quand un journaliste prendre sa retraite au cours de l’année, mais continue de travailler un mi-temps comme journaliste pigiste?

Bonjour,

Les revenus issus de la retraite et ceux issues de la fonction journaliste sont totalement dissociés par le fisc et imposés séparément. Vos pensions de retraites seront ajoutés au revenu imposable après un abattement de 10%. Pour ceux issus de votre fonction, cela se passera comme indiqué dans l’article.

Cordialement.

Bonjour

Comment calculer le montant en sachant que mon activité de journaliste ne représente qu’une partie de mon activité globale, (8528 euros sur 29000)?

Merci

Bonjour

Je suis journaliste d’une part (payée par mes différents employeurs en tant que salariée et droits d’auteurs) et j’ai une autre activité en tant qu’auto entrepreneur, est ce que je peux prétendre à l’abattement de 7650?

Merci d’avance

Bonjour,

Sur la partie salariée oui et pour la micro-entreprise, vous avez des articles dans la rubrique « impôt » qui explique le fonctionnement car c’est différent.

Cordialement.

Merci beaucoup! Donc l’abattement doit être proportionnel aux revenus de mon travail de journaliste (de 8500 pour 2020) ou bien il s’applique quel que soit le montant de ces revenus ? Sachant que mon activité journalistique est régulière sur toute l’année. Et que pour l’auto entreprise cela ne concerne pas le domaine journalistique.

Un immense merci pour la qualité de vos articles, c’est vraiment très clair et intéressant!

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonsoir, merci pour cette précision détaillée. Je suis dans un cas de figure assez précis : je m’apprête à lancer une webtv, dont je réaliserais et monterais la plupart des émissions. Je suis cependant le responsable légal de ce média, et vais ouvrir une entreprise : EURL ou EIRL pour avoir une structure légale pour le média. Comment puis je continuer à garder un statut de journaliste et l’abattement fiscal ? Dois je faire des fiches de paie ? Comment je déclare les frais de déplacement etc ?

Merci !

Olivier

Bonjour,

Sur ce genre de cas, il faut prendre un expert-comptable et voir avec lui.

Cordialement.

Bonjour,

Je travaille pour plusieurs organes de presse (presse écrite, web) que je déclare en traitements et salaires. Cette activité de journaliste n’est pas mon activité principale. J’ai une autre casquette : celle d’assistante de production (intermittente du spectacle). Puis-je passer mes revenus journalistiques sous l’abattement de 7.650 euros ? Merci d’avance pour votre réponse. Alexandra

Bonjour,

Désolé je n’ai jamais eu le cas : si quelqu’un a la réponse?

Cordialement.

Bonjour Thibault,

Merci pour votre billet éclairant et complet. J’ai une interrogation assez urgente et peut-être pouvez-vous m’aider, d’autant plus que je ne pense pas être le seul à devoir me retrouver dans cette situation un poil ubuesque…

Suite à un changement de poste, j’ai la chance de bénéficier d’une augmentation de salaire. Mon employeur me propose 96 000e/an. Aussi heureuse soit-elle, cette augmentation me fait passer au-dessus du plafonnement que vous évoquez et je ne pourrais dès lors plus bénéficier des 7650 euros de déduction d’impôts. Je m’interroge donc : dois-je demander « moins d’augmentation » et demander plutôt 93 510e/an (le plafond en question) afin de pouvoir toujours bénéficier de mes 7650e de déduction d’impôts ? J’ai peur en effet de gagner au final chaque mois, une fois mes impôts déduits, moins avec un salaire de 96000e/an qu’avec 93510e/ an (un comble !)

Qu’en pensez-vous ?

Merci encore de votre dossier très complet et très clair ainsi que de votre aide.

Bonjour,

C’est difficile à dire; il faudrait faire une simulation personnalisée car il faut étudier l’abattement que vous auriez avec ce salaire (avec les vrais frais réels du coup et non pas l’abattement journaliste). Cela permettrait de comparer les deux situations. Il faut faire les calculs car ce n’est pas l’abattement que l’on va retenir ni même le revenu après abattement mais l’impôt afin de voir si la hausse de salaire surcompense ou pas la hausse d’impôt entre les deux situations.

Vous avez un article dans la rubrique « impôt » sur les frais réels et des simulateurs si vous souhaitez le faire vous même. A défaut vous pouvez me solliciter via la rubrique « à propos » du site mais sur cette période le devis sera élevé.

Cordialement.

Bonjour,

J’ai un statut assez particulier : j’occupe un emploi de journaliste (à temps plein) dans une collectivité territoriale depuis 2000 (contractuel pendant plus de 10 ans et finalement titularisé depuis 7 ans). Le journal est édité par la commune et non par le biais d’une association. Théoriquement donc, je ne devrais pas pouvoir prétendre à cet abattement, sauf que ce journal dispose, depuis sa création en 1998, d’un numéro paritaire délivré par la CPPAP (Commission paritaire des publications et agences de presse). Bref, depuis mon embauche et en vertu de ce N° paritaire, je n’ai jamais cessé de faire valoir cet abattement, sans que les services fiscaux ne s’en émeuvent. Je souhaitais savoir si j’étais dans les clous ? Ou si je risque un redressement ?

Merci à vous !

Bonjour,

Me concernant j’ai mis tout ce qui figurait dans le texte et je peux seulement me contenter de vous dire que si vous n’êtes pas dans le cas de l’article, cela parait impossible. Pour autant, vous pouvez essayer d’interroger le fisc via la messagerie sécurisée des fois que…

Cordialement.

Bonjour,

Et merci tout d’abord pour ce dossier très complet, clair et informatif (en particulier sur la fameuse case « 1GA » !).

Ma question est la suivante : j’ai écrit en 2020, sous le statut de Correspondant local de presse (CLP), cinq piges pour deux titres différents, réparties sur quatre mois de l’année, pour des montants très faibles (245 euros au total, sans fiche de salaire). Pensez-vous que cela soit suffisant pour prétendre à l’abattement fiscal de 7 650 euros ? À vrai dire, au-delà de la question des faibles sommes en jeu et du caractère très intermittent de ces collaborations, je ne suis même pas sûr que les CLP puissent bénéficier de cet abattement, puisque nous ne sommes pas des salariés.

Merci d’avance de vos lumières !

Bonjour,

Si les revenus du journalistes, détenteur de la carte de presse, sont inferieurs à 7 650 € dois t on les mettre à 0 ?

Et dois t on indiquer dans la case 1GA 7 650 ?

Merci,

Oui, par contre je mettrai uniquement le montant effacé en case 1GA. Cela évitera de faire gonfler le revenu fiscal ce qui est toujours bénéfique pour les aides ou les impôts fonciers.

Cordialement.

Concernant l’abattement sécurité sociale. Depuis 1987, mon employeur ne m’a jamais demandé mon accord pour appliquer l’abattement. A partir de 1994 mon salaire brut-abattement dépassait toutefois le plafond, donc sans incident sur la retraite de base. Puis je demandé à mon employeur d’appliquer une correction pour les années de 1987 à 1993 dont 3 ans sous plafond font partis des 25 meilleures années ?

Pour Aggirc-arcco, l’abattement a-t-il des conséquences sur la retraite complémentaire ?

Merci

Bonjour,

Me concernant je suis uniquement spécialisé sur la fiscalité du particulier. Si quelqu’un a la réponse?

Cordialement.

Bonjour,

Je suis journaliste et je travaille seulement à 50 %, sur toute l’année.

Dois je dans ce cas faire un prorata de l’abattement ? Le diviser de moitié en gros ? Merci !

Bonjour,

Je n’ai jamais eu le cas. Mais il me semble dans l’article qu’il y a la notion de « effective et continue » qui est primordiale pour avoir l’abattement. De fait je ne pense pas qu’il y ait une histoire de prorata mais je peux me tromper. Vous pouvez interroger le fisc via la messagerie sécurisée pour avoir leur avis.

Cordialement.

Bonjour,

Quel joli travail avec beaucoup de clarté et de pédagogie sur un sujet évidement complexe. Bravo.

La crise est passée par là, TNS gérant d’une SARL, j’ai été obligé de trouver un travail ailleurs. Et c’est un poste de journaliste pigiste dans une radio qui m’a été proposé. Payé par bulletin de salaire mentionnant ce poste dans son intitulé, le salaire versé équivaut à 40% de mes revenus annuels approx.

Est-ce que je peux prétendre à cette exonération ?

Merci pour cet éclaircissement sur le statut TNS.

Bonjour,

C’est une bonne question mais je n’ai pas la réponse; je n’ai jamais eu à étudier ce cas.

Cordialement.

Bonjour,

Journaliste moi-même, j’avais été confrontée à la question en début de carrière. Il me semble que vous êtes éligible à l’abattement (puisque vous exercez la profession de journaliste même si elle ne représente pas la majorité de vos revenus) mais que le prorata doit être calculé en fonction du temps et non du salaire. Personnellement, j’avais fait comme ça et un redressement par la suite avait validé que mon calcul était valable. Mais mes autres emplois étaient salariés et non TNS. Je n’ai pas cette précision.

Bonjour et bravo pour ce dossier très complet.

Cet abattement est-il applicable aux journalistes en poste à l’étranger (correspondant)?

Quelle est la distinction entre pigiste recevant un bulletin de paie et un journaliste payé sur facture (honoraires)?

Merci

Bonjour,

Pour l’étranger, c’est quasiment impossible de vous répondre car les conventions fiscales changent selon chaque pays (et donc les règles d’imposition aussi).

L’article vaut pour les salariés; si vous êtes indépendant la fiscalité est alors différente (voir ma rubrique micro-entreprise par exemple) et la déduction n’est alors plus d’actualité.

Cordialement.

Pourquoi les journalistes ont cette déduction de 7650 E sur leur revenus ?

Bonjour et merci pour cet article très bien informé.

Il me reste une question, relative au dernier élément de votre article : le plafonnement.

Mes revenus principaux sont ceux de journaliste et ne dépassent pas le plafond.

mais j’ai en 2019 touché des droits d’auteur pour un livre qui, cumulés avec mes revenus de journaliste, me font dépasser le plafond. Puis-je encore bénéficier de l’abattement ?

Merci mille fois pour votre réponse.

Bonjour,

C’est une bonne question à laquelle je n’ai pas la réponse. Le BOFIP (texte en vigueur) n’a pas été mis à jour. Il faudrait donc reprendre le projet de loi pour voir si le plafond s’applique à tous les revenus ou non. Je suis navré mais il y’a tellement de demandes en ce moment que je n’ai pas le temps de faire la recherche. Peut-être quelqu’un a t’il la réponse?

Cordialement.

ce n’est pas juste , ces journalistes sont des privilégiés dans tous les domaines je parle des médias connus a la tv et radio

Vous vous trompez: cet abattement bénéficie avant tout aux propriétaires de journaux, qui peuvent ainsi payer leurs journalistes un peu moins cher puisqu’ils paieront un peu moins d’impôts!

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour Thibault,

Merci pour votre article qui se révèle bien utile ! Cependant j’ai une question : je suis pigiste depuis de nombreuses années pour deux magazines d’un même groupe, ce qui représente environ 6 magazines par an. Dans votre article, vous évoquez les cas avec un remboursement. Si mon « employeur » – puisque je ne suis pas en CDI strict mais tacite en raison de la régularité de notre collaboration depuis des années – ne fait aucun remboursement, puis-je prétendre à abattement ? Dans le cas contraire, je dois simplement indiqué dans la case 1AJ le montant global net perçu au long de l’année, sans la moindre déduction ou dois-je indiqué en 1AJ le montant avec abattement de 7650 € déduis, puis la mention 7650 en case 1GA ?

Merci pour votre aide et votre travail !

Bonjour,

Oui dans ce cas, il suffit de corriger la case 1Aj en retranchant 7650 € et mettre ce même chiffre en 1GA pour info.

Cordialement.

Bonjour

Merci pour votre réponse. Donc dans mon cas – soit un pigiste qui n’a pas de contrat en CDI (même si le CDI devient tacite au bout de trois mois de collaboration successifs avec un journal) – les modifications apportées ne changent rien si ce n’est que je dois simplement indiquer en case 1GA la mention de 7650 € correspondant à l’abattement appliqué sur l’ensemble du montant net de mes piges que j’indique en 1AJ ?

Comme votre article est très complet et couvre visiblement la plupart des cas, je ne voudrais pas faire d’erreur en remplissant mal, d’où ma question. Aussi en faisant comme indiqué précédemment, je ne risque pas d’avoir à justifier avec des factures ou autres fiches de remboursement la somme de 7650 € ?

Merci pour votre aide, votre travail et votre site.

Bonjour,

Tout d’abord bravo pour ce dossier très complet. J’aurai cependant un point particulier à soulever : je travaille majoritairement comme intermittent du spectacle mais j’effectue aussi des piges comme journaliste. Puis-je bénéficier de l’abattement forfaitaire ?

Si oui, dois-je prendre en compte la totalité de mes revenus annuels ou calculer un prorata d’après mon salaire de journaliste annuel (qui est inférieur à 7650€) ? Comment alors calculer ce prorata ?

Bien à vous

Bonjour,

Désolé, je ne sais pas car je n’ai jamais eu le cas. J’ai envie de dire qu’il faudrait faire un prorata mais n’en suis pas certain. Peut-être qu’en épluchant le Bofip joint en fin d’article vous pourrez trouver votre réponse.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour à vous,

Je suis détenteur de la carte de presse depuis 2019 seulement. Il s’agit donc de ma première déclaration en tant que journaliste et en dépit de vos explications pourtour claires, c’est un casse tête. Tout d’abord je suis pigiste donc avec plusieurs employeurs. La case 1AJ est déjà remplie et est grisée, je ne peux soustraire l’abattement de 7650 euros. A moins que je rentre dans le détail de revenus de mes différents employeurs. Mais dans ce cas, dois-je soustraire de manière aléatoire à tel ou tel employeur pour parvenir aux 7650 euros?

De plus dans ma déclaration toujours en ligne et déjà pré-remplie, il n’y a pas les cases 1HA, 1IA ou 1JA que vous évoquées.

Bien à vous

BOnjour,

Je pense que c’est la faute à la déclaration automatique. Il faut passer par la démarche complète et saisir la déclaration. 1Aj est modifiable et la case pour les journalistes apparaît en dessous. Il faut cocher « salaires » à l’étape 3. Peu importe où vous enlever les 7 650, l’important est que le total en 1AJ soit bon.

Cordialement.

Bonjour,

J’ai une question concernant la justification de cet abattement forfaitaire. J’ai pu lire la notice 2041 GP mais elle m’a plus embrouillée qu’éclairée… Dans le premier chapitre qui porte sur les dispositions générales de cette allocation pour frais d’emploi, et qui ce

concerne donc aussi bien les élus locaux que les journalistes, il est indiqué que « les allocations doivent correspondre à des dépenses professionnelles spéciales » telles que l’hébergement, la restauration, les invitations ou le transport (hors domicile-travail) et, un peu plus loin, que le bénéficiaire doit être en mesure d’apporter sur demande de l’administration, des justifications précises de la réalité et du montant des frais couverts par les allocations, et de démontrer que les allocations ne sont pas d’un niveau exagéré… Et ensuite dans le chapitre sur les journalistes, il est indiqué qu’il n’y a pas besoin d’apporter de justifications…Donc au final est-ce que l’administration peut demander des justificatifs ?

Cordialement

Bonjour,

Concernant l’abattement, c’est un forfait donc aucun besoin de justificatif à ce niveau si ce n’est prouvé votre statut.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bravo ! Je ne peux que saluer la clarté de vos explications.

C’est détaillé, documenté et surtout limpide.

Excellente journée …et confinement !

N

Merci beaucoup!!

Bonjour,

Je ne suis pas techniquement journaliste mais depuis quelques mois je réalise des piges régulières pour un magazine, qui me rémunère un peu plus de 200€ par numéro (il y en 9 par an). J’ai en parallèle un travail pour lequel je suis salariée classique. Je ne suis pas sûre de pouvoir bénéficier de cet abattement, et si oui, comment ?

Si je prends l’article tel quel (comme je le comprends), mes revenus d’abord indiqués par les impôts vont être : total salaires + revenus des piges (environ 1800€) sur l’année. De mon côté, je devrais barrer ce chiffre et en retirer le revenu des piges c’est bien cela (donc 1800) ? OU est-ce que je devrais retirer l’abattement au prorata des mois de travail (9 mois du coup) donc 5735€ ?

Je suis un peu perdue ^^

Merci par avance

Bonjour,

Les revenus des piges vous sont versés par quel moyen? Via un bulletin de salaire? Ou via une facture et vous êtes en micro-entreprise?

Cordialement.

Bonjour

Mon mari est correspondant de presse et il « touche »en moyenne 15 euros par mois. Hors on nous prélève chaque mois 62 euros d’impôt là dessusEst ce normal?

Merci pour votre réponse

Marie Bouquet

Bonjour,

Difficile à dire, il faut voir l’ensemble de la déclaration car tous les revenus et charges jouent sur le calcul.

Cordialement.

Bonjour,

Merci pour ces informations utiles. Depuis la mise en place du prélèvement à la source, je reçois des fiches de paie plus faibles car tenant compte de la déduction de l impôt. En effet, j’ai une activité d’auteur en parallèle pour laquelle je paie l’impôt sur le revenu. Or avec l’abattement de 7650 euros, mes revenus du journalisme ne sont plus imposables car réduits à néant. Dois-je quand même payer cette part d’impôt sur mes fiches de paie de journaliste ? (je suis pigiste = revenus réguliers mais d’un faible montant). Merci pour vos précisions.

Cordialement,

Nathalie

Bonjour,

Je pense que vos autres activités sont imposées via un régime d’auto entreprise. Cela fait que vous subissez le taux effectif ce qui engendre l’impôt à la source : https://www.corrigetonimpot.fr/taux-effectif-impot-definition-calcul-auto-entrepreneur/

Si c’est bien cela, il faut garder le taux malheureusement.

Cordialement.

Bonjour

Je suis gérante majoritaire d’une EURL qui édite des publications. Je perçois donc une remuneration au titre de travailleur non salarié. est ce que je peux bénéficier de l’abattement de 7650€ ?

Bonjour,

mes revenus tirés du journalisme s’élèvent à 4116 euros. Les assedics me versent 8900 euros. Le reste est en droits d’auteur et en micro entreprise. L’abattement concerne t il aussi le versement des assedics ou ne s’applique t il qu’à mes salaires? Dans ce cas je mets salaire 0-sans deduire les 2634 euros restant des assedics?

Merci pour votre retour.

Christophe

journaliste honoraire ayant exercé plus de trente ans le métier de journaliste en télévision et radio, je suis a ce jour à la retraite puis-je encore bénéficier de l’abattement de 7650 euros.

Merci de votre réponse

GERARD

Bonjour,

A ma connaissance, ce n’est plus possible à la retraite; vous aurez seulement l’abattement classique de 10% sur la retraite.

Cordialement.

Bonjour,

Le site est en cours de transfert. Comme je l’explique ici, je vous invite à reposer votre question après la mise à jour :

https://www.corrigetonimpot.fr/corrigetonimpot-change-transfert-site-internet/

Cordialement.

Bonjour Christophe. Je vous reposte une question déjà adressée en mai et dont je suis très preneur de la réponse.

Si le journaliste n’est pas en CDI mais enchaîne des missions comme journaliste pigiste en CDD, est-ce qu’il peut déduire les 7650€ de ses revenus ou doit-il appliquer un prorata du nombre de jours

travaillés dans l’année ? En effet, il est souvent loin d’avoir l’équivalent d’un temps plein. Dans mon cas par ex sur 2018, uniquement 1112 heures travaillées soit un peu moins de 32 semaines aux 35

heures.

Merci par avance pour votre réponse.

Bonjour,

Je n’ai pas écrit sur le sujet mais c’est une déduction. L’impact sera exactement le même que pour les pensions ou les frais réels. Vous pouvez lire mon article sur les frais réels et l’année blanche

qui est dans la rubrique « impôt à la source ». Il répondra à votre question car le traitement sera le même pour l’abattement.

Cordialement.

Bonjour,

A partir de 2019, compte tenu du prélèvement à la source, de quelle manière se fera techniquement la déduction de l’allocation pour frais d’emploi des journalistes ? Dans l’hypothèse bien sûr selon

laquelle cette allocation ne disparaîtrait pas.

Cordialement

Bonjour,

Ici vous n’êtes pas salarié donc les régles changent. Si vous êtes AE, j’ai écrit sur le sujet (voir rubrique « impôt)). A défaut, il faut voir avec un expert-comptable.

Cordialement.

Bonjour,

j’exerce au delà de mon activité principale une seconde activité de journalisme pour un magazine spécialisé. je reçois pour chacun de mes articles mensuels un contrat d’édition que je renvoie signé

avant de toucher par virement mes droits d’auteur.

Ces droits d’auteur représentent moins de 7650 euros à l’année

je ne suis pas salarié et ne dispose pas de carte de presse.

je déclarais ces droits d’auteur en bnc jusqu’à cette année

ai je le droit a cet abattement ?

merci d’avance

Bonjour,

Je suis community manager au sein d’un entreprise qui dépend d’une convention collective de la presse (je vais bientôt avoir ma carte de presse mais pas à temps pour la déclaration aux impôts).

Sachant qu’elle n’est pas la seule condition pour bénéficier de l’abattement, le fait que mon employeur soit rattaché à une convention collective de presse, cela me permet-il de bénéficier de

l’abattement ?

D’avance merci.

Bonjour Christophe et merci beaucoup pour cet article très clair.

Si le journaliste n’est pas en CDI mais enchaîne des missions comme journaliste pigiste en CDD, est-ce qu’il peut déduire les 7650€ de ses revenus ou doit-il appliquer un prorata du nombre de jours

travaillés dans l’année ? En effet, il est souvent loin d’avoir l’équivalent d’un temps plein. Dans mon cas par ex sur 2018, uniquement 1112 heures travaillées soit un peu moins de 32 semaines aux 35

heures.

Merci par avance pour votre réponse.

Bonjour Guer,

Vous passez par la même rubrique « déclarer mes revenus ». Vous pourrez corriger ou télécharger vos déclarations au format PDF.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Pourriez-vous me dire où corriger le montant de la déclaration ? Auparavant sur papier, il y avait une case où l’on pouvait corriger mais sur internet, je ne la vois pas.

Merci.

Bonjour,

@Cam : désolé, je ne connais pas ce statut et ne préfère donc pas m’avancer. Vous pouvez interroger le fisc via cette démarche :

https://www.corrigetonimpot.fr/comment-joindre-contacter-centre-impot-mail-ecrit-question/

@Stanislas : non pas du tout. Cela se fera si vous avez un contrôle.

Cordialement.

Bonjour, petite question. Faut-il continuer à indiquer en commentaires la phrase indiquant que nous avons travaillé comme journaliste en 2017, et qu’à ce titre…. etc…

Bonjour,

Je fais un travail journalistique, je réalise des reportages pour une boite de production. Mais je suis intermittente du spectacle déclaré « réalisatrice auteur », est-ce que je peux bénéficier de cet

abattement ?

Merci beaucoup,

BOnjour,

Je n’ai pas regardé pour cette année mais à mon avis c’est toujours pareil (sinon, je pense que j’aurais déjà reçu bon nombre de commentaires sur cet article). Vous retranchez vous même les 7 650 €

et c’est tout. Les 10% seront fait automatiquement.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour je suis journaliste salarie, pour la declaration des revenus 2017 il y a, pour la premiere fois, une case a cocher pour l’abattement de 7650 euro. Comme vous le savez, auparavant on a pu

corriger la case 1AJ en ajoutant une explication. Mais maintenant, ayant coche la case « abattement journaliste, » je trouve que le calcul mecanique sur le site ne m’accorde pas la deduction

forfaitaire de 10% … ???

Je suis journaliste salarié. Les impôts ont retranscrit le montant des mes revenus 2017 dans la case AJ. J’ai inscrit dans la nouvelle case 1AG la somme de 7650 €. Doit-on reporter le nouveau montant

dans une case particulière et si oui, laquelle ? Merci pour votre aide et félicitations pour votre site.

Bien cordialement

DD

Bonjour,

Comme expliqué dans l’article, renseigner le montant en 1AG ne sert à rien. Il faut le retrancher des revenus en corrigeant la case 1 AJ.

Cordialement.

Bonjour Julie,

Non, il n’y a rien à joindre. J’imagine qu’ils peuvent s’assurer de votre statut sur un contrôle mais ce ne sera pas difficile à prouver.

Cordialement.

Bonjour,

L’administration fiscale demande- t elle un justificatif pour bénéficier de cette exonération?

Merci pour votre réponse future et pour la clarté de vos réponses : vous êtes limpide !!!

Bonjour fkn,

Merci pour la coquille, là voilà rectifiée. Il va de soi que lorsqu’on sollicite une correction en notre faveur, on a tout intérêt à avoir déclaré correctement le reste de la déclaration! J’espère

que la restitution a été supérieure au redressement.

Cordialement.

Merci, pour ce conseil. j’ai eu le cas sur mon revenu 2016. J’ai envoyé un mail au service des impôts, qui a rectifié et envoyé un nouvel avis d’imposition. Il a aussi restitué une somme sur l’avis

de TA. Par contre, il en a profité pour faire un redressement fiscal, au passage.

PS : sur votre paragraphe « autoentrepreneur » vous mentionnez la somme de 6750 euros, alors qu’il s’agit toujours de 7650.

Cette efficacité ! Merci 🙂

Bonjour,

Les 10% vont s’enlever mécaniquement. Vous avez juste à défalquer 7 650 des 25 432 € pour déclarer le bon chiffre. Ensuite, le fisc appliquera 10% comme il le fait avec tous les revenus déclarés en

case 1AJ.

Cordialement.

Bonjour.

Je n’avais pas entendu parler de ces 10% d’exonération.

Du coup la réduction de 7650 euros ET ces 10% sont cumulables ?

Mon employeur à déclaré 25432 euros pour 2017.

Du coup ça donne quoi pour moi ?

Merci

Bonjour Alex,

Je suis désolé mais là j’avour que vous me posez une colle, ce sont des régimes que je ne connais pas. Deux solutions :

– soit vous épluchez le texte que je donne en fin d’article pour voir si vous répondez aux conditions.

– soit vous interrogez le fisc depuis votre espace en ligne « impôt.gouv » sur « messagerie sécurisé ».

Cordialement.

Bonjour,

Merci de votre article,je suis d’une part journaliste pigiste et d’une autre part en régime droit d’Auteur à l’Agessa, je peux bénéficier de l’exonération journaliste ?

Merci

Bonjour Christophe,

Sur le principe, vous avez compris. Il faut réintégrer les frais qu’on vous rembourse. en revanche, les 3 frais que vous m’indiquez sont particuliers dans le sens où le texte ne donne pas les

précisions exactes pour ces frais spécifiques. Le texte précise seulement les rubriques que j’ai indiqué dans mon article. Je ne peux donc pas m’avancer et vous répondre. La seule solution serait de

passer par votre espace « impôt.gouv » et d’interroger les impôts qui devront vous faire un retour écrit. Une autre possibilité est de ne rien faire et si vous subissez un contrôle fiscal, vous saurez

comment le fisc réagit…

Désolé de ne pouvoir être plus précis.

Cordialement.

Thibault

Bonjour,

Je viens de lire votre article mais je ne suis pas certain de certaines, choses :

Dans les frais devant être re-intégrés :

– j’ai une cantine d’entreprise, je paie donc mon repas moins cher cela veut-il dire que je devrais garder les tickets et ré-intégrer la part employeur ?

– La carte RATP est prise en charge à 50% cela veut-il dire que je dois ré-intégrer la part prise par l’employeur

enfin

sur certaines journées, j’ai été dans la nécessité de me rendre sur un autre lieu de travail que celui ou je suis tous les jours et on m’a remboursé l’essence à partir des tickets, cela veut-il dire

que je dois ré-intégrer le remboursement de cette essence ?

Merci.

Bonjour,

Merci pour cet article. J’ai fait une demande de remboursement et j’ai eu les sommes sous 2 semaines. Bravo et merci… belle arnaque du fisc!. Je partage auprès des collègues.