Dès lors que vous versez une pension, il y’a la possibilité de le déduire des impôts pour obtenir un gain fiscal. Si vous aidez un enfant majeur financièrement pour le logement, l’habillement ou la nourriture, vous avez la possibilité de déduire une pension alimentaire en espèce ou en nature. On fait le point sur le maximum déductible pour la déclaration d’impôt 2024 sur les revenus 2023.

Sommaire

- Pension alimentaire en espèce à un enfant. Quel est le maximum déductible des impôts en 2024 ?

- Pension alimentaire forfaitaire pour enfant majeur habitant sous votre toit.

- Dans quelle case déclarer les pensions sur la déclaration d’impôt en ligne ?

- Quelles sont les conditions pour déduire une pension versées à un enfant majeur en 2024 ?

- Comment savoir si mon enfant est « dans le besoin » pour justifier la déduction de la pension ?

- Les parents sont séparés et versent chacun une pension à l’enfant majeur qui à son propre foyer fiscal. Est-ce que chaque parent peut alors déduire 6 674 € ?

- Plus d’articles sur le même sujet :

Pension alimentaire en espèce à un enfant. Quel est le maximum déductible des impôts en 2024 ?

Si vous avez versé une somme à votre enfant majeur dans le besoin, vous pourrez la déduire de vos impôts. Chaque année, le fisc plafonne cet avantage fiscal. En 2024 (déclaration d’impôt 2024 concernant les pensions versées en 2023), la pension alimentaire déductible maximum pour l’entretien d’un enfant est de 6 674 €. Ce plafond est pour chaque foyer fiscal mais vaut pour chaque enfant. Il faut bien entendu avoir les justificatifs nécessaires pour prouver que la somme a été versée en 2023.

Exemple :

Mr Corrigetonimpôt a deux enfants majeurs. Il a donné 6 700 € au premier et 5 700 € au second en 2023. Quelle somme sera déduite des impôts 2024 ?

1) La pension versée au premier enfant dépasse le plafond. Mr peut déclarer 6 700 € de pensions versées mais le fisc retiendra une déduction de 6 674 €.

2) La seconde pension versée est déductible aussi car le plafond se renouvelle pour chaque enfant. Mr peut déduire 5 700 €.

Au total, Mr va pouvoir déduire 6 674 + 5 700

L’enfant devra de son côté indiqué qu’il a reçu la pension dans son revenu imposable en case 1AO. Pour mémoire, le plafond de 2023 était de 6 368 €.

Pension alimentaire forfaitaire pour enfant majeur habitant sous votre toit.

Dans le cas où vous hébergez un enfant majeur sous votre toit, vous pouvez déduire une pension forfaitaire de 3 968 € sans justificatifs. Cela vaut aussi si vous hébergez vos parents. Si votre enfant a habité chez vous une partie de l’année, vous pouvez tout à fait faire un prorata sur ce forfait.

Exemple :

Mr Corrigetonimpôt a hébergé son fils majeur de janvier à août 2023. Il souhaite déduire la pension forfaitaire lors de sa déclaration d’impôt 2024.

Mr a hébergé son fils 8 mois sur 12. Il peut donc déduire 8/12ème du montant forfaitaire.

3 968*8/12 = 2 645 €.

Mr va déduire 2 645 €.

Une fois encore, l’enfant doit ajouter la pension reçue en case 1AO de sa propre déclaration fiscale.

Dans quelle case déclarer les pensions sur la déclaration d’impôt en ligne ?

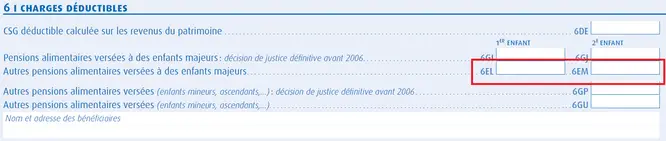

Lors de la déclaration d’impôt en ligne 2024, il faudra être attentif lors de l’étape 3. Il faudra cocher la case « charges déductibles » à l’étape 3. Cela vous donnera accès au formulaire qui était situé avant à la page 4 de la déclaration d’impôt en ligne. Vous pourrez alors indiquer la pension à déduire dans la case 6EL. La pension en espèce plafonnée à 6 674 € ou la pension forfaitaire pour hébergement de 3 968 € sont à indiquer dans cette case.

Pour aller au bout de la technique, sachez que les deux pensions peuvent se cumuler. Si vous avez hébergé votre enfant toute l’année et que vous lui avez versé 2 000 € pour l’habillement, vous pouvez déduire 3 968 + 2 000 soit 5 968 €. Vous mettrez 5 968 € dans la case 6EL.

Quelles sont les conditions pour déduire une pension versées à un enfant majeur en 2024 ?

Le fisc autorise la déduction de la pension pour les sommes versées concernant le logement, la nourriture ou l’habillement de l’enfant… Concernant les autres frais, le texte officiel précise que : « l’obligation de fournir des aliments comprend la nourriture et le logement mais aussi tout ce qui est nécessaire à la vie – exemples : habillement/frais de santé/dépenses de scolarité ».

Par ailleurs, le fisc estime aussi que l’enfant doit être dans le besoin (étudiant, emplois précaires). Des situations un peu floues qui sont déterminées au cas par cas si l’administration fiscale estime qu’il y’a matière à contrôle.

Cette possibilité de déduction laisse apparaître une question primordiale pour optimiser l’impôt à laquelle nous avons répondu sur cet article :

Comment déclarer l’enfant majeur sur les impôts? Faut-il le

rattacher ou déduire une pension?

Les deux questions ci-dessous reviennent souvent dans les commentaires. Je les ajoute ici pour ceux concernés.

Comment savoir si mon enfant est « dans le besoin » pour justifier la déduction de la pension ?

En effet, cet aspect est important car la déduction est possible si et seulement si l’enfant est dans le besoin. Le texte en vigueur précise sur le sujet qu’il faut : « que le créancier soit dans le besoin, c’est-à-dire démuni de ressources lui assurant des moyens suffisants d’existence. La notion de besoin présente un certain caractère de relativité, elle dépend notamment de la situation de famille du créancier et, dans une certaine mesure, de sa situation sociale ». Autrement dit, le fisc se laisse la possibilité d’étudier la situation au cas par cas et de juger si la déduction de la pension est justifiée ou non. Inutile de m’interroger sur le sujet, je ne suis pas en mesure de vous dire si la situation financière de votre enfant permet la déduction de la pension. En cas de contrôle, c’est l’inspecteur qui jugera s’il trouve acceptable la déduction ou non au vu de votre situation particulière. Il va de soi que si l’enfant perçoit un équivalent du RSA, la déduction de la pension ne pose pas problème. En revanche, que penser d’une personne percevant à peine le SMIC, étant en CDD etc… impossible de dire si vous pouvez déduire la pension sans risque car le texte ne le précise pas. De fait, vous avez deux solutions :

– Soit vous déduisez la pension. En cas de contrôle, une négociation s’engagera avec l’inspecteur et il faudra prouver que l’enfant est dans le besoin.

– Soit vous interrogez le fisc en amont pour savoir s’ils acceptent la déduction d’une pension au vu des ressources de l’enfant. Je vous conseille de suivre cette démarche qui donne le meilleur taux de réponse : comment contacter les impôts rapidement ?

Les parents sont séparés et versent chacun une pension à l’enfant majeur qui à son propre foyer fiscal. Est-ce que chaque parent peut alors déduire 6 674 € ?

A priori, le texte autorise chacun des parents à déduire 6 674 € s’ils ne sont plus sur une imposition commune (il faut bien sur toujours pouvoir prouver les sommes versées, que l’enfant soit dans le besoin et ce dernier doit rajouter toutes les pensions reçues sur son avis d’imposition). Le fisc précise que : « La limite légale s’applique par contribuable. Si les parents de l’enfant (ou du jeune couple) sont séparés ou divorcés, chacun d’eux peut déduire les dépenses qu’il expose pour l’entretien de celui-ci dans la limite de 6 674 €. »

Le texte est vigueur est ici : BOI-IR-BASE-20-30-20-30-20180206 à l’alinéa 230

Avec le prélèvement à la source de l’impôt, la déduction des pensions est intégrée dans le taux. Vous pouvez alors subir des remboursements ou des majorations si la pension versée change chaque année. J’ai expliqué le versement dans le temps ici : pensions alimentaires et prélèvement à la source : comment ça marche?

Bonjour et merci pour toutes vos explications bien plus claires que celles des impôts!

Voici ma question, un cas particulier

Mon fils est en résidence alternée, déclaré sur les deux foyers fiscaux depuis plusieurs années.

Il vient d’avoir 18 ans en 2024. Il sera rattaché fiscalement à papa lors de la prochaine déclaration mais continuera de vivre en alternance chez les deux parents. Que peut déduire maman? Que doit déclarer papa en conséquence?

Bonjour je verse une pension forfaitaire à mon fils qui a un travail précaire payé 600 €par mois. Combien de fois puis-je le faire ? Merci

Bonjour,

j’ai hébergé ma fille étudiante de 21 ans pendant de janvier à juillet 2023, puis elle est a quitté le domicile familial d’aout à décembre 2023 pour poursuivre ses études. Elle n’ a pas eu de revenus pendant l’année scolaire.

Je lui ai versé 650 euros par mois d’aout à décembre 2023

Comment Dois je faire le calcul pour la pension que je lui ai versé :

3968 x 7/12 (2314 )+650 x 5 (3250) = 5564 euros

ou puis je déduire la pension alimentaire déductible maximum pour l’entretien d’un enfant 6674 euros

Merci

Bonne journée

Laurent

Bonjour,

Vous avez fait exactement le bon calcul. Le total de 6674 serait possible uniquement si vous pouvez prouver lui avoir versé ce montant pour le logement et la nourriture sur l’année. A défaut, il faut garder votre calcul.

Cordialement.

Bonsoir,

Nous sommes séparés. Si mon ex compagne opte pour le rattachement de notre fille de 20 ans à son foyer fiscal, alors même qu’elle vit à mi temps chez moi , que puis je déduire ? Une pension alimentaire forfaitaire de 1984 euros + 600 euros pour l’habillement ? Mon ex compagne doit t’elle intégrer dans sa déclaration ces revenus pour notre fille ? merci de votre aide

Bonjour je déduis la somme forfaitaire pour la pension alimentaire de ma fille majeure qui vit chez moi. Puis je rajouter les frais de mutuelle que je finance

Merci

Bonjour , je déclare dans les charges à déduire , une pension alimentaire forfaitaire versée à ma fille majeur qui vit chez moi. Je lui paye également ses frais de mutuelle, puis-je les rajouter à cette pension alimentaire ?

Merci

BONJOUR

je paie une pension alimentaire à la maman et je paie la moitier des études supérieures.

Je ne voie jamais mon fils , il ne reside pas fiscalement chez moi

Je déduis la pension alimentaire et puis je déduire l école que je paie?

Bonjour

Qu’en est-il de l’aide financière apportéz à un enfant majeur incarcéré ?

S’il est dans le foyer fiscal et s’il ne l’est pas ? Quelle différence ?

Merci de votre réponse

Bonjour,

Dès lors qu’un enfant est dans le foyer fiscal, la déduction ne marche pas. En effet, l’enfant doit la rajouter dans ses revenus et ça annule le fait que vous l’ayez enlevée.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Dans le cadre d’une union libre, pour un enfant majeur non rattaché fiscalement vivant sous le même toit que ses parents, est-ce que chaque parent peut déduire le montant forfaitaire de la pension des ses revenus (3968€ pour chacun en 2024) ?

Merci

Bonjour,

Mécaniquement, l’enfant ne peut pas vivre toute l’année sur 2 domiciles différents. Chaque parent peut donc déduire la moitié de la pension en supposant que l’enfant majeur soit moitié moitié chez l’un et l’autre.

Bonjour,

Je me suis mal exprimé peut-être, mais nous vivons tous sous le même toit toute l’année. Nous avons le droit de déduire une pension alimentaire forfaitaire mais ma question est de savoir les 2 parents peuvent le faire ou seulement un seul ? Merci

Bonjour,

Oui pardon c’est moi qui ai lu vite, il y’a beaucoup de commentaires à faire chaque jour ! Soit un parent la déduit, soit les deux mais ils divisent alors le montant par deux.

Bonjour,

Je verse une pension alimentaire à un enfant majeur, et le fisc ne conteste pas qu’elle soit justifiée : après avoir été en longue maladie pendant 3 ans, cet enfant est aujourd’hui en invalidité ; il a une charge de famille et ses revenus sont très faibles, ses derniers avis d’imposition avec 2,5 parts font d’ailleurs état d’un impôt nul.

Mais le fisc me refuse la déduction de cette pension parce que mon enfant ne l’a pas déclarée dans son revenu imposable. Pour information, d’après des calculs simples à faire, mon enfant resterait non imposable même en incluant la pension reçue dans ses revenus.

Pensez-vous que la position du fisc soit défendable ?

Bien à vous.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

J’ai aidé mon fils qui est marié avec un enfant et qui habite en dehors de mon foyer à lui acheter de l’alimentation, les habits et lui faire des dons d’argent sans passer par la banque car mon fils à réellement besoin il perçoit l’allocation de chômage. Jusqu’à combien puis- je déduire de mes impôts sans passer par les demandes de justificatif. Merci

Bonjour,

L’aide à un enfant majeur est plafonné à un peu plus de 6 000 €.

Le père de ma fille majeure 19 ans étudiante doit lui verser une pension alimentaire de 2000 € par mois suite à un jugement. Elle est rattachée à mon foyer fiscal. Dois-je déduire l’intégralité de la pension versée ou seulement le plafond autorisé concernant la déduction que peut faire le père au titre de la pension versée à un enfant majeure.(environ 6000 €)

Bonjour,

Si vous rattachez l’enfant, vous serez imposée sur toute la pension.

Par contre, lisez bien mon article sur l’impôt et l’enfant majeur (ou encore mieux la formation sur le sujet) pour choisir la bonne option qui peut permettre plusieurs centaines d’euros d’économie.

Bonjour

J aide mon neveu et filleul que nous avons élevé avec mes parents et qui est au rsa puis je déclarer ces versements

Merci

Bonjour,

Il faudrait interroger le fisc mais je ne crois pas que ce soit possible.

Cordialement.

Bonjour, mon fils est incarcéré, je lui envoie de l’argent tous les mois. est ce déductible des impots sur revenus?

Bonjour,

Sur ce cas précis, je ne sais pas si le fisc accepte. Je pense que oui mais je vous conseille de les interroger en amont via la messagerie sécurisée.

Bonjour

Je vous remercie pour vos conseils, cependant je suis un peu perdue dans mon cas : mon aîné qui a eu 22 ans en juillet 2023, est toujours rattaché à mon foyer fiscal. Je vis seule avec mes deux autres enfants mineurs et mon aîné est parti travailler loin, a obtenu un CDI en avril 2023 avec un revenu d’environ 1800 euros par mois en plein temps. Il est hébergé à titre gratuit chez sa grand mère depuis plusieurs mois. Que dois je déclarer aux impôts comme situation nouvelle et ai je intérêt à le détacher de mon foyer fiscal ? Lui dois-je une pension alors qu’il a des revenus suffisants pour s’assumer et qu’il est hébergé à titre gratuit ? J’ai bien déclaré en avril 2023 ses revenus en tant qu’enfant majeur rattaché. En effet, la CAF a réagi en me supprimant ma prime d’activité, considérant que l’apport du gain de mon fils dans le foyer fiscal était largement suffisant ! Mais ça c’est un autre problème. Pourriez vous svp me renseigner sur cette utilité ou non, cette obligation ou non de le détacher et ses impacts étant donné sa situation de salarié n’habitant plus chez moi. Merci beaucoup d’avance

Bonjour,

Le choix de rattacher ou non doit se faire chaque année en mai lors de la déclaration d’impôt. En cas d’erreur cette année vous pouvez corriger en ligne. Je vous conseille vivement de regarder la formation en direct sur le sujet si vous êtes abonné où je montre comment faire pas à pas : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Bonjour,

L’enfant majeur doit il déclarer en pension alimentaire la somme forfaitaire de 3786 € déduite par ses parents dans la mesure où il n’a pas reçu d’argent mais que cette pension correspond à un avantage en nature ?

vous remerciant de votre réponse,

Cordialement,

Bonjour,

Oui tout à fait. C’est parfois un peu aberrent notamment avec la CAF qui considère cette somme comme de l’argent reçu.

bonjour, cette année la CAF m’a demandé quelle était la part alimentaire de la pension forfaitaire versée à ma fille et a fait une demande de remboursement partielle de la prime d’activité perçue au titre de 2021 en indiquant que les impôts demandaient de prendre en compte cet partie du forfait dans le calcul de la prime d’activité.

Avez vous confirmation de la prise en compte de la part alimentaire pour le calcul de la prime d’activité, sachant que je ne fais aucun versement mensuel dans ce cadre mais du cas par cas en fonction de la demande de ma fille. merci. Bien cordialement

Bonjour

ma fille de 27 ans vient de passer son concours pour l’internat de médecine. Du fait de son âge nous ne pouvons plus l’avoir sur notre foyer fiscal. Néanmoins nous l’avons eu à charge toute l’année puisqu’elle vivrait chez nous.

Pouvons nous prétendre à une déduction sur nos impôts ? Si oui que devons nous remplir sur la déclaration?

Je vous remercie pour vos éclairages

Bonjour,

J’héberge ma fille et son fils. Comment déduire la pension alimentaire versée à mon petit fils dont j’assure presque la totalité de son entretien?

Article intéressant mais qui n’indique pas comment remplir le détail de l’aide déclarée en 6EL.. où 6EM.

Tout est clair dans le détail (nom, adresse.. etc ) mais rien n’explique comment remplir la ligne: « détail du montant versé « ??

J’ai tout essayé mais il y a toujours une erreur !!

Avez vous une idée?

J’ai exactement la meme question, avez-vous obtenu une réponse ?

Merci

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour,

J’ai une fille étudiante de 24 ans,elle habite dans un meublé et travaille 8 heures/ semaine. Ce revenu n’est pas suffisant pour toutes les charges essentielles qui lui incombent. donc je paye directement le loyer à son logeur ainsi que l’électricité. Puis je déduire ces frais sur ma déclaration d’impôt en disant que je lui verse une pension même si dans les faits elle ne reçoit pas directement cet argent? . Merci de votre retour

Bonjour

je verse une PA à ma fille adulte et qui vit chez elle.

Ma fille est obligée de déclarer cette PA, si de mon coté je ne veux pas bénéficier d’une déduction fiscale ?

Merci pour votre site

Bonjour

Mon mari est divorcé et a son fils qui fait des études de médecine..il lui donne 200 euros par mois de pension alimentaire..il déduit 2400 euros, mais les 186 euros? Ou faut il cocher ?

Bonjour,

La pension alimentaire en espèces plafonnée en 2023 à 6368 euros versée à un enfant majeur étudiant est elle déductible que si l’enfant a son propre logement?

Notre fille âgée de 21 ans, détachée depuis 1 an de notre foyer fiscal, fait ses études en Belgique. Nous avons déduit en 2022 le plafond de la PA 6042.

Nous payons ses frais de scolarité, habillement, nourriture, loyer, transport, santé pour plus de 20 000 euros/ an. Elle est hébergée chez nous pendant ses périodes de vacances et 2 à 3 mois l’été. Sur « gérer mes biens » j’ai remarqué qu’elle n’est plus notée comme occupant de notre résidence principale, faut-il laisser ainsi ou l’ajouter en correction? Cela a t’il un impact sur le montant plafonné à déduire en 2023?

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour, ma fille de 19 ans vit à la maison, étudiante, si nous la detachons du foyer fiscal, peut on déduire une pension alimentaire forfaitaire (3786 €) et compléter avec des frais de scolarité (coût réel 9000€/an) pour atteindre le plafond de 6368 € ?. Devra t’elle déclarer uniquement 3786 de son côté ?

Merci.

Bonjour,

Notre fils âgé de 20 ans en 2022 était en apprentissage de janvier à juin (salaire de 900 euros mensuel). Nous avons payé son loyer de 255 euros par Mois. Il occupait son logement 2 semaines par mois. Pouvons nous déduire ces charges sachant qu’il n’était pas dans une situation précaire ? En effet, il aurait percevoir les allocations logement.

Merci d’avance

Bonjour

Notre fils à 22 ans et est revenu vivre sous notre toit en mai 2022, il n’est plus rattaché à notre foyer fiscal. Nous lui avons donné en 2022 chaque mois 600€.

Je peux donc déduite 7200€ (plafonné à 6368€) pour « pension en espèce » et la pension « pour le toit » au prorata soit (7/12) * 3768 = 2198€.

Je peux donc cumuler les deux et mettre la somme dans la case 6EL ?

De son côté quelle somme doit-il reporter dans sa déclaration en case 1A0… Je comprends bien qu’il doive mettre la somme de « pension en espèce » mais pas la somme pour le toit dans la mesure où ce n’est pas une somme qui lui a été versé.

Pourriez-vous m’aider à clarifier ce point ?

Pension alimentaire forfaitaire pour enfant majeur habitant sous votre toit

Pension alimentaire en espèce à un enfant. Quel est le maximum déductible des impôts en 2023 ?

Bonjour,

Le total ne doit pas dépasser 6368 même si il y a les deux aspects de pension. De fait autant ne déclarer que 6368 afin que l’enfant rajoute aussi cette somme et non plus plus inutilement.

Cordialement.

Bonjour,

Suite à une décision de justice, mon ex conjoint me verse une PA pour l’entretien de notre enfant (mineur à l’époque) qui résidait chez moi..pension que j’ai intégrée dans mes revenus

Actuellement majeur et n’habitant plus chez moi, je désire le détacher et lui verse une PA

Pourriez vous me confirmer que l’enfant va bien déclarer sur sa propre déclaration

-la PA que je lui verse

-et la PA du père versée sur le compte de la mère concernant son entretien

Avec mes remerciements

Bonjour,

Dans l’idéal le père devrait verser la pension à l’enfant comme ça il n’y a pas de doute. C’est bien l’enfant qui déclare s’il la reçoit. Sinon il serait utile que vous fassiez directement un virement de la pension à l’enfant dès qu’elle arrive pour expliquer au fisc pourquoi elle est chez lui et non chez vous.

Bonjour

mon fils est en alternance, il a son logement.

Cette année il va faire sa déclaration tout seul, il peut donc déduire jusqu’à 19 744 € de ses revenus perçus.

Son père déclare une pension de 6 368 € et moi je voulais déclarer cette année aussi une pension mais je n’ai gardé aucun justificatif, puis je déclarer 3786 € sans justificatifs ?

merci pour votre réponse.

Bonjour,

Si il n’a pas habité chez vous, le forfait n’est pas possible malheureusement.

Bonjour

Vous avez dit à la Nad qui a in fils en alternance que si celui-ci n’a pas habité chez elle, elle ne peut rien déduire des impôts.

Mais si l’étudiant alternant vit sous notre toit uniquement pendant les vacances est-ce qu’on peut déduire une somme de nos impôts.

Ma fille est dans le même cas que le fils de Nad, alternante, appartement à Paris. Obligation de l’aider car son seul salaire d’alternante ne suffit pas quand la moitié part pour le loyer et malheureusement je n’ai pas gardé de justificatif mis à part le prélèvement mensuel EDF pour son appartement et son abonnement de portable. Je ne peut donc justifier que de ces 2 choses.

Bonjour,

Ma petite fille est étudiante, elle a 23 ans.

Elle est rattachée fiscalement au foyer de sa mère qui a des revenus très modestes (moins de 10000 euros annuel).

J’ai aidé financièrement et à titre exceptionnel ma petite fille en lui versant un peu d’argent chaque mois au cours de l’année 2022 (moins de 700 euros par an).

Est ce que je peux déclarer sur ma déclaration de revenu 2023 sur les revenus 2022 la somme que je lui ai versée en tant que aide exceptionnelle ?

Si oui, dans quelle case dois je déclarer cette somme ?

De son côté il me semble que ma petite fille (donc sa mère) devra la déclarer aux impôts mais dans quelle case svp ?

Je vous remercie par avance de votre réponse.

Cordialement.

Bonjour,

Je ne sais pas si ce cas est prévu. Je vous invite à lire cet article où j’ai mis tout ce qui concerne les pensions et les textes en vigueur : https://www.corrigetonimpot.fr/pensions-alimentaire-deductibles-des-impots-enfant-parent-ex-conjoint/

Il faut fouiller et voir si quelque chose correspond. Une chose est certaine, si la déduction est possible alors votre fille devra l’ajouter en case 1ao

Bonjour j’héberge ma fille majeure( non rattachée fiscalement), et mes 3 petits enfants. Elle a eu des emplois en interim, sur presque 4ans et là touche le SMIC en CDI très récent. Nous déclarons un forfait hébergement (somme autorisée par la CAF et le fisc) dans les cases dédiées mais comment prouver que ce n’est pas une somme d’argent réelle donnée et reçue?

Merci!

Bonjour, j’ai 50 ans, j’ai toujours v »cu chez mes parents, on me refuse l’AAH depuis l’age de 28 ans, j’ai donc le RSA depuis cette date, ma mère déduit de sa propre feuille d’import la remise forfaire de 3786 euros, en fait cette somme change chaque année et çà depuis donc 22 ans, ce qui fait que çà vient sur ma propre feuille d’impot dans la case comme si c’était une pension alimentaire. Là je reçois cette année une lettre de la CAF alors que je n’ai jamais eu de problème jusque là, il pense donc que c’est une aide alimentaire, on ne peut donc plus cumuler les 2 ? Je ne pourrais donc plus avoir le RSA de 526 euros si ils pensent a un trop perçu ?

Bonjour,

Il faudrait s’assurer d’une part que cette déduction est possible et surtout qu’elle a du sens chez votre mère.

Si oui, la seule solution serait de voir si la CAF ne peut pas l’annuler et « l’oublier » du fait que ce ne soit pas un versement d’argent. Je ne sais pas comment ils fonctionnent mais j’ai peur que ce soit difficile de faire passer cela.

Bonjour, vous mentionnez dans l’article qu’il est possible de cumuler les 2 déductions (forfaitaire + en espèces),

je croyais que c’était l’un ou l’autre (l’un imposant d’avoir des justificatifs, l’autre pas)

Mais si le cumul est possible, le plafond est la somme des 2 plafonds (soit 6368 + 3786) ?

Bonjour,

Non on reste sur le plafond de 6368 pour les deux cumulés. Et ça suppose forcément une période où l’enfant est chez ses parents (forfaitaire) et une autre non ( réel avec justifs).

Cordialement.

Dans votre exemple, vous indiquer « Si vous avez hébergé votre enfant toute l’année et que vous lui avez versé 2 000 € pour l’habillement, vous pouvez déduire 3 786 + 2 000 soit 5 786 €. Vous mettrez 5 786 € dans la case 6EL. » Si j’heberge mon enfant et que je lui verse 5500 euros pour ses frais de scolarité, je peux donc déduire le plafond de 6368 euros?

Bonjour,

Mon mari et moi avons deux enfants, mon fils aîné a eu 18 ans le 27/03/22. Il est en BTS en alternance depuis septembre 2022.

Peut-on faire la déclaration sur les revenus 2022 avec N=3 vu qu’il était mineur au 1/01/2022?

Et peut-il faire sa propre déclaration du 27/03/22 au 31/12/22?

S’il fait une déclaration individuelle , peut-il déclarer une pension sachant que nous avons dû lui payer son loyer de juin à novembre en attendant qu’il touche l’APL? De ce fait, peut-on déduire cette pension de nos impôts avec N=3?

Je ne sais pas si c’est clair, nous sommes en pleine réflexion pour la déclaration enfant à charge ou non!!!

Merci de vos conseils.

Coralie

Bonjour,

Cela fait beaucoup de questions. Je vous conseille de lire l’article de la rubrique impôt sur l’enfant majeur, il devrait aider. Ensuite si besoin, il y’a une formation entière sur le sujet dans la rubrique « formation » si vous voulez voir comment faire le bon choix.

Cordialement.

Bonjour,

mon enfant de 18 an va partir vivre avec sa maman. il sera donc probablement intégré dans la déclaration de mon ex conjointe.

je verserai de l’argent à mon fils. pourrais je le déduire de mes impôts . ce montant sera -t- il a déclarer par mon ex épouse ? merci

Bonjour,

Si vous déduisez, c est possible si et seulement si votre ex épouse l’ajoute dans ses revenus. Vous avez un article sur l’enfant majeur dans la rubrique impôt qui peut vous aider.

Cordialement.

Bonjour

l’enfant majeur qui perçoit la pension alimentaire de ses parents doit-il la déclarer à la CAF dans le cadre des ressources perçues ?

Bonjour,

Si le parent a déduit fiscalement alors oui ça me parait inévitable car ce sera ajouté sur la déclaration d’impôt de l’enfant.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

J’ai été étudiant durant 5 ans (2017-2022). Durant ce temps, j’étais rattaché fiscalement à ma mère (case T), qui m’aidait financièrement mais si je comprends bien, elle ne peut pas déduire de pension tant que je suis à sa charge fiscalement ?

Chaque mois, mon père me faisait un virement pour assurer mes dépenses courantes. Il n’a jamais déduit fiscalement ce qu’il me versait. Ma question est simple : puisque mon père n’a jamais déduit fiscalement les pensions qu’il me versait, devais-je quand même déclarer le montant que je percevais annuellement de sa part ? L’administration fiscale est très floue à ce sujet. Merci par avance.

Bonjour,

Pour la première vous avez bien compris. Pour la pension du père, s’il ne la déduit pas ce n’est pas la peine de l’ajouter de votre côté.

Cordialement.

Bonjour , Ma mère habite au Venezuela et je verse un pension depuis 5 ans .Pensez vous que je puisse déclarer la pension s’elle n’habite pas en france ?

Bonjour,

Vous avez un article sur les pensions déductibles dans la rubrique « impôt » : https://www.corrigetonimpot.fr/pensions-alimentaire-deductibles-des-impots-enfant-parent-ex-conjoint/

Je pense que l’on suit les règles données dans l’article même si elle habite à l’étranger, gardez bien les traces.

Bonjour,

Une grande tante peut-elle verser une pension alimentaire à son petit neveu majeur poursuivant ses études et dont les parents sont divorcés et au chômage. Le père refusant de payer une pension alimentaire!

Merci pour votre réponse.

Cordialement.

Bonjour,

Vous avez un autre article sur les pensions dans la rubrique impôt où j’ai mis tous les cas où on peut déduire une pension avec le texte officiel à la fin. De mémoire votre cas n’est pas possible mais je n’en suis pas certain cela vaut le coup d’aller vérifier.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

quel type de charge pouvons nous déduire pour un enfant majeur étudiant : voiture , permis , mutuelle, ….

Bonjour,

C’est plutôt habillement, logement, nourriture et éventuellement scolarité. Vous avez le texte à la fin il me semble et je vous conseille la formation où j’explique comment optimiser : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Bonsoir

J’ai un fils qui a 43 ans et qui gagne le smic

Il a entre autres dépenses un loyer mensuel de 495€ CHARGES COMPRISES

Puis je l’aider en lui versant une pension alimentaire mensuelle

Si oui quel serait le montant maximum mensuel que je pourrais lui Verser ?

Et sous quelle forme puis je lui verser ?

Il va de soi qu’il déclarera cette pension aux impots ET MOI également

JE VOUS REMERCIE PAR AVANCE

Bonjour , vos articles sont très intéressants .

Toutefois, j.ai une question .Divorcée, Si mon enfant majeur est rattachée à mon foyer fiscal , dois je inclure dans ma déclaration l.éventuelle pension que déduirait son père ?

Surtout s.il déduit 6000 euros .

En vous remerciant

Bonjour,

Oui tout à fait, si la pension est déduite chez l’un alors elle est rajoutée chez l’autre.

Bonsoir, sauriez-vous quel était le montant de l’abattement annuel par petits-enfants en 2021 et quel est celui de 2022 ?

En complément, auriez-vous l’amabilité de me renseigner sur les plafonds de 2021 et 2022 ?

Bonjour,

Je suis une étudiante étrangère percevant des pensions alimentaires de mes parents à l’étranger non- residents fiscaux en France.

Étant donné qu’ils ne déclarent pas leur impôts en France et que la pension alimentaire n’est pas déduite de leur revenus imposables dois-je declarer la somme dans ma déclaration de revenus ?

Etant en école de commerce la somme perçue dépasse les 6000 € est-ce que je suis imposable ?

Merci par avance

Bonjour,

J’avoue ne pas savoir s’il faut ou non la déclarer; je ne vois pas trop comment le fisc pourrait s’en apercevoir de toute manière. A 6000 € l’impôt est nul mais ça fait augmenter le revenu fiscal qui peut vous priver de certaines aides.

Cordialement.

Bonsoir ,

Un peu au dernier moment je suis tombé sur votre site . J’eleve seule une fille qui va avoir 20 ans à charge étudiante en école d’infirmière pour laquelle je perçoit une pension alimentaire de 150 e / mois que je déclare .

Que puis je déclarer dans les réductions d’impôts ?

Les sommes relatives à sa scolarité ? Frais d’inscription et frais annuels de scolarité ?

Puis je déclarer quelque chose du fait qu’elle soit à ma charge (logement , habillement , nourriture , …)

En sachant que je ne suis pas imposable , ayant un 2 enfant à charge , cela a t’il un impact à la baisse sur mon revenu fiscal de référence ?

Je précise qu’elle touche une bourse de la région de 180 e , mensuel à peu près .

Merci de votre aide , j’ai encore demain je crois pour corriger ma déclaration …

Bonjour,

Vous avez un article sur l’enfant majeur où j’explique les astuces dans la rubrique impôt. Je vous conseille aussi ma formation entière sur le sujet qui vous montre comment faire seul la bonne simulation : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Cordialement.

Bonjour Monsieur,

qu’en est-il des frais mensuels versés à un enfant majeur en prison ? y a t il possibilité de déduire tous ces frais versés chaque mois via l’administration pénitentiaire pour qu’il vive dans une décence minimum tellement les conditions sont innommables ? car cela revient à assurer une pension d’un enfant majeur « à charge »…

Merci de votre réponse car très difficile d’obtenir des réponses dans ce contexte spécifique douloureux…

Bonjour,

Personnellement je n’ai jamais eu le cas et je n’ai pas vu cela dans les textes. Le mieux serait d’interroger le fisc je pense.

Bonjour monsieur

J’ai un cas un peu particulier concernant la pension alimentaire à enfant majeur. Notre fils a été hébergé chez nous de janvier à août 2021. J’en déduis donc de votre article que nous pouvons déduire 8/12 de 3592€ soit 2395€ de pension forfaitaire. A partir de septembre 2021, notre fils est étudiant à 250kms de chez nous, nous lui louons un appartement (1460€ de location entre septembre et décembre 2021) et nous lui versons régulièrement de l’argent (1780€ de virements bancaires entre septembre et décembre 2021). Pouvons nous déduire en plus des 2395€ forfaitaires, les sommes versées entre septembre et décembre 2021, soit 3240€ ? Ce qui ferait donc au total une déduction de 5635€ de pension alimentaire sur l’année, ce qui reste sous le plafond de 6042€ ? Merci pour votre réponse

Bonjour,

Oui tout à fait, je l’explique dans la formation en visio sur l’enfant majeur, c’est une des optimisations.

Cordialement.

mon fils a 22 ans

le juge des affaires familiales en juillet 2020 a condamne son pere a versé 640€ par/mo et 360/mois a sa mere

la mere est décédé en mars 2021

le père est seul a subvenir aux besoins

que peut il deduire ?

Est-ce que la déduction forfaitaire de 3592 euros est imposable chez l’enfant qui en a profité ?

Merci pour la réponse.

Bonjour,

Oui il faut la mettre en case 1AO.

Cordialement.

Bonjour,

Des grands-parents hébergeant et couvrant tout ou partie des dépenses d’1 petit enfant majeur étudiant peuvent-ils prétendre à une quelconque déduction fiscale svp?

Merci

Bonjour,

C’est une très bonne question, je me demande si le forfait de 3592 € ne pourrait pas s’appliquer. Il faudrait étudier le BOFIP pour voir si il parle des « parents » ou des « ascendants ». Peut-être qu’en interrogeant le fisc vous auriez une réponse.

Cordialement.

Bonjour,

Vous dîtes qu’en cas de parents séparés chacun peut déduire a priori 6 042 €. De la même façon peut-on chacun déduire forfaitairement 3592 € ? Ou faut-il compter la moitié chacun ?

Enfin si l’un des parents déclare l’enfant majeur sur sa déclaration, l’autre peut-il forfaitairement déduire 3592€ ou doit-il proratiser si l’on suppose que l’enfant est tantôt avec chaque parent.

Merci beaucoup pour votre retour,

Cordialement.

Bonjour,

Attention il faut ici que l’enfant soit détaché des 2 parents. Chacun peut cumuler la pension versée et le forfait mais impossible de dépasser 6042. Impossible que chaque parent déduiser 3592 (ça suppose que l’enfant s’est dédoublé et à habité 100% du temps chez les deux), il faut le diviser en deux du coup. Je vous conseille vivement ma visioconférence où j’explique en détail comment optimiser : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Bjr

Si je déduis l’aide financière versée à un enfant majeur étudiant à la charge fiscale de son père, ces sommes peuvent elles être déclarées dans les sources de revenus de l’enfant? Y a t il un plafond qui permet de ne pas augmenter l’imposition du père? Merci pour vos réponses

Bonjour,

Non mécaniquement la pension déduite est imposée chez l’enfant (et donc chez le père s’il est rattaché).

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour,

J’ai 2 enfants étudiants. Ils étaient rattachés avec nous en 2020.

Pour 2021, le 1er enfant a terminé ses études et a commencé à travailler en octobre 2021 et ne souhaite plus être rattaché avec nous. il va faire sa déclaration seul et il habite toujours chez nous.

Le 2ème a étudié 4 mois à l’étranger, ce qui nous a coûté environ 8000€. Il est toujours étudiant, habite chez nous et il est toujours rattaché avec nous.

Comment puis-je faire au mieux la déclaration cette année ? Quels montants dois-je mettre dans les cases EM et EL et EF ? on leur fait toujours des virements avec justificatifs de 4000€/an chacun.

Merci beaucoup.

Bonjour,

Ici je vous conseille vivement de regarder ma visioconférence sur les enfants majeurs. J’explique les interactions et surtout comment faire seul les bons calculs. https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Cordialement.

Bonjour mon beau fils majeur,en garde alternée, étudiant en 2021 peut faire sa déclaration seul et les 2 parents déclarés qu’on lui a versé une pension à hauteur de 6042€chacun.Lui devra donc le déclarer mais ne payera pas d’impôt dessus.

Cordialement Lucie

Bonjour,

Oui si les parents ne sont plus ensemble c’est une des options possibles.

Bonjour

Ma fille s’est pacséz mi 2022 mais j’ai payé ses frais d’étude les 6 premiers mois de l’année, puis je lui paye depuis septembre ses frais pour son école, son essence ses vêtements comme elle est toujours étudiante. Puis je lui déduire une pension même son son ami travaille (mais il ne lui paie pas tous les frais que je paye ).

Merci d’avance

Bonjour,

Je conseillerais ici d’interroger le fisc via la messagerie sécurisée. Si le revenu du partenaire de votre fille suffit pour faire vivre un foyer fiscal, les impôts estimeront surement que la déduction est impossible.

Bonjour,

le père de mes enfants me verse une pension de 750€ mensuels suite à une décision de justice. Ils sont majeurs, étudiants et font leur propre déclaration. Je leur reverse 200€ chacun. Dois-je les déclarer en pensions alimentaires que je leur verserais où dois-je les retirer directement des 750€ dans ma déclaration?

Merci pour votre réponse.

Karine

Bonjour,

Vous devez d’une part mettre la pension reçue dans la case 1AO de votre ex-conjoint puis déduire celle que vous versez aux enfants. Je vous conseille vivement d’assister à la conférence où j’explique les optimisations avec enfant majeur : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

J’ai divorcé en 1990 et mon fils de 12 ans est venu vivre avec moi en 1991 et jusqu’à sa majorité en 97. Je vivais chez un ami jusqu’en 1995 à Montpellier puis seule jusqu’en 1998 à Béziers. On me dit que j’aurai droit à une demie part supplémentaire ce que j’ignorais. Puis je déclarer quand même cela après plus de 20 ans et bénéficier malgré tout de cette demie part ?

Bonjour,

Oui c’est la case L : https://www.corrigetonimpot.fr/impot-personne-seule-vivant-demi-part-parent-isole/

Vous pouvez corriger les déclarations des deux années passées, il y’a un courrier de correction dans mon guide : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Bonjour,

Ma fille, majeure en août, sera étudiante en septembre et habitera dans un lgt locatif. Son père me verse une pension alimentaire que je déclare, ma fille étant rattachée à mon foyer fiscal. A la rentrée, il va lui verser la moitié du loyer (et moi l’autre moitié). Question 1 : si son père déclare/déduit les sommes versées pour le loyer, devrai je les rajouter sur ma déclaration au même titre que la PA ? Question 2 : Ma fille n’habitant plus avec moi du fait de ses études, mais étant rattachée à mon foyer fiscal, que puis je déduire ? (ma part de son loyer, l’assurance du lgt, …). Je vous remercie pour les éléments de réponse que vous pourrez m’apporter. Cordialement

Bonjour,

Mon fils a fini ses études en Septembre 2021, et a eu un logement étudiant jusqu’en Aout, puis est revenu chez nous , et est reparti fin Janvier. Est il considéré comme étudiant ?Il a un petit job à 80% et a fait sa propre déclaration .Je peux quand même déclarer des charges déductibles pour une aide au logement et son alimentation, mutuelle, assurance etc? pour un max de 6042 euros, (en le justifiant avec mes relevés de compte?) Et non pas le forfait de 3592 euros, c’est bien ça?

Merci

Bonjour,

Vous avez un article sur l’enfant majeur et l’impôt sur le site qui apporte des précisions et notamment la date à retenir pour évaluer la situation (1er janvier de l’année d’imposition de mémoire il me semble auquel cas il serait considéré comme étudiant). Il faut choisir entre le rattachement ou l’exclusion pour déduire la pension. Je vous conseille vivement de venir assister à la conférence sur le sujet où je montrerai comment faire : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Cordialement.

Bonjour

Je verse a mon ex épouse une PA pour nos 2 enfants qui étaient mineurs lors du divorce et en garde alternée.

Mon fils est aujourd’hui majeur et étudiant et je continue de verser la PA à sa mère comme indiqué dans le jugement.

Or, cette dernière me dit que c’est à mon fils de déclarer la pension qu’elle perçoit elle alors qu’il a choisi de se déclarer seul.

Mon ex femme etant la créancière, pq mon fils devrait déclarer une somme qu’il n’a pas touché ?

Puis-je deduire de mon côté cette PA ou puis-je choisir la deduction forfaitaire (au prorata du temps) vu qu’il est majeur et que je l’ai acceuilli une partie de l’année ?

Merci

Bonjour,

Il faut regarder le jugement et voir à qui vous versez la pension. Si elle est versée à Mme c’est elle qui l’ajoute; si elle versé au fils, c’est lui qui l’ajoute. Après si c’est le cas où Mme la perçoit et donc l’ajoute à son revenu : si elle la reverse à son fils, elle peut aussi la déduire de son côté et c’est une opération neutre pour elle… et ça finira aussi sur l’avis d’impôt du fils. Si vous répondez aux conditions pour le forfait vous pouvez le calculer comme expliqué dans l’article. Attention car c’est cumulé avec les autres pensions versés à l’enfant et donc si vous êtes dans le cas où c’est pas Mme qui le reçoit mais lui alors il y’a le plafond global de 6000 € qui joue.

Bonjour

Merci bcp c’est bien ce que je pensais.

C’est madame qui touche et ne reverse pas, donc c’est à elle qu’il revient de la déclarer et moi de la déduire au titre d’une PA sur décision de justice.

Parallèlement, ayant accueilli mon fils majeur une semaine sur 2 comme indiqué dans le jugement, je dois pouvoir également déduire une pension forfaitaire de 3592 € au prorata du temps logé chez moi vu qu’il se déclare seul fiscalement. Mon fils devra la déclarer mais ne sera pas imposable vu le montant.

Ça vous semble bon comme raisonnement ?

Merci !!!

Bonjour,

Vous nous indiquez: « Pour aller au bout de la technique, sachez que les deux pensions peuvent se cumuler. Si vous avez hébergé votre enfant toute l’année et que vous lui avez versé 2 000 € pour l’habillement, vous pouvez déduire 3 592+ 2 000 soit 5 592 €. Vous mettrez 5 592 € dans la case 6EL »

Est ce que nous pouvons cumuler 6042 de frais (logement, électricité, carburant, assurance ect… nous louons un logement dans le cadre de ses études) + 3592 (habillement, nourriture,médicaments ect… elle revient tous les week ends chez nous, nous payons vraiment tout car elle n’a aucuns revenu) ou les 6042 sont le total de tout ce que nous pouvons déduire ?

Merci par avance de votre réponse ainsi que pour votre site qui m’aide beaucoup.

Bonjour,

Le plafond est de 6042, il ne sera pas possible de le dépasser.

Mon fils souhaite créer sa micro-entreprise je suis séparé de son père, dorénavant la pension alimentaire m’était versée quels sont les avantages et inconvénients si mon fils se déclare tout seul mais sachant qu’il vit toujours chez moi

Bonjour,

J’explique tout ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Votre fils peut aller regarder les articles de la rubrique « impôt » puis « micro-entreprise » pour optimiser sa fiscalité.

Les simulations peuvent être compliquées; vous pouvez prendre moi ou un professionnel qui les fera la première année (comptez quelques centaines d’euros).

Cordialement.

Bonjour,

Ma fille est majeur, étudiante et ne vit plus avec moi.

Son père et moi lui payons son logement et les frais annexes.

Cette année, son père voudrait déclarer la pension qu’il lui verse. Moi je désire la rattacher à mon foyer fiscal. Dans ce cas là, devrais-je déclarer pour ma fille (sur ma déclaration) la pension de son père ?

J’espère avoir été claire dans ma requête.

Merci d’avance d’avoir pris le temps de lire et de répondre à mon interrogation.

SB

Bonjour,

Effectivement si vous rattachez l’enfant et que le père déduit une pension, vous devrez la rajouter à vos revenus. Je vous invite à regarder le replay sur twitch du 24 mars où la vidéo youtube associée où je détaille votre cas avec les optimisations possibles.

Cordialement.

Merci bcp !

Je ne manquerai pas de regarder Twich.

Bien à vous

SB

La pension forfaitaire pour hébergement est elle possible même si l’enfant a un emploi fixe ? Il s’agit bien de déduire une pension du moment que l’enfant est hébergé au domicile des parents ? bien sur que l’enfant n’est pas rattaché au foyer fiscal. Merci pour votre avis

Bonjour,

Que ce soit la pension versée ou la pension forfaitaire, il faut quand même que l’enfant soit dans le besoin pour que la déduction soit possible. Je détaille cette notion de besoin dans l’avant dernier paragraphe.

Bonsoir. Une pension alimentaire pour 3 enfants mineurs est-elle déductible et jusqu’à quel montant ? Merci beaucoup de votre retour

Bonjour,

OUi c’est un fonctionnement différent. Vous avez des articles sur le sujet dans la rubrique « impôt », notamment ceux sur le divorce.

Cordialement.

Bonjour

Je perçois une pension alimentaire pour mon fils qui vient de terminer ses études et vient de commencer une période d’essai en vu d’un CDI

Nous n’avons aucun contact avec son père depuis plus de 10ans aucun moyen de le contacter. Légalement peut il me réclamer la pension qui continue d’être verser sur mon compte et que je redonne a mon fils?

Merci d’avance de votre réponse

Bonjour,

A mon niveau je ne sais pas, ma seule spécialité est la fiscalité. Si quelqu’un a la réponse?

Cordialement.

Mon fils majeur de 21ans est parti pour étude en sept 2019. Il était alors rattaché à notre foyer. Aujourd hui que dois je faire ?? je paye tous ses frais (nourriture, loyer, et toute dépenses pour étude) et je voudrai déduire la pension alimentaire….. Est il possible qu il fasse une déclaration ? Ou faut il le rattaché (mais puis je deduire la pension alimentaire)

Merci de votre réponse

Cordialement

Roblez jean

Bonjour,

Vous avez un article sur l’optimisation avec un enfant majeur ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Il faudra faire les deux simulations pour garder la meilleure.

Cordialement.

Meleard

5 mai 2021 à 11 h 23 min · Répondre

J’héberge,mon fils il touche le rsa qu’elle somme puis-je déduire et son RSA sera t il réduit merci de votre réponse

Thibault Diringer – Corrigetonimpot

5 mai 2021 à 13 h 42 min · Répondre

Bonjour,

Le RSA est exonéré de mémoire. Pour l’enfant, soit vous le rattachez si c’est encore possible (j’ai peur que non vu vos dires); soit il fait sa propre déclaration et vous pouvez déduire le forfait pour la pension. Vous avez un article sur l’enfant majeur dans la rubrique « impôt » qui vous aidera.

Cordialement.

Votre réponse ci dessus à la question posée, je l’ai posé aux services des impôts qui me répondent :

« Pour le RSA , le majeur âgé de plus de 25 ans ne peut pas être considéré comme à charge. »

Et à la question du RSA impacté par l’aide versé de 3542 € (case 6EL) avec obligation de la déclarer au nom de mon fils, cette question posée à la CAF, réponse d’une préposée agacée par cette question… :

« Le RSA de votre fils se verra recalculer prenant en compte cette aide spécifique… »

De combien… ??

« Je ne sais pas, il verra bien… »

Je ne sais que faire… Si vous pouviez m’aider… Merci par avance

Bonjour,

Me concernant je suis spécialisé sur l’impôt et je ne connais pas non plus les impacts sur les aides sociales malheureusement. J’essaierai de trouver un spécialiste car il est vrai que ça représenterait un vrai plus si je pouvais ajouter l’information à cet article.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Je ne trouve pas sur votre site ce qu’il en est des pensions alimentaires pour des enfants mineurs :

-leur montant déductible des impôts

-si on peut la déduire en étant en garde alternée

-si, en sus de cette pension, sont déductibles certains frais complémentaires comme les frais de scolarité si une seule personne les prend en charge.

Merci beaucoup de votre retour

Marie

Bonjour, mon fils de 21 ans est en contrat de professionnalisation depuis septembre 2020. La première partie de l’année il était étudiant en école privé. Si on le détache et si on déclare lui verser une pension alimentaire, peut-on compter dans cette pension les frais de scolarité en école privée ?

D’autre part, il bénéficie actuellement d’APL et de la prime d’activité. S’il ajoute dans ses revenus de 2020 la pension alimentaire, cela peut-il avoir une incidence sur ces prestations d’aide. Peut-on lui demander un remboursement rétroactif de l’APL ?

Pour l’incidence sur la taxe d’habitation, les revenus entrent-ils en compte ?

Merci beaucoup pour vos renseignements

Bonjour,

Je paie actuellement une pension alimentaire de 160euros pour un enfant par rapport à un divorce et une décision du juge de 2007. Mon enfant a eu ses 18 ans en 2018 et depuis sa majorité je continue à payer cette pension à sa mère. 1°) Quand puis-je cesser le versement de la pension ? (je sais qu’il a un emploi à temps complet mais je ne sais pas si c’est un CDi ou autre, je ne connais pas son salaire et je sais qu’il vit encore sous le toit de sa mère).

2°) Comment déclarer cette pension sur ma déclaration de revenu pour cette année (pour les 2 années depuis sa majorité je l’ai mis dans la case « autres pensions alimentaires GU ?

Merci par avance

Bonjour

Est ce que lorsque l’on rattache des enfants majeurs à notre déclaration, doit on cocher et remplir la rubrique suivante :

« Étudiant ayant la disposition privative d’un logement (métropole ou DOM) indépendant du domicile des parents au 01/01/2021 oui non

La saisie de l’adresse permettra de bénéficier automatiquement du plafonnement de la taxe d’habitation en fonction des revenus du foyer fiscal de rattachement (art. 1414 A du CGI). »

Merci pour votre répponse.

Pour le reste, j’ai trouvé mes réponses sur votre site qui est très bien fait. Merci à vous.

Bonjour,

J’imagine qu’il faut la remplir uniquement si l’enfant a réellement un autre logement. Cela servira certainement au fisc a établir les taxes d’habitation 2021.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

J’ai du mal à savoir ce qui est le mieux malgré mes simulations sur le site des impôts et je ne sais pas surtout, si j’ai le droit de faire ceci ou cela.

J’ai deux enfants de 20 et 22 ans.

Celui de 22 ans est en contrat d’apprentissage en alternance BTS. Il a gagné 11800 euros (donc non imposable). Il est moitié chez nous moitié chez lui (1 mois en entreprise dans un autre département mais rentre tous les week end et 1 mois complet chez nous). Nous lui achetons toute son alimentation et je lui donne de l’argent pour son essence par exemple. Pour le reste, il se débrouille.

Celui de 20 ans n’a pas de revenus (seulement l’été dernier) et est en BTS dans un autre département. Nous payons son loyer, son alimentation, ses vêtements, son assurance auto, son électricité… Il vit dans son appartement et revient le week end à la maison.

Sur les impots, je ne sais pas si je dois les déclarer avec nous ou pas.

Je crois que si je veux déclarer des pensions alimentaires 5959 euros, ils ne doivent pas figurer dans mes personnes à charge ?

et si je les déclare avec nous, puis je déduire les 3542 ?

et mon autre question, si je les déclare avec nous, est-ce qu’ils auront toujours droit à l’APL ? et leur taxe foncière ne risque t-elle pas d’augmenter ?

Merci pour votre aide.

J’héberge,mon fils il touche le rsa qu’elle somme puis-je déduire et son RSA sera t il réduit merci de votre réponse

Bonjour,

Le RSA est exonéré de mémoire. Pour l’enfant, soit vous le rattachez si c’est encore possible (j’ai peur que non vu vos dires); soit il fait sa propre déclaration et vous pouvez déduire le forfait pour la pension. Vous avez un article sur l’enfant majeur dans la rubrique « impôt » qui vous aidera.

Cordialement.

Mon fils majeu etait Dan’s le besoin en 2019 il a ete herberge sous notre toit.

En 2020 il a travaille et gagne environ 20000. Il est actuellement ai chomage

Je ne peux donc pas deduire su nos

revenu 2020 dois je avertis les impots

Ou seulement ne rien declarer.

Deuxieme point. Ses impots sur le revenu sont ils cumule avec les notre.

Pour la taxe fonciere et la taxe habitation que nous paierons pour 2020

Bonjour

Peut-on déclarer dans cette pension alimentaire de l’argent de poche en espèces ? Mais comment le justifier si ce n’est les retraits d’argent du distributeur ?

Cordialement,

Bonjour,

Les impôts considèrent « l’argent de poche » comme une « Libéralité »donc non Déductible

Cordialement,

Jusqu a quel age de mon enfant pour declarer versement forfaitaire d une pension ? Il habite chez moi et a 26 ans. Pour ses impots de 2020 et les miens…il avait 25 ans, puis je declarer un forfait ?

Bonjour,

Je suis célibataire, retraitée. Mon enfant majeur (né en 1990) a travaille à mi-temps depuis trois ans (moitié d’un smic). Il demeure chez moi depuis sa naissance. Je ne perçois plus de pension alimentaire depuis 2015. Il n’est pas rattaché et fait sa propre déclaration d’impôts. Est-ce correct si je coche la case L ? Merci de votre réponse. Bien cordialement.

Bonjour,

Vous trouverez les conditions ici : https://www.corrigetonimpot.fr/impot-personne-seule-vivant-demi-part-parent-isole/

Cordialement.

Bonjour. Suite au jugement de notre divorce, mon ex-mari doit me verser une pension alimentaire de 180 euros par mois par enfant (ils sont deux), que nous déclarons ni l’un ni l’autre car il s’agit d’une garde alternée. Ma fille est maintenant majeure et fait ses études à l’étranger. Mon ex-mari et moi-même lui payons son hébergement et lui versons 250 euros par mois chacun pour ses frais alimentaires etc. L’année dernière mon ex-mari a souhaité qu’elle soit rattachée à lui fiscalement car sinon cela avait des conséquences sur son salaire (indemnité famille etc) et donc moi, j’ai pu déclarer le montant maximum de pension versée à l’enfant majeur. Cette année, mon ex-mari souhaite verser les 180 euros directement à ma fille et me dit que je n’aurai donc que 70 euros à lui verser, car autrement il pense qu’il est imposé deux fois sur cette somme (salaire + pension perçue) – est-ce bien cela? Et est-ce que j’avais bien le droit de déclarer la totalité des 250 euros? Par contre, s’il fait ça, je ne pourrai déclarer qu’une somme réduite de pension versée qui pourrait peut-être augmenter mes impôts, pendant que lui continue à profiter de la part de ma fille. Je ne vois pas comment je pourrai l’empêcher de verser les 180 euros directement à ma fille (nous n’aurons pas envie de passer par le juge des affaires familiales), mais j’aimerais que nous trouvons une juste équilibre pour nos déclarations, d’autant plus que nous devons se mettre d’accord sur le montant de la pension versée/perçue. Et en plus la situation sera pareille avec mon fils l’année prochaine! Avez-vous des commentaires/suggestion s’il vous plaît?

Bonjour,

Je verse une pension à mon ex-femme (nous sommes divorcés) décidée par une Ordonnance du JAF pour ma fille aînée majeure, 4300euros sur l’année, au nom de son éducation et de son entretien. Elle est rattachée fiscalement à mon ex-femme (enfant à charge). Ma fille fait ses études à l’étranger et n’a pas de bourse d’études, ni de revenus ; je souhaite lui verser mensuellement directement de l’argent en plus de cette pension, pour un montant d’environ 1800 euros sur l’année. Est-ce que je pourrai déduire de mes revenus aussi ce montant en plus du montant de 4300euros au nom de la pension issue de la décision de justice ; si oui à quelle hauteur ? et sur quelle ligne de la déclaration ? la même que celle de la pension pour enfant majeur ?

Merci

Cordialement

Bonjour,

Dans la théorie, pourquoi pas : si la pension versée à votre femme est déductible ET que votre fille est dans le besoin et que vous respectez les conditions pour lui verser une pension et la déduire, le cumul des deux parait possible. Dans la pratique, il faudra faire attention notamment au fait que votre fille soit bien dans le besoin : les 4300 versés à Mme seront surement identifié par le fisc comme utilisé au final pour votre fille et ils peuvent y voir là matière à y regarder d’un peu plus près.

Cordialement.

Bonjour,

Depuis 3 ans mon fils majeur est en apprentissage en ecole sup ingénieur (né en 1996). Je l’ai toujours rattaché à mon foyer fiscal et je ne déclare pas ses revenus d’apprentissage car inférieurs au plafond annuel.

Suite au divorce en 2010, je perçois pour lui une pension alimentaire (imposée avec PAS mensuel sur mon compte bancaire personnel depuis 2020), car je la déclare en « pension alimentaire perçue » 1ere personne à charge , et elle rentre ainsi dans mes revenus imposables. Cette pension alimentaire, je la lui reverse en totalité pour ses frais de scolarité et de logement puisqu’il fait ses études dans une autre ville.

Quelle possibilité ai-je pour réduire le montant de l’impôt à payer ? Puis-je déduire le montant plafonné de 5947€ au titre de pension versée à l’enfant majeur (à défaut de la pension alimentaire qui est supérieure) ? ou bien déclarer l’écart entre le plafond imposable de ses revenus d’apprentissage et ses revenus réels, sans dépasser le plafond , ou bien une autre solution si vous en avez une.

D’avance . Merci.

Bonjour,

A mon sens, le seul choix que vous avez est de comparer l’impôt s’il est rattaché à l’impôt s’il est sorti avec déduction de la pension comme je l’explique ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Cordialement.

Bonjour,

Désolé, je n’ai pas trouvé la réponse dans le cas qui me questionne, c’est à dire compter, en plus de la pension déclarée pour ma fille, une pension pour une personne du fait que mes 3 petits enfants sont à la garde de leur mère 36% du temps (correspondant donc à 1 personne).

j’ai acheté aujourd’hui votre livre, peut être la réponse y est-elle , sinon merci de me la donner.

Merci de vos précisions,

Cordialement à vous,

Alain Nilles

Bonjour,

Il me semble avoir déjà répondu à ce commentaire hier. Me concernant, je ne pense pas qu’il soit possible d’ajouter fictivement une personne du fait des 3 petits-enfants. Je ne l’ai jamais vu en tout cas. Maintenant, vous pouvez vous connecter sur votre espace impot puis écrire au fisc via la messagerie sécurisée pour avoir une réponse écrite de leur part.

Cordialement.

Bonjour,

Je verse à ma fille, majeure handicapée, sans ressources, hormis l’allocation adulte handicapé, mensuellement, une pension alimentaire de 1000 € par mois pour qu’elle puisse vivre à Rosny sous bois.

Elle a trois enfants pendant 36% du temps, donc aucune aide ni allocations.

J’envisage donc de compter 2 pensions alimentaires, une pour elle, une pour une personne correspondant à peu pres à 36% de 3 enfants.

Est-ce correct ?

Merci de votre réponse….si je vous dois une rétribution pour ce conseil, merci de me le dire.

Cordialement à vous

Alain Nilles

Bonjour,

Je ne crois pas que le fisc accepte de doubler le plafond en comptabilisant les enfants. Après, peut-être y’a t’il une hausse possible du fait de son handicape. Si quelqu’un à la réponse. Vous pouvez interroger le fisc via la messagerie sécurisée pour avoir leur position sur le sujet.

Cordialement.

bonjour, j’aimerais savoir ayant un enfant majeur il a fini ses études en recherche d’emploi il est à la maison une question puis-je déclarer pour l’année prochaine le forfait de 3535 euros et les versement sur son compte? merci

Bonjour,

S’il est dans le besoin, vous pouvez déduire les sommes expliquées dans l’article et il devra bien sur les déclarer comme pensions reçues en parallèle.

Cordialement.

Bonjour

Je suis divorcée. Mes enfants sont en garde alternée. Mon fils aîné est majeur mais il continue à vivre une semaine chez l’un une semaine chez l’autre. Nous subvenons à ses besoins à 50/50. Nous n’avons pas voulu qu’il choisisse le rattachement à l’un ou à l’autre (nous considérons que c’est discriminatoire pour les enfants de divorcés). Nous avons, sur les conseils du service des impôts, fait une déclaration en son nom avec une pension alimentaire forfaitaire théorique de 3535 € chacun… cette année, les impôts me disent qu’il faut faire un prorata temporis car c’est comme si mon fils ne vivait chez l’un ou l’autre que la moitié de l’année…

Qu’en pensez-vous ?

Merci

Bonjour,

Oui je suis d’accord, ce forfait vaut pour une année entière non stop chez un parent…s’il habite chez les deux, chaque parent doit diviser par deux. Si l’entente est très bonne entre les 2 parents, il pourrait être judicieux de le rattacher chez celui qui fait gagner le plus d’impôt et de s’arranger derrière.

Cordialement.

Bonjour,

J’héberge actuellement mon neveu qui a eu un emploi précaire durant 6 mois. Puis-je déclarer que je lui verse une pension alimentaire ?

Merci pour votre réponse

Bonjour,

Je n’ai jamais eu le cas, il faudrait étudier le texte que j’ai joint à la fin pour voir si le fisc l’accepte pour le neveu mais j’en doute. Il faudrait aussi regarder si vous ne pouvez pas prétendre à la déduction du forfait de 3 500 € annuel pour hébergement. Je sais qu’il marche pour l’enfant majeur et les parents mais je ne sais pas si le texte inclut les neveux.

Cordialement.

Bonjour,

Je suis parent isolée, j’ai une fille étudiante depuis septembre 2019, vivant sous mon toit et majeure depuis août 2019. Elle est rattachée fiscalement à mon avis d’impôts.

Puis je déduire une quelconque pension alimentaire et pour quel montant sur l’avis d’impôts 2021 sur revenus 2020 ??

Merci pour votre réponse

Bonjour,

J’ai expliqué le schéma possible ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Soit vous avez les avantages du rattachement, soit la déduction mais les deux seront impossibles.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour ma fille de 20 ans est rattaché au foyer fiscal et n à pas de ressource. Puis je déduire le forfait de 3535 euros ? Merci cordialement

Bonjour,

Il faut choisir entre les 2 en prenant en compte tous les paramètres. Je l’ai expliqué ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Cordialement.

Il y a une incompréhension .

je verse actuellement une pension alimentaire a mon ex compagne pour notre enfant mineur.

donc a ce jour, il n’y a pas de plafond de déduction (totalité de la pension est déductible)

une fois la majorité atteinte, un plafond existe si la pension est versée directement à l’enfant (5947 euros)

Mais si la pension continue à être versée directement à mon ex compagne alors que l’enfant est majeur, qu’en est il (plafond ou intégralement déductible) ?

Merci

Le plafond ne concerne que l’enfant majeur. Tout dépend alors du fonctionnement. Si vous continuez à verser une pension à votre compagne, vous restez sur ce schéma sans plafond. Par contre si vous versez la pension pour l’enfant dès lors qu’il est majeur, le plafond s’applique et la pension sera imposée chez l’enfant.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

J’ai fait quelques recherches mais je ne trouve pas de réponses à ma question.

Si une pension alimentaire est versée directement à la mère pour un enfant majeur qui vit avec elle, cette pension est elle soumise à un plafond ou le père peut il déduire la totalité de la pension (comme avant la majorité) ?

La pension que je verse à la mère est actuellement supérieure au plafond de 5947 euros annuel

Merci d’avance

Bonjour,

Je n’ai pas écrit sur le sujet mais avec google vous allez trouver. Renseignez vous sur la déduction des pensions versés aux ascendants. Il y’a des conditions à respecter et des plafonds différents.

Cordialement.

Bonjour ,

Mon fils rattaché à mon foyer fiscal est étudiant.

Sa mère déclare une pension , frais de scolarité , argent de poche et a rajouté la caution de son appartement …(2 mois de loyers « encaissés »)

Les cautions deposées doivent elles être declarées svp ?

Merci

Bonjour,

Je n’ai jamais eu le cas… le texte précise que les frais de logement sont déductibles mais peut-être qu’un contrôleur zélé pourrait essayer de dire que cette somme n’est pas déductible étant remboursable. Je pense que c’est à vous d’interpréter et vous verrez sur quel pied danse le fisc en cas de contrôle.

Cordialement.

MERCI !

Bonjour,

Tout d’abord, félicitations pour votre site très clair. Voici ma situation et ma question : je suis séparé (pacs rompu). Nous avons 3 enfants, 21, 24, 25 ans. Mon fils de 21 ans en nov 2019 est rattaché au foyer fiscal de sa mère, néanmoins il logeait dans ma maison secondaire de mars à décembre 2019 car sa formation professionnelle était proche de mon logement secondaire. Puis-je considérer que cette contribution en nature – logement meublé tout compris 😉 – intègre la catégorie « pension alimentaire » et ainsi, je pourrais déduire 10/12ième de 5947 € en pension alimentaire quant bien même mon fils ne soit pas indépendant fiscalement (rattaché au foyer fiscal de sa mère, mon ex-compagne qui a déjà déclaré ses impôts …).

Je ne vois pas cette situation en ligne du site des impôts, hormis « votre fils ne doit pas être rattaché à votre foyer fiscal ». Si « votre » est pour le vouvoiement, c’est la situation dans mon cas. Si « votre » est le pluriel,

donc ni rattaché au foyer fiscal de sa mère ni de son père séparés, la réponse à ma question est non.

Bien cordialement,

John

Bonjour,

Je pense que ça n’intègre pas le forfait « habitation » de 3 500 €. En revanche, il doit pouvoir être possible d’estimer le loyer potentiel de ce bien mis à disposition gratuitement afin d’établir la valeur de la pension. Vous pouvez interroger le fisc mais ça ne m’étonnerait pas que ça soit possible. Par contre, Mme devra ajouter la pension que vous déduisez dans ses revenus!

Cordialement.

Bonjour, j’ai une fille qui fait ses études à l’étranger mais revient tous les WE à la maison. Je lui donne une pension alimentaire supérieur à 5947 euros (8000).

1 ère question : peut-elle mettre mon adresse sur sa feuille d’impôt ?

2ème question ? Doit-elle déclarer le montant maximum déductible en tant que pension alimentaire ou celui qu’elle a réellement perçu ? En résumé, doit-elle déclarer recevoir 5947 ou 8000 euros ?

Merci d’avance pour votre réponse

Bonjour,

Pour l’adresse je ne sais pas et à mon avis ça ne change rien pour ce qui concerne l’impôt. Pour la pension, je vous conseille de vous limiter à déduire 5 947 € afin qu’elle déclare seulement ce montant. Mettre 8 000 € n’a aucun intérêt pour vous et va la pénaliser elle de son côté.

Cordialement.

Merci

Bonjour,

Je suis actuellement dans le même cas et me pose la même question.

Avez-vous eu une réponse ?

Merci d’avance.

Cordialement,

Louise

bonjour

mon fils de 29 ans vit toujours chez nous ;il est saisonnier dans le tourisme ;sachant qu il gagne le smic sur 8 mois et 4 mois d allocation chomage ,est il interessant pour nous de declarer un forfait logement nourriture pour les 6 mois ou il vit chez nous pendant sa saison d été ? je ne voudrais pas non plus qu il se retrouve imposable ,le forfait de 3535e au prorata doit il etre justifié par rapport a ses revenus a lui ?merci de votre réponse ,cordialement

Bonjour,

J’ai tout expliqué ici; il faut faire les simulations vous même ou me solliciter pour un devis, il n’y a pas d’autres solutions : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Cordialement.

bonjour. je viens de découvrir votre site.

je suis désolé si la question a déjà été posée.: mon fils est en chambre universitaire. Il rentre tous les weekend. Il a travaillé en tant que service civique pour payer sa chambre pour la période de septembre à décembre 2019. Pour le reste de l’année (janvier à juin) il était boursier. nous avons quand même payé les assurances et ses besoins alimentaires et autres vestimentaires. je le déclare en tant qu’étudiant. puis je déclarer que je lui donne une pension?

merci d’avance

cordialement.

Bonjour,

J’ai tout expliqué ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Cordialement.

Bonjour puis je deduire 3500 euros si j heberge mon fils etudiant

majeur tous les week ends et toutes les vacances scolaires? Il habite le reste du temps dans un studio en location sur son lieu d etudes 120km de chez moi .

Bien cordialement

Ingrid

Bonjour,

Non, il faudrait faire un prorata selon le temps passé chez vous uniquement.

Cordialement.

Bonjour,

mon fils étudiant jusqu’en juin 2019 à l’université a travaillé cet été dans un camping, comme job d’été, 1200€pour le mois.

Depuis il a arrêté ses études et fait quelques jobs en intérim.

Sur la déclaration de 2020, est ce que je dois noté les 1200€ (exonération des revenus des étudiants ?) et les salaires d’intérim, ou seulement les salaires d’intérim ? (il est rattaché fiscalement).

Il a son logement. Est ce que cela va beaucoup impacté ma taxe d’habitation ou la taxe d’habitation de son logement ?

Merci pour votre aide

Bonjour,

Vous avez le détail de ce qu’il faut déclarer pour l’enfant majeur ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

C’est malheureusement quasiment impossible d’estimer à l’avance l’impact sur la taxe d’habitation.

Cordialement.

Bonsoir ,

ma fille âgée de 29 ans a créé sa micro entreprise (décoration intérieure-bénéfices non commerciaux professionnels) en 2018. Elle vit à la maison à titre gratuit.Son chiffre d’affaires pour 2019 est de 16218 euros ( avant abattement 34%) .en faisant une simulation simulation , elle apparait non imposable.

puis je déduire de mes revenus les frais « hébergement enfant majeur « d’un montant de 3535 euros, ses revenus devant être jugés insuffisants?

le bénéfice retenu pour le calcul de l’impôt est -il bien de 66% du chiffre d’affaires avant abattement dans le cadre de sa micro entreprise?

Bonjour,

Comme indiqué dans l’article, impossible pour moi de me prononcer sur la notion de besoin. Le bénéfice retenu est bien de 66% si elle n’a pas opté pour le prélèvement libératoire. Voir : https://www.corrigetonimpot.fr/auto-entrepreneur-impot-revenu-ou-liberatoire-declaration/

Cordialement.

merci pour votre réponse. néanmoins je me permets de revenir vers vous concernant cette pension alimentaire -hébergement pour un enfant majeur: si l’enfant vit sous mon toit je peux déduire une pension alimentaire d’un montant de 3535 euros sans justificatif (case 6EL ou 6EM de me déclaration ) , seule l’excédent si il y a est à justifier , le total ne pouvant excéder 5947euros) . par contre on parle aussi d’un forfait hébergement nourriture de 3500 euros sans justificatif si enfant dans le besoin (case 6EU): quelle est la différence ?

cette question se rapporte toujours à ma fille , 29 ans, qui a récemment crée sa micro entreprise mais vit à la maison car ses revenus sont irréguliers.

Dans l’attente de votre réponse.

Bien cordialement

Bonjour,

C’est la même niche fiscale dont vous parlez, il n’en existe pas 2.

Cordialement.

Bonsoir,

Mon fils avait 19 ans en 2019, il a vécu dans notre foyer de janvier à août 2019, période durant laquelle il a travaillé pour une rémunération totale de 8 500 euros. De septembre à décembre 2019, il a été étudiant hors de notre foyer (loyer de 610 euros sur Paris) et a touché 5 616 euros de chômage. L’école a des frais de scolarité de 11 000 euros à l’année : il a donc fait un prêt étudiant de 25 000 euros pour ses 3 années d’études (2019-2022) et a puisé dedans. Nous l’aidons financièrement dans tout le reste : nourriture, fournitures, ameublement, vêtements, forfait téléphonique, internet, frais de transports.

Pensez-vous que nous puissions déduire le montant forfait de 3 535 euros pour enfant majeur de notre déclaration ?

Merci d’avance

Bonjour,

Comme indiqué, le forfait est à faire au prorata s’il n’a pas habité avec vous toute l’année et on peut ajouter en parallèle les dépenses versées réellement si on respecte les conditions. Au total, vous ne pourrez de toute manière pas dépasser le plafond.

Cordialement.

Merci pour votre réponse.

Ce qui reste complexe, c’est la notion de besoin, car notre fils a travaillé + fait un prêt pour payer ses frais de scolarité et ses loyers, mais le reste de ses frais reste à notre charge.

De ce que j’ai compris, étant donné la pension que je compte déclarer (2 800 euros) mon IR devrait être diminué de 400 euros environ. Si jamais je suis contrôlé et que l’inspecteur considère que mes justificatifs de dépenses ne suffisent pas (je paie à la place de mais je ne fais pas de versement à mon fils), je risque de devoir rembourser les 400 euros + 10% et 0,2% de frais de retard, soit 40 euros + 28,8 euros (max 3 ans d’arriérés). Je risque donc de devoir payer 68,80 euros de pénalités.

Cordialement

C’est tout à fait ça!

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, on donne une somme tout les mois à ma mère pour payer la maison de retraite car sa retraite ne couvre pas son enregistrement,je sais que je dois mettre sur ma déclaration

6gu se que je lui versé, mais où dois-je mettre cette somme sur sa déclaration ,en vous remerciant par avance, cordialement

Bonjour,

C’est la case 1AO; il faut cocher « pensions » à l’étape 3 de la déclaration en ligne pour que la case apparaisse.

Cordialement.

Bonjour

Vous serait-il possible d’expliciter la différence entre les cases 6EL et 6GU, au titre 6 des déductions de pensions alimentaires ou autres.

Car quand on se réfère à la notice, il semblerait que la case 6EL nécessite que l’enfant soit marié ou chargé de famille ?!

D’avance merci.

L. A.

Bonjour,

De mémoire la case 6El concerne tous les enfants majeurs sauf les pensions versées suite à une décision avant 2006. La différence est que la case 6EL va appliquer le plafond indiqué dans l’article. La 6GU n’est pas plafonnée; elle concerne d’autres situations notamment les séparations : https://www.corrigetonimpot.fr/impot-divorce-separation-rupture-pacs/

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour mon fils et en prison je lui envoie 300e tout les mois est-ce que j’ai le droit de déclarer cette Somme au impôts sur le revenu que

pui je fair et comment fair et savoir si j’ai le droit de déduire se mandat que je lui envoie c est une charge pour moi merci a vous

Bonjour,