Si vos enfants sont en résidence alternée, plusieurs stratégies sont possibles pour optimiser la déclaration d’impôt. Le fait de déclarer un enfant à charge en garde alternée permet d’augmenter les parts du quotient familial et de réduire la fiscalité. Nous allons voir en premier temps les règles à respecter pour les parents en cas d’accord ou non. Nous verrons ensuite qu’il existe plusieurs stratégies possibles pour réduire l’impôt en cas de résidence alternée selon la situation et l’âge des enfants. Choisir où déclarer un enfant à charge en garde alternée nécessite de prendre en compte plusieurs critères pour payer moins d’impôt. Le cas de la résidence alternée des enfants majeurs est expliqué en fin d’article.

L’article en bref : Réduire l’impôt en cas de garde alternée

- En cas de garde alternée, les parents se partagent les parts fiscales supplémentaires liées aux enfants, ce qui réduit l’impôt. Chaque enfant en garde alternée apporte 0,25 part pour les deux premiers enfants et 0,5 part à partir du troisième.

- Il est possible de maximiser la réduction d’impôt en choisissant comment déclarer les enfants (pleinement à charge ou en garde alternée) en fonction de la situation fiscale de chaque parent. Le calcul des parts est plus complexe si certains enfants sont pleinement à charge et d’autres en garde alternée.

- La garde alternée impacte les réductions pour frais de scolarité et frais de garde (crèche, nourrice), ces avantages étant partagés entre les deux parents. Il est crucial de bien évaluer l’impact fiscal global avant de choisir la résidence alternée pour optimiser les réductions.

- Un parent isolé peut bénéficier d’une demi-part supplémentaire. En cas de garde alternée, cet avantage est divisé par deux pour chaque parent.

- Les enfants majeurs ne peuvent pas être en garde alternée pour les impôts, mais ils peuvent être rattachés à un des parents, influençant les parts fiscales et les déductions possibles (pension alimentaire, etc.).

Sommaire

- Qui a des enfants à charge en garde alternée pour les impôts?

- Conditions et désaccord pour la résidence alternée des enfants.

- Calcul des parts du quotient familial en garde alternée.

- Quelle case remplir sur la déclaration d’impôt pour la résidence alternée?

- Stratégies pour réduire l’impôt avec des enfants en garde alternée.

- Les frais de scolarité impactent l’impôt pour l’enfant en garde alternée.

- Enfant en résidence alternée : baisse de l’impôt via la demi-part parent isolé.

- Qui déclare les frais de garde (crèche, nourrice…) si résidence alternée pour les impôts?

- Garde alternée de l’enfant majeur : impossible pour les impôts.

- Plus d’articles sur le même sujet :

Qui a des enfants à charge en garde alternée pour les impôts?

Le partage des enfants à charge sur les impôts peut arriver dans plusieurs situations. La plupart du temps, la rupture vous y oblige. On retrouve les contribuables divorcés, ceux ayant rompus un PACS ou ceux ayant mis fin au concubinage. Cela étant, nous allons voir que le fait d’avoir des enfants en résidence alternée permet plusieurs optimisations fiscales. De fait, les concubins avec enfant font souvent le choix de mettre les enfants en résidence alternée pour en profiter. En effet, les concubins font une déclaration séparée même s’ils vivent ensemble. Il est alors tout à fait possible de partager les enfants sur le foyer fiscal à la condition que les frais quotidiens soient partagés. La même stratégie est possible l’année du mariage ou du PACS (dernière année où la déclaration d’impôt séparée est possible). Voir : Pacs et mariage : déclaration d’impôt commune ou séparée?

Conditions et désaccord pour la résidence alternée des enfants.

Le cas idéal est celui où les parents séparés s’entendent bien. Il est alors possible de mettre les enfants en garde alternée ou non. Cela permet d’optimiser les stratégies que nous allons voir ensuite. Attention : il est impossible de rattacher l’enfant pleinement aux deux parents. Le fisc s’en apercevra, il y’a beaucoup de redressements fiscaux à ce niveau. Soit l’enfant est en garde alternée sur deux déclarations d’impôt, soit il est pleinement à charge sur une seule.

En cas de désaccord, celui qui héberge pleinement les enfants devra les prendre à charge. A défaut, une ordonnance du juge peut aussi venir trancher. L’ordonnance du JAF dira qui doit mettre les enfants à charge. Il est même possible qu’elle impose de mettre les enfants pleinement à charge sur une des déclarations alors même qu’ils vivent en garde alternée.

Calcul des parts du quotient familial en garde alternée.

Le premier avantage fiscal que tout le monde connait est celui d’avoir des parts en plus. Le fait d’avoir des enfants à charge permet d’avoir des parts fiscales ce qui réduit l’impôt. En résidence alternée, les parents vont se partager les parts supplémentaires procurées par l’enfant. On distingue alors deux cas de figure.

Augmentation des parts fiscales si vous n’avez que des enfants en résidence alternée.

Soit, tous les enfants rattachés à votre déclaration d’impôt sont en garde alternée. Dans ce cas, le gain fiscal est simplement divisé par deux. Habituellement, les 2 premiers enfants à charge rapportent 0.5 part et le troisième rapporte 1 part. En garde alternée, les 2 premiers apporteront donc 0.25 parts chacun et le troisième ou après, 0.5 part.

Exemple

Mr et Mme Corrigetonimpot se séparent. Ils ont 3 enfants qui seront en garde alternée. Plusieurs possibilités :

- Si l’un prend tout à charge : 1 part pour celui sans enfant et 3 parts pour l’autre (sa part + 0.5 pour les 2 premiers enfants + 1 pour le troisième).

- Si Mr prend 1 enfant à charge et Mme 2 : 1.5 part pour Mr (sa part + 0.5 pour le premier enfant) et 2 parts pour Mme.

- Si les 3 enfants sont en garde alternée : 2 parts chacun (part de Mr + 0.25 pour les 2 premiers enfants + 0.5 pour le troisième).

On voit déjà que des choix sont possibles. Rappelons que la baisse de l’impôt via les parts n’est pas rendue pour les personnes non imposables. De plus, le gain en impôt via les parts fiscales est plus important pour des hauts revenus et inversement. En 2025, une demi-part acquise via les enfants à charge peut faire baisser l’impôt de 1 759 € maximum. Imaginons dans notre cas que Mme paie beaucoup d’impôt et que Mr soit non imposable. Fiscalement parlant, il serait très utile de tout mettre à charge de Mme, la garde alternée ferait augmenter la fiscalité globale.

Majoration des parts avec des enfants à charge ET en garde alternée.

Le calcul se complique si vous avez des enfants pleinement à charge et d’autres en garde alternée. Se pose alors la question de savoir lequel on compte en premier.

Exemple

Mr Corrigetonimpot a deux enfants à charge et un en résidence alternée. Combien a t’il de parts pour les impôts?

- Soit on prend d’abord en compte ceux à charge : 1 + 0.5 + 0.5 + 0.5 = 2.5 parts (le troisième enfant vaut 1 part mais divisée par deux car alterné).

- Soit on compte d’abord l’enfant en garde alternée : 1 + 0.25 + 0.5 + 1 = 2.75 parts.

Ces calculs ne tiennent pas encore compte de la demi-part parent isolé que nous verrons après.

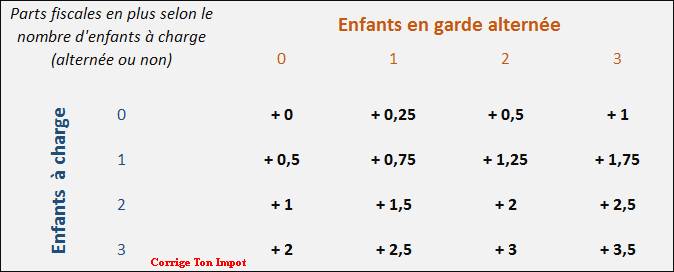

C’est le premier cas qui sera retenu dans la réalité. Le fisc comptabilise d’abord les enfants pleinement à charge sur la déclaration d’impôt et il ajoute ensuite ceux en résidence alternée pour le calcul du quotient familial. Vous trouverez plusieurs situations dans le tableau ci-dessous et je reste disponible en commentaire si besoin.

Calcul des parts fiscales en cas d’enfant en garde alternée pour les impôts.

Ce tableau ne tient pas compte de la demi-part pour parent isolé que nous verrons après. Le tableau vous donne les parts ajoutées selon le nombre d’enfant. Un célibataire à une part de base et ajoutera la valeur du tableau; un couple a 2 parts et ajoutera aussi le chiffre.

Exemple

- Mr Corrigetonimpot est seul et a un enfant à charge et un en garde alternée. D’après le tableau, il doit ajouter +0.75. Il aura 1.75 parts sur sa déclaration d’impôt.

- Mr et Me sont en couple. Ils ont 2 enfants à charge et 2 en résidence alternée. Ils doivent ajouter +2. Ils auront 4 parts sur la déclaration.

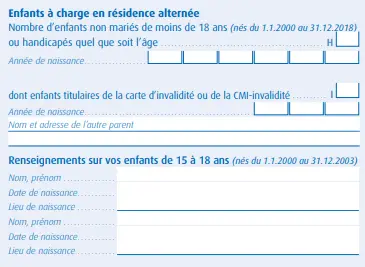

Quelle case remplir sur la déclaration d’impôt pour la résidence alternée?

Si vous avez des enfants en résidence alternée, il faudra remplir la case H de la déclaration d’impôt. Vous y indiquez le nombre d’enfants concernés. Cette case est sur la page 2 du formulaire Cerfa 2042. Lors de la déclaration d’impôt en ligne, elle apparaît à l’étape 2.

Vous noterez aussi la présence de la case I. Celle-ci sert si votre enfant possède la carte invalidité. Dans ce cas, vous avez des parts supplémentaires. Voir : invalidité et parts fiscales pour les impôts. Si l’enfant concerné est en garde alternée, il faudra remplir la case I.

Stratégies pour réduire l’impôt avec des enfants en garde alternée.

Il serait dommage de se contenter de l’augmentation des parts pour choisir si un enfant est en résidence alternée ou non. Selon l’âge des enfants et votre situation, le choix aura plusieurs impacts au niveau des impôts. Il faut une vraie réflexion en amont pour optimiser la fiscalité. Je peux l’illustrer à travers 4 situations. Chacun devra alors étudier sa situation ou solliciter un professionnel pour faire le bon choix au niveau des impôts.

Les frais de scolarité impactent l’impôt pour l’enfant en garde alternée.

Le rattachement en garde alternée ou non d’un enfant a des conséquences sur la réduction pour frais de scolarité. En effet, on peut avoir une réduction de 61 € par enfant au collège, 153 € pour le lycée et 183 € s’il fait des études. Voir : réduction d’impôt pour frais de scolarité. Cet avantage fiscal est possible uniquement si l’enfant est rattaché. Bien entendu, il sera partagé en deux en cas de résidence alternée. Dans beaucoup de situations, cela aura un impact que je peux illustrer par un cas récent d’un lecteur.

Exemple

Mr et Mme se séparent. Ils ont deux enfants. L’ordonnance de jugement stipule qu’ils en ont la garde alternée. L’avocat de Mr propose que chacun déclare un enfant pleinement à charge pour faciliter la déclaration d’impôt. Personne n’y voit d’inconvénient.

A première vue, personne n’y a vu d’inconvénient. Le fait d’avoir un enfant à charge pour un célibataire donne 1.5 parts fiscales. Le fait d’avoir 2 enfants en garde alternée pour un célibataire donne aussi 1.5 parts fiscales. Problème : l’un des deux enfants est au collège et l’autre au lycée. Le parent qui va prendre le collégien à charge aura 61 € de réduction et l’autre aura 153 € d’impôts en moins. S’il avait déclaré en résidence alternée, chacun aurait eu (153+61) / 2 soit 183 € de réduction.

Selon le montant de l’impôt des deux divorcés, il peut être judicieux d’étudier l’impact des parts mais aussi de la réduction pour scolarité en cas de garde alternée. L’impact fiscal est important aux deux niveaux.

Enfant en résidence alternée : baisse de l’impôt via la demi-part parent isolé.

Le second aspect à prendre en compte est la notion de parent isolé. En effet, si vous vivez seul (pas de concubinage, ni de remariage, ni collocation etc…) et que vous avez au moins un enfant à charge, vous pouvez bénéficier d’une demi-part supplémentaire pour « parent isolé ». Voir : demi-part pour parent isolé via la case T ou L. En cas de garde alternée, cet avantage reste possible mais il sera divisé par deux. Le fait d’avoir ou non un enfant à charge peut alors changer la donne de manière importante.

Exemple

Mr et Mme Corrigetonimpot se séparent. Ils ont un enfant. Ils s’entendent bien et veulent optimiser la fiscalité en déclarant ou non la résidence alternée. Il faudra étudier plusieurs situations car ils ont trois choix. Selon les revenus, l’une ou l’autre peut être bien meilleure pour réduire l’impôt.

- Soit Mr prend l’enfant à charge. Il aura aussi la demi-part pour parent isolé. Mme ne pourra pas l’avoir.

- Soit Mme prend l’enfant et la demi-part tant qu’elle vit seule.

- Soit c’est une déclaration en garde alternée. Les deux pourront alors cocher la case « parent isolé ».

Une fois encore, il faut prendre en compte la situation globale pour optimiser le gain fiscal en prenant ou non la garde alternée.

Qui déclare les frais de garde (crèche, nourrice…) si résidence alternée pour les impôts?

La garde alternée aura aussi des incidences si vous avez un enfant de moins de 6 ans. A l’image des frais de scolarité, le crédit d’impôt de 50% pour frais de nourrice sera partagé en deux si l’enfant est en garde alternée. Ici, les stratégies fiscales sont moins nombreuses car c’est un crédit d’impôt : il est restitué même si la personne ne paie pas d’impôt. Je peux donc faire simple :

- soit l’enfant est à charge de l’un des parents. Ce dernier récupérera alors le crédit d’impôt pour frais de garde.

- soit l’enfant est en résidence alternée. L’avantage fiscal pour la nounou sera partagé entre les deux parents.

Tout est divisé en deux lors de la garde alternée : le montant déclaré, les plafonds retenus etc…

Garde alternée de l’enfant majeur : impossible pour les impôts.

On atteint la complexité fiscale maximum si vous avez un enfant majeur. Dans une telle situation, les possibilités sont nombreuses. Il est alors plus que conseillé de faire des simulations ou d’interroger un professionnel. L’enfant majeur ne peut pas être mis en garde alternée pour la déclaration d’impôt. Pour autant, il peut être rattaché au foyer fiscal d’un des parents. On a appris récemment que c’est l’enfant majeur qui doit choisir le parent sur lequel il souhaite être rattaché pour la déclaration d’impôt.

Il faut mettre en parallèle les conseils de cet article avec celui que j’ai rédigé sur l’enfant majeur : faut-il rattacher ou non l’enfant majeur pour les impôts? Pour rappel, vous pouvez rattacher l’enfant sous conditions afin d’avoir la part fiscale et la réduction s’il fait des études. En contrepartie, il faudra surement inclure ses revenus s’il en a. Mais il est aussi possible de sortir l’enfant du foyer afin de déduire une pension qu’on lui verse. Ici, chaque parent pourra alors déduire pleinement le maximum possible via la pension versée (6368 €) à la condition que l’enfant les déclare et soit imposé dessus. Sans compte l’impact sur les impôts fonciers de chacun…

Vous l’aurez compris, le choix de mettre un enfant en garde alternée ou non est synonyme de nombreuses optimisations fiscales. La baisse de l’impôt passe souvent par plusieurs simulations ou la consultation d’un professionnel. Vous pouvez m’interroger sur le sujet via la rubrique « à propos ».

Bonjour

J’ai bien lu vos articles et je vous remercie de les faire accessibles.

C’est un peu compliqué cette année, car 2 enfants majeurs donc plus de garde alternée, le premier a eu des revenus de stage de plus de 3 mois et est en alternance depuis septembre 2024. Donc si je le rattache je dois déclarer ses revenus mais dois-je déclarer la pension versée pour ses études par l’autre parent ?

Merci de votre réponse.

Bonjour,

Tout d’abord merci pour toutes les infos que vous donnez avec clareté.

Mon ex mari ayant des revenus bien supérieurs aux miens et moi même étant non imposable, il est préférable de déclarer la charge des enfants sur ses impots. Alors que dans les faits nous sommes en garde alternée. J’aimerai savoir si la notion d’enfant à charge est la même pour les impots et pour la caf et si je peux bénéficier de certaines aides familiales ?

Merci pour votre réponse

Bonjour,

Je me suis trompé depuis janvier 2022 je suis en garde alternée de deux enfants et je ne l’ai jamais notifié je suis toujours à une part fiscale puis-je le modifier ?

Merci.

Bonjour,

J’ai déclaré sur la période 2005 à 2011, mes deux enfants en garde alternée (2 part entant que parent isolé). Aujourd’hui toujours célibataire et vivant seul, puis-je cocher la case L, pour bénéficier d’une demi part supplémentaire et si oui, est-il possible de corriger sur les 2 dernières années.

Merci pour votre réponse

Bonjour,

Merci pour cet article. toutefois je ne vois pas le sujet de la pension alimentaire dans le cadre de la garde alternée. Comment peut-on optimiser dans ce cas de figure ?

J’ai une enfant en garde alternée et une en garde chez sa mère. Quel est le plus avantageux en terme de déclaration. Merci

Bonjour Monsieur

Je suis divorcé avec 3 enfants en garde alternée 11, 13 et 18 en 2023. Notre ainé fait des études payantes pour 11,000€ par an. le plafond alimentaire maximal de 6674€ est applicable pour chacun des parents ou en cumul pour les deux ? Merci pour votre réponse

Bonjour,

Si l’ainé fait sa propre déclaration et déclare tout, alors chaque parent peut déduire 6674.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

J’ai découvert grâce à vos documents qu’il était plus avantageux qu’en tant que papa isolé (case T) célibataire et ayant un enfant en garde alternée de ne pas cocher la case garde alternée (et sa maman ne la cochant pas non plus du coup) car cela me rapportait 2 parts au lieu de 1.5. C’est plus avantageux dans notre cas vu la différence entre nos revenus.

Je pensais que c’était la décision du JAF (juge aux affaires familiales) qui fixait la chose alors qu’il suffit juste de bien s’entendre entre parents.

Ma question est la suivante :

est-il possible de faire la modification de nos déclarations pour les 2 ou 3 années antérieures sachant que cela implique la modification de 2 déclarations par an simultanément, nous (sa maman et moi) devons décocher tous les deux la case « garde alternée » et je dois prendre ma fille à charge, mais pas sa mère ? (sachant que cela n’aura bien aucune incidence sur la CAF ?)

Bonjour,

On peut corriger que 2 ans en arrière. Vous pouvez essayer via la messagerie sécurisée sur demande. Mais le fisc peut imposer de refaire tout au format papier et on arrive alors à quelque chose de très complexe.

Bonjour,

Je suis très étonnée par votre choix de ne pas cocher la case alternée, dans votre situation (qui est similaire à la mienneà.

Cela ne serait pas considéré comme une fausse déclaration ? Parce que la différence d’impôt sur le revenu est très importante en ne cochant pas la case garde alternée.

Bonjour ma fille a 20 ans elle est en etude superieur l année derniere elle a demandé a etre rattaché a mon foyer fiscal car je suis séparé du papa ce qui a été fait cette annee elle souhaite se détacher de moi fiscalement et ce rattacher au foyer fiscal de son papa moi je suis d accord j aimerai savoir si on n a le droit merci et ayant un autre enfant mineur en garde alternée donc il est sur ma feuille d impot et celui du papa es ce qu on peut également nous déclaré tout les 2 en parent isolé merci

Bonjour. Je suis en attente de l’homologation par le JAF de la convention parentale. J’ai 2 enfants. Ce n’est pas une garde alternée. Puis-je déduire pour 2023 une pension pour 1 enfant et prendre 1 enfant à ma charge ?

Bonjour

Si l’enfant n est pas à votre charge et que celui qui l’ a à charge ajoute la pension, alors vous pouvez le faire.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Je n’ai plus qu’un enfant en résidence alternée (mes deux autres enfants se déclare seul), et je suis parent isolé.

Les impôts m’annoncent que j’ai 1,5 part, alors que je pensais avoir 1,75 part. (1+0,5+0,25)

Pourquoi les impôts m’annoncent 1,5 ?

Merci d’avance de votre avis

la demi-part parent isolé est divisée en deux si l’enfant est en garde alternée.

Bonjour j’ai des enfants jumelles qui ont eu 18 ans en décembre 2023, un agent fiscal m’a dit que je pouvais maintenir le principe de déclaration en garde alternée pour la déclaration des revenus de 2023. Elles sont étudiantes toutes les 2 sans revenus sauf une allocation logement pour l’une d’elle depuis juillet. Merci de votre avis.

Bonjour,

Vous avez le détail pour les enfants majeurs ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

BONJOUR

J’ai une question suite à la vérification des avis d’imposition. Je m’aperçois que le calcul de mon impot sur les revenus soumis au barême ne tient pas compte de mon nombre de parts.

Je m’explique : j’ai 2,5 parts , car pacsé et 2 enfants en garde alternée

revenu brut global après déduction forfaitaire des 10% = 79841€

déduction de 5700€ pour PERP

donc revenu imposable 79841-57000=74141€

l’impot calculé selon le barême sur l’avis d’imposition s’élève à 7752€

Alors que quand j’applique le barème sur excel j’arrive à 6180€ (considérant 2,5 parts)

Je ne comprends une telle différence? j’ai l’impression que les impots font le calcul avec 2,25 parts et non 2,5parts.

Pouvez vous m’aider SVP ?

MERCI

Bonjour,

Il y a deux calculs de l’impôt, je l’explique dans plusieurs vidéos et conférences. Vous êtes concerné par le second nommé plafonnement du quotient familial ce qui explique la différence.

Bonjour, je suis mère d’une enfant de 4 ans et nous sommes en garde alternée avec son père. L’année dernière, nous avons déclaré chacun la garde alternée aux impôts. Cette année, il serait plus avantageux fiscalement pour moi de déclarer ma fille complètement avec moi. Est-ce possible et légal de faire ça si le père est d’accord et bien évidemment se déclare seul?

Merci de votre réponse

Bonjour,

Oui bien entendu, il faut juste ne pas faire doublon entre les deux.

Bonjour,

Nous sommes actuellement séparés ma femme et moi, pas de décision de justice, juste c’est pareil au niveau du logement.

Nous avons un fils en commun d’un an

J’ai des revenus supérieur à Madame

Madame a un loyer supérieur au miens

Aujourd’hui, elle a déclaré notre fils à la CAF elle est reconnue seule

Avons-nous le droit de nous déclarer parents isolé tous les deux ?

Doit-on se déclarer garde alternée même si l’enfant ne vient pas tous les jours à mon domicile ?

Combien de parts gagnants-nous pour chaque case coché ? Case T ou H

Bonjour,

Séparée, j’ai un enfant de 2ans et demi en garde alternée.

Sur conseil d’une personne de la caf (mais sans « preuve » réelle) et d’un commun accord, voici comment nous avons procédé :

– Monsieur a un salaire moins important que moi, il déclare donc la garde exclusive de notre fils a la CAF et beneficie des prestations familiales correspondantes. C’est donc lui qui rémunère l’assistante maternelle également.

– Je déclare mon fils aux impôts soit 1/2 part. Je ne touche aucune aide mais ne paie pas l’assistante maternelle.

Cependant, voici la question que je me pose : monsieur aura certainement un montant concernant le mode de garde pré rempli sur sa déclaration d’impôts 2024 pour 2023, donnant droit à un crédit d’impôts. Cependant, il n’a aucun enfant déclaré aux impôts. Comment doit il procéder pour ne pas avoir de problème ?

Bonjour,

PAs certain que le montage soit sans risque. Au niveau impôt, celui qui déclare l’enfant à charge doit déclarer les frais de garde.

Bonjour,

D’abord merci pour votre site qui est très bien fait.

J’ai une question concernant cette phrase » L’enfant majeur ne peut pas être mis en garde alternée pour la déclaration d’impôt. Pour autant, il peut être rattaché au foyer fiscal d’un des parents. On a appris récemment que c’est l’enfant majeur qui doit choisir le parent sur lequel il souhaite être rattaché pour la déclaration d’impôt. » Pouvez vous me dire ou je peux trouver un texte officiel qui explique cela ?

Concernant mon cas, j’ai mon fils de 20 ans qui a habité la moitié de l’année chez sa mère et qui habite désormais chez moi depuis juillet. Il est étudiant en alternance pour un bac pro vente. Pouvez vous me dire comment il faut le déclarer pour l’année 2023 ? Merci d’avance.

Bonjour,

VOus avez surement le texte sur l’article annexe de la rubrique « impôt » relatif à l’enfant majeur ou sur la visioconférence sur le sujet (rubrique formation). Je vous conseille de suivre cette visio où vous verrez qu’il faut faire 3 simulations : 1 avec l’enfant chez vous, 1 avec l’enfant chez Mme, 1 avec l’enfant seul et déduction pension puis de garder la meilleure.

Bonsoir, notre fils a eu 18 ans en mai 2022 et nous avons complètement oublié d’en tenir compte dans la déclaration de 2023 en continuant de déclarer la garde alternée avec chacun 0.25. Quelle serait la conséquence de cette erreur ? Merci

Bonjour,

Je ne comprends pas comment c’est possible, normalement le logiciel empêche les contribuables de le faire si ce n’est pas autorisé. C’était sans doute possible pour la dernière année et c’est l’an prochain qu’il faudra choisir.

Cordialement

Notre fils est handicapé à moins de 80%. Des règles spécifiques au handicap ? Je vous remercie pour votre réponse, votre réactivité et votre expertise. Votre site est une mine d’or !

Bonjour et merci,

J’ai fait un article sur la case relative aux personnes handicapées dans la rubrique « impôt » mais sinon c’est tout. Peut-être un cas particulier si vous faites des travaux dans la RP pour le handicape, je me demande si ça n ouvre pas droit à un crédit d’impôt.

Bonjour Thibault,

J’ai un lycéen en garde alternée.

Je m’entends bien avec la maman.

Mon activité d’indépendant a décliné et je suis à présent au RSA. La maman a, elle retrouvé du travail.

Jusqu’à l’année dernière, mon fils a toujours été déclaré à la charge de sa maman (CAF comme impôts). Quand je me suis retrouvé dans une situation délicate financièrement, nous avons essayé de voir si nous pouvions partager la charge officiellement auprès de la CAF pour que je puisse percevoir un RSA supérieur. Nous avons alors découvert que la CAF, n’acceptait pas de garde alternée (ce qui a été d’ailleurs condamné, je crois, par le Conseil d’Etat ou je ne sais plus quel autre institution) : il faut choisir l’un ou l’autre des parents pour le rattachement de l’enfant. Nous l’avons donc rattaché à mon compte.

Maintenant, il va y avoir la question des impôts : si l’on partage la part fiscale de l’enfant, la maman va devoir laisser un mois de salaire en imposition; or elle ne roule pas sur l’or. Quant à moi, les 0,25 ne me « serviront » à rien car je ne suis pas imposable.

J’en viens à ma question : j’ai lu quelque part que CAF et impôts n’avaient pas la même notion de l’enfant à charge et qu’il serait possible de déclarer l’enfant à ma charge pour la CAF mais à celle de sa mère pour les impôts (et qu’elle ait les bénéfices de tout la part de 0,5). Est-ce que cela relèverait de l’optimisation ?

Merci beaucoup pour toutes les ressources partagées, votre attention et votre compréhension.

Cordialement,

Sylvain

Bonjour,

Merci pour votre message très clair. Malheureusement je ne peux du tout aider. Je suis spécialisé pour l’impôt mais au niveau CAF, je n’y connais rien. Désolé.

Bonjour Thibault,

Êtes-vous certains de « Ici, chaque parent pourra alors déduire pleinement le maximum possible via la pension versée (6368 €) à la condition que l’enfant les déclare et soit imposé dessus. Sans compte l’impact sur les impôts fonciers de chacun… »

Car dans le cas de parents séparés, la charge serait ainsi répartie.

Dans la documentation et l’aide en ligne utilisable dans les simulations il est noté :

« Vous ne pouvez pas déduire de pension alimentaire pour un enfant en résidence alternée ou à charge partagée. »

Merci.

Bonjour,

Ce cas précis indiqué en fin d’article arrive si l’enfant se déclare seul et fait sa propre déclaration! Dans ce cas il n’est plus en charge partagée et le passage que vous citez ne s’applique pas.

Bonjour,

Je suis non résident (résident belge salarié en France), en cours de séparation.

Nous avons 2 enfants en garde alternée dans la réalité.

En Belgique nous avons tous les deux intérêt à déclarer les enfants à charge de mon ex: plus gros abattement pour elle et déduction des contributions alimentaires pour moi. On s’y retrouve tous les deux.

Dans ce cas, puis-je les déclarer en garde alternée en France (ce qui correspond à la réalité) voire les déclarer à ma charge sachant que mon ex n’a pas de déclaration fiscale française ?

Merci

SD

Bonjour,

A ce niveau je préfère ne pas me prononcer, il faudrait trouver un spécialiste de la fiscalité entre les deux pays.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Depuis 4 ans, date du divorce et démarrage de la garde alternée de mes deux enfants, je déclarais naïvement mes impôts en revendiquant que 1,5 parts au total. Cependant je viens d’apprendre que i) la mère de mes enfants ne paie pas d’impôts (pas imposable) ii) n’est pas hostile à ce que les deux enfants me soient rattachés iii) ce qui m’arrangerait vraiment puisque de mon côté je suis fortement fiscalisé.

Ma fille est encore mineure, mais mon fils a atteint la majorité en cours d’exercice 2022 (octobre); il est ok pour m’être rattaché fiscalement et n’a eu que très peu de revenus en 2022.

Sous réserve qu’il en fasse la demande au SIP, je peux donc bénéficier de 3 parts pour 2022?

Bien cordialement,

Bonjour,

Dans la théorie il faut respecter la réalité et donc si c’est garde alterné chaque enfant est mis à moitié sur chaque parent. Dans la pratique, si les parents ont une bonne entente on fait un arrangement en mettant ce qui est le mieux fiscalement. Jusqu’ici, le fisc ne fait pas de contrôle ou de redressement (en tout cas je n’en ai jamais vu); tant qu’il n’y a pas de doublon d’enfants déclarés ça passe. Maintenant vous pouvez tenter la correction et vous verrez s’ils acceptent ou s’ils exigent des papiers pour juger de l’habitation des enfants.

Bonjour, avec mon ex compagne, nous avons un enfant en résidence alternée. Nous ne sommes pas passé par un juge pour déterminer le mode de garde mais c’était d’un commun accord. Mais notre mode de résidence est particulier. Je le prends en charge tous les lundis. Il dort à la maison le soir et je l’emmène à l’école le mardi matin. En dehors de cela je l’ai un week-end sur deux du vendredi soir au lundi.

Il est donc en pourcentage plus présent chez sa maman.

Je paye une pension de 400 euros par mois.

Sa maman souhaite récupérer la part complète et je perdrais donc la 0,25 part le concernant.

Est ce juste ?

Ai je le droit de refuser ?

Merci beaucoup de votre réponse.

Bonjour Monsieur Diringer,

Nous vivons en concubinage avec mon compagnon qui a un enfant en garde alternée.

Depuis le début de l’année j’ai un logement de fonction (imposable). Nous nous demandons si le fait de nous pacser ferait diminuer mes impôts ? (Nous avons 2 numéros fiscaux actuellement)

Bien à vous et merci pour vos conseils !

Bonjour, mon fils est en garde alternée, il a eu 18 ans en avril 2022 , doit-je faire une déclaration de janvier a avril et avril à décembre ou bien je déclare comme les années précédentes quand il était mineur ?

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour, nous sommes concubins.

Mon premier fils est née en août 2020, déclarée en garde alternée, 0,25 de part en plus chacun.

Je ne paie pas d’impôts, mais les aides de la CAF Paje et choix du mode de garde ect…

Me sont versés ou directement à l’assistante sociale donc j’ai reçu l’intégralité du crédit d’impôt.

Notre deuxième fils est née en mars 2022, nous devons le déclarer cette année.

Aucun de nous n’est imposable, bien que MR touchent beaucoup plus que moi.

Comment déclarer cette année ?

Sachant que toutes les aides CAF sont à mon nom.

J’ai déjà reçu une première sommes dû crédit d’impôt.

Merci infiniment.

Bonjour,

Il faut faire des simulations pour voir ce qui est le mieux. Comme je l’explique ici, la différence est souvent importante : https://www.corrigetonimpot.fr/declaration-impot-concubin-enfant-charge-pension-6dd/

Bonjour,

J’ai 3 enfants et je suis en procédure de divorce. Mon ex-mari étant intermittent nous faisons une garde alternée mais pas à 50/50. J’ai les enfants du lundi au mercredi de la semaine suivante et ils sont chez leur papa du mercredi soir au lundi matin. Devons-nous tous les deux déclarer nos enfants sur notre feuille d’imposition?

Bonjour,

Tout dépend. Soit l’entente est bonne et vous pouvez calculer ce qui est le mieux. Je vous conseille vivement de lire mon guide et de suivre la formation sur l’allocation des enfants. Il faut calculer si c’est mieux de mettre les 3 en alternée ou 3 chez mme ou 3 chez mr ou 2 mr 1 mme ou 2 mme 1 mr. Le tout en prenant en compte les parts et la réduction pour frais de scolarité.

Si l’entente n’est pas bonne, il y’a des règles au cas par cas et il sera alors utile de solliciter un professionnel.

Cordialement.

Bonjour Mr,

Je suis divorcé en GA avec deux enfants,

Je suis allé voir les impôts pour savoir si je pouvais cocher la case T (parents isolés) le monsieur des impôt m’indique que cela n’est pas possible que cette case est réservé à une garde exclusive. Voilà je suis un peu perdu.

Merci pour votre réponse

Bonjour,

Mon conjoint a une garde alternée, il déclare son enfant en garde alternée chaque année aux impôts, il bénéficie donc d’une demi part.

La maman devrait donc bénéficier d’une demi part également mais elle bénéficie d’une part entière. Elle declare l’enfant a charge. Elle a 2 part en ayant un seul enfant en garde alternée , comment est-ce possible ?

Bonjour,

C’est surement le fait d’être parent isolé : https://www.corrigetonimpot.fr/impot-personne-seule-vivant-demi-part-parent-isole/

Bonjour, le fait d’être parent isolé rapporte une demi part mais en garde alternée, avec 1 seul enfant, les 0,50 sont divisés en 2 donc elle devrait avoir 1,5 ou 1,75 mais pas 2 parts…

Pour obtenir 2 parts elle a du déclarer son enfant en résidence exclusive et en parent isolé du coup.

Papa déclare son enfant en garde alternée et maman en résidence exclusive

Ce qui voudrait dire que c’est une déclaration erronée si je ne m’abuse ?

Cordialement

Bonjour,

Oui effectivement s’il y’a un seul enfant en résidence alterné et qu’un seul des parents est isolé, l’un a 1.25 et l’autre 1.5

Bonjour,

Je suis séparé depuis janvier 2021, JAf et jugement en octobre 2021, garde alterné et je donne une pension à mon ex. Je viens de téléphoner au impot qui me dit pouvoir déclarer le montant de la pension versée?

J’ai un serieux doute et si c’est pour être redréssé j’en vois pas l’utilitié…

D’aprés vous même en garde alterné je peux déclarer le montant dans la case GU du montant de la pension?

Merci de votre retour.

Nicolas

Bonjour,

Je n’ai plus la règle en tête sur ce point précis. Si vous déduisez, l’autre doit rajouter. Maintenant est-ce possible si vous avez l’enfant en alterné j’ai aussi un sérieux doute. Demandez un écrit au fisc via la messagerie sécurisée de votre espace, au moins vous aurez une trace.

Bonjour,

Je suis mutée en outre-mer, les 3 enfants étaient en residence alternée, et sur les avis d’impôts aussi. Ils resteront chez leur papa lors de ma mutation. Puis-je toujours les rattacher fiscalement même si je ne suis plus en métropole ?

BOnjour,

Là clairement je conseille plutôt d’interroger le fisc. Je ne sais pas si ça passe étant donné l’éloignement et la facilité pour le fisc de prouver que ce n’est pas le cas.

Bonjour

Ma fille qui est majeur depuis peu a décidé d’effectuer le rattachement sur sa mère.(logique puisque sa mère perçois de l’APl).

Nous effectuons toujours la garde alternée même si elle est devenue majeure (sans pension alimentaire).

Ma question est, le fait qu’elle vienne chez moi en garde alternée puis je déduire des frais le fait qu’elle y habite la moitié du temps.

J’ai entendu dire que cela été possible, si oui comment se passe la procédure.

Cordialement

Bonjour,

C’est possible oui mais il faudra alors ajouter cette pension sur la déclaration où figure votre fille dans les revenus. Vous avez un article complet sur les pensions déductibles dans la rubrique impôt avec le détail.

Bonjour, Je vis avec mon compagnon qui a 1 fils en garde exclusive, j’ai 1 fils en garde alterné et nous avons ensemble 1 fille. Puis je déclarer sur mes impôts le fils de mon compagnon. ? Soit 1 (moi)+ 0,5(ma fille)+0,25(mon fils) +0,5 (son fils)

Merci

Bonjour,

Vous avez un article dans mon guide ou dans la rubrique impôt qui donne les astuces pour optimiser l’impôt en concubinage. En revanche, je ne pense pas que le fisc accepte l’optimisation que vous décrivez.

Cordialement.

Bonjour

Voici ma question

Nous allons nous séparer avec rupture de pacse. Nous vivrons seuls chacun de notre côté donc parents isolés.

Nos filles auront 16 et 18 ans une au lycée l’autre en études supérieures.

Je gagne plus que Mr,

Moi : 37000

Mr : 22000

Je souhaite trouver la meilleure solution pour nous deux…

Qu’est ce qui sera mieux ? Garde alternée ? Pour une ou les deux ?

Nos deux filles n’auront pas de revenus et seront toutes les deux livres d’aller chez l’un ou l’autre la semaine et week end….l’un vivant à Paris et l’autre en banlieue.

Quelle serait la meilleure solution pour réduire nos impôts ou peut être exonérer l’un ou les deux ?

Merci pour votre retour.

Bonjour,

Il faut faire des simulations pour trouver la meilleure solution. Il y’a une formation dans la rubrique « formation » où j’ai montré en direct comment faire en utilisant le simulateur officiel.

Cordialement.

bonsoir,

je vais me dépacser et j’ai 2 enfants ( 1 collège te 1 lycée). Avec mon ex nous sommes en bon terme. Nous gagnons tous les 2 environs34000 euros.

Quelle est la meilleure solution?

merci

Bonjour,

Impossible de vous dire comme cela, il faut faire plusieurs simulations pour trouver la meilleure solution. Vous pouvez me solliciter pour un devis. Sinon à la prochaine période fiscale, vous faites pleins de simulations en ligne en mettant les enfants chez l’un ou chez l’autre ou en alterné et vous gardez la meilleure solution.

Bonjour, j’ai 50382€ de revenus brut global. Etant parent isolé avec 2 enfants j’ai donc 2 parts. Je me dis donc que 50382 : 2 parts = 25191€ et donc avec une TMI de 11%. Soit 25191-10226 = 14965 x 11% = 1646,15 soit un impôt de 1646,15×2= 3292€. Hors mon impôt sur le revenu soumis au barème est de 5281€. Je ne comprends pas le calcul des impôts. Pourriez vous m’aider svp ?

Bonjour,

Vous subissez un second calcul du fait du plafond du quotient familial. Vous pouvez utiliser mon simulateur et regarder le détail vous verrez votre calcul et le second qui est retenu. J’explique aussi pourquoi dans une des vidéos récentes sur youtube où je présente le simulateur.

Merci Thibault réponse rapide c’est parfait. Avec votre simulateur je trouve encore un trop à payer de 500€..Simulateur = 4749€ et les impôts que j’ai reçu 5281€

Difficile pour moi de vous dire sans étudier l’avis en détail. Vous pouvez passer par une visio si vous voulez les explications à l’euro près : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Avec le nouveau simulateur l’impôt baisse à revenu égal vu qu’ils ont augmentés les seuils mais effectivement ça semble assez énorme là.

Bonjour et merci pour cet article sur la séparation et comment optimiser la fiscalité ,qui apporte beaucoup d’éclaircissements.

Jài cependant une question :

Mon ex-conjoint et moi-même qui sommes en bonne entente, avons 2 enfants (11 et 7 ans).

Nous pensons déclarer chacun un enfant à charge et se déclarer parent isolé pour bénéficier de 2 parts chacun .

Comment cela se passe-il au niveau de la CAF?

Nous allons chacun avoir un numéro d’allocataire et déclarer un enfant mais pour les allocations familiales de bases? Elles seront bien versées pour moitié à chacun de nous ?

Merci de votre retour

Belle journée

Bonjour,

Désolé me concernant je suis spécialisé sur la fiscalité du particulier mais pas sur le droit social et la CAF relève de ce dernier domaine. Si quelqu’un a la réponse?

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour et merci d’avance pour votre réponse, la situation est complexe pour moi: (divorce en cours)

3 enfants (11 ans 16 ans et 21 ans polyhandicapé à charge à domicile

Nous allons être en garde en garde alternée

Mr a des revenu 8x supérieur aux mien il demande donc de prendre tous les enfants fiscalement à charge.

Combien de parts dois déclarer de mon coté ?

Puis je quand même me mettre en parent isolé ?

Dois déclarer la pension puisque Mr lui ne pourras pas la déduire (enfin il me semble?)

Mon souci c’est que d’un coté si je ne déclare pas la pension j’ai 1400 euros d’impôt à payer si je déclare une seule part

Et si je déclare la pension je paie 5500 euros d’impôts, la donne n’est pas la même.

Merci de votre retour.

Bonjour,

A ce niveau tout dépend de l’entente. Soit elle est mauvaise et dans ce cas chacun doit s’en tenir à ce qui sera décidé par le juge. Donc si garde alternée, chacun déclarera la moitié des enfants.

Si entente parfaite, il est utile de faire toutes les simulations pour voir où mettre les enfants. Il est alors utile de trouver un bon fiscaliste pour les faire à l’avance. Notez que pour que vous ayez la case parent isolé, il faut au minimum que vous ayez un enfant à charge (pleinement ou alterné).

Cordialement.

Bonjour est il possible en garde alternée de déclarer la pension alimentaire pour celui qui la verse ?

Si oui est ce intéressant

En vous remerciant

Cdt. Laurent

Bonjour,

Tant que l’enfant est rattaché on ne peut pas déduire de pension malheureusement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

J’ai depuis de nombreuses années un enfant en garde alternée et nous le déclarons comme tel avec mon ex (1 /2 part chacun + parent isolé).

En 2021, mon ex est exonéré d’impôts du fait d’une activité professionnelle réduite.

Est-il possible / est-il intéressant de faire une modification dans ma déclaration afin de récupérer sa part ?

Merci de vos conseils,

Bonjour,

Oui clairement si ça n’a aucun impact chez lui il vaudrait mieux mettre l’enfant chez vous. A voir si le fisc l’accepte et si il demande de vérifier l’habitat du fils sur cette année mais ça peut aussi très bien se passer avec une déclaration classique notamment si vous corrigez chacun en ligne.

Bonjour,

Mon fils a 19 ans et il va faire ses études en alternance. Il aura donc un revenu

Aujourd’hui, c’est moi qui en a la garde. Depuis cette année, mon fils veut que nous fassions une semaine chez son père et une semaine avec moi. Mon ex mari souhaite avoir une demi-part à ce titre. Est-ce possible ? Si je comprends votre article, c’est non… . Autre question, si il travaille, mon ex mari doit t’il toujours me verser une pension alimentaire ?

Bonjour,

En réalité, c’est l’enfant qui décide à qui il va être rattaché ou s’il préfère faire sa propre déclaration. Je vous conseille vivement de regarder ma conférence sur le sujet afin de faire le bon choix entre toutes les optimisations possibles : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Pour la pension, il faut voir ce que dit le jugement de divorce.

Bonjour,

et merci d’avance de m’éclairer.

Pour la déclaration d’impots 2021 nous habitions ensemble et partageons les frais de notre fille de 2 ANS .

l’année 2020 elle était sur ma déclaration du fait de mon plus important salaire.

Nous nous sommes séparés en fevrier 2022 ;

J’ai evidemment repris les mêmes cotes de ma declaration 2021 avec ma fille mais j’apprends aussi qu’elle l’a fait aussi. Nous aons évidemment tous les 2 le droit mais au final un seul devra la mettre dans sa declaration.

On n’arrive pas à bien s’entendre

Que dois je faire? appeler les impots et leur expliquer!?

une personne a t elle plus le droit qu’une autre?

Bonjour,

Il existe un ensemble de règles qui expliquent qui des deux doit rattacher l’enfant. Je vais écrire un article sur le sujet d’ici peu. Le texte est ici : https://bofip.impots.gouv.fr/bofip/2177-PGP.html/identifiant%3DBOI-IR-LIQ-10-10-10-10-20140507#:~:text=Dans%20toutes%20les%20situations%20de,r%C3%A9sidence%20de%20l'enfant%20%C2%BB.

Bonjour, Je viens d’effectuer ma déclaration d’impôt après validation je me retrouve à 2,25 part.

Pouvez vous m’expliquer?

J’ai 3 enfants et en couple: 1 enfant d’une première union à ma charge exclusive et 2 enfants en garde alternée.

Je pensais me retrouver à 2 parts c’est à dire 1 (moi) + 0.5 (1er enfant) + 0.25 + 0.25 (2 enfants en alternée).

Merci de m’éclairer

Bonjour,

Le troisième enfant vaut le double de parts soit ici 0.5 au lieu de 0.25 pour le second alterné.

Bonjour,

Mon conjoint a une fille d’un premier mariage qu’il partage avec son ex femme. Il a été rédigé une convention de divorce sur laquelle ils se sont mis d’accord que ces termes :

Résidence alternée : du lundi au vendredi chez papa

Tous les week end chez maman.

Il a également été indiqué sur cette convention que la charge financière de l’enfant revient à mon mari (cantine et autres administrations telle que la garderie etc)

Au regard de ces informations, pensez vous que nous pouvons mettre l’enfant sur nos impôts en charge totale ?

En effet, étant donné que la charge financière nous revient mais qu’il y a tour de même écrit « résidence alternée » dans la convention de divorce au vu des deux jours par semaine ou elle est chez sa maman..

Qu’en pensez vous ?

Merci beaucoup !

Bonjour,

Désolé je n’ai pas la réponse, on a un texte qui fait 3 pages sur le sujet et prévoit toutes les situations. Il faut rechercher votre situation ici https://bofip.impots.gouv.fr/bofip/2177-PGP.html/identifiant%3DBOI-IR-LIQ-10-10-10-10-20140507

Bonjour,

Je déclarais auparavant ma fille en résidence alternée. Comme elle est majeure, a priori je ne peux plus le faire et son père veut la rattacher à sa déclaration (avec son accord, elle propose d’être rattachée à la mienne l’année prochaine). Comme elle vit malgré tout en résidence alternée est-ce que je peux déduire une pension ?

Bonjour,

Vous pouvez mais c’est le père qui devra alors la rajouter à ses revenus.

Cordialement.

Bonjour

J’ai deux enfants en garde alternée

Je paye à 100% les frais de scolarité plus une pension alimentaire

J’ai fait une déclaration en garde alternée mais j’ai l’impression que c’est pas ce que j’aurais dû faire

Avez vous des conseils à me donner ?

Merci

Bonjour,

Tout dépend de ce que dit le jugement ou à défaut de qui les a réellement à charge. Il y’a tout un ensemble de règles qui précisent lequel des deux parents a la charge sur la déclaration. Cordialement.

Bonjour,

Mon fils vie en union libre, il est père d’une une petite fille qu’il a reconnu et qui est née le 17 septembre 2021.

Il déclare ma petite fille pour ses impôts sur le revenus 2021.

Sa compagne et lui ont décidé de séparer et de prendre un médiateur familial.

Il est gardien de la paix donc ses horaires de travail ne lui permettront de garder sa fille que deux jours sur cinq ainsi que pendant ses jours de repos et congés.

Concernant les impôts sur ses revenus, quels seront ses droits à partir de 2022, car sa compagne l’a déjà informé qu’elle reprendrait leur fille sur sa déclaration fiscale.

Bonjour,

Il y’a un texte entier qui précise les conditions pour rattacher ou non l’enfant en cas de conflit, il est ici : https://bofip.impots.gouv.fr/bofip/2177-PGP.html/identifiant%3DBOI-IR-LIQ-10-10-10-10-20140507#:~:text=En%20raison%20du%20lien%20que,194).

Bonjour, je suis fraichement divorcé et je suis en garde alternée avec mon ex pour mes 3 enfants de 5 a 7 ans.

Je paye une pension de 600€ par mois pour les 3 enfants du fait de nos écarts de salaire.

Nous nous entendons bien et donc je voulais savoir quelle etait l’optimisation fiscale la plus avantageuse vu que j’ai un salaire plus important.

est il possible de declarer les enfants a sa charge alors que le jugement du tribunal stipule une garde alternée. ?

j’ai lu que la pension alimentaire n’était pas deductible des impots. y a t’il un moyen dans la pension pour que ca soit pris en compte?

en vous remerciant de votre support.

Bonjour,

Effectivement il faudrait faire plusieurs simulations : 3 enfants chez vous et 0 chez lui ou 2-1 ou 1-2 ou 0 3. Au niveau de la pension j’explique les règles ici : https://www.corrigetonimpot.fr/pensions-alimentaire-deductibles-des-impots-enfant-parent-ex-conjoint/

Au final, je vous conseille surtout de lire cet article où j’explique les optimisations en cas de rupture : https://www.corrigetonimpot.fr/impot-divorce-separation-rupture-pacs/

Bonjour

j’ai une question

je suis séparée et en garde alternée avec mes 2 enfants un né en 02/2002 et l’autre en 07/2004.

le premier étant majeur, le papa veut le mettre sur sa déclaration mais le problème c’est qd faisant comme ça, il va me créer un désordre au niveau de la ca et je vais etre redressée sur toute l’année 2021 au niveau des allocations familiales.

il faut savoir que Mr m’a laissé le bénéfice des alloc pour ne pas devoir payer de pension alimentaire…d’ou la garde alternée.

maintenant il me dit vouloir faire cette déclaration aux impôts pour ne pas payer d’impôts mais il va me mettre dans l’embarras et je vais avoir un très gros indus au niveau de la caf…qu’il ne voudra pas m’aider à rembourser.

il m’a dit au pire je déclare que je te donne des pensions alimentaires !!! bref

mais cette argent m’a permis d’entretenir mes enfants car sans pension alimentaire et 1700 euros par mois je vois pas bien come j’aurais pu faire.

avez vous une autre alternative à me soumettre.

Bonjour, je me suis séparé du papa de ma fille le 15janvier 2021, sur la déclaration des impôts sur les revenu de l’année 2020 monsieur a prit la part de ma fille complétement sans me demander mon avis, j’ai du coup rien mit pour ma fille sur ma déclaration, je pense avoir été faible et je me rends compte que j’aurais du avoir 0,25 tout comme lui l’année dernière..

Bonjour,

Les règles sont ici : https://bofip.impots.gouv.fr/bofip/2177-PGP.html/identifiant%3DBOI-IR-LIQ-10-10-10-10-20140507#:~:text=En%20raison%20du%20lien%20que,194).

Cordialement.

Bonjour,

En ce qui concerne les revenus d’un enfant, mineur ou majeur (17 ans et 18 ans en 2021) : les revenus sont automatiquement renseignés sur la déclaration de revenus. Faut-il laisser tel que en cas de garde alternée, et les services des impôts se chargent de la répartition entre les parents, ou bien doit-on diviser les revenus des enfants par 2 ?

Merci,

Bonjour,

Il ne faut surtout pas laisser tel quel, comme la majorité des astuces fiscales c’est à vous de connaître et de modifier la case. Ici clairement il faut diviser en deux. Il faut aussi penser à l’abattement de 3 fois le smic, à la réduction frais de scolarité. Je vous conseille vivement de regarder ma conférence sur l’optimisation de l’impôt quand on a des enfants majeurs : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Bonjour,

Ma femme avait la garde de nos 2 enfants depuis le divorce. Le 20 juillet 2021 j’ai obtenu la garde alternée.

Comment faire ma déclaration d’impôts? comme l’année dernière je déduis la pension payée jusque juillet et n’ai pas de parts pour l’autre moitié de l’année?

L’année prochaine j’aurai 1 part moi + 1 part parent isolé + 0,5 parts pour mes 2 enfants en garde alternée toute l’année?

Merci de votre réponse

Bonjour,

On procède par année entière. Il faut regarder le texte pour voir si on retient la situation au 1er janvier ou au 31 décembre. Si 1er janvier vous ne déclarez aucun enfant cette année; si 31 décembre vous déclarez la garde alternée dès cette année. Si besoin vous pouvez me solliciter pour une formation d’une heure : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Cordialement.

Bonjour,

qu’en est il des revenus générés par les enfants en garde alternée ? type gains de PEL.

mes enfants ont des IFU alors qu’ils sont mineurs : faut il couper la poire en 2 du fait de la garde alternée et la réparition des frais a 50/50. et répartir ces sommes sur les 2 parents ?

Bonjour,

Effectivement s’il y a des revenus imposables et une garde alternée, il faut alors tout diviser en deux.

Cordialement.

Bonjour je suis séparée du papa nous zvins eu deux filles ensemble il prend ses enfants le week-end end et pdt les vacances une semaine sur deux nous ne sommes pas passé devant un juge cat on s’entend bien si on met garde alternée doit on mettre tous les deux nos deux filles sur la feuille dimpot?et qu’en sera til pour les bourses ?

Bonjour,

Oui chacun met en garde alternée; si elles sont majeurs ce ne sera pas possible et chacun peut en mettre 1 alors. Pour les bourses je ne sais pas. Je vous conseille vivement de venir voir la conférence pour optimiser l’enfant majeur et l’impôt si elles ont plus de 18 ans : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour,

je voudrais avoir des renseignements alors

garde alternée pour ma fille

elle est âgée de 18 ans étudiante de septembre à janvier 2022

loyer chambre étudiante est ce que je peux le déduire de mes impôts 180€/mois ?

elle a arrêter ses études et vit chez mois depuis aout 2021 garde exclusive car elle ne veut plus aller chez son père

mes questions comment je mets ma fille sur ma déclaration d’impôt ? car elle était lycéenne avec logement

et plus de garde alternée depuis aout

pour moi est ce que je peux déclarer mes frais de repas car je n’ai pas de cantine n’y de cheque restaurant et dans ce cas est ce que je peux déclarer 2 aller et retour sur mes frais réels

j’utilise mon forfait téléphone pour mon travail tous les jours est ce que je peux déduire quelque chose ?

j’ai acheté un ordinateur pour mon travail valeur 1200 € en janvier 2021 est ce que je peux déduire cet achat de mes impôts ? quelle somme et dans quelle case sur ma déclaration et que dois je fournir

merci pour votre réponse

Bonjour,

Soit vous la rattachez et vous ne pouvez pas déduire les sommes versées pour le loyer etc… soit vous la sortez et vous pouvez mais vous perdez les frais de scolarité et la demi part. Je vous conseille de venir assister à la conférence sur l’enfant majeur et l’impôt où j’expliquerais comment faire le bon choix : https://www.corrigetonimpot.fr/formation-enfant-majeur-et-declaration-dimpot/

Vous avez un article sur les frais réels dans la rubrique « impôt » où vous aurez le détail sur les frais que vous pouvez déduire de vos salaires.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

De vos propos, je comprends que c est dans le cas d un divorce à l amiable acté par convention à l amiable,il s agit bien de ce document qui fera foi pour les impôts (décision de garde alternée pour 3 enfants me concernant) et non un accord postérieur entre les parents pour décider de comment on se les répartit « fiscalement » sur nos déclarations sur le revenu respectives (sans frauder bien évidemment.)… suis je dans le vrai ?

Dans l attente de vous lire,

M. LJ

Bonjour,

Dans les faits oui on se base sur le document. Mais dans la pratique, tant que l’enfant n’est pas en doublon sur une déclaration, le fisc vous laissera tranquille.

Cordialement.

quelle est la définition de la garde alternée ? est possible en cas de garde pendant l’école pour l’un et la garde les WE et vacances pour l’autre ?

Merci

Bonjour,

Les règles pour déterminer la garde alternée ou non sont listées ici à l’alinéa 170 : https://bofip.impots.gouv.fr/bofip/2177-PGP.html/identifiant%3DBOI-IR-LIQ-10-10-10-10-20140507#:~:text=Lorsque%20l'enfant%20r%C3%A9side%20alternativement,mani%C3%A8re%20%C3%A9gale%20entre%20les%20parents.

Cordialement.

bonjour

ici 1 enfant mineur en DVH (avec grosse PA) et l’autre en garde partagée sans jugement (en cours un jugement amiable qui retranscrit cela). si on se met d’accord avec l’autre parent, est ce que je peux toujours considérer un DVH comme une garde alternée et conserver cette demi part? est ce que cela est frauduleux aux yeux des impots (sachant queje ne declarerai pas la PA en deduction). je ne saisis pas trop si cette optimisation est préjudiciable en cas de controle?

merci

Bonjour,

Divorcés et en bonnes relations parentales nous cherchons la meilleure situation de déclaration d’impôts 2022.

Deux enfants en garde alternée.

16 ans et 18 ans en 2021.

La question se pose sur comment choisir le rattachement de l’enfant Majeur et la perte pour le parent n’ayant plus le 2ème enfant pour les impôts.

Père : parent isolé (T) actuellement donc 2 demi parts ce qui donne 2 parts à la fin avec le père.

Mère : remariée avec un nouvel enfant en plus.

Donc 0,25+ 0,25 +0,5 part (3ème enfant) soit 3 parts au total.

Dans ce choix le père ou la mère perd une partie de ses parts.

L’idée a été soulevé de prendre chacun un enfant à charge (pas alterné) pour les impôts

Est ce viable?

Existe il sinon une solution ou nous laisserions l’enfant de 16ans en garde alternée et que le parent n’ayant pas le bénéfice de l’enfant de 18 ans rattaché puisse obtenir une « déduction » afin de ne pas être lésé ? ( pension déductible… ? Fonctionnement?? ) Ne souhaitant évidemment pas mettre l’enfant de 18 ans dans un choix impossible.

En vous remerciant par avance de votre réponse et du temps que vous nous accorderez

Bien cordialement

Bonjour,

Il y’a effectivement surement une optimisation mais il faut faire toutes les simulations. Il faut prendre en compte les aspects que je donne dans cet article et dans celui ci : https://www.corrigetonimpot.fr/impot-divorce-separation-rupture-pacs/

Soit vous faites toutes vos simulations, soit vous prenez un professsionnel (moi ou un expert-comptable, comptez quelques centaines d’euros) pour les faire.

Cordialement.

Bonjour, nous sommes en train de divorcer à l’amiable avec 2 enfants. 1 enfant de 18 ans et l autre de 17 ans. Les enfants vont vivre avec moi principalement. Ils font des etudes. Mon mari a le salaire le plus important et est imposé en France. Moi, je suis imposée à Genève. Quel type de garde faut il déclarer pour optimiser l impôt ? Merci.

Bonjour,

Il faut prendre un professionnel ici. Cela coutera quelques centaines d’euros mais il y’a surement une belle optimisation à la clef. Le devis sera élevé car il faut faire pleins de simulations : Enfants chez Mr, enfants chez Mme, enfants détachés; idem avec 1 chez mr 1 chez mme, 1 détaché, 1 chez mr etc…. En plus en gérant la convention fiscale entre la France et Genève. C’est un sacré travail mais il y’a surement un gain énorme à la fin.

Cordialement.

Bonjour,maman isolée avec un enfant en garde alternée et il est au collège et une fille majeure 21 qui a travaillé 1.5 mois et qui touche une pension de son père comment faire merci

Bonjour,

Il faut faire l’optimisation en calculant si le rattachement de l’enfant majeur est mieux ou pas. J’explique les optimisations ici : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

Si besoin vous pouvez me solliciter pour une formation par téléphone via la rubrique « à propos ».

Cordialement.

Bonjour,maman isolée avec un enfant en garde alternée et il est au collège et une fille majeure 21 qui a travaillé 1.5 mois et qui touche une pension de son père comment faire merci

POur l’enfant au collège, n’oubliez pas la réduction de 61 €. N’oubliez pas la case T. Pour l’enfant majeur, il faut choisir entre le rattacher ou non pour optimiser la situation. Je vous conseille mon guide pour tout optimiser. https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Comment calculer le nombre de part fiscale si la garde alterné a seulement commencé en octobre 2021 (pour 2 enfants)?

Avant j’étais seule à avoir la garde.

Merci d’avance.

Cordialement.

Bonjour,

On retient la situation au 31 décembre 2021 pour l’année 2022. Il faudra donc la mettre en garde alternée.

Cordialement.

Bonjour

On est dans le cas particulier d’un changement de mode de résidence de l enfant en cours d’année .

Il s’agit du cas d’un enfant résidant au domicile de l’un de ses parents au 1er janvier puis alternativement au domicile de l’un et l’autre de ceux-ci au 31 décembre.

Dès lors qu’au cours d’une partie de l’année l’enfant a résidé à titre habituel au domicile de l’un de ses parents, celui-ci est réputé avoir assumé de ce fait la charge principale de l’enfant. Il bénéficie donc de la majoration de quotient familial.

Aux termes des dispositions de l’article 196 bis du CGI, les charges de famille dont il est tenu compte sont celles existant au 1er janvier de l’année d’imposition ou au 31 décembre de celle-ci lorsqu’elles ont augmenté en cours d’année.

Je pense que Stella peut la mettre en résidence exclusive pour sa déclaration sur les revenus 2021

Cordialement

Bonjour,

S’agit des impôts sur les revenus de 2021, un enfant majeur en situation d’apprentissage ET en résidence alternée (car à charge des parents) avant le 01/01/2021 peut-il être rattaché fiscalement aux déclarations d’impôts de chacun des parents ne vivant plus ensemble (jamais mariés ni pacsés) ?

Bonjour,

Non malheureusement c’est impossible même si c’est la réalité. Il sera rattaché à l’un ou à l’autre ou il déclare tout seul.

Cordialement.

Bonjour Thibault,

j’ai 2 enfants mineurs qui etaient en garde alternée (+parent isolé) sans jugement et sans PA. en 2021 mon fils ainé a souhaité un DVH , le cadet est resté en garde alterné. l’homologation de cet accord amiable a été faite en fevrier 2022, et j’ai versé une PA retroactive de mon plein gré et mentionné dans le jugement homologué sur tout 2021. il n’y a pas de PA pour la garde alternée, elle ne concerne que le DVH.

questions:

– puis je declarer la PA de 2021?

– puis je en meme temps déclarer toujours 2 residences alternées sur 2021 car le jugement est homologué sur 2022?

– si non quels sont mes meilleurs options etles cases à cocher sachant que je gagne bien ma vie, et pas mon ex et que nous sommes en serieux conflit

merci pour votre aide

Bonjour,

Merci pour votre question. Je ne peux répondre car cela nécessite d’y passer du temps pour faire les recherches et les calculs. Je vous invite à regarder le replay où j’explique les pistes à explorer avec un professionnel.

Cordialement.

Bonsoir,

Nous sommes dans la situation suivante: 2 enfants en garde alternée (2 ans et 7 ans), séparés depuis le 28 avril 2021 suite vie concubinage. Des frais de nourrice.

Si j’ai bien compris: nous pouvons déclarer l’un et l’autre fiscalement: 1 part + 0,25 +0,25. Et partager les frais de garde?

Nous vivons seuls, il semble dangereux de cocher la case parent isolé cependant.

Vous confirmez? Merci beaucoup

Bonjour,

Tout à fait. Si vous respectez les conditions pour la case T en vivant seul, alors elle est possible et il ne faut pas hésiter : https://www.corrigetonimpot.fr/impot-personne-seule-vivant-demi-part-parent-isole/

Bonjour

ma fille de 15 ans est en résidence alternée suite à mon divorce en 2015 sauf que depuis le 1er janvier 21 elle vit à 100% chez moi et ne veut plus vivre chez son père. Depuis 2015 elle est déclarée en résidence alternée et nous n’avons pas fait modifier le jugement du juge sur la garde. Nous avons un accord tacite avec son père. Pouvons nous ns mettre d’accord avec son père pour que je l’ a déclare à 100% et donc lui non, malgré le jugement de divorce ? Merci

Bonjour,

A partir du moment où tout le monde est d’accord, que l’enfant n’est que sur un seul foyer fiscal et qu’en plus ce soit la réalité dans la pratique, ça ne pose aucun problème.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

J’avais un enfant mineur en garde alternée je cochais la case T

Maintenant qu’il est majeur et étudiant peut on cocher la case L ou ce n’est pas possible car garde non exclusive ou principale du fait de l’alternance

Merci pour votre réponse

Pascale

Bonjour,

Effectivement le fait que la garde soit alternée va empêcher de comptabiliser des années pour la case L malheureuseument.

Cordialement.

Je m’oriente vers un consentement mutuel avec garde alternée de 2 enfants mineurs, et je verserai une pension à Madame de 2 x 800€ par mois.

En terme d’optimisation fiscale, est-ce que je peux décider, même si dans la pratique les enfants sont en garde alternée, de refuser la majoration du nombre de part au sein de la ma déclaration de revenus, en échange de quoi je déduirais la pension de mes revenus. Avec un TMI à 30% cela me semble plus avantageux fiscalement que la majoration de nombre de parts de quotient familial.

Pour cela, dans la case H, je mets 0, c’est cela?

Et si Madame, elle déclare 2 enfants en garde alternée dans la case H, cela va poser problème pour le Fisc?

Est-ce que le choix de refuser la majoration du nombre de part au sein de la ma déclaration de revenus, et de privilégier la déduction de la pension, peut-être une décision unilatérale ? Ou bien cette décision doit-elle faire l’objet d’un accord avec Madame dans la convention de divorce ?

Bonjour,

j’ai un enfant de 6 ans et depuis deux ans je suis en garde alternée.

Je ne comprends pas la différence ou le description dans la déclaration d’impôt chapitre « Personne à charge ou rattachés » – Nombre de petits enfants en résidence alternée ?

J’ai deja coché la case « Nombre d’enfants non mariés en résidence alternée de moins de 18 ans ou handicapés quel que soit l’âge : 1 »

Que dois je renseigné dans la case « Nombre de petits enfants en résidence alternée »

En étant célibataire en garde alternée et parents isolée, il m’est indiqué 1.5 en nombre de part. Cela me semble trop peu

Merci pour le retour

Bonjour,

Non vous avez bien rempli. Le premier enfant vaut 0.5 part donc 0.25 en garde alternée; même raisonnement pour la case T. Vous avez bien 1.5 part.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

J’ai un enfant de 6 ans, on est en cours de divorce, notre garde est alternée à 65% (chez la mère) / 35% (chez le père).

Dans la déclaration d’imposition, il est écrit : « la charge de l’enfant est présumée partagée de manière égale entre les deux parents et chacun bénéficie d’une augmentation (qui est partagée) de son nombre de parts. ».

Nous ne partageons pas la garde de manière égale (50/50), mais est ce que le père (moi) peut déclarer l’enfant comme étant à charge ?

Merci d’avance,

stan

Bonjour,

Si vous faites ainsi, il faudrait que la mère ne le déclare pas pour éviter les soupçons du fisc (et un redressement certain). Il faut vraiment une entente parfaite entre les parents car celui qui ne l’a plus à charge y perd beaucoup et ça peut aussi avoir des impacts sur les aides sociales etc…

Cordialement.

Bonjour

ma question du 6 juin est toujours sans réponse. Avez vous une idée de la réponse ? merci bien

Bonjour,

Oui désolé je suis en congé. En général si je ne réponds pas c’est que la réponse a déjà été donnée dans les commentaires précédents ou que je ne sais pas. Dans le cas présent, il me semble que ce n’est pas possible d’avoir la case L sur cette situation. Vous pouvez interroger le fisc via la messagerie sécurisée pour vous en assurer mais j’ai peur que ça ne soit pas possible.

Cordialement.

Bonjour,

Je sors d’un RDV des impôts et suis complétement perdu. J’aurai besoin de votre éclairage svp.

Pacsé avec 2 enfants, je me suis séparé en 2020. La rupture du Pacs a été prononcée en 2020.

A noter, mon ex-compagne, les enfants et moi avons vécu sous le même toit tout 2020 jusqu’à début 2021 (j’ai racheté sa part du logement en janvier 2020). Nous avons signé une convention parentale devant avocats, convention qui n’est pas encore passée devant le juge, car Madame devait avoir trouvé un logement. Avec le Covid, et parce que une opération immobilière a capoté, cela a pris beaucoup de temps. D’après la convention, j’aurai été en droit de lui demander une contribution pour le logement, ce que je n’ai jamais fait. Elle a été logée gratuitement à Paris tout 2020.

La convention parentale fixe également que les frais de scolarité (maintien des enfants dans une école privée 6000 euros par an) et les frais de santé (notamment orthodontie) sont à ma charge. Vu le différentiel de revenus entre mon ex-compagne et moi, je lui laisse le bénéfice des allocations de la CAF.

Dans la vie courante, au-delà des frais de scolarité et de santé, je règle plus de dépenses d’entretien qu’elle. Entre autres, j’achète une grande partie des vêtements et lui fait bénéficier de transports gratuits, ce à quoi elle ne peut prétendre. Au final, il lui reste assez peu de frais à sa charge : les vacances scolaires essentiellement, l’alimentaire en partie compensé par l’allocation de la CAF.

Je précise que nous sommes en garde alternée pour le bien des enfants.

En bref, j’assume une très grosse partie des charges et mon ex a pour elle le bénéfice de la CAF.

Elle est à son compte et il faut noter qu’elle peut moduler ses revenus. Je suis quant à moi salarié du privé, cadre, pas mal payé mais pas non plus avec un haut revenu, surtout face aux charges évoquées plus haut.

Bref, considérant que les charges sont en grande partie pour moi, j’aimerai une contrepartie au niveau de l’impôt, ça me paraîtrait juste.

D’où ma question, quel(s) mécanisme(s) et notamment quelles cases cocher sur nos deux déclarations, désormais séparées, svp ?

Puis-je, si mon ex et moi sommes d’accord, déclaré 100% des parts des enfants sur ma tête, et ce bien qu’il y ait une garde alternée ?

Un grand merci pour votre aide et vos précieux conseils.

Bonjour

J’ai une question concernant la case L relative à la garde exclusive pendant 5 ans des enfants mineurs.

J’ai eu ma fille en garde alternée pendant 10 ans en étant parent isolé. Cela est il équivalent à 5 ans plein ? en d’autres termes la garde alternée n’est-elle pas une garde exclusive à mi temps ? Puis-je dans ce cas cocher la case L puisque ma fille est maintenant majeure et imposée seule ?

D’avance merci pour votre réponse

Bonjour, j’ai 2 enfants . Le juge a décidé de la résidence alternée mais que je conserve les charges intégralement moyennant le versement d’une pension alimentaire de la part de mon ex compagnon. Mais pour les impots, si ils sont en résidence alternée, ils sont également en charges partagées.

Donc, mon ex garde 1/2 part et déduis sa pension pendant que je suis imposée sur cette pension tout en ayant 1/2 part de moins. Est-ce normal ?

Merci

Bonjour,

Je n’ai pas encore écrit sur le sujet mais il me semble que la déduction n’est plus possible dès lors que la garde est partagée sur la déclaration d’impôt. J’essaierai d’écrire sur le sujet ou de mettre à jour dès que possible.

Cordialement.

Bonjour.

Je n’ai pas bien compris pour la partie enfant de moins de 6 ans.

Je suis séparée depuis l’été 2020 et je m’entends très bien avec le père. A l’époque, notre fille à vécu 2 mois chez lui (septembre octobre) puis elle est venue vivre avec moi (changement de département), ce qui représente aussi deux mois (novembre décembre). Nous avons donc conclu à une garde alternée pour l’année 2020. Mais en ce qui concerne les dépenses de nounou, de crèche , garderie etc … Comment doit on le déclarer ? Est ce que nous déclarons les mêmes sommes, aux mêmes personnes, et cela sera divisé en deux par le fisc ? Ou devons nous déclarer chacun 50% des sommes totales ?

Merci de votre réponse !

Cordialement !

Bonjour,

Vous devez déclarer chacun la moitié de ce qui a été versé. Ensuite, le fisc appliquera un crédit d’impôt de 50% (soit la moitié de ce que chacun déclare). Comme il y’a une case spécifique pour garde alternée, le plafond est bien entendu diviser par 2 (ce n’est plus 2300 mais 1150). Exemple : vous avez versé 5 000 € de nounou en tout. Mr déclare 2500 dans la case et Mme aussi. Le plafond est de 1 150 donc le fisc ne retient que 1 150 malgré les 2 500 déclarés. Il y’a donc un crédit d’impôt de 1150/2 chacun.

Cordialement.

Bonjour

Est-ce que la part supplémentaire pour 3 enfants en garde alternée, vient en sus de la demi-part pour parent isolé de la case T ?

Merci de votre retour.

Bien cordialement

Bonjour,

Cela donne 2.5 parts en tout : 1 pour vous, 0.25 pour le 1er enfant, 0.25 pour le second, 0.5 pour le troisième et 0.5 pour la case T du fait de la garde alternée.

Cordialement.

Bonjour,

Est-ce possible de déclarer une garde alternée alors que les deux parents sont séparés mais vivent sous le même toit ?

Bonjour,

C’est une bonne question; je préfère vous dire d’interroger le fisc pour être certain. Je pense que oui mais je n’en suis pas certain.

Cordialement.

Bonjour,

Merci pour votre article : une mine d’informations !

Le père de mes enfants et moi-même sommes séparés, nos deux enfants sont en garde alternée.

Comme mes revenus sont plus importants que les siens, je prévois (avec son accord) de déclarer nos deux enfants à « temps plein ». Mais le père touche des allocations familiales et d’autres aides de la CAF qui s’y rapportent. La CAF ne va-t-elle pas se retourner contre lui en voyant sa déclaration d’impôts sans enfant alors qu’il reçoit des aides pour deux enfants ?

Merci beaucoup pour votre aide !

BOnjour,

C’est une bonne question ; à mon niveau je ne peux répondre car je suis spécialisé sur l’impôt et pas sur les aides sociales.

Si quelqu’un a une idée?

Cordialement.

Bonjour,

Merci d’avoir répondu.

J’ai pu joindre la CAF et la conseillère a été formelle : ça ne pose aucun problème à leur niveau. Ils n’utilisent l’avis d’impôt que pour vérifier les revenus des allocataires, mais ne tiennent aucun compte du nombre de parts. Si ça peut servir à quelqu’un d’autre…

Aude, stp je suis dans la même situation que votre mari. Mais je déclare á la CAF comme parent isolé et un enfant à charge. Votre ex mari déclare a la CAF comme parent isolé ou garde alternée ?

Bonjour..

Nous sommes divorcé et garde alternée..

Une fille de 18ans et une de 12ans ..

Mon ex femme n’as pas.dautre enfants a cocher la case T et a 2part sur ces impôts..

J’ai fait la même chose mais je n’ai que 1part 1/5

je ne comprends pas..

Maintenant pour la déclaration de 2020 ma fille est à la fac à un job étudiant..doit elle faire une déclaration ou être ratacher encore au foyer..

Et si elle fait une déclaration qui garde la part le la seconde ..

Pourriez-vous m’aider

Merci

Bonjour,

Seul avec un enfant en garde alternée + case T équivaut à 1.5 parts. Soit elle a autre chose, soit elle a fait une erreur de saisie. Pour l’enfant majeur, vous avez un article entier sur le sujet dans la rubrique impôt.

Cordialement.

Merci pour votre réponse .

Mais en fait jusqu’à maintenant e lle avait les 2 filles en garde alterné comme moi …j’ai moi aussi coché la casse T et comparer à elle je n’ai que 1 .5 part et elle 2 part …

Je souhaiterais avoir une explication..

Bonjour,

Vous avez dû faire une erreur car 2 enfants alterné + case T équivaut à 2 parts.

Cordialement.

Bonjour.

Actuellement je déclare ma fille sur mes impôts.

On se sépare sa mère touche 1000e par mois moi 2000. Elle veux la mettre aussi sur sa déclaration d’impôt pour le remboursement des frais de scolarité.

Y perdrais je en acceptant ? Merci

Bonjour,

Il va de soi que la perte d’une demi part et des frais de scolarité (voir de la case T si vous vivez seul) engendre une perte d’impôt conséquente. Il serait peut être utile de prendre le temps de faire les simulations entre vous et Mme si l’entente est bonne pour optimiser la situation fiscalement.

Cordialement.

Bonjour

J’ai une question concernant la case L relative à la garde exclusive pendant 5 ans des enfants mineurs.

J’ai eu ma fille en garde alternée pendant 10 ans en étant parent isolé. Cela est il équivalent à 5 ans plein ? en d’autres termes la garde alternée n’est-elle pas une garde exclusive à mi temps ? Puis-je dans ce cas cocher la case L puisque ma fille est maintenant majeure et imposée seule ?

D’avance merci pour votre réponse

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Merci pour votre site. Ma question :

– Ma fille a eu 18 ans en mars 2020. Divorcés, sa mère et moi partagions sa garde alternée jusqu’en juin 2020. Je versais à sa mère une contribution pour elle de 500€/mois. Depuis septembre 2020, ma fille est partie étudier en Licence dans une autre ville. Selon notre convention de divorce, je prends depuis septembre à mon entière charge tous ses frais de nourriture, de logement et de transport (mais pas ses frais de scolarité qui restent partagés) et en contrepartie je ne verse plus à sa mère de contribution pour ma fille.

Comment déclarer cette année charnière ?

En vous remerciant,

Marc

Bonjour,