Les auto-entrepreneurs doivent jongler avec plusieurs seuils à respecter et il est parfois difficile de s’y retrouver. Entre le plafond du chiffre d’affaires, le plafond pour la TVA et celui du revenu fiscal pour le prélèvement libératoire, il est facile d’être très vite perdu. Je vais faire le point en détail sur les plafonds et seuils à respecter en 2025 (certains ont changé) pour les micro-entrepreneurs. Je vais les détailler un à un en expliquant l’impact fiscal et les conséquences lorsque vous dépassez le plafond en question.

Sommaire

- Comprendre les seuils : c’est quoi la TVA, le chiffre d’affaires, le prélèvement libératoire?

- Le plafond de la TVA pour l’auto-entrepreneur.

- Le second plafond du chiffre d’affaires : seuil pour rester micro-entrepreneur.

- Plafond du revenu fiscal de référence de l’auto-entrepreneur pour le prélèvement libératoire.

Comprendre les seuils : c’est quoi la TVA, le chiffre d’affaires, le prélèvement libératoire?

L’auto-entrepreneur va devoir jongler avec trois plafonds différents. Avant d’évoquer la sanction lorsqu’on dépasse ces plafonds, rappelons déjà les trois notions concernées.

1- Le chiffre d’affaires. C’est le montant total de ce qu’a rapporté votre activité. Attention à ne pas confondre avec le résultat qui est la somme d’argent que vous avez au final dans votre poche. Ici nous allons parler du chiffre d’affaires qui correspond à l’argent récolté avant déduction des charges.

Exemple :

Mr Corrigetonimpôt est auto-entrepreneur. Il a vendu pour 20 000 € de prestations. En parallèle, il a du acheter du matériel pour son entreprise à hauteur de 1 000 € et a payé 5 000 € d’impôts divers.

Le chiffre d’affaires de Mr qui sera concerné par le plafond est de 20 000 €. Impossible de déduire les charges lorsqu’on évoque le plafond du chiffre d’affaires.

2- La TVA. A partir d’un certain seuil, l’auto-entrepreneur doit collecter et payer la TVA. Elle est en général de 20% et peut parfois passer à 5.5% voir 0% sur certaines activités.

Exemple :

Mr Corrigetonimpôt est micro-entrepreneur. Il facture sa prestation 100 €.

Si Mr n’est pas assujetti à la TVA : il fait une facture de 100 € à son client. Ce dernier la paie et Mr Corrigetonimpot récupère tout : il a donc un chiffre d’affaires de 100 €.

Si Mr est assujettie à la TVA : il doit faire une facture incluant la TVA (imaginons 20%). Cela donne une facture de 120 € TTC qui comprendra 20 € de TVA et 100 € de prestations (HT). Le client paie les 120 € à Mr Corrigetonimpôt. Ce dernier devra ensuite reverser la TVA au fisc. Le client a payé 120 €, Mr Corrigetonimpot récupère 100 € et redonne 20 € au fisc.

Notons que le chiffre d’affaires reste de 100 € dans le second cas même si le client paie 120 €. Notons aussi que si Mr Corrigetonimpôt veut continuer à vendre sa prestation 100 € pour ne pas pénaliser le client, il y perdra alors. Une fois assujetti à la TVA, il doit la reverser à chaque fois. S’il facture 100 € TTC, il doit reverser 16.66 € de TVA.

3- Le prélèvement libératoire. L’auto-entrepreneur doit déclarer son chiffre d’affaires chaque mois ou chaque trimestre. Le fisc va alors calculer l’impôt sur le revenu que lui doit le professionnel. Le micro-entrepreneur peut choisir comment il sera imposé entre deux possibilités : soit via la déclaration d’impôt sur le revenu annuel l’année suivante, soit en optant pour le prélèvement libératoire. Dans ce dernier cas, il sera alors ponctionné d’un taux fixe régulièrement. Le micro-entrepreneur a intérêt à être très attentif lors de ce choix. Le prélèvement libératoire permet parfois d’économiser des milliers d’euros et parfois, c’est le choix de la déclaration d’impôt qui est bien meilleur. J’ai expliqué les calculs en détails ici : l’auto-entrepreneur doit-il choisir le prélèvement libératoire ou la déclaration d’impôt?

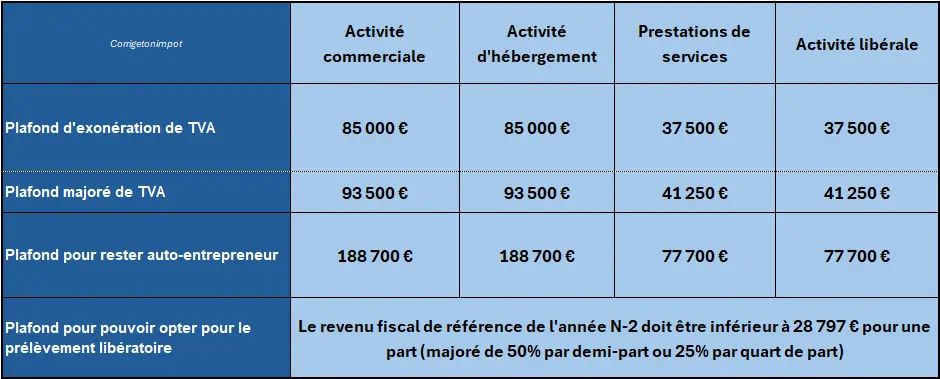

Les plafonds et les impacts sont différents pour ces trois variables. Je vous donne directement les seuils à respecter et nous allons les voir en détail un par un.

Plafonds et seuils 2025 pour les micro-entrepreneurs.

Le plafond de la TVA pour l’auto-entrepreneur.

Le premier seuil est celui de la franchise de TVA. Il faudra surveiller votre chiffre d’affaires. Dès lors qu’il dépasse 37 500 € (85 000 € pour les activités commerciales et d’hébergement), vous allez devoir collecter et payer la TVA. Il ne sera plus possible de facture un client et de récupérer la somme. A chaque fois, il faudra calculer la TVA, la faire figurer sur la facture, la faire payer au client (ou réduire votre rentrée d’argent) et la reverser à l’Etat.

Vous constaterez qu’il y’a un seuil majoré juste en dessous de 93 500 € ou 41 250 €. Le fisc vous laisse une marge de tolérance la première fois en donnant des seuils un peu plus haut. En clair :

- si vous dépassez le seuil majoré, vous êtes éligibles à la TVA dès le 1er jour du mois suivant.

- si vous dépassez le plafond de TVA mais pas le seuil majoré, vous n’êtes pas encore assujetti à la TVA. En revanche vous le deviendrez l’année suivante si vous dépassez ce seuil de base à nouveau.

On peut voir le plafond de base comme un joker. On peut le dépasser une année mais pas 2. En revanche, dès qu’on passe le seuil majoré c’est TVA directement.

Sur le papier, c’est déjà compliqué. Concrètement, les grandes lignes à respecter sont les suivantes :

- Dès lors que vous dépassez le plafond du chiffre d’affaires, il faut collecter et payer la TVA sur tout le chiffre d’affaires du mois en cours. Il est donc judicieux de prévoir le dépassement du plafond avant d’émettre les factures et d’encaisser l’argent.

- Il faut demander un numéro de TVA au service impôt des entreprises dont vous dépendez. Ces derniers adapteront votre espace en ligne en spécifiant que vous êtes assujetti à la TVA et vous donneront un numéro de TVA qu’il faudra mettre sur toutes vos factures.

- Vous déclarerez au fisc la TVA collectée en N+1 (déclaration de TVA à faire sur votre espace avant mai). Il faudra alors la payer d’un coup. Le système se poursuit chaque année et si vous payez plus de 1 000 € de TVA il faudra aussi faire une pré-déclaration pour verser un acompte en juillet.

- Notez que sur vos achats professionnels, vous pouvez récupérer la TVA. De fait, certains auto-entrepreneurs qui ont des frais de départ énormes peuvent demander à être directement assujetti à la TVA pour pouvoir la récupérer sur leurs achats.

Exemple :

Mr Corrigetonimpôt est auto-entrepreneur en activité libérale. Il a déjà fait 33 000 € de chiffre d’affaires en juin et il a deux prestations vendues à facturer de 3 000 € et 10 000 € à un particulier. Il doit aussi acheter du matériel pour 5 000 €. Comment optimiser?

1- S’il encaisse les 10 000 € maintenant, il dépasse le seuil, devient assujetti à la TVA, devra la payer sur tous les encaissements du mois en cours et sur les 3 000 € à venir! Mauvaise idée.

2- Il va encaisser les 3 000 € en juin pour éviter la TVA à ce niveau. Son chiffre d’affaires est donc de 36 000 € et il n’est toujours pas assujetti à la TVA. Il est judicieux de demander un numéro de TVA au fisc dès juin en prévision du dépassement.

3- Il attend juillet pour encaisser et déclarer les 10 000 €. Il dépasse le seuil ce qui était inévitable. Son client étant un particulier qui ne peut pas récupérer la TVA, Mr Corrigetonimpôt fera une facture de 8 333 € HT avec 1 666 € de TVA. (NB : le calcul inverse à faire pour retrouver la TVA est de 10 000 / 1.2)

4- Pour l’achat du matériel, Mr va attendre juillet. Comme il devient assujetti à la TVA, il peut la récupérer sur ses achats. Sur 5 000 €, le cout est en réalité de 4 166 € HT et 833 € de TVA. Mr va payer 5 000 € mais pourra récupérer 833 €.

5- L’année suivante, Mr fera une déclaration de TVA où il indiquera devoir 1 666 € au fisc et qu’il a 833 € à récupérer. Il devra payer le solde soit 833 €.

Je reste disponible en commentaire si vous avez besoin de précisions. Pour aller au bout de la compréhension, notez que si vous facturez des entreprises assujetties à la TVA, cela ne changera rien pour vous. Comme elles récupèrent aussi la TVA, vous pouvez gonfler vos factures de 20% sans problème car elles vont récupérer cette TVA en N+1 comme vous le faites. En revanche, dès lors que vos clients sont des particuliers ou des personnes non assujetties, ils vont payer la TVA de leur poche et vous devrez la verser à l’Etat. Cela va constituer un manque à gagner qu’il faudra anticiper.

Il va de soi que je vous conseille fortement de faire les démarches pour être dans les clous. Le risque ici est un redressement fiscal avec majorations. Ce sera très simple pour le fisc de s’en rendre compte étant donné qu’ils connaissent votre chiffre d’affaires.

Le second plafond du chiffre d’affaires : seuil pour rester micro-entrepreneur.

La seconde ligne du tableau présente un nouveau seuil plus élevé : 188 700 € pour les activités commerciales et d’hébergements; 77 700 € pour la prestation de service et les activités libérales. Une fois encore, c’est bien le chiffre d’affaires qu’il faut regarder. En revanche, ce seuil n’est plus celui de la franchise de TVA, celui-ci sert à déterminer si vous pouvez rester auto-entrepreneur ou non.

La micro-entreprise est un statut particulier simple qui présente de nombreux avantages et notamment une fiscalité très allégée. Dès lors que votre chiffre d’affaires dépasse le seuil de 188 700 € ou 77 700 €, il ne sera plus possible de garder une auto-entreprise. Il faudra évoluer vers une autre structure : SAS, SARL, EIRL etc…. Croyez-moi, les frais et surtout la fiscalité seront alors bien plus élevés.

A ce jour, vous avez le droit à une année de tolérance. Si vous dépassez le plafond du chiffre d’affaires indiqué, vous pouvez quand même garder l’auto-entreprise. En revanche, si vous dépassez encore l’année suivante, il faudra alors automatiquement évoluer vers une autre structure dès le 1er janvier de l’année suivante. Cette tolérance d’un an marche si et seulement si vous n’aviez pas dépassé le plafond sur une période de deux ans. Côté pratique, je ne peux que vous orienter vers un bon expert-comptable si vous devez changer votre société. Il faut déjà choisir la forme de société la plus adaptée, puis rédiger les statuts, faire les formalités administratives, publier l’annonce au journal officiel etc… un professionnel devient nécessaire.

Plafond du revenu fiscal de référence de l’auto-entrepreneur pour le prélèvement libératoire.

Le dernier plafond est rarement évoqué mais je vous conseille d’y prêter attention. Je vois de plus en plus de redressements fiscaux sur ce sujet. Lors de la création de l’auto-entreprise, il a fallu choisir entre deux régimes fiscaux : soit le prélèvement libératoire, soit l’impôt via la déclaration. Le régime du prélèvement libératoire s’avère souvent intéressant et de fait, il est conditionné. Je vous laisse relire mon article sur le sujet mis plus haut. Rappelons rapidement qu’au prélèvement libératoire, le fisc vous ponctionne l’impôt à chaque déclaration de chiffre d’affaires (1%, 1.7% ou 2.2%) alors que dans le cas contraire, les impôts calculent la fiscalité au moment de la déclaration d’impôt en N+1. Notez que le fait d’être au prélèvement libératoire nécessite quand même de remplir une case lors de la déclaration des revenus.

Il se trouve que pour prétendre au prélèvement libératoire, il faut respecter un plafond. Il va falloir regarder votre « revenu fiscal de référence » alias RFR qui figure sur votre déclaration d’impôt. Dans l’optique où votre RFR dépasse un certain seuil, le prélèvement libératoire n’est alors pas permis. Dans les faits, c’est assez traître. Vous pouvez demander le prélèvement libératoire ou déjà y être même si vous dépassez le plafond du revenu fiscal de référence. Beaucoup d’auto-entrepreneurs n’y prêtent pas attention et le fisc effectue de plus en plus de redressements très douloureux. Le RFR comporte tous les revenus du foyer fiscal (salaire du conjoint, revenus fonciers etc….). Cela arrive très souvent que des auto-entrepreneurs dépassent le plafond même avec un chiffre d’affaires modeste et qu’ils optent à tort pour le prélèvement libératoire s’exposant à un contrôle quelques années après.

Plafonds 2025 des micro-entrepreneurs pour pouvoir opter pour le prélèvement libératoire.

Afin de savoir si vous avez bien droit au prélèvement libératoire, il faudra chercher le revenu fiscal de référence. Celui-ci figure sur votre avis d’imposition. Il faut regarder le RFR des revenus N-2 qui figure donc sur l’avis d’imposition N-1.

Exemple :

Mr Corrigetonimpôt se demande s’il a le droit d’être au prélèvement libératoire en 2025. Il doit aller chercher son avis d’imposition 2024 des revenus 2023 (reçu en septembre 2024) pour regarder le revenu fiscal de référence. Il pourra alors savoir s’il respecte le plafond pour l’année 2025.

Le revenu fiscal à ne pas dépasser va dépendre du nombre de parts fiscales. Vous trouverez les parts sur l’avis d’imposition également. Il faut que le revenu fiscal soit inférieur à 28 797 € pour chaque part. Ensuite, vous ajoutez 50% pour chaque demi-part et 25% pour chaque quart de part.

Exemple :

1) Mr Corrigetonimpot est célibataire avec une part. Si son revenu fiscal de référence sur l’avis d’impôt 2024 est inférieur à 28 797 €, il a le droit au prélèvement libératoire sur 2025. A défaut, il n’y a pas droit et s’expose à un redressement.

2) Mme est en couple avec un enfant. Elle a donc 2.5 parts. Son revenu fiscal doit être inférieur à 28 797*2 + 28 797/2 pour avoir droit au prélèvement libératoire.

3) Mr est célibataire avec un enfant en garde alternée soit 1.25 parts. Son revenu fiscal doit être inférieur à 28 797 + 28 797/4.

Le calcul est assez compliqué et l’auto-entrepreneur doit vérifier chaque année que son revenu fiscal ne viendrait pas le mettre en défaut pour le prélèvement libératoire de l’année suivante. Notons aussi qu’on ne reçoit l’avis d’imposition qu’en septembre. Voyons donc comment réagir en cas de dépassement voir même en cas d’oubli ce qui est assez fréquent.

Comment faire si la micro-entreprise n’a plus le droit au prélèvement libératoire?

Si vous ne faites rien, nul doute que le redressement fiscal a de grandes chances d’arriver. Côté pratique, ça parait assez simple. Il suffit de contacter l’URSSAF afin de les prévenir que le prélèvement libératoire n’est plus possible. En effet, ce sont eux qui le prélèvent avant de le rendre à l’Etat. Malheureusement, il y’a souvent un souci de délai. En effet, vous recevez l’avis d’imposition en septembre. Il se trouve que l’URSSAF peut annuler le prélèvement libératoire uniquement pour l’année suivante; ils ne le feront pas en cours d’année. De fait, si vous ne les informez pas entre septembre et fin décembre que vous n’avez plus le droit au prélèvement libératoire en N+1, l’URSSAF continuera à prélever. Ce schéma intervient aussi si vous n’avez jamais rien fait, le prélèvement libératoire est pris au fil de l’eau à tort.

Afin de contourner le problème, il faudra remplir des cases spécifiques lors de la déclaration d’impôt sur le revenu l’année suivante. Cela permettra alors d’être remboursé du prélèvement libératoire pris à tort ET de subir l’impôt via la déclaration fiscale comme ça doit être le cas.

Exemple :

Mr Corrigetonimpot se rend compte que son revenu fiscal sur l’avis d’impôt 2024 dépasse le seuil. Pourtant, il est au prélèvement libératoire en tant qu’auto-entrepreneur en 2025. Que faire?

1- Mr contacte l’URSSAF pour stopper le prélèvement libératoire. Ces derniers le feront à partir du 1er janvier 2026.

2- De fait, il va continuer à payer le prélèvement libératoire sur son chiffre d’affaires 2025 à tort. Imaginons qu’il paie 6 000 € en tout.

3- Lors de la déclaration d’impôt faite en mai 2026 sur les revenus 2025, Mr va remplir deux cases. La première où il indiquera son chiffre d’affaires 2025 qui permettra de calculer l’impôt à payer via la déclaration fiscale. La seconde où il indiquera les 6 000 € de prélèvement libératoire pris à tort afin d’être remboursé.

J’ai expliqué de manière complète cet aspect ici : Conditions pour le prélèvement libératoire en micro-entreprise : comment changer en cours d’année? Pour le détail des cases à remplir et des formalités lors de la déclaration d’impôt, vous pouvez aller sur cet article annexe où je détaille pas à pas ce qu’il faut faire : comment remplir la déclaration d’impôt pour les auto-entrepreneurs?

Bonjour, merci ++ pour ces explications très détaillées. J’ai une question sur le prélèvement libératoire : le seuil du RFR evolue-t-il chaque année? Je m’aperçois en effet que, pour la déclaration des revenus de 2025 (l’an prochain), nous serons tout juste au-dessus du seuil actuel (applicable pour la declaration des revenus de 2024). Nous ne savons donc pas s’il faut demander à arrêter le prélèvement libératoire. Laurent

Bonjour,

Oui c’est toute la joie de ce mécanisme horrible…le seuil bouge chaque année. Il faut donc vérifier à chaque fois et parfois corriger au dernier moment sur la déclaration.

Bonjour merci pour cet article seulement vous ne parlez pas des activités mixtes a savoir ceux qui vendent de la marchandise et qui font du service aussi. Pouvez vous nous éclairer ?

bonjour à vous et merci pour cet article.

petite question , si on a 2 activités , une en libérale et l’ autre en prestation de services, faut il tenir compte de 39100€ de tva par activité ou c est 39100€ pour les 2 activités cumulées?

BOnjour,

Le plafond est par micro-entreprise donc vous ne pourrez pas « doubler » le plafond.

Bonjour,

Merci de m’éclairer sur ma situation particulière car je suis totalement perdue.

Je suis en micro depuis 2020 en achat/revente.

En 2023 mon CA était de 85000 euros, en 2024 de 100500 euros, sachant que je bénéficiais du seuil de tolérance pour 2025.

Les seuils ayant été changés en janvier 2025 (85000 euros), qu’en est il de mon cas ? Suis-je soumise à la TVA au 01/01/2025?

Merci par avance pour votre réponse,

Caroline

Bonjour Mr je ne trouve pas ma reponse pour les acrivite mixte pour la tva a savoir le seuil a ne ps depasser lorsque on fait de l’achat revente de materiel et de la presttion de service? Merci d’avance pour votre reponse

Bonjour,pour un partculier,y’a t’il un minimum de prestations encaissées qui ne l’oblige pas à se déclarer en auto-entrepeneur?

Bonjour,

Merci pour votre article. Savez-vous si le plafond concernant la TVA concerne le facturé ou l’encaissé ? (je ne trouve rien là dessus, ni même sur le site service.public.fr !!)

Merci

super articles . merci. petit question; si on dépasse le plafond de TVA une année (largement au dessus de 39.000 pour mon cas en prof libéral) .. que ce passe t-il si on revient en dessous du seuil l’année suivante ? Autrement dit : est-ce réversible ?

Bonjour,

j’ai 3 questions concernant le dépassement du seuil pour le prélèvement libératoire.

1) J’ai appris sur le tard que le seuil avait baissé ; mon revenu fiscal 2020 le dépasse donc de quelques centaines d’euros. J’ai néanmoins payé le prélèvement libératoire toute l’année.

Par conséquent, que dois-je indiquer dans ma déclaration de revenus 2022 pour être en règle et signifier ce dépassement ? Quelles cases dois-je utiliser ?

2) Par ailleurs, mon revenu fiscal de 2021 est lui en dessous du seuil, donc j’aurai droit au prélèvement libératoire. Que faire à ce niveau-là ? Pourrai-je en bénéficier même après avoir signifié le dépassement dans ma déclaration 2022, ou serai-je radiée du prélèvement libératoire « à vie » ?

3) Au niveau de l’URSSAF, suis-je obligée de lui demander de sortir du prélèvement libératoire (alors que je souhaite en bénéficier pour 2023) Ou puis-je ne rien faire à ce niveau là du moment que ma situation fiscale est en règle ?

Merci beaucoup et bonne journée !

Bonjour et merci pour ces informations. J’ai une question qui pourrait intéresser grand nombre de personnes dans mon cas. J’envisage de monter une micro-entreprise afin de continuer mon activité de consultant en cumul avec mon retraite. Je vais travailler avec les clients industriels de l’UE (Italie et Allemagne). Les honoraires risquent de dépasser le seuil de TVA que vous indiquez. Comment faut-il établir les factures dans ce cas, avec ou sans TVA?

Bien cordialement

Peter Foster

Bonjour,

A ce niveau je ne sais pas et surtout les règles peuvent changer entre chaque pays. Il vous faut voir un expert-comptable qui fera les recherches selon les conventions fiscales.

Cordialement.

Bonjour,

Tout d’abord merci pour la clarté de vos explications.

Je suis sorti du système de « prélèvement libératoire » courant 2021 pour les raisons que vous avez développée plus haut.

Question : Pourquoi suis-je toujours averti par l’URSSAF des dates de déclaration de mon chiffre d’affaires trimestriel comme par le passé en amont de 2021 ?

Merci d’avance pour votre éclairage sur ce point.

Bonjour,

La déclaration Urssaf reste obligatoire; le PL n’est plus à payer mais l’Urssaf prend les charges sociales qui restent à régler (environ 22%) d’où la nécessité de déclarer.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Je suis auto entrepreneur depuis le 1er février 2022 (prestations de services BNC). J’ai réalisé en 2022 un chiffre d’affaire de 26285.00. Lors de mon inscription je n’ai pas opté pour le versement libératoire.

Par contre je percois également une retraite sur laquelle je suis déjà prélevé à la source et ma conjointe est également prélevée à la source sur ses salaires.

Comment dois je procéder pour ma déclaration 2023 ? Comment serais je imposé ?

Merci

Bonjour,

Si vous êtes au régime réel, il y aura un abattement de 36 % sur votre CA et le reliquat s’ajoutera à vos retraites avant de subit les tranches d’imposition.

Cordialement.

Bonjour,

Pourriez-vous, s’il vous plait, développer un peu plus cette partie de votre article ?

» Dès lors que votre chiffre d’affaires dépasse le seuil de 188 700 € ou 77 700 €, il ne sera plus possible de garder une auto-entreprise. Il faudra évoluer vers une autre structure : SAS, SARL, EIRL etc…. Croyez-moi, les frais et surtout la fiscalité seront alors bien plus élevés. »

Vous en remerciant,

Cordialement

Bonjour,

Difficile car on arrive alors sur la fiscalité de l’entreprise qui est plus du domaine de l’expert-comptable. Je peux vous donner ma propre expérience puisque je suis passé de la micro à la SAS. Rien que pour la création il y a quelques milliers d’euros de frais (statuts, compte bancaire, publication JO, greffe…), chaque moi j’ai des frais de comptable car bilan, compte de résultat etc… et un logiciel a payé, obligation de saisir et numériser chaque dépense, si je gagne 10 000 il me reste 4 500 après TVA charges sociales impôts. Bref, je regrette le temps de la micro-entreprise!

Bonjour,

Merci pour ce témoignage qui reflète parfaitement ce que j’ai également vécu.

J’en ai même refait le chemin inverse (cessation SAS – « re »création micro) avec également pas mal de frais et un temps de transition pas compliqué.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Merci pour toutes ces informations, c’est agréable de voir un endroit avec tous ces seuils expliqués.

J’aurais une question concernant la TVA ; je viens de monter ma micro-entreprise, et j’ai signé un contrat mensuel avec un client. Imaginons que je dépasse le seuil de la TVA au bout du 6ème mois, et je me renseigne en avance de phase pour le cas où je devrais le préciser dans mon contrat avec le client.

Concrètement, je travaille avec une ESN en portage commercial ; celle-ci facture déjà la TVA au client final et la reverse au fisc. Donc, si je me mets à facturer la TVA à cette ESN, cela lui fera un manque à gagner de 20% ? J’ai l’impression que la TVA sera payée en doublon au final. A moins qu’il y ait une spécificité sur de la sous-traitance ?

Merci pour ta réponse.

Bonjour et merci,

Alors pour le cas spécifique de l’ESN, j’avoue ne pas savoir. Notons que sans l’ESN, vous auriez fait payer la TVA au bout du mois 6 et si le client est un particulier qui ne peut pas la récupérer, vous auriez alors eu la perte de 20%. Maintenant est ce qu on peut l éviter du fait de l’ESN, je ne sais pas du tout désolé il faut voir avec eux.

Cordialement.

Bonjour, formidable article. Vous donnez envie de bosser avec vous.

J’ai un cas particulier que je n’arrive pas à résoudre.

J’ai toujours pu bénéficier du versement libératoire actuellement en n-2 mon RFR est à 13.5k pour 1.5 part. Je ne comprends d’ailleurs pas d’où vient ce 0.5 car je suis célibataire et sans enfants.

Cependant cette année je risque de facturer (grosse année) 250k. Je précise que je suis micro-entrepreneurs au BNC, je facture tous les mois de décembre. Je n’ai jamais été redevable de la TVA non plus (précédentes années <30k).

Mes questions sont :

– suis-je redevable de la TVA sur ces 250k (en sachant que l'encaissement interviendra 10 jours avec ma facturation en décembre) ?

– puis bénéficier du versement libératoire à 2.2% car mon RFR à n-2 < 25k pour 1 part ?

– en sachant que 2023 risque de redevenir très calme et de repasser sous les 30k annuel, malgré le dépassement gigantesque du plafond des 72k, je peux toujours rester sous le régime micro entrepreneurs ?

Comme vous pouvez-vous en doutez, je suis à la recherche d'une optimisation dans ce cas de figure.

Merci, Jean.

Bonjour,

Pour autant de questions et un tel dossier, cela nécessite une étude et je vous oriente vers ma formation en visio (https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/); comptez 2h facturées. A défaut, je peux au moins vous dire sans recherche que la micro entreprise reste possible si vous ne dépasser qu’une année…et qu’il faudrait éclaircir ce 1.5 part qui me parait très suspect!

Cordialement.

Bonjour Thibaut

J’ai une question concernant les plafonds. Le plafond de micro-bnc 72600 fait référence au chiffre d’affaires encaissé et non facturé :

(https://bofip.impots.gouv.fr/bofip/4807-PGP.html/identifiant=BOI-BNC-DECLA-20-10-20190102).

Concernant le plafond de TVA 36500 en majoré, les impôts me disent qu’il s’agit du chiffre d’affaires FACTURé et non ENCAISSé dans le cas de la TVA pour déterminer si l’on dépasse le plafond. Ex: le mois N, j’arrive à un total facturé supérieur au plafond par exemple 40000 euros, je devrais facturer à partir du 1er du mois N la TVA même si au mois N, je n’ai eu que 20000 euros d’encaissement réel. Vous confirmez ?. Merci

Bonjour,

Personnellement j’aurais plutôt pensé que c’était encaissé. C’est la règle systématique en matière d’impôt sur le revenu. Maintenant ici on touche aussi à la fiscalité de l’entreprise et plus uniquement à celle du particulier et peut-être que la subtilité que vous relevez est de mise. J’en serais surpris et j’apprendrai quelque chose mais ce n’est pas impossible. Il faudrait ici l’avis d’un bon expert-comptable qui lui sera meilleur que moi pour l’aspect fiscalité de l’entreprise.

Cordialement.

Bonjour,

J’aimerais savoir qui publie et où trouver le nouveau seuil RFR qui est déterminé chaque année ?

Par la même occasion, est-ce que vous savez comment ils sont déterminer ?

Car je m’aperçois que c’est impossible d’anticiper le dépassement du RFR pour rester au VL vu qu’il faut attendre N+1 pour savoir le nouveau seuils à respecter.

Bien cordialement

Bonjour,

Les plafonds sont donnés chaque année par le fisc, parfois ça bouge et parfois non. Le seul que je peux anticiper c’est le plafond permettant de bénéficier du prélèvement libératoire. Il correspond à la première tranche du barème. Je vais bientôt publier le barème 2023 que l’on va connaître dans quelques jours. Regardez cet article pour connaître le nouveau seuil (surement 26 ou 27 000 et quelques).

Bonjour,

Excellent article.

Je suis actuellement en couple non marié et non paxé et je viens d avoir un enfant. Si je le prend sur ma déclaration , j aurais donc droit à 1,5 part.

Mon revenu imposable pour 2021 est de 38022.

Si je comprend bien l’article, je peut pour 2023 redemande le prélèvement libératoire pour l année 2023 car je ne dépasse pas les 38 562 ?

Deuxième question mon enfant étant né en septembre 2022, j ai déclaré au mois de mai mes impôts au régime générale mais je rentre dans les cases du prélèvement libératoire avec mon enfant. Mon revenu imposable en 2020 est de 34020. Il est possible de faire une demande rétroactive pour ma déclaration 2022 ?

Merci pour vos articles.

Bonne journée

Bonjour,

Pour le PL en 2023 on regarde l’avis d’impôt 2022 qui évoque les revenus 2021 et donc votre enfant n’est pas sur cet avis d’impôt s’il est né en 2022. La demi part s’appliquera que sur l’avis d’impôt 2023 et donc pour le prélèvement libératoire 2024.

Très bien merci pour votre réponse.

Si je me projette en 2024.

Si nous sommes paxés avec un enfant, mon revenus imposable est de 40 000 en micro entreprise et celui de ma femme qui est salariée en entreprise à 20500.

Le prélèvement libératoire fonctionne car :

40 000 + 20 500 = 60 500

ou faut il avoir chacun de notre coté un revenus imposable inférieur à 25 710 ?

Merci pour votre réponse rapide et efficace.

Bonne journée

Il faudra regarder le revenu fiscal global du foyer fiscal et voir si ça dépasse ou non le plafond pour 2.5 parts.

bonjour Thibault,

Merci pour vos explications sur l’auto entreprise toujours très explicites.

Intérimaire depuis 18 ans et Auto entrepreneur depuis 6 ans maintenant et bénéficiant du versement libératoire , je constate que le RFR diminue chaque année.

Les 2 revenues se cumulant, avec bien sûr un abattement de 50% sur L Auto entreprise ,ma question est simple, comment savoir si l’on pourra toujours bénéficier de celui-ci dans 2 ans puisque celui-ci est basé sur N-2 , et comment trouver les montants ou le calculer?

Cordialement

Bonjour,

Sur l’avis d’impôt que vous recevez en septembre, il faut regarder le RFR et c’est lui qui fait foi pour le prélèvement libératoire l’année suivante. Sinon cela se corrige même en cas d’erreur, je l’explique ici : https://www.corrigetonimpot.fr/prelevement-liberatoire-auto-micro-entrepreneur-plafond-changer-annuler/

vous n’avez pas évoqué le seuil de TVA pour les ventes en ligne. et malheureusement c’est une mauvaise nouvelle!! pour les ventes en ligne, si on fait 10 000 de ventes ou plus, vers un autre pays européen, on doit facturer la TVA.

Bonjour,

Merci pour la précision. Effectivement de manière générale pour tous mes articles, les règles changent dès lors qu’on a des problématiques qui sortent du territoire français et concernent plusieurs pays.

Cordialement.

BONJOUR merci pour votre site , je découvre pour mon fils vos sujets autoentrepreneur

dans votre exemple, est-ce possible 6000euros avecle prélévement libératoire ?

plafond CA 176200 , y a-t-il abattement puis *2.2% ? 3872euros en prélèvement maxi?

sinon je ne comprends pas le calcul de l’impôt qui est annoncé sur le site des impôts pour mon fils célibataire, pouvez-vous me dire comment le fisc calcule et annonce 3389euros

il est salarié 30268 x0,30-6078 =3002euros d’impot

et a noté 4113 euros en case 5tb

je trouve bien le mêmeRFR 32325€ mais pourquoi cette différence d’impôt en prélévement libératoire et comment le calcule-t-on? merci beaucoup

Bonjour,

Merci pour votre message. Sur ces questions je passe par une formation personnalisée car il faut que j’étudie tout le dossier : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Cordialement.

Bonjour Thibault,

Merci beaucoup pour cet article très complet ! Je suis exactement dans le cas que vous décrivez à la fin concernant le prélèvement libératoire de l’impôt. Je viens seulement de me rendre compte que mon revenu fiscal de 2020 dépasse de 200€ le seuil, et que je ne devrais donc plus en bénéficier en 2022. Mais maintenant il est trop tard et l’URSSAF ne m’enlèvera l’option qu’en 2023.

Dans votre dernier paragraphe vous expliquez qu’il est possible de faire ma déclaration de CA et d’ensuite indiquer la somme déjà prélevée à tort pour le versement libératoire de l’impôt. Je ne vois pas de quelle case il s’agit ? Et surtout, comment savoir combien j’ai payé en versement libératoire de l’impôt ? Je ne vois rien sur mes relevés URSSAF.

Un immense merci pour votre aide et une bonne journée,

Mathilde

Bonjour,

C’est la case 8UY de mémoire. Le prélèvement libératoire payé à tort en 2022 sera à déclarer dans cette case sur la déclaration d’impôt de mai 2023 donc vous saurez exactement combien vous aviez payé en 2022.

Cordialement.

Bonjour et merci pour cet article.

Je recherche la reponse à ma question, je suis sur le point de franchir le seuil TVA micro entrepreneur (prestations de services BIC) donc je devrais desormais inclure TVA de 20% sur mes factures. Ma prochaine facture est pour une compagnie anglaise (hors UE donc) , dois je la aussi mettre une TVA meme si je franchis le seuil?

Merci de m’eclairer.

Belle journee

Bonjour,

Merci pour votre site, c’est une mine d’infos très utiles.

J’ai commencé mon activité d’AE sans être assujetti à la TVA mais je prévois dans l’année de dépasser le seuil de 36 500 € (seuil pour les prestations de services).

En parallèle je voudrais m’équiper en achetant très prochainement pour 6000 euros de matériel.

Est-ce que je peux donc demander dès maintenant, en cours d’année et sans avoir encore dépassé le seuil, à être assujetti à la TVA pour récupérer la TVA due sur le matériel ? Ca me permettrait d’économiser 1000 euros, c’est bien ça ?

Merci !

Bonjour,

C’est une bonne idée effectivement pour l’économie que vous avez calculé (si c’est bien du matériel avec tva 20%). Par contre je ne sais plus si vous avez le droit de demander un assujetissement tva avant de dépasser le seuil. Il me semble que oui mais je n’en suis plus certain, le fisc saura vous le dire au moment de la demande. Attention, si vos clients sont des particuliers vous aurez un perte en basculant à la tva, il faut s’assurer que le gain via l’achat de matériel le compense sinon l’opération est mauvaise.

Cordialement.

Bonjour,

Petit follow-up par rapport à ma question : j’ai appelé mon service des impôts qui m’a bien renseigné.

Un autoentrepreneur, même s’il n’a pas atteint le plafond (36500 de CA) où cela devient obligatoire (éventuellement en cours d’année), peut opter pour le régime de TVA « réel simplifié », et ce y compris pour le mois courant (à partir du 1er février en ce qui me concerne), ce qui suppose que je facture la TVA dès le 1er février.

Ca s’est fait de façon très simple, un e-mail avec lettre scannée a suffit et ma gestionnaire m’a immédiatement envoyé un nouveau « memento fiscal » avec numéro de TVA intercommunautaire à indiquer sur toutes les factures.

J’ai fait ce choix pour les raisons suivantes :

– je ne facture qu’à des entreprises qui collectent elle-même la TVA (donc peuvent la déduire)

– je peux déduire la TVA payée sur tous mes achats professionnels depuis le 1er février (en gardant les factures).

Merci pour ce site qui m’a aidé à y voir plus clair et économiser ainsi déjà 500 euros.

Merci pour votre retour, c’est très clair! Effectivement si vous êtes certain de ne jamais facturer un particulier, cela vaut le coup. N’hésitez pas à partager le site, bonne journée.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Pourriez vous m’indiquer ce qu’il se passe lorsque je suis au prélèvement libératoire en tant qu’auto-entrepreneur en 2022 (remplissant les conditions N-2) mais que je dépasse le plafond du CA de micro-entreteneur (liberal BNC) en cours d’année voire en fin d’année.

Y a-t-il une réajustement de l’IR à partir du dépassement du plafond du CA ou est-ce que le taux (2,2%) reste applicable même pour la partir du CA qui dépasse le plafond?

En vous remerciant par avance,

Julien

Bonjour,

C’est une des stratégies d’optimisation fiscale du micro-entrepreneur. L’année de dépassement, on peut rester entièrement au prélèvement libératoire; c’est énorme et je vous conseille donc de mettre le paquet. N’oubliez pas la démarche TVA si vous franchissez ce seuil.

Cordialement.

Bonsoir,

Donc, si je comprends bien, si je fais plus de 26000 euros les années précédentes, je dois retourner à l’imposition classique.

Cela veut dire qu’au delà des 10000 euros, je suis imposée 11% + 22% URSSAF.

Au delà des 26000 euros, je suis imposée 30%+22% d’urssaf.

C’est bien cela?

C’est énorme…je vais donc devoir changer l’année prochaine.

J’estime environ 36000 euros cette année.

(En dessous du seuil de TVA).

Quelles sont les solutions pour faire baisser l’impôt?

Merci

Bonjour,

Je trouve anormal que les plafonds de chiffre d’affaires ne soient pas relevés et que personne ne s’en offusque, même ceux sensés défendre les petites entreprises.

Avec cette inflation, les coûts supplémentaires, c’est inadmissible

Bonjour

Je pensais exactement la même chose.

Pourtant c’est la pire méthode si l’on souhaite lutter contre le travail dissimulé.

Les décideurs le savent mais ils préfèrent se contenter de leurs petites statistiques.

BOnjour,

Merci pour cet article très intéressant. J’ai deux petites questions :

– seul le RFR est pris en compte pour déterminer si on a le droit à l’impôt libératoire l’année suivante (pas de seuil sur le chiffre d’affaire tant qu’il est inférieur aux plafond d’auto-entrepreneur)?

– Si je dépasse le seuil dans l’année, à partir de quel moment je perds le droit à cet impôt libératoire? L’année suivante et je dois prévenir l’URSSAF en amont ou au cours de l’année et quelle est la démarche dans ce cas présent?

Merci d’avance

Bonjour,

Il y’ a aussi une conditions sur le CA, je l’explique ici : https://www.corrigetonimpot.fr/prelevement-liberatoire-auto-micro-entrepreneur-plafond-changer-annuler/

Cet article explique aussi comment agir en cas de dépassement.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Tout d’abord je vous remercie énormément pour votre article très explicatif.

Je suis Auto-entrepreneur depuis Octobre 2019 (nouvellement installé en France), n’ayant pas opté au VL, je viens de le découvrir avec votre article.

Je déclare comme étant prestations de services (ACT.SPEC. SCIENTIFIQUES ET TECHN.DIVERSE) pour un laboratoire suisse. et j’ai facturé sans TVA depuis le début.

Mes questions SVP :

– Pourrais je continuer à facturer sans TVA même si je dépasse mon plafond ? (entreprise étrangère)

– Pourrais demander le VL mensuel pour l’année prochaine même si je n’ai pas d’avis d’imposition N-2 (Je n’ai que celui de 2020 sur les 3 derniers mois de 2019) ?

Je vous remercie pour votre réponse en avance.

Amine

Bonjour,

Je n’ai pas la réponse sur ces deux questions techniques; cela vaut le coup je pense de solliciter un expert-comptable ou moi même (rubrique à propos) pour faire les recherches. Comptez quelques centaines d’euros vu le sujet je pense.

Cordialement.

Bonjour,

Tout d’abord merci pour cet article.

Je suis autoentrepreneur. Nouvellement assujetti à la TVA, je la collecte et vais donc pouvoir la déduire.

Ma question porte sur l’achat de carburant. J’utilise mon véhicule personnel pour mon travail d’autoentrepreneur mais également pour mes trajets privés. Comment faire simplement le calcul de ce que je peux déduire ou pas.

Pour chaque ticket de carburant est-ce que je dois calculer la part travail/privé ? (ce qui me parait assez compliqué) ou au contraire est-ce que je prends 80% de la somme totale ?

Je vous remercie pour votre réponse

Diana

Bonjour,

Désolé à mon niveau je n’ai jamais eu le cas et cette question dépend plus de l’expert-comptable car on entre dans la fiscalité de l’entreprise que je maîtrise moins. Si quelqu’un a la réponse?

Cordialement.

Merci quand même.

Le plafond pour le versement libératoire est pour un revenu fiscal 2019 de 27794€ et non 27519€ par part fiscale.

Me situant entre ces 2 sommes vous m’avez donné une petite frayeur.

Bonjour,

Oui tout à fait je l’ai indiqué sous l’image!

Cordialement.

Bonjour,

J’étais salarié dans une entreprise jusqu’en juillet cette année avant de partir sur rupture conventionnelle afin de créer une micro-entreprise fin juillet. Je n’ai pas souscrit au PL, ce qui semble visiblement être un erreur. Je suis encore dans la limite des 3 mois pour faire une demande de changement de régime. Ceci-dit je vois que mon RFR dépasse largement le seuil de 27519€ (1 part), puisqu’il reflette mon activité salariée passée. Est-ce que je dois prendre en compte ce RFR malgré le fait qu’il ne représente pas vraiment une activité d’auto-entrepreneur? Je prévois un CA qui ne devrait pas dépasser 25K€ d’ici le 31 decembre, puis un CA d’env, 70K€ sur l’année 2022. Merci pour vos conseils!

Bonjour,

Oui on retient le RFR global même s’il contient d’autres revenus. Si le RFR 2021 est au-dessus du seuil, le prélèvement libératoire n’est pas possible.

Cordialement.

Très bon article, l’essentiel que je cherchais. Merci beaucoup. Ce site est désormais dans mes favoris.

Merci 🙂

Bonjour Thibault,

Merci pour la clarté et la qualité de cet article. Notamment merci d’avoir mis des exemples . Enfin je comprends clairement le principe de la TVA sur laquelle je me pose beaucoup de questions.

Je suis agent commercial et je n’avais jamais dépassé le seuil de tva (j’ai tourné autour de 33 000 € à l’année). Sauf que cette année je vais terminer mon année autour des 50 000 €. Et je prévois de faire au moins autant l’année prochaine donc je vais de manière certaine passer en déclaration de TVA prochainement.

Sur ma déclaration du mois d’aout j’en suis à 36500 € donc je flirt avec le seuil.

A fin septembre je vais être à plus de 45000 €.

Mes 2 questions si tu peux (veux bien ) y répondre sont :

– Une fois que j’ai ouvert ma déclaration de TVA,si j’ai bien compris c’est le cas dès le premier euro pour l’année suivante et pour tout le temps ?

– As-tu un article ou une liste des choses sur lesquelles on peut à l’inverse récupérer la TVA ? repas du midi ? essence ? abonnement téléphone ?… d’autres éléments ? Je n’ai pas trouvé de réponse me permettant d’avoir la clarté sur ce sujet. et y a t’il des limites. J’imagine que le week-end à l’hotel ne peut pas être défalquer pas plus que l’achat d’une playstation 5 pour son fils .

Merci d’avance du temps que tu pourras prendre pour répondre à mes questions.

Bonjour,

POur la première question c’est oui, la TVA deviendra la norme malheureusement. Je n’ai rien sur ce qui est éligible ou non… de manière globale tous les frais nécessaires à l’entreprise. Il reste possible de consulter un expert-comptable pour avoir un meilleur avis à ce niveau.

Cordialement.

Bonjour

Merci beaucoup pour vos articles.

Je suis un auto-entrepreneur avec une activité libérale. Est-ce que mes recettes des clients qui sont basés hors de la France (Royaume uni, la Suisse, les Etats unis) sont exclus du plafond de CA ? Ou dois-je les combiner avec les recettes de mes clients en France en calculant si je dépasse le plafond ?

Merci

Bonjour,

Sur ce cas particulier je ne sais pas, il faudrait prendre un expert-comptable pour voir s’il faut étudier la convention fiscale étrangère ou non.

Cordialement.

Bonjour,

Dans un premier temps, je vous remercie pour la qualité de votre article.

J’aurai une question dont je ne trouve la réponse nulle part..

Année N-1 : CA 72000€ (BNC + libératoire)

Année N : Dépassement des 72600€, mais quel est la limite de ce dépassement ? Y’en a t’il une ? Où 150.000€ /200.000€ est acceptable ?

Année N+1 : Rester en dessous des 72000€ pour le statut

Merci pour votre retour,

Cordialement

Bonjour,

Non au contraire, c’est une excellente stratégie que j’ai moi même utilisé il y’a quelques années. Il ne me semble pas que ça ait changé, il est alors très judicieux de mettre le paquet sur l’année de dépassement.

Cordialement.

Merci beaucoup pour toutes ces informations qui m’ont permis de mieux comprendre la déclaration, la tva et les plafonds du statut de l’auto entrepreneur

Merci, n’hésitez pas à suivre ou partager le site.

Cordialement.

Bonjour, Merci de votre guide.

Je suis un peu perdue pour la TVA d ‘auto entrepreneur. Pouvez vous m éclairer sur ces qqes questions ?

La situation :

CA 2019 > au seuil de TVA

CA 2020 < au seuil TVA

Mes questions :

– Si mon CA 2020 est inférieur au seuil de TVA, alors qu'il était supérieur à ce seuil en 2019, suis-je assujettie à la TVA au titre de l’année 2020 ?

– Si je ne suis pas assujettie à la TVA pour l’année 2020 alors que je l’étais en 2019, dois-je remplir le formulaire CA 12 ?

– Si j’ai été assujettie l’année précédente à la TVA, dois-je facturer de la TVA dès le début de nouvel exercice, ou attendre que mon CA avoisine les 34 400 € ?

– enfin, si j’ai réglé la TVA au titre de l’année 2020 avec un CA inférieur au seuil de TVA, comment puis-je demander à l’Etat de me rembourser..

Bonjour,

Merci pour l’article!

Je suis une auto-entrepreneur depuis 2020 avec un code APE/NAF 7022 (Conseil pour les affaires et autres conseils de gestion).

Mon mari est en train de créer leur propre statut d’auto-entrepreneur comme un manager en relations publiques et en communication. Comme on vois il sera sous le code APE/NAF 7021 (Conseil en relations publiques et communication). Ai-je raison de comprendre que selon les règles, nos domaines d’activité sont différents et que nous ne sommes pas limités par un plafond commun ? Ou, pour que chacun ait son propre plafond lors de la déclaration, il faut que nos codes d’activité se distinguent par les deux premiers chiffres (par exemple, 7022 et 6399) ?

Merci d’avance

Bonjour,

Chacun a ses propres plafonds selon son activité. Seule le choix du prélèvement libératoire est régi par votre revenu fiscal et donc par la déclaration d’impôt commune.

Cordialement.

Bonjour,

Merci pour votre article.

je viens tout juste de me créer en auto entrepreneur en prestataire de service. Sous les conseils d’une personne je me suis déclarée en versement libératoire. sauf quand essayant de faire des simulations par moi même je ne suis pas sur que ce soit favorable. sauriez vous m’aidez avec ses renseignements ?

je suis divorcée avec à charge et alternée 2 enfants en parents isolés donc sur les impôts j’ai 2 parts. je suis non imposable.(cependant pour le calcul ici je ne sais pas si je ne dois prendre que 1,5 en part).

j’ai une pension (prestation compensatoire) que je déclare soit 400€ par mois. (4800€ sur l’année)

actuellement je touche le chômage au va estimer à 1000€ par mois.

Pour cette année 2021 je pense que je ne serai toujours pas imposable mais je suis en versement liberatoire.

Admettons que je me fixe un CA à 36000 pour 2022, pourriez vous me détailler les 2 modes de calcul ?

Merci infiniment

Bonjour,

Sur de tels cas, je vous invite à passer par la rubrique « à propos » puis « formation par téléphone » pour un devis. A défaut, vous pouvez solliciter un expert-comptable (trouvez en un compétent sur le sujet) pour avoir un devis. Cela nécessite du temps et de l’expertise pour faire les simulations et prévoir l’évolution dans le temps.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Merci pour l’article très clair et précis.

Je suis en statut micro-entreprise, je viens de débuter mon acticité en Drop shipping et si je comprends bien, malgré la nouvelle loi sur la TVA qui débutera en juillet 2021, si mon plafond majoré de TVA n’atteint pas 94300€, dans ce cas je ne suis pas obligé de déclarer la TVA ?

Merci d’avance

Bonjour,

Tant que vous êtes sous le plafond indiqué, il n’y a pas lieu de facturer la TVA.

Cordialement.

Merci pour cet article,

Votre article explique comment savoir si on est eligible au PLF l’année suivante (prélèvement libératoire).

Dans mon cas, j’ai besoin de connaitre ce plafond beaucoup plus tot, pour l’année en cours, afin d’optimiser mes revenus.

Par exemple ce plafond 2021 était connu depuis longtemps (mais non officiellement), il correspond au montant du palier des 14% de l’IR (27 794 EUR * nombre de parts).

Je cherche en ce moment à calculer le plafond PLF pour 2022 et 2023 (correspondant aux revenus de 2020 et 2021), seulement le seuil des 14% n’existe plus.

Pensez vous qu’il faut considérer le seuil des 11% à la place ?

Cela signifierait que ce seuil va baisser à (25 659 EUR * nombre de parts) à partir de 2022.

Ce serait la première fois qu’il baisse, beaucoup de personnes seront exclues du PLF à partir de 2022.

Bonjour,

Par mesure de prudence, je vous conseillerais d’anticiper le calcul en supposant que le seuil va baisser à cause de la tranche à 11%. J’espère que ça ne sera pas le cas et ça fera très mal à beaucoup de micro-entreprises si c’est le cas mais je ne serais pas surpris que rien ne change.

Cordialement.

Merci pour votre avis,

Je viens de vous faire un don de 10 EUR par CB, non pas pour cette réponse là, quoi que très rapide, mais plutôt pour la qualité des quelques articles que j’ai pu lire sur votre site web, je pense qu’ils s’agit des articles les plus précis que j’ai pu lire sur le sujet (rigoureux et qui mentionnent les subtilités importantes). J’apprécie aussi votre démarche de rendre cela accessible gratuitement aux premiers abords.

Bonne continuation,

Bonjour et merci beaucoup; les dons ont permis au départ le développement de ce site et c’est grâce à eux que j’ai pu continuer aussi longtemps a faire un maximum de contenu gratuit. Bonne journée.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonsoir,

Ma question est la suivante :

Année 1 : chiffre d’affaires : 40000€

Je ne paie pas de TVA entre 0 et 36500€ et paie de ta TVA entre 36500 et 40000€

Année 2 : ?? Est ce que les compteurs sont remis à zéro, c’est à dire 0 a 34400€ pas de TVA et au delà TVA ou bien TVA dès le 1er euro facturé de l’année 2 ?

Merci de vos éclaircissements !

Bien cordialement,

Severine MEILLER

Bonjour,

A partir du moment où on paie la TVA, on doit la payer dès le premier euro. C’est malheureusement trop tard mais un excellent conseil aurait été d’essayer de décaler les paiements afin de ne pas passer le seuil en année 1 pour bénéficié à nouveau de l’exonération au moins jusqu’à 36500 en année 2.

Cordialement.

Bonjour.

Merci pour cet article !

Quelqu’un sait-il si des indemnités journalières (perçus à l’occasion de la garde d’enfant pendant le 1er confinement) rentrent-elles dans le calcul du seuil de chiffre d’affaires pour la TVA ?

Merci d’avance et bonne journée.

Bonjour,

C’est une très bonne question. Me concernant, je ne suis pas certain de ma réponse donc je préfère ne pas m’avancer.

Si quelqu’un a la réponse?

Cordialement.

Bonjour et merci pour cet article. Pour ma part je suis à la recherche d’information concernant cette fameuse TVA mais dans le cas du dropshipping. Je m’explique :

– je vais ouvrir une boutique en ligne, sous le statut d’AE avec donc la franchise de base de TVA

– mon fournisseur est espagnol, donc je dois demander un numero de TVA intracommunautaire.

– Avec ce numero intracom, mon fournisseur m’a dit qu’il m’adressera des factures HT.

– Je lis un peu partout que ce sera donc a moi de faire une declaration de tva en France sur la somme des achats effectués chez le fournisseur, mais en dropshipping, les objets ne sont pas pour moi, ils partent directement chez le client final

(petite explication dropshipping pour ceux qui ne savent pas ce que c’est ^^ : Je propose divers articles sur ma boutique, et quand le client commande sur mon site, moi je transmet la commande à mon fournisseur, qui livrera directement le client. Je n’ai pas de stock et le principal inconvénient de ce système est que je n’ai aucun controle sur la marchandise, ni son conditionnement pour l’envoi. En gros je sers d’intermédiaire entre le client et mon fournisseur. )

J ai pu lire aussi qu’on pouvait demander une dérogation de TVA si on ne dépasse pas les 10k €HT / an. Je pense ne pas dépasser ce seuil la première année ( le temps que la boutique se fasse connaitre par exemple)

Du coup je dois faire quoi ?

Si je ne communique pas de TVA intracom mon fournisseur me facture automatiquement en TTC

=> mais comme il est hors France je suis obligée d’avoir un numero intracom, non ?

Si je communique un TVA intracom il me facturera en HT, et moi de mon coté je fais quoi alors ?

=> Rien et je calcule mon prix de vente à partir de ce prix HT initial

=> Je dois absolument déclarer la TVA de cet achat ?

Et du coup, je me demande si c’est bien rentable de rester en franchise de base ? Parce que d’un coté je paye la TVA et je ne peux pas la déduire, mais comme mes clients sont des particuliers , je ne la refacture pas donc j’ai un peu l’impression de me faire avoir en souriant quoi …

Merci de votre lecture et votre réponse 🙂

Bonjour Thibault et merci pour votre article très clair.

De mon côté c’est une grosse erreur de ma part je me suis rendu compte que j’avais dépassé le seuil du plafond de TVA mais que j’avais facturé à quelques clients sans collecter la TVA après dépassement…

J’ai essayé de regarder en ligne mais je ne trouve pas de ressources qui pourraient m’indiquer comment corriger ce problème. Auriez-vous des solutions pour m’aider ?

Merci d’avance pour votre aide

Bonjour,

Désolé mais je ne sais pas trop, à mon avis cela relève plus de l’expert-comptable. J’imagine qu’il faut refaire les factures et régulariser à la prochaine déclaration de TVA.

Cordialement.

Bonjour et merci pour cet article, que se passerait il en cas de dépassement qui ne serait pas sur deux années consécutives, par exemple N+1 et N+3, est que le statut d’autoentrepreneur est conservé car il ne s’agit pas de deux années de suites ? Dans ce cas des dépassements N+1 N+3 N+5 N+7… ne ferait pas perdre le statut ?

Merci d’avance

Bonjour,

Là j’avoue que je ne sais pas, je n’ai jamais eu le cas. Il me semble que le texte précise bien consécutif ce qui permettrait de faire comme vous dites mais je ne suis pas sur.

Cordialement.

Bonjour et merci pour cet article. Je suis autoentrepreneur et ai en 2019 dépassé le seuil des 36 500 € (prestations de service) sans pour autant dépasser le seuil du CA. Je déclare donc cette année en 2020 ma TVA mais serai à la fin de l’année 2020 très certainement en dessous du seuil des 34 400 €. Pourrais-je donc à nouveau bénéficier de la franchise en base de TVA pour l’année 2021? Et si ce n’est pas le cas, quand pourrais-je à nouveau en bénéficier ? Merci beaucoup. Bien cordialement

Bonjour,

Il me semble que non, une fois que l’on est à la TVA on y reste. Ou alors il faut 2 ans consécutifs en-dessous de mémoire (je ne suis pas certain de ça, à confirmer).

Cordialement.

bonjour,

merci pour votre article, c’est le plus clair que j’ai pu lire !

j’aurais une petite question au sujet des plafonds :

en cas de co-activité (vente et services), le plafond est de 176200€ (soit le plafond de la vente seule).

qu’en est-il du plafond TVA ?

est-ce qu’on ne prend que celui de la vente seule, soit : 85800€ ou additionne-t-on les deux , soit : 143800€.

je me doute de la réponse, mais comme ce n’est pas précisé, on ne sait jamais !

seb.

bonjour,

merci pour votre article, c’est le plus clair que j’ai pu lire !

j’aurais une petite question au sujet des plafonds :

en cas de co-activité (vente et services), le plafond est de 176200€ (soit le plafond de la vente seule).

qu’en est-il du plafond TVA ?

est-ce qu’on ne prend que celui de la vente seule, soit : 85800€ ou additionne-t-on les deux , soit : 143800€.

je me doute de la réponse, mais comme ce n’est pas précisé, on ne sait jamais !

seb.

Bonjour,

Merci pour vos informations qui nous aident beaucoup.

Mon avis d’imposition 2019 sur les revenus 2018 dépasse le plafond pour avoir le droit au prelevement libératoire que j’ai depuis la création de mon auto entreprise, et malheureusement je pensais qu’en janvier ce serait automatiquement modifié… du coup c’est trop tard comme vous le dites apparement pour modifier cela, par contre on doit régulariser au moment de la déclaration de revenus. De quelle case vous parlez quand vous dites dans votre exemple pour récupérer les 6000e de prélèvements pris à tort pour en être remboursé svp?

Et surtout pour repasser en prelevement liberatoire, il faudra donc reprévenir avant décembre pour l’année suivante, c’est bien autorisé quand les revenus repassent sous le plafond à ne pas dépasser ?

Merci d’avance !

Bonjour,

Merci pour votre article. J’ai lu qu’il y avait également d’autres modifications à prévoir en 2020 concernant le statut auto-entrepreneur.

Avez-vous des infos ou sources officielles à ce sujet ?

Merci d’avance

Bonjour,

Les plafonds sont à jour pour 2020 sur mon site ainsi que le détail du prélèvement à la source (voir rubrique du même nom).

Cordialement.

IMPORTANT: COMMENT DÉDUIRE DES FRAIS SANS FAIRE GONFLER VOTRE CA?

FRAIS DE DEBOURS !

EX: ENVOI POSTAL SE TRANSFORME EN FRAIS DE DÉBOURS ET NE RENTRE PAS DANS LE CA.

2 FACTURES: LE BIEN VENDU 20€+ FRAIS DE PORT 5€

FACTURE A INTÉGRER DANS CA : 2o€ au lieu de 25€

Bonjour,

Un grand merci pour votre article extrêmement précis. Je suis auto entrepreneuse et en passe d’atteindre la limite de la TVA. J’ai un client qui paie à 30 jours. Puis je éditer sa facture le 10 décembre par exemple pour un paiement au 10 janvier et ainsi éviter de dépasser le seuil de la TVA sur 2019? D’ailleurs le seuil est bien sur l’année civile, du 1 er janvier au 31 decembre ?

Cordialement,

Sonia

Bonjour,

C’est la date de paiement qui va compter de toute manière.

Cordialement.

Bonjour, je suis metallier artisan commerçant (création entreprise en Novembre 2018) et n’ai fait cette année (2019 ) que des prestations de service. Je vais dépasser le plafond des 35 200 euros d’ici la fin de l’année. J’ai bien compris le principe d’assujettissement à la tva dès lors du dépassement mais que se passe-t-il l’année prochaine (2020)? Mon statut d’autoentrepreneur est il perdu ? Puis je toujours bénéficier de la franchise sur tva ?

Merci beaucoup.

Cordialement

Bonjour,

L’an prochain vous restez à la TVA dès le départ mais le statut est possible tant que vous ne dépassez pas l’autre plafond (celui nécessaire à garder le statut).

Cordialement.

Bonjour,

Je tenais, dans un premier temps, à vous remercier pour votre article très instructif. Je néanmoins 2 questions restées sans réponse à ce jour :

1/ Ou puis-je trouver les lois / décrets officiels concernant le statut d’auto-entrepreneur ?

2/ Quand on parle d’une limite de 70ke pour rester au statut d’auto-entrepreneur, s’agit-il d’une limite facturée ou encaissée ? Pour faire un lien avec ma 1ere question, y a t il une loi / un article ou autre officiel stipulant cette limite ? Si oui, ou puis-je la trouver ?

Merci d’avance.

Cordialement.

Bonjour,

On parle de l’encaissé pour les plafonds. Les textes sont très nombreux, il faut passer du temps à fouiller les BOFIP et ou le code des impôts avant de trouver celui que l’on cherche.

Cordialement.

Bonjour,

Merci bcp pour votre réponse. C’est effectivement ce que je pensais mais beaucoup prétendent le contraire, j’avais donc des doutes à ce sujet.

Cordialement.

Bonjour,

J’ai également posé la question au centre des impôts qui ne m’a pas apporté de réponse nette et précise bien entendu mais qui m’a fourni le lien suivant

Si j’ai bien compris ce que j’ai lu, cela semble confirmer vos dires. La limite des 70ke semblent être sur le montant encaissé et bon facturé.

Cordialement

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonsoir. Merci pour cet article très précis et clair. Une précision svp. Je vais dépasser le plafond tva cette année pour la première fois et je vais donc être assujettie dès le mois d avril… Je pense qu il s’agit d une année exceptionnelle et en 2021 je devrais donc revenir sur un CA inférieur à 34400 euros. Puis je à nouveau rebasculer sur un régime sans TVA ? Comment dois je faire en 2021 ? En vous remerciant par avance pour votre aimable retour. Cordialement

Bonjour,

Malheureusement non, dès lors qu’on dépasse le seuil on y reste pour l’année suivante dès le premier euros! Il faudra attendre l’année d’après encore pour demander à en sortir si vous n’avez pas dépassé le seuil.

Cordialement.

Bonjour,

Merci énormément pour cet article !

Étant donné que j’ai déménagé en 2017 et j’ai oublié de déclarer ma nouvelle adresse à L’Ursaff. Tous les courriers qu’ils m’envoyaient allaient dans la boite aux lettres de l’ancien appart, du coup, je ne me suis pas rendu compte du moment ou mon compte a été radié.

En effet, il y a quatre semaines, j’ai reçu tous les courriers de l’urssaf. J’ai essayé de tout régler afin que mon compte puisse être réactivé. Je les ai appelés et j’ai également envoyé toutes mes factures de 2017 à 2019 à leur bureau de Toulon.

Hier, j’ai reçu un mail de L’Ursaff. Dans le mail, on m’a dit que j’étais redevable de la somme de 2 338,00 euros. Alors qu’en :

2017 mon chiffre d’affaire était de 1700€

2018 mon chiffre d’affaire était de 8040€

2019 pour le premier semestre, mon chiffre d’affaire était de 2050€

Tout ça sans enlever les différentes charges que j’ai payées, et également en sachant que j’ai une exonération du TVA.

J’ai compris qu’en ayant le statut auto-entrepreneur j’étais imposable seulement quand mon chiffre d’affaires de l’année dépassait 12 000€. (Est-ce vrai?)

D’après vous, serait-il possible de contester cette demande, et de bénéficier d’une dispense de règlement. Sachant que je suis toujours étudiant et que j’ai pas 2 338 euros.

Merci beaucoup

Bien à vous

Bonjour,

C’est très difficile à dire sans voir la situation globale (est-ce IRPP ou prélèvement libératoire, qu’est ce qui a été payé etc….). Une contestation contre l’URSAFF est toujours compliqué et il y’a de grandes chances qu’ils aient raison. Même si une optimisation est possible, il y’a fort à parier que le professionnel qui vous accompagne prenne des honoraires plus élevés que le gain final car un tel dossier prend beaucoup de temps.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

et merci pour toutes ces informations très utiles. Il me manque juste une information pour le plafond de TVA lorsque l’on parle des 35 200€: s’agit-il du CA encaissé ou du CA facturé? En effet il peut y avoir un écart significatif en fonction des délais de règlement ( en début d’année encaissement des facturations de fin N-1 et report de fin N sur N+1). Pour ma part selon les informations trouvées il doit s’agir de l’encaissé (comme pour les charges sociales), si vous pouviez m’éclairer sur ce point, je vous en remercie vivement part avance. Cordialement.

Bonjour,

J’ai aussi envie de penser que c’est de l’encaissé. C’est le moment où ça apparaît sur le compte qui compte fiscalement pour les AE.

Cordialement.

Merci beaucoup pour votre confirmation.

Bien cordialement

Bonjour,

Je vous remercie pour votre article tellement précis et d’ailleurs tous les articles de ce site, quel travail incroyable.

J’ai passé des heures à tout lire mais je ne trouve pas encore la réponse à ma question.

J’ai quitté un CDI avec rupture conventionnelle début 2018 et je bénéficie donc d’une aide au retour à l’emploi jusqu’en début 2020.

En parallèle j’avais une activité d’autoentrepreneur qui me permettait de facturer quelques clients en freelance (pour moins de 2000 euros par an) tant que j’étais en CDI. Je n’avais pas opté pour l’impôt libératoire.

Cette année 2019 j’ai commencé à rentrer quelques clients et mon chiffre est en augmentation. J’en suis déjà à 10 000 euros en septembre et je vise les 20 000€ d’ici fin 2019. Je les cumule avec mon ARE car il s’agit d’une activité conservée, je donne mes déclarations URSAFF à Pole Emploi tous les mois et cela n’impacte pas mon ARE. Si tout continue bien je pourrais même viser les 40K de CA en 2020 (ce qui tombe bien car je n’aurais plus l’ARE à partir de février 2020).

En parallèle je finance une formation à mes frais et j’ai quelques équipements (ordinateur, Electricité, déplacement), il me semble que je ne peux pas passer au frais reels avec ce double statut en recherche d’emploi / auto-entrepreneur ?

J’aimerais savoir si je peux et dois passer à l’impôt libératoire, j’ai peur que l’impot de 2019 et de 2020 soient très douloureux du fait de ce CA et de mon taux d’impot.

En 2018, mon revenu fiscal de référence sur les revenus (salariés) de 2017 était de 34K (soit plus que les 26818€ que vous indiqués) donc je ne peux pas passer au prélévement libératoire pour 2019. Correct ?

En 2019, mon revenu fiscal de référence sur les revenus (ARE) de 2017 est de 20K soit inférieur au seuil de 26818€ que vous indiquez. Je suis célibataire donc 1 part. Il me semble que je peux donc prétendre à cet impôt libératoire à 2.2% pour les revenus de 2020, mais du coup est-ce que cela vaudra le coup ?

Quand faudrait-il prévenir les impots et d’ailleurs comment ? J’ai contacté mon URSAFF qui m’a renvoyée vers les impots.

Mon taux de prélèvement à la source est actuellement (depuis septembre) de 4,6% (contre 11% avant).

Mille merci du temps que vous prendrez pour me répondre. Bien à vous.

Bonjour,

Merci pour votre message. Sur ce type de problématique, il faut nécessairement faire les calculs. Je ne peux pas vous dire comme ça si le PL ou l’IR est mieux. Soit vous faites les simulations vous même en utilisant le simulateur impot.gouv, soit vous prenez un pro qui fait les calculs. Impossible de savoir à l’avance car le taux effectif rend le calcul compliqué (voir https://www.corrigetonimpot.fr/auto-entrepreneur-impot-revenu-ou-liberatoire-declaration/).

Cordialement.

Bonjour je suis passe en auto entreprise

J’etais Alors en sarl je sais déjà que je vais depassser le seuil autorisé des 33200€ puis je facturer directemnet avec la tva ?

Et dois je avoir un comptable pour cela

En vous remerciant

Bonjour,

Je n’ai pas compris, vous êtes en SARL et vous passez AE ou l’inverse?

Cordialement.

Merci de votre réponse. Par contre côté TVA, j’ai bien facturé avec TVA dès le premier mois de dépassement du plafond mais comment dois-je procéder pour le ou les acomptes. J’imagine que je ferai une CA12 l’année prochaine mais dois-je faire quelque chose cette année à ce sujet ?

Merci!

Bonjour,

Pas d’acompte en année N, vous paierez d’une traite l’an prochain et le fisc se basera dessus pour calculer les acomptes.

Cordialement.

Bonjour

J’ai démarré mon activité autoentrepreneur au 1er janvier de cette année. Je suis déjà au plafond des 70KF. J’ai bien compris que ce n’est pas grave la première fois mais faut-il quand même que je me préoccupe de ne pas allez trop loin où n’y a t-il pas de limite ? L’idéal pour moi serait de facturer un max sur 2019 et revenir dans les 70KF en 2020. J’ai juste besoin de savoir jusqu’où je peux aller en 2019. Merci

Bonjour,

Vous avez bien compris le système. Il faut faire un maximum cette année avant de rentrer dans les clous. N’oubliez pas que vous devez collecter et payer la TVA.

Cordialement.

Bonjour Thibault,

Une nouvelle fois, merci pour ces articles aussi clairs que pointus !

Je continue de m’interroger sur un point auquel ni les impôts ni l’ursaff ne m’ont apporté de réponse claire, le prélèvement libératoire.

Sur mon avis d’impôt 2018 des revenus 2017, j’ai un revenu fiscal de référence de 47 555 euros.

Il est mentionné sous le RFR que « Je suis marié ou lié par un pacs en 2017 avec option pour la déclaration séparée de mes revenus ». Et j’ai un total de l’impôt sur le revenu de 6297 €. Or, je suis actuellement au prélèvement libératoire. D’où mes questions : Mon revenu fiscal de référence prend-il bien en compte 2 parts, la mienne et celle de ma femme ? Suis-je bien éligible au prélèvement libératoire sur cette année 2019 ?

Sur mon avis d’impôt 2019 des revenus 2018, j’ai un revenu fiscal de référence inférieur à à 26 818 € *2. Et pas de mention « Je suis marié (…) ». Puis-je bien avoir le prélèvement libératoire pour cette année à venir ?

Vos lumières me permettront, le cas échéant, de me mettre en conformité dans les meilleurs délais.

Très cordialement,

Christophe

Bonjour,

Je vous retourne le compliment, vos questions sont toujours très précises et intéressantes. Malheureusement, je n’ai pas la réponse sur votre point précis je n’ai jamais eu le cas. Les personnes mariées ayant la déclaration séparée sont rares… il faudrait voir le BOFIP pour savoir si le fisc retient les deux comme foyer fiscal ou un seul.

Cordialement.

Bonjour,

J’ai créé mon auto-entreprise en août 2017 sans prendre l’option de prélèvement libératoire car j’ai pensé au CA sans considérer les revenus salarié et pôle emploi. Je réalise mon erreur et je la paie effectivement très chère!!

Si je prend l’option aujourd’hui, elle sera effective pour 2020, y a -t -il une rectification possible pour 2019?

merci par avance

Bonjour,

L’option va s’appliquer pour l’année suivante. Après, vous pouvez faire la manip indiquée en fin d’article lors de la prochaine déclaration d’impôt pour bien être au réel et être remboursé du PL sur l’année 2019.

Cordialement.