A la fin de la déclaration d’impôt 2025, un cadre apparaît systématiquement pour la quasi-totalité des contribuables. Lors de la déclaration en ligne, la dernière rubrique affiche un texte indiquant l’obligation de déclarer les assurances-vie et contrats de capitalisation. On fait le point sur cette pop-up que vous allez devoir […]

assurance-vie

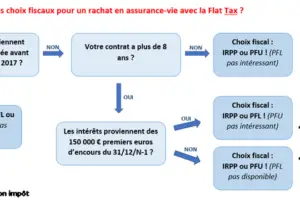

Assurance-vie et flat-tax : calcul de l’impôt avec le prélèvement forfaitaire unique PFU.

La réforme du PFU (aussi appelée « flat tax ») est mise en place. Nous avions étudié l’impact de la flat-tax sur les revenus des placements bancaires ; il convient aujourd’hui de faire le point sur l’assurance-vie. Que change la flat tax niveau fiscalité ? quel choix faire pour les rachats en […]

Le fond en euros de l’assurance-vie est-il vraiment garanti?

Toute personne ayant une assurance-vie a entendu parler du « fonds en euros ». C’est LE support garanti qui permet à l’investisseur d’avoir un rendement correct sans aucun risque de perte. Chaque contrat a le sien et les établissements rivalisent chaque année afin de proposer le meilleur rendement sur le fonds euros […]

Tous les frais pris sur votre assurance-vie : frais d’entrée, frais sur opérations et frais de gestion sur encours.

Un des premiers aspects que l’on étudie lors de l’ouverture de son assurance-vie sont les frais qui vont être pris par la banque ou l’assurance. C’est particulièrement judicieux puisque cette charge aura un impact important sur le rendement total du placement. Les frais ne sont pas les mêmes selon la […]

Simulateur : quel impôt choisir pour vos rachats d’assurance-vie : PFL ou IRPP ?

Faire un rachat sur un contrat d’assurance-vie entraîne le paiement de l’impôt sur le revenu si on a réalisé des plus-values. Le contribuable doit choisir entre deux fiscalités : PFL alias prélèvement forfaitaire libératoire ou IRPP alias impôt sur le revenu. Une option lourde de conséquence qui peut engendrer le […]

Le notaire est-il obligatoire lors de la succession ?

Lorsqu’on fait face au décès d’un proche, le premier réflexe est de penser au notaire. Pourtant, bon nombre de successions peuvent être traitées de manière simple par le particulier directement afin d’éviter les émoluments du professionnel. Les démarches ne sont pas compliquées et les outils utilisés par le professionnel sont […]

Comment rédiger la clause bénéficiaire de votre contrat d’assurance-vie?

Décrit comme le placement préféré des français, l’assurance-vie permet de gérer un capital qui sera transmis au décès à un bénéficiaire désigné hors succession. L’adhérent choisi une clause bénéficiaire modifiable durant la vie du contrat afin que le banquier ou l’assureur sache à qui verser les fonds en cas de […]

Comment récupérer l’assurance-vie après le décés?

Au décès d’un proche, il est plus que conseillé de réclamer les assurances-vie rapidement. La démarche est simple et les sommes seront versées très vite si vous vous y prenez correctement. Nul besoin d’un notaire ou d’un professionnel. On fait le point sur le mode d’emploi et les justificatifs à […]

Pourquoi démembrer la clause bénéficiaire d’une assurance-vie?

La clause bénéficiaire démembrée sur les contrats d’assurance-vie est un formidable outil de transmission. Malheureusement souvent réservée aux personnes ayant un patrimoine important, elle a pourtant beaucoup d’intérêts à être mise en place même pour des particuliers moins fortunés. L’intérêt fiscal est souvent recherché mais parfois à tort, il est […]

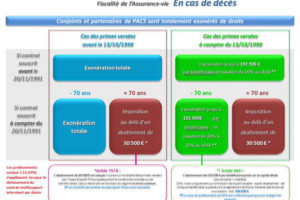

Il faut ouvrir deux nouvelles assurances-vie après 70 ans révolus! Pourquoi?

L’assurance-vie peut permettre d’optimiser la transmission et de réduire la fiscalité pour vos héritiers. Nous allons étudier aujourd’hui un conseil relativement simple que je préconise régulièrement : il faut ouvrir 2 nouvelles assurances-vie après 70 ans révolus. Conseil simple mais pour des raisons complexes et pourtant essentielles. Je vais essayer […]

Faut-il déclarer l’assurance-vie au notaire à la succession ?

Au décès d’un proche, un placement échappe totalement à la succession : l’assurance-vie. Une question primordiale arrive alors : faut-il parler de l’assurance-vie au notaire lors du décès ? En effet, j’avais expliqué ici la démarche pour dénouer les contrats d’assurance-vie rapidement et simplement sans notaire : Comment récupérer les […]

Fiscalité de l’assurance-vie au décès : que paie le bénéficiaire ?

La particularité de l’assurance-vie tient dans le fait que le souscripteur privilégie des proches de son choix qui percevront le capital du contrat lors du décès via une clause bénéficiaire. L’impôt sur la transmission de l’assurance-vie est différent de la succession. Le bénéficiaire de l’assurance-vie paiera un impôt différent selon […]

Assurance-vie : attention au piège de la clause bénéficiaire standard!

L’assurance-vie est souvent mise en avant pour ses qualités lors de la succession. Avec la perte des rendements, le placement reste pourtant un des premiers mis en avant. L’argument principal utilisé est que l’assurance-vie va permettre de réduire les droits de succession. Pourtant, la clause bénéficiaire « standard » que quasiment tout […]

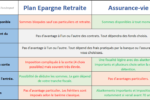

Plan épargne retraite PER ou Assurance-vie : lequel choisir?

Le Plan épargne retraite individuel alias PER arrive en force sur le marché des placements financiers. Le gouvernement multiplie les avantages du PERIN qui est de plus en plus mis en avant par les banques et assurances. Le produit est alors souvent comparé et mis en concurrence avec l’assurance-vie. Faut-il […]

Renoncer à une succession ou une assurance-vie pour réduire l’impôt sur la succession.

Si les dispositions sont prises en cours de vie, vous avez de nombreux moyens d’organiser votre patrimoine pour transmettre en évitant la fiscalité : donation démembrée, assurance-vie avant 70 ans, dons familiaux de sommes d’argent ect… Ce n’est malheureusement pas toujours le cas et bon nombre de contribuables découvrent lors […]