Une fois la déclaration d’impôt sur le revenu en ligne terminée, la plupart des contribuables se posent la même question : comment faire pour diminuer le taux d’impôt pris à la source l’année qui suit ? En effet, nous avons vu que ce taux est surestimé, vous amenant souvent à payer trop d’impôt. Il est possible de le moduler en 2024 sur votre espace « impôt.gouv » en ligne. On fait le point sur ce qu’il est possible de faire ou non selon les situations.

Sommaire

- Rappel : le taux pris à la source en 2024 dépend des revenus N-2 hors avantages fiscaux.

- Peut-on baisser ou modifier son taux d’impôt à la source pour un changement de situation ?

- Diminuer le prélèvement à la source suite à une baisse des revenus.

- Comment baisser le taux d’impôt à la source pour tenir compte des réductions et crédits d’impôt ?

Rappel : le taux pris à la source en 2024 dépend des revenus N-2 hors avantages fiscaux.

Bon nombre de lecteurs viennent vers moi aujourd’hui pour savoir comment moduler ce taux à la source. D’une part, ceux qui ont un changement de situation professionnelle ou une baisse de revenus en 2024 sont concernés : ils veulent réduire le taux d’impôt à la source pour qu’il corresponde à leurs nouveaux revenus. D’autre part, beaucoup d’entre vous ont constaté que le taux estimé est bien supérieur à l’impôt final. Le plus souvent, l’explication vient du fait que le gouvernement ne retient pas les réductions et crédits d’impôts pour calculer le taux, ce qui l’amène à être trop élevé. Je ne reviens pas sur ce point que j’ai largement détaillé ici : faut-il choisir le taux personnalisé, individualisé ou neutre ? Je reprends juste un exemple pour la compréhension de la suite de l’article.

Exemple :

Mr Corrigetonimpôt a 31 000 € de salaires et une réduction d’impôt de 1 964 €. Son impôt en 2024 sur les revenus 2023 est donc de 1 964 – 1 600 = 364 €. Quel sera son taux de prélèvement à la source sachant qu’il paie 364 € d’impôts par an ?

Le fisc retient l’impôt avant réduction, soit 1 964 €. Il établit donc que le taux à prendre à la source est de « 1 964/ 31 000 » soit 6.3%.

Malgré le fait qu’il soit quasiment non imposable, Mr va voir les impôts prendre 6.3%, soit 163 € par mois en septembre 2024. La restitution de son crédit d’impôt va varier selon la nature de l’avantage fiscal. Certains sont restitués pour 60% dès le 15 janvier et pour d’autres, il faudra attendre l’été suivant. Je l’ai expliqué ici : acompte de 60% pour avance sur les réductions/crédits d’impôts. Ce fonctionnement peut entraîner un manque à gagner pour certains Français qui bénéficient d’avantages fiscaux non concernés par l’acompte ou dont la première réduction commence en 2024 (auquel cas l’acompte de janvier n’est pas versé, car le fisc n’a pas encore connaissance de la réduction).

Notez que j’écris cet article en me basant sur l’article en vigueur ici : article 204 J du Code général des impôts. Je vous joins le bulletin officiel complet en fin d’article. Il a été modifié pour l’année 2024 comme précisé ci-après.

Peut-on baisser ou modifier son taux d’impôt à la source pour un changement de situation ?

La première possibilité pour moduler à la baisse son prélèvement va concerner les contribuables qui font face à un changement de situation. C’est l’article 204 I

qui nous informe que les calculs pourront être modifiés en cas de :

– Mariage ou Pacs,

– Décès d’un des conjoints mariés/pacsés,

– Divorce ou rupture d’un Pacs,

– Augmentation des parts suite à une naissance ou adoption.

En effet, ces situations amènent mécaniquement une forte variation de la fiscalité. Le Pacs/Mariage permet d’aller sur une déclaration commune (au choix la première

année et obligatoire après), le divorce suppose la fin immédiate de la déclaration commune, l’augmentation des parts amène une baisse importante de l’impôt. Le décès engendre un calcul spécifique

de l’impôt venant aussi modifier la fiscalité. Il est donc normal que ces quatre situations permettent de revoir le taux pris à la source pour éviter d’attendre un an.

Exemple :

Mr Corrigetonimpôt a un enfant en mai 2024 ce qui lui permettra d’avoir 1.5 part dans le futur. Il se trouve que son taux d’impôt pris à la source début 2024 dépend de la déclaration 2023 des revenus 2022, date à laquelle il n’avait qu’une part. Il a deux solutions :

– Soit il ne fait rien. Il continue à payer son taux à la source en 2024. Lors de la déclaration d’impôt 2025 sur les revenus 2024, il déclarera ses salaires de 2024 et aura un enfant à charge. Le fisc régularisera alors en septembre en comparant l’impôt final pour les revenus 2024 par rapport au taux que Mr a payé à la source. Si par exemple Mr a payé 150 € sur 12 mois en 2024 soit 1 800 € et qu’il s’avère que son impôt sur les revenus 2024 avec 1.5 part est de 1 000 €, le fisc lui restituera les 800 € en septembre 2025.

– Soit il agit immédiatement pour moduler son taux à la source. Le fisc va alors tenir compte du fait que lors de la déclaration 2025 sur les revenus 2024, Mr aura 1.5 part afin de réduire rapidement le taux pris à la source sur les revenus 2024.

Comme expliqué dans mes précédents articles sur le sujet, le taux pris est juste une avance, tout est régularisé lors de la déclaration d’impôt. Pour autant, il pourra être appréciable de moduler le taux dès que possible dans ces situations pour gagner en trésorerie et éviter de donner trop au fisc un an à l’avance. Ce ne sera malheureusement pas si simple… Côté pratique, le texte précise que :

– Il faudra déclarer le changement de situation dans les 60 jours sur son espace « impôt.gouv ».

– La demande de changement du taux d’impôt à la source pourra être faite si et seulement si le changement de situation a été déclaré.

– La baisse du taux intervient au plus tard le troisième mois qui suit la demande.

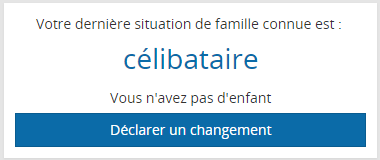

Pour faire la demande, direction votre espace impôt.gouv puis la rubrique « prélèvement à la source » sur l’onglet situé en haut de la première page. Il faudra ensuite cliquer sur « déclarer un changement ».

Notez que le fisc vous oblige à donner une estimation des revenus de l’an passé si vous entamez cette démarche avant la déclaration de mai. Côté pratique, vous pouvez aussi modifier les parts pour « parent isolé » ou « enfant élevé seul 5 ans » ce qui est une bonne chose. Le fisc estimera tout seul le nouveau taux pour 2024. Bien entendu, lors de la déclaration 2025 sur les revenus 2024, vous pourrez confirmer ces informations et le fisc vérifiera que le taux pris à la source en 2024 a bien été suffisant et régularisera selon les situations en septembre 2025.

Diminuer le prélèvement à la source suite à une baisse des revenus.

La deuxième situation permettant de diminuer son taux à la source sera celle où le contribuable à une baisse de revenus. Attention ici, il va falloir respecter plusieurs conditions pour pouvoir réduire le taux d’imposition.

La première est de bien comprendre que la baisse du taux sera possible si vos revenus baissent et non pas si votre impôt baisse. Si l’impôt baisse grâce à des niches fiscales, il ne sera pas possible de changer le taux. Si l’impôt diminue suite à une perte de revenus, il sera possible de changer le taux sous conditions.

Exemple :

Mr Corrigetonimpôt a déclaré 31 000 € de salaires lors de la déclaration d’impôt 2024 sur les revenus 2023. De fait, le fisc se base sur ces salaires pour calculer le taux à la source pris de septembre 2024 à septembre 2025. On ponctionne 6.3% à Mr dès septembre 2024.

Il se trouve que Mr perd son emploi et a beaucoup moins de revenus courant fin 2024. Il aura alors 2 choix :

– Soit il ne fait rien. Le fisc continue à lui prélever 6.3% en 2024. Grâce à la déclaration d’impôt faite en 2025 sur les revenus 2024, le fisc se rendra compte que l’impôt de Mr diminue. Il restituera le trop perçu en septembre 2025 lors de la régularisation de l’année 2024 et recalculera le futur taux à la source à la baisse à ce moment.

– Soit Mr demandera à moduler son taux immédiatement sur l’espace « impôt.gouv » en ligne. S’il respecte les conditions exposées ci-après, son taux de prélèvement de l’impôt sera revu à la baisse. Il paiera donc moins pendant l’année 2024. Bien entendu, une régularisation sera de toute manière faite en septembre 2025 quand on connaîtra l’impôt exact sur les revenus 2024.

Dans une telle situation, il sera possible de voir le prélèvement à la baisse. Attention à ne pas la confondre avec l’exemple suivant où ce ne sera pas

possible.

Exemple :

Mr Corrigetonimpôt a déclaré 31 000 € de salaire lors de la déclaration d’impôt 2024 sur les revenus 2023. Son taux à la source est donc de 6.3% fin 2024 et début 2025. Mr a engagé des frais ouvrant droit à un crédit d’impôt en 2024 (imaginons par exemple une dépense pour travaux normes RGE dans la résidence principale ou des frais de garde d’enfant ou d’emploi à domicile …). Il sait que son impôt sur les revenus 2024 sera de 0 €.

– Il ne pourra pas modifier son taux de prélèvement à la source. Ce n’est pas la baisse de l’impôt qui compte, mais la baisse des revenus.

Subir une baisse des revenus n’est pas la seule condition pour pouvoir minorer son taux de prélèvement à la source. L’article 204 J précise aussi que : « La modulation à la baisse du prélèvement de l’impôt n’est possible que si le montant du prélèvement estimé par le contribuable au titre de sa situation et de ses revenus de l’année en cours est inférieur de plus de 5 % au montant du prélèvement qu’il supporterait en l’absence de cette modulation« . Il va falloir faire des calculs savants en amont pour savoir si vous avez le droit de baisser le prélèvement à la source. Si cette condition n’est pas remplie (baisse de plus de 5% du nouveau taux par rapport à l’ancien), il faut continuer à payer un taux trop élevé et attendre la régulation un an après.

En cas d’erreur, on peut noter que la seconde loi de finances rectificatives a supprimé les sanctions pour les contribuables qui demandent une baisse du taux alors que le différentiel de 5% n’est finalement pas atteint. Bien entendu, des sanctions seront prises dans les autres situations, sinon tout le monde baisserait son taux à la source. Je cite le texte : « seront sanctionnés les contribuables ayant bénéficié d’une modulation régulière dans son principe, mais présentant un caractère excessif dans son montant« .

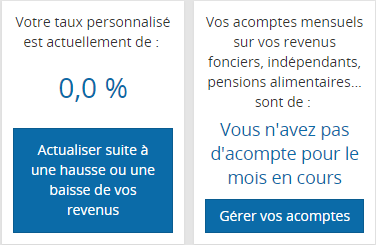

Côté démarche, cela se passe toujours sur « impôt.gouv » dans la rubrique « gérer mon prélèvement à la source ». Vous avez le choix entre deux options.

La rubrique « actualiser suite à une hausse ou une baisse des revenus » concerne les salaires, retraites, revenus pôle emploi… La rubrique « acomptes » concerne les professionnels ou les personnes ayant des revenus fonciers (le fisc ne pouvant prendre l’impôt à la source, il prélève alors des acomptes sur le compte bancaire). Cette fois, il faudra remplir une estimation des revenus de l’année en cours, soit 2024 ! Cela va permettre au fisc de vérifier que la baisse des revenus est bien assez importante pour vous autoriser à diminuer le taux ou les acomptes.

Comment baisser le taux d’impôt à la source pour tenir compte des réductions et crédits d’impôt ?

C’est LA grande question pour la majorité des contribuables. Comme je l’ai expliqué, le taux à la source ne prend pas en compte les réductions et crédits d’impôts acquis l’année en cours (et certains sont exclus de l’acompte de 60%). Beaucoup de personnes vont avoir un réel problème de gestion à cause de cette avance qu’ils devront faire à l’État. Malheureusement, le texte est clair et suit la ligne directrice voulue par le trésor public. Baisser son taux d’impôt à la source pour tenir compte des réductions et crédits d’impôts n’est pas possible.

Une situation récurrente qui concerne toute personne ayant une réduction ou un crédit d’impôt : les acquéreurs Pinel lors de la première année, les personnes qui font des travaux dans la résidence principale, ont des enfants au collège, etc. Il est malheureusement impossible de contourner ce calcul. L’acompte de 60% en janvier est une très bonne chose qui règle le problème de trésorerie, mais il fonctionne uniquement pour ceux qui ont des niches fiscales récurrentes. Le fisc ne permet pas de déclarer un changement à ce niveau. Les deux seules possibilités restent plus que limitées.

Le taux prélevé à la source est de 0% dans une situation précise.

Tout d’abord, on peut noter que le taux de prélèvement à la source sera de 0% si l’impôt est de 0 € grâce à des niches fiscales uniquement dans la situation suivante : « contribuables non imposables au titre des revenus des deux dernières années d’imposition connues et dont le RFR est inférieur à 25 000 € par part de quotient familial ». C’est le seul cas où le taux à la source correspondra vraiment à l’impôt après réductions et crédits d’impôts. Une double condition assez drastique, mais qui aura au moins le mérite de protéger certains contribuables. À côté de ça, rien dans les textes ne permet de réduire le taux à la source.

On peut compenser un prélèvement à la source trop élevé en réduisant les mensualités des impôts fonciers.

La seconde option qu’on me soumet régulièrement est d’agir au niveau des mensualités de la taxe d’habitation et/ou de la taxe foncière. En effet, il est tout à fait possible de moduler vos échéances mensuelles à la baisse pour ce qui concerne les impôts fonciers. À l’inverse de l’impôt sur le revenu, vous ne risquez pas de pénalités si la baisse est trop importante. On peut donc imaginer réduire les mensualités de l’impôt foncier afin de les ajuster au surplus imposé par le taux d’impôt prélevé à la source. Une stratégie qui vous permettra de garder votre trésorerie mensuelle.

Texte en vigueur complet : BOI-IR-PAS-20-20-10-20180515

mon fils suite a un changement d’employeur et a une baisse de salaire importante, se retrouve en 2024, à devoir au fisc un solde de 2600 euros. Il est célibataire sans enfants.

Son nouveau salaire net est de 2500 euros au lieu de net environ 4000 euros

Que dois-je faire ?

pour baisser les mensualités

Bonjour,

Vous pouvez le faire en ligne en indiquant le nouveau revenu. Vous pouvez aussi ne rien faire et le trop payé sera rendu en septembre de chaque année N+1.

Très bon site. Enfin un site qui explique très clairement, comment calculer son impôt et son taux de prélèvement à la source.

Merci !

bonjour,

Je n’ai jamais payé d’impots et je travaille actuellement dans le domaine agricole.

Je me retrouve avec un prélèvement de 12% sur un salaire de 1600€ mensuel.

lorsque je fais une simulation d’impot à payer avec ce salaire +prime

j’arrive à un avis d’imposition à 666€ annuel approximativement

Que puis-je faire pour diminuer ce taux alors que je n’ai pas de numéro fiscal.

Bonjour,

Je compte a faire des prélèvements réguliers pour une association à intérêt général, et j’aurais en total des dons environ 2000 euros (donc une déduction de 1400 ),

ma question est: pour garder l’équilibre entre mon revenus et les prélèvements (dons et prélèvement impôt sur la source), j’ai changé mon taux de prélèvement a la source à zéro, pour que je déclare l’année prochaine la somme du dons, et payer ce qu’il me reste a payer impôt revenue.

Pourriez-vous me confirmer que cette démarche est juste svp

Cordialement

Bonjour,

Malheureusement non attention. On est ici dans un cas qui peut amener un redressement, le fisc ne tolère pas qu’on tienne compte des niches fiscales pour modifier son taux à la source.

Bonjour, suite à une forte diminution de mes revenus de salaires, j’essaie de baisser mon taux de PAS pour 2023.

L’application du site des impôts m’indique effectivement un taux beaucoup plus faible. Mais je souhaiterais passer à zéro car l’impôt dû au titre des revenus 2023 est déjà couvert par le PAS des 4 premiers mois de salaire suite à une prime perçue en début d’année. Avez vous la solution ?

Merci pour votre réponse.

Bonjour, je souhaite augmenter mon taux de prélèvements,, sans changement de mon salaire,

ni aucun autre changement. J etais a 4,1 % et depuis 2023 je suis a 0.9. comment puis je faire pour revenir a 4,1%, pour ne pas avoir de surprise, sachant que j ai reussi a changer mon taux moi meme l annee derniere.

Cordialement

bonjour

A partir de quelle date en 2022 fin novembre ou début decembre peut on modifier a la baisse son PAS pour que il s’applique en janvier 2023

merci

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Nous avons des revenus fonciers depuis novembre 2020, donc en 2021 seulement 2 mois de revenus fonciers déclarés. Nous n avons pas modifié notre taux de prélèvement et pour les impôts 2021, du fait de 12 mois de revenus fonciers déclarés, nous nous retrouvons avec une somme importante de régularisation d impôts. Doit-on, dès à présent, modifier le taux de prélèvement ou acompte pour atténuer la somme à régler ?

Merci de vos informations

Bonjour,

Maintenant cela va se régulariser car vous allez avoir un nouveau taux dès septembre 2022 basé sur les loyers de 2021.

Cordialement.

Bonjour,

Pour faire simple le taux d’impôt à la source peut-il être modifier au moment de la déclaration de revenus ?

Cordialement.

Bonjour,

Vous pouvez le faire mais je vous conseille d’attendre octobre. Si vous modifiez aujourd’hui, ce sera pris en compte le mois prochain. MAis en septembre le fisc traite la déclaration 2022 et va vous le changer à nouveau.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

bonjour ,

merci pour toutes vos explications qui sont bien utiles ..

je suis retraité depuis le 1er janvier 2022 , qui dit retraite dit bien entendu baisse de revenus , mon épouse qui est également à la retraite et moi avons fait notre déclaration d’impôt au mois de mai 2022 . Le taux de mon épouse était à 0% avant notre déclaration , le miens était à environ 8.5% depuis le début de l’année , et est passé à 9.5% au moi d’avril . je gagnais bien ma vie en tant que salarié , et j’ai également eu un prime fin décembre 2021 pour mon départ à la retraite .

quand nous avons fait notre déclaration d’impôt sur l’année 2021 mon taux est passé à 15% .

j’ai donc voulu l’actualiser suite à une baisse de revenu dut à mon départ à la retraite .

après tout les calculs , » revenus de 2022 de janvier à mai , et nos revenus estimés de juin 2022 à décembre , notre taux à tout les deux était tombé à 0% .

je voudrais juste savoir si c’est normal quand on gagne environ 32000e par an , ou dois-je m’en inquiéter ?

merci pour votre réponse .

Bonjour,

Difficile à dire sans étudier en détail la déclaration. Il faut faire une simulation pour voir si l’impôt est nul via mon simulateur : https://www.corrigetonimpot.fr/simulation-impots-2022/

Si ce n’est pas le cas, c’est étrange que le taux soit à 0.

Cordialement.

bonjour

excellentes explications mais………………concernant les particuliers qui partent a la retraite.

1/monsieur par l année n et madame n+1

2/monsieur corrige en JANVIER 2022 le taux de prelevement pour le COUPLE car LES REVENUS du couple sont evidemment a la baisse.

3/en Juin LA DECLARATION fait apparaitre un impot a payer suplementaire du fait du versement de la prime a madame avant son depart a la retraite.( N-1)

QUESTION : le taux qui a été corrigé en JANVIER ( a la baisse ), va t il être modifié en SEPTEMBRE (a la hausse) puisque les revenus pris en compte sont ceux de l année N -1 ???

Devons nous re-rectifier notre taux pour qu il ne bouge pas en septembre ??

CE TAUX sera t il modifié en SEPTEMBRE ( a la hausse ) alors qu il ne le devrait pas puisque chacun des 2 personnes du COUPLE touchent depuis plusieurs mois UNE PENSION DE RETRAITE ( revenus bien evidemment a la baisse….

MERCI DE VOTRE REPONSE

Bonjour,

Vous avez très bien compris le mécanisme. Le fisc va recalculer votre taux via la déclaration 2022 en septembre ou octobre. Il faudra alors le remodifier immédiatement pour ne pas avancer trop.

Cordialement.

Bonjour,

articles très intéressants, pour ma part je cherche une solution pour augmenter mon taux d’imposition et ainsi éviter les régularisations en fin d’année, le service des impôts me demande d’évaluer mon salaire sur l’année future, sachant que mon salaire ne bouge pratiquement pas, avez-vous une solution?

bien à vous

Bonjour,

Je n’ai pas de solution, il est impossible de baisser le taux à la source ou de l’augmenter; tout est fait pour qu’il soit pil poil estimé selon le salaire.

Cordialement.

je viens de prendre ma retraite le 01 janvier 2022, mes revenus ayant baissés quelle est la démarche à effectuer pour que le taux d’imposition prenne en compte la baisse de mes revenus

Bonjour,

Vous pouvez faire la demande de baisse du prélèvement en ligne. Attention, il faudra le refaire à nouveau en septembre car le fisc le rechangera en traitant la déclaration 2022.

Cordialement.

Suite à des travaux dans une location dont je suis propriétaire , je devrais payer moins d impôts sur 2021.

Puis je anticiper le prélèvement en conséquence ?

Bonjour,

Je vous le déconseille fortement, une erreur de montant peut engendrer des redressements. Le gain fiscal engendré par la déduction des travaux est difficile à anticiper et tous les autres aspects du foncier peuvent jouer. Il vaut mieux attendre la déclaration et avoir un remboursement en 2022.

Cordialement.

Bonjour,

Suite à mon acquisition Pinel il y a quelques années mon taux de prélèvement à été divisé par 2.

Je suis devenue demandeur d’emploi 3 mois avant de soumettre ma déclaration de revenus 2020.

Non seulement le pourcentage remboursé cet été est divisé par 3.5 par rapport à l’été dernier, mais pire encore mon taux de prélèvement a doublé dans la foulée.

Est-ce normal? Je suis confuse.

Merci

Bonjour,

Impossible de vous dire sans étudier la déclaration. Mais la réduction Pinel s’applique seulement s’il y’a de l’impôt à payer donc en cas de baisse de revenus il arrive que la réduction ne fonctionne plus.

Cordialement.

Bonjour,

J’ai reçu une mise en demeure pour le paiement IR 2018; les impôts me reproche de ne pas avoir fait ma déclaration en 2019, c’est la 1ere fois. Cette même année j’ai changé mon adresse email sur le site des impôts; Ils l’ont validé par email en janvier 2019. Par contre je n’ai pas reçu d’alerte. Les impots me dise que c’est dommage car 2019 était une année blanche. J’ai demandé un recours gracieux et le droit à l’erreur et j’ai reçu une mise en demeure. Comment sortir de cette situation et bénéficier rde l’année blanche comme tous les français. Que me conseillez-vous? Faut-il se faire représenter par un avocat?

Dans l’attente de vous lire,

MR Tiyac

Bonjour,

Je comprends que vous deviez payer une amende pour non déclaration mais qu’ils réclament l’impôt alors qu’il est annulé du fait de l’année blanche me semble impossible. A ce niveau, c’est un avocat fiscaliste qu’il faut voir, seul lui peut intervenir et contester s’il le faut.

Cordialement.

bonjour,

je suis à la retraite depuis oct 2020, j’ai touché une prime de départ à la retraite, mes revenus ont donc bien augmenté pour 2020 , après déclaration pour 2021 je vais avoir 18.8% de PAS alors que ma retraite ne représente qu’un peu plus de 50% de mon salaire à la base. J’aimerais bien diminué ce taux mais je ne comprends pas comment faire ! faut-il simuler ses revenus pour 2021 pour avoir un nouveau taux ?

Bonjour,

Je vous conseille d’attendre septembre/octobre 2021 où votre taux sera mis à jour via la déclaration d’impôt faite en ce moment. Quand il change, vous pourrez aller en ligne pour le modifier à nouveau en indiquant vos revenus estimés pour l’année 2021. Le nouveau taux sera alors recalculé et il ne changera pas avant un an.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

j’ai ouvert un PER fin 2020 avec une somme X. L’assureur n’a encaissé le chèque qu’en janvier 2021. Et donc je ne peux bénéficier de la réduction fiscal cette année. Le commercial me dit que je peux aller dans « gérer les prélèvements », puis 2020simuler « 2021 » , garder mes revenus à l’identique 2020 et entrer la somme X dans la case 6NS.

Est ce que cela est faisable?

Quels avantages et quand en bénéfierai-je?

Merci et cordialement.

Bonjour,

C’est effectivement possible mais je ne vous le conseille pas à moins que le versement PER soit énorme (supérieur à 10 000 € disons). Vous risquez un redressement si vous baissez le taux à tort et le seul gain à faire cela est une avance de trésorerie d’un an. Si vous êtes certaine de respecter les conditions que j’énonce alors vous pouvez y aller mais sinon vous attendez la déclaration 2022 et vous verrez le gain fiscal en septembre 2022.

Cordialement.

Bonjour

Pour un couple, vaut-il mieux être prélevé à la source chacun à 3 % ou passer en individualisations à 5,2% pour celui qui gagne le plus?

Merci à vous!

Bonjour,

Au final c’est totalement neutre car le taux n’est qu’une avance et c’est calculé de manière à ce que ce soit similaire peu importe votre choix.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Indépendant, mes revenus vont volontairement diminuer de moitié cette année…..et je vais modifier en conséquence mon taux d’imposition dès maintenant.

Ce nouveau taux (forcé) ne va t-il pas être être remis à jour en septembre par le taux issu du dépot d ema déclaration de mes revenus 2020 que je vais faire en mai 2021 ?

Merci de votre retour et bravo pour votre site

François

Bonjour,

Si tout à fait, vous avez parfaitement compris le mécanisme. Il faudra à nouveau le modifier pour ne pas subir le taux forcé qui sera remis par le fisc lors du traitement de la déclaration.

Cordialement.

Bonjour Thibault et merci pour votre réponse !

je suis scandalisée, en effet en passant via le simulateur du site impotsgouv, l’ajout de mes recettes BNC fait passer mon impot de 780 euros à…2185. Je ne comprends pas, je paie déjà mon impôt via le versement libératoire et ce depuis 2015 étant donné que je ne dépasse jamais les plafonds fixés, c’est bien la même chose n’est-ce pas ? Est-ce que cela revient à être imposé deux fois ? J’ai appelé mon centre des impôts qui a été d’une inutilité crasse et m’a méprisée en me disant je cite, d' »aller emprunter de l’argent si je n’étais même pas capable de me débrouiller ». La personne au téléphone m’a bien dit qu’elle n’étalerait pas mon prélèvement à la source sur plus de 4 mois, ce qui fait que je vais être prélevée d’un montant bien plus élevé que ce que je gagne par mois en AE. N’existe-t-il aucun recours pour moi ?

Bien cordialement

Bonjour. Quittant mon travail fin janvier 2020 pour cause de santé, j’ai actualisé à la hausse en 2020 mon prélèvement a la source car mes revenus totaux étaient augmentés de mon indemnité conséquente départ en retraite. Mais en 2021, je toucherai mois qu’en 2020, et le taux de prélèvement sera différent de celui de 2020 et de celui de 2019. Quand signaler ce changement aux impôts ? Merci

Bonjour,

C’est vous qui choisissez. Je vous conseille de le changer le jour où les revenus diminuent de manière conséquente.

Cordialement.

Bonjour, désolée de vous déranger mais

j’aurais une question à laquelle je peine à trouver une réponse même via les échanges mail via le site impotgouv..

Je fonctionne en micro-entrepreneur avec prélèvement libératoire depuis plusieurs années, donc pas concernée par le prélèvement à la source. Mais en 2019 j’ai eu un contrat déclaré en traitements & salaires (en plus de mon activité de micro-entrepreneur). Après avoir déclaré ce contrat, on me demande 2185 euros d’impôts, prélevés à la source dès septembre 2020 avec un échéancier étalé seulement sur 4 mois. C’est inadmissible, je ne peux pas payer cette somme en 4 mois (soit 546 euros par mois) d’autant plus qu’en 2020 je ne touche « que » mes revenus de micro-entrepreneur soit presque moitié moins que ce que j’ai pu percevoir en 2019 (contrat et revenus micro cumulés), sachant que le contrat n’était qu’une opportunité en 2019 et non pas un emploi récurrent. Que puis-je faire ? Si j’essaie de moduler mon taux à la baisse via l’outil du site impotsgouv en rentrant mes revenus prévisionnels pour 2020 (qui seront de toute façon justes), le taux tombe à 0.0% or je ne pense pas qu’il soit possible de ne payer aucun impôt étant donné que j’ai bien déclaré le montant relatif à ce fameux contrat de 2019…Pourriez-vous m’aider à y voir plus clair ? Cordialement

Bonjour,

C’est très difficile de vous aider sans voir la situation en détail et faire les simulations. Le soucis étant que vous devenez éligible au taux effectif que j’ai expliqué ici : https://www.corrigetonimpot.fr/taux-effectif-impot-definition-calcul-auto-entrepreneur/

Concrètement, il faut payer le surplus d’impôt présent sur l’avis d’impôt 2020 des revenus 2019 quand il sera demandé (normalement d’une seule traite en septembre). Par contre, vous pouvez moduler le taux à la source si ce contrat n’est pas reconduit en 2020 et dans ce cas le taux sera surement de 0% puisqu’il ne reste alors que le prélèvement libératoire.

Cordialement.

Merci pour votre site si bien fait !

Je suis en cours de divorce. Mon conjoint est commissaire-priseur et je travaillais comme salariée dans l’entreprise. Donc, je n’ai pas de revenus depuis juillet 2019 mais viens de m’apercevoir que le fisc prélève 190 Euros/mois sur mon compte personnel…

Que me conseillez-vous de faire rapidement ?

Merci d’avance pour votre réponse que je lirai avec grand intérêt !

Bonjour,

Difficile à dire, il faudrait identifier ce que sont ces 190 € pour voir qui doit les payer. Ça peut être relatif aux impôts mais aussi à la taxe foncière, à des biens loués ou autre… Iùmpossible de vous dire s’il faut l’annuler ou non. Côté conseil, vous aurez plusieurs moyens d’optimiser l’impôt l’an prochain : https://www.corrigetonimpot.fr/impot-divorce-separation-rupture-pacs/

Cordialement.

Bonjour,

Vous indiquez dans cette rubrique : La modulation à la baisse du prélèvement de l’impôt n’est possible que si le montant du prélèvement estimé par le contribuable au titre de sa situation et de ses revenus de l’année en cours est inférieur de plus de 10 % et de plus de 200 € au montant du prélèvement qu’il supporterait en l’absence de cette modulation ». Cette baisse du taux de 10% est-elle celle du taux qui est indiqué applicable au mois de septembre 2020 ou au taux applicable à ce jour ? Merci de votre réponse Thibault et de votre réactivité à face à toutes ces questions bien exacerbées par la situation actuelle. Bon dimanche à vous

Bonjour,

Je pense que si vous demandez une baisse ce jour, le fisc se base sur le taux pris actuellement et si c’est fait en septembre on prendra en compte le nouveau. Sincèrement, je ne conseille vraiment pas de baisser le taux en ce moment. Je conseille d’attendre au moins la mise à jour de septembre pour le faire. Entre la période fiscale, le virus etc… s’il y’a le moindre bug avec la demande actuelle, vous serez coincée.

Cordialement.

Bonjour je suis en retraite depuis le 1er décembre 2019 – J’ai touché une prime de départ à la retraite que je vais devoir declarer aux impots – sur cette prime j’ai déjà été prélevé de limpot à la source – Mon taux d’imposition va t il augmenter – si oui pourrais je le faire baisser ? Comment cela va se passer – D’avance merci –

Bonjour,

L’impôt réel sera connu via la déclaration 2020 des revenus 2019 q’on fera d’ici peu. Le fisc vous remboursera alors le trop payé à la source (ou vous réclamera le solde si pas assez payé).

Attention, vous avez le choix entre le quotient ou l’étalement sur une prime de retraite imposable. J’ai écrit un article entier sur le sujet dans la rubrique impôt et je ne peux que vous conseiller une formation téléphonique pour faire le meilleur choix : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Cordialement.

bonjour. je suis en CONCUBINAGE avec une personne invalide à 80 % depuis septembre 2019.

Puis je la compter à charge sachant que cette personne perçoit elle même des revenus. (non imposable), et comment procéder ?

Surtout doit elle continuer à déclarer ses revenus à part si je déclare cette personne avec moi ?

Merci de vos éclaircissements

Bonjour,

En concubinage, vous devez faire chacun votre déclaration. Impossible de faire autrement sans Pacs.

Cordialement.

Merci beaucoup pour votre réponse rapide, je partage :)!

Bonjour,

Je déclare des revenus fonciers mais je ne percevrait plus de loyer à partir d’octobre 2019 ( le bien que je loue est loué à mon père et comme je vais avoir fini le prêt je ne lui demanderai plus de loyer, le bien ne sera donc pas cedé).

Çomment faire ma déclaration cette année ? Je dois déclarer le montant des loyers pour un an et demander un arrêt de prélèvement en octobre ?

Merci pour votre aide.

Bonne journée

Bonjour,

Oui tout à fait. Le fisc régularisera l’année 2019 avec ce qu’il a pris à la source et l’impôt réel l’an prochain.

N’hésitez pas à partager le site, c’est d’une grande aide pour son développement.

Cordialement.

Bonsoir,

Je vous remercie pour votre réponse.

Bien cordialement.

Bonsoir,

Je me suis trompé sur le choix d mon taux pour le prélèvement à la source, j’ai choisi de ne pas communiquer le taux à mon employeur et ce dernier a appliqué 18% alors mon taux individualisé est de 8,7%. Cela fait 2 mois que je suis prélevé de 18%. Y a t il un moyen de se faire régulariser ou de se faire rembourser?

Je vous remercie

Cordialement

Bonjour,

Vous pouvez agir sur votre espace en ligne pour repasser au taux individualisé. En revanche, pour les 18% pris il faudra attendre l’été 2020 pour le remboursement.

Cordialement.

Bonjour,

Mon mari et moi sommes retraités et avons le même organisme gestionnaire des pensions de retraite. Quelle ne fut pas notre surprise de constater sur notre compte fiscal (à la date du 20 février) qu’un seul prélèvement (janvier)avait été enregistré . La DDFIP contactée n’a pas voulue rechercher l’erreur et m’a invité à prendre l’attache du centre des pensions de retraite pour trouver l’erreur.

J’espère que je ne serais pas obligé de renouveler les recherches moi-même chaque mois, car cet incident risque d’être préjudiciable à nombre de contribuables lorsque l’impôt sera arrêté .

Un Conseil que chacun vérifie bien son compte fiscal des maintenant…

Bien cordialement,

Bonjour,

Merci pour votre site ainsi que pour vos explications détaillées et utiles.

En ce qui me concerne, en suivant vos conseils, j’ai optimisé mon imposition en boostant mes revenus 2018 via monétisation de mon compte-épargne temps (110j) et le fameux taux moyen sur les revenus exceptionnels. Ce faisant mes revenus 2019 baisseront d’autant. Quand devrai je effectuer une demande de baisse du taux du PAS ? Avant mai 2019, fin 2019, en janvier 2020 ou bien ?

Bonjour,

Difficile à dire car cela dépend de beaucoup de variables… vous pouvez attendre la déclaration de mai déjà puis peut-être faire une simulation de baisse du taux après sur votre espace. L’outil implique de remplir vos revenus estimés et vous dira si vous avez droit à la baisse du taux ou non apparemment.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

je n’ai pas renvoyer ma déclaration de revenu 2017, je touchais le rsa et le chomage pendant cette annèe là donc je devrais être à 0%. Maintenant je travail mais un taux neutre m’est appliqué à 7%. Comment puis-je faire pour corriger ma situation? Est-ce possible ou est-ce trop tard?

Merci de votre aide, Cordialement

Bonjour,

Oui c’est possible mais il faut refaire la déclaration et l’envoyer par papier au fisc.

Cordialement.

Bonjour,

Voici, ma situation, je suis partie en année sabbatique sur l’année 2017-2018 (plus de revenu en France, plus de logement, je n’avais fait que des ccd court en sortant de la faculté) avant cela j’étais étudiant donc je ne payais pas d’impôt.

Je suis rentré en février 2018, j’ai eu un ccd à temps partiel à partir de avril puis j’ai enchaîné sur un cdi dans une autre boite en Septembre 2018.

Après ma déclaration, mon taux est donc de 0%.

Je n’ai encore jamais payé d’impôt (je suis célibataire sans enfant et sans autre revenu ou crédit d’impôt). Je compte par contre repartir à l’étranger (pas pour le boulot) courant de l’année 2020.

Je ne sais pas comment moduler mon taux pour éviter de tout me prendre d’un coup. Je suis actuellement à 2800€ net en CDI avec un taux à 0% (je devrai normalement en payer même si entre 2017-2018 le totale de mon salaire sur 12 mois et très faible).

Dois-je calculer une prévision 2019 pour calculer mon taux ?

Encore merci, pour votre site.

Cyprien

Bonjour,

Le mieux est de laisser tel quel et de mettre de l’argent de côté pour septembre 2020 car vous aurez tout l’impôt des revenus 2019 à payer d’un coup.

Cordialement.

Oups j’oubliais !! j’ai lu mais de manière informelle que lorsque l’on changeait le taux en cours de mois, le bon s’appliquerait que 3 mois après, est-ce exact ?

Bonjour,

Le système étant tout juste en place, je n’ai pas encore le recul pour savoir ce qu’il en est.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Merci Thibault,

Nous avons fait le changement et nous ferons de ce fait des économies forcées ce qui va être difficile puisque nous subvenons à la maison de retraire de ma belle mère… Mais bon c’est de notre faute donc c’est ainsi !! en tous cas merci pour votre réponse c’est gentil de donner de votre temps pour aider.

Belle soirée à vous

Bonsoir,

Grosse panique ce soir, enfin cette nuit…

Mon mari bénéficie d’une retraite militaire au prorata temporis (30 ans) et travaille pour compléter cette dernière dans une grosse boite privée ; il a choisi le taux neutre pensant que cela lui donnerait la possibilité de compléter aux impôts par la suite la différence, sauf que :

Nous sommes mariés

Nous avons notre petit dernier de 17 ans à charge

Je ne travaille pas

Si je comprends bien, il va devoir payer beaucoup d’impôts, comme un célibataire à cause de ce mauvais choix (il ne voulait pas aussi que son employeur connaisse le montant de sa retraite et lui refuse son augmentation attendue depuis 2 ans 1/2) Bref peut on encore changer ? Que faire ?

Panique totale dans ce dédale digne des shadocks 😉

Bonjour,

Il est possible de changer le taux en ligne… pour janvier, j’ai peur que ce soit trop tard. Le trop versé lui sera remboursé en septembre 2020.

Cordialement.

Bonjour

Je suis retraitée depuis le 01/01/2017. En 2018 j’ai donc payé mes impôts sur mes revenus 2017. J’étais donc avec mes indemnités de départ début janvier 2017 et mes pensions de retraite 2017, sur un taux de 15%.

Pour 2018 et à la suite 2019.. je ne déclare que 23000€ d’impôts. J’ai donc été sur le site en ligne pour baisser mon taux. Hors après avoir noté mes revenus, on me dit que le taux ne peut être changé. J ai essayé à plusieurs reprises et toujours la mème réponse! Je ne comprends pas car après une simulation de calcul, mon taux devrait baisser à 6,5%! Que dois je faire car depuis janvier 2019, on me retire sur ma pension un surplus conséquent d’impôt. Vous remerciant de m’aider

Lorsque la baisse des revenus est intervenue en 2018 (RETRAITE fin 2017), il a été conseillé de gonfler les revenus 2018 afin de pouvoir avoir un recalcul du taux prélevé en 2019

Autre pb: le recalcul du taux ne semble pas tenir compte du prélèvement forfaitaire unique pour les revenus mobiliers, acompte de 12,8 % pour un taux marginal de 30 % , l’avance au fisc n’est pas négligeable, je n’ai pas vu ce pb mis en avant dans les infos sur prélèvement à la source

Bonjour,

Oui effectivement. Le gonflement des revenus 2018 a été évoqué dans mon articles sur les revenus exceptionnels (avec ou sans retraite, il fallait gonfler 2018) : https://www.corrigetonimpot.fr/payer-moins-impot-revenu-exceptionnel-strategie-annee-blanche-2018-pee/

Côté PFU, c’est bien vu! On pourra le déclarer seulement en mai mais le fisc a effectivement pris soin de ne pas mettre cette option dans les modifications du taux à la source.

Cordialement.

Bonjour,

J’ai l’impression de faire partie des « perdants » dans cette année de transition. En effet j’ai perdu mon activité salariale fin aout 2017, je n’ai ensuite plus perçu aucun revenus mais j’ai été imposable pour cette année 2017.

En 2018 toujours ps de salaire avant le 07 juin 2018. Mes revenus durant l’année 2018 : 13 500€ de juin à decembre 2018 . J’ai fais le calcul et normalement je n’aurais pas été imposable. (En Guyane en plus, il y a un abattement important)

Or, avec le passage du prélèvement à la source j’ai l’impression qu’on m’impose un taux de 1,8% (je suis célibataire sans enfant). Pourquoi ne prend t on pas en compte ma baisse de revenus en 2018.

Les finances publiques prennent en compte pour leurs calculs les augmentations exceptionnelles de revenu mais quand est il lorsqu’il s agit d’une baisse exceptionnelle de revenu?

Je ne dois pas être la seule dans ce cas. Avez vous pensé à nous, qui avons passé une année 2018 difficile?

Merci de me tenir au courant.

Cordialement

Bonjour j ai pris ma retraite en mai 2018 mon taux à été calculé sur mes revenus 2017 si j ai bien compris soit sur une base de 14 mois et des revenus nettement superieurs, est il possible dans ces conditions d avoir un taux de prélèvement inferieur car mes impots vont être prélevés sur ma retraite qui est bien inferieur à mes salaires ? D autre part ma prime de départ à la retraite est elle imposable en totalité et quelle est la meilleure façon de la declarer pour ne pas me retrouver avec une hausse importante d impôt sur le revenu ? Merci cordialement

Bonjour,

Il faudra faire la demande de baisse du taux quand ce sera possible en janvier. Pour la prime, très difficile à dire. Vous pouvez lire mon article sur les revenus exceptionnels/année blanche ainsi que celui sur le quotient/étalement. Ces deux notions étant combinées pour 2018, il faut un bon professionnel et beaucoup de temps d’étude pour trouver le bon choix.

Cordialement.

Bonjour,

je change d’employeur au 1er Janvier 2019. Mon actuel employeur a bien reçu du fisc mon taux de PAS personnalisé (7%). Or, mon nouvel employeur n’ayant rien reçu, je crains qu’on ne m ‘applique le taux neutre!!. Personne n’est en mesure de me dire comment je peux déclencher un nouvel envoi du fisc vers mon nouvel employeur de mon taux PAS. Quelle est la piste? Attendre le 2 Janvier pour me connecter sur mon espace perso pour demander une correction?

Bonjour,

J’ai peur que ce soit une des nombreuses questions sur le PAS à laquelle personne n’a la réponse et qu’il va falloir subir la mise en pratique. Je pense que sur « impôt.gouv », votre choix personnalisé apparaîtra et que le problème sera plus de réussir à ce qu’ils soit transmis au nouvel employeur au plus vite.

Cordialement.

Bonjour,

J’aide mon enfant adulte et au RSA en payant son loyer. Je déduis de mes impôts sur le revenu une somme décidée par le fisc.

J’envisage l’achat d’un appartement pour le loger gratuitement. Pourrais je alors bénéficier d’une réduction d’ISR ?

Avec mes remerciements

Bonjour.

Je paye 4200€ d’impôts sur le revenu je voudrais investir dans la pierre, pour faire baisser mes impôts et me créer un patrimoine le dilemme soit en loi pinel (prix au mètre carré cher) ou dans l’ancien, que pouvez vous me conseiller pour effectuer la meilleure opération, avec des taux d’intérêts bas. Merci d’avance.

Bonjour,

@mimi : le mieux est d’attendre que les impôts régularisent un an après.

@nini : vous trouverez un article dans la rubrique « année blanche » où j’explique l’impact du choix du taux.

@Dorothy : Je vous invite à lire mon article sur l’année blanche qui explique qu’un revenu non récurrent sera imposé. J’ai peur que ce fameux salaire puisse en faire partie :

https://www.corrigetonimpot.fr/annee-blanche-2018-declaration-credit-impot-modernisation-calcul-revenu-exceptionnel-strategie/

Cordialement.

Bonjour,

J’ai reçu rappel de salaire conséquent en 2018, dans un 1er temps je voulais demander au fisc l’étalement de cette somme pour ne pas avoir à subir un changement de tranche et subir une augmentation

de l’IR. Après lecture de certains de vos articles, finalement je déduis qu’il vaut mieux laisser les choses en l’état. Et comme il s’agit de salaire et non de revenus exceptionnels je serais plutôt

gagnante vu que 2018 est une année blanche. Mon analyse est-elle bonne?

Merci d’avance pour votre réponse et grand merci pour tous vos articles si utiles.

Bien cordialement

Bonjour

Je gagne 1900€ par mois mon conjoint 1300€ par mois

Différence de 600€ sommes à la retraite que nous conseillez vous. Taux unique où taux individuel

Merci à l’avance.

Cordialement

Bonjour,

Sachant que mon fils étudiant était déclaré avec moi (soit 1.50 de part), mon taux d’imposition pour 2017 est de 0 %. Depuis juillet 2018, mon fils est salarié donc changement de situation si il fait

sa propre déclaration. Je risque de payer des impôts sur les futurs déclaration d’impôts. Je dois faire quelque chose auprès des impôts ou attendre 2019 ?

Cordialement

Bonjour,

Je pense qu’il faudra demander à baisser le taux en ligne car ce qu’il vont vous prendre dépendra des revenus 2017. Vous concernant, ils prendront un acompte par prélèvement de votre compte bancaire

correspondant à vos anciens revenus donc il faudra faire une demande à la baisse vu que vous n’avez plus de revenu.

Cordialement.

Bonjour,

et merci pour touts ces précieuses informations.

Je suis mariée, mon époux est enseignant et moi j’étais auto entrepreneur jusqu’à fin octobre 2017 où j’ai mis fin à mon activité (merci le RSI…) j’avais choisi le 1%libératoire, je déclarais donc

mes revenus avc mon conjoint (ce qui faisait augmenter le revenu imposable, alors que j’avaais déjà versé 1% de mon CA chaque trimestre. En 2018, jusqu’à maintenant, je n’ai travaillé qu’une semaine,

comment vont-ils procéder pour notre cas ? Sur quoi vont-ils se baser pour le seul salarié de la maison : mon mari ?

Cordialement,

Vanessa

Bonjour,

Si votre taux est à 0, autant le laisser et attendre la régularisation du fisc un an après.

Cordialement.

Merci pour votre réponse. Sachant que je suis salariée depuis avril, vais je devoir payer les impôts en tant que liberale pour la période de janvier 2018 à mars 2018?

Concernant ma comptable je n’ai plus de réponse de sa part depuis que j’ai arrêté le libéral.

cordialement

Bonjour,

Cela fait 3 années que je ne paye pas d’impôts car j’étais à temps partiel. J’ai un crédit d’impôts aussi pour l’emploi de ma nounou.

Mon taux d’imposition prévue pour 2019 est de 0%…Mais j’ai repris à temps plein depuis le septembre 2017.Donc mes revenus vont être plus élevés en 2019.Dois je augmenter mon taux

d’imposition?

Merci

Bonjour,

Vous pourrez le faire depuis votre espace en ligne. J’imagine que début janvier on aura la main dessus.

Cordialement.

Bonjour,

En 2017 je touchais ma retraite de 1000 € mensuel et je travaillais à mi-tps comme TNS pour 1100 € mensuel. Mon taux de prélèvement est de 10.3% et j’ai 94 € mensuel de foncier. je vis seule.

Fin mai 2018 j’ai cessé mon activité de TNS, je n’ai donc plus de revenus complémentaires à ma retraite, de plus mes revenus fonciers ont cessé en même tps.

Résumé en 2019 je n’aurai plus que ma retraite pour payer les 10.3%. Puis-je comment faire baisser ce taux et comment ?

Je vous remercie

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Il serait plutot judicieux de baisser le taux à la source en ligne dès que ce sera possible en 2019.

Cordialement.

Je voulais préciser sans enfant à charge

Je suis célibataire enfant a charge mes revenus vont baisser en 2019 je ne serai plus imposable

Mon taux personnalisé a été fixé à 6,4

Est que je n ai pas intérêt à opter pour taux neutre?

Bonjour,

Il suffira de réduire le taux depuis votre espace impot.gouv dès que ce sera possible. Votre comptable pourra surement vous calculer le bon taux.

Cordialement.

Bonjour, merci tout d’abord pour tous ces renseignements.

Je vous explique mon cas : infirmiere à domicile jusque fin mars 2018, je dois payer normalement par calcul de la comptable 5000 euros pour cette periode.

Depuis avril, je suis retournee à lhopital avec des revenus nettement inférieur.

le taux d’imposition retenu pour mon employeur est de 17.6%, soit un prelevement par mois de 650 euros alors que je gagne actuellement en salarié 1750.

Pouvez vous me guider sur la demarche à suivre svp.

Merci, cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

J’ai expliqué le calcul des taux ici : https://www.corrigetonimpot.fr/impot-prelevement-source-taux-personnalise-neutre-individualise-calcul/

Pour le diminuer, il faut malheureusement respecté les conditions du présent article.

Cordialement.

Bonsoir,

je découvre votre site qui est super.

Nous sommes retraités nos retraites déclarées sont de 11861+28317= 40 178€ et avons perçu un revenu exceptionnel en 2017 de 5 32O€(rente versée en un capital unique) déclaré en revenus soumis au

quotient ce qui a augmenté notre impôt de 711€ ce qui est normal, impôt total payé 2 455€ (sans ce evenu exceptionnel nous aurions eu 1744€ à payer) notre problème est que nous savons pas comment le

taux pour le foyer de 5,40% a été calculé, et comment le fisc trouve 1% et 8,10% en taux individualisé,et je pense qu’ils ont inclus la rente en capital car avec le taux de 5,40% sur 40 178 = 2170€

au lieu de 1744€. M soit 426€ de plus si je ne me trompe pas.

Si vous pouvez me renseigner sur leur mode de calcul pour ces différents taux? et me dire si je peux demander au fisc de modifier les taux?

Je vous remercie beaucoup pour votre réponse

Merci beaucoup pour votre réponse !

Bonjour,

Ok, c’est plus clair pour moi et me rassure un peu…Même si le don chaque année me diminue l’impôt de moitié tout de même!!!

Merci de votre réponse et de votre travail sur ce site qui est maintenant dans mes favoris 🙂

Excellente journée

Bonjour,

Dans votre cas, c’est la réduction pour don qui n’est pas prise en compte dans le calcul du taux et que vous allez avancer. Les déductions (frais réels et pensions) viennent minorer l’impôt retenu

pour le calcul du PAS ce qui minore le taux à la source normalement.

Cordialement.

Bonjour,

Je découvre votre site, il est top!!! Bravo!!!

Petit cas de figure : je déclare environ 32000€/an, je déduis 5000€ de frais réels, 2400€ de pension alimentaires et 1300€ de dons a une association (Convertie en Kms)

Je paye actuellement 156€ d’Impôts par mois.

Avec le prélèvement à la source, cela signifie que je vais payer plein pot pendant 10 mois?

Ça en revient à prendre le simulateur, rentrer ses revenus et valider tout de suite? Ce qui pour moi fait 293€. Donc tous les mois je vais avoir 136€ à sortir en plus dans mon budget déjà serré? Je

suis scandalisé…

Merci de me confirmer si mon raisonnement est bon svp.

Belle journée

Bonjour,

@Florence : on vous prendra l’impôt à la source sur vos salaires et en plus vous devez payer 80 € qui correspondent à l’impôt engendré par les pensions que vous touchez. Vous avez plusieurs articles

dans la rubrique « année blanche » où j’explique en détail le fonctionnement de l’impôt à la source et de l’acompte.

@Valérie : Si vous souhaitez baisser le taux, il faut le faire sur votre espace « impôt.gouv » en ligne. Il faut bien anticiper afin de le baisser de manière raisonnable.

Cordialement.

Bonjour je vais changer de travail en octobre et je vais perdre sur mon salaire…Comment cela va se passer pour que je sois pas trop amputée mensuellement..et quelles démarches à faire ?

Dès ma nouvelle embauche, dois je le signer aux impots et comment..

merci d’avance

Plus de précision : en fait je lis que c’est un acompte, mais à quoi correspond cet acompte ? d’un côté je lis que c’est un acompte sur mes revenus dû à la pension alimentaire, et de l’autre je lis

que c’est un acompte sur mes revenus salariaux. Est-ce que je dois comprendre que je paierais 80 € pour la pension alimentaire prélevé directement sur mon compte bancaire comme c’est indiqué, plus

l’impôt sur les salaires prélevé directement sur mon salaire ?

En bref, à quoi correspond cet acompte svp ??

merci d’avance

Bonjour et merci d’avance pour votre réponse,

Ma situation depuis 2017 n’a pas changé, je déclare toujours la même somme aux impots, j’ai toujours le même nombre de part. Je viens de consulter ma situation fiscale et je lis que je vais être

prélevée à la source 80 € par mois alors qu’aujourd’hui c’est 208€, soit plus du double. Est-ce que les impots ont baissé ?? ou est-ce que ça peut être une erreur ? j’ai peur que les impôts me

réclament la différence au bout d’un an si c’est une erreur !

Bonjour,

@Maxime : vous avez un article sur les frais réels et l’année blanche dans la rubrique du même nom.

@Petkov et Ottavi : il faut faire le calcul vous même du taux et le changer depuis votre espace « impôt.gouv » en ligne.

@Pool82 : Plusieurs journaux alertent fortement sur ce sujet depuis peu, vous avez bien raison!

Cordialement.

En 2018 je gagnerais 30000 euros de moins quen 2017 parce que nous sommes à la retraite depuis le premier janvier 2018 comment faire baisser notre taux de prelevement

Une autre solution : donner fortement aux associations d’intérêt public en 2018 pour récupérer cela en crédit d’impots exceptionnels en septembre 2019. OK cela ne changera pas le taux de PAS calculé

en septembre 2019 sur la déclaration de revenus 2018, et applicable à partir de janvier 2020. Reste que vous encaisseriez « à l’avance » les crédits d’impôts sur les dons que vous auriez faits en 2019.

Enfin ça marche surtout si vous ne faites AUCUN don en 2019… :-/

Plus sérieusement, je pense qu’on va vers une catastrophe pour les associations, les ONG, etc. qui fonctionnent pour des parts non négligeables de leurs budgets sur ces dons car cela risque dans tous

les cas de les assécher (en appliquant la stratégie ci-dessus ou tout simplement en renonçant aux dons qui ne donnent plus droit qu’à des crédits d’impots en année N+1)… !

Moi et ma femme somme en retraite depuis septembre 2017(moi) et décembre (elle).

Suite aux notre revenu pendant année 2017, nous avons taux d’imposition élevé à 8%.

Après le passage au retraite nos revenus sont diminué deux fois.

Comment et quand nous pouvons changer les taux d’imposition et payer les impôts juste par rapport de notre revenu réel.

Merci en avance pour votre réponse et compréhension !

Cordialement

Petkov

Bonjour,

Ma conjointe et moi-même sommes dans une situation particulière. En effet lors de notre déclaration 2018 sur 2017 nous n’avons pas déclaré de frais réel car nous habitions très proche de nos travails

respectifs. Nous avons déménagé en 2018, et réalisons maintenant plus de 40 km aller et 40 km retour chacun ( ce qui nous rend non imposable maintenant) , aurons nous la possibilité de faire modifier

notre prélèvement dès début 2019, ou devrons nous avancer un impôt qui sera intégralement remboursé en plus de nos frais d’essence chaque mois ? Merci d’avance pour votre retour.

Bonjour

Mon taux de prélèvement à la source me fera verser d’avance la flat taxe sur des revenus perçus en fin d’année et faisant l’objet par ailleurs du PFU par la banque (un comble !).

On me remboursera le trop perçu en septembre de l’année suivante !

Je vais payer environ 35% de plus.

Alors que les revenus financiers devaient être exclus logiquement du système.

Merci pour tes témoignages identiques.

Bonjour Noel;

Si vous respectez les conditions, vous pouvez baisser ce taux depuis votre espace « impôt.gouv » en ligne. Il me semble que ça a été mis en place récemment.

Cordialement.

Bonjour,

J’ai été employé dans un Dom pendant 3 années. Mes revenus ont de ce fait été majorés et j’en me suis vu attribuer une prime à mon retour.

Maintenant que je suis revenu en métropole, mon salaire a baissé.

Le calcul de mon impôt sur le revenu de 2017 m’annonce un taux de prélèvement de 10%, ce qui aura un impact conséquent sur ma famille, mon épouse étant sans emploi.

Comment puis je faire baisser ce satané taux de prélèvement afin qu’il soit en adéquation avec mes revenus actuels.

Merci

Bonjour,

Je suis bien d’accord avec vous, c’est ce que je dénonce sur la plupart de mes articles sur l’année blanche. Effectivement si vous prenez le PFU en 2018, à mon sens le taux du prélèvement à la source

ne tiendra alors pas compte de la fiscalité engendrée par ces PV (taux à la source de 2020 donc…).

Cordialement.

Bonjour,

Je vous remercie de votre réponse.Mais je trouve que l’état se sert d’avance sur des revenus fictifs pour avoir de l’avance de trésorerie.

Pas très honnête comme procédé.

De plus les plus values peuvent subir la taxe mis en place de 30% donc en dehors du calcul des impôts.

Je vous souhaites une très bonne journée

Bonjour Yves,

Les revenus exceptionnels concernent les revenus de 2018. Une plus-value en 2017 suppose que vous avez payé de l’impôt et des prélèvements sociaux sur cette plus-value. Il se trouve que le

prélèvement à la source pris en 2019 dépend des revenus de 2017. Il est donc tout à fait normal qu’il prenne en compte la fiscalité engendrée par cette PV.

Comme expliqué dans l’article, si vous jugez que cette PV ne sera pas reconduite en 2018 (attention, si PV en 2018 elle subira l’impôt au titre des revenus exceptionnels au taux moyen –> voir

article numéro 8 sur l’année blanche), alors vous pourrez demander à baisser le taux si et seulement si c’est une baisse de 10% et de 200 €. A défaut ou en cas d’erreur, vous risquez alors une

majoration.

Cordialement.

Bonjour,

J’ai vendu des actions en 2017 avec des plus values.

Le calcul de mon prélèvement à la source retient pour le calcul (et de façon très compliqué) une partie de ces revenus.J’ai eu une conversation par internet avec les impôts qui m’indique qu’une

partie de ces plus values doivent être pris dans le calcul. Impossible de leur faire comprendre (ou ne veulent-ils pas) que ce sont des revenus exceptionnels. J’ai pourtant lu

que ce genre de revenus ne doit pas être pris en compte pour le prélèvement à la source puisque ce sont des revenus exceptionnels.

De ce fait,nous nous retrouvons avec 467 euros pas mois à payer au lieu de 264 euros qui correspond au montant du prélèvement à la source uniquement sur le montant de nos retraites

Puis-je changer moi-même le montant du prélèvement à la source? En sachant également que le fait que ns revendions des actions en 2018 est très hypothétique.

Merci de votre réponse.

Bonjour,

A ma connaissance, il n’ y a pas encore de pétition. Je vais réfléchir à en lancer une par le biais du site. Le fait de partager les articles où j’explique cela permet déjà d’avertir un grand nombre

de personnes ce qui peut amener à faire bouger les choses.

Cordialement.

Bonjour,

Je suis exactement dans cette situation, où je devrais m’acquitter de environ 4-5000€ d’impôts mais profite des niches fiscales décidé par le gouvernement pour réduire cet impôt à 3-400€/an.

Je sais , ce n’est pas terrible comme raisonnement mais ce n’est pas moi qui oblige les gens à se torturer l’esprit pour bénéficier au max de ces avantages (pour info, j’ai aussi pris des risques

pour financer des PME qui m’ont coûté bien plus que l’avantage fiscal).

Je voulais savoir, si l’état nous reconnais et si il y avais une pétition ou autre pour nous faire entendre ?

Je trouve inadmissible que des particuliers (entre 2 eaux) se voient encore flinguer fiscalement !

Merci pour la réponse

Bonjour,

@Eric (question du 3 juin).

Je me permets de vous donner une précision de Yann, fidèle lecteur du site et ancien cadre de la DGIP. Ce Monsieur a toujours des commentaires très précieux, technique et précis pour mes lecteurs. Il

a pris le temps de m’envoyer la réponse ci-dessous à votre question par mail, je vous la fais suivre :

« Votre réponse du 3 juin à la question d’Eric me conduit à préciser que, à mon sens, si un contribuable n’a pas de revenus de salaires, pensions ou revenus de remplacement (pour perte d’emploi par

ex) pendant une partie de l’année 2019, le PAS sera égal à 0 pendant cette période : c’est la logique de contemporanéité instituée par la réforme. Il s’agira bien en effet de l’IR 2019 puisqu’il n’y

aura plus le décalage du système antérieur et il n’y aura rien à verser puisque l’assiette sera nulle. Le contribuable n‘aura rien à faire : pas de salaire, donc pas de prélèvement. Le PAS avec le

taux calculé en fonction des revenus 2017 reprendra dès que le contribuable percevra un revenu en 2019 et la régularisation se fera en septembre 2020 comme vous l’expliquez dans l’article.

La solution sera différente pour les revenus sans collecteur (revenus fonciers par ex, mais pas les pensions lesquelles suivent le régime des salaires) pour lesquels le contribuable verse directement

un acompte calculé à partir de ses revenus 2017. Je pense que dans ce cas, il faudra une démarche du contribuable pour ajuster ses acomptes à la diminution de ses revenus.

Bien cordialement,

«

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Pour l’instant on ne peut pas mais comme expliqué dans l’article, l’idée est que chacun puisse le faire en ligne à partir de 2019.

Cordialement.

Bonjour,

Je vous remercie d’avoir pris la peine de répondre, mais je ne suis pas sûr de vous suivre :

Tout d’abord, je ne suis pas convaincu que le cas où le taux neutre soit plus avantageux que le taux personnalisé soit si rare. Il suffit d’avoir perçu en 2017 un prime très importante, qui ne se

renouvelle pas en 2019, pour être dans ce cas. Je présume que de nombreux commerciaux sont susceptibles de rentrer dans ce schéma.

Mais comment peut-on « baisser le taux personnalisé » (votre hypothèse n°3) ? Il est calculé et transmis automatiquement à l’employeur via la DSN. Je n’ai pas vu sur le site impôts@gouv de possibilité

de le modifier. Suis-je en train de confondre taux neutre et taux personnalisé ?

A mon sens, ce n’est pas le taux que l’on peut baisser, ni le neutre ni le personnalisé, mais uniquement le complément payable directement à l’administration fiscale hors bulletin de paie. Suis-je

dans l’erreur ?

Merci.

Bonjour, veuillez pardonner ma question de néophyte, mais je voudrais savoir si je peux modifier rapidement (à la baisse) mon taux de prélèvement à la source. En effet, je verse en 2019 une pension alimentaire à mon ex-compagne (nous n’étions ni mariés, ni pacsés) pour notre enfant commun. Je lui ai versé 200€/mois en mai-juin-juillet 2019, puis 450€/mois sur décision de justice depuis août 2019. Mon taux actuel de prélèvement est de 15,6%, je suis prélevé de 646€/mois pour un salaire net mensuel d’environ 3900€. Que puis-je faire sans attendre le remboursement de septembre 2020 ????

En vous remerciant par avance.

Ludo

Bonjour Pascal,

Effectivement, j’imagine que sur une forte baisse de revenus avec un foyer fiscal ayant « peu de parts » (pas d’enfant par exemple ou alors vraiment énorme chute de revenu si enfants), on peut arriver

dans des situations où le taux neutre devient meilleur que le taux classique. Ce sera très rare mais effectivement possible.

Côté supplément à payer entre neutre/individualisé, ça concerne des gens dans une situation inverse : contribuables qui ont un taux individualisé très fort car revenus fonciers ou annexes importants

et qui font le choix du neutre pour cacher ces revenus à leur employeur. Ils doivent alors verser le complément (qui correspond souvent à la fiscalité engendré par les revenus hors salaires) au fisc

par virement.

Si vos seuls revenus sont les salaires et qu’on a une chute de revenus, à mon sens 3 possibilités :

– vous ne faites rien : le taux personnalisé dépend de 2017 et sera donc « trop » élevé. Vous avancerez beaucoup et serez régularisé via restitution au moment de la déclaration d’impôt N+1.

– vous passez au taux neutre : le prélèvement baisse mais va devenir « normal » par rapport à votre revenu si vous n’avez que le salaire. Il n’y aura pas de complément à engager.

– vous restez au taux personnalisé mais vous faites le choix de le baisser. Là vous prenez le pli de réduire vous même la fiscalité et il faudra faire attention à bien le calculer pour éviter d’avoir

un trop gros écart et ne pas subir de majoration.

Cordialement.

Bonjour,

Dans le cas de baisse importante des revenus salariaux entre 2017 (année de calcul du taux) et 2019, sauf erreur de ma part, l’impôt prélevé sur le bulletin de paie issu du taux individualisé sera

supérieur à celui issu du taux neutre. Sur le site impots@gouv, il est précisé que le contribuable a l’obligation de payer mensuellement le complément directement à l’administration fiscale entre le

taux individualisé et le taux neutre si ce dernier est choisi. Pourtant, le montant de ce complément calculé et proposé lors du choix du taux neutre semble modifiable à loisir à la hausse ou à la

baisse. Peut-on en conclure que ce complément est de la responsabilité du contribuable, qui ne subirait pas de majoration si au final, l’impôt global payé correspond à l’impôt dû ? Sinon, à quoi

pourrait bien servir cette possibilité de diminuer le complément ?

Du reste, sur quelle bases l’administration pourrait appliquer une majoration alors que l’impôt dû est effectivement payé dans les délais ?

Merci.

Pas content , car quand je divise mon impôt dû par mes revenus je trouve 3% alors que mon taux calculé par l’IR est à 6 %. Car j’ai quelques déductions et des déficits sur un petit 2 pièces loué.

C’est encore aux veaux de con – tribuables d’avancer de l’argent. ça aurait été beaucoup plus juste de prendre la valeur de l’ir divisée par les revenus pour calculer le taux.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Oui tout à fait. Je le mentionne à la fin de l’article après l’exemple et je l’explique en détail ici :

https://www.corrigetonimpot.fr/impot-annee-blanche-credit-reduction-don-2018-transition/

Cordialement.

Pour ceux qui ont des crédits d’impôts et un taux non nul, vous expliquez qu’il faudra attendre septembre 2020 pour la régularisation de 2019.

Mais vous oubliez qu’il y aura en septembre 2019 la régularisation de 2018 (année blanche) ou les RICI ne seront pas perdus.

@titi : j’ai reprécisé les exemples en ajoutant ce point pour que ce soit parfaitement clair. Le taux 2019 est régularisé en septembre 2020 mais grâce à la restitution des RICI 2018, on se rend

compte qu’on va avancer de la trésorerie à l’Etat sur un « seulement ».

Cordialement.

Bonjour,

Dans une telle situation, vous respectez parfaitement la seule condition qui permet d’avoir un taux à 0% (taux qui prend en compte les avantages fiscaux). Il restera à 0.

Cordialement.

Bonjour,

Merci pour ces précisions.

Dans mon cas, mon impôt est à 0 € depuis plusieurs années (donc sur les 2 dernières années) et mon RFR par part est inférieur à 25 K€ (avec 3 enfants, c’est plus facile…).

Si je comprends bien, je devrais rester avec un taux de prélèvement à 0 % sur 2019.

J’en profite pour vous remercier pour votre site qui apporte de nombreuses réponses très claires 😉

Cordialement

Anthony

Pour être plus précis, si votre impôt est à 0€ et que le RFR respecte la conditions (inférieur à 25k par part), le logiciel du fisc met un taux de prélèvement à 0%. Pour autant, le texte précise

qu’il faut aussi que l’impôt des 2 dernières années soit nul.

Je pense donc que le fisc n’a pas pu vérifier cette condition en ligne et qu’il le fera après.

Cordialement.

Bonjour Anthony,

J’observe également cet aspect sur plusieurs témoignages. Le taux est à 0% si les réductions ramènent l’impôt à 0 € dans certains cas et dans d’autres non. Et ceux, sans corrélation avec la fiscalité

des 2 dernières années. Pourtant, le texte précise bien que le taux est de 0% si et seulement si l’impôt des 2 dernières années est aussi à 0€.

J’espère que le fisc passera à côté de cette anomalie et laissera votre taux à 0€. Je ne serais pas surpris que des régularisations apparaissent en septembre.

Cordialement.

Bonjour,

Après avoir effectué ma déclaration d’impôt sur les revenus 2017, le taux de prélèvement à la source pour 2019 a été affiché à … 0%.

J’ai environ 3.500 € d’impôts gommés grâce à des crédits d’impôts Censi Bouvard. Donc, à priori, le taux de prélèvement à la source tient bien compte des crédits d’impôts dans mon cas.

Cordialement

Bonjour,

Je suis fonctionnaire territoriale dans une grosse collectivité et actuellement en arrêt maladie suite à une importante opération. A l’issue de mon arrêt (prévu en octobre 2018) j’envisage de me

mettre en disponibilité pour au moins 6 mois, le temps de trouver un poste plus adapté dans une petite commune. Je n’aurai donc pas de revenus pendant plusieurs mois en 2019. Est-ce que je serai par

conséquent exonérée d’IR pendant cette période ou faudra-t-il que je paie directement le trésor public, mais dans ce cas là sur quelle base?

Cordialement

Bonjour,

J’ai bien peur d’avoir listé toutes les conditions pour diminuer le taux dans l’article. Le Pinel ne change rien car c’est une réduction d’impôt et le fisc n’en tient pas compte dans le taux. Il vous

faut répondre à la condition de baisse du revenu pour pouvoir diminuer le prélèvement.

Cordialement.

Bonjour, je suis indépendant , et j’aurai un acompte important à compter de janvier 2019. J’ai l’opportunité d’investir en pinel avec une livraison 2018. Est il possible de revoir le montant de

l’acompte pour éviter d’attendre d’octobre 2019 pour obtenir un remboursement?

Bonjour Eric,

Très bonne question… je ne sais pas si le fisc va imposer aux contribuables de lui verser directement l’impôt à la source (comme pour les revenus issus du foncier, des pensions etc….) par

virement ou s’il y aura une période de tolérance durant la période de carence.

Dès que j’ai la précision, je l’ajouterai à l’article.

Cordialement.

En 2019, un salarié perd son emploi et ne touche rien de pôle emploi pendant plusieurs mois (suite à démission ou suite à délai de carence après licenciement ou fin de CDD).

Dans la période où le contribuable n’a plus plus de revenus versés par personne, comment se passe le prélèvement à la source ?

Exemple: M. est prélevé à la source en janvier et février 2019 sur la base du taux calculé en 2018. En mars 2019, il quitte l’entreprise (démission, licenciement, fin de CDD…) et ne peut prétendre

à aucune indemnisation de pôle emploi avant plusieurs mois. Quel organisme va continuer à prélever l’impôt à la source?

Quelles démarches devra faire le salarié qui a perdu son emploi pour rester en règle avec l’administration fiscale?

Cordialement.

Bonjour Nicolas,

Effectivement, le fait d’avoir des frais réels en 2018 ne changera pas l’impôt mais aura plusieurs bienfaits dont la baisse du taux à la source. Je l’ai détaillé ici :

https://www.corrigetonimpot.fr/impot-frais-reels-annee-blanche-2018-prelevement-source/

Après de là à le gonfler en espérant qu’il n’y aura pas de contrôles… j’ai envie de dire que c’est une bonne idée mais je ne peux bien sur pas cautionner ça! Si le seul impact était sur le taux à

la source, ça pourrait être discuté mais les autres impacts que je mentionne dans l’article font que je ne serais pas surpris qu’il y’est des contrôles.

Cordialement.

Peut on gonfler sa déclaration de frais réels artificiellement sur la prochaine déclaration ? Des contrôles seront ils effectués étant considérée comme une année blanche ? Cela permettrait de

diminuer son taux a la source non?