En France, le fait d’employer une personne pour la faire travailler à son domicile permet d’avoir une baisse de l’impôt. Le dispositif est connu, mais mérite d’être étudié de près. Est-ce une réduction ou un crédit d’impôt ? Comment déclarer ? Existe-t-il des plafonds ? Peut-on avoir une baisse de l’impôt si on paie l’aide à domicile qui intervient chez nos parents ou si on a des aides d’organismes sociaux ? Quels sont les métiers concernés ? Quand a lieu la restitution avec le taux à la source, etc. On fait le tour de tout ce qu’il faut savoir concernant l’exonération d’impôt sur l’emploi à domicile.

Sommaire

- Emploi à domicile : crédit d’impôt ou réduction d’impôt en 2024 ?

- Emploi à domicile : quelle case remplir sur la déclaration d’impôt 2024 ?

- Quels métiers rentrent dans le cadre de l’exonération d’impôt pour emploi à domicile ?

- Attention : l’exonération fiscale pour emploi à domicile porte uniquement sur les sommes que vous payez.

- Quels sont les plafonds d’exonération ? Puis-je déclarer autant que je veux pour un emploi à domicile ?

- Peut-on déclarer l’emploi à domicile qu’on paie pour ses parents ? Quels sont les règles ?

- Le prélèvement à la source de l’impôt modifie la date de versement de la réduction pour emploi à domicile.

- Crédit d’impôt pour emploi à domicile : les changements en 2024.

Emploi à domicile : crédit d’impôt ou réduction d’impôt en 2024 ?

L’avantage fiscal lorsqu’on emploi une personne chez soi est de 50%. Autrement dit, si vous payez 200 € pour une femme de ménage à domicile (par exemple), vous aurez 100 € d’impôts en moins. La question est de savoir si c’est une réduction d’impôt ou un crédit d’impôt. La différence est énorme, la réduction n’est pas remboursée si vous ne payez pas d’impôt. Par exemple, une personne non imposable ne récupérera pas les 100 € d’impôts en moins. À l’inverse, le crédit d’impôt est toujours remboursé. Si vous n’êtes pas imposable, les impôts vous feront un chèque !

Depuis 2 ans, c’est un crédit d’impôt systématique de 50% pour ce qui concerne l’emploi d’un salarié à domicile. Notez qu’avant, les inactifs/retraités avaient une réduction d’impôt et les salariés un crédit d’impôt. Une situation problématique puisque bon nombre de retraités non imposables emploient des personnes à domicile et ne pouvaient alors pas voir la couleur de l’avantage fiscal. Maintenant, le crédit d’impôt généralisé permettra de ne jamais perdre l’avantage de 50%.

Exemple :

Mr Corrigetonimpôt a employé un jardinier en 2023 et a payé 500 €. Lors de sa déclaration 2024 sur les revenus 2023, il aura un crédit d’impôt de 50% soit 250 €. S’il paie de l’impôt, ces 250 € s’enlèveront de l’impôt. Sinon, le fisc lui fera un chèque.

Emploi à domicile : quelle case remplir sur la déclaration d’impôt 2024 ?

Comme d’habitude avec les impôts, il faut être attentif à remplir la case vous-même, sans quoi vous n’aurez pas votre crédit d’impôt. Avant, il fallait remplir la case 7DB (crédit d’impôt de 50% pour les actifs) et 7DF (réduction d’impôt de 50% pour les retraités). Du fait du changement en crédit d’impôt, seule la case 7DB figure sur votre déclaration. Il faut bien indiquer la totalité de la somme versée, les impôts calculeront les 50%.

Exemple :

Mr Corrigetonimpôt a employé un jardinier en 2023 et a payé 500 €. Il indiquera 500 en case 7DB sur la déclaration 2024.

Notez que sur la déclaration en ligne, il faut cocher la case « réductions et crédits d’impôts » à l’étape 3 pour avoir accès à la case 7DB. Vous trouverez ci-dessous la démarche à suivre en vidéo.

Attention, exceptionnellement cette année, la case 7DB pour réduction d’impôt « emploi à domicile » ne figure pas sur la déclaration papier 2042RICI. Elle a été déplacée sur le formulaire de base 2042.

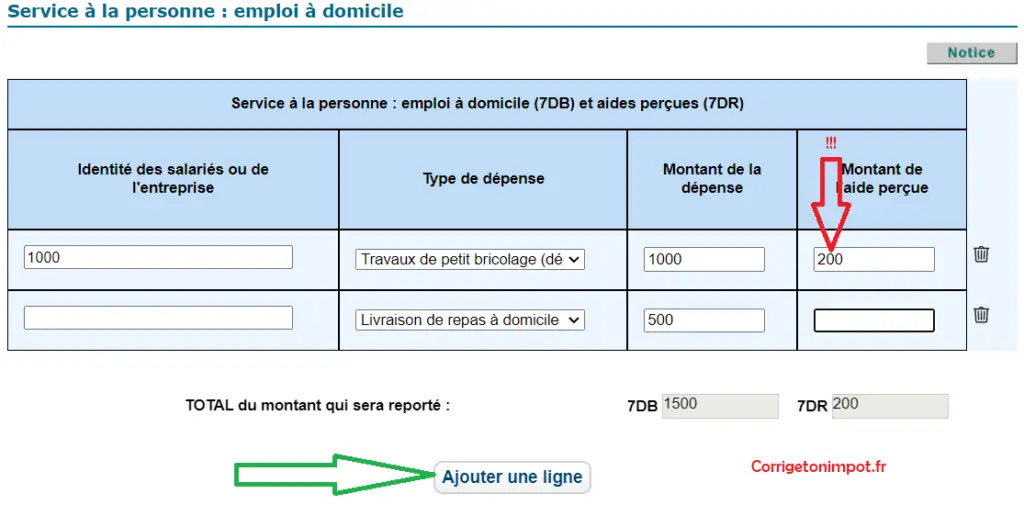

Sachez aussi que depuis la déclaration d’impôt 2024, le fisc exige qu’on remplisse un second formulaire qui liste l’ensemble des métiers. En plus de remplir le montant dépensé, il faut préciser si c’était pour des travaux de bricolage, de jardinage, une intervention pour un ordinateur etc… Je vous conseille vivement de lire cet article connexe pour voir les nouveautés de la déclaration après lecture de celui-ci : emploi à domicile : nouvelles cases sur la déclaration d’impôt 2024 pour détailler les métiers.

Quels métiers rentrent dans le cadre de l’exonération d’impôt pour emploi à domicile ?

Le bulletin officiel précise que les prestations concernées sont celles définies à l’article D7231-1 du code du travail. On retrouve beaucoup d’emplois :

– Jardinage ;

– Ménage, entretien de la maison ;

– Repassage ;

– Petits bricolages ;

– Préparation à domicile ou livraison de repas ;

– Livraison de courses à domicile ;

– Soutien scolaire à domicile ;

– Accompagnement de personnes âgées ou handicapées à l’extérieur (sous conditions) ;

– Garde-malade (sans soins) ;

– Gardiennage ;

– Dépannage informatique ;

– Aide administrative à domicile.

Notons que les personnes dépendantes peuvent ajouter à cette liste les soins et promenades d’animaux, les soins esthétiques à domicile et la conduite du véhicule

personnel.

Attention : l’exonération fiscale pour emploi à domicile porte uniquement sur les sommes que vous payez.

C’est une règle importante que je vous invite à suivre pour éviter le redressement fiscal. Les dépenses à retenir que vous déclarez en case 7DB et qui ouvrent droit

au crédit d’impôt sont uniquement celles que vous payez de votre poche. Si vous bénéficiez d’une aide de la part de la CAF (PAJE, APA…), de votre employeur ou n’importe quelle subvention pour

financer l’emploi à domicile, il faudra enlever cette aide du calcul du montant déclaré. Une erreur fréquente à ne pas commettre, illustrons cela en exemple.

Exemple :

Mr Corrigetonimpôt a une aide à domicile en 2023. Il a payé 3 000 € sur l’année. Cela étant, il a bénéficié d’allocation pour l’épauler dans l’emploi de cette aide à domicile : il a reçu 1 000 € d’aides sociales.

Lors de la déclaration 2024 sur les revenus 2023, Mr devra déclarer 2 000 € versés pour emploi à domicile en case 7DB et surtout pas 3 000 €. Il a payé de sa poche 2 000 € seulement et a donc droit à un crédit d’impôt de 1 000 €.

Le raisonnement est le même si votre employeur finance une partie de vos charges pour emploi à domicile. Il vous transmettra souvent un justificatif en fin d’année indiquant le montant qu’il a payé afin que vous puissiez l’enlever avant de déclarer la somme en case 7DB. Soyez attentif à cette notion et ne vous contentez pas de tenir compte uniquement du justificatif des sommes versées. Il existe aussi la case 7DR qui permet de retirer les sommes reçues par une aide. Dans notre exemple, Mr aurait aussi pu mettre 3000 en case 7DB et indiquer qu’il a reçu 1 000 € d’aide en case 7DR. Le résultat est alors le même, le fisc retient 3000-1000 soit 2 000 €.

Pour aller plus loin, les règles diffèrent selon la façon dont vous employez l’intervenant à domicile. Si vous prenez un salarié directement, vous aurez un crédit d’impôt calculé sur les salaires nets versés, les cotisations sociales et patronales et les frais de gestion facturés. Si vous passez par une association ou un organisme déclaré, la base de l’avantage fiscal comprend les sommes facturées par ce prestataire au titre de sa prestation de service.

Quels sont les plafonds d’exonération ? Puis-je déclarer autant que je veux pour un emploi à domicile ?

Amateur de simplicité, passez votre chemin. Le fisc a prévu plusieurs règles pour plafonner l’avantage fiscal. Il existe un plafond cumulé et un plafond par métier.

Nous allons parler ici du plafond pour le montant déclaré aux impôts.

Premier point, le fisc estime que la limite est de 12 000 € déclarés pour emploi à domicile (donc maximum 6 000 € d’impôts en moins) par an. Ce plafond est majoré

de 1500 € par enfant à charge ou membre du foyer fiscal âgé de plus de 65 ans. Malgré les majorations, le plafond final ne doit pas dépasser 15 000 € (soit 7 500 € d’impôt en moins

maximum).

Exemple :

Mr Corrigetonimpôt a 50 ans et un enfant à charge. Son plafond pour le crédit d’impôt emploi à domicile est donc de 12 000 + 1 500 soit 13 500 €.

Si Mr Corrigetonimpôt verse 15 000 € dans l’année à une femme de ménage, seulement 13 500 € seront retenus. Le crédit d’impôt sera de 13 500*50% = 6 750 €

d’impôt en moins.

Pour être complet, sachez que la première année où vous déclarez un emploi à domicile, le plafond de 12 000 € passe à 15 000 € et le plafond maximum qui était de 15

000 € est porté à 18 000 €. Sous certaines conditions, les personnes invalides peuvent aller jusqu’à 20 000 €.

Exemple :

Mr Corrigetonimpôt est marié avec 3 enfants.

1) La première année où il déclare un emploi à domicile : son plafond est de 15 000 + 1500 * 3 = 19 500 €. Il est plafonné à 18 000 € et va donc retenir un

maximum de 18 000 € déclarés.

2) Les années suivantes, son plafond est de 12 000 + 1500 * 3 = 16 500 €. Il est plafonné à 15 000 € et va donc retenir un maximum de 15 000 €

déclarés.

La règle ne s’arrête pas là, le fisc a aussi prévu des plafonds de dépenses maximum selon la prestation à domicile que vous demandez :

– Pour les travaux de petits bricolages, vous pouvez déclarer 500 € maximum par an pour un crédit d’impôt de 250 €.

– Pour les dépenses relatives à l’internet à domicile ou l’assistance informatique, c’est maximum 3 000 € déclarés par an.

– Pour les travaux de jardinage, c’est un plafond de 5 000 € déclarés.

Ces trois plafonds s’entendent par foyer fiscal.

Exemple :

Mr Corrigetonimpôt, célibataire, a payé 6 000 € de frais de jardinage et 10 000 € de femme de ménage en 2023.

Premier plafond : les travaux de jardins sont plafonnés à 5 000 €. Mr déclare seulement 5 000 au lieu de 6 000.

Second plafond : Mr peut déclarer 12 000 € maximum. Le jardinage retenu + femme de ménage correspond à 10 000 + 5000 = 15 000 €. Mr devra déclarer 12 000 € au lieu de 15 000 €.

Au final, le crédit d’impôt de Mr sera de 6 000 € malgré le fait qu’il ait payé 16 000 € pour emploi à domicile.

Si vous déclarez trop dans la case, sachez que le fisc calcul automatiquement ces plafonds. Comme je l’ai mis plus haut, on a maintenant de nouvelles cases sur la déclaration d’impôt nécessitant de détailler le métier; cela sert justement à identifier les plafonds.

Peut-on déclarer l’emploi à domicile qu’on paie pour ses parents ? Quels sont les règles ?

Une situation récurrente : une personne âgée a besoin d’assistance à domicile et n’ayant pas les ressources, ce sont ses enfants qui paient pour elle. Ici le fisc a gardé la règle qui semble la plus logique :

– Le parent doit déclarer seulement les dépenses qu’il supporte réellement en enlevant les aides dont il a bénéficié ;

– L’enfant peut déclarer les dépenses qu’il a supportées pour emploi à domicile même si c’était pour une intervention chez ses parents.

Le bulletin officiel des finances publiques figure ci-dessous et est très clair : « Les dépenses à prendre en compte par le ou les descendants sont strictement limitées à celles qu’ils supportent effectivement, à l’exclusion par conséquent des frais pris en charge à travers l’aide publique versée à l’ascendant, ou par ce dernier directement. »

Il est donc tout à fait possible de remplir la case « employé à domicile » et d’avoir le crédit d’impôt si vous avez payé des dépenses pour vos parents.

Le prélèvement à la source de l’impôt modifie la date de versement de la réduction pour emploi à domicile.

Le prélèvement à la source de l’impôt n’a pas changé les règles, mais a modifié la date de restitution du crédit d’impôt. En effet, si vous avez un emploi à domicile, sachez que l’avantage fiscal n’est pas inclus dans votre taux prélevé à la source. Le fisc vous le rend par ailleurs de manière indépendante.

Exemple

Mr a 1 200 € d’impôts et un crédit d’impôt de 800 € pour emploi à domicile. Son impôt final est donc de 400 €. Le taux à la source sera calculé d’après une base de 1 200 et non pas d’après une base de 400. Mr paiera environ 100 € d’impôt par mois et son crédit d’impôt lui sera rendu en parallèle.

Concrètement, le fisc se base sur votre dernière déclaration d’impôt afin de vous verser un acompte le 15 janvier. Ensuite, il verse le solde de l’avantage fiscal durant l’été quand il traite la nouvelle déclaration d’impôt.

Exemple

Mr Corrigetonimpot a eu 1 000 € de crédit d’impôt pour emploi à domicile sur la déclaration d’impôt 2023 des revenus 2022. Le fisc va lui verser un acompte de 60% soit 600 € le 15 janvier 2024 pour la réduction au titre des revenus 2023. Mr fait sa déclaration d’impôt des revenus 2023 en mai 2024 et il se trouve que le crédit d’impôt pour emploi à domicile est de 800 € cette année. Le fisc régularisera la situation en été en versant les 200 € manquants.

J’ai détaillé ce schéma qui concerne plusieurs niches fiscales ici : acompte de 60% en janvier 2024.

Crédit d’impôt pour emploi à domicile : les changements en 2024.

Le versement de l’acompte en janvier et la régularisation qui suit reste problématique dans beaucoup de situations. En effet, les dépenses peuvent varier d’une année à l’autre et beaucoup de contribuables doivent finalement rembourser le fisc de l’acompte ou attendre l’été pour percevoir un gros montant.

De fait, le gouvernement a lancé un premier test l’an passé pour le crédit d’impôt pour emploi à domicile. Certains contribuables peuvent inclure l’avantage fiscal dans leur taux pris à la source. Cette mesure exceptionnelle a commencé l’an passé et se généralise. Pour ceux concernés, le crédit d’impôt emploi à domicile est versé immédiatement.

Texte en vigueur : BOI-IR-RICI-150-20-20170920

Vouêtes vraiment bien informé et très intelligent. Vous avez écrit quelque chose que les gens puissent comprendre et faire l’objet fascinant pour tout le monde. Je suis sauver ce pour une utilisation future.

Bonjour je suis une personne handicapée j’ai employé un auxiliaire de vie en 2016, il est déclaré et je paie l’URSSAF. Nous nous sommes mariés en 2017, nous sommes toujours ensemble aujourd’hui et c’est toujours mon auxiliaire de vie. Or le trésor public me réclame un trop perçu en crédit pour les années 2022 et 2023 car je n’ai pas le droit de déclarer mon mari comme aidant. Mais il l’est depuis 2016 et on ne m’a jaytien réclamer jusque là. Quels sont mes recours.

Merci

Bonjour une indivision peut elle utiliser le Cesu ?

Bonjour,

VOus parlez d’un couple non marié non pacsé ?

J’ai eu recours à un coach sportif à domicile qui m’a délivré une attestation fiscale

Je comprends que l’article 199 sexdecies du CGI prévoit : « 1. Lorsqu’elles n’entrent pas en compte pour l’évaluation des revenus des différentes catégories, ouvrent droit à un crédit d’impôt sur le revenu les sommes versées par un contribuable domicilié en France au sens de pour : a) L’emploi d’un salarié qui rend des services définis aux articles et du code du travail »

Je crois comprendre que le fait d’avoir recours à un entraîneur sportif agréé est considéré comme un service à la personne au sens de l’article D7231-1 du code du travail (voir par exemple 49528 de M. Le Fur Marc Union pour un Mouvement Populaire – Côtes-d’Armor, https://questions.assemblee-nationale.fr/q13/13-49528QE.htm).

Est-ce bien toujours le cas et cette dépense est-elle toujours éligible ?

Bonjour,

je suis propriétaire d’une maison dans un lotissement en copropriété et je paie au syndic des frais d’entretien de jardinage tonte et coupe des haies au prorata de la surface m’appartenant par rapport à la totalité de la copropriété.Pensez vous que je puisse bénéficier de la réduction et crédit d’impôt ?

Merci d’avance

Malheureusement non !

Bonjour, ayant cotisé à l’urssaf pour une aide à domicile, ces sommes doivent elles rentrées en compte en plus du salaire versé ?

Merci

Bonjour

Peut on déclarer comme employé à domicile des grands parents qui gardent les petits enfants lorsque l’on ne trouve pas de nounou et ainsi les payer comme tel?

Je vous remercie2

Bonjour,

NOn, c’est impossible malheureusement et il n’auront pas d’agrément en tant qu’entreprise.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

J’ai une dépense de 17000€ de garde à domicile cette année, et je vais certainement avoir une dépense de 5000€ de jardinage sur la même année. Ma question est : Est-ce un plafond global de 12000€ ou est-ce que ce plafond de 12000€ de garde d’enfants peut être cumulé avec 5000€ de jardinage ?

Merci

Bonjour,

Mon épouse en GIR4 touche une aide de l’APAH de 4.00 € de l’heure pour une aide à domicile.

Le coût annuel de l’aide à domicile est de 2200 €, auquel je déduit les 700 € annuel d’aide de l’APAH.

Je déclare donc 1500 € aux impôts. Le crédit d’impôts sera donc de 750 €.

Si je prends pour exemple une personne qui n’a pas d’aide APAH. Elle va déclarer 2200 € et toucher 1100 € de crédit d’impôts. Une différence de 350 €. Ce qui revient à dire que l’aide de l’APAH ne correspond qu’a la moitié de ce qui est annoncé, c’est à dire au lieu de 4.00 € d’aide de l’heure (700 annuel), ce n’est que 2.00 € de l’heure (350 annuel) !!! Une misère !, (le coût horaire est de 21.00 € avec les charges).

CQFD

Merci

Cordialement

Bonjour

Merci pour cet article très instructif!

Question: peux-t on aussi bénéficier de ce crédit d’impôt emploi à domicile si les prestations sont effectuées en France mais par des entreprises étrangères (mais européennes). Cas des résidants français frontaliers avec le Luxembourg, la Belgique, l’Allemagne, l’Espagne etc?

Cordialement

Bonjour,

J’en doute mais je peux me tromper. De toute manière c’est simple, l’entreprise doit avoir un agrément pour vous procurer le crédit d’impôt. Il suffit d’interroger la compagnie en amont pour savoir s’ils ont ou pas cet agrément.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour : Un détail qui devrait intéresser tous les retraités de + de 70 ans c’est la somme maximum qu’il ne faut pas dépasser par mois pour bénéficier tu taux de cotisation minoré. En effet l’avantage qui en résulte par rapport au « tarif normal » est plafonné à 246€ en 2024. D’après mes calculs, il ne faut pas dépasser 600€ par mois (environ) pour conserver intégralement le « tarif » des + de 70ans. Le problème c’est que le plafond des 246€ est mensuel et non annuel. Il convient donc de « moduler » en conséquence pour faire une sorte d’optimisation fiscale. Au delà des 600€, on s’aperçoit que progressivement le taux grimpe au delà des 47.56%, lequel correspond au taux de cotisation minoré +70ans. En remerciant à l’avance, ceux ou celles qui me confirmeront la justesse de mes calculs. L’idéal serait d’avoir en ligne un simulateur permettant de trouver les bons seuls plus facilement qu’avec Excel.

Bonjour

Quelle est la conséquence de la déclaration dans la déclaration d impôts du montant d une facture de travaux réalisés dans le cadre d aide a la personne si l entreprise n a pas d agrement.

Cordialement

Bonjour,

En cas de contrôle fiscal, le crédit d’impôt sera annulé.

Cordialement.

Bonjour,

Si je paie une aide a domicile via une structure d aide à la personne (comme proxim services) pour mon parent en état de dépendance , la facture que je paie doit être libellée à mon nom et à mon adresse ou bien au nom et adresse du parent ?merci

Bonjour,

Je n’ai reçu mon avance crédit impôt de 60%?

Cordialement

Bonjour,

Peut-être est ce parce que vous êtes non imposable ? Il est versé uniquement si vous payez de l’impôt.

Merci pour cette article très détaillé. En revanche, j’aurai aimé trouver comment remplir la case 7DB dans le cas où une famille bénéficie de l’avance immédiate des urssaf.

Bonjour,

Je n’ai pas pu constater en réel. Il y’a deux options :

– soit rien n’est indiqué. Vous ne mettez alors rien en 7DB (du moins rien concernant l’emploi à domicile dont vous avez déjà eu le crédit d’impôt).

– soit le fisc reprend l’avance (à mon avis c’est le cas). Surement via une somme indiquée en case 8EA. Dans ce cas vous remplissez la 7DB comme expliqué dans l’article.

En réalité aucune des deux options que vous avez mentionnés. J’ai fini par trouver la réponse en recoupant diverses éléments. La famille bénéficie du crédit d’impot. Elle déclare quand même l’intégralité du montant total des prestations en case 7DB. Le fisc déduit les 50% et réintègre l’avance immédiate. Le pièce c’est que cette information n’est réellement disponible nulle part et que les familles vont penser qu’il ne faut pas mnetionner le montant en 7DB car ils ont déjà eu l’avance.

Merci pour le retour !

est-ce que le plafonds de 5000€pour travaux de jardinage peut etre majoré pour les plus de 65 ans? Si oui de combien

bonjour,

Je viens de découvrir récemment le crédit d’impôt pour aides a domiciles pour ma mère de 91 ans. On ne m’en avais jamais parlé!

J’ai donc bien modifié la déclaration pour les revenus 2022,mais quand est il pour les revenus antérieurs?

En ce qui concerne ma mère, elle a eu des intervenants à domicile en 2021 et 2020.Peut on faire des demandes rétroactives ou c’est perdu?

Si oui, que faire?

Merci pour votre réponse

Bien Cordialement

Bonjour,

Oui vous pouvez revenir 2 ans en arrière si vous le faites avant le 31 décembre. Vous pouvez utiliser le courrier de correction de mon guide et l’envoyer en ligne via la messagerie sécurisée : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Les CESU sont ils nominatifs?

Ma mère a des chèques CESU qu’elle n’utilise pas et souhaiterait me les donner pour m’aider à payer la garderie de mes enfants.

Est-ce possible?

Merci pour la clarté de votre article.

J’envisage de payer une femme de menage pour intervenir chez ma fille, majeure, qui a un logement indépendant. Elle n’a pas de revenus et des troubles majeurs qui l’empêche de gérer son appartement.

Si j’utilise le CESU, est ce que j’aurais droit au crédit d’impôt pour les heures faites chez ma fille ? Merci de votre avis. Cordialement

Bonjour,

Mon épouse est en GIR4 et touche environ 5,00€ de l’heure de l’APA pour 12 h par mois. Nous employons une aide ménagère à domicile et nous passons par le CESU pour la rémunérer. Je trouve anormal de devoir déduire le montant de l’APA des sommes dépensées (charges et salaires) lors de la déclaration annuelle pour le crédit d’impôt. En effet, l’APA devrait servir pour payer le reste à charge et donc être déduit de la somme restante après les 50% de crédit d’impôts. Exemple : j’ai payé 2000€ de charges et salaire pour l’année. Je touche 700€ de l’APA. Si je déduis 2000-700 = 1300 / 2 =650 € à ma charge, au lieu de 2000 / 2 = 1000 – 700 = 300€ à ma charge…. Ce qui revient à dire que l’aide de l’APA versée par le conseil général est diminuée de moitié !!

Merci de votre réponse.

Bonjour,

Oui malheureusement le crédit d’impôt est calculé sur le montant à charge après aides et non sur le montant payé.

Cordialement.

Bonjour. Je voulais vous le faire savoir, ma coiffeuse et ma pédicure ne souhaitent pas me faire une attestation fiscale. Je me suis renseignée autour de moi j’ai toujours la même réponse elles ne tiennent pas à le faire elles perdraient trop de temps à calculer ce qu’elles ont facturé dans l’année à chaque cliente qui leurs demanderait une attestation fiscale. Je pense qu’il n’y aura pas beaucoup de personnes qui vont le déclarer ou alors elles vont le déclarer sans savoir qu’il faut une attestation fiscale et en cas de contrôle elles seront pénalisées. Cordialement.

Bonjour. Pour chaque service à domicile déclaré dans le crédit d’impôt il me semble qu’il faut une attestation fiscale ? ce n’est pas précisé. Merci pour votre réponse

Bonjour,

Il ne faut pas la joindre mais le fisc peut la demander pendant 3 ans. NOrmalement, la facture de l’entreprise qui intervient mentionne qu’elle est agrée et fait foi.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Je bénéficie d’une aide à domicile pour 3000 € par an avec une aide du département (A.P.A) de 1000 € par an.

L’association prestataire agréée qui intervient chez moi me donne une attestation fiscale pour 2000 € et je reporte ces 2000 € (supportés par mes soins) dans la case 7DB, je fais ça depuis plusieurs années et je n’ai jamais utilisé la case 7DR, je pensais que cette dernière était utilisable exclusivement pour l’emploi direct car elle est en théorie « pré remplie » et comme ça n’a jamais été le cas, je n’en ai jamais tenu compte. Je paie une prestation « clé en main » et un coût horaire, je ne paie pas de charges salariales et patronales du moins pas directement sur mes factures. Je précise que l’aide du département est versée directement au prestataire et en aucun cas sur mon compte.

Est-ce que je suis en tort ? est-ce que je dois demander à mon prestataire une autre attestation fiscale qui fait figurer le coût total ainsi que le montant que touche l’association du département?

Bonjour,

Au final c’est tout bon puisque vous payez 2 000 de votre poche, il faut mettre 2 000 en case 7db et vous avez un crédit d’impôt de 1 000 €.

Bonjour,

Ma mère, agée de 84 ans, bénéficie de l’APA au montant minimum car les pensions de retraite de mes parents sont au-dessus des seuils. Ils emploient à leur domicile une personne qui vient chaque nuit. A ce titre, ils peuvent déduire jusqu’à un plafond de 20 000€ par an. Est-il possible que je paie cette personne et que je bénéficie d’un crédit d’impot pour emploi à domicile même si ma mère est l’employeur ? Si ce n’est pas le cas, puis je bénéficier d’une aide fiscale ?

Merci

BOnjour,

Vous n’aurez pas le crédit d’impôt mais une déduction. Vous avez un article complet sur les pensions déductibles dans la rubrique « impôt » qui explique cela.

Particulier, on me fait part d’une question:

une personne non imposable ne veut pas faire de Déclaration de revenus

l’intermédiaire pense (évidemment) qu’il doit la faire d’autant plus que cela lui permettra de toucher, de la part des Impôts, un remboursement correspondant au % des frais d’aide à domicile

Bonjour,

La déclaration est obligatoire pour un particulier. Outre le risque d’amende, la personne risque aussi de ne pas avoir son crédit d’impôt si elle a employé quelqu’un à domicile.

bonjour Alex, à mon avis, si payée en 2023, ce sera pour l’ attestation de l’année 2023, salutations

Bonjour

Ma maman veuve avec une pension faible doit payer cette année quelques euros d’impôts.

Je ne comprends pas.

Son crédit d’impôt versé en janvier et reporté sur sa déclaration en somme versée. impossible à lever !

Malgré la déduction cette année d’un emploi à domicile elle reste imposable …..

Elle était non imposable depuis 2010.

Merci

bonjour

Une facture de décembre 2022 ( d’un prestataire de ménage ) payées en janvier 2023, est ce qu’elle doit faire partie de l’attestation 2022 ou bien elle fera partie de l’attestation de 2023?

merci par avance.

Bonjour

Que se passe t il si j’ai employé quelqu’un en cesu pour plus de 500€, et que j’ai bénéficié grâce au cesu+ d’une exonération des cotisations, vais-je devoir rembourser ces cotisations?

Bonjour,

J’ai engagé un particulier pour des petits bricolages mais pour plus de 500€, j’ai le cesu plus et je n’avance pas les cotisations.

Comme j’ai dépassé les 500€, les impôts vont ils me demander de rembourser les cotisations?

Je suis perdue personne ne sait me donner de réponse… quand on parle de crédit d’impôts est ce que les cotisations sont prises en compte?

Cordialement

Bonjour j ai besoin de votre aide. Voici la situation mon fils handicapé âgé de 22 ans à 80% et plus trachéotomie à besoin d une aide de 24heures sur 24, 7 jours sur 7. Nous avons des auxiliaires de vie qui viennent le soir par une association rémunéré par la MDPH et mon mari et moi sommes devenus ses employés depuis 1 année maintenant. Mon fils reçoit la somme pour nous rémunérés par la mdph et mon mari s occupe de tout déclarer au cesu qui s occupent de nos fiches de paies voilà le contexte.

Nous avons voulu remplir notre feuille d’impôts et nous y voyons apparaître un crédit d impots . Nous ne comprennons pas cette somme que les impôts seraient susceptibles de nous rembourser. Es une somme du par rapport à la situation de notre fils ou cette somme sera t elle redevable à la mdph. Pouvez vous nous dire ce qu’il en est. Merci

Bonjour,

Doit-on déclarer le complément AEEH dans la case 7DR en tant qu’aide à la rémunération d’un tiers en soutien à domicile d’un enfant handicapé ? Si oui, dans quelle mesure ?

Cette aide n’est jamais listée dans les cas de figure dans les divers documents que j’ai pu parcourir et n’est pas pré remplie, pourtant une information à la connaissance de la CAF.

Par avance merci pour votre réponse.

Cordialement,

Bonjour,

Alors je ne connais pas cette aide mais le fonctionnement est celui décrit dans l’article. L’important est que le total « 7DB – 7DR » corresponde à ce que vous avez eu réellement à charge pour payer l’emploi à domicile. Imaginons que vous ayez payé 100 € pour l’aide à domicile et que l’aide reçue soit de 30 €. Le crédit d’impôt doit être calculé sur 70 €. Soit vous mettez uniquement 70 en case 7DB, soit vous mettez 100 en 7DB et 30 en 7DR.

Cordialement.

Bonjour,

j’ai eu recours à une entreprise d’électricité pour :

– déboucher le fourreau existants en vue de faire passer la fibre (le logement était déjà relié à l’ADSL mais le fournisseur internet n’arrivait pas à passer la fibre). La facture contient donc du déplacement et de la main d’oeuvre.

– faire installer des équipements (coffret VDI et switch) pour relier toute la maison à la fibre. Les câbles dans les pièces existaient déjà mais il a fallu « les relier entre eux » via le coffret et le switch pour se connecter à internet. La facture contient donc du matériel et de la main d’oeuvre.

Puis-je déclarer la totalité (dans la limite de 3000€) ou seulement la main d’oeuvre et déplacement ?

d’avance merci

Cordialement

Bonjour,

De mémoire il me semble que le déplacement ne rentre pas. Par contre il faut vérifier que l’entreprise qui est intervenue à l’agrément pour être éligible au crédit d’impôt et qu’elle vous délivre un reçu attestant la possibilité du crédit d’impôt.

Bonjour , je suis agrée service à la personne comment faire si je veux rembourse un de mes clients qui finalement ce désiste car il part à l’étranger sachant qu’il a bénéficié de l’avance immediate afin que sont plafond soit à nouveau créditer ?

Merci beaucoup

Bonjour,

Je ne connais pas le procédure. De votre côté vous vous faites rembourser donc tout va bien. A mon avis du sien il n’a rien à faire, il a eu l’avance mais il n’aura pas le crédit d’impôt et l’avance sera reprise par le fisc sur la prochaine déclaration.

Cordialement.

Bonjour

Je m’occupe de mon oncle ( 95 ans) il n’a pas de compte fiscal internet puis je en créer un pour lui en utilisant mon adresse mail ….pour qu’il puisse bénéficier de réductions d’impôts pour l’aide à domicile. Merci

Bonjour,

OUi tout à fait. Si ça ne marche pas, vous pouvez créer une adresse mail spécifique mais l’an passé c’était possible je l’ai fait moi même pour mes grands parents.

Bonjour,

Est-ce que les frais de déplacement des intervenants à domicile peuvent être intégrés dans le calcul pour bénéficier du crédit d’impôt ?

Merci d’avance pour votre aide.

Bonjour,

Non malheureusement ce n’est pas comptabilisé. Il serait mieux que ce soit inclus dans la facture pour la prestation.

je suis veuf depuis le 23 février 2022 ai-je droit à une ou une demi part supplémentaire..

Bonjour,

Je vous conseille cet article sur le sujet : https://www.corrigetonimpot.fr/part-fiscal-impot-veuf-veuve/

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

J’aimerait employer ma mère en Cesu pour garder mon enfant à domicile occasionnellement et assurer le ménage et repassage. Dans ce cas ai je droit au crédit d’impot vu que c’est un membre de ma famille?

Merci

Bonjour,

Si tout est fait dans les règles et qu’elle a l’agrément, je pense que le fisc n’y verra pas de problème particulier.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

bonjour,

je touche la MTP suite à un accident du travail , je paie 13000 euros par an pour une aide à domicile ai-je droit au crédit d’impôts? La contrôleuse des impots me dit que non ,que j’ai déjà une aide avec la MTP mais d’après ce que j’ai trouvé sur internet la MTP n’a pas a être déduite des dépenses. car contrairement à l’APA ou La PCH, elles n’est pas affectée et que leurs bénéficières peuvent l’utiliser comme ils le souhaitent. pourriez vous m’éclairer ? merci

Bonjour,

Désolé je ne connais pas la MTP. Le crédit d’impôt est censé s’appliquer sur les dépenses que vous devez payer de votre poche; il ne peux jamais s’appliquer sur une somme qui est donnée ou payée par un organisme. Maintenant, je ne sais pas si on doit déduire la MTP ou non de ce que vous payez désolé. Vous pouvez regarder si le texte joint à la fin le précise, c’est lui qui fait foi.

Cordialement.

Bonjour

depuis le 1 er janvier 2022, j’utilise le cesu plus ce qui me permet de payer les 50 % restants à ma charge, comment cela se passe sur la déclaration d’impôt de 2022 ?

je dois toujours utiliser la case 7db ?

J’ai cherché l’information sur le site du gouvernement mais cela n’est pas mentionné

Merci de votre réponse

Bien cordialement

Bonjour,

Désolé je ne connais pas le CESU +… mais en gros la case 7DB va vous restituer 50% du montant indiqué. Donc si vous avez eu tout votre crédit d’impôt il ne faut rien indiquer et si vous ne l’avez pas eu il faut indiqué la somme. Je mettrai à jour l’article si j’ai ce cas qui revient.

le CESU +

le dernier caractère « plus » est un service de l’URSSAF très très bien : ils s’occupe de TOUT : Etablissement de la feuille de paie , calcul des charges , calcul de l’avantage fiscal , déduction immédiate de l’avantage fiscal réduisant immédiatement le montant à payer , prélèvement bancaire de l’employeur (déduction faite des 50%) , versement bancaire du salaire net au salarié.

Comme tout est « immédiat » je pense qu’il n’y plus de case à remplir sur la déclaration !

Les impôts connaissent les sommes et avantages par échanges entre eux. Paiement en janvier des 60% d’avance et régularisation en aout et septembre.

OK Merci. Je conseillerai quand même de bien vérifier l’interaction de la case relative au crédit d’impôt et de la reprise des 60% pour vérifier que tout est ok sur la déclaration.

Bonjour je viens vers vous,afin d’y voir plus clair

J’emploie une aide au ménage depuis 3 ans et je n’avais pas de problème au niveau des impôts déduction 50% sur le montant payer à mon employée

Année 2020 salaire pour l’annee 1420€ crédit impôt 672+€ pour l’année

Année 2021 salaire 1571€pour l’année crédit impôts 246€ Pour l’année cpourquoi cette différence cela n’est plus 50% de réduction d’impôt

Je me suis renseigné auprès de mes impôts on m’a répondu ( nouvelles directives du gouvernement)

Peut-être pourriez-vous m’aider à y voir plus clair cordialement.

Bonjour,

Impossible pour moi de vous aider sans voir le détail de la déclaration. Mais je peux vous dire que le crédit d’impôt n’a pas changé depuis 3 ans, c’est toujours 50%.

Bonjour, mes parents bénéficiaires tous deux APA (+carte d’invalidité) emploient pour 20000 € par an d’aide à domicile donc sont au maximum du plafond de crédit d’impot possible 10 000 € (ils ne sont pas imposables) .

Je souhaiterais leur payer en 2023 une aide à leur domicile complémentaire pour les week ends mais je suis moi même presque au maximum du plafond de déduction de 12000 € (6000 € de déduction) pour mes propres dépenses à mon domicile .

Est-ce que je peux bénéficier d’une augmentation de plafond de déduction et si oui de combien ?

Merci d’avance

Bien cordialement

Bonjour,

Je n’ai pas eu le cas et je pense que de toute manière si vous leur payez l’aide à domicile cela n’ouvre pas droit au crédit d’impôt car ce n’est pas votre résidence principale. En revanche, peut-être pouvez vous transformer cette dépense en pension déductible. Je donne les conditions ici : https://www.corrigetonimpot.fr/pensions-alimentaire-deductibles-des-impots-enfant-parent-ex-conjoint/

Bonjour

Peut on cumuler l’APA et le crédit impôt avance immédiate ?

Cordialement

Marie

Bonjour. Votre article est très intéressant, mais que se passe-t-il quand il y a deux bénéficiaires de l’intervention ? L’entreprise de ménage à laquelle nous faisons appel refuse d’établir le contrat à nos deux noms (nous ne sommes pas mariés). Résultat, ils ne délivrent une attestation qu’à mon seul nom. Mon compagnon souhaite lui aussi bénéficier de la réduction d’impôts puisqu’il acquitte la moitié de la facture. Est-ce légal ? L’article D7233-4 du code du travail mentionne « nom de la personne ayant bénéficié du service » … mais si nous sommes deux ?

Merci de votre retour

Bonjour,

Difficile à dire, je doute que le fisc vienne redresser si vous faites moitié moitié et que vous gardez le justificatif. Une autre solution est que la personne indiquée sur la facture prenne tout le crédit d’impôt et reverse la moitié à l’autre.

Cordialement.

Salut Thibault,

Merci pour tes articles. Ca permet d’y voir plus clair 🙂

Pourrais tu développer (ou créer un nouvel article) avec le nouveau dispositif mis en place depuis juin 2022 qui consiste à ce que le fisc avance directement les frais lorsqu’on emploi une personne à domicile stp?

Merci d’avance

S

Bonjour,

Effectivement je l’ai mis dans ma liste des articles à faire, ce sera un des prochains qui sera sur la page d’accueil.

Cordialement.

Si je renonce a l’avance du crédit d’impot versé en janvier 2023, pourrai-je quand même bénéficier du crédit d’impot lors de la déclaration de mai 2023 ? Merci . Cordialement

Bonjour,

Oui bien sur tout à fait, vous aurez donc tout le versement dans l’été 2023.

Cordialement.

Bonjour, si on perçoit le RSA et qu’on a bénéficié d’un prêt familial pour des travaux donnant lieu à un crédit d’impôt (qu’on rembourse par la suite auprès de celui qui a effectué le prêt), est-ce qu’on doit signaler le montant du crédit d’impôt obtenu sur une déclaration trimestrielle de RSA ? Est-ce que ça risque de modifier à l’avenir le montant du RSA perçu ? Merci d’avance.

Bonjour

Pour les travaux de jardinage le montant de 5000 € n’est pas celui de la dépense réalisée mais celui du crédit d’impôt ; c’est à dire que la dépense maximum est de 10000 € . Le site impot.gouv.fr me semblant assez clair à ce sujet .

Bonjour, c’est une première expérience pour moi. Enceinte je souhaite solliciter les services d’une femme de ménage. Doit elle être déclarée ? Quel statut doit elle avoir ?

Je vous remercie d’avance

Bonjour,

Il faut interroger l’organisme que vous employez pour savoir s’ils sont éligible au crédit d’impôt.

Cordialement.

au changement de locataire,je dois tout refaire peintures electricite etc..avant de relouer. j ai 87ANS.. PUIS JE UTILISER LE CESU. MERCI

.

Bonjour ces crédits d impôts (emploi d un jardinier)sont ils valables pour une résidence secondaire ? J ai lu que oui dorénavant mais j aimerais avoir confirmation.

Merci

Bonjour,

Quelle est votre source? Le texte indique clairement que c’est pour la résidence principale.

Bonjour, mes parents ne paient pas d’impôts et ont besoin d’une femme de ménage, auraient-ils droit à une aide financière ?

Merci

Bonjour,

Oui tout à fait car le crédit d’impôt est remboursé même pour les personnes non imposables. Il faut juste solliciter une entreprise qui puisse être éligible au crédit d’impôt.

Bonjour,

Je suis sur le point de prendre une aide à domicile qui est en auto entreprise.

J’aurais donc des factures mensuel stipulant les heures de travail qu’elle à effectuer et donc le montant que je lui devrait chaque mois.

Ma question est dans se cas précis , pourrais je bénéficier d’un crédit d’impôt de 50% sur sa prestations malgré qu’elle soit en auto entreprise ?

D’avance merci pour votre réponse.

Cordialement.

BOnjour,

C’est possible si elle a l’agrément permettant d’avoir le droit à ce crédit d’impôt. Il faut lui demander si son entreprise a fait la demande d’agrément ce qui vous permettra d’avoir le crédit d’impôt.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour à vous

merci pour votre site que je trouve très clair et très bien fait.

Il me semble toutefois avoir (peut-être) décelé une petite incohérence ou subtilité :)?

Dans votre chapitre « Attention : l’exonération fiscale pour emploi à domicile porte uniquement sur les sommes que vous payez. » vous indiquez qu’il faut déduire les aides des montants déclarés et indiquer le résultat en case 7DB

Or, après avoir parcouru pas mal le net afin de trouver une réponse car je me suis bien pris la tête ce soir (…), la façon la plus logique de déduire les aides et de les indiquer semble être en fait en case 7DR

Ainsi, en case 7DB on déclare TOUS les montants éligibles pour les services d’aides à domicile

Et en case 7DR on met UNIQUEMENT les frais effectivement pris en charge par une tierce partie (pour ce qui me concerne, les X% pris en charge par mon employeur dans les CESU qui m’ont servi à payer ledit service à domicile).

J’ai par ailleurs pu vérifier que bilan du calcul de l’impôt qui est réalisé avant la signature de la déclaration est d’ailleurs bien cohérent dans le détail du crédit d’impôt : je suis bien « crédité » d’un montant (7DB – 7DR) * 50% en crédit d’impôt

Ceci étant dit, je ne vois pas ce qui empêche quiconque de faire comme vous dites, à savoir intégrer directement la différence entre les sommes versées pour l’emploi à domicile et les aides perçues directement en 7DB (et du coup mettre 7DR à 0…)…

Bref, si vous avez un avis éclairé, n’hésitez pas !

Bonjour,

Les deux solutions se valent, le résultat est exactement le même! Je crois que la case 7DR a été mise en avant pour la première fois cette année. Mais dans les faits que vous fassiez votre solution ou la mienne, c’est pareil!

Cordialement.

Bonsoir,

J’envisage une garde partagee de mon bébé avec cofamille. La garde se ferait à 100% chez la cofamille.

Dans cette configuration, pourais-je bénéficier d’un crédit d’impôt pour une garde d’enfant à domicile?

Merci d’avance pour votre réponse!

Bonjour,

NOn j’ai peur que ça ne passe pas; il faut vraiment que le professionnel intervienne dans votre résidence principale.

Bonjour je suis entrain de faire ma déclaration en ligne et o moment de cliquer sur crédit d’impôts ben je ne peux pas car c déjà pré cocher en gris donc que dois je faire????

Merci de votre réponse

BOnjour,

Cela veut dire que c’est déjà coché et que les cases vont apparaitre du coup.

Cela veut dire que je fais suivant et ensuite au 7DB je met la somme directement???

oui tout à fait.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

J’héberge ma maman lourdement handicapée (bénéficiaire APA) en attendant de faire des travaux dans sa maison. Les aides à domicile interviennent donc chez moi et non à son domicile. Les sommes importantes engagées peuvent-elles faire l’objet d’un crédit d’impôt ? De plus ma maman bénéficie d’une rente d’un assureur automobile suite à un accident de voiture. Cette rente est-elle considéré comme aide à déduire (au même titre qu’une aide de l’Etat, d’une collectivité ou d’un employeur) ?

Bonjour,

Sur un tel cas je vous conseillerais d’interroger le fisc pour vérifier l’éligibilité du crédit d’impôt afin de voir si la notion de résidence passe ou non.

Bonjour,

Comme l’année passée j’ai 2 organismes pour 2 emplois à domicile. CESU + UNIPRO

Seul le cesu est mentionné sur ma déclaration d’impôt en 7 DB avec le nom de la personne que j’emploi.

Pour UNIPRO, j’ai 100€ de plus avec 1 autre personne. J’ai modifié la somme en 7DB en ajoutant les 100€, mais je ne trouve pas le moyen pour rajouter le nom du 2ème organisme « UNIPRO ».

L’année dernière, j’avais trouvé comment faire, mais cette année NON.

Pouvez vous m’aider.

Cordialement

Bonjour,

Ce n’est pas grave vous pouvez laisser ainsi. Il faut garder les justificatifs si le fisc le demande mais l’important est d’avoir bien rempli la case 7DB.

Cordialement.

Bonsoir j emploie une aide à domicile en passant par une association celle ci vient de me dire que le crédit d impot qui devait être ensuite ne le sera qu à partir de septembre pourquoi ??? Merci

Bonjour,

Habituellement il faut attendre un an pour le crédit d’impôt. Par exemple on déclare en 2022 les emplois à domicile payés en 2021. Mais on a peu à peu une nouvelle mesure qui se met en place permettant de l’avoir immédiatement. C’est tout nouveau et ça se met en place donc c’est pour cet aspect surement qu’on vous demande d’attendre septembre.

Cordialement.

Bonjour.

J’ai fait fabriquer par un artisan une rampe fixe que j’ai posée moi-même.

Ai-je droit au crédit d’impot sur le montant de la fourniture ou bien faut-il que la prestation indique « fourniture et pose »?

Bonjour,

A mon sens ça ne passera pas pour le crédit d’impôt à domicile si l’artisan n’est pas venu faire la pose. Maintenant s’il a l’agrément et que sa facture ne précise pas le détail peut-être est-ce ok.

Cordialement.

bonjour. J’ai employé en 2021 un auto entrepreneur pour des petits travaux de bricolage pour lesquels il m’a établi une facture. Puis je déduire la somme au titre de l’emploi d’un travailleur à domicile, sachant que je n’ai que cette facture à disposition et non un bulletin de salaire ?

Merci pour votre réponse

Bonjour,

Il faut voir avec lui s’il a l’agrément sinon c’est impossible. J’ai peur que non car en général c’est indiqué sur la facture.

Cordialement.

Bonjour, ma maman est à 80% d’invalidité et emploie à son nom un cesu pour ses besoins.

En 2021 j’ai récupéré ma maman chez moi à cause d’alzheimer. Si je la rajoute sur mon foyer fiscal en rajoutant sa retraite sur ma déclaration , puis je indiquer aussi les dépenses cesu qu’elles a supportées ainsi que les aides qu’elles a perçues de l’apa comme elle le faisait sur sa déclaration l’année précédente ? ou est-ce que je dois dorénavant prendre à ma charge le cesu afin de l’intégrer à ma déclaration ?

merci

Bonjour,

S’il y’a eu le changement d’adresse et que sa résidence principale est chez vous, alors ça me semble ok pour le CESU.

Cordialement.

Bonjour Je souhaiterais savoir quel justificatif envoyer pour la case cocher 7DB et 7WI ?svp merci

Bonjour,

Aucun justificatif n’est à envoyer. Par contre, il faut les garder!

Cordialement.

Bonjour, j’emploi par l’intermédiaire d’une association une femme de ménage, mon mari étant handicapé, la structure qui doit appliquer la déduction fiscale depuis le 1 avril n’a pas l’air très informé sur le sujet , me parle de formation sur un nw logiciel, ce qui va prendre du temps… puis-je moi même directement ne payer que la moitié de la facture puisque la loi est applicable depuis le 1 avril ? car elle n’a aucune date d’application réelle de la mise en place chez eux! Merci de votre réponse qui aidera également d’autres utilisateurs…

Bonjour,

Au niveau fiscal, procéder ainsi n’est pas possible et vous avez en plus un risque que la structure se retourne contre vous. J’ai peur qu’il faille voir directement avec eux jusqu’à ce qu’ils soient rodés. Soit ils acceptent d’attendre d’être au point et que vous puissiez les payer à moitié; soit ils refusent et vous devrez avancer le crédit d’impôt.

Cordialement.

BONJOUR, je dois déclarer mon jardinier dans la case 7 DB, mais je ne sais pas la somme à déclarer, voilà :

salaires nets déclarés = 816.00 €

cotisations versées = 577.67 €

Total = 1393.67 €

Merci à vous

Bonjour,

Souvent le montant est prérempli ou vous avez un justificatif indiquant le montant. Sinon, il faut prendre réellement ce que vous avez payé de votre poche en 2021.

Cordialement.

Pour la 1ere fois je déclare une aide à domicile. J ai coché la case 7DQ Mais je n ai pas trouvé où indiquer le montantet l adresse du bénéficiaire (prestataire)

Merci de votre reponse

Bonjour Monsieur,

Mon compagnon et moi, déclarons chacun 1 enfant (1er enfant = 3 ans et 2e enfant = 5 ans sur l’année 2021). Elles sont nées en mai 2016 et 2018.

Nous passons par un organisme de gardes d’enfants à domicile toute l’année 2021 pour nos 2 filles. Nous avons aussi des frais de garderies, cantines et centres de loisirs.

Est-il judicieux de déclarer les 2 enfants sur la même déclaration d’impôt concernant les gardes d’enfants à domicile+ les frais de garderies, cantines et centres de loisirs?

Ou bien de diviser les frais en deux sur les 2 déclaration ?

Bonjour,

Pour le crédit d’impôt ça n’aura pas d’impact. En revanche il y’a des optimisations par ailleurs comme je l’explique ici : https://www.corrigetonimpot.fr/declaration-impot-concubin-enfant-charge-pension-6dd/

Cordialement.

Merci Monsieur pour ces informations.

Pouvez-vous me dire ce que je peux espérer en tant que Belge ayant une résidence secondaire en France. Je ne paie pas d’impôts en France donc.

Si j’ai bien compris, j’aurais à payer l’aide ménagère plus les cotisations sociales et ne récupérerais rien? Juste?

Extrêmement cher du coup.

Je serais heureuse d’avoir un conseil pour recruter une aide-ménagère à coût normal.

Merci

Salutations

Bonjour,

Il faut voir la convention France/Belgique avec un spécialiste. En tout cas ce crédit d’impôt concerne uniquement la résidence principale donc ça ne marchera pas ici.

Cordialement.

Bonjour, peut-on bénéficier d’une déduction fiscale pour les services d’une aide à domicile en cumulant la résidence principale et secondaire. Merci

Bonjour,

Non le crédit d’impôt n’est que pour les interventions dans la résidence principale.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour je dois déclarer 2115 euros de cours particuliers pour mon enfant les impôts vont m en rembourse la moitié mais comme nous sommes imposable cette somme sera déduite de nos impôts où rembourser ? Merci

Bonjour,

Pas de problème, ce sera remboursé!

Cordialement.

Bonjour

J’emploie actuellement une employée au pair. Je déclare les avantages en nature sur le site cesu ursaff et des cotisations sociales sont calculées sur ces avantages en nature.

Est-ce que le crédit d’impôt sera calculé uniquement sur les cotisations sociales ou également sur l’avantage en nature ?

Merci

Bonjour,

Je vous avoue que je ne sais pas sur ce point. Mais le montant éligible sera surement prérempli en case 7DB. Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Mon fils est auto-entrepreneur en jardinage, a t il le droit de faire payer ses parents et ceux ci ont ils droit au crédit d’impôt ?

Merci

Bonjour,

Je pense que ça peut aller à deux conditions : que le fisc ne soit plus rattaché au foyer fiscal et bien entendu que son entreprise ait l’agrément pour être éligible au crédit d’impôt. Si l’enfant est rattaché, je vous conseille alors de voir avec le fisc.

Cordialement.

Bonjour,

Je vais ouvrir ma micro entreprise d’ici deux jours dans le ménage et plusieurs clients me demandent des factures afin de déduire 50 % au niveau des impôts. ( je ne parle pas du CESU) J’apprends par la chambre des métiers que pour que le client est le droit de le faire, je dois demander un agrément. Je ne comprends pas ce que cela veut dire, je ne trouve aucune explication sur le site service public et la chambre des métiers ne me l’explique pas. Avez vous une information à me communiquer? Merci

Bonjour,

Me concernant je n’ai pas plus d’informations sur l’obtention de l’agrément mais je sais que dans la réalité il faut procéder ainsi. Pour être accompagné dans l’obtention de l’agrément si vous en avez besoin, il expert-comptable sera parfait.

Cordialement.

Les crédits d’impôt reçus par un employeur à domicile sur les salaires versés par Cesu à une entreprise d’aide à la personne seront-ils récupérés en tout ou partie par l’administration fiscale lors de la succession de cet employeur ?

Merci.

Bonjour,

Non le crédit d’impôt est acquis par le particulier. En cas de décès, les héritiers l’indiqueront lors de la dernière déclaration d’impôt et c’est donc eux qui bénéficieront de l’avantage fiscal.

Cordialement.

Bonsoir,

J’ai 79 ans et j’ai embauché le 01.01, via le CESU, une femme de ménage pour 10h par semaine. Ce dernier donne à chaque fin de mois, en cumulé, l’estimation de l’avantage fiscal retiré de cet emploi. Le salaire correspond bien au salaire net versé, mais le montant donné pour les « cotisations patronales versées » ne représente que 84.80% du réel (??). Y aurait-il certaines cotisations obligatoires qui ne seraient pas acceptées dans le schéma ? J’ai même lu sur internet qu’il y avait éxonération totale pour les cotisation smaladie, vieillesse et retraite ???.

Je finis par ne plus rien comprendre et aimerais pourtant bien savoir ce qu’il en est ! Pouvez-vous m’y aider ?

Merci d’avance de votre gentillesse.

Cordialement

Bonjour,

je rémunère un auto entrepreneur (activité conciergerie) qui gère les arrivées des locataires et leur sorties de mon appartement que je loue en locations saisonnière. J’ai bien sur les factures. Dois-je déclarer ? et une partie est-elle déductible ? Merci pour vos réponses

Bonjour,

Ici non car ce n’est pas une intervention à domicile.

Cordialement.

Bonjour,

Ma fille étant souffrante et pas encore diagnostiquée SEP,nous aimerions lui payer une femme de ménage en attendant son dossier 100%; Pouvons nous le faire et déduire une certaine somme aux impôts.

Merci

Bonjour,

La réponse est un peu longue, je l’ai faite en direct et je vous invite à regarder le replay sur twitch (visionnable 15 jours).

Cordialement.

Bonjour,

est-il possible de déclarer le coût d’une prestation payé en cesu en régime réelle lors de la déclaration d’impôt sur le revenu ?

J’ai payé un auto entreprise en césu pour refaire un plafond dans ma location.

Merci d’avance.

Cordialement.

Bonjour,

Non malheureusement cela ne marche que pour des interventions sur la résidence principale. Pour le locatif, j’ai mis toutes les optimisations possibles dans mon guide.

Cordialement.

Bonjour,

Depuis janvier 2022 le crédit d’impôt pour l’emploi d’une femme de ménage est déduit automatiquement de la somme à payer chaque mois, sur le site urssaf cesu. Si je dois 228 euros je ne paye que la moitié.

De ce fait je ne comprends pas comment cet avantage fiscal pourra être inclus dans mon taux pris à la source, comme dit à la fin de votre article, s’il est déduit au fur et à mesure.

Pouvez vous m’en dire plus? Faut il renoncer à l’avance automatique? Un grand merci d’avance pour votre retour à ce sujet

Bonjour,

C’est une toute nouvelle mesure qui est en train d’être mise en place progressivement. L’avantage n’est pas inclus dans le taux à la source justement et c’est donc très bien que la déduction de la moitié se fasse immédiatement.$

Cordialement.

Bonjour,

Toute d’abord merci pour toutes ces informations.

J’ai aujourd’hui une entreprise qui fait à 99% du service à la personne sauf que j’ai un seul client qui est une entreprise. D’après ce que je comprends je n’ai pas le droit à l’agrément.

Existe t il un moyen de contourner ce problème? Résilier le contrat avec l’entreprise est ce la seul option?

Est ce que les agréments sont délivré suivant l’année en cours ou sur toute la durée de vie de l’entreprise?

Merci beaucoup de votre retour,

Alix

Bonjour,

A mon niveau je connais la fiscalité du particulier mais ne maîtrise pas du tout les conditions pour l’entreprise. Si quelqu’un a la réponse?

Cordialement.

Retraité. Je ne suis pas imposé sur le revenu et je suis obligé de faire faire des travaux d’ entretien

de jardinage.

Ai-je droit au crédit d’impôt à la personne qui semble être de 50 % …

Bonjour,

Oui il faut bien vérifier en amont avec la personne qui intervient que son action permet d’avoir le crédit d’impôt. Vous serez remboursé même si vous êtes non imposable.

Cordialement.

Bonjour,

Je suis prestataire de l’aide à domicile. Ma Cliente , informée que pour sa situation le crédit d’impôt en directe prendra effet à compter du 1er avril 2022 me demande comment et quand lui sera sera remboursé les prestations du 1er trimestre 2022.

Merci de votre réponse.

Bonjour,

Je ne sais pas encore car c’est tout nouveau, ils sont en train de mettre ça en place.

Cordialement.

bonjour

j ai le projet de crée une micro entreprise de nettoyage, j aurais souhaite des renseignement sur les crédits d impôt. Pour pouvoir en faire bénéficier mes futurs clients .si je facture des prestations de services de nettoyages ;mais pas des prestations d aide a la personne .

mes clients pourront il bénéficier du crédit d impôt.

j aurais aussi voulus des renseignements si je facture a des petite entreprise :comptable, salon de coiffure etc. merci

cordialement

Bonjour,

Me concernant, je suis spécialisé sur la fiscalité du particulier mais pas sur celle de l’entreprise. Il me semble que votre entreprise doit obtenir un agrément ce qui vous permettra d’afficher la mention sur votre facture et de permettre à vos clients d’avoir le crédit d’impôt. renseignez vous auprès du CESU je pense.

cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour et merci pour tous ces renseignements .

Question : l’avantage accordé par le cesu rentre t’il dans le plafond de déduction fiscale ?

bien à vous.

Bonjour,

Oui, si je n’abuse le cesu ne concerne que de l’emploi à domicile.

Cordialement.

Bonjour Thibault,

Tout d’abord merci beaucoup pour toutes ces infos .

Vous parlez de plafond maximum sur les services proposé hors il en existe 23 autres .

Auriez vous la liste de ces plafonds ?

De plus , combien d’heures puis je employer un jardinier ou autre par jour pour bénéficier du crédit car j’ai cru lire que l’on ne pouvez pas dépasser deux heures par jour et par semaine?

Merci d’avance pour votre réponse.

Bonjour,

J’ai mentionné tout ce qui existe pour le crédit d’impôt à domicile et le texte est à la fin si besoin. Pour vos plafonds, peut-être parlez vous du « plafond des niches fiscales »? C’est une règle qui dit que le total des niches fiscales ne doit pas dépasser un certain plafond; cela ne concerne souvent que les foyers les plus aisés. Je n’ai pas écrit sur le sujet car ce plafond arrive très rarement.

Cordialement.

Bonjour

J’emploie ma fille en cesu pour l’équivalent d’un SMIC ( elle a une RQTH de moins de 80 pour cent et ne peut trouver du travail)

Le fisc me déduira-t-il de mes impôts, la 1/2 de la somme que je lui verse telle que je le vois sur le site du cesu ?

Faut-il pour cela qu’elle ne dépende plus de mon foyer fiscal ?

Merci infiniment de votre retour

Bonjour,

Si les conditions sont remplies, il sera possible d’avoir le crédit d’impôt. En revanche, j’avoue que j’ai aussi un doute; je ne sais pas si le fisc n’y verra pas matière à redressement si elle est rattachée à votre foyer fiscal. Vous pouvez les interroger sur votre espace en ligne via la messagerie sécurisée.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour je suis auto entrepreneur à mon compte au service à la personne mes clients m’on parler de la nouvelle lois concernant le crédit d’impôt applicable chaque de fin de mois à partir de 2022 ? Ils doivent m’ébaucher en direct pour en bénéficier ? Ou en tant que auto entrepreneur ces a moi à faire les démarches pour qu’il ai le crédit d’impôt chaque mois ?

Merci

Bonjour,

Non c’est le fisc qui devrait mettre ça en place d’ici peu pour qu’une mensualisation soit prévue. Je surveille de près et ferait un article sur le sujet.

Cordialement.

Que faire en cas de non remboursement de la part des impôts

Bonjour,

Il suffit de leur écrire via la messagerie en ligne sur impot.gouv. S’il y’ a vraiment une erreur, ils vont la régulariser.

Cordialement.

Bonjour Thibault,

Un prestataire agréé a effectué des travaux de jardinage en fin d’année et envoyé sa facture en décembre 2021. Compte tenu des congés de fin d’année il n’encaissera le règlement qu’en début d’année suivante, 2022 donc.

Du coup les travaux seront ils éligibles au titre du crédit d’impôt sur les revenus de 2021 (année de réalisation des prestation et de facturation) ou de 2022 (année d’encaissement du règlement)?

Merci à vous par avance, je ne trouve aucune réponse à cette question!

Bonjour,

On retient la date de paiement et j’ai donc peur que le crédit d’impôt n’arrive qu’en 2023 sur les revenus 2022.

Cordialement.

Bonjour je suis auto entrepreneur et pas salarié en cesu +

Ma cliente veux me payer la moitié de son taux

Exemple je suis a 20€ de hrs je fait 8hrs par mois facture et de 160€ Elle veux me payer 80 € pour ne pas avancer les 80€ restant sous prétexte je vais me faire rembourser les 80€ de mon côté donc comment ?

Je fait une facture totale en notent les 80€ payer et puis après qui me rembourse ? Lurssaf ? Les impôts ? En combien de temp ? Et les cotisations je l’ai paie avec quoi ? Merci de m’éclairer

Bonjour,

C’est impossible de procéder ainsi. C’est à elle de tout payer et seul les impôts peuvent rembourser le crédit d’impôt (si votre prestation est éligible) un an après à elle directement.

Cordialement.

Bonjour, je voudrais savoir si je paye l’aide ménagère à ma mère edt ce que je peux bénéficier du crédit d’impôts sur les montants versés.

Bonjour,

Non, il vaut mieux la laisser payer pour qu’elle ait le crédit d’impôt et que vous la remboursiez par ailleurs. Sinon, vous pouvez avoir droit à une déduction si vous payez mais ce serait moins intéressant fiscalement.

Cordialement.

Ma maman, 92 ans,veuve, a besoin de l’aide d’une tierce personne pour la totalité des actes essentiels à la vie. Classée en GIR 2 depuis fin 2019, elle est de ce simple fait me semble t’il, et depuis cette date, éligible à la carte CMI inclusion mention invalidité qui je crois remplace l’ancienne carte invalidité.

Le « bénéfice » de cette situation est que le fisc attribue une demi-part supplémentaire à son foyer fiscal et que d’autre part le plafond pour l’emploi d’aides à domicile monte à 20.000 euros.

Question: En 2020, ignorant cette particularité, je n’ai pas sollicité l’attribution de la carte CMI inclusion et donc je n’ai pas signalé cette situation au fisc qui aurait pu la prendre en compte. En revanche je posséde le document officiel du Conseil départemental qui la classe en GIR 2.

Est t’il possible de solliciter une prise en compte rétroactive pour l’impôt sur les revenus perçus en 2020 sur la base de se seul document ou faut t’il absolument au préalable avoir sollicité cette carte CMI invalidité, démarche faite en 2021.

Merci pour votre éclairage.

Bonjour,

Je suis retraitée et ne paie pas d’impôts

J’aurais préféré que le versement soit mensuel, sinon pas moyen

Bonjour,

Malheureusement c’est impossible à ce jour, toute possibilité a été bloquée par le fisc.

Cordialement.

Bonjour Thibault,

Tout d’abord, merci pour votre travail et votre patience.

J’ai une question à laquelle personne n’arrive à m’apporter une réponse, j’espère que vous pourrez m’aider !

Je fais appel à un coach sportif qui est déclaré « service à la personne”. Étant donné que je ne vais pas payer beaucoup d’impôts pour 2021 voir peut-être même pas du tout dû à mon faible CA (activité auto entrepreneur débutée en Janvier 2021 et avant 2021 je ne vivais pas en France), est-ce que le fisc compte déduire ce service à la personne du peu d’impôt que je dois payer et les compteurs seront mis à zéro donc je perdrais le reste ou bien est-ce qu’il compte déduire ce qu’il y a à déduire et me rembourser le reste? Si je ne paye pas du tout d’impôt en 2021 dû a mon faible CA, vais-je perdre les 50% du SAP? Si oui, est-ce que ce crédit d’impôt est reportable sur 2022?

Merci infiniment 🙂

Bonjour,

Il vous suffit de bien relire l’article. C’est un crédit d’impôt et donc le fisc rembourse tout même si vous n’êtes pas imposable ( à l inverse des réductions d’impôt).

Cordialement.

Des travaux de jardinage exécutés par une entreprise sont-ils déductibles ?

Bonjour,

Oui cela peut rentrer mais il faut vérifier avec l’entreprise qu’elle possède l’agrément permettant d avoir le crédit d’impôt.

Cordialement.

Bonjour,

Mes parents ont partis en EHPAD en juin 2021. Nous continuons à employer une personne pour continuer d’entretenir leur résidence principale . Peut-on continuer à déduire les frais liés à son emploi même s’ils sont en EPHAD. Est-ce que les frais liés à l’emploi de cette personne peuvent être cumulés avec les dépenses à déclarer pour les frais d’EHPAD ?

Merci pour vos conseils

Bonjour,

Je pense que non car il me semble que le fisc n’assimilera plus ces frais à des dépenses d’emploi à domicile si le bien est vacant. Le plus simple est d’écrire au fisc via la messagerie sécurisée pour avoir leur position sur votre sujet.

Cordialement.

avons nous le droit au crédit d’impôt pour jardinage , car cette année nous sommes imposable merci de me répondre merci d’avance

Bonjour,

Oui tout à fait, un crédit d’impôt est rendu même si vous êtes non imposable.

Cordialement.

Bonjour, je voudrais savoir si le crédit d’impôts fonctionne sur de l’entretien de peinture sur notre résidence par exemple :volets , porte …. ?Et si il y a des conditions comme l’âge où la déclaration de revenus pour y avoir droit???

Merci par avance !!!

Bonjour,

Il n’y a pas de condition concernant l’âge ou le revenu. Pour la prestation, il faut demander à l’artisan. Si sa facture est éligible au crédit d’impôt, il vous le dira car il aura fait une demande d’agrément en amont.

Cordialement.

Bonjour,

L’intervention d’un jardinier « dont le statut est auto-entrepreneur » à domicile, peut il être considéré en crédit d’impôts ?

Le service des impôts dont je dépends a rejeté ma demande de déduction de crédit d’impôts pour la raison que les auto-entrepreneurs ne sont pas considérés par l’article 199 sexdecies. Merci de me répondre en ce sens.

Bonjour,

En fait il faut voir avec le jardinier s’il a un agrément lui permettant de faire en sorte que sa prestation soit éligible au crédit d’impôt. Si c’est le cas, il pourra l’indiquer sur sa facture et vous aurez un justificatif.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Est ce possible d’avoir un crédit d’impôt dès janvier 2022 pour des travaux de jardinier faits en 2021 ?

Bonjour,

Non malheureusement il faudra attendre la déclaration fiscale 2022.

Cordialement.

Bonjour

J’ai employé 3 personnes pour m’aider à des travaux pénibles en novembre 2019 .

Par l’association ACCES de BERNAY réglé par chèques. Un par personne

J’ai reçu l’attestation fiscale 2020 attestant les sommes versées entre le 1er janvier 2020 et le 31 décembre 2020 ;courrier reçu le 31 mars 2021 regroupant le total de la somme versée en indiquant individuellement le nom des personnes pour prestations de petit bricolage dites « HOMMES TOUTES MAINS « .

Puis je déclarer ces règlements et à quelle ligne svp ?

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

– J’ai eu recours à un expert comptable pour vérifier ma déclaration Pinel en 2020.

J’ai reçu sa feuille d’honoraires. Où dois-je déclarer ceci pour obtenir le crédit d’impôt ?

– Les heures supplémentaires non fiscalisées sont t-elles bien de 7500 euros cette année ?

Merci de vos réponses.

Cdlt

Bonjour,

Il faut voir avec l’expert-comptable si sa facture est éligible au crédit d’impôt à domicile mais j’en doute. Il pourrait aussi détailler sa facture pour que vous puissiez déduire une partie dans la 2044. Je vous conseille de lire mon guide Pinel pour éviter tout problème.

Pour les heures supps, vous avez un article entier sur le sujet dans la rubrique impôt du site.

Cordialement.

Bonjour

Dans les plafonds vous avez oublié de mentionner que ce dernier passe à 20000 euros soit 10000 euros de crédit d’impôt dans le cas ou la personne est invaladie a 80% et bénéficie de la carte invalidité.

Case 7 DG à cocher

Cordialement

Bonjour Thibault,

En lisant votre article, une question me turlupine:

Puis-je engager un informaticien (mon frère par exemple) pour un dépannage informatique à mon domicile et le payer (via son auto-entreprise) tout en déduisant de 50% sur mes impôts ? En respectant le plafond de 3000€ bien sûr.

Cela me parait bien avantageux car je pourrai déduire jusqu’à 1500€ d’impôts annuellement !

En vous remerciant pour votre travail, et votre réponse

Damien

Bonjour,

A vérifier en interrogeant le fisc mais ça me parait possible. Ce n’est pas non plus si avantageux car vous devez déjà bien lui transférer cet argent. Puis lui devra le déclarer comme revenu et il paiera de l’impôt et des charges sociales dessus.

Cordialement.

bonjour,

besoin de vos lumières :

je suis handicapé , avant INVALIDITE de niveau 1 avec perception d’une pension d’invalidité. désormais aggravation du handicap en 2020 : Invalidité à + de 80 % avec carte invalidité. la sécurité sociale me verse désormais en plus une MAJORATION TIERCE PERSONNE (MTP). cette MTP sert pour toute dépense sans justificatif et n’est pas IMPOSABLE. comme j’emploie désormais une aide à domicile, doive déduire cette MTP des montants versés à l’aide à domicile? ce n’est pas précisé dans votre article? ni sur le site des impôts…merci

Bonjour,j’ai une entreprise SARL,et les gens veulent savoir si je fais le ménage chez eux, est-ce qu’ils bénéficieront des 50% du remboursement du prix qu’ils ont avancer,ou il faut passer par un organisme

Avec le quel on peut bénéficier du crédit d’impôt

Merci

Bonjour, je vis seul, je déclare une part sur ma déclaration d’impôt et je suis imposable. Puis-je quand même bénéficier du crédit d’impôt pour des travaux de jardinage effectués par une entreprise agrée service à la personne

Merci

Bonjour,

Toute personne qui répond aux conditions données y a droit. Si vous êtes imposable, le crédit s’enlèvera d’abord de l’impôt à payer.

Cordialement.

la société me faisant le ménage, à déposé le bilan en Mai 2020- donc cette année j’ai 4 mois de ménage- mais je n’ai pas reçu l’attestation- comment déclarer ??

Bonjour,

Si vous avez la trace des paiements et le destinataire, je pense que ça peut suffire.

Cordialement.

Bonjour,

Merci pour cet article très important.

Ma question concerne la rubrique « Attention : l’exonération fiscale pour emploi à domicile porte uniquement sur les sommes que vous payez. »

Mon père bénéficie de l’APA et en case 7DB, il y a une valeur pré-remplie qui correspond aux salaires nets versés + cotisations sociales versées.

Si je me base sur le contenu de votre article, j’ai donc enlevé toutes les sommes de l’APA pour n’avoir que la somme dépensée de la poche de notre famille.

Le problème est qu’il y a une nouvelle case qui est apparue: la casse 7DR : Aides perçues pour l’emploi à domicile (APA, PCH, CESU préfinancé

Lorsque j’arrive à la case 7DB: il y a mentionné ceci sur la déclaration en ligne:

« Vérifiez et modifiez si besoin, le montant inscrit en case 7DB. Indiquez case 7DR le montant des aides dont vous avez bénéficié pour le financement des dépenses d’emploi à domicile. Le montant 7DR sera automatiquement déduit du montant des dépenses déclaré case 7DB. »

Premier test: ne conserver que les montants payés de notre poche.

J’ai tenté de le faire comme conseillé par votre article et je vois en résultat que nous devons payer des impôts alors que mon père est retraitée. Il en est de même pour ma mère. Cela est bizarre. Chaque année nous n’avons rien à payer car pas de revenus supplémentaires que la retraite.

Second test: laisser le montant tel quel en se basant sur le petit libellé qui mentionne la déduction automatique de la case 7DR.

Si je conserve la valeur telle quelle, le crédit d’impôts rembourse une certaine somme et mes parents ne doivent rien aux impôts.

Ma question est donc la suivante: si le message de déduction automatique de case 7DR est présent, faut-il faire la soustraction comme vous le mentionnez très bien dans votre article ou laisser le service des impôts le faire automatiquement ?

Je suis un peu confus et perdu.

Merci infiniment pour votre aide.

Bonjour, je rencontre le même problème.

Serait il possible d’être aiguillé ?

Merci

Bonjour,

J’emploie du personnel que je paye via Cesu+, et en même temps une aide fournie par un prestataire (O2 Services). L’administration a pré-rempli les dépenses Cesu portées automatiquement en case 7DB>. J’ai donc corrigé cette dernière du montant payé à O2 Services (en fournissant l’explication en cliquant sur « détails »). Je constate, sur le pdf de la déclaration, fourni par l’adminsitration, que l’on n’a pas tenu compte de ma correction. Ayant posé la question via messagerie sécurisée, voici la réponse (copier/coller):

Bonjour,

L’ administration ayant connaissance des dépenses payées par le CESU a prérempli votre déclaration; Vous ne pouvez pas la corriger;

Vous demanderez une correction de votre déclaration en septembre pas l’intermédiaire de votre messagerie en joignant les deux factures (Cesu et O2 services).

Pourquoi demander de corriger un montant quand on sait qu’on n’en tiendra pas compte ??

Merci d’avance pour votre avis,

jp richter

Bonjour,

Ce serait une nouveauté; jusqu’à présent on pouvait tout corriger en ligne sans problème.

Je vais regarde ça. Sinon, la déclaration est corrigeable en ligne dès mi-août.

Cordialement.

Bonjour,

Merci site très intéressant.

61 ans vivan sous le même toi que ma fille et petite fille, m’a fille peut elle m’employer comme aide à domicile? via le Cesu?

Merci d’avance,

Corsiallement

Bonjour,

A ce niveau, je vous conseille d’interroger le fisc… Même si vous avez l’agrément permettant l’éligibilité au crédit d’impôt, je me demande si le fisc ne peut pas voir d’un mauvais oeil que vous interveniez dans votre propre logement.

Cordialement.

Bonjour,

J’ai une aide a domicile que je paie environ 500 Euros par moi en CESU + charge

elle voudrait un contrat CDI pour l’aider pour ses demarche de régularisation avec la prefecture.

Est ce possible de faire un CDI et de declarer avec un CESU?

Cordialement,

David

Bonjour,

A mon niveau je ne sais pas trop; il me semble quand même qu’il faut que la personne qui intervienne ait obtenu un agrément en amont pour sa structure.

Cordialement.

Bonjour

Je loue ma résidence principale en saisonnier. Je suis au réel pour les BIC en Entrepreneur Individuel. J’imagine que je dois faire un choix concernant les frais de ménage, soit les intégrer dans mes charges pour les BIC et ne pas avoir de crédit d’impôts, soit ne pas les mettre en charge et avoir le crédit d’impôts.

Vous remerciant de me le confirmer.

Cordialement

Bonjour,

Oui tout à fait, impossible d’avoir les 2.

Cordialement.

Je suis âgé de 75 ans.J’utilise déjà un salarié que je remunere avec le chèque emploi service 150 € par mois pour entretien extérieur des alentours de la maison et du jardin.

J’ai aussi un fils en recherche d’emploi . Je souhaiterais l’employer pour faire des travaux de menage et m’assister pour ma toilette et pour faire les courses et préparer les repas. Je précise que j’ai été opéré du cœur l’an passé et que j’ai l’assistance d’une pile .

Question? Puis je employer mon fils ?

Bonjour,

Il faudrait qu’il soit déclaré comme entreprise et qu’il fasse le nécessaire pour que son activité soit éligible au crédit d’impôt.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, ma soeur célibataire sans enfants est décédée de l:a Covid 19 le 2 Mai 2020. Jusqu’à cette date elle employait 2 aide-ménagères par l’intermédiaire de la CESU. Comment va se passer la déclaration d’impôts pour 2021. Que dois-je faire ? Cela se fera-t’il automatiquement à la réception de sa feuille d’mpôts 2021. Y aura-t’il d’office un crédit d’impôts ? Merci d’avance.

Bonjour,

Il faudra effectivement remplir la case sur la dernière déclaration d’impôt en 2021 pour obtenir le crédit d’impôt.

Cordialement.

Bonjour,