En France, les dons à des associations ou des organismes ouvrent droit à une réduction d’impôt (et non pas une déduction). Cette baisse de l’impôt peut être de 66% ou 75% selon la case concernée. On fait le point sur l’impact fiscal exact de chaque don, les stratégies d’optimisation, les justificatifs nécessaires ainsi que la ligne à remplir sur la déclaration d’impôt 2024. Une case parfois oubliée sur la déclaration en ligne « impôt.gouv ». Bien entendu, nous verrons comment fonctionne la restitution avec le prélèvement à la source en fin d’article.

Sommaire

Réductions d’impôt pour don : gain fiscal, optimisation et plafonds en 2024.

Dons à des organismes et associations : déduction ou réduction d’impôt sur le revenu?

Le fait de donner à un organisme en France ouvre quasi-systématiquement le droit à une réduction d’impôt. La liste des organismes éligibles est nombreuse :

associations et organismes à but non lucratif d’intérêt général dans les domaines sportifs, scientifiques, éducatifs, culturels ect… Vous êtes de toute manière souvent informé lors du versement

du don de l’avantage fiscal.

On ne parle pas ici de déduction mais de réduction d’impôt. Les déductions s’enlèvent avant le calcul de l’impôt et permettent donc un gain selon

votre tranche d’imposition. Un don va procurer une réduction d’impôt qui s’enlève directement du montant de l’impôt. La réduction va être de 66% ou 75% selon l’organisme et le montant

donné.

Exemple :

Mr Corrigetonimpot fait un don de 100 € en 2023 éligible à la réduction de 75%. Lors de sa déclaration 2024 sur les revenus 2023, il bénéficiera d’une réduction de 100*75% = 75 €. Imaginons pour l’exemple que Mr ait 1 000 € d’impôts à payer.

– Impôt avant réduction de Mr : 1 000 €.

– Réduction pour don : 75 €.

– Impôt final : 925 €.

Le fait que ce soit une réduction a une importance particulière. S’il n’y a pas d’impôt ou si la réduction est supérieure à l’impôt, celle-ci n’est pas

utilisée.

Exemple :

Mr Corrigetonimpot fait un don de 100 € en 2023 éligible à la réduction de 75% soit 75 €. En 2024, son impôt avant réduction est de 50 €.

L’impôt va passer à 0 € grâce à la réduction pour don. Les 25 € de réduction fiscale non utilisés ne seront pas versés sous forme de chèque.

Contrairement au crédit d’impôt, la réduction n’est pas restituée si elle n’est pas utilisée sur l’impôt existant. Une personne non imposable ne gagnera rien fiscalement si elle fait un don. Nous verrons qu’une réduction pour don non utilisée se reporte à condition que le contribuable pense à faire le suivi.

75% ou 66% d’impôt en moins sur vos dons… seules les personnes éligibles IFI peuvent optimiser.

Vous l’aurez compris, il est plus intéressant pour le contribuable d’avoir une réduction au taux de 75% qu’au taux de 66%. Ce taux attractif de 75% va dépendre de l’organisme à qui vous donnez et du montant. C’est le 1 ter de l’article 200 du Code Général des Impôts qui précise que seuls les versements effectués au profit d’organismes d’intérêts général qui procèdent à la fourniture gratuite de repas à des personnes en difficultés, qui contribuent à favoriser leur logement ou qui dispensent des soins médicaux sont éligibles. Il faut donc que votre argent aille vers les organismes d’aide aux personnes en difficulté pour bénéficier d’une réduction de 75%. On retrouve dans les établissements éligibles : la croix rouge, les restos du cœur, médecins sans frontières…

En plus de cette condition limitative tenant à la nature de l’association à qui l’on donne, sachez que seulement les 1000 premiers euros donnés permettront d’avoir la réduction au taux de 75%. Au-delà de ce plafond, le taux de 66% s’applique. Ce plafond de 1 000 € a été revu pour la déclaration d’impôt de l’an passé vu le contexte.

Par ailleurs, toutes les associations ou tout organisme n’ayant pas vocation à l’aide aux personnes en difficultés pourra vous proposer une réduction fiscale de 66% seulement. Si vous donnez à un club sportif, à une association qui aide les animaux ect…. ce sera 66% car on n’est plus dans l’aide aux personnes en difficulté.

Exemple :

Mme Corrigetonimpot donne 1200 € à Médecins sans frontières et 100 € à Greenpeace en 2023. Quelle sera sa réduction fiscale en 2024 ?

1) Greenpeace ouvre droit à une réduction de 66% : 66 €.

2) Médecins sans frontières permet l’accès au taux de 75%. Celui-ci est plafonné à 1000€, au-delà ce sera le taux de 66% : 1000*75% + 200*66% = 882 €

Mr aura une réduction totale pour don de 882 € + 66 € = 948 €.

Pour les contribuables imposés à l’IFI, sachez que vous pouvez choisir pour les dons entre avoir une réduction à l’impôt sur la fortune immobilière ou une réduction à l’impôt sur le revenu. Le taux retenu pour l’IFI est toujours de … 75%! Peu importe l’établissement et son activité, c’est systématiquement 75% dans la déclaration d’impôt sur la fortune. En revanche, certains organismes ne sont plus éligibles à la réduction fiscale dans l’impôt sur la fortune. Il est donc conseillé pour ceux qui paient l’IFI d’imputer en priorité les dons sur l’IFI si cela est possible au lieu de l’impôt sur le revenu. Il est souvent possible d’obtenir un taux de 75% qui était à 66% dans l’impôt sur le revenu. Impossible de cumuler, il faut choisir entre les deux. Notez que le plafond de réduction des dons à 75% pour l’IFI est énorme (plusieurs dizaines de milliers d’euros et non plus 1000€!)…plafond quasi-inexistant et un taux systématique à 75%, les contribuables aisés sont clairement avantagés lorsqu’ils donnent.

Combien d’argent peut-on donner? Attention aux plafonds 2024 et aux reports de la réduction fiscale.

N’ayez pas trop d’inquiétude pour le plafond maximum de réduction pour don, il existe mais est de 20% du revenu imposable. A moins que vous ayez fait d’énormes dons, l’ensemble de la réduction fiscale s’imputera. Pour autant, vous pouvez vous retrouver à ne pas pouvoir utiliser la réduction d’impôt pour don pour les deux raisons que nous avons vu :

– Plafond atteint (très rare);

– Don réalisé mais vous n’avez pas d’impôt à payer. La réduction ne peut alors pas s’imputer car elle n’est pas rendue sous forme de chèque (c’est une réduction et non un crédit d’impôt).

Sachez que dans certains cas, il est possible que la réduction fiscale se reporte pendant 5 ans. Faites bien le suivi, ce sera à vous de remettre le report de réduction d’impôt non utilisé dans la bonne case (7XS à 7XY).

Cette condition de report figure dans les textes avec une rédaction assez ambiguë. Un premier alinéa précise que : « La fraction des dons qui n’a pas bénéficié de la réduction d’impôt l’année de leur versement ouvre droit à cet avantage fiscal au titre des cinq années suivantes » et un second alinéa nous informe que « les dons excédant 20% du revenu imposable sont reportables« . Quid de savoir si ces conditions sont cumulatives ou si les deux articles sont distincts (alinéa 100 et suivants du BOI-IR-RICI-250-30-20120912)…

A mon sens et par expérience, ces conditions sont cumulatives. Cela signifie que :

– une réduction d’impôt pour don non utilisé parce que l’impôt est nul n’est pas reportable et est perdue.

– une réduction d’impôt pour don non utilisé parce qu’elle dépasse 20% du revenu imposable est reportable et sera utilisée les années suivantes.

Si vous avez un report juste pour réduction non utilisée suite à un impôt nul, je ne peux que vous conseiller d’être prudent et d’interroger le fisc en amont pour savoir s’ils acceptent le report via cette démarche : comment contacter les impôts rapidement. Dans la majorité des cas la réponse est négative mais j’ai déjà vu (rarement) une réponse positive donnant ainsi un justificatif au contribuable concerné pour faire le report sans risque.

Comment récupérer l’argent donné : cases, lignes et sanctions sur la déclaration d’impôt 2024 des revenus.

Dons : quelles cases remplir? Comment faire sur la déclaration 2024 d’impôt en ligne?

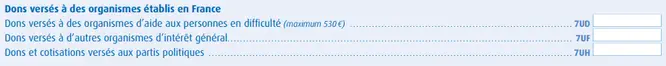

Les dons permettant de payer moins d’impôt, c’est bien sûr à vous d’indiquer au fisc les montants versés si vous souhaitez avoir votre réduction d’impôt. A défaut, ce sera perdu à moins de corriger sa déclaration fiscale (démarche ici). Le fisc a compliqué la donne en sortant un formulaire spécifique pour les réductions et crédits d’impôts les années précédentes : l’imprimé 2042RICI. Sur ce formulaire, on trouvait tout en haut les cases 7UD, 7UF et 7UH. Pour la déclaration 2024, ces cases sont les mêmes pour déclarer les dons mais elles sont remises sur le formulaire habituel de base : Cerfa 2042.

Pour bénéficier de la réduction d’impôt, il faut remplir :

– Case 7UD : les sommes versées aux organismes d’aide aux personnes en difficultés. La réduction calculée sera de 75%. Bien entendu, il faut mettre 1000 € maximum qui est le plafond pour le taux de 75%

– Case 7UF : les dons versés à tous les autres organismes ainsi que la partie qui dépasse 1000 € de la case précédente. Le montant de cette case vous apportera la réduction d’impôt de 66%.

– Case 7UH : les dons à des partis politiques ouvrent aussi droit à une réduction d’impôt. Bien que la case 7UH soit spécifique pour les partis politiques, le taux est aussi de 66%.

Exemple :

Mr Corrigetonimpot a versé 1300 € à la Croix rouge en 2023 et 200 € à une association sportive. Sur la déclaration 2024 des revenus 2023, il devra indiquer 1000 € en case 7UD (don avec réduction de 75% plafonné) et 500 € en case 7UF (don à 66% + reliquat du don à 75% dépassant le plafond).

On indique bien le montant versé, l’administration fiscale se chargera de faire le calcul de la réduction d’impôt.

On peut noter que les cases 7VA et 7VS sont maintenant présentes sur le formulaire 2042RICI là où étaient auparavant les cases 7 UD et 7UF. Ne vous trompez pas, ces cases 7VA et 7VS ne concernent que les personnes ayant donné à un organisme situé hors de la France.

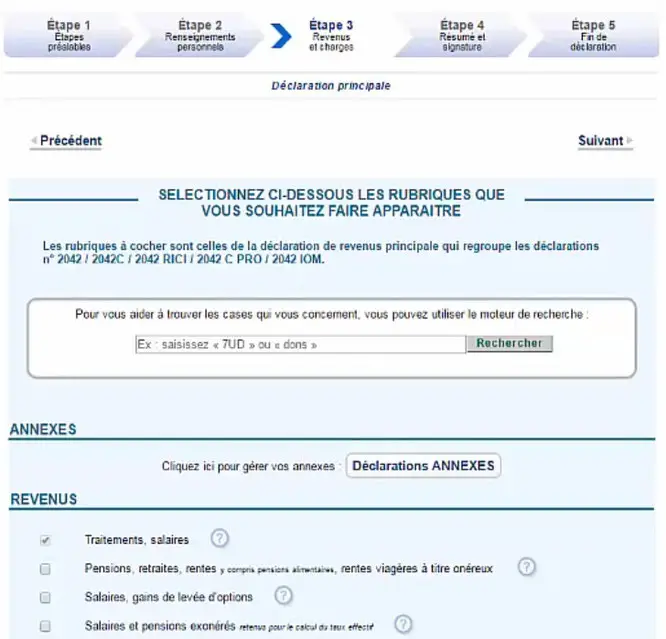

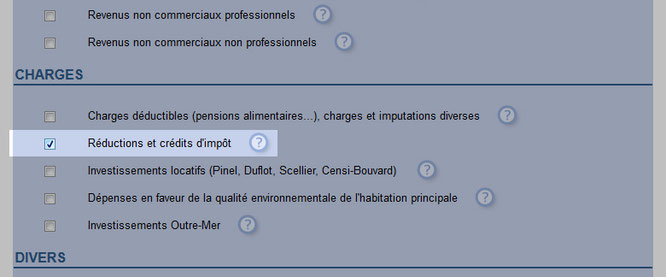

Faites bien attention maintenant que la démarche en ligne existe ! L’administration fiscale toujours aussi fourbe ne vous donnera accès au formulaire que si vous lui demandez ! Soyez vigilant à l’étape 3 lors de la déclaration d’impôt en ligne. Il vous faut cocher la case réductions et crédits d’impôt pour avoir accès aux formulaires. Si vous cochez la case entourée en bleu sur l’image du bas, vous aurez alors l’accès aux cases 7UD, 7UF et 7UH en ligne. Les cases 7XS, 7XT, 7XU, 7XW et 7XY apparaissent et permettent aux contribuables de renseigner le report des réductions non utilisées les années passées.

Vous trouverez la démarche à suivre pas à pas en vidéo ci-dessous si nécessaire.

Quels justificatifs joindre pour les dons à des associations?

Normalement, l’organisme à qui vous versez le don vous transmet un reçu indiquant le montant et la date du don. Sachez qu’avec la déclaration en ligne, il n’est plus nécessaire de joindre le justificatif. Aucune sanction ou pénalités ne vous sera applicable si vous ne joignez aucun justificatif à partir du moment où vous télé-déclarez en ligne. Pour autant, il vous faut garder ce fameux justificatif car l’administration conserve la possibilité de remettre en cause la réduction d’impôt obtenue. Pour éviter tout redressement et être en mesure de répondre à une demande de renseignement du fisc, gardez le justificatif pendant 3 ans.

Enfin, une autre forme de don existe et ouvre droit à la réduction d’impôt. Elle concerne toutes les personnes qui font des trajets sans en demander le remboursement pour des associations (sportives, culturels, pédagogiques ect…). Un aspect qui concerne énormément de français et qui est souvent oublié. J’y ai consacré un article entier ici : bénévoles + trajets + association = réduction d’impôt pour don.

Impôt à la source et réduction pour dons.

La mise en place du prélèvement à la source ne change rien au fonctionnement. En revanche, l’avantage fiscal pour don est versé à un moment différent dans le temps.

Le taux à la source ne tient pas compte de votre réduction d’impôt pour don. Celle-ci vous est rendue de manière indépendante. Cela signifie que si votre impôt est de 1 000 € et qu’il passe à 200 € car vous avez 800 € de réduction d’impôt pour don, le fisc se base quand même sur 1 000 € pour calculer votre prélèvement à la source.

Le versement de la réduction d’impôt se fait en parallèle. Le fisc va étudier votre dernière déclaration pour voir si un don y figure. Si oui, il vous verse 60% d’acompte au 15 janvier. Ensuite, il vous versera le solde ou vous réclamera le reliquat l’été suivant quand il aura votre déclaration d’impôt.

Exemple

Mr Corrigetonimpot a eu 500 € de réduction pour don sur sa déclaration d’impôt 2023 des revenus 2022. Il a fait beaucoup de dons en 2023 et sait qu’il aura le droit à 2 000 € de réduction en 2024. Comment va t’il les récupérer?

1- En janvier 2024, le fisc utilise la dernière déclaration connue (2023 des revenus 2022) pour calculer l’acompte des niches fiscales acquises en 2023. Mr aura un virement de 500*60% = 300 €.

2- En mai 2024, Mr Corrigetonimpot fait sa déclaration d’impôt des revenus 2023. Il y indique les dons de 2023.

3- Dans l’été 2024, le fisc prend connaissance de la déclaration et apprend que Mr a droit à 2000 € de réduction. Comme il a versé 300€ en janvier, il verse les 1 700 € restants pour clôturer l’année.

4- Le même schéma continue en 2025, Mr aura 60% de 2000 € en janvier puis une régularisation.

Ce schéma est bien si vous faites les mêmes dons chaque année mais pose des probèmes en cas de variations importantes. Les régularisations sont alors énormes et pas toujours en votre faveur. Pour aller plus loin en cas de premier don, d’arrêt, de demande d’avance etc…j’ai expliqué le fonctionnement et les stratégies en détail ici : Comment marche le prélèvement à la source de l’impôt avec la réduction pour dons aux associations?

Bonjour,

Je suis actuellement volontaire dans une école au Cambodge et je parraine deux élèves. Le total s’élève à 720 euros. J’aimerais savoir si ce don permet une réduction d’impôt en France.

Je vous remercie.

Bien cordialement

Bonjour,

Est-ce que les frais d’adhésion/ cotisation annuelle à une association sportive sont considéré comme des dons?

Merci

Bonjour,

Dans quelle case faut-il déclarer les dons de 2023 aux associations cultuelles? Ils étaient déclarés en case 7UJ dans le passé, mais l’intitulé de cette case semble avoir été modifié et n’est plus cohérent entre le formulaire et la notice 2042 et l’information dans la notice est ambigu. Merci pour le conseil. Cordialement,

Bonjour,

La case pour les 66% doit être remplie (7UF il me semble de mémoire).

Bonsoir, mon mari est auto-entrepreneur en régime BIC pour les revenus dans cette case je dois porter le chiffre d’affaire ou alors le chiffre d’affaire moins 50%, si BNC idem.

concernant les dons versés dans la case 7UF c’est le montant donné par le couple en dons si on a donné en tout 2000 € le montant en crédit se sera toujours les 666 € ?

Alors je n’avais pas coché la case L car j’avais après mon divorce élevé un enfant pendant plus de 5 ans seul, est ce possible de le modifier maintenant, après plus de 10 ans de remariage, et que l’enfant n’est plus dans le foyer fiscal.

Bonjour,

Je vous conseille mon guide sur les astuces fiscales : https://www.corrigetonimpot.fr/tout-pour-payer-moins-impot-ebook-guide/ Vous aurez toutes vos réponses.

Pour la case 7UF, c’est un plafond de 1 000 pour le couple de mémoire. Vous verrez dans le guide que vous ne pouvez pas corriger une déclaration plus de 3 ans en arrière et il y’a un article entier pour les micro-entreprises.

Cordialement.

Bonsoir,

Merci pour l’article.

Si je fais un don à une association au Portugal, j’aurai quand meme le droit à la reduction d’impots en France?

Bonjour,

Je n’ai jamais eu le cas, il faudrait vérifier avec l’association si elle est éligible ou non.

Bonjour. J’ai donné 7500 €à une association culturelle grâce à une succession. J’ai obtenu un rescrit fiscal de cette somme. J’ai une très petite retraite. Quelle case remplir ? 7UF ? Vais je recevoir une aide financière des impôts ?

Merci.

Bonjour,

Il faut interroger l’association pour savoir la case. En revanche, si vous ne payez pas d’impôt alors cette réduction sera malheureusement inutile.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

j’ai une question sur le report de réduction d’impôts:

je fais des dons à la croix rouge, action contre la faim pour un total de 472€ (75% de réduction d’impôts), ainsi que 400€ à des œuvres (66% de réduction d’impôts), enfin j’ai également une Rente handicap MUTEX pour un de mes enfants handicapé (ouvrant droit à 25% de réduction d’impôts pour un versement maximum de 2125€).

Si je fais bien mes calculs j’aurais eu droit à 1 149€ de réduction d’impôts.

Il n’a été retenu de cette somme que 461€ (rapport à mes revenus)

Dans la case de report 7XY, est ce la différence 1149-461 = 688€ que je dois reporter?

Ou est ce que je dois faire un calcul du montant des dons versées n’ayant pas ouvert à réduction d’impôts, et reporter dons un prorata du don ?

Merci d’avance pour votre réponse

Bonjour, un grand merci pour votre article de très grande qualité.

Est-ce que si je fais un don à la fin du mois, disons le 31/04/23, avant de compléter ma déclaration, je pourrais l’inclure et le mentionner dans la déclaration des impôts de cette année ?

En vous remerciant par avance de votre réponse !

Bonjour,

Non malheureusement c’est impossible, on peut inclure seulement les dépenses de 2022. Tout don en 2023 sera à mettre sur la déclaration fiscale 2024.

Cordialement.

Bonjour

A ce jour je n’ai pas reçu l’attestation fiscale 2022

je verse tous les mois 8€

En attente de votre réponse je vous remercie d’avance

Cordialement

Evelyne

Bonjour.

Nous avons deux enfants majeurs étudiants en alternance . Ils font tous les 2 des dons mensuels à la SPA et à la CROIX ROUGE et nous faisons nous même des dons au Resto du coeurs. Etant tous les 2 rattachés à mon foyer fiscal, pouvons nous cumuler et déclarer ces dons sur notre déclarations d’impot (les justificatifs étant au nom de mes enfants).

Merci d’avance pour votre aide

Bonjour,

Je n’ai jamais eu le cas mais je pense que oui, je ne vois pas pourquoi ça ne serait pas accepté.

Cordialement.

Bonjour, j’envisage de donner une somme d’argent à un ami pour effectuer des travaux lourds de réparation dans sa maison.

La somme que j’envisage de lui donner pourra-t-elle m’amener une réduction d’impôts ?

Merci

Bonjour,

Malheureusement non. Pire encore, si c’est une somme de plusieurs milliers d’euros c’est un don et c’est fiscalisé à 60% si vous donnez a un ami : https://www.corrigetonimpot.fr/bareme-transmission-succession-donation-droit-ligne-directe/

Bonjour,

J’aimerais savoir si dans le cadre d’une mission humanitaire réalisées par une association d’intérêt général, prendre une assurance spécifique pour cette mission est défiscalisable au même titre que le billet d’avion?

Et également tous les achats spécifiques à cette mission (gourde filtrante, sac à dos…) ?

Un grand merci d’avance !

Bonjour,

A mon niveau je ne sais pas et je n’ai jamais eu le cas. Le mieux c est d’interroger le fisc via la messagerie en ligne. Pour les achats spécifiques j’en doute car vous les aurez encore à la fin de la mission; pour l’assurance il faut voir ce qu’en dit le fisc.

Super site Merci, tres complet et très clair

Bonjour,

Merci beaucoup pour votre article très détaillé.

Je me pose cependant une question concernant la réduction d’impôt accordée par l’Etat : comment est financée cette réduction ? Par nos impôts, non ?

Donc je me demande si c’est un bon calcul que de « creuser » le budget de l’Etat pour obtenir cette réduction puisque cette somme nous sera « reprise » d’une autre façon (impôts, taxes. ..) afin de maintenir la pérennité de cet avantage.

Merci d’avance de me partager votre expertise.

Bonjour,

Me concernant je suis uniquement spécialisé sur l’optimisation de l’impôt pour les particuliers. Ici on est sur une question qui relève de la macroéconomie et j’avoue ne pas avoir la réponse. Si quelqu’un est au courant?

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, en 2021 j’ai fait un don à la SPA, je l’ai mentionné sur ma déclaration d’impôt, or, cette année je ne suis pas imposable suite au décès de mon épouse. Puis-je reporter le don sur ma prochaine imposition de l’année 2022.

Merci, cordialement

Bonjour,

Il faut le déclarer cette année. Un report sera fait automatiquement si vous y avez le droit, cela apparait à la fin de l’avis d’imposition.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

j ‘heberge une famille ukrainienne a mon domicile . c est a dire qu ils ont a leur disposition une chambre et un cabinet de toilette. ils sont nourris et blanchis a mes frais . ils ne recoivent pas d aides exceptes des tickets de bus.

que puis je deduire de mes revenus en 2022.

Bonjour,

A ma connaissance il n’y a pas encore de niches fiscales pour ce point particulier. Peut-être que le forfait de 3592 € de pensions déductibles pour hébergement fonctionnerait mais ce serait une découverte pour moi. Vous pouvez toujours interroger le fisc pour vérifier.

Bonjour

Je voulais avoir une confirmation je voulais déclarer 800 euros de dons diverses croix rouge ,restaurant du coeur et on m’a dit que Moins de 1000 € de dons on est pas oblige de justifier .

Merci

Bonjour,

Il faut systématiquement les justificatifs, dès le premier euro.

Cordialement.

J’ai une question concernant mon fils ,majeur et non rattaché à mon foyer fiscal .Je lui ai donné une somme d’argent (inférieure à 6042 € ) j’ai déclaré ce cadeau . Il doit de son côté le déclarer mais dans quelle ligne doit-il inscrire cette somme. Merci par avance .

Bonjour,

Attention cet article concerne les dons et la pension versée aux enfants ne va pas du tout dans cette case!! Je vous conseille de corriger en lisant cet article : https://www.corrigetonimpot.fr/comment-declarer-enfant-majeur-impot-rattachement-reduire/

J’ai fait une conférence sur le sujet en visio pour expliquer comment tout calculer et tout remplir dans la rubrique « formation » que je vous conseille de regarder.

Bonjour,

J’ai bien lu votre livre sur la réduction Pinel ainsi que certains commentaires mais j’ai quand même une hésitation pour avoir la 2042 RICI.

Car si j’ai bien compris je dois cocher des lignes lors de ma déclaration.

CHARGES

Charges déductibles (pensions alimentaires, épargne retraite…), charges et imputations diverses

Réductions et crédits d’impôt : dons, frais de garde d’enfants, emplois à domicile, cotisations syndicales, prestations compensatoires, etc.

Investissements locatifs (Pinel, Denormandie ancien, Duflot, Scellier, Censi-Bouvard)

Travaux dans l’habitation principale : dépenses pour la transition énergétique

Investissements Outre-Mer

J’ai coché Investissement locatif PINEL

Mais est ce que je dois coché une autre case car à aucun moment sur l’annexe je vois la référence 2042 RICI

merci pour votre réponse. Cordialement

Bonjour,

Oui vous avez tout bon. En cochant « réduction et crédit d’impôt » on fait apparaitre les cases de la 2042RICI pour les dons. En cochant Pinel, vous aurez les cases 7 pour votre investissement. Je l’explique ici en vidéo si ça vous rassure : https://www.corrigetonimpot.fr/premiere-declaration-impot-pinel-annee-2044/

Bonjour,

Est ce qu’il est possible d’effectuer un don équivalant à 167% des montants des impôts, et qui soit inférieure à 20% des réunions imposables.

Bien cordialement.

Bonjour,

Oui, le don peut éliminer tout l’impôt c’est possible.

Bonjour

J ai fait un don ce jour puis je le déclarer pour ma déclaration qui est en cours a savoir sur déclaration 2021

Bonjour,

Non le don sera seulement à déclarer en 2023.

Cordialement.

Merci pour votre article très complet. Cependant je demeure perplexe sur ma déclaration en ligne d’aujourd’hui. J’ai fait une double déclaration mon épouse étant décédé le 01/0.4/2021.Sur ma déclaration de veuf du 02/04/2021 au 31/12/2021 j’ai mentionné 1000€ de dons à 75%et3050€de dons à 66%.Sur ma situation déclarative à L’IRPP 2022,il apparaît en montant retenu 1000€ et3050€mais absolument rien en montant de réduction soit un 0,alors que je suis bien en dessous du barème fiscale de 20%,par rapport à mon revenu imposable qui est de22439€. Le 20%représente 4488€.

Mes dons étant de 4050€.

Je ne comprends pas. Pouvez vous m’apporter une réponse si cela est possible. Très cordialement à votre écoute et explication

Bonjour,

Je pense que votre déclaration engendre un impôt nul. Du coup les réductions pour dons ne peuvent s’imputer. Maintenant j’espère que le report apparaitra au moment de l’avis d’imposition afin que vous puissiez en bénéficier l’an prochain. J’avoue ne pas savoir s’il est possible qu’il n’apparaisse pas en ligne mais c’est mon hypothèse ici.

Cordialement.

Bonjour j’ai fait un don d’environ 200 livres a une association . L’association avec mon accord revend ces livres. Puis je déduire ce don de 200 livres de mes impots . Comment l’association doit elle procéder ? Merci pour votre réponse.

Bonjour,

Le texte précise qu’on peut tenir compte de dons en nature mais uniquement pour les œuvres d’art et les objets ayant une valeur historique ou artistique. J’ai peur que ce soit difficile à justifier pour les livres. Pour autant, je vous conseille d’écrire au fisc via la messagerie sécurisée pour avoir leur avis. Si le fisc est ok, il faudra que l’association vous donne un papier permettant de connaître la valeur estimée des livres donnés.

Cordialement.

Bonjour, merci pour l’article.

J’aurai cependant une petite question : si on enlève l’aspect humain aux dons et qu’on garde uniquement l’aspect financier, quel est l’intérêt de faire baisser l’impôt sur le revenu ? je m’explique : même si je donne 100 euros à un organisme avec un taux de 75%, je déduis donc 75 euros de mon impôt mais je « perds » quand même 25 euros au final, non? du coup meme avec une réduction d’impôt je perds quand meme de l’argent

Bonjour,

Oui c’est une manière de favoriser les dons ou de les rendre plus élevés. Mais d’un point de vue purement financier, il n’y a pas de stratégie possible en donnant ou de gain possible.

Cordialement.

Bonjour,

Je pars pour une mission au Sénégal en février 2022. Je peux donc déclarer en dons mon billet d’avion. Toutefois j’ai un doute sur l’année de déclaration car j’ai acheté mon billet en novembre 2021. Dois je le déclarer en 2022 ? Ou 2023. ? Merci pour votre réponse.

Bonjour,

Les dépenses 2021 sont déductibles au titre des dons en 2022. En revanche, vérifiez bien que c’est éligible avec l’organisation car je n’ai jamais vu un tel cas passer.

Cordialement.

Bonjour

Ma soeur âgée de 86 ans entre en EHPAD : ses revenus sont de 12200€/an donc dépassent le plafond pour l’attribution de l’allocation de solidarité aux personnes âgées qui est de 9998,40€ malgré les aides diverses attribuées ,elle ne pourra pas payer la totalité des frais d’hébergement.

Si nous l’aidons ,ses frères et soeur( n’ayant pas d’obligation alimentaire )pouvons nous déclarer aux impôts et avoir une déduction de notre impôt

Merci pour votre réponse

Bonjour,

A ce niveau, cela relève plutôt de ce qui est expliqué sur l’article pour la réduction pour maison de retraite : https://www.corrigetonimpot.fr/reduction-impot-frais-maison-retraite-hebergement-ehpad/

Cordialement.

Bonjour,

Merci de votre article très complet et pédagogique. J’ai une question svp.

Vous indiquez :

« Si vous avez un report juste pour réduction non utilisée suite à un impôt nul, je ne peux que vous conseiller d’être prudent et d’interroger le fisc en amont pour savoir s’ils acceptent le report via cette démarche : comment contacter les impôts rapidement. Dans la majorité des cas la réponse est négative mais j’ai déjà vu (rarement) une réponse positive donnant ainsi un justificatif au contribuable concerné pour faire le report sans risque. »

Dans quels rares cas la réponse a été positive et pour quelles raisons ?

Peut-il y avoir report partiel si l’impôt n’est pas nul à la base mais le devient grâce à une partie seulement du montant retenu qui est déduit ? Autrement dit, si la totalité du montant retenu n’est pas utilisé mais qu’une partie permet de réduire l’impôt à 0.

Merci d’avance et bien à vous.

Bonjour,

A mon sens, c’est simplement que la personne du fisc a répondu rapidement ou sans consulter le texte mais il n’y a pas de raisons particulières qui puissent assurer que ce soit possible. La règle est la même dans le cas que vous citez.

Cordialement.

Bonjour,

Merci pour cet article très bien rédigé et très instructif !

Je souhaiterais savoir s’il est possible de régulariser des dons fait à des associations humanitaires antérieures à 2020 ? Et si oui, quelle est la marche à suivre avec les impôts si vous avez de plus amples informations ?

Merci 🙂

Bonjour,

Oui vous pouvez corriger les deux années passées et avoir un remboursement. Vous trouverez un des mes articles qui explique comment faire en détail (rubrique « impôt » ou utilisez la rubrique recherche).

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Je travaille pour une fondation française dont le siège se trouve en France et beaucoup de nos partenaires et donateurs sont étrangers, avec une majorité venant d’Afrique. Existe-t-il des conventions ou autres accords permettant d’octroyer une défiscalisation des dons qu’ils nous feraient dans leur pays ?

En vous remerciant,

cordialement

Bonjour,

Me concernant je ne sais pas… si quelqu’un a la réponse?

Bonjour,

J’ai soutenu un candidat pendant la campagne électorale des élections municipales 2020 en versant une somme. Puis-je déclarer cette somme pour bénéficier de la réduction d’impôt ?

Merci par avance

Bonjour,

Il faut se tourner vers le service qui gère les dons dans ce parti pour avoir le justificatif. Une fois ce papier reçu, vous pourrez mettre le don sans risque.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Dans quelle case puis-je déclarer les sommes versées à mon fils au titre de l’aide aux enfants ?

merci

Bonjour

Objet : Dons à personnes en difficulté

Mes 2 petits enfants font des études( USA et Saint Etienne )

Je leur sers une petite somme de 100 € mensuels donc 2 X 1200€ —> 2400 annuels

puis-je considérer que cette somme donne droit à réduction d’impôt?

Merci

Bonjour,

Malheureusement non, c’est impossible.

Cordialement.

Bonjour Madame , Monsieur .

J’ai fait un don de 1000€ pour la cathédrale de Paris ; les impôts m’ont remboursé la somme de 33€ . Est-ce juste ?

Bonjour,

J’ai fait un article entier sur les dons pour notre dame ici : https://www.corrigetonimpot.fr/reduction-don-cathedrale-notre-dame-declaration-75-plafond/

Vous y trouverez le fonctionnement et la case à remplir.

Cordialement.

Bonjour, Merci pour votre excellent article.

Les dons a des organismes humanitaires etabis au Maroc sont-ils eligibles ? Sur la declaration, je vois « Dons à des organismes établis en France » et « Dons versés à des organismes d’intérêt général établis dans un État européen autre que la France ».

Pourquoi ne serait-ce qu’un pays europeen ?

Cordialement,

Reda

Bonjour,

Alors là j’avoue que je n’ai jamais eu le cas. Est ce que quelqu’un a la réponse? Sinon, vous pouvez demander à l’organisme qui a reçu le don. Ils sauront vous dire si c’est déductible ou non.

Cordialement.

Bonjour,

j’ai fais des dons à ma famille à l’Étranger cela sont il déductibles et si oui quel est le montant maximum et dans quelle case faut il renseigner svp ?

Merci Monsieur .

Bonjour,

Cette case pour dons ne concerne pas ceux faits à la famille malheureusement. Vous pouvez regarder mes articles sur les pensions déductibles notamment aux enfants majeurs ou aux parents dans le besoin : https://www.corrigetonimpot.fr/impot-deduction-pension-alimentaire-2018-plafond-maximum-enfant/

Bonjour,

Merci pour votre article très utile.

Je suis dans une situation vraiment particulière en 2020: pas de revenus, mais je souhaite faire un don d’environs 10,000 euros. Je ne serai surement pas résident fiscal français en 2021 et après donc la réduction d’Impôt future ne me concerne pas trop.

Ai-je le droit de donner cet argent a des proches qui n’ont pas fait de dons pour 2020, afin qu’ils puissent bénéficier de l’abatement?

L’idée serait de donner 30,000 euros a un proche pour qu’il fasse le don (en supposant qu’il paie plus de 20,000 euros d’impôts annuels). en 2021, au moment de payer les impots, il bénéficie de 66% de déduction sur les 30,000 euros, soit 20,000 euros en moins d’impots a payer. 20,000 euros qu’il pourra alors me rendre.

Est-ce légal ou est-ce vu comme un contournement de la loi?

Ce montant (30,000 euros) représente la quasi totalité de mon épargne. Y a-t-il un risque que je n’ai pas le droit de donner une somme si importante a un proche sans qu’il ne soit taxé?

Par avance, merci

Bonjour,

La réduction concerne uniquement le don à une association. Dès lors que vous donnez à un proche, on bascule sur la fiscalité de la transmission et la nécessité de payer de l’impôt sur ce qu’on donne : https://www.corrigetonimpot.fr/faire-donation-seul-formulaire-2735-manuelle-dons-declarer-impot-formulaire/

Cordialement.

Je vous confirme avoir eu un contrôle pour des reports de dons des années précédentes que je n’avais pas utilisés car non imposable.

Elles ont été retoquées car le report s’applique uniquement pour la fraction qui dépasse 20% du revenu imposable. Sinon c’est perdu.

Bonjour,

Bravo pour vos explications auxquelles je me réfère régulièrement. En 2020 et sur la base de mon salaire actuel , je devrais déclarer un revenu imposable de 16369,20 € . Une simulation sur le site Impôt .gouv me laisse entendre que je devrais payer 231 € d’ IRPP . Si je fais un don de 228 € au Restau du coeur , je pense pouvoir déduire 75 % soit 171 € . Mon impôt tomberait à 60 € . Se faisant , pensez-vous que je pourrais bénéficier du seuil de non recouvrement ?

Tout d’abord merci pour votre approche claire sur des sujets qui sont loin de l’être ! Je pars faire une mission bénévole de 6 mois dans une petite ONG au sénégal qui s’occupe (notamment) de rescolariser des enfants « talibés ». Mes repas seront assurés par le centre.

En revanche, je dois payer le billet d’avion , la facture doit-elle porter le nom de l’ONG pour être déductible ?

Concernant le logement (environ 40 € par mois pour 1 chambre chez l’habitant), j’aurai peut-être du mal à obtenir une facture. Néanmoins, tout cela est-il déductible de mes impôts (environ 8000€) ? Soit 75% de 530 € et le reste à 66% si j’ai bien compris ? merci par avance de votre réponse. Cordialement. Isabelle

Bonjour,

Ici il faut voir directement avec l’association en question. C’est eux qui seront en mesure de vous dire s’ils peuvent faire des justificatifs sur ces dépenses. Cordialement.

bonjour,

Etant dans très jeune association qui modifie quelques documents pour adhérents, ns sommes reconnus d’intérêt général, donc devant faire des reçus fiscaux pour adhésions et dons.la plupart sont imposables donc déduction à 66%. Avec des reçus incluant 4 années de retard, la limite est-elle toujours de 20% du montant imposable ?

J’ai reçu questions de NON-IMPOSABLES. Tout ce qu’ils verseront devrait donner lieu à crédit d’impôt donc remboursement par chèque.? (quel article svp) et y a t-il pour eux un montant maxi de don à ne pas excéder annuellement ? (aussi délai du remboursement du crédit d’impôt, svp ?) –En fait , les dons font-ils partie du CREDIT D’IMPOT ,

Tout ceci pour être sûrs et dans la légalité. Je vous remercie infiniment?

Recevez sincères salutations

Alie-Marie

Bonjour, dans quel case doit ont inscrire les frais kilométriques bénévole merci pour votre réponse

bonjour, ma maman a fait un don aux « restos du cœur » et à la Fondation de l’Avenir et je ne sais dans quelles cases je dois mettre. si vous pouvez me renseigner .. merci d’avance

Bonjour,

Pour les restos du coeurs, c’est la case à 75% et pour la fondation de l’avenir, la case à 66%.

Cordialement.

Bonjour si je comprends bien si on n’est pas imposable rien ne sert de déclarer des dons cela joie juste sur le revenu fiscal de référence?

Bonjour,

Même pas, le revenu fiscal n’est pas impacté par les dons.

Cordialement.

Bonjour,

C’est quand même incroyable que les gens les plus pauvres ne puissent pas donner sans avoir une récupération d’impôts comme c’est le cas pour les actionnaires.

Moi par exemple quand j’étais à France Télécom en 1995 j’ai eu droit d’acheter des actions à bas prix, je l’ai fait.

Et je récupère la partie impôt sur les dividendes que le fisc me reverse sur mon compte en banque.

Vous l’aurez compris, je suis à la retraite et je ne paye plus d’impôts mes revenus sont trop faibles.

Donc depuis que je suis à la retraite je ne verse plus rien aux associations.

J’aurais pu verser les 33 pourcents que je ne récupère pas mais par colère je verse même plus rien.

Pourquoi cette injustice envers les plus pauvres qui désireraient donner et qui souvent donnent, mon cas étant à part comme je l’ai dit par décision personnelle, et qui ne récupèrent rien !

Mais quelle honte !

.

Peut ont déclaré des étrennes de fin d’année aux gardiens, concierges,

(sur la ligne Dons versés à d’autres organismes d’intérêt général) en case 7UF.

Bien cordialement.

Bonjour,

Je ne suis pas certain car il faudrait quand même avoir le justificatif qui ne sera pas émis dans le cas présent.

Cordialement.

Bonjour,

Tout d’abord, merci pour toutes ces explications qui ont le mérite d’être claires.

J’ai effectué un don à une association d’intérêt général en 2018.

Comment puis-je en faire part à l’administration fiscal pour que celui-ci soit déduit de mes împots dès février 2019 ?

Suis-je condamné à attendre la déclaration de revenu 2019 en Mai ?

Peut-être l’avez vous expliqué dans votre article mais je ne trouve pas la référence.

Merci d’avance,

Cordialement,

Ugo

Bonjour,

J’ai peur qu’il faille attendre cet été. Vous aurez les 60% en janvier 2020 cependant.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour.

Je vous remercie pour la clarté de vos explications.

à partir de 2018, l’état propose le PFU (flat taxe) pour imposer certains revenus mobiliers, tels que les dividendes, qui préalablement étaient imposés selon le barème progressif.

Peut-on malgré cela additionner le montant des dividendes perçus en 2018, si on a opté pour l’impôt flat taxe, aux revenus imposables nets soumis au barème progressif pour determiner le plafond des 20% du revenu imposable pour les dons aux associations ou bien doit-on désormais exclure dans le calcul du plafond, les revenus que l’on souhaite soumettre à la flat taxe ?

Bonjour,

Alors là, bonne question. Je ne suis pas certain car je n’ai encore pas vu de déclarations avec le PFU (les premières en septembre prochain). Je pense que non, à mon avis l’option pour le PFU fait que les sommes concernées ne figureront pas dans le revenu imposable; mais comme je viens de le dire, je ne suis pas certain.

Cordialement.

Bonjour,

vous dites « une réduction pour don non utilisée se reporte à condition que le contribuable pense à faire le suivi »,

Comment faire le suivi ?

Si nous avons fait des dons mais que nous étions non imposable cette année la, peut-on reporter les dons à l’année suivante ?

Merci

Bonjour,

Oui tout à fait, il faut reprendre le montant reportable indiqué sur l’avis d’imposition et le mettre dans la case des dons l’année suivante.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

bonjour,

j’ai une association sportive de rallye auto, en loi 1901 bien sur, j’avais cru comprendre que les associations 1901 sont d’utilite public par defaut et donc soumis à la defiscalisation à 66%. est ce le cas ? ou dois je faire la demande aupres du service des impots ?? et quand est il des dons et defiscalisations associes fait depuis sa creation ??

Merci d’avance de vos eclaircissements.

Cordialement

Hello,

j’ai eu un rendez-vous avec les impôts il y a quelques semaines.

Alors si j’ai bien compris : l’année prochaine (2019) les impôts sont déduits directement à la source. Le calcul de l’impôt ne tient pas compte des dons que nous aurons effectué en 2018.

Le gouvernement rétribuera 50% des dons déclarés en 2017 au 1er janvier 2019 afin de nous permettre de faire les dons que nous avons l’habitude de faire. Il semblerait qu’il y ait également un ajustement qui est fait en fin d’année 2019. Par exemple dans le cas où une personne ayant donné en 2017 mais ne donnant rien ou moins en 2018 viennent à rétribuer l’argent que le gouvernement lui a offert et inversement.

Il semblerait également que le report des dons ne sera plus possible pour 2019.

Thibault peux-tu me dire si c’est bien cela, s’il-te-plaît ?

Merci

Bien à toi

Bonjour,

Je viens tout juste d’écrire un article détaillé sur les dons et l’impôt à la source. Il est en première page d’accueil ou joint à la fin de cet article. Je vous laisse le lire et me reposer une question là-bas si ce n’est toujours pas clair.

Cordialement.

Effectivement je viens de le voir.

J’y pose ma question directement dans ton nouveau post. Merci

Bonjour

Si je donne 100000 euros a mon enfant. Puis-je les déduire de mon revenu?

Bonjour,

Non, les dons aux enfants n’entrent pas dans cette catégorie. Lisez malgré tout mon article sur les pensions déductibles versées aux enfants (voir rubrique « impôt ») pour voir si vous ne réponde pas aux conditions.

Cordialement.

Bonjour,

Je fais des dons occasionnels a des associations d’aide aux animaux, je me suis toujours pose la question (meme si ca ne concerne pas ma declaration fiscale) de l’imposition de ces dons du cote des

association, savez vous a quel taux les associations sont imposees sur les rentrees d’argents venant de dons ?

Merci

bonjour , merci de votre réponse sur les dons ;

mais vous dites « à priori… » , subsiste-t-il un doute pour que cela ne fonctionne pas ainsi ?

merci

Bonjour,

A priori, je dirai que oui. Le simulateur des impôts le confirme avec un impôt de 3 743 € annulé entièrement (soit seulement 5 671 € de dons retenus nécessaires à ramener l’impôt à 0 €).

Attention, avec l’année blanche on vous rendra les dons faits en 2018 en septembre 2019 et votre taux à la source n’en prendra pas compte comme je l’explique dans plusieurs articles figurant dans la

rubrique « année blanche ».

Cordialement.

bonjour

pour un IR de 4000 euros , est-ce que des dons aux associations d’un montant total de 6000 euros (soit moins de 20% d’un revenu de 35000 euros ) , permettent de ramener cet impôt à 0 ? ( 6000 X 66% =

4000 euros )

dans ce cas le montant effectivement payé serait de 6000 – 4000 = 2000 euros , à rapprocher des 4000 euros d’IR ?

est-ce accepté par l’administration fiscale ?

merci de votre réponse

Bonjour,

Alors là , très bonne question. Je n’ai pas la réponse mais je vous invite à solliciter le fisc sur ce sujet.

Cordialement.

Je vais acquérir via un notaire un appartement de 300000 euros appartenant à une association de lutte contre le cancer suite à un legs.

Est-ce que l’acquéreur peut prétendre à une déduction ou une réduction d impôt quand il achète ce type de bien?

Merci de votre réponse

Merci, je vais interroger le service des impôts et je vous communiquerai leur réponse.

Cordialement

Bonjour,

Alors là, vous me posez une colle. Il serait judicieux d’interroger le fisc sur le sujet.

Cordialement.

Bonsoir,

J’ai fait un don en début d’année à une association dont le dossier pour être reconnu d’intérêt général est en cours. Pourrais-je quand même produire le justificatif avec ma déclaration d’impôt en

2019 même si le don a été fait avant que cette association ait reçu son acceptation.

Merci.

Cordialement

Bonjour hh,

L’important est d’avoir le justificatif de l’association, le mode de paiement importe peu.

Cordialement.

bonjour,

si l’on donne de l’espèce aux associations est ce déductible?

seul justif les retraits bancaires

Bonjour,

J’écris justement sur le sujet pour le prochain article. Mais j’ai peur que non, le gouvernement a bien prévu de se servir de l’argent en avance sur le dos des contribuables.

Cordialement.

bonjour,

vous avez largement répondu aux diductions pour dons aux œuvres

mais j’insiste pour mon cas le taux indiqué pour 2018 correspond a l’impôt aux droits simples environ 4600

mon impôt final après déduction 390

la différence en 2019 si maintient des mèmes dons

sera rembourse en crédit d’impôt XXX mois …

ou remboursement de trop perçu

ne peut on pas modifié le taux de prélèvement a la source tenant compte de ce futur abattement ?

Bonjour,

J’ai détaillé cela ici : https://www.corrigetonimpot.fr/impot-pinel-annee-blanche-prelevement-source-reduction-calcul-declaration/

L’article est sur le Pinel mais ça vaut tout autant pour le Scellier.

Cordialement.

j ‘ai fait une loi scellier – en 2010 ; en 2019 prelevement à la source – quand le fisc me rendra le credit d’impot ? à savoir 4000 euros- en septembre 2018 ou 2019 ?

MECI

Bonjour,

@Chris : les dons vont dans les cases7 et surtout pas dans les frais réels (vous seriez perdant).

@Patnin : à voir avec les assoc s’ils ouvrent droit à la réduction mais je ne pense pas. Le déficit se reporte tout seul en ligne mais si ce n’est pas le cas, le contribuable doit bien le mettre à

jour chaque année.

Cordialement.

bonjour,

je fais jouer les frais réels pour ma déclaration, dois-je y inclure les dons que j’ai effectués ou les mentionner dans les réductions en case 7.

Cordialement

Bonjour,

J’ai eu un déficit sur les revenus fonciers l’année dernière de 6883 (case 4 BC), dois-je le reporter sur la déclaration cette année ????

Peut-on déduire les cotisations sportives, sachant que j’ai les attestations des associations???

Cordialement

Bonjour,

J’ai expliqué cette injustice ici : https://www.corrigetonimpot.fr/impot-prelevement-source-taux-personnalise-neutre-individualise-calcul/

C’est triste mais aujourd’hui rien n’est prévu contre ça.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Je suis bénévole d’une association de protection féline reconnue d’utilité publique. Depuis 2 ans, je fournis dans ma déclaration de revenus le certificat de déduction fiscale donné par l’association

pour des frais engagés pour l’association et non remboursés. Du fait de cette déduction, je ne suis pas imposable.

J’ai fait ma déclaration de revenus de 2017 et il m’est indiqué que je serai prélevée à 7% sans que soit tenu compte des déductions.

Qu’est-il prévu pour les associations caritatives ? Y a-t-il une possibilité d’éviter cette ponction ? C’est une mort assurée des petites associations qui ne sont pas aidées et qui ne vivent que

grâce aux bénévoles.

Merci de votre aide.

Bonjour,

Ce n’est jamais le cas. Au mieux, vous donnez 100 et les impôts vous restituent 75.

Cordialement.

je voulais savoir la somme que je donne ne m’est pas restitué?

si je veux donner au association pour déduire les impôts au finale la même somme de mon compte (impôt +don) moi je suis gagnant comment?

cdlt

Bonjour,

@Marc : il faut voir avec l’association si elle peut délivrer un justificatif mais j’en doute.

@fontaine : je n’ai pas trop compris, pourriez-vous préciser la questions svp?

Cordialement.

bonjour

votre explication est très claire moi qui comprends pas grand chose aux impôts….juste faire mon gros chèque pour l’état…

cette je veux bien payer des impôts car les services de santé en France est très bien et autre.

la question est on fait un don pour payer moin d’impôt mais au finale on a payé la mm somme juste que c 2 caisse?

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Je participe à une compétition sportive organisée par une association loi 1901, peut on considérer l’engagement et les frais de déplacement et de restauration comme un don à cette association et le

déduire des impôts? Cordialement.

Bonjour,

Je n’ai jamais eu le cas… il faut interroger l’organisme qui a reçu le don pour savoir s’ils ouvrent droit à l’avantage fiscal.

Cordialement.

les frais engagés pour le don du corps à la science peuvent ils prétendre à une déduction ou une réduction d impôt

cordialement

Bonjour,

@Thierry : sur ce point, le BOFIP n’est pas clair. Les avis diffèrent selon les professionnels. Le texte ne précise pas si ce report est possible quand le don est non utilisé ou si le report est

possible uniquement quand le don est non utilisé parce q’uil dépasse 20% du revenu imposable.

Un point un peu technique qui m’empêche de vous assurer que vous avez le droit d’indiquer le report cette année du don non utilisé les années passées. Si vous souhaitez être certain d’en avoir le

droit, il faudrait interroger le fisc en amont via cette démarche: https://www.corrigetonimpot.fr/comment-joindre-contacter-centre-impot-mail-ecrit-question/

@Fred : oui, il faudra un justificatif.

Cordialement.

Bonjour, le vote (élection présidentielle) est »secret », donc sommes nous dans l’obligation de fournir un justificatif aux impots? Pour un don que l’on a versé à un parti politique ?

Cordialement

Bonjour, je vous remercie de préciser votre exemple :

« Sachez que dans ce cas, votre réduction fiscale se reporte pendant 5 ans. Faites bien le suivi, ce sera à vous de remettre le report de réduction d’impôt non utilisé dans la bonne case. Exemple : Mr

Corrigetonimpôt fait un don à la Croix rouge de 100 € en 2017. Cela lui donne droit à une réduction d’impôt de 75 € sur la déclaration 2018 mais il est non imposable. Il lui faudra reporter ces 100€

de dons (donc 75 € de réductions non utilisés) sur la déclaration d’impôt 2019. »

Dans mon cas, puis-je inscrire à nouveau des dons que j’avais déclarés les années précédentes mais qui ne m’avaient pas apporté de réduction puisque je n’étais alors pas imposable ? Je croyais que

c’était justement obligatoire pour pouvoir bénéficier ensuite d’un report… En 2017 j’ai eu des recettes exceptionnelles et je deviens imposable.

Merci pour vos conseils.

Thierry

Bonjour,

Je ne connais pas cet organisme. Il faut les appeler pour savoir s’ils ont une réduction à 66% ou 75%. Une recherche google peut suffire aussi.

Cordialement.

J ai fait un don à l institut Gustave Roissy. Dans quelles case indiquer le montant ? 7uD ou 7UF .

Merci pour votre aide

Bonjour,

Il faut le faire année par année. Vous pouvez demander à rectifier la déclaration de 2016 et voir avec le fisc si vos dons sont reportables.

Cordialement.

Bonjour,

J’ai fait des dons en 2016 que je n’ai pas mentionné sur ma feuille d’impôts car j’étais non imposable. Est il possible de le faire cette année alors que ces dons ne sont pas apparus sur ma

déclaration 2016 ?

Merci pour votre aide

Bonjour,

Mauvaise nouvelle, il n’est donc pas possible de le déduire de l’impôt sur le revenu… Désolé.

Cordialement.

Bonjour,

Concernant le don de 4.000 € au centre hospitalier de ma commune en 2017 avec pour objectif de diminuer mon ISF

En 2018 je ne suis pas redevable de IFI….

J’ai demandé au centre hospitalier un justificatif au titre de l’impôt sur le revenu en échange de celui qui m’a été adressé pour l’ISF…

Réponse : « Monsieur,

Suite à votre courriel et votre appel téléphonique de vendredi dernier, je vous confirme que votre don réalisé au titre de l’ISF le 17 mai 2017, ne peut être « transformé » en don au titre de l’impôt

sur le revenu 2018.

En effet, ce don a été effectué durant la période fiscale de l’ISF 2017.

Cordialement »

QUID ??

Merci

Bonjour,

Je ne sais pas si une telle cotisation est assimilée à un don. Il faut demander à l’ordre des médecins si c’est le cas ou non (auquel cas, ils pourront vous donner un justificatif).

Cordialement.

Bonjour,

Je suis médecin retraité…

Je cotise à l’ordre des médecins de mon département…

Puis je déduire cette cotisation de mes impôts ??

Merci par avance

Cordialement

Bonjour,

Vous n’avez pas le choix, si le don a été fait en 2017, il faut le déclarer cette année. S’il est non utilisé et que vous avez le droit au report, il faudra le faire vous-même.

Cordialement.

Bonjour,

Merci pour toutes ces questions et réponses très instructives!

J’ai fait en 2017 un don à une association, seulement, je ne suis pas imposable cette année.

Quelle est la marche à suivre? Dois-je quand même compléter les rubriques 7UD et 7UF ou dois-je attendre d’être imposable pour faire apparaître ces informations dans ma déclaration de revenus?

Merci d’avance pour votre réponse!

Bonjour,

Ce justificatif vaut pour l’ISF uniquement (le 885 0 V bis concerne l’ISF). Il en faut un autre au titre de l’impôt sur le revenu.

Cordialement.

Bonjour,

Merci pour votre réponse.

Le centre hospitalier m’a envoyé un justificatif notifié : « don au profit des projets de recherche et enseignement »

Il ajoute : « le bénéficiaire reconnait avoir reçu au titre des dons et versements ouvrant droit à réduction d’impôt, la somme de : 4000 €. Le bénéficiaire certifie sur l’honneur que les dons et

versements qu’il reçoit ouvrent droit à la réduction d’impôt prévue à l’article 885-0 V bis du CGI »

Merci de me dire si je dois inscrire dans la case 7UF ?

Et quelle somme puis je inscrire sachant que mon dernier revenu imposable est de : 57736

Très cordialement

Et encore merci pour votre réactivité

Cordialement

Bonjour,

Oui tout à fait, il faut voir avec le centre pour avoir un justificatif.

Cordialement.

Bonjour,

J’ai fait un don de 4.000 € au centre hospitalier de ma commune en 2017 avec pour objectif de diminuer mon ISF

En 2018 je ne suis pas redevable de IFI….

Puis je déduire sur 2042 RICI ???

Cordialement

Ils prennent alors le risque d’un redressement sur un contrôle fiscal.

Cordialement.

Bonjour,

Sans justificatif ou preuve, vous ne pouvez rien déduire.

Cordialement.

Bonjour,

Pouvez-vous me dire combien je peux déduire sur ma déclaration pour les dons sans justificatifs ?

Et aussi dans quelle case faut il remplir ces dons.

Je vous remercie.

Marie Hélène

Je vous remercie de votre réponse.

Néanmoins, certaines personnes de mon entourage le font sans dépenser un certain plafond, c’est la raison pour laquelle je me suis permise de vous poser cette question.

Bon dimanche à vous.

Cordialement,

Marie Hélène

Bonjour Christ,

Bonne question! Malheureusement, les réductions d’impôts ne s’imputent pas sur les prélèvements sociaux… désolé!

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour,

Je ne paie pas d’impôts sur le revenu, mais la CSG d’une location.

Puis-je déduire mes dons

Cordialement

Merci pour votre réponse, je vais faire cela.

Cordialement,

BOnjour Mo,

Sur un cas aussi spécifique, je ne sais pas et les textes n’apportent pas cette précision. Le plus simple est d’écrire au fisc via votre espace « impôt.gouv » pour qu’ils tranchent.

Cordialement.

Bonsoir,

mon fils étudiant majeur m’est rattaché et est parti en écovolontariat en rapport avec ses etudes.(Les frais de participation ainsi que le billet d’avion sont déductibles des impôts à hauteur de

66%)

Il perçoit une pension alimentaire de son père que je déclare donc, mais j’ai financé ce voyage

Par souci pratique, je lui ai viré l’argent nécessaire et mon fils a payé à partir de son compte.

Du coup ,les 2 reçus fiscaux sont établis à son nom.

Puis je les utiliser tels quel pour ma déclaration de revenu ou doivent ils être impérativement à mon nom ?

Merci par avance pour votre avis eclairé

Cordialement,

Si votre impôt de 2018 est à 0 €, le prélèvement à la source sera de 0%.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

BONJOUR

2018, c est la dernière année que je paye des impôts, l’année prochaine je n’en paye pas.

Est ce que les prélèvements à la source seront de 0 euro? merci

Merci Jean,

Petite précision quand même. Le taux du prélèvement à la source dépend de l’impôt 2018 sur les revenus 2017. Autrement dit, le fisc connait parfaitement les dons qui seront ceux de 2017 retenus pour

le calcul du taux du prélèvement à la source (si ils prennent l’impôt après réduction bien entendu…). Les dons faits en 2018 ouvrant droit à avantage fiscal seront de toute manière restitué via

crédit d’impôt mais ne jouerons dans le taux du prélèvement à la source que pour 2020 (une fois encore, si ils prennent l’impôt après réductino pour calculer le taux du prélèvement). Si je trouve la

réponse dans le projet de loi, j’en ferai un article.

Cordialement.

Bonjour,

Merci à Bernard pour avoir insisté ! Mon cas qui précède est le même et on ne l’explique pas toujours bien !

C’est par les dons que nous avons un sérieux avantage en aidant les organismes, ce que tout le monde ne comprend pas malheureusement car c’est surtout très utile pour les besoins de l’humanité.

Il ne faudra pas s’étonner, ce sera probablement AVANT réduction que le taux de prélèvement sera calculé, l’administration ne sachant pas combien et si l’on continue à faire des dons.

Donc restitution (heureusement) en septembre comme nous le dit Thibault que je remercie.

Cordialement.

Bonjour,

Vous faites bien d’être clair! Effectivement, je suis un grand optimiste et j’ose espérer que le taux du prélèvement sera déterminé d’après l’impôt APRES les réductions et crédits d’impôts.

Cela étant, on pourrait imaginer que le fisc se base sur l’impôt AVANT réduction pour calculer le taux du prélèvement comme vous dites(ce qui serait d’ailleurs un excellent moyen pour eux de faire

plus de trésorerie, vous pourriez travailler au gouvernement!).

Pour être franc, je n’avais pas imaginé qu’il prenne l’impôt avant correction mais maintenant que vous évoquez l’idée, elle ne me semble pas si absurde…. Donc pour résumer :

– soit ils prennent l’impôt après : votre taux de prélèvement est de 0 €.

soit ils prennent l’impôt avant : votre taux de prélèvement est calculé sur la base de 800 € d’impôt. On vous restituera tous les prélèvements chaque année en septembre.

Je vais revoir le projet de loi pour voir si cette notion est précisée ou pas. Sinon, il faudra attendre quelques mois pour être bien certain des règles du jeu. Merci d’avoir mis ce point sur la

table.

Cordialement.

Thibault

Merci pour votre réponse.

Désolé d’insister, mais pour que cela soit bien clair pour moi, chaque année mes dons et mes 4 parts me permettent de ne pas avoir d’impôt à payer alors que celui-ci devrait être d’environ

800eu

(et il en sera de même pour 2018 et les années suivantes) aurais-je un prélèvement à la source et un remboursement en Septembre ou aucun prélèvement sur mon salaire ?

Merci.

Bonjour Bernard.

J’ai développé le sujet dans cet article sur le calendrier du prélèvement à la source : https://www.corrigetonimpot.fr/impot-prelevement-source-date-calendrier-2018-2019/

Concrètement, le taux du prélèvement dépend de l’impôt de cette année. Si votre impôt 2018 sur les revenus 2017 est à 0 €, le taux du prélèvement sera normalement de 0 €.

Si vous avez de l’impôt à payer en 2018 et que vous subissez un prélèvement à la source en 2019, les dons 2018 seront restitués sous forme de crédit d’impôt exceptionnellement en septembre

2019.

Cordialement.

Thibault

Bonjour,

comment sera prélever mon impôt sur mon salaire en 2019, ayant 4 parts en tout, effectuant des dons chaque année (depuis 15 ans maintenant), cela me permettant d’avoir un impôt de 0 euros alors que

celui ci devrait être de 800 euros, comment cela va se répercuter sur mon salaire, vais-je être prélevé sur mon salaire puis remboursé l’année suivante ou rien ne sera prélevé sur mon salaire.

Merci pour votre réponse.

Bonjour Jean,

Qu’entendez-vous par « prélevé par les caisses de retraite »? Si vous parlez du prélèvement à la source, votre taux de prélèvement sera de 0% si vous êtes non imposable donc rien ne sera prélevé!

Thibault

Etant retraité avec 1,5 part à cause d’un enfant handicapé et plusieurs dons, je ne suis pas imposable.

Dans le cas du prélèvement à la source, va t on me rembourser tout ce qui a été prélevé par les caisses de retraite et quand ou comment ? Merci pour votre réponse et tous les bons conseils que vous

donnez.

Cordialement.

Comme pour tout report, c’est au contribuable de les reporter chaque année dans la case en faisant le calcul.

Pour certaines sources de revenus, le report est indiqué en fin d’avis d’imposition. J’ai déjà eu des avis d’imposition où la réduction pour don n’était pas utilisée car pas assez d’impôt. Aucun

report en fin d’avis. Il serait intéressant de voir si sur un avis d’imposition où la réduction pour don n’est pas utilisée à cause d’un dépassement de 20% du RNI, les impôts indiquent ou pas le

report sur l’avis…

Merci de votre réponse.

J’étais tombé sur ces alinéas 100 et 110 et j’avais eu la même lecture que vous.

Je n’ai malheureusement pas de jurisprudence pour cela.

Concernant le report, comment et où cela devra apparaître sur la déclaration en ligne?

Bonjour Yoann,

Excellente question, très technique! Le problème est la rédaction du texte qui laisse la place au doute. Il est ici à l’alinéa 100 et après : http://bofip.impots.gouv.fr/bofip/5873-PGP

Le texte nous dit d’abord que tout est reportable (alinéa 100) puis donne un exemple en parlant d’un report pour cause de dépassement des 20%… Du coup, je vous avoue que je ne sais pas exactement.

C’est un cas sur lequel je n’ai jamais eu ni vu de contrôle. Si vous avez une jurisprudence, je suis preneur. Dans le doute, moi j’interprète le texte comme possible. En cas de contrôle, il suffira

d’opposer au contrôleur ce fameux alinéa 100 pour au moins prouver votre bonne foi. Je suis prêt à modifier l’article si vous avez une juriprudence sur un tel controle. Cordialement.

Bonjour

Je fais très regulierement des dons de nourriture aux restos du coeur je n’ai pas de justificatifs puis-je déclarer ces dons?

Merci

Bonjour,

Le texte permet d’avoir une réduction si on donne des choses en nature mais il faut que l’organisme estime ce que vaut la nourriture au moment du don et vous fasse un justificatif. En général cela marche plutôt pour des œuvres d’art ou ce genre de chose et j’ai peur que pour la nourriture ça ne passe pas.

Bonjour et merci pour vos conseils !

Concernant le report, êtes vous certain qu’il peut s’appliquer lorsque la réduction d’impôt n’a pas été utilisée (car non imposable l’année du don ou déduction supérieure au montant d’impôt à payer

l’année du don) ?

En parcourant d’autres sources ( http://blog.financepratique.fr/2016/12/16/comment-beneficier-de-la-reduction-d-impot-pour-dons-aux-organismes-d-interet-general/) , j’ai trouvé que la seule condition

de report dans le cas des dons est lorsque le montant des dons dépasse 20 % du revenu imposable.

Merci de m’éclairer à ce sujet

Bonjour Matthias et merci!

Pour répondre à votre question, le risque est toujours le redressement fiscale. Le fisc peut demander les justificatifs de dons à travers une demande de document et identifier l’erreur. Il vous

réclamera alors les 9% de réduction perçu en trop et parfois une majoration de 10% + intérêts de retards.

Cordialement.

T.DIRINGER

Bonjour,

Encore un article clair et complet, bravo! Est-ce risqué de tout mettre dans la case des dons à 75% au lieu de 66%? Je trouve cela très complexe.

Merci.