Les contribuables qui louent un bien immobilier ont le choix entre plusieurs régimes fiscaux. Nous avions vu à travers cette article l’imposition des loyers lorsqu’on loue en vide au régime réel. Le contribuable comptabilise les loyers desquels il défalque les charges supportées sur le bien (travaux, intérêts d’emprunt, taxe foncière….). Le résultat foncier imposable supporte alors la tranche d’imposition et les prélèvements sociaux. Mais que se passe t’il lorsque les charges sont plus importantes que les loyers? Y gagne t’on fiscalement? Quid du calcul avec l’impôt à la source? Je vous montrerai en vidéo comment le déficit s’impute sur la déclaration d’impôt en ligne.

Sommaire

- Comment marche le déficit foncier?

- La fiscalité des déficits fonciers : ils ne sont pas forcément « reportables »

- Peut-on choisir de refuser d’utiliser un déficit foncier immédiatement afin de le provisionner?

- Où trouver le déficit reporté, comment le déclarer sur la 2044?

- Déficit foncier provisionné : les exceptions et contraintes

- Déficit foncier et impôt à la source.

Comment marche le déficit foncier?

Pour comprendre pleinement cet article qui est complexe, nous vous invitons à vous familiariser en amont sur la fiscalité des revenus fonciers (lien ci-dessus) et l’impact de la tranche fiscale (voir : comment marche la tranche marginale d’imposition?). Nous considérons dans cette article une tranche fiscale à 30% pour les exemples; le raisonnement est le même avec une TMI à 0%, 11%, 41% ou 45%.

Un déficit foncier intervient quand un contribuable qui loue un bien vide opte pour le régime réel et a plus de charges déductibles que de loyers. Au moment de la

déclaration des revenus fonciers 2044, il obtient alors un déficit foncier imposable au lieu d’un résultat foncier imposable. Prenons un exemple concret.

Exemple :

Mr loue un bien en 2025. Sur l’année, il perçoit 10 000 € de loyers. Il fait également beaucoup de travaux : 15 000 €. Ces travaux ne sont pas considérés comme de l’agrandissement ou de la reconstruction, il peut donc les déduire. Mr a également des charges diverses déductibles de 4 000 € (intérêts d’emprunt, assurance…).

Lors de sa déclaration des revenus 2025, Mr déclare 10 000 € de loyers et 19 000 € de charges déductibles. Son résultat foncier imposable est négatif, on parle alors de déficit foncier : – 9 000 €.

Attention, on a une énorme nouveauté sur le déficit foncier pour l’année 2025. Je vous conseille de finir de lire cet article complétement pour bien comprendre. Ensuite, il est important de lire le suivant pour opter pour la bonne stratégie : doublement du déficit foncier en 2025 sur les travaux de rénovation énergétiques des passoires thermiques.

La fiscalité des déficits fonciers : ils ne sont pas forcément « reportables »

L’erreur commune est de penser que le déficit foncier de 9 000 € va être reporté pour les années suivantes. C’est faux, il faut en fait distinguer deux aspects

:

1) le déficit foncier utilisé immédiatement (indiqué en violet durant l’article) : tout déficit foncier entre 0 € et – 10 700 € va être utilisé l’année en cours. Les premiers – 10 700 € se transforment

en déduction immédiate pour le déclarant. Etant donné qu’ils ne peuvent pas être déduits des revenus fonciers (ils sont déjà à 0 €), le déficit foncier va être enlevé des autres revenus du contribuable, notamment les revenus salariés. On est dans un

des rares cas ou un déficit foncier peut être impacté sur une autre type de revenus (salariés).

Exemple :

On reprend le cas précédent en supposant que Mr a 50 000 € de salaire imposable et toujours – 9000 € de déficit foncier. Les 9 000€ vont immédiatement

venir en déduction des salaires de Mr. Son revenu imposable qui subira l’impôt sera de 41 000 € au lieu de 50 000 €.

Gain fiscal grâce au déficit utilisé immédiatement : 9 000 * la tranche fiscale soit par exemple 9 000 * 30% = 2

700 € d’impôt en moins.

2) le déficit reportable provisionné (en orange)

: Lorsque le déficit est tellement important qu’il amène un résultat foncier inférieur à -10 700 €,

on parle alors de déficit provisionné ou reportable. A l’image du point précédent, les premiers -10 700 € vont s’imputer des revenus salariés immédiatement. En revanche, le solde ne sera pas

utilisé et sera provisionné pour les années suivantes. Il est reportable pendant 10 ans.

Exemple :

Mr a rénové une bien sur lequel il perçoit 10 000 € de revenus fonciers et obtient 35 700 € de charges déductibles. Il déclare donc un déficit

foncier de -25 700 €. Il aura 10 700 € de déficit qui seront utilisés immédiatement en déduction de ses salaires imposables (gain fiscal de

10 700 * la tranche d’impôt soit ici 3210 € d’impôt en moins). Il reste 15 000 € de déficit reportable qui seront provisionnés pour être

utilisé les années suivantes….

La question est de savoir comment ces 15 000 € seront utilisés et quel gain fiscal ils vont procurer. Un déficit reportable pourra être utilisé

uniquement sur un revenu foncier POSITIF dans le futur. Une fois que le déficit est provisionné, il ne sera pas possible de l’utiliser l’année suivante jusqu’à -10 700 €. Cette fois

il faudra attendre d’obtenir un revenu foncier imposable supérieur à 0 € pour le déclencher.

Suite de l’exemple:

Mr a provisionné 15 000 € de déficit reportable.

1) L’année suivante, Mr a 10 000 € de loyers et 10 000 € de charges déductibles. Son revenu foncier imposable est de 0 €.

Mr ne peut pas utiliser les 15 000 € stockés pour les imputer sur ses revenus salariés dans la limite de -10 700 € car un déficit reporté est utilisé uniquement

sur un revenu foncier positif. Mr conserve sa provision pour le futur.

2) L’année suivante, Mr a 10 000 € de loyers et 4 000 € de charges. On obtient donc un revenu foncier imposable de 6 000 € qui va subir l’impôt (selon la

tranche) ET les prélèvements sociaux (17.2%).

Mr va utiliser son déficit antérieur pour effacer le revenu foncier imposable. Il pioche dans les 15 000 € de déficit pour ne pas être imposé sur 6 000 €. Le

revenu foncier imposé passe à 0 €.

Gain fiscal du déficit provisionné : 6000 * tranche d’impôt + 6 000 * 17.2%

La provision de Mr pour les années suivante passe de 15 000 € à 9 000 € étant donné qu’il en a utilisé une partie.

On peut en tirer LA conclusion importante :

Un déficit utilisé immédiatement (entre 0 et -10 700 €) permet un gain fiscal immédiat égal à : « montant du déficit * la tranche d’impôt ».

Un déficit provisionné permet un gain fiscal plus importante : « montant du déficit * tranche d’impôt + montant du déficit * prélèvements sociaux ». Cependant ce gain interviendra dans le futur.

Peut-on choisir de refuser d’utiliser un déficit foncier immédiatement afin de le provisionner?

Une fois qu’on a saisi le mécanisme, les stratégies deviennent plus compréhensibles. Un contribuable qui achète un bien 100 000 € pour y faire 70 000 € de travaux déductibles sait qu’il va avoir un gain fiscal de 70 000 € * sa tranche d’impôt + 70 000 € * les prélèvements sociaux. Pour une TMI à 30%, c’est quasiment la moitié des travaux (47.2% exactement) qui lui sont remboursés à travers une baisse de l’imposition. Ici l’économie fiscale est de 70 000 * 47.2% soit 33 040 € d’impôt en moins. Une manière efficace de financer un bien en réalisant une plus-value tout en optimisant la fiscalité.

Le calcul est quasiment exact sauf pour la déduction entre 0 et – 10 700 € qui permettra de gagner « seulement » 30% au lieu de 47.2%. En effet, l’imputation sur les revenus salariés au lieu d’une déduction sur le foncier ne permet pas à ces 10 700 € de procurer un gain sur les prélèvements sociaux. Le contribuable pourrait alors être tenté de refuser cette déduction immédiate sur les salaires afin de tout provisionner en déficit. Il est évident qu’au bout de quelques années le bien engendrera des revenus fonciers imposables et que le déficit reporté sera utilisé avant d’expirer au bout des 10 ans, procurant alors un gain fiscal maximum (impôt + prélèvements sociaux) en s’imputant sur un revenu foncier positif.

Malheureusement, il est impossible de faire ce choix. Le fisc impose la déduction immédiate des 10 700 premiers euros de déficit sur les salaires avant d’avoir le droit de provisionner. Une notion qui a son importance puisqu’il peut s’avérer souvent judicieux de faire le gros des travaux sur une année seulement. Les contribuables qui dispatchent les travaux sur deux années fiscales n’optimisent pas au mieux l’impôt puisqu’ils créent deux fois les premiers 10 700 € de déficit.

Exemple :

On reprend la situation et on suppose que Mr réalise les 70 000 € de travaux.

1) Si les travaux sont payés entre janvier et décembre sur une année fiscale : lors de la déclaration l’année suivante, seulement 10 700 € seront déduits des salaires. Les 59 300 € restants seront déduits du revenu foncier (que ce soit sur les loyers en année 1 ou sur les revenus fonciers positifs en tant que provision dans le futur). Gain fiscal : 59 300 * (30% + 17.2%) + 10 700 * 30% = 31 199 € d’impôts en moins.

2) Si les travaux sont fait sur deux années fiscales : on suppose 35 000 € en décembre 2024 et 35 000 € payés en janvier 2025 pour l’exemple.

– Déclaration 2025 des revenus 2024: sur les 35 000 € à déduire, les premiers 10 700 € de déficit sont enlevé des salaires (gain à la TMI uniquement). Le solde sera déduit du foncier (une partie sur les loyers immédiatement, l’autre partie sera provisionné et déduit d’un revenu foncier positif dans le futur).

– Déclaration des revenus 2025 : même schéma. Sur les 35 000 €, les premiers 10 700 € de déficit sont déduits des salaires l’année en cours. Le solde sera déduit du foncier dans tous les cas.

Gain fiscal : 10700*2*30% + 48 600 * (30% + 17.2%) = 29 359 €.

Il peut être judicieux d’optimiser les provisions de déficit sur une année lorsque l’on souhaite optimiser la fiscalité. Dans l’exemple, le gain fiscal est 31 199 – 29 359 =1 840 € en privilégiant les dépenses sur une année au lieu de deux. Les plus forts en mathématique l’auront compris, le calcul est bien plus simple puisqu’on gagne les prélèvements sociaux sur 10 700 € pour chaque année où on évite de créer un déficit utilisé qui aurait pu être un déficit provisionné. On retrouve bien 10 700*17.2% = 1 840 €!

Attention ne vous méprenez pas, l’optimisation fiscale a une contrepartie : le gain chiffré aura lieu uniquement lorsque le déficit est utilisé. Il faut donc parfois attendre plusieurs année avant de pouvoir le faire. Certains contribuables préfèrent différer les grosses dépenses déductibles sur 2 ou 3 ans. Il y perdent alors 1 840 € par année mais ont la chance de voir un impact sur leur impôt immédiat puisqu’ils auront 10 700 € de déduction sur leur salaire dès les premières années. A l’inverse celui qui a fait le choix de faire tous les travaux immédiatement pour provisionner un maximum optimise l’impôt (il déduit tout à la TMI + prélèvements sociaux) mais devra attendre un revenu foncier positif pour faire marcher le déficit provisionné.

Où trouver le déficit reporté, comment le déclarer sur la 2044?

A l’époque de la déclaration papier, il était très difficile de remplir correctement les cases relatives au déficit foncier. Les erreurs étaient nombreuses et entraînaient redressement ou perte des avantages pour le contribuable. Aujourd’hui, tous les calculs se font automatiquement sur la déclaration en ligne et cerise sur le gâteau : le fisc reporte chaque année seul le déficit reportable afin que le contribuable ne le perde pas par « oubli ».

La vidé ci-dessous vous montre en détail comment cela se passe sur la déclaration d’impôt en ligne si vous voulez contrôler votre déficit foncier chaque année ou le rectifier.

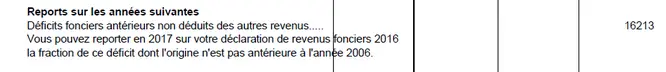

Attention cependant lors de votre première déclaration en ligne! Si vous aviez des déficits provisionnés, il faut les remplir sur la case 450

de la déclaration des revenus fonciers 2044. Afin de les retrouver, il vous faudra prendre les avis d’imposition des années passées et chercher à la fin la ligne ci-dessous. Ici dans notre

exemple, Mr a un déficit provisionné de 16 213 € qu’il devra indiquer de lui même lors de la première déclaration en ligne pour ne pas le perdre. Si il omet d’indiquer 16 213 € dans la case 450

de la déclaration 2044, il perdra le déficit soit une perte fiscale de 16 213 * (30% + 17.2%) = 7 652 €.

Déficit foncier provisionné : les exceptions et contraintes

Avant de vous lancer dans le montage, il est primordial d’avoir en tête ces deux règles. Bon nombre d’investisseur fonce afin d’éliminer l’impôt en oubliant ces deux contraintes :

1) A partir du moment où on utilise un déficit foncier sur les autres revenus (l’année du déficit dans la limite de 10 700 €), on s’engage à continuer à louer le bien pendant trois ans! Une règle qui a son importance et oblige le contribuable à voir à long terme. Cette position du fisc a été remise en cause récemment. J’ai expliqué les conséquences ici : déficit foncier : faut-il louer le bien 3 ans? Quels risques en cas de vente?

2) Lors de la cession du bien, tous les travaux déduits que ce soit directement sur les loyers, sur les salaires via un déficit utilisé ou sur le revenus foncier via un déficit provisionné ne pourront pas rentrer dans le calcul de la plus-value. La vente du bien sera associé à un impôt sur la plus-value élevé car il sera impossible de déduire les travaux du calcul. Voir : comment est calculé l’impôt sur la plus-value lors de la vente d’un bien immobilier?

Enfin, pour les plus courageux qui ont tenu jusqu’au bout, une dernière notion technique existe. Les intérêts d’emprunt déductibles ne peuvent jamais rentrer dans

le déficit utilisé immédiatement de 0 € à -10 700 €. C’est une exception technique qui concerne beaucoup de contribuables et les amène à avoir du déficit reportable malgré eux.

L’année d’acquisition du bien, il est fréquent que les contribuables remboursent le prêt avant de percevoir des loyers. On a alors une première déclaration avec peu

ou pas de loyers et des intérêts d’emprunts déductibles. Il faut alors faire la déclaration 2044 malgré tout et un déficit provisionné se créera car les intérêts d’emprunt déduits ne peuvent pas

être utilisés immédiatement même entre 0 et -10 700 €.

Exemple :

Mr achète un bien et commence à le louer en décembre. Il rembourse le prêt depuis plusieurs mois. Il perçoit 1 000 € de loyers et a payé 4 000€ d’intérêts

d’emprunt.

Son résultat foncier est de – 3 000 €. Comme le déficit provient d’intérêts d’emprunt, il ne sera pas déduit des salaires malgré le fait que l’on soit entre 0 €

et -10 700 €. Mr a un déficit provisionné reportable de 3 000 €!

Une fois encore, c’est ici une bonne chose pour le contribuable qui pourra gagner impôts + prélèvements sociaux lors de l’utilisation du déficit.

Déficit foncier et impôt à la source.

La prélèvement à la source n’est qu’une avance et ne vient pas changer les règles que je viens d’évoquer. Il y’avait eu des impacts forts et des optimisations possibles lors de l’année blanche mais aujourd’hui le déficit foncier fonctionne comme je l’ai décrit. L’impôt à la source ne change rien de particulier sur le calcul de l’impôt final. Si jamais le prélèvement à été très fort car le fisc ne connaissait pas votre déficit, vous serez remboursé. A l’inverser, si l’impôt à la source était trop faible car il tenait compte d’un déficit important qui n’existe plus, les impôts vous demanderont le reliquat. J’ai expliqué cette notion ici : revenu foncier et impôt à la source.

Bonjour,

Merci pour cette explication très claire.

J’ai cependant une question: une fois que les premiers 10700 euros ont été utilisés , qu’il reste un déficit foncier et que les recettes de loyer sont positives, doit-on obligatoirement utiliser ce déficit en n+1 ou peut-on attendre n+3 par exemple ( vu que les recettes vont augmenter) en restant bien sûr dans la limite des 10 ans.?

En somme , suis-je obligée de compléter la colonne B?

Je ne trouve nul part cette réponse et j’ai épluché pas mal de sites…

Merci pour votre conseil

Excellent article, vous m’avez vraiment aidé, bravo !

Bonjour,

Avec mon investissement PINEL, j’ai accumulé un déficit foncier les 2 dernières années.

Cette année je souhaiterai l’utiliser, étant donné que je suis en bénéfice.

J’ai renseigné la colonne B du tableau 450Déficits antérieurs restant à imputer sur l’année la plus lointaine mais je n’ai aucune répercussion sur mon calcul final d’imposition.

Je ne retrouve pas la somme sur la ligne 4BB ou 4BC et sur la ligne 4BD le montant global du déficit accumulé reste le même.

Comment dois-je procéder ?

Merci pour votre conseil

Bonjour

Je suis perdue sur ces notions de déficit/bénéfice foncier.

Nous avons un pinel cette année nous sommes en benefice foncier de 384 euros

Dans notre tableau de déficit nous avons des sommes de reportées

en 2020 : 2285

en 2021 : 351

en 2022: 721

en 2023 : 867

Comment utiliser ce deficit pour annuler notre benefice.

Apparemment cela ne se fait pas automatiquement et si nous rentrons la somme de 384 euros dans la colonne B de l’année 2020 pour l’utiliser il nous est indiqué une anomalie à la fin de notre décalaration d’impot

Je ne trouve pas l’information : que doit on indiquer et ou pour utiliser du déficit passé pour annuler son benefice ?

Merci pour les éclaircissements

Bonjour,

Tout d’abord merci pour vos explications exhaustives mais complexe pour moi

Afin d’améliorer le DPE d’une maison dont je suis propriétaire, j’ai fait pour 40000 (env) de dépense.

j’ai avec mon épouse d’autres locations .

sur cette location je suis en déficit de 30000€ , mais j’ai un solde très positif sur mes revenu gobal foncier 35000€ env case BA

suis je concerné par le plafond de 10700 € imposé par les impôts ?

autrement dit les 10700€ se font il sur chaque maison; ou concerne t’il que le revenu foncier global ??

Bonjour,

Tout d’abord merci pour vos explications

J’ai fait des travaux sur une résidence de 6 appartements que je mets en vente lot par lot

J’ai beaucoup plus que 10700 € de travaux à déduire . Est ce que ce montant est par appartement ou total ?

Par ailleurs, n’ayant plus après de revenus fonciers et de salaires, je n’ai pas tout déclaré en travaux afin de ne pas créer du déficit, qui je pense ne me servira plus car je n’aurai plus de locations. Est ce la bonne décision ?

Je vous remercie par avance pour vos réponses

Stéphanie

Bonjour, j’ai 29400 euros de travaux a déduira sur mes impôts formulaire 2044 déclaration en ligne.

sur quel case dois je les mètres. Merci de votre réponse

Bonjour.

En ligne 224.

Bonjour Mr Diringer,

Ayant lu avec grand intérêt votre article car ce sujet très intéressant mais aussi complexe car beaucoup de subtilité.

Il est difficile d’avoir compris avec certitude ce mécanisme fiscal dés que l’on sort du cadre classique.

sans rentrer dans les détails de ma situation, j’aimerais savoir si j’ai bien compris cette partie du mécanisme du déficit foncier.

D’après ce que j’ai cru comprendre de votre article, seul les travaux payer sur l’année implique un abattement sur le revenu global de l’année suivante au moins une fois.

si des travaux sont étalés sur plusieurs années donc avec plusieurs paiement annuels alors chaque année 10700€ viendront s’appliquer en premier lieu sur le revenu global puis s’appliquer au revenus locatif sous condition que les travaux excédent 10700€ ?

Dans le cas ou il n’y pas de loyer foncier sur ce logement ou sur un autre foncier ce qui se situe au dessus de 10 700€ vont en report de déficit foncier donc déficit reporté en attendant de futur revenus locatifs et ce valable pendant 10 ans.

j’ai pris deux exemples avec le même montant de travaux pour valider ma compréhension :

1er cas : si je fais 3 années de travaux POUR 80 000€ sans loyers

2023 : Travaux de 12 000 € réalisés et payés en 2023 Imputation sur revenu global de 2024 de 10 700 €

Report sur revenus fonciers de 1 300 € sur 10 ans

2024 : Travaux de 8 000 € réalisés et payés en 2024 Imputation sur revenu global de 2025 de 8000 €

Report sur revenus fonciers 1 300 € de l’année précédente encore 9 ans

2025 : Travaux de 60 000 € réalisés et payés en 2025 Imputation sur revenu global de 2026 10 700 €

Report sur revenus fonciers 49 300€ sur 10 ans + 1 300 € sur 8 ans soit report global de 50 600 €

Les 50 600 € de déficit reporté devront être utilisés dans un délai de 10 ans après leur création : je suppose que cela se fait automatiquement donc des que le déficit sur les revenus locatif commencent, les impôts viennent utiliser le premier déficit reporté donc le plus ancien en premier.

Deuxième cas : si je fais tous les travaux la même année toujours sans loyers

2023 : Travaux de 80 000 € réalisés et payés en 2023 Imputation sur revenu global 2024 de 10 700 € Report sur revenus fonciers de 69300 € sur 10 ans

utilisable des que des revenus locatifs peuvent être déduits.

conclusion:

Ce que j’ai retenu c’est la date de paiement de la facture qui fait fois sur la déclaration et non la facture.

10 ans pour utiliser ce déficit foncier reporté sur les revenus fonciers (en cas de perception de loyers) avant qu’il ne soit perdu.

Dans le 1er cas, je bénéficie de trois abattement à hauteur de 10700 € maximum par an sur mon revenu global 2024 , 2025 et 2026 avec un total de report de déficit de 50 600 € qui viendront réduire mes futurs revenus locatifs voir les effacer complétement sur les premières années.

Dans le 2éme cas, je bénéficie d’un seul abattement de 10 700€ sur mon revenu global 2024 de ma facture payé en 2023 avec un total de report de déficit de 69300 €

qui viendront réduire mes futurs revenus locatifs voir les effacer complétement sur les premières années.

Ce qui fait une moyenne annuelle minimum de 6 930€ de loyer pour utiliser cette avantage fiscale

Pour une TMI à 30% dans votre exemple :

Le calcul est quasiment exact sauf pour la déduction entre 0 et – 10 700 € qui permettra de gagner « seulement » 30% au lieu de 47.2%.

En effet, l’imputation sur les revenus salariés au lieu d’une déduction sur le foncier ne permet pas à ces 10 700 € de procurer un gain sur les prélèvements sociaux donc il faut privilégier le maximun de travaux sur une seule année pour bénéficier de 17.2% qu’elle sue soit le TMI mais bien evidement plus avantageuse quand elle est haute.

L’avantage du déficit foncier est si je l’ai compris et de venir effacer ses revenus locatifs pour ne pas se rendre plus imposable tout en améliorant ecologiquement son bien en lui donnant aussi une plues values de revente.

Encore un belle article et beau travail.

votre site est pour ma part une référence dans le domaine car beaucoup d’explications et d’exemple qui permette une meilleure compréhension.

J’attends avec impatience votre avis sur ma compréhension pour valider ou non cela.

Avez-vous des formules d’abonnement pour rentrer en contact avec vous pour de l’optimisation fiscal ayant aussi a ce jour des besoins patrimoniale.

Christophe

Bonjour,

Dans le cadre d’un investissement PINEL via un emprunt « in fine », peut on inclure dans les « intérêts d’emprunts » les frais de versements et de gestion annuelle de la somme nantie ? si oui, est bien au sein de la case 250 du formulaire 2044 ?

Merci par avance de votre réponse

Bonjour,

J’ai 2 anciennes loi Robien (2003) et et Robien recentré (2006). Les appartement sont encore loués. Il reste un déficit antérieur non imputés (colonne A de la 2044)) disons 50000. Cette année j’ai un bénéfice cumulé (charges déduites) sur les deux appartements de 15000. Que dois-je svp inscrire dans la colonne B de la 2044 et que dois-je porter dans la case 4BB (déficit imputable sur les revenu foncier) de la 2042, et éventuellement en 4BC (sur le revenu global) ? Je vous remercie.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Je ne sais pas si je suis au bon endroit, mais je me lance.

En 2021, j’ai oublié de mettre en ligne 229 de la déclaration 2044 les provisions (2000€).

Est-ce que je peux les ajouter aux provisions 2023 ou les mettre en ligne 230 au titre de 2022 ?

Ou est-ce que c’est définitivement perdu?

J’ai beau chercher, je ne trouve pas l’information.

En vous remerciant par avance.

Didier

BOnjour,

NOn il faut absolument corriger la déclaration passée (courrier de correction pro joint à la fin de mon guide location vide). Impossible de rajouter sur celle-ci, c’est redressement assuré.

Bonjour

J’ai exactement le même problème. Il y a un bug cette année sur la 2044, la ligne 451 qui se reporte ensuite en 4BD ne prend pas en compte les déficits non encore imputés au 31.12.23 générés de 2013 à 2022 mais uniquement ceux de 2022! Cela créé une erreur que je ne peux même pas corriger à la main car le site me bloque en indiquant une anomalie (écart entre 2044 et 2042). Avez vous des informations ? Merci !

Bonjour,

Oui on a évoqué en détail les multiples bugs chaque année sur le tableau des reports du déficit foncier. J’ai expliqué en vidéo pas à pas comment vérifier et corriger cet aspect. Vous pouvez voir le replay ici si vous êtes abonnée : https://www.corrigetonimpot.fr/formation-deficit-foncier-et-impact-sur-la-declaration-fiscale/

Bonjour,

Je comprends mal le fonctionnement du tableau: » 450, Déficits antérieurs restant à imputer ».

Admettons un bénéfice foncier de 15000, avec un déficit provisionné, jamais utilisé, datant de 3 ans de 25000. En colonne A se trouvent les 25000 datant de 3 ans. En colonne B je dois bien indiquer le bénéfice sur la même ligne, soit 15000, afin que mon revenu foncier imposable descende à 0. La colonne C indique logiquement le déficits restant à reporter au 31/12/2023: 10000.

Or, le formulaire en ligne n’affiche pourtant rien en ligne 451 (je ne peux rien indiquer, ça reste grisé), et mon déficit provisionné n’est pas pris en compte ligne 4BD.

A la fin, il m’indique: « Attention : votre déclaration contient une ou plusieurs anomalies que vous devez obligatoirement corriger comme indiqué dans le libellé. Le montant affiché en case 4BD de votre déclaration principale ne correspond pas au montant reporté de votre déclaration n°2044. »

A quoi est-ce dû?

Merci pour votre réponse!

Bonjour,

Je ne préfère pas répondre sans voir la déclaration. On a parfois des erreurs du fisc, des reports mal faits par le contribuable ou des erreurs du logiciel. J’ai expliqué tous ces aspects dans la formation sur le déficit et je montre pas à pas comment ça marche et comment vérifier sa déclaration. En regardant la formation, vous aurez vos réponses : https://www.corrigetonimpot.fr/formation-deficit-foncier-et-impact-sur-la-declaration-fiscale/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Je suis non résidente fiscale et ne déclare donc pas de revenus provenant de salaires, mais seulement des revenus fonciers.

J’ai acheté une maison en 2020 et ai presenté des déficits en 2021 et 2022. Quid du déficit utilisé et du déficit provisionné ?

le déficit utilisé ne pouvant s’appliquer à aucun revenu est-il « perdu » ou peut-il etre placé en provisionné dans son intégralité?

Merci par avance.

Bonjour,

Si le déficit utilisé n’avait pas de revenus où s’utiliser, il est alors conservé 6 ans.

Bonjour,

Je ne peux malheureusement pas voir le calcul de mon impôts en fin de déclaration, « compte tenu du caractère particulier de certains éléments télédéclarés ».

en gros, j’ai un bénéfice foncier (4BA) mais également du déficit antérieur non imputé (4BD) supérieur au bénéfice foncier de l’année N-1.

Dans le récapitulatif, ces 2 lignes apparaissent bien mais la ligne 4BD n’est pas diminuée du bénéfice foncier. Je m’interroge donc sur ma saisie, est-elle juste selon vous ?

D’après votre vidéo juste au-dessus, vous arrivez aussi à cet affichage (4BD non diminué) mais vous pouvez vérifier le calcul au moins !

ps : j’ai bien renseigné le champ 450 pour venir réduire le déficit antérieur du bénéfice !

merci !

Bonjour,

On a expliqué cet aspect dans la formation sur le déficit si vous êtes abonné : https://www.corrigetonimpot.fr/formation-deficit-foncier-et-impact-sur-la-declaration-fiscale/

Sans ça, difficile de vous orienter car je ne voudrais pas dire de bêtise et comme on l’a vu pendant la formation, il y’a des endroits bien spécifiques à vérifier et des affichages différents selon les années.

Merci pour les conseils, chapeau!

Que de choses à connaitre sur un sujet très restraint.

Bonjour,

De nombreux sites indiquent que le déficit foncier dépassent le plafond imputable peut être reporté et déduit du revenu global pendant 6 ans… C’est notamment le cas d’economie.gouv.fr :

—- »

La déduction du déficit foncier est-elle plafonnée ?

Oui ! Chaque année, vous pouvez déduire de vos revenus jusqu’à 10 700 euros de déficit foncier.

L’excédent de déficit foncier peut être reporté et déduit :

durant six ans de l’ensemble de vos revenus,

durant dix ans de vos seuls revenus fonciers.

—- »

J’ai lu vos articles et livres sur le sujet, et vous ne parlez que du report sur les revenus fonciers durant 10 ans.

Confirmez-vous que le report durant six ans sur le revenu global concerne la part du déficit inférieure ou égale au plafond qui dépasserait ce revenu global ?

Ou avons-nous loupé quelque chose …?

Merci pour votre retour.

Bonjour,

C’est bien 10 ans. Le délai de 6 est autre chose, c’est quand on a les 10 700 à imputer sur les salaires mais que l’on a aucun salaire ! Dans ce cas, ce déficit spécifique n’a que 6 ans. MAis en réalité, on ne le voit jamais à l’oeuvre sauf pour des personnes étrangères ayant un bien vide en France.

Bonjour,

J’ai un bénéfice en ligne 630 de la 2044-spe de 1368€

En ligne 650 de l’année 2022, j’ai un déficit reportable de 2434€ en colonne A

Que j’inscrive les 1368€ ou pas en colonne B, l’impact sur la ligne 651 est le même, le montant reste à 2434€.

De plus, dans la 2042, le montant reporté en 4BD reste à 2434€ comme s’il n’était pas utilisé même si je rempli 1368 en colonne B de la ligne 650 de la 2044-spe.

Ainsi, ca ne me permet pas d’utiliser le déficit reportable que je souhaite utiliser. Est-ce normal? il y a-t-il une manip que j’oublie dans la 2044-spe?

Merci d’avance pour votre aide

Bonjour,

C’est difficile de vous conseiller sans voir le détail et je risque de dire une bêtise. Je fais une conférence sur le sujet justement pour ces questions où je pourrai répondre en direct et montrer comment faire : https://www.corrigetonimpot.fr/formation-deficit-foncier-et-impact-sur-la-declaration-fiscale/

Sur une SCI Déclaration

Recettes des loyers 1241 €

Charges – 1258 €

Intérêts d’emprunts – 4927 €

Déficits Comptables -4944€ Mais sur le plan Fiscal la perte serait 1241- 1258= 17 € quel est le déficit reportable sur l’année suivant ?

Merci de votre réponse

Emmanuel

Bonjour,

Normalement le déficit reportable est 4927-1241 ici. Je vous conseille de bien regarder la conférence qui aura lieu bientot sur le déficit foncier : https://www.corrigetonimpot.fr/formation-deficit-foncier-et-impact-sur-la-declaration-fiscale/

Bonjour

1-Je prévois environ 150000 euros de travaux de rénovation en 2024 et en utilisant le simulateur des impots ,je me suis aperçu que , a quelques centaines d’euros près , ma TMI basculait de 11% à 30% ( 3 parts fiscales ).L’explication que vous donnez concernant le déficit foncier pour une TMI à 30 % est la même que pour une TMI à 11% ou y a t il un avantage a être dans l’un plutôt que l’autre ?

2- L’ECO PTZ n’est pas fonction des revenus .Ai je plutôt intérêt a financer l’intégralité des 150000 euros en prenant dans mes économies ( placement fonds en euros et placement monétaire donc a faible rendement ) ou bien a utiliser l’ECO PTZ ?

Cdlt

Bonjour,

Le fonctionnement est le même pour une TMI à 11. Mais notez bien que si une partie seulement minime passe à 11% ce n est pas grave car tout le reste passera bien à 30. De toute manière, seulement 10700 seront concernés et le reste provisionné. Sachez aussi que le simulateur du fisc n est pas à jour, utilisez plutot le mien si possible.

Bonjour et merci pour votre travail.

Un cas est rarement abordé, l’existence de revenus fonciers autres. J’envisage une opération de déficit foncier mais j’ai déjà environ 22000€ de revenus fonciers annuels provenant d’autres biens. Pouvez-vous me confirmer que dans ce cas les 10700€ (voir les 21400€ en cas de doublement pour sortie de passoire thermique) seront bien déduits des revenus fonciers dés la première année et non du revenu global et que le gain fiscal sera donc de TMI + PS et non pas TMI seul?

Dans cette situation le doublement devient réellement intéressant non?

Merci

Bonjour,

Oui le déficit d’un bien est déduit des revenus des autres biens; autrement dit on globalise tous les revenus fonciers. En revanche, cela ne change pas mes démonstrations sur le doublement du déficit.

Bonjour et merci pour cette réponse, ok je crois que j’ai compris cette fois.

Mon projet est de monter une SCI avec mes deux associés qui ont a peu près autant de revenus fonciers soit 20000€ chacun. Du coup la meilleure stratégie sera probablement de faire de petites acquisitions avec des travaux et des frais déductibles cumulés se limitant à 60000€ (3X20000€) chaque année afin de pouvoir « effacer » notre revenu foncier et bénéficier d’une réduction d’impôt de TMI+PS sur la totalité sans créer de déficit foncier reportable.

A cumuler éventuellement avec un dispositif locavantages en restant dans les 10000€ de niche pour éviter d’accumuler trop de revenus fonciers et de devoir toujours réinvestir plus chaque année.

Avec des prêts in fine l’effort d’investissement ne devrait pas être très important.

Merci encore je commence à y voir un peu plus clair pour faire quelques simulations. Je prendrais très probablement votre guide une fois tout cela lancé pour ne pas me planter.

Bonjour

Le deficit foncier est il compatible avec un pinel classique acheté en VEFA 5 ans auparavant.

Je m’explique cette année le locataire est parti en mars en laissant l’appart avec 10000 euro de travaux de renovation en tout genre que j’ai entrepris et donc je me retrouve avec peu de revenus et un deficit foncier de 5000 euros. Puis je bénéficier du deficit sur mes revenus globaux et en même temps la deduction fiscale pour achat pinel puisque j’ai opté pour 9 de location ?

Merci

Bonjour,

Attention ce sont deux choses totalement différentes. Le Pinel procure une réduction d’impôt qui s’enlève de l’impôt si existant et le déficit est une déduction qui s’enlève avant calcul de la fiscalité ET uniquement sur les loyers. Je vous conseille de bien lire mon guide Pinel si vous l’avez et vous pouvez me solliciter pour une vérification gratuite : https://www.corrigetonimpot.fr/et-si-vous-aviez-fait-une-erreur-sur-vos-declarations-dimpot-pouvant-donner-lieu-a-remboursement/

bonjour,

Nous allons acheter un appartement pour notre fille étudiante. N’ayant pas de revenu. Elle ne nous paiera pas de loyer. Est ce que nous pouvons considérer qu’une s’agit d’un bien en location non meublé à perte et déduire intérêt emprunt, taxe foncière sur la déclaration fonciers 2044?

avec nos remerciements anticipés.

Bonjour,

S’il n’y a pas de loyer au prix du marché, aucune déduction ne sera possible.

Bonjour, Dans le cas d’un déficit foncier émanant d’un investissement Monument Historique dont toutes les charges sont imputables sans limite sur le revenu global, n’ayant aucun revenu foncier par ailleurs, y a t-il une incidence sur la part de CSG due sur mon revenu global puisque celui-ci va baisser ?

Bonjour,

Non ça ne changera pas car le revenu global ne joue pas sur les charges sociales et la plupart sont prises ailleurs que sur l’avis d’impôt.

Cordialement.

Bonjour

Je construis 2 maisons neuve en RT 2012 pour de la location, Comme ce n est pas de la rénovation

Quelle sont les travaux que je peux déduire de mes revenues fonciers ?

Peinture ? Parquet ? cuisine & équipements ? Carrelage ? Escalier ? Électricité ? Accès voirie , clôtures et parking ? diagnostiques ….

OU aucun 🙁 ?

Je suppose que le gros Œuvre de construction n est pas déductible.

Les travaux seront facturés avant l année de mise en location, puis je les déclarer même si le bien n est pas encor louer

Encor merci

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour Thibault

Peut on déduire des travaux sur la construction d une maison neuve à destination d une location vide ?

Peinture ? Escalier ? Carrelage ? Cuisine ? Ou rien ?

Bonjour,

Vous avez un article avec les règles sur les travaux déductibles ici : https://www.corrigetonimpot.fr/revenu-foncier-travaux-deductibles-calcul-impot-revenu-louer/

Bonjour,

Concernant le déficit foncier porté à 21400€ (objectif pour descendre mon RFR), avoir 10700€ de travaux énergétique est-il suffisant (en plus de 10700€ de charges non liées à de la réno énergétique), ou bien dois-je atteindre 21400€ de dépenses liées à de la réno énergétique la même année pour avoir le droit d’aller chercher les 21400€ de déficit s’il vous plaît ?

Bonjour,

Pour l’instant le projet suppose d’avoir 21 400 € de travaux (et encore en supposant que vos loyers sont nuls).

Bonjour, merci pour votre réponse, mais pardon je me suis mal exprimé. Pour schématiser et arrondir, j’ai 100.000€ de travaux (donc aucun souci pour le déficit) et 0€ de loyer sur la première année car je vais faire les travaux cette année justement.

Seulement, je dénombre uniquement 11000€ de travaux de types énergétiques.

La question est de savoir si pour viser les 21400€ de déficit foncier (ce qui m’arrange pour baisser mon RFR) :

– les 11000€ de travaux de rénovation énergétique suffisent (en s’additionnant à 10700€ de travaux supplémentaires non énergétiques parmi les 100.000€ de travaux) ;

– ou bien s’il faut 21400€ de travaux énergétiques (que l’ensemble du déficit foncier soit sur des travaux énergétiques uniquement). Il me manquerait alors 10400€ de travaux énergétiques pour prétendre au déficit foncier à 21400€ (21400-11000).

Bonjour,

Pour le moment on ne connait pas encore ce genre de détail. Je vous conseille d’opter pour l’abonnement au site car c’est typiquement le genre d’infos que je surveille et qui sera dans la vidéo mensuelle des informations importantes (par exemple on a eu un décret précisant les travaux éligibles que j’ai immédiatement détaillé via un article récemment).

A priori j’ai envie de penser qu’il faudra 21 400 de travaux éligibles à la liste que j’ai donné pour que ça marche. Mais comme je l’évoque ici, il sera peut-être judicieux de refuser ce déficit doublé : https://www.corrigetonimpot.fr/le-deficit-foncier-imputable-double-pour-les-travaux-energetiques-entre-2023-et-2025/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

merci pour votre réponse. Je suis en effet de plus en plus vos contenus.

J’ai entre-temps eu l’ADIL44 qui me dit qu’on parle d’un rehaussement et non d’un doublement. Selon l’ADIL44 on a donc 10700€ + 10700€. 10700€ de rénovation énergétique suffirait donc car « réhaussement ».

Qu’en pensez-vous fiscalement parlant ?

Non pour le moment le texte change clairement le code général des impôts en passant le seuil de -10 700 à -21 400 et c’est tout.

bonjour et merci pour toutes vos informations , nous avons un appartement acheté en Mai 2021 , depuis nous faisons des travaux, mais nous allons seulement le louer en juillet 2023 , entre 2021 et 2022 nous avons du avoir 3000/4000e de facture ( peintre … frais de rénovation ) , en 2023 nous avons de nouveau 4000€ de frais ( miroitier + cuisine aménagée ) , quand nous allons faire notre première déclaration des revenus en 2024 pour 2023 , les frais de 2021 et 2022 seront ils perdus ? devions nous remplir tout de même une annexe sans percevoir de loyer ?

Bonjour,

Il va falloir corriger les déclarations des années passées pour pouvoir intégrer les frais oubliés. Mais il n’est pas possible de tout mettre sur celle de 2023, vous aurez un contrôle. Si vous avez mon guide sur le Pinel ou la location vide, vous avez un exemple de courrier de correction professionnel.

Bonjour

J’ai acheté en pinel en 2019

sur la déclaration de l’année dernière j’avis un déficit provisionné de 2680 euros

cette année j’ai un bénéfice de 1237 euros

sur la case J’ai bien reporté ce bénéfice dans la colonne B pour utilisée mon déficit.

La colonne C indique alors 1623 euros de déficit pour les autres années

mais sur ma déclaration finale j’ai toujours un bénéfice de 1237 euros alors qu’il devrait être à zéro

que j’indique ou pas l’utilisation de mon déficit provisionné ne change rien à ma déclaration d’impôt ni à l’impôt à payer.

Est ce normal

Merci pour votre réponse

Bonjour comme tous les ans, mille mercis pour votre aide mais là j’ai beau tout éplucher depuis des jours et je suis coincée, je m’explique.

Nous avons 3 biens en location pour lesquels nous avons fait de gros travaux, 2 sont loués depuis quelques années et le dernier depuis janvier 2022 .

En 202o,nous avons été bénéficiaires de 2000 euros avec les loyers, toutes déductions faites.

En 2021, à cause des travaux nous avons eu un déficit important

En 2022 notre résultat bénéficiaire est de 12487 euros et le revenu brut de 19790 euros ( ligne 431 de la 2044) avec les intérêts d’emprunts de 5o58 euros et 2245 euros de frais et charges.

Notre déficit antérieur est de 10844 euros.

Autant sur internet je peux remplir les lignes 420 à 433, autant il m’est impossible de remplir les lignes 439 à 441 vu que la ligne 432 est inférieure ou égale à la 431.

Sur la version papier que j’ai imprimé, il semble possible de déduire le déficit de 10700 mais pas sur internet.

Pouvez vous me dire pourquoi svp,j’ai regardé vos vidéos plusieurs fois et si j’ai bien compris on peut bien déduire 10700 euros maximum du déficit antérieur même si nos locations ont engendré cette année des bénéfices ?

Là c’est un vrai casse tête et j’ai demandé sur la messagerie sécurisée des impôts des renseignements il y a 15 jours et ma demande est toujours en cours de traitement.

Un grand merci pour votre aide.

Bonjour,

Navré mais je ne peux répondre sans voir le détail sans prendre le risque de dire une bêtise. Vous pouvez me solliciter pour une visio mais c’est un service payant. Pour de la vérification gratuite, je ne vois pas trop comment; peut être en allant au fisc et en espérant tomber sur quelqu’un de très compétent.

Bonjour, Nous sommes en plein questionnement. Nous avons acheté en VEFa un appartement en 2021 (acté en novembre 2021). LEs travaux devaient s’achever en décembre 2022. Un accident a interrompu les travaux qui devraient bientôt reprendre…

Nous n’avons rien déclaré sur la déclaration des revenus de 2021.

Or cette année, après un questionnement au service des impots, un conseiller nous dit de faire une déclaration des intérêts sur la 2044 (sur revenus de 2022). Mais il nous faudrait aussi faire cette déclaration pour revenus de 2021. Or nous ne savons pas comment récupéré la 2044 de 2021…

Merci d’avance pour votre réponse.

Bonjour,

Je vous conseille mon guide, j’explique ces aspects. Il contient un courrier de correction notamment pour les années passées car on ne peut pas le faire en ligne.

Bonjour

J’ai acheté en pinel en 2019

sur la déclaration de l’année dernière j’avis un déficit provisionné de 2680 euros

cette année j’ai un bénéfice de 1237 euros

sur la case J’ai bien reporté ce bénéfice dans la colonne B pour utilisée mon déficit.

La colonne C indique alors 1623 euros de déficit pour les autres années

mais sur ma déclaration finale j’ai toujours un bénéfice de 1237 euros alors qu’il devrait être à zéro

que j’indique ou pas l’utilisation de mon déficit provisionné ne change rien à ma déclaration d’impôt ni à l’impôt à payer.

Est ce normal

Merci pour votre réponse

Je suis dans le même cas… Je ne comprends pas…

J’ai un deficit sur les années précédentes de près de 5000 euros, un bénéfice cette année de 2500 euros mais quand je veux utiliser le déficit pour annuler le bénéfice, ça ne change rien, pas même mon RFR.

Alors c’est vrai que même sans ça l’avantage Pinel annule complètement mes impôts : c’est peut-être pour ça ? Mais ça devrait au moins baisser mon RFR, non ?

Désolé mais la seule manière pour moi d’aider ou de me prononcer est d étudier la déclaration au cas par cas. Ma seule option est de vous orienter vers une formation payante : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Bonjour,

J’ai loué un appartement non meublé depuis Août l’année dernière et les locataires m’ont donné leur congé pour fin mai.

Je souhaite récupérer cet appartement comme résidence principale à partir de début juin.

Pour la déclaration d’impôts de 2022, j’ai bien intégré les revenus locatifs et les charges Proprietaire bailleur sans générer de déficit foncier. Du coup s’il n’y a pas de déficit foncier, est ce que je suis obligé de le louer encore 3 ans à partir du moment où j’ai intégré les charges bailleur (copro + intérêts d’emprunt)?

Merci par avance,

Cordialement

Bonjour et merci pour votre site, très très utile.

Je me torture l’esprit pour savoir comment remplir la ligne 450 concernant le report des déficits et je ne trouve pas de réponse.

Nous avons réalisé des travaux depuis 2018 et louons depuis 2021, nous encaissons notre premier gros bénéfice cette année. COmme nous sommes auto-entrepreneurs, nos déficits n’ont jamais été imputés sur le revenu global et nous avons cumulé une belle « brochette » de déficits. En 2018, notamment, le déficit dû aux travaux et autres était supérieur à 10700, le « surplus » de ces 10700 euros s’est cumulé d’année en année avec les intérêts du crédit et je me retrouve avec ce genre de chose sur ma déclaration de 2021 :

Déficits globaux des années antérieures

non imputés à reporter sur la déclaration de vos revenus perçus

en 2022 à souscrire en 2023

déficits provenant de l’année 2018……………………10700

déficits provenant de l’année 2019……………………4000

déficits provenant de l’année 2020……………………600

déficits provenant de l’année 2021……………………1600

Déficits fonciers antérieurs non déduits des autres revenus 6000

Je remplis ma déclaration en ligne depuis des années et bizarrement le report de ces déficits n’est pas fait automatiquement dans le tableau de la ligne 450. Du coup, je reporte manuellement ces déficits aux années correspondantes dans la colone A, en B je mets en ligne de l’année 2018 le bénéfice de 8000 que nous avons fait cette année mais… que faire des ces fameux 6000 euros de « déficits fonciers antérieurs non déduits des autres revenus » ? Comme je ne savais pas où les mettre, je les ai omis du tableau de la case 450 et j’ai validé pour voir ce qu’il allait se passer sur la page suivante mais ils n’apparaissent nulle part après. Malheureusement je ne parviens pas à revenir en arrière dans l’annexe 2044.

Où mettre ces 6000 euros ? Comment faire pour corriger mon annexe 2044 ?

(complément d’info, l’année dernière nous avions notre premier petit bénéfice de 1200 euros, et en analysant les déclarations j’ai compris que ces 1200 euros avaient été « gommés » non pas par le déficit de 2020 mais par ces fameux « déficits fonciers antérieurs non déduits des autres revenus », je ne comprends même pas par quel mécanisme…)

Merci grandement pour votre aide.

Bonjour,

Difficile de vous répondre sans voir le détail des avis d’impôt, je risque de faire une erreur ou un mauvais conseil. LA seule option que j’ai est de vous proposer un devis pour étudier le tout : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Bonjour,

Je viens de suivre votre tutoriel pour remplir mes déclarations, mais j’ai une surprise lorsque j’ai l’avis qui est généré. Je m’explique avec des chiffres fictifs. J’ai un déficit provisionné de 8000€ de 2021. J’ai généré un résultat de 6000€ en revenus fonciers. Je veux utiliser 3000€ de déficit cette année et ramener mes revenus fonciers à 3000€ pour ma déclaration de cette année. Je mentionne ainsi dans le formulaire 2044 en case 450 : colonne A-8000€, colonne B-3000€, colonne C: 5000€.

Or quand mon avis est généré, l’application des impôts impute la totalité de mon resultat foncier en le ramenant à 0€! Elle impute ainsi la totalité donc 6000€ à mon déficit provisionné et ramene donc mon déficit provisionné à 8000-6000€=2000€ et mon revenu foncier à 0€. Elle ne tient donc compte de ce que j’ai mentionné dans la case 450-colonne B qui était de 3000€!!

Est-ce qu’il y a un bogue chez eux ou je me trompe quelque part?

Merci beaucoup.

Bonjour,

Vous n’avez pas le choix, le déficit provisionné ramène le loyer imposable à 0 et il n’est pas possible de choisir d’utiliser moins.

Cordialement.

Bonjour,

Je viens de découvrir votre page très riche, synthétique et très « technique ».

Mais j’ai une question très « pointue » concernant la déduction de 10.700€: en cas de revenu global faible, par exemple de 16.500€, est-il possible/autorisé de ne déduire « que » 5.722€ pour réduire l’impôt à zéro puisque la première tranche à 10.778€ n’est pas imposable ?

La pertinence de cette optimisation fiscale est limitée mais, devant un déficit foncier de l’ordre de 20.000€, on a envie d’en imputer le maximum ultérieurement lorsque reviendront les revenus positifs !

Qu’en pensez-vous ?

Bonjour,

Malheureusement non, vous serez obligé de tout utiliser et ce sera malheureusement une perte fiscale.

Bonjour à vous

je parcours à nouveau votre site, qui est toujours aussi pertinent, notamment dans les périodes de déclaration d’impôts !

Une question me taraude à la lecture de vos différents articles sur le Pinel et la déduction des intérêts d’emprunt. Je suis exactement dans un cas que vous citiez dans cet article (https://www.corrigetonimpot.fr/premiere-declaration-impot-pinel-annee-2044/), et je me retrouve en 2022 avec des intérêts d’emprunts (très faibles certes) et aucun loyer perçu… puisque l’immeuble n’a pas encore été livré (il le sera courant 2023)

Selon cet article, je n’ai pas à me lancer dans la 2044 EB, ca sera en 2024

Toutefois, dans le présent article, il est indiqué :

« L’année d’acquisition du bien, il est fréquent que les contribuables remboursent le prêt avant de percevoir des loyers. On a alors une première déclaration avec peu ou pas de loyers et des intérêts d’emprunts déductibles. Il faut alors faire la déclaration 2044 malgré tout et un déficit provisionné se créera car les intérêts d’emprunt déduits ne peuvent pas être utilisés immédiatement même entre 0 et -10 700 €. »

Ainsi, je devrais pouvoir déduire les intérêts d’emprunts dès aujourd’hui… sauf que dans la 2044, aucune rubrique actuelle ne semble le permettre.

Faut-il donc initier la 2044 EB malgré tout (alors que le bien n’a pas encore été achevé à l’heure où je vous écris) afin de pouvoir déduire ces intérêts d’emprunts et les mettre sur le « compte » du déficit provisionné pour le futur ?

Bonjour,

Non, il faut mettre une 2044 à l’étape 3 et remplir la ligne 250 avec les 4 charges liées au prêt. Je vous conseille vivement mon guide Pinel pour ne rien oublier.

Cordialement.

Bonjour,

J’ai acheté votre livre « pinel » mais je ne trouve pas l’information ci dessous alors je me permets de vous solliciter.

Voici ma demande : en visionnant votre video sur l’utilisation des déficits fonciers reportés, je m’aperçois que le site du fisc ne fonctionne pas.

L’inscription en colonne B d’un résultat positif en face du déficit reporté le plus ancien en colonne A

( supérieur ) comme indiqué par l’administration n’annule pas ce résultat positif qui se retrouve tel quel dans la récapitulation à la fin de la déclaration générale 2042.

Pour exemple, j’ai 16400€ de deficit antérieur et un bénéfice de 12820€ en ligne 420 pour l’année 2022. Lorsque j’efface le bénéfice de 12820 en congé B , rien ne se calcule et le bénéfice ne se retrouve pas à 0.

Merci d’avance pour vostre réponse.

Bien cordialement

Bonjour,

A ce niveau je ne peux vraiment pas vous aider car il faudrait que je vois en détail ce qui a été fait et ce qui s’affiche. Normalement sur l’avis d’impôt 2022 vous voyez à la fin le déficit reportable et ce montant doit figurer en case 7BD sur la déclaration 2023.

Cordialement.

Bonjour,

merci pour votre page qui est une mine d’information.

Nous avons 2 appartements en location:

un « classique » dans lequel nous avons réalisé des travaux (peinture, installation cuisine équipée, remplacement fenêtre en PVC) et qui de fait n’a pas été loué pendant 5 mois sur lequel nous allons déclaré un déficit

un « loi pinel » que nous souhaitons vendre au bout des 6 ans dont l’échéance aura lieu en décembre 2023. Sur cet appartement nous n’avons pas à déclarer de déficit. Afin de le vendre nous ne devons pas déclarer de déficit foncier sur les 3 ans précédents la vente.

Ma question est: le déficit foncier est-il attaché à un seul appartement ou est-il global? Dans ce cas là comment pouvons nous faire?

Merci d’avance

Bonjour,

merci pour votre page qui est une mine d’information.

Nous avons 2 appartements en location:

un « classique » dans lequel nous avons réalisé des travaux (peinture, installation cuisine équipée, remplacement fenêtre en PVC) et qui de fait n’a pas été loué pendant 5 mois sur lequel nous allons déclaré un déficit

un « loi pinel » que nous souhaitons vendre au bout des 6 ans dont l’échéance aura lieu en décembre 2023. Sur cet appartement nous n’avons pas à déclarer de déficit. Afin de le vendre nous ne devons pas déclarer de déficit foncier sur les 3 ans précédents la vente.

Ma question est: le déficit foncier est-il attaché à un seul appartement ou est-il global? Dans ce cas là comment pouvons nous faire?

Merci d’avance

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Ayant acquis en 2011 en appartement en loi scellier (achevé et loué à partir du 19/08/2013), je l’ai revendu en ce début d’année 2023, les 9 ans d’économie d’impots étant donc passées depuis le 19/08/2022.

Fin de la location au 23/12/2019. Puis processus de vente qui s’est avhevé le 13/04/2023.

Je ne suis pas serein quant à la déclaration d’impot de cette année ayant peur de me faire rattraper en faisant une mauvaise manipulation.

Faut-il déclarer en 850 la cessation de location au 23/12/2022 ?

Que faut-il vérifier pour ne pas se faire rattraper (déficit foncier ?).

J’ai peur de les avoir mal déclarés les années précédentes.

Bref, si je pouvais montrer mon exemple en concret, ce serait top.

Bonjour,

En 2022, nous avons acheté chez le notaire et reçu en novembre 2022 un appartement (Vefa) pour un investissement Pinel.

Le Pinel va engendré une réduction d’impôt de 3850€ sur 6 ans dans un premier temps sur nos 5000€ annuel d’impôt que nous avons généralement.

La réception en fin d’année génère une recette foncière à 545€ ( je n’ai pas pris en compte la caution) et des charges de 6040€ (dont 4400€ de cuisine)

De ce fait, déficit foncier va t il être utilisé immédiatement pour réduire nos impots à 0€ puis le reste va t il être provisionné ?

Si non, faut-il reporté la cuisine sur le cout de revient pour ne pas perdre le gain fiscal ?

Merci d’avance pour votre réponse

Bonjour et merci beaucoup pour toutes ces informations fournies, les plus claires trouvées jusqu’ici.

Cependant, pour l’utilisation des déficits fonciers reportés, je constate que le site du fisc ne fonctionne pas, contrairement à ce qui est indiqué dans la vidéo.

En effet :

l’inscription en colonne B d’un résultat positif en face du déficit reporté le plus ancien en colonne A

( supérieur ) comme indiqué par l’administration n’annule pas ce résultat positif qui se retrouve tel quel dans

la récapitulation à la fin de la déclaration générale 2042.

Merci d’avance pour vos réponse et solution.

Bien cordialement

Bonjour,

En cette période de déclaration d’impôt, j’ai quelques questionnements :

– Nous avons investi en 2007 en construisant une maison d’habitation que nous avons défiscalisés via du Borloo neuf pendant 15 ans (2007-2021). En 2022, nous décidons d’effectuer des travaux d’entretien sur une période de 3 ans et repassons au régime réel (changement de cuisine, du chaufe-eau, de la salle d’eau, de la clôture, du bardage bois du pignon). L’ensemble de ces travaux est-il déductible ?

– en 2016, nous rénovons une ancienne maison et effectuons 77 000 € de travaux sur 2 ans. La maison est louée depuis 2018 et nous sommes restés au régime réel sur ce bien. est-ce la bonne solution ? pouvons-nous repasser au micro-foncier tout en continuant à déduire le déficit reportable ?

– en 2020, nous créons une sci à l’is pour la construction d’une maison d’habitation. 2 ans de travaux et elle est louée en vide depuis le 1er janvier 2023. dans la déclaration fiscale, il est mentionner les parts de sci. Faut-il les déclarer ?

Merci par avance de tout éclaircissement apporté.

Bjr . Merci avant tout pour vos précieux conseils…J’ai emprunté en 2022 pour effectuer des travaux ( début août 22 ) afin de construire un appartement et ainsi le louer en vide…lesdits travaux se terminant en mai 2023, puis je déduire des impôts ( revenus 22 ) les charges et frais inhérents à la construction alors que le bien ne sera loué que début mai z023 et que mon crédit bancaire n’a pas encore débuté ? Il y aura t’il un déficit foncier qui viendra abaisser mon revenu fiscal de référence ? Les intérêts intercalaires, l’assurance emprunteur, l assurance PNO, la caution bancaire, les travaux d’amélioration du logement : puis je déclarer ces charges payées en 2022 ? Je compte déclarer en réel…bien cordialement

Bonjour,

Oui tout à fait cela fait partie des optimisations à ne pas rater. Je vous oriente vers mon guide qui explique tout cela en détail : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Cordialement.

bonjour

J’ai un bien en location non meublé au régime réel.

J’ai fait 30 000 € de travaux

La première année je suis déduire 10700cents euros de mon revenu de référence

Je n’ai pas eu de loyer la première année.

Il me reste donc un déficit de 20 000 €

J’ai un revenu foncier en 2022 de 9000 € et 5000 € de charges, ce qui équivaut à un revenu taxable de 4000 €.

Est-il possible de déduire cette année encore 10700 cents euros du revenu global ?

Où dois-je utiliser 4000 € de déficit pour maintenir des revenus fonciers nuls?

Globalement, ce qui m’embête cette année c’est que je ne bénéficie pas d’une meilleure réduction d’impôt que j’ai pu avoir l’année précédente. Est-ce normal ?

Merci d’avance pour votre réponse.

Bonjour,

Le déficit provisionné servira juste à éliminer les 4 000 €. Mais c’est une très bonne chose car comme expliqué vous gagnez alors impôt ET prélèvements sociaux. Si vous aviez pu utiliser 10 700 de plus (ce qui est impossible), ça aurait été contreproductif car cela s’enlève alors du salaire et le gain fiscal est seulement sur l’impôt.

Cordialement.

Bonjour,

Acheteur de votre e-book Pinel, c’est toujours un plaisir de vous lire.

Je souhaiterais revenir sur votre phrase « Les intérêts d’emprunt déductibles ne peuvent jamais rentrer dans le déficit utilisé immédiatement de 0 € à -10 700 € », également présente dans l’e-book.

La déclaration 2044 fait apparaitre les cases suivantes :

431 Total des revenus bruts : case A + case E + case H

432 Total des intérêts d’emprunts : case C + case G

433 Total des autres frais et charges : case B + case F

Il est indiqué :

439 Si la ligne 432 est inférieure ou égale à la ligne 431

440 Report de la ligne 420 dans la limite de 10700 €

441 Report de la ligne 420 : montant dépassant 10700 €

Ainsi, si je comprends bien, dans l’hypothèse où les intérêts d’emprunt sont inférieurs aux revenus fonciers (ce qui est quasiment toujours le cas une fois que le bien est loué), qu’il y a un déficit total inférieur à 10700€, alors ces intérêts d’emprunt rentrent dans le calcul du déficit utilisé immédiatement de 0 € à -10 700 €.

En lisant votre phrase « Les intérêts d’emprunt déductibles ne peuvent jamais rentrer dans le déficit utilisé immédiatement de 0 € à -10 700 € », le lecteur peut légitimement penser que les intérêts d’emprunts créent toujours du déficit reportable. Or, si je lis bien les informations de la 2044, ce n’est pas le cas.

C’est le cas uniquement si les intérêts d’emprunt sont supérieurs aux revenus fonciers, une situation qui se produit les années précédant le début de la location Pinel, mais qui ne se reproduit ensuite plus sauf cas exceptionnel.

Sauf à ce que je me trompe, ce point mériterait d’être précisé sur cette page et dans la prochaine màj de l’e-book.

Bien cordialement,

Nicolas Martin

Bonjour et merci. Ma phrase est juste mais il faut noter que les intérêts s’imputent en premier sur les loyers avant les autres charges; c’est peut-être cette partie qui permet de mieux comprendre le fonctionnement.

Bonjour Thibault,

J’ai lu l’article, et j’ai également écouté hier votre Webinaire / Podcast avec PACO des Investisseurs 4.0. (Notamment autour de la minute 39″ qui m’a interpellé).

Situation :

J’achète un appartement en février 2023, J’ai environ 100 000 € de travaux prévu sur 2023.

Les travaux vont débuter en mai 2023, et probable qu’il n’y aura pas de locataires en place sur l’année 2023 le temps des travaux, terminé pour fin d’année.

Question :

Peut-on déclarer sur les revenues fonciers de 2023 (donc déclaration en 2024), un déficit de -10 700 € sur l’exercice 2023 lié aux travaux de rénovation même si le timing ne permettra probablement pas d’avoir rentré les premiers loyers ?

Cela me semble « ok » car les travaux sont réellement dans le but de l’activité location nu, néanmoins avoir votre vision me serait utile.

Merci pour votre retour,

Très bonne journée Thibault,

A bientôt !

Bonjour,

Oui tout à fait. Vous avez plusieurs articles de la rubrique immobilier où j’explique ces aspects et les conditions. Je vous conseille guide sur la location vide qui vous sera utile.

Cordialement.

Bonjour,

Merci pour cet article extrêmement intéressant.

La loi de finances rectificative de 2022 fait passer de 10700 à 21400€ le plafond de la deduction du déficit sur le revenu global pour les travaux de transition énergétique.

Vu le gain que vous démontrez, la question est la suivante. Y-a-t-il obligation de déduire les 21400€ dans le cadre de ces travaux ou peut-on rester au plafond précédent ?

L’ironie étant que l’on vous parle d’un « coup de pouce » fiscal pour les bailleurs.

Merci d’avance.

Bonjour,

Vous avez un article sur ce cas spécifique dans la rubrique « immobilier ».

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour Thibault,

Si j’ai bien compris, le deficit foncier provisionnable ne concerne que la location VIDE ?

Qu’en est-il de la location meublée ?

J’ai une question en particulier pour la location meublée : Peux-t-on compter dans ses charges déductibles le coût net (hors charges sociales déjà remboursées en crédit d’impôts) pour des travaux payés en CESU ?

J’ai et beaucoup de réponses contradictoire sur ce sujet. Merci d’avance

Bonjour,

Oui ce système est pour le vide, en meublé il n’y a pas de possibilité d’utiliser le déficit qui se cumule année après année. Pour le Cesu, il faut voir avec un expert-comptable je ne sais pas sur ce point précis.

Bonjour,

Une exonérée d’impôts en France qui y investit en créant un déficit foncier admettons de 15000€ : qu’en-est-il des premiers 10700€ sachant que son revenu imposable est de 0€ ? Est-il perdu ? Reportable ?

Merci pour vos réponses

Bonjour,

S’il n’y a vraiment aucun revenu sur lesquels les imputer, alors ils sont conservés pendant 6 ans.

Bonjour, je suis dans une situation similaire : français non-résident fiscal avec une maison louée vide. Je n’ai pas perçu de loyers en 2021, mais j’ai eu 15 000 euros de travaux et de dépenses. Je n’ai pas d’autre revenu de source française non plus.

Si ces 15 000 euros de déficit sont reportables pendant 6 ans, pourriez-vous m’indiquer comment déclarer ce déficit de sorte qu’il soit pris en compte pour l’année 2022 ?

Ma déclaration sur revenu de 2021 est également ma première déclaration. Oui, je suis très en retard, je sais. J’avais malheureusement suivi les conseils de l’administration fiscale qui m’avait dit en 2022 que si je n’avais aucun revenu de source française, je n’avais pas besoin de faire une déclaration pour 2021. C’était peut-être une erreur, car maintenant je ne peux pas utiliser ce déficit reportable. Est-ce que je peux encore soumettre ma déclaration pour 2021 ?

À noter qu’en 2022, j’ai encore un déficit car je n’ai perçu que 8 500 euros de loyer, mais avec des dépenses de 9 500 euros.

Merci d’avance.

Bonjour

Tout d’abord merci pour vos articles très clairs !

Petite question : j’ai un revenu foncier au réel de 18000€ sur des biens loués depuis plusieurs années ; j’ai acheté une maison à rénover non encore louée dont les travaux 2022 sont 20000€ , 18000€ seront déduits des revenus fonciers bien que ces revenus proviennent d’un bien différent ? TEt donc 2000€ seront du déficit foncier sur les revenus salariés)

Bonjour,

Oui tout à fait, vous avez bien compris le fonctionnement. Attention, on aura surement une optimisation avec la nouvelle réforme sur le doublement du déficit foncier. Vous avez plus d’informations si vous possédez mon guide ou êtes abonné.

Cordialement.

Bonjour,

Je compte faire des gros travaux de rénovation dans une maison avant de la mettre en location nue et bénéficier du déficit foncier.

Toutefois, le coût des travaux (par exemple 200k€) ne sera pas absorbé par les revenus fonciers des 10 prochaine années (par exemple 100k€).

Il y aura donc la perte d’une partie du gain d’économie d’impôts sur la partie non absorbée (100k€ dans l’exemple).

Dans votre vidéo de présentation ci-dessus, vous mentionnez qu’il est possible de ne pas perdre le gain fiscal lié au déficit non utilisé via certaines stratégies, notamment en achetant de l’usufruit ou des revenus immobiliers (à 23 :22).

Pourriez-vous m’indiquer à quels types de stratégies pensez-vous ? S’agit-il de l’achat d’usufruit de parts de SCPI pour bénéficier par exemple ? Y a-t-il d’autres options intéressantes pour ne pas perdre ce gain fiscal ?

J’en profite pour vous remercier pour votre site bien fourni et très détaillé.

Un grand merci

Bonjour,

Tout d’abord, je vous conseille vivement de bien s’assurer que tous les travaux sont déductibles et de bien dissocier les factures pour identifier les travaux de reconstruction et démolition non déductibles.

Ensuite, les stratégies de non utilisation du déficit seront à utiliser seulement dans 7 à 10 ans. Il faut attendre car la vie peut réserver des surprises : changement de règles de la fiscalité, achat d’un nouveau bien procurant des loyers ou héritage venant manger le déficit etc… En tout cas si le problème de la perte des déficits se posent dans 7/8 ans, alors il faut acheter de l’usufruit de revenus fonciers. N’importe quel conseiller en gestion de patrimoine indépendant pourra vous expliquer et vous vendre ce produit.

Je vous conseille de bien surveiller le site ou d’acheter le guide « location vide » ou de vous abonner. On a de nouvelles règles sur le déficit pour les travaux et en 2023 je ferai des articles sur ce nouveau sujet avec les pièges à éviter sur la déclaration.

Bonjour,

Je me permets de vous contacter pour obtenir votre assistance dans ce domaine technique qu’est la fiscalité.

A savoir que je suis propriétaire d’un logement non meublé qui est loué. Je dois faire des travaux dedans. Or vu le coût de ces travaux (ex 5000€) et les revenus fonciers (ex 1000€), cela va me créer du déficit foncier (-5000+1000=-4000).

Mes questions sont :

– je dois obligatoirement faire une déclaration au régime réel ? (actuellement je suis au régime micro foncier)

– ce régime réel doit être fait pendant 3 ans obligatoirement avant de pouvoir revenir au micro foncier ?

– vous dites que le reliquat de déficit foncier non utilisé (dans mon exemple les -4000€) peut venir en déduction de la déclaration sur l’IR ? si oui comment cela se passe en pratique ?

Merci de votre aide

Bonjour,

Le réel n’est pas obligatoire mais avec de tels travaux il sera surement bien meilleur et va s’imposer je pense pour réduire la fiscalité. C’est bien 3 ans, vous avez un article annexe qui explique cela et en réalité il faut donc vérifier que le gain fiscal en basculant au réel permet de compenser 3 années qui ne seront pas au micro!

Le déficit se fera via la déclaration et s’imputera automatiquement. Je vous conseille mon livre où vous trouverez le détail avec des exemples, des images et des vidéos : https://corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/ Les lecteurs seront aussi avertis en avance car un nouveau système de déficit arrive pour le début d’année. J’explique ici qu’il faudra l’éviter car il est contreproductif https://www.corrigetonimpot.fr/le-deficit-foncier-imputable-double-pour-les-travaux-energetiques-entre-2023-et-2025/

Bonjour,

Merci pour votre site. Nous venons d’acheter un studio étudiant que nous ne pourrons pas louer avant janvier vraisemblablement au vu des travaux à faire. Pourrons nous reporter les travaux engagés en 2022 sur les loyers de 2023? Faut il attendre 2023 pour faire les travaux pour pouvoir déduire les travaux ? Merci pour votre retour

Bonjour,

Si c’est pour de la location meublée, je vous conseille de prendre tout de suite un expert-comptable et c’est lui qui vous indiquera comment faire et comment distinguer les travaux à déduire ou à amortir. Si c’est en vide alors c’est plus simple et il faut déduire l’année du paiement. Je vous suggère alors de lire mon guide qui explique en détail comment remplir la déclaration et tout optimiser seul : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Cordialement.

Bonjour,

Nous avons fait un achat appart étudiant pour baisser notre impôts,

le comptable nous fait parvenir la declaration 2042 -2031 bic

Reports sur les années suivantes

Déficits des locations meublées non professionnelles non

imputés à reporter sur la déclaration de vos revenus perçus

en 2022 à souscrire en 2023

déficits provenant de l’année 2020……………………5135

déficits provenant de l’année 2021……………………2040

on paye 250 de comptable , ma question est se déficit reportable rentre t-il dans ma déduction de mon impôt imposable , car aujourd’hui on paye 1201 euros d’impôt . la somme du comptable de 250.00 on doit le déduire sur notre feuille d’impôt , on est un peu perdu

Bonjour,

Le déficit issu d’un bien meublé ne s’impute pas sur les autres revenus.

Pour les frais, difficile de vous aider sans voir la déclaration en détail. Il y’a normalement une partie qui vient en réduction d’impôt si il vous a fait adhérer à un CGA. Il faudrait l’interroger; sinon je peux vérifier de manière personnalisée comme expliqué ici : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Bonjour

Merci pour ce site qui est très clair. J’ai néanmoins une question qui n’a pas de réponse ici, je crois.

Nous avons acheté un plateau nu dans le cadre d’une restructuration d’immeuble. Le montage indique l’achat du plateau nu pour lequel nous allons commencer les travaux en cette fin d’année (finalisation l’an prochain) et une provision pour travaux dans les commun de 80 000€ qui, selon notre notaire, entre bien dans le déficit foncier.

Par ailleurs, nous comptons louer avec le dispositif louer abordable et allons obtenir environ 20k€ de subventions Anah (qui seront vraisemblablement perçues l’an prochain).

Si je comprends bien nous allons pouvoir pour l’année 2022 déduire 10,7k€ de nos revenus et déduire les 9k€ (environ) de revenus foncier que nous avons par ailleurs.

Pour 2023 nous devrions avoir 12k€ de revenus foncier auxquels s’ajoutent les subventions? Nous pourrons donc déduire de nouveau 10,7k€ de nos revenu au titre des dépenses payées en 2023? et déduire de nos revenus+subventions (2k€)? L’aspect des subventions n’est pas très clair pour moi.

Merci de votre retour,

Bonjour,

Effectivement je n’ai pas encore écrit sur le sujet. Je le note dans ma to do liste et peut-être pourrais je le faire un jour. Je peux aussi le faire avec une recherche personnalisée comme expliqué ici : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour Thibaut,

Merci pour votre site et vos conseils très avisés.

Je viens d’acheter votre ebook Loi Pinel. Il est très clair, un vrai investissement!

Je me pose quelques questions après avoir lu votre ebook :

1. Pour un investissement loi Pinel en VEFA, peut on deduire les intérêt intercalaires ainsi que les intérêts d’emprunts?

2. L’installation de placards, lave mains, stores peuvent ils être considérés comme travaux d’amélioration du logement et ainsi être déclarés comme travaux déductibles des revenus fonciers?

3. Pour la cuisine équipée : j’ai acheté une partie des électroménagers moi même en 2021, l’autre partie a été achetée via mon cuisiniste et installée avec le mobilier cuisine en 2022 après la livraison du logement.

Est ce que je peux déduire les électromenagers achetés en 2021 sur la declaration de 2023 ou est ce que je dois faire un courrier à l’administration fiscale pour déclarer un oubli sur ma déclaration 2022?

Je vous remercie par avance pour vos réponses.

Lili.

Bonjour,

Je dirai oui au premier, surement oui au second si après l’achèvement comme expliqué dans l’ebook. Par contre pour le dernier il faut corriger et c’est possible seulement si vous respectez les conditions que je donne dans l’ebook.

Cordialement.

Merci beaucoup pour vos réponses.

J’ai une autre queston s’il vous plait.

Je souhaite louer mon logement en loi Pinel à un membre de ma famille.

Je voulais savoir, s’il était obligatoire pour le calcul du loyer de prendre en compte les surfaces annexe ou si l’on peut passer outre afin de minimiser le loyer?

Merci beaucoup pour vos réponses.

Lili.

Ma réponse à cette question sera toujours la même. Prendre le risque de réduire le loyer par quelqu’un moyen que ce soit est fortement déconseillé car s’il s’avère que le fisc peut requalifier votre dossier vous perdrez alors toutes les déductions et tout le Pinel.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Nous avons une question par rapport à nos revenus fonciers. En effet, selon il est indiqué dans la rubrique 4BC de notre déclaration d’impôts 2021, le déficit foncier imputable pour 2021 est de 2 016€ et dans la rubrique 4BD il est indiqué que les déficits fonciers antérieurs non encore imputés s’élèvent à 64 137€.

Nous aimerions savoir s’il est possible d’utiliser la différence entre les 2 016€ de déficit de 2021 et le plafond maximum de déficit fiscal pour 2 021 (10 700€), soit 8 684€ pour diminuer notre revenu imposable. Evidemment, cette somme serait déduite des déficits fonciers antérieurs non encore imputés.

Bonjour,

NOn c’est impossible malheureusement.

Bonjour, j’aimerais tout d’abord vous remercier pour votre article qui est bien détaillé.

Je suis propriétaire-occupant de mon appartement en Normandie depuis 3 ans et je travaille dans une autre région depuis maintenant quelques mois. J’ai débuté des travaux ce mois pour améliorer mon logement pour une location prochaine car je souhaite rester définitivement dans ma nouvelle région. Voici mes questions : pourrais je déclarer les intérêts d’emprunt de mon crédit dès maintenant même s’il n’y a pas encore de locataire, ou dois je attendre que le logement soit loué? Il s’agit d’un prêt avec la mention ‘résidence principale’ et ma banque a refusé de modifier cette mention.

Pourrais je aussi déduire les travaux débutés et à venir? Je viens de déclarer la modification de ma résidence principale à l’administration.

J’aimerais connaitre les bonnes démarches à suivre pour optimiser mon impôt et éviter un redressement. je vous remercie par avance.

Bonjour,

POur le prêt, j’ai écrit un article entier sur le sujet dans la rubrique « immobilier » du site. Les intérêts ne seront déductible qu’à la date de départ de location sur ce cas précis. Les travaux sont déductibles s’ils sont nécessaires à la location. Je vous conseille vivement mon guide pour ne rien rater : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour !