Si vous louez un bien, la fiscalité doit être étudiée de près. En effet, vos loyers vont engendrer de l’impôt et des prélèvements sociaux. Une charge conséquente que l’on n’envisage pas forcément lors de l’achat. On fait le point dans cet article sur le calcul de l’impôt qui sera pris, la façon de déclarer et surtout la manière de prendre le meilleur régime fiscal pour payer moins d’impôt. La mise en place de l’impôt à la source apporte quelques légers changements. Je les expliquerai en fin d’article, mais il est primordial de prendre connaissance du fonctionnement « habituel » de la fiscalité en premier lieu.

La première question à se poser pour comprendre l’impôt est la suivante : est-ce un bien loué vide ou un bien loué meublé ? Cet article traite de la fiscalité pour les locations vides. Pour les locations meublées, la fiscalité est différente et expliquée ici.

L’article en bref : Payer moins d’impôt sur les revenus locatifs pour les locations vides

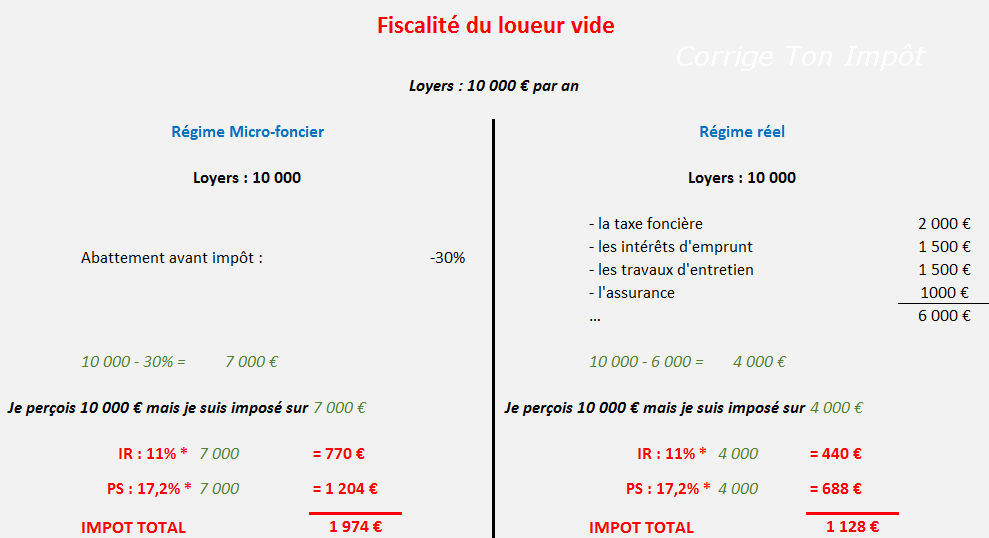

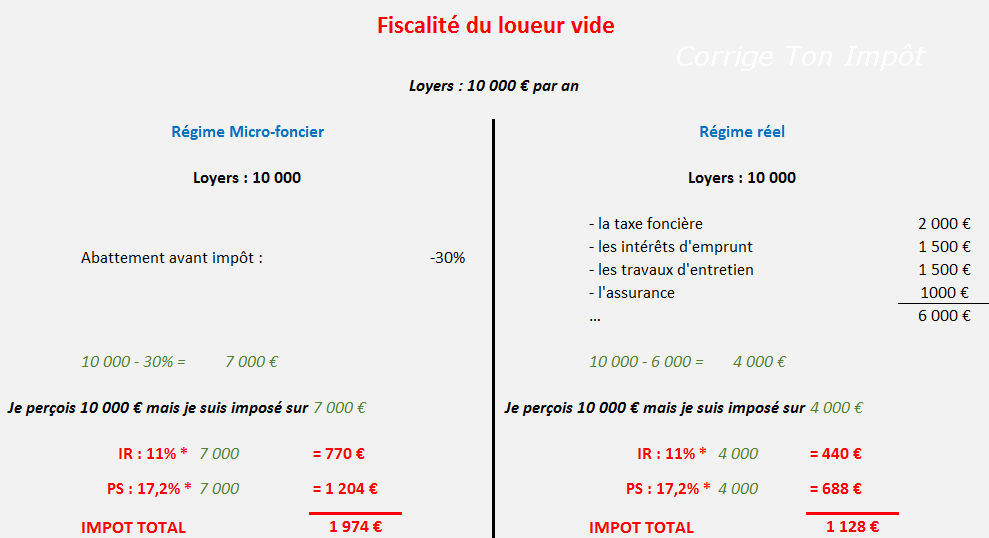

- Deux régimes fiscaux sont disponibles pour la déclaration des revenus fonciers issus de la location vide :

- Régime micro-foncier : Application automatique d’un abattement de 30% sur les loyers perçus, simplifiant la déclaration, mais limitant les déductions. L’impôt est calculé sur 70% des loyers perçus après l’abattement. Ce régime n’est disponible que si les revenus locatifs annuels sont inférieurs à 15 000€ ;

- Régime réel : Permet la déduction des charges réelles du montant des loyers perçus. Ce régime est avantageux si les charges déductibles dépassent 30% des loyers. Il engage le contribuable pour une durée minimale de trois ans.

- Pour le micro-foncier, la déclaration des revenus se fait en case 4BE ;

- Pour le régime réel, vous devez remplir une déclaration annexe (formulaire 2044) pour détailler les loyers et les charges.

Sommaire

- Quel est le taux d’imposition sur les revenus fonciers ?

- Calcul de l’impôt sur une location vide : deux régimes fiscaux possibles

- Impôt sur les loyers imposables : calcul et exemples

- Micro-foncier et régime réel : quelles conditions à respecter ?

- Micro-foncier ou régime réel ? Quelles cases remplir sur la déclaration d’impôt en ligne ?

- Location vide et prélèvement à la source : quels changements?

Quel est le taux d’imposition sur les revenus fonciers ?

Comme tout revenu en France, les revenus fonciers vont subir deux fiscalités : l’impôt sur le revenu ET les prélèvements sociaux. Ils seront tous les deux calculés selon les loyers imposables. Les prélèvements sociaux sont de 17.2%. Le taux de l’impôt sur le revenu dépend de votre tranche marginale d’imposition. Il peut être de 0%, 11%, 30%, 41% ou 45%.

Calcul de l’impôt sur une location vide : deux régimes fiscaux possibles

Le fait de louer votre bien vide vous ouvre le choix entre deux impositions différentes sur vos loyers perçus. C’est à vous de garder la meilleure option lors de la déclaration de vos revenus en mai. Avant de détailler le calcul de l’impôt et les cases à remplir, voyons les deux impositions possibles. Pour comprendre, nous allons distinguer les loyers déclarés (ce que vous percevez réellement) des loyers imposés (ceux qui seront retenus par le fisc pour calculer l’impôt). Ce sont les loyers imposés qui nous intéressent car plus ils seront faibles, plus votre impôt sera faible.

Choix 1 pour l’imposition du loueur vide : le régime micro-foncier.

Le micro-foncier est le plus simple des deux. Concrètement, vous aurez juste à déclarer les loyers perçus. Avant de calculer l’impôt, le fisc va appliquer un abattement de 30%. Autrement dit, les loyers imposés seront de 70% des loyers perçus.

Exemple :

Mr Corrigetonimpot loue un bien vide et perçoit 10 000 € de loyers en 2024. Il opte pour le régime micro-foncier lors de la déclaration d’impôt 2025 sur les revenus 2024. Les impôts vont procéder à un abattement de 30% soit 10000*30% = 3 000 €. Mr sera donc imposé sur une base de 10 000 – 3 000 = 7 000 €. Nous verrons ci-après quel taux d’imposition est ponctionné sur les 7 000 € de loyers imposables.

Choix 2 pour l’imposition du loueur vide : le régime réel.

Si le régime micro-foncier ne vous convient pas, votre seconde option est d’opter pour l’imposition de vos revenus fonciers selon le régime réel. Comme son nom l’indique, vous allez pouvoir déduire de vos loyers les charges que vous payez réellement sur votre bien avant de subir l’impôt. Il faudra donc déclarer les loyers perçus ainsi que les charges payées. Il va également falloir étudier la liste des charges déductibles pour n’en oublier aucune. On peut lister les charges déductibles suivantes :

– Les intérêts d’emprunts du prêt réalisé pour l’acquisition du bien.

– L’assurance habitation propriétaire non occupant

– La taxe foncière hors ordures ménagères (nous avions vu que les ordures ménagères sont à la charge du locataire, elles ne peuvent donc pas être déduites).

– L’assurance emprunteur du prêt ainsi que les frais bancaires (frais de dossier, contribution à un fonds mutuelle de garantie, etc.)

– 20 € correspondant aux frais postaux pour la correspondance avec le locataire.

– Les travaux : cet article revient sur les travaux qui sont déductibles et ceux qui ne le sont pas.

Exemple :

Mr Corrige ton Impôt loue un bien vide en 2025 et perçoit 10 000 € de loyers. Par ailleurs, il a payé 1 500 € d’intérêts d’emprunt, 2 000 € de taxes foncières, 1 000 € d’assurance et a fait 1 500 € de travaux. S’il opte pour le régime réel, il sera imposé sur une base de 10 000 – 2 000 – 1 000 – 1 500 – 1 500 = 4 000 €. Le fisc calculera l’impôt sur les loyers imposables, donc sur une base de 4 000 €.

Il convient d’étudier la différence entre le micro-foncier et le régime réel. L’arbitrage est très simple : si les charges déductibles dépassent 30% des loyers, le régime réel est plus intéressant. Si ce n’est pas le cas, le micro-foncier s’impose. Dans nos exemples, Mr Corrigetonimpôt a intérêt à opter pour le régime réel au lieu du micro-foncier. Il pourra ainsi déduire 6 000 € au lieu de déduire 3 000 €. Ses loyers imposés seront de 4 000 € (contre 7 000€ au micro-foncier). Nous verrons les règles spécifiques à respecter pour les choix fiscaux après avoir détaillé le calcul de l’impôt prélevé.

Impôt sur les loyers imposables : calcul et exemples

Comme vu avec les taux d’imposition indiqués en début d’article, ainsi que dans l’article détaillant le calcul de l’impôt et la manière d’identifier sa tranche marginale d’imposition, les loyers sont très fiscalisés puisqu’on vient rapidement à subir 17.2% assortis d’un minimum de 11% sur les loyers imposables. Reprenons les calculs précédents.

Exemple micro-foncier :

Mr Corrigetonimpôt a perçu 10 000 € de loyers et avait eu 30% d’abattement. Les loyers imposés sont donc de 7 000 €. On suppose que sa tranche d’imposition est de 11%. Il va payer les prélèvements sociaux : 7000 * 17.2% = 1 204 €. Il paiera aussi l’impôt sur le revenu : 7 000 * 11% = 770€. Au total, Mr doit donc payer 1 974 € en tout.

Exemple réel :

Mr Corrigetonimpôt a perçu 10 000 € de loyers et avait eu 6 000 € de charges déductibles. Les loyers imposés sont donc de 4 000 €. On suppose que sa tranche d’imposition est de 11%. Il va payer les prélèvements sociaux : 4 000 * 17.2% = 688 €. Il paiera aussi l’impôt sur le revenu : 4 000 * 11% = 440 €. Au total, Mr doit donc payer 1 128 € en tout.

Sauf à avoir beaucoup de charges déductibles, la fiscalité sur les revenus fonciers devient rapidement très importante. J’ai pris l’exemple d’une tranche à 11% mais l’impôt peut-être bien plus fort si votre taux est de 30% ou plus. La hausse des prélèvements sociaux est particulièrement impactante pour les propriétaires louant un bien.

Micro-foncier et régime réel : quelles conditions à respecter ?

Tout contribuable a le choix, mais doit se plier à certaines règles avant d’arbitrer entre les régimes fiscaux. Pour la location vide, il faut respecter les points suivants :

– Le régime micro-foncier est possible si et seulement si vos loyers sont inférieurs à 15 000 €. Au-delà, le régime réel est obligatoire. Le plafond comprend le total des loyers perçus sur l’ensemble des biens loués vide.

– L’année où vous commencez le régime réel, vous vous engagez à y rester 3 ans.

Par exemple, si Mr Corrigetonimpôt perçoit 10 000 € de loyers par an, il a le choix entre micro-foncier et réel, car il est sous le plafond des 15 000 €. S’il s’engage sur le réel, il devra y rester 3 ans. Au bout de 3 ans, il peut choisir le micro-foncier. À tout moment, il pourra ensuite repasser au régime réel, mais se réengagera alors pour 3 ans.

Micro-foncier ou régime réel ? Quelles cases remplir sur la déclaration d’impôt en ligne ?

Pour le régime micro-foncier, il suffit d’indiquer vos loyers en case 4BE. Le fisc appliquera l’abattement de 30% seul avant de calculer l’impôt. Pour avoir accès à cette case, vous devez cocher « revenus fonciers » lors de l’étape 3.

Vous aurez alors accès à la case 4BE. Si vous avez perçu 10 000 € de loyers, indiquez 10 000 € dans la case.

Pour le régime réel, il va être nécessaire de remplir une déclaration annexe nommée « 2044 ». Cette déclaration des revenus fonciers vous permettra d’indiquer vos loyers mais aussi toutes les charges déductibles. Pour la déclaration d’impôt en ligne, il faut se diriger à droite sur la rubrique « ajouter une déclaration ». Vous pourrez alors cocher la case « déclaration des revenus fonciers – 2044 » pour afficher la déclaration. Afin de n’oublier aucune déduction et de remplir la 2044 correctement, vous trouverez la démarche pas à pas en vidéo avec les règles et déductions possibles pour chaque case.

Attention : si vous louez votre bien dans une SCI, la déclaration n’est pas la même. Vous pouvez alors suivre ce tutoriel : « comment remplir la déclaration de SCI 2072 case par case ».

Location vide et prélèvement à la source : quels changements?

La mise en place du prélèvement à la source ne vient pas changer les calculs et stratégies expliqués à travers cet article. En effet, l’impôt pris à la source n’est qu’une avance et est régularisé un an après. On continue à faire la déclaration d’impôt et les revenus fonciers sont fiscalisés toujours de la même manière. Au final, on paie la même chose donc il faut optimiser comme je l’explique dans l’article.

Cela étant, l’impôt à la source amène un changement important; la date de paiement de l’impôt change avec un système d’acompte : impôt à la source et revenus fonciers – comment optimiser ?

Cette année , pour la première fois, j’ai un déficit foncier important de 17000€.

afin d’éviter la règle des 3 années je voudrais reporter la totalité de ce déficit sur l’année prochaine, or sur la déclaration 10700€ sont imputés automatiquement sur le revenu global et la différence soit 6300€ sont reportés sur le revenu foncier de l’année prochaine. merci de votre retour

bonjour,

vous parliez dans le detail de la 2044 d’un document type pour reclamer à la banque le montant que l’on peut déduire « contribution à un fonds mutuelle de garantie, », j’ai effectivement payé des frais de cautionnement à l’ouverture du pret en 2016 , est ce cela dont vous parlez? pourrais je les deduire cette année? si c’est le cas je veux bien savoir ou ce modlee type est sur le site , merci par avance de votre retour

bien cordialement

Bonjour,

Donc en somme, pour un changement de 1€ qui me fait basculer d’une tranche pour etre à 30%, je donne 3 fois plus de d’impôt dur le revenu foncier??

Bonsoir

Je vais declarer 7704 € loyer de 6 mois (achat join 2024) en micro foncier car mes frais reel ne depassent pas les 30%

Mais pour 2025 (declaration en 2026) je vais depasser les 15000€ de loyers Donc obligė de declarer frais reel ?

Merci pour votre retour

Salima

Bonjour

Je vais declarer 7704 € loyer de 6 mois (achat join 2024) en micro foncier car mes frais reel ne depassent pas les 30%

Mais pour 2025 (declaration en 2026) je vais depasser les 15000€ de loyers Donc obligė de declarer frais reel ?

Merci pour votre retour

Salima

Bonjour,

J’ai un appartement loué en 2024. Le locataire n’avait payé que 4 mois de loyers en 2024.

Mais avec une procedure judiciaire en place, le locataire a payé les mois manquant en début de 2025.

Dois-je déclarer ces revenus percus en 2025 pour la declaration de l’année fiscale 2024, ou devront-ils etre inclus pour l’année fiscale suivante 2025?

Merci d’avance.

Bonjour

J’ai rénové une maison qui est à présent louée

Parmi les investissements j’ai fait intervenir un paysagiste pour l »aménagement extérieur ainsi que pour la rénovation d’une terrasse (20K€)

Puis-je intégrer cette dépenses dans la rubrique 224 de la déclaration 2044?

Par avance merci de votre retour

Bonjour,

Je détaille les règles pour les travaux extérieurs déductibles ici : https://www.corrigetonimpot.fr/jardinage-deduire-impot-revenu-foncier-loyer/

Bonjour,

J’ai loué un appartement vide en 2022 et 2023 et après le départ de mes locataire le 15/12/2023 je n’ai pas pu remettre le bien en location car il y avait d’importantes infiltrations provenant de la toiture. J’ai fait faire un devis pour refaire la toiture (nous sommes dans une copropriété de 3 logements) mais les autres propriétaires n’ont pas les fonds nécessaires pour réaliser ces travaux et refusent de faire les travaux pour l’instant. Je me retrouve donc bloquée depuis fin 2023. En 2022 et 2023 j’étais sur le régime du réel (avant en microfoncier), et donc 2024 doit être obligatoirement en régime réel. Le problème est que je n’ai aucun loyer pour cette année et vu comme c’est parti je n’en aurai pas en 2025. Et j’ai des dépenses sur 2024.. Je ne sais pas comment faire pour ma déclaration d’impôts… Pouvez-vous m’apporter votre aide ? Je vous remercie par avance.

Bonjour Monsieur,

Je me sers de votre site et vidéos sur youtube pour faire ma déclaration d’impôts et j’ai une question concernant la déduction des frais pour de la location de logement vide.

Est ce que je peux déduire mes frais de déplacements (km, péage) entre mon domicile et l’appartement que je loue quand je me déplace pour faire des états des lieux, des travaux etc ?

Je vous remercie par avance.

Cordialement,

Bonjour,

déduire DPE location vide et frais réels.

mon locataire est parti et j’ai dû faire un DPE pour remettre en location.

Svp, la facture du DPE est-elle déductible des revenus fonciers ? si oui, dans quelle case déclarer le montant dépensé pour faire le DPE. (pas pour les travaux liés au DPE) mais simplement la facture DPE.

Bonjour,

Oui cela fait partie des charges, vous avez la liste complète dans mon guide « location vide » et aussi sur plusieurs articles du site.

Bonjour Thibault,

Concernant le régime micro foncier, il faut déclarer le total des recettes locatives de l’année. Comment gérer le cas des loyers en retard ? Est-ce que les loyers de fin d’année réglés l’année suivante doivent être inclus ou pas ?

Merci d’avance

Bonjour.

Non on retient l’année de versement, les loyers perçus en 2025 seront sur la déclaration 2026 même si c’était un loyer pour l’habitation en 2024.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Concernant les charges déductibles dans le cadre d’une location vide, pourriez-vous svp m’indiquer si les frais relatifs à la réalisation des diagnostics comme le DPE peuvent être déduits ?

Merci d’avance.

Bonjour,

Vous avez un article avec la liste complète, cette charge est cité et peut être déduite.

Bonjour

Je loue un appartement nu déclaré en frais réels.

Je souhaiterais calculer les prélèvements sociaux de 17.2% sur les loyers perçus.

Je me pose la question suivante. Les intérêts des emprunts et assurances liées sont ils pris en compte dans ce calcul ce qui permettrait de réduire d’autant plus le montant de ces prélèvements.

Merci d’avance pour votre réponse.

Cordialement

Bonjour,

Oui bien d’où l’importance de déduire un maximum (notamment les 4 frais liés au prêt comme expliqué dans mon guide) car ça joue sur l’impôt ET les prélèvements sociaux.

Bonjour

Je déclare jusqu’ à présent en micro foncier, je me penche vers la déclaration au reel.

Nous sommes en crédit ce qui peut être plus intéressant, mais en revanche le bien loué est englobé dans mon crédit habitation principale (c est une dépendance de mon logement).

Je ne pense pas pouvoir calculer les frais d intérêt et d assurance seulement pour le logement loué..

Merci pour vos conseils.

Cordialement

Mme

Bonjour,

Certains font des proratas par rapport à la surface sur ce type de situation.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Actuellement je déclare mes revenus locatifs en non meublé et en réel, je possède deux logements et je vais avoir un gros déficit foncier dus à des travaux sur l’un deux, donc déficit qui va être reportée

je veux mettre un de mes logement en meublé et justement celui qui a provoqué le déficit foncier.

ce que je veux savoir c’est si le déficit reportée sera toujours bon sur le logement qui me reste en réel ou si il sera annulé du fait que je change d’imposition pour celui qui a causé le déficit

BOnjour,

Il y’a plusieurs articles sur le sujet dans la rubrique immobilier (ou avec le mot clef « déficit » dans la recherche du site). Mais de mémoire, c’est cet article qui vous éclairera : https://www.corrigetonimpot.fr/deficit-foncier-impot-trois-ans-3/

Bonjour, je souhaite augmenter le loyer selon l’ IRL, cependant on m’a conseillé de faire attention aux « tranches » car une augmentation minime pourrait me faire passer dans la tranche supérieure et augmenter signicativement mes impôts… comment savoir ? ou trouve t on ces fameuses tranches ?

Merci d’avance pour votre aide

Bonjour,

Pas d’inquiétude, on vous a mal conseillé. Le fait de changer de tranche est insignifiant car seule la partie qui dépasse subira le nouveau taux.

Bonjour Thibaut

je suis en train de declarer mes intérêts de pret pour l’année 2023 (livraison du bien pinel 2024), tes videos sont d’un grand secours pour cette partie 2044, toutefois j’ai une question

la garantie Bancaire a été payé en 2022 (j’ai fait un mail comme indiqué aux impôts pour réouvrir ma déclaration 2022), mais sur ma déclaration 2023, à la ligne 450 est ce que je peux mettre la garantie en question pour 2022 alors que je ne l’ai pas encore déclaré ? ca sera fait dans peu de temps mais pas fait à date.

j’espère être claire , merci de ton retour.

David (j’imagine que si ya faute c’est pas très grave et que je peux modifier lors de la déclaration de juin 2025)

Bonjour,

Il serait mieux de corriger la déclaration 2023 sur revenus 2022 pour être certain. MAis bon si c’est le seul bien loué vide, la garantie 2022 se serait simplement reportée sur 2024 des revenus 2023 donc niveau calcul ça ne change rien.

Bonjour,

Pouvez-vous me dire si je peux déduire les intérêts d’emprunt d’un crédit Relais ? frais et assurances ? Merci

L’administration me fait payer 15 euros par mois de frais de gestion de mes revenus microfonciers agricoles déclarés sur mes revenus alors que je ne suis pas imposable sur l’ensemble de mes revenus. A quoi correspond cette « taxe », et ai-je la possibilité de demander à en être exonéré, sachant que celle ci correspond à plus de 10% de mes revenus fonciers perçus?

Bonjour,

Est-ce je peux déduire des frais de travaux (déductibles) sur mes revenus fonciers touts les ans car j.ai acheté un bien en juin 2024 que je loue et je compte faire d.autres travaux en 2025

Merci SB

Bonjour,

Oui cela marche chaque année.

Bonjour Monsieur Diringer,

J’ai fait l’acquisition d’un immeuble et y ai réalisé des travaux importants, pour réaliser 3 Appts de type 4 de 95 m2, loués vides depuis peu.

J’ai financé une grande partie des travaux et complété par un financement pour 44% des travaux . Acquisition 250k€ travaux 170k€.

DPE des Appts C, B et C.

Votre ouvrage me permettra t’il de déterminer avec exactitude les travaux et montant que je pourrais prendre en compte pour créer un déficit foncier reportable sur les prochaines années, sans risquer un redressement, la qualification des travaux déductibles étant sujet à interprétation avec l’administration fiscale….

Merci pour votre travail, votre savoir Être et vos compétences.

Merci pour votre aide.

Dans l’attente de vous lire

Bien cordialement,

Philippe P

Bonjour,

L’ebook donne les définitions de la déductibilité ou non avec un lien vers le texte en vigueur et des exemples de jurisprudences. Il y’a aussi tout l’aspect pratique avec les cases.

Après pour aller plus loin, on a fait une conférence travaux où je répondais en direct aux questions sur le sujet dont le replay est ici et qui sera plus qu’utile si vous êtes abonné. On la refera aussi en avril puisqu’il y’a eu des bugs sur le déficit et on ne sait pas encore comment ce sera gérer sur la déclaration 2025 : https://www.corrigetonimpot.fr/formation-quels-travaux-deduire-des-impots-si-je-loue-un-bien-immobilier-meuble-ou-vide/

J’ai un logement que je loue 4800 € par an est-il préférable de le déclarer en meublé ou non

Bonjour. Impossible de vous dire comme cela, il faut faire des simulations pour chaque situation.

bonjour

pour information un conseiller des impots bien au courant du bugg sur les déficits m’a conseillé de compléter à la main la version 2044 et de la scanner via la messagerie sécurisée. les impots vont remettre à jour le formulaire 2044 en fonction de ce que j’avais indiqué sur la version papier. cdt

bonjour lors de la déclaration actuelle des revenus fonciers : Depuis 3 ans nous avons enregistré des déficits reportables. Sur 2023 pour la première fois le résultat est bénéficiaire. En conséquence, nous avons voulu imputer une partie des déficits antérieurs et contrairement à la logique fiscale, le système des impôts retient les déficits de 2022 au lieu de retenir les plus anciens (2020). Avez vous une explication à ce problème ? Et comment le contourner ? Je vous remercie d’avance. cdt

Bonjour,

ON voit souvent des bugs ou erreurs. En l’occurence cette année, il y’en a un gros qui explique votre incompréhension. Je l’explique ici avec la manière de le contourner : https://www.corrigetonimpot.fr/bug-sur-le-report-du-deficit-foncier-dans-la-declaration-2024/

Bonjour,

Nous avons acheté une grande maison que nous avons scindé en 2 appartements. En 2022, nous avons réalisé d’importants travaux de rénovation, mise aux normes, isolation.. Ceux-ci ont généré un déficit foncier en 2023 de 55 000 euros, auquel j’ai déduit 10 700 Euros (soit un déficit foncier de 44 300 euros).

Ma question est la suivante :

– Dois-je déduire à nouveau ce montant de 10700 Euros ou est-ce valable uniquement la première année? Sachant que tous les travaux ont été réalisés en 2022

Par avance merci pour votre retour,

Merci également pour votre site qui est complet et apporte beaucoup d’informations sur les divers impôts.

Cordialement,

Bonjour,

LE déficit provisionné s imputera seulement sur un loyer positif à l’avenir. On a fait une formation entière sur le sujet qui montre comment procéder et éviter les erreurs : https://www.corrigetonimpot.fr/formation-deficit-foncier-et-impact-sur-la-declaration-fiscale/

Bonjour,

Je suis en train de remplir la déclaration de revenus fonciers : je rénove une maison avec de gros travaux en vue de la relouer et je ne comprends pas où je dois mettre :

-Les frais de diagnostic plomb et amiante

-Les frais de DPE

-Les honoraires de l’architecte qui gère cette importante rénovation.

J’essaie de les mettre dans « travaux » ligne 224, mais les noms des prestataires s’affichent en rouge et c’est rejeté. C’est vrai que ce ne sont pas des « travaux » à proprement parler, mais j’ai lu que c’était déductible. Pourriez-vous m’indiquer comment faire ?

Avec tous mes remerciements

Bonjour,

Je n’ai jamais eu le cas, cette rubrique est en plus purement informative, à mon avis c est plus une erreur annexe où un caractère que le logiciel n’accepte pas.

Merci, ça a fini par fonctionner en passant sur Chrome et en enlevant une virgule ou un détail dans les adresses par-ci par-là. Le fisc n’aime pas Firefox… C’est exaspérant et bloquant…

Bonjour, Des travaux de ravalement on été entrepris et terminés en 2023 sur l’immeuble ou je possède un appartement loué. J’ai vendu cet appartement en fin janvier 2024. Puis je déclarer ma quote part de travaux au reel?, sachant que j’étais au régime micro foncier auparavant. Je ne possède aucun autre bien en location.

Merci de votre réponse

Bonjour Mr DIRINGER ,

suite de votre conseil, j’ai commandé l’E-Book : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/.

Ce livre est très utile ! merci infiniment .bravo votre site.

je souhaite qu’il y ait les mises à jour .

Bien à vous

Merci. La mise à jour a lieu chaque année et sera envoyée gratuitement comme convenu.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

BONJOUR,

merci pour votre site très pédagogique

Ma question : est-ce que les frais de Notaire est déductible ?

je voue remerciant

Céline

Bonjour,

Non sauf si c est une SCI à l’IS. Je vous invite à lire mon guide sur la location vide pour voir toutes les charges déductibles, notamment les 4 liées au prêt : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour,

Merci pour le temps passer à nous partager toutes ces informations.

J’ai une question concernant la déclaration de travaux dans le cadre d’un bien mis en location.

J’ai hérité d’une maison de mes parents.

J’y ai fait des travaux sur 2 ans, pour en faire deux logements : « Location en non meublée »

Les travaux sont relativement lourds avec changement de fenêtre, isolation extérieure, nouvelles cuisines, nouvel escalier,..

Je n’ai pas fait appel à une entreprise, hormis pour l’isolation extérieure de la maison .

Pour l’un des appartements dont les travaux ont été finalisés début 2023, j’ai un locataire qui y habite depuis août 2023.

Dans ma déclaration d’impôt pour les revenus de 2023, est-il possible de déclarer les frais de tous les travaux (frais réels), même si avant 2023, la maison n’a jamais servie à la location ?

Merci d’avance

Cdt.

Christian

Bonjour,

Oui c’est possible sous conditions et uniquement pour certains travaux selon ce que vous avez fait et la manière dont sont rédigées les factures et le bail (ou des mentions à mettre dans le futur bail pour déduire certains travaux). Je vous conseille vivement de bien regarder la conférence entière sur le sujet que l’on a fait récemment. Il y’a des milliers d’euros d’économie à la clef, vous trouverez vos réponses et je serai disponible en commentaire si besoin (mais on a quasi tout évoqué dans la conférence) : https://www.corrigetonimpot.fr/formation-quels-travaux-deduire-des-impots-si-je-loue-un-bien-immobilier-meuble-ou-vide/

Bonjour

Merci avant toute chose pour tous vos contenus plus clairs les uns que les autres !

J ai cependant une question : je loue pr 14 400 euros annuels une maison et j hésite à passer au régime reel pour pouvoir déclarer mes charges qui s’avèrent pour le moment plus profitables que les 30% d’abattement du micro foncier . Cependant je ne suis pas certaine de bien comprendre si à chaque déficit foncier je me réengage pour 3 ans ou bien peu importe quand je choisis ce régime quelque soit les déficit réalisés sur ces 3 années au bout des 3 premières années je peux stopper et ré basculer sur du micro foncier

Un grand merci par avance ! Et encore bravo votre site est une pépite

Bonjour et merci.

Tant qu’il y’a du déficit, il n’y a pas d’intérêt à basculer au micro car il vient s’enlever avec les charges du réel alors qu’il serait inutilisé en micro.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour

Avant tout un grand merci pour la qualité de contenus sur votre site. Vous me sauvez !

Une question cependant : est ce que le régime réel implique qu’à chaque fois que l’on procède à un déficit foncier permettant une réduction de nos revenus nous rempilons pour 3 ans obligatoires ? Ou bien déficit ou pas sur chaque année de la période des 3 ans obligatoires on peut changer de régime au bout de 3 ans ? (Je précise que mes revenus locatifs sont de 14 400 euros je suis donc éligible au micro foncier )

Merci par avance! Et encore bravo pour la qualité de votre site

Bonjour

J’habite et j’ai le domicile fiscale a l’etranger .

Pourriez vous m’indiquer mon taux d’impot et prelevements sociaux pour un appartement loue en France s’il vous plait?

Vide ou meuble, lequel est plus profitable?

Je vous remercie

Bonjour

j’ai deux biens en location de moins de 15000 € de loyer annuel chacun,quelle déclaration à faire micro foncier ou frais réels??

Merci de votre conseil

Salvador TORRES

BOnjour,

Si le total des deux biens loués vides dépassent 15 000, il faut faire le réel. Sinon, vous avez le choix entre les deux.

Bonjour,

Si je fais une déclaration au réel, est ce que l’abattement s’applique uniquement sur mes revenus fonciers, ou s’étend t il aussi à l’ensemble de mes revenus ?

Bonjour,

S’il y’a un déficit entre 0 et -10 700 qui ne vient pas des intérêts, il s’applique aux autres revenus aussi.

bonjour,

ayant fait construire une maison « prête à décorer » il me reste des frais à ma charge , notamment les peintures et parquets des chambres et travaux d’aménagement extérieur, création d’allée pour pouvoir louer ce bien, ces frais sont ‘ils déductibles des impôts foncier ?

Bonjour,

Vous avez les explications ici : https://www.corrigetonimpot.fr/revenu-foncier-travaux-deductibles-calcul-impot-revenu-louer/

Bonjour,

J’ai acquis deux biens en même temps sur le même prêt immobilier. J’ai rénové un seul bien et l’autre sera pour nous. Dans ce prêt nous avons ajouté 15000 euros de travaux pour le bien en location. Comment devons nous procéder pour les intérêts d’emprunt? Dois je prendre le montant du bien + travaux et faire au prorata?

Bien cordialement

Patrice

Bonjour,

Il aurait fallu faire deux prêts. Là, il serait judicieux de faire un prorata et de bien garder les calculs pour les expliquer au fisc en cas de contrôle.

Cordialement.

Félicitation pour la clarté, mais il me reste 1 problème. J’ai 2 biens dont 1 sous forme de SCI. Est-ce que le micro-foncier pourrait s’appliquer aux revenus de la SCI ?

Bonjour

puis-je déduire de mes revenus fonciers les appels de fonds payés pour les travaux de rénovation et d’amélioration énergétique de la copropriété;

Il y a les appels de fonds mais les travaux ne sont pas commencés

Bonjour,

OUi cela ira avec les provisions en ligne 229 et s’ils s’avèrent que vous déduisez trop ou que les travaux sont non déductibles, cela reviendra via la ligne 230 les années suivantes.

Bonjour article très intéressant et explications claires.

Je possède deux locations meublées en neufs et la prochaine location j’hésite à la mettre en vide je me pose la question car comment les impôts vont t’il être calculé ?

Un abattement de 50 % sur les 2 meublées

Et un abattement de 30% sur la location vide (12000eur annuel de loyers brut) ou bien additionner le montant des loyers déclarés?

Bien cordialement Philippe

Bonjour,

Oui le vide et meublé sont totalement dissociés et chacun aura son propre abattement. Attention, le meublé passe surement à 30%, je l’explique ici : https://www.corrigetonimpot.fr/les-nouvelles-mesures-prevues-pour-le-meuble-lmnp-et-airbnb-en-2024/

Bonjour,

Déjà je souhaite vous féliciter pour vos explications!

J’ai déménagé à l’étranger l’année dernière (Pays de résidence: Suisse, Zone UE). Je possède un appartement en France que je loue actuellement (non meublé). Est-ce que le taux d’imposition change? ou reste le même selon vos explications?

Je vous remercie d’avance.

BOnjour,

Il faut étudier la convention fiscale car chaque pays à des règles différentes.

Puis je déduire de mes loyers la taxe sur les plus values prélevée par le notaire au profit du fisc lors vente de mon appartement ?

BOnjour,

NOn malheureusement ce n’est pas possible.

Je suis un particulier et je vais déclarer 15360 euros de revenus fonciers en micro foncier l’a n prochain , est ce que je dépasse un plafond qui m’oblige à avoir un numéro de siret, sachant que je déclare ce montant avec les charges, ce calcul des impots considère-t-il les 30 pour cent et dans ce cas je suis encore n dessous , pouvez me donner une explication ?

je vous remercie

Bonjour,

Attention, en vide on est à 15k maximum mais ce sera peut-être plus l’an prochain on attend le vote du projet de loi. Et si vous dépassez, le siret n’est pas nécessaire c’est pour le meublé. Je vous confirme de bien lire mon guide sur la location vide pour optimiser correctement : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour, je ne parviens pas à savoir clairement quelle part de la taxe foncière est déductible ? J’ai de gros travaux dans ma location (vide), mais passer au réel pour 3 ans risque de me coûter plus cher… Je peux aussi passer en meublé (avec l’accord de mes locataires) et avoir un abattement plus important et ne pas faire passer les travaux en déduction. Je suis totalement perdue !

Bonjour,

J’ai fait l’acquisition de 2 appartements en juillet 2023 qui seront destinés à la location. Ils sont actuellement en travaux de rénovation et je suis donc en train de créer un déficit foncier alors qu’à la base je suis déjà non imposable sur mon salaire annuel. Ces appartements peuvent bénéficier du dispositif Denormandie. Quelle fiscalité choisir ? Je pensais les déclarer en location nue au réel puisque le dispositif Denormandie est cumulable et ainsi pouvoir prétendre au crédit d’impôt. Est-ce la bonne stratégie à adopter ? Serait-il plus avantageux de choisir une autre fiscalité ( LMNP ?). Quand est-il du nouveau déficit foncier de 20 700 € accordé au bailleur entre 2023 et 2025 ?

Bonjour,

Impossible de vous dire comme cela, sur un tel cas il faut faire une étude complète de quelques heures. Cela peut valoir le coup car l’économie est parfois de plusieurs milliers d’euros.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

j’ai mis en location vide a partir de juin 2022, j’ai opté pour le micro foncier, j ai déclaré 7140 de loyer sur les 7 mois de location cela fait 7140 euros -30% d abattement mon 1er taux d imposition est de 9,70% et le 2eme est 7,50 %, cela fait montant de total 860 euros+340 de CSG

Je trouve ça énorme surtout mon revenu est de 27000 euros moins décducion de frais reel 5000 euros , total 22000 euros + 4998 de revenus foncier net +340 de CSG , cela un montant de 27338 de revenu fiscal de référence.

Avec mon nombre de3 part (couple +2 enfants)

il y a t’il un moyen de moins payer ou bien mon taux d’imposition est erroné?

Bonjour,

Il faut vérifier si le régime réel ne serait pas meilleur et optimiser avec la déduction d’un maximum de charges comme expliqué sur mon guide : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour,

Il faut vérifier si le régime réel ne serait pas meilleur et optimiser avec la déduction d’un maximum de charges comme expliqué sur mon guide : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

bonjour

je suis belge et je mets en location une maison de vacances en france que vais je payer comme impots et dans quel pays ?

Bonjour,

Sur ces cas spécifiques je n’ai pas d’article car les règles changent selon chaque pays. Je peux proposer une visio personnalisée mais le devis est élevé car je dois faire la recherche pour le pays spécifique en amont : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

je reposte mon commentaire car il n’est visiblement pas passé.

Je suis nu-propriétaire d’un bien immobilier (appartements) loué par un usufruitier (ma mère). L’usufruitier perçoit les loyers, paie les charges locatives et déclare le tout. Donc, je ne déclare rien en tant que nu-propriétaire.

Je suis par ailleurs pleinement propriétaire d’un autre bien immobilier (appartements) que je loue et déclare fiscalement.

Ma question concerne l’application du micro-foncier dans mon cas. Ai-je le droit d’appliquer le micro-foncier pour mon bien en pleine propriété ? La notice 2044 semble mentionner qu’il n’est pas possible d’appliquer le micro-foncier lorsqu’on est propriétaire de biens en nue-propriété.

D’avance merci pour votre réponse et votre aide

Cordialement

Merci pour votre article.

J’ai des amis qui louent une maison au Royaume Uni.

Ils paient des impôts là-bas. Suivant le montant des revenus ils prendront micro foncier ou pas.

Mais où doit on indiquer le montant des impôts payés au UK de façon à éliminer la double imposition ?

Je suppose qu’ils auront tout de même les contribution sociales à payer ?

Et s’ils choisissent l’option réel sont ils aussi soumis au 3 ans ?

Dans la 2044 on doit indiquer le nom du locataire présent au 1er Janvier ou au 31 décembre ?

Bonjour,

Merci pour votre article.

Comme faire pour mettre fin au régime réel lorsque nous avons acheté deux appartements mais pas sur la même année ? Car il faut avoir tous les appartements sous le même régime, mais j’en ai un qui arrive à la 3eme année et l’autre je suis encore à la 2eme année.

Merci d’avance pour votre retour.

bonjour,

j’ai des parts de SCPI et aussi un appartement que je loue vide : je voudrais savoir s’il est possible d’opter pour le microfoncier pour l’appartement seul, alors que je remplis une 2044 pour les parts de scpi ?

merci pour tous vos conseils .

Bonjour monsieur

Je loue un studio meublé en location saisonnière

J’ai perçu 10000€ dans l’année

Je suis en couple foyer fiscal tranche 30%

Merci de me renseigner sur le montant de l’impôt qui va m’être appliquer

Cordialement

Bonjour,

Merci pour cet article.

Une question toutefois: Dans le cadre d’une personne qui a acheté une résidence principale sur laquelle il existe un entrepôt.

Cette personne souhaite louer cet entrepôt à des personnes pour y faire du stockage.

Le prêt afférent à l’entrepôt est bien le prêt de la RP donc s’il opte pour les frais réels, quelle partie des intérêts du prêt, de l’assurance du prêt et de l’assurance de l’habitation doit il déclarer?

Merci pour ta précision pour ce cas concret.

Bien cordialement,

Bonjour,

Vous pouvez essayer de faire un prorata selon la surface et l’appliquer au prêt. Mais comme je l’explique ici, le risque de requalification existe du fait que l’ordre du prêt ne soit pas le bon : https://www.corrigetonimpot.fr/deduire-interet-pret-location-ordre-residence-principale/

Bonjour,

Merci pour cet article super détaillé et clair.

Une question: dans la déclaration, doit on déclarer le montant des loyers TVA de 20% incluses ou sans la TVA?

Merci de votre réponse.

Cordialement,

Anne laure

Bonjour,

J’avoue que je n’ai jamais eu le cas, sur un logement loué vide la TVA est inexistante normalement.

Bonjour,

Pour le régime réel, quand vous dîtes que « l’année où vous commencez le régime réel, vous vous engagez à y rester 3 ans », est ce qu’on a le droit de vendre le bien quand même pendant ces 3 ans sans pénalités si on ne réalise aucun déficit foncier? Cordialement

Bonjour,

Oui tout à fait.

Cordialement.

Bonjour

super article bien complet et très explicite

j’aurais juste une question, est il possible de lisser les frais de travaux sur plusieurs années ? histoire d’avoir une déduction sur 3 ou 6 ans ?

Bonjour,

Non on doit déduire l’année où on paie les travaux. Par contre il y’a un double système de provision et de report, je vous conseille mon guide pour tout comprendre et tout optimiser sur ce sujet.

Cordialement.

Bonjour

J’envisage de louer mon logement acheté à crédit il ya 8 ans. Il s’agit d’un logement principal mais pour des problème financiers, j’envisage de louer. Je rembourse toujours mon crédit. J’envisage également de le mettre en agence. Je voudrais connaître les charges que je devrais déduire s’il vous plaît.

Cordialement

Bonjour,

Vous avez des articles dans la rubrique immobilier qui détaillent tout cela. Sinon, tout est regroupé dans ce guide qui vous permettra de tout optimiser : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

A partir de 2023 est ce qu il y aura une,taxe habitation à payer pour les propriétaires loueurs de studios meubles ou une autre taxe?

Bonjour,

Oui je l’explique ici : https://www.corrigetonimpot.fr/suppression-de-la-taxe-dhabitation/

Cordialement.

Bonjour, je souhaite mettre en location ma maison meublée, je pense la louer 1200 euros par mois, j’aimerais savoir à combien s’élève l’imposition, sachant que j’ai le crédit à rembourser .

Cordialement

bonjour à vous

je dois louer ma maison pour le mois de mars. Cette dernière est en partie louée. Quelles sont les différences entre vide et louer.

Montant du loyer serait d’environ 1000 € mensuel qu’elle serait le montant de mes impôts compte tenu de l’obligation d’assurer ce bien- régler 1300 € de taxe foncière – faire des travaux d’environ 3000 €

merci à vous pour cette demande

Bonjour,

Vous avez un article identique à celui-ci cité en début d’article mais qui explique le fonctionnement pour le meublé justement!

Cordialement.

Bonjour

J’ai acheté un bien en 2021 pour lequel des travaux ont été réalisés pour le mettre en location en 2022

Le fisc n’a pas déduit les 10700 euros sur mes revenus de 2021

Merci de me donner des précisions sur le déficit foncier et comment le déclarer

Bonjour,

Vous avez un article entier sur le déficit dans la rubrique « immobilier ». Si vous possédez mon guide sur les locations vides, vous avez aussi toutes les explications détaillées dans le chapitre sur le sujet et vous aurez aussi le fonctionnement du nouveau déficit doublé dans la mise à jour 2023 que je finalise d’ici peu : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Quelles sont les charges que l’on peut déduire des loyers sur des locations non meublées

Exemple

J’ai une grande maison

J’occupe un appartement et je loue deux autres appartements

J’ai effectué un forage coup 13000 euros

Puis je le déduire de mes revenus locatifs

Bonjour,

Je vous conseille mon guide où tous les frais sont indiqués un par un : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Vous avez aussi plusieurs articles de la rubrique immobilier complet sur ce sujet.

Bonjour,

Merci pour toutes ces informations précieuses.

Je vais mettre mon bien en location en février 2023. Quand je vais faire ma déclaration en mai 2023 étant donné que c’est basé sur les revenus 2022 je ne paierai plus d’impôts qu’avant ? Les impôts sur les revenus locatifs seront effectifs en 2024 ?

Merci par avance

A bientôt

Bonjour,

Pour les loyers et la plupart des charges, ce sera la déclaration en mai 2024. Mais il y’a peut-être un déficit à créer en remplissant la prochaine déclaration notamment si vous avez un prêt ou payez des travaux. Je vous conseille vivement de lire mon guide sur le sujet pour tout optimiser, il y’a des centaines d’euros d’économies fiscales à la clef : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Cordialement.

Bonjour, j’ai lu votre article avec intérêt et il est très bien écrit et clair. J’ai deux questions complémentaires :

– peux ton déduire les coûts de co-propriété des revenus locatifs pour la déclaration en régime réel

– quelles sont les règles d’imposition en matière de location meublée?

Merci

BOnjour,

vous avez le même article pour le meublé dans la rubrique « immobilier ». Certaines charges de copro sont déductibles mais pas toutes, normalement le syndic doit vous informer (ligne 229 et 230 de la déclaration). Je vous conseille mon ebook qui revient sur tout ce que vous devez savoir pour bien tout déduire : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour,

Tout d’abord un grand merci pour votre site qui est une vraie mine d’informations et très bien expliqué.

Avec ma femme nous souhaitons faire un investissement locatif dans de l’ancien. je voudrais simuler l’augmentation d’impôts que ces revenus fonciers vont induire. Par contre lorsque j’utilise le simulateur d’impôts sur le revenu mis à disposition par le gouvernement je n’arrive pas au même niveau d’imposition que dans votre exemple.

En effet, sur votre site pour un revenu net foncier de 4000€ vous arrivez à un impôt de 440€ pour une TMI à 11%.

Nous avons également une TMI à 11% (3 parts) et nos impôts s’élèvent actuellement à 1511€, si j’ajoute 4000€ dans la case 4BA du simulateur d’impôts, j’obtiens un impôt de 2196€ donc il semblerait que les 4000€ de revenu net foncier ont généré un surplus d’impôts de 685€ (d’après le simulateur) et non 440€ comme dans votre exemple.

J’ai l’impression que sur le simulateur, ils englobent les revenus fonciers aux autres revenus et calculent l’impôt selon la formule traditionnelle au lieu de juste multiplier par 11%.

Merci d’avance pour votre aide.

Bonjour,

Difficile à dire sans étudier la situation en détail. Je pense que c’est du fait de la décote qui joue sur la tmi à 11%, je l’explique ici : https://www.corrigetonimpot.fr/decote-impot-revenu-calcul-declaration/

Sinon, ça peut être les prélèvements sociaux dont vous ne tenez pas compte. Notez que vous devriez plutôt utiliser mon simulateur qui est à jour pour 2023 sur les revenus 2022 alors que celui du fisc est basé sur le barème des revenus 2021. Je vous conseille vivement mon guide pour bien tout déclarer : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour ;

Je suis actuellement à fond sur vos formations et j’avoue que c’est très détailler et compréhensible, merci !

J’ai toutefois plusieurs question si vous avez quelques minutes pour y répondre :

Je compte acheter un logement que ma mère loue déjà, elle va y rester, aucun soucis là dessus du moment que le loyer est normal ?

Pour le moment, nous ne payons pas d’impôt sur le revenu, les loyer vont nous rapporter 4800 euros/an cela veut dire que nous ne paierons que les prélèvements sociaux de 17,2 % ?

Nous allons faire des travaux (fenêtres,ect ) ce qui va nous permettre d’engendrer un déficit foncier (merci pour votre formation là dessus ) mais les premier 10700 euros vont s’imputer à nos impôt … on ne peux rien récupérer là dessus ?

Toutes les charges déductibles sur la location en logement sont bien dans dans votre guide ?

En vous remerciant pour toutes ses informations.

Cordialement.

Bonjour,

Vous aurez effectivement ces infos et bien d’autres dans le guide. Mais pour vous répondre, la location est possible tant que le loyer n’est pas sous coté ou réduit intentionnellement. Parfois, le loyer peut venir créer de l’impôt. Le déficit sera bien inutile si votre impôt est nul mais il diminue quand même le revenu fiscal de référence ce qui permet d’avoir des impôts foncier moins élevées et parfois des aides sociales ou autre.

Cordialement.

Bonjour dans vos calcul des divers taxes n’avez vous pas oublié la thrs ?

Bonjour,

La taxe d’habitation sur la résidence secondaire fait partie des impôts locaux et cet article traite de la fiscalité des revenus. En plus de l’impôt sur le revenu et des prélèvements sociaux décrits ici, il y’a bien sur pleins d’autres charges : taxe foncière, prêt, travaux…

Vos explications sont limpides et explicites, elles m’ont permis de mieux appréhender le mécanisme du régime Micro-Foncier et le régime réel.

Je vous remercie pour ces détails minutieux.

Merci!!

Cher Monsieur Diringer,

Document d’une grande clarté. Je me demande toutefois s’il n’y a pas une contradiction entre ce que vous dites et l’interprétation de la loi par le service des impôts qui, s’agissant d’une imposition sous le régime du micro-foncier, ne donne pas la possibilité d’appliquer le taux marginal d’imposition, mais applique un taux forfaitaire de 20% sur les 70% des revenus locatifs perçus après déduction de 30%. Je précise que le micro-foncier dont il est question ici concerne la location d’un terrain nu et que le propriétaire, bien que français, habite aux Etats-Unis. Ses revenus locatifs totaux étant de 12000 €, si on applique la déduction de 30%, l’application du taux marginal dans le sens de votre article sur les 70% résulterait en un taux d’imposition de 11%. Le service des impôts dit que la loi en vigueur impose un taux forfaitaire de 20%. Pourriez-vous indiquer l’article du code des impôts qui stipule spécifiquement que le taux d’imposition marginal s’applique au micro-foncier?

Merci et cordiales salutations

Bonjour,

A ce niveau je ne peux aider car on sort de la fiscalité française. Pour chaque pays on a des règles différentes et il me faudrait connaître chaque convention de chaque pays pour vous aider. Les conventions prennent en compte la fiscalité française mais aussi celle du pays annexe.

Bonjour

Nous avons acheté un bien locatif, dans lequel il y avait de gros travaux à effectuer, notamment la consolidation des fondations ayant occasionné de grosses fissures sur la façade et dans la maison. Nous avons effectué la déclaration 2044 (nous avons déjà une location nue) avec un engagement de location nue, comme prévu par le code des impôts, nous avons donc bénéficié de l’abattement de 10700 sur nos revenus 2021 déclarés en 2022. D’après vos articles, nous avons vu qu’il faut s’engager à louer « vide » au moins 3 ans. Après réflexion, nous préfèrerions louer en meubler le bas de la maison ( en colocation étudiants), le temps que les travaux de remise en état de l’étage soient achevés. Est-il possible de revenir sur le type de location pour lequel nous nous sommes engagés lors de notre déclaration, du fait que les déclarations en meublé ou vide ne sont pas les mêmes, et que la déduction des charges et/ou travaux est différente également? Devons nous modifier notre déclaration 2022 sur les revenus 2021?

Bonjour,

Il faudrait prendre un expert-comptable pour refaire la déclaration en passant tout au meublé. Au passage il annulera le déficit du vide et vous aurez à rembourser le gain fiscal perçu via ces 10700 de déficit.

Cordialement.

Bonjour, pouvez vous m’aider à calculer mon impôt svp ? Je suis non résidente et mes revenus en France sont uniquement ceux d’un appartement dont je suis propriétaire et que je loue meublé pour 1200€/mois . Merci pour votre aide

J’ai été très très séduit par vos enseignements. Pour la seconde année que je fais la location vide, je me suis engouffré dans des calculs interminables pour y laisser des plumes.

Je sais désormais sur quels pieds danser et vous remercie

Merci beaucoup pour votre retour! Bonne journée.

Bonjour, j’ai une maison en Italie dont je paie la traite. j’ai essayé de la vendre mais les prix sont très bas . j’ai pensé à louer . comme ça, cela va m’aider à affronter la traite. Comment est ma situation envers les impôts, et comment stimuler les changements, Valera la peine de louer ? Merci.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour

Nous avons acheté un logement locatif fin 2020. Beaucoup de travaux devaient être réalisés afin qu’il puisse être décent pour la location et surtout sécurisé. Nous avons déclaré le montant des travaux réalisés en 2021, sur la déclaration 2022. Nous avons eu un abattement dans un premier temps de 10700€ sur nos revenus et nous nous sommes engagés à le louer vide à partir de septembre 2023, le temps de finir l’intégralité des travaux. L’avancée de ces derniers a été plus rapide que prévu, mais nous ne pouvons pas louer dans l’état actuel, le logement entier, nous avons donc opté pour de la colocation étudiante entre septembre 2022 et juin 2023. Quelle est la solution pour être dans les règles, étant donné qu’il est également possible de déduire des travaux, ou équipements en meublé? Est-il OBLIGATOIRE de louer vide dans notre cas? Pourquoi ne pourrait-on pas louer en meublé?

Bonjour,

Je ne peux que vous déconseiller de faire ainsi. Ici il y’a le risque de perdre tout le déficit et d’avoir un redressement sur les -10700. En plus si vous voulez passer la déduction des travaux sur du meublé, les règles changent et il faut un expert-comptable.

Cordialement.

Bonjour , je loue ma villa meublée , à l’année , les charges sont comprises ( eau , électricité , ordures ménagères ) , puis je déduire de ma déclaration d’impôt les sommes correspondantes à ces frais qui m’incombent ??

D’avance merci de votre réponse …

Bonjour,

Pour le meublé c est différent, vous avez des articles qui expliquent ça dans la rubrique « immobilier » du site.

Bonjour,

Sur un de vos articles, vous avez parler un moment des loyers moins chères que le marche qui peuvent être déclarée comme perte.

J’ai acheté un appartement et il y a un bail dedans.

Le loyer est de 450€ mois alors que le marché actuel est de 700€.

Je peux déclarer la perte aux impôts ?

Merci

Bonjour,

Non pas du tout, ça engendrera moins d’impôt du fait de déclarer moins de revenus mais il n’y a pas de gain fiscal particulier.

Merci infiniment pour votre réponse

Très amicalement

Bonjour et merci par avance pour votre réponse,

j’ai fait effectuer des travaux dans un vieil appartement dans un but locatif et pour cela j’ai fait remonter le plafond de ce bien de plusieurs dizaines de centimètres, rendant par là-même inutilisable le grenier qui se trouvait au-dessus et pour lequel je payais des impôts locaux.

Pensez-vous qu’il soit judicieux de signaler tout cela à l’administration fiscale ? Si on admet que celle-ci supprime la fiscalité pesant sur les combles, ne vais-je pas subir un « retour de bâton » concernant le troisième étage dans la mesure où celui-ci a été en outre considérablement amélioré (création d’une salle d’eau par exemple)?

Très amicalement

Bonjour,

C’est une très bonne question mais sincèrement, je ne préfère pas me mouiller 😀 Je ne sais pas dire à l’avance si ça va être bénéfique ou non. Pour info, j’ai par exemple fait une demande d’exonération de taxe foncière suite à des gros travaux dans ma résidence…le fisc en a profité pour tout me redemander au m² près. J’ai eu mon exonération partiel mais ma taxe foncière a été revalorisé en tenant compte des infos exactes et au final je suis dans les clous mais pas gagnant… cela risque d’être similaire ici j’imagine.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour, nous héritons d’un appartement occupé et loué selon la loi 48, le taux d’imposition est-il identique selon régime réel ou micro-foncier

Merci

Bonjour,

Tant que le bien est loué vide, cela se passera comme expliqué dans l’article.

Bonjour je souhaite acheter un appartement (que je paierais sans faire de crédit) et le louer 600 euros par mois.

Mon revenu fiscal de référence est de 11 000 euros (dernière déclaration) effectivement j’ai peu de revenus mais de l’argent de côté suite au décès de mon conjoint.

quelles solutions choisir pour les impôts sachant que je ne ferais aucun travaux dans cet appartement ?

quel est le montant d’impôt que paierais annuellement ?

Merci pour votre réponse.

Bonjour,

Malheureusement sans charges à déduire la facture va vite monter puisqu’il y’ aura les prélèvements sociaux et la tranche d’impôt à 11%. Le meublé serait surement idéal pour avoir l’abattement de 50% (au lieu de 30% en micro). Vous pouvez envisager une formation pour une étude plus personnalisée ou détaillée : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Cordialement.

Bonjour,

Bravo, très bien fait tout cela et surtout très compréhensible.

Auriez-vous un guide pour les investissements en meublé (acheté cash sans passer par la case crédit vu les circonstances actuelles)?

Bonjour,

Merci. POur le meublé, je n’ai pas de guide écrit; j’ai une formation vidéo sur le sujet mais c’est tout : https://www.corrigetonimpot.fr/courses/formation-fiscalite-immobiliere/

Cordialement.

Bonjour si je suis résidente belge et que je veux louer mon bien immobilier comment cela fonctionne au niveau taxation.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

S’il vous plaît les montant de l’année d’imposition encaisser l’année suivante sont il imposable

Bonjour,

On déclare les loyers encaissés l’année suivante. Donc par exemple un loyer perçu en 2022 est imposable sur la déclaration 2023.

Bonjour Monsieur,

Juste pour être sûr d’avoir bien compris… en supposant qu’un salarié gagne 100k brut par an avec son travail, auquels s’ajoutent 10 000 euros par an de loyers.

Cela signifie-t-il que cette personne paiera (10 000 * 17.2%) + (10 000 * 41%) euros de taxes sur ses loyers ?

Merci beaucoup

BOnjour,

Vous oubliez l’abattement de 30% au micro ou la déduction des charges. Ce sera donc au pire 7000*17.2% + 7000*41% maximum.

Merci de votre réponse. C’est le même système si les revenus locatifs dépassent 15 000 euros ?

Bonjour,

Oui faut que du coup le régime réel est obligatoire.

Bonjour monsieur,

Merci pour tous ces infos.

Je loue deux petits studio meublé à l’année en province. Je suis en régime BIC (j’ai un numéro de sirène) . J’ai déclaré 7000 € de revenus annuels pouvez-vous me calculer mon imposition totale?

Vous remercie par avance.

Ludovic

Bonjour,

Comme indiqué dans l’article, vous paierez 3500*17.2% et s’ajouteront 3500 * votre tranche fiscale.

J’habite en Belgique je travaille en France je paie mes impôts sur les revenus en France je vais louer un appartement vide en Belgique dont je suis propriétaireMerci pourvotreréponse, en Belgique les revenus locatifs ne sont pas imposable en France ils le sont. Je dois déclarer ses revenus locatifs en France ou en Belgique.Merci pour votre réponse

Bonsoir,

merci pour toutes ces infos.

Je ne trouve nul part la réponse à ma question.

J’ai l’intention de louer deux maisons, vides. J’ai bien compris que je vais déclarer mes revenus au réel puisque je vais dépasser le plafond des 15000. Je vais avoir les prélèvements sociaux, et l’impôt sur le revenu, tout cela j’ai bien compris. Mais si c’est ces deux locations sont ma seule source de revenus, je ne déclare pas de salaire

à côté, rien d’autre que ce revenu locatif, est-ce que l’on va me requalifier en travailleur indépendant et me

demander des charges sociales en plus des prélèvements sociaux que j’aurai déjà réglé ?

Je vous remercie par avance,

Chantal

Bonjour,

Si c’est du vide, vous ne serez pas considérée comme une professionnelle et ça se passera comme expliqué dans l’article.

Cordialement.

Bonjour,

Je vais devoir quitter mon appartement (acheter il y a presque 2 ans) pour cause de mutation.

Je ne sais me décider si je le vends ou le loue.

En le louant j’ai peur d’y laisser trop d’impôts…

je gagne entre 25000 et 30000 par an, et je pourrais louer l’appartement entre 760 et 800€ par mois.

Sauriez vous me guider sur l’imposition de location de mon appartement?

Merci!

Bonjour,

Désolé impossible de vous répondre, tout dépend de vos revenus, du prêt, d’éventuels travaux, de si on loue vide ou meublé, de vos besoins en liquidités etc… Vous pouvez envisager mon ebook location vide et ma formation fiscalité immo pour tout comprendre et après les 20h de formations vous devriez être en mesure de comprendre et faire le bon choix pour vous. Sinon je propose des visios d’une heure où j’estime le meilleur choix et l’impact fiscal et financer : https://www.corrigetonimpot.fr/formation-et-coaching-par-telephone/

Cordialement.

Bonjour, je m’excuse, j’ai une question, je suis au chômage, je touche 800euros et je fais loué une partie de ma maison à 550euro et j’ai un crédit en cours, est-ce que je dois payer des impôts suite à ma situation ? Je vous remercie d’avance.

Bonjour,

Il n’y aura peut-être pas d’impôt mais les prélèvements sociaux seront à payer quoi qu’il se passe.

Cordialement.

Bonjour, je sais pas si vraiment vous allez pouvoir me répondre. Je suis travailleur handicapé suite à un accident de travail. Depuis 17 ans je souffre et aujourd’hui je ne peux plus travailler. Mes deux bras n’ont plus de force . À 52 ans aucun patron ne veux me prendre parce que je suis handicapé. En fin de droit, je vais être obligé de demander le RSA.

Ma question est la suivante:

Avec mes économies, je voudrais acheter un local commercial et le transformer en cabinet médical ou salon de coiffure esthétique et le mettre en location.

J’ai bien lu tous les messages, après abattement de 30 %, le calcul sur les 70 % en prenant le micro-foncier je vais quand même gagner de l’argent. Je risque de ne plus toucher le RSA. Que me conseillez-vous, de monter une SCI? Pour que je puisse garder mon RSA.

Merci de votre réponse.

BOnjour,

Désolé je ne maitrise pas du tout l’aspect social au niveau du RSA. Par contre clairement la SCI ne changera rien au niveau fiscal si ce n’est vous obliger à passer au régime réel.

Bonjour Monsieur. J’ai lu avec intérêt votre article et je me demande si votre guide peut concerner un bien à acheter et à louer mais déjà occupé par un locataire. Les démarches sont elles les mêmes que pour un bien vide?

Bonjour,

Oui tout à fait le guide reste utile et primordial pour optimiser l’impôt sur ce cas si la location est bien vide. Cordialement.

Est-il possible d’acheter le guide au format papier?

cordialement

Bonjour,

Non désolé il n’existe pas car j’ai besoin de le mettre à jour souvent pour l’envoi gratuit aux acheteurs. Il reste possible de l’imprimer après achat si vous le souhaitez.

Bonjour

J’ai une SCI sur IR , je dois donc faire la déclaration 2072 et 2044, c’est bien ça ?

Je ne comprends pas trop pourquoi je vais être imposé sur mon impot perso ?

Bonjour,

OUi tout à fait. La SCI à l’IR est dite transparente car l’impôt a lieu sur le particulier et non l’entreprise. Je vous conseille mon guide pour tout optimiser : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour .

Merci pour article sa m’a bien aidé j ai bien compris

Bonjour,

Je suis propriétaire d’un bien dans lequel je réside en colocation (2chambres louées)

Le bien est donc meublé mais ce sont mes propres meubles également.

Comment est considéré ce cas de figure ?

A quoi dois-je penser avant de me lancer dans l’aventure ?

Merci d’avance.

Audrey

Bonjour,

Vous avez un article lié sur la fiscalité du meublé; c’est celui ci que vous devez lire pour avoir les bonnes règles.

Cordialement.

Dans vos exemples de loyers perçus (10 000€), vous ne précisez pas s’il s’agit de loyers réclamé au locataire ou du loyer brut, c’est-à-dire, en enlevant la TVA de 20%.

Pouvez vous me clarifier ce point?

Cordialement

Les impôts sont calculés sur les montant HT

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

bonjour

j’ai une petite maison que je loue 230 euros par mois et, en 2021 j’ai fait faire des travaux dans cette maison ( pose de doubles vitrages sur les fenêtres existantes ) pour la somme de 2178 euros. Je paie 132,02 euros d’assurance et 350 euros de taxe foncière. jusqu’à présent de prenais le régime micro foncier mais je vu les dépenses que j’ai ( je vais faire changer le compteur d’eau de place pour cette maison en location et on m’a annoncé un devis de 8000 euros je vais la mettre en vente début 2023 à l’échéance du bail de ma locataire. Aujourd’hui je vous demande si j’aurais le doit de la vendre si j’opte pour le régime réel.

Cordialement

Bonjour,

Vous avez un article sur le sujet ici : https://www.corrigetonimpot.fr/deficit-foncier-impot-trois-ans-3/

bonjour

je detiens 10% de parts dans une sci pour laquelle je dois remplir une 2044 speciale.

Mais parallèlement à cela, je suis propriétaire d’un appartement en location nue que j’aimerai declarer en micro-foncier (+ avantageux)

Est-ce possible ?

merci

Bonjour,

Non malheureusement, il faudra tout mettre au réel.

Cordialement.

Bonjour,

Mon mari a une maison en location vide et j’ai une SCI avec une maison en location vide aussi.

Mon mari déclare son revenu foncier en micro foncier mais pas moi. Le problème est que les lignes 4BE micro foncier ne sont pas compatibles avec les lignes 4BA, 4 BB et 4 BC.

Comment devons-nous déclarer nos revenus foncier ?

Merci d’avance pour votre aide.

Bonjour,

Si vous êtes marié l’an passé, vous pouvez faire déclaration séparée une dernière fois. Après c’est commune et il faudra choisir entre micro pour tout ou réel pour tout. Je vous conseille mon guide pour tout optimiser : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour,

J’ai obtenu gain de cause suite a une plainte pour défaut de payement de loyers. L’ancien locataire verse un montant mensuel fixe et ce sur l’année 2021, 3000 € par exemple.

Ou dois-je déclarer ce montant compte tenu que j’ai un autre locataire dans l’appartement.

Merci d’avance.

Antoine

Bonjour,

Vous pouvez l’ajouter dans le montant avec les loyers perçus par ailleurs.

Cordialement.

quid des loyers non payes et des paiement tardifs

Bonjour,

On retient la date de paiement donc un loyer payé trop tard après l’année fiscale sera imposé l’année suivante.

Cordialement.

Merci pour votre article très instructif.

J ai hérité d un appartement que nous avons rénové. Nous avons fait livré la nouvelle cuisine. Puis-je également déduire les frais de livraison ? Merci pour votre réponse.

Bonjour,

Vous avez un article sur le cas particulier de la cuisine sur mon guide ou dans la rubrique immobilier qui vous donne les conditions à remplir.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

bonjour

j ai mis en location mon apartement par un orgasnisme sociale qui fait une location conventionnee signee anah

comment remplir les loyers degages

merci de votre retour

Bonjour,

Vous mettez les loyers perçus en 2021 dans la case indiquée. Je vous conseille mon guide pour optimiser https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Cordialement.

Bonjour j’ai des revenue mensuel de 3031 net et ma femme 1134 nous avons 3 enfants, nous avons 3340 de revenue locatif en nom propre. quelle formule serrais le plus adapter pour payer le moins d’impôt possible merci bonne journée

Bonjour,

Il faut faire le calcul entre les frais réels et le micro-foncier. Je vous conseille mon guide qui vous explique le détail du calcul et la manière d’optimiser au maximum les frais déductibles : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Merci pour ce site, clair et utile.

J’ai une question d’ordre général : en imaginant l’impôt le plus lourd ( changement du taux d’imposition, peu de charges à déduire en micro-foncier, pas d’emprunt ni de travaux) est-il toujours rentable d’investir comme bailleur ? N’atteind-t-on pas un taux de rendement dérisoire, voire négatif ?

Merci

Bonjour,

C’est clair que sur ce cas de figure, le vide n’a aucun intérêt et est contre productif. Il faut alors plutôt s’orienter vers le meublé. Je l’explique dans ma formation https://www.corrigetonimpot.fr/courses/formation-fiscalite-immobiliere/

Bonjour.

Vous dites dans votre article que le réel est seulement pour les loyers dépassant 15 000 €/An,pourtant d’autre article disent que c’est au choix. Pouvez vous s’il vous plaît me confirmer ou pas.

Je vous en remercie par avance.

Bonjour,

Le régime réel est obligatoire si on dépasse 15 000 € par an. Par contre en dessous on a le choix.

Cordialement.

Bonjour j’habite en Algérie et je suis d’une nationalité Algérienne et j’ai un appartement en France où mon fils va habiter pour suivre ses études en France, comment faire pour que l’appartement soit une résidence principale pour mon fils et comme ça il ne va pas payer les taxes d’habitation. Et quelles taxes il va payer étant étudiant. Merci

bonjour, j’ai fait construire une maison en 2O21 loué depuis Octobre,donc le mieux c’est quoi si je déduis les travaux de finition que j’ai fais moi même?

Bonjour,

Il faut faire le calcul entre la déduction des frais ou le choix de l’abattement de 30%. Je vous conseille mon guide pour tout optimiser : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Cordialement.

Bonjour, Merci pour vos explications. Nous venons d’hériter d’un bien loué vide pour lequel il y a des travaux à prévoir, remplacement de toutes les fenêtres vétustes et mal isolées, création d’un fossé autour de la maison pour combattre l’humidité (maison de 1949, sans vide sanitaire.) Les loyers ne correspondent pas au prix du marché (bien en dessous). Les locataires sont présents depuis 10 ans, ils ont l’un et l’autre plus de 65 ans donc protégés), nous-mêmes avons 73 et 75 ans. est-il possible après travaux d’augmenter le loyer ? Merci pour votre réponse.

Bonjour,

Merci pour votre site et le temps consacré à répondre aux différentes questions. C’est très instructif et très sympa de votre part. Merci!

Ma question concerne les frais réels déductibles pour une location nue : peut-on inclure l’assurance judirique prise avec l’option propriétaire bailleur dans les charges déductibles ?

Merci d’avance pour votre réponse

Cordialement,

Bonjour,

Il me semble que oui, vous pouvez le vérifier car j’ai détaillé ici tout ce qui est déductible ou pas : https://www.corrigetonimpot.fr/declaration-impot-revenus-fonciers-2044-demarche-case/ Je vous conseille mon guide sur la location vide pour tout optimiser.

Cordialement.

Livre de Thibault DIRINGER: tout ce qui existe pour payer moins d’impôt!

Bonjour,

Tout d’abord, merci à vous pour vos informations très bien détaillées.

Nous allons monsieur et moi même, (nous ne sommes pas mariés) nous lancer dans un projet à visée locative. Nous sommes novices dans ce domaine

Nous sommes déjà propriétaire de notre résidence principale allons acquérir une maison avec travaux que nous mettrons en location à l’année ensuite ( je précise pour ma maman) .

Nous partons sur un prêt de 12 ans avec un remboursement quasi similaire au loyer ( 500 euros )nous estimons entre 3 à 6 mois la durée des travaux ( car fait pas nous mêmes).

Nous pensons opter pour un régime réel

Dans ce cas, durant la durée des travaux, comment cela est il pris en compte au niveau des impôts ? puisque 0 revenus mais paiement du prêt.

Par la suite, devons nous déclarer chacun de notre coté et donc diviser en deux ou une seule personne peut elle prendre » en charge » cette imposition?

Un grand merci par avance pour votre aide

Bonjour,

Je vous conseille mon guide qui répondra à vos questions et sera largement remboursé car vous ferez des centaines d’euros en économie fiscale : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Vous y apprendrez les frais qu’on peut déduire avant location donc notamment ceux du prêt et les conditions à respecter. Il faudra tout diviser par deux dans vos déclarations.

Cordialement.

Bonjour,

je fais cette année des travaux dans l’appartement que je loue. Il semble que le micro foncier au réel soit intéressant. Mais pourquoi être engagé pour 3 ans alors que je ne ferai pas d’autres travaux dans les années

suivantes ?

Bonjour,

C’est la régle, si on part au réel on s’engage 3 ans. Il faut donc anticiper pour voir si le gain cette année avec le réel compense la perte des 2 années suivantes où le micro aurait été meilleur. Je vous conseille vivement mon guide pour bien tout optimiser et faire le calcul : https://www.corrigetonimpot.fr/guide-comment-faire-declaration-impot-source-location-vide/

Bonjour,

Merci pour votre dernière réponse concernant le déficit foncier. Je me pose encore la question suivante : je peux payer les travaux que je vais réaliser dans le bien qui sera mis en location en 24 fois sans frais. La facture payée ne sera transmise qu’à la fin. Comment vais-je justifier les paiement auprès du fisc : avec les relevés de compte ?

Merci de m’éclairer

Bonjour,

Aucun soucis il ne faut pas mettre les justificatifs lors de la déclaration; il faut les conserver pour un futur contrôle qui n’arrivera pas avant plusieurs mois si jamais il y’en a un et d’ici là vous aurez vos documents.

Cordialement.

>>> Mon Guide : Comment payer moins d’impôt? Thibault DIRINGER

Bonjour,

Merci pour la clarté de vos informations très complexes!

Je me permets moi aussi de vous poser une question: nous souhaiterions mon mari et moi déménager en Espagne.

Faute de vendre notre appartement, nous songeons à le louer.

Il serait loué vide, nous devrions donc opter pour le régime réel (environ 24k€ annuel de recettes locatives).

Si toutefois nous parvenions à le vendre d’ici 1 à 2 ans , quelle serait l’imposition sur l’éventuelle plus value sur la vente?

Appartement acheté en 2018 à 550k€, nous espérons nous installer en Espagne en 2022 et revendre l’appartement 650k€ en 2023 ou 2024.

Quid de la fiscalité?

Merci par avance pour votre aide

Bonjour et merci pour tout ce travail et ces renseignements précieux.

Je me permets de vous poser une question,

Je suis propriétaire d’un logement que je loue à titre gratuit a ma mère, logement que j’ai hérité de mon père, car ils n’étaient pas mariés.

Ce bien commence à vieillir, comme moi et ma mère.

Je souhaite effectuer des travaux de rénovation important sur ce bien et si possible les déduire d’autres revenus fonciers.

Hors j’ai eu une réponse de mon centre des impôts m’indiquant que si je n’ai pas de revenus sur ce bien occupé a titre gratuit je ne peux pas déduire.

Hors c’est assez urgent et la somme est très importante, quelles sont les solutions à votre sens, dois-je rédiger un bail avec ma mère afin qu’elle me paye un loyer, afin de pouvoir réaliser ces travaux sur plusieurs années fiscales?

Avez-vous une autre voie à me conseiller ?

PS: sachant que c’est un logement situé à l’étage, ce qui risque de devenir une difficulté pour ma mère, je risque de louer avec revenus ce bien dans les mois à venir, mais comme cité plus haut, les travaux sont urgents, merci d’avance et désolé si vous avez déjà répondu à cette problématique.

Bonjour,

Effectivement s’il n’y a pas de revenus impossible de déduire les travaux. Si vous voulez les déduire, il faut mettre un loyer réel que votre mère devra vraiment vous payer et vous serez imposé dessus. Il est possible de faire le calcul mais c’est assez complexe (je vous conseille de lire mon guide location vide et de venir suivre les direct twitch sur la location). Peut-être vérifier du côté des travaux dans la résidence principale pour aménagements handicapés mais je ne suis pas certain que vous puissiez y avoir droit puisque ce n’est pas vous qui avez ce besoin.

Cordialement.

Bonjour, je souhaiterai un conseil sur un investissement locatif. Je ne paye pas d’impôts sur les revenus et j’aimerai savoir si j’ai intérêt à placer mes petites économies dans l’achat d’un logement LMNP ou dans un bien que je louerai par moi même. Ce qui m’intéresse c’est d’augmenter mes revenus mensuels en fait. Merci pour votre aide

Bonjour,

Impossible de répondre tel quel. Il faut faire une étude globale car tout dépend de vos revenus, du loyer estimé, du prêt, des travaux etc… Je l’explique ici : https://www.corrigetonimpot.fr/comparatif-location-meuble-vide-difference-impot-fiscalite-appartement/

Vous avez ma formation vidéo qui peut vous aider à faire seule le bon choix.

Cordialement.

Bonjour,

Je viens d’hériter un appartement. J’ai l’intention de faire faire des travaux. Si l’appartement n’est loué qu’en 2023, pourrai-je déduire sur les loyers de 2023 et 2024 les travaux payés en 2022 ?

Je ne sais pas sur combien d’années il est possible de déduire les travaux quand on choisit le régime du réel.

Merci pour votre aide.

Cordialement.

Marie

Bonjour,

J’explique tout dans cet article : https://www.corrigetonimpot.fr/immobilier-locatif-deduire-interet-pret-travaux-bien-non-loue/